Steuererklärung in der Altersteilzeit: Expertentipps für Ihren finanziellen Durchblick

Die Altersteilzeit ist eine beliebte Möglichkeit, den Übergang in den Ruhestand flexibler zu gestalten. Doch viele Arbeitnehmerinnen und Arbeitnehmer sind sich unsicher, wie sich die Altersteilzeit auf ihre Steuererklärung auswirkt. In diesem Artikel finden Sie alles, was Sie wissen müssen, um auch in der Altersteilzeit von steuerlichen Vorteilen zu profitieren. Erfahren Sie, wie Sie den Freibetrag für Altersteilzeit nutzen, welche Auswirkungen die Altersteilzeit auf Ihre Sozialversicherungsbeiträge hat und wie Sie Ihre Einkommenssteuer optimieren können. Darüber hinaus geben wir Ihnen wertvolle Expertentipps, die Ihnen bei der Erstellung Ihrer Steuererklärung in der Altersteilzeit helfen und zeigen Ihnen, welche wichtigen Dokumente Sie dafür benötigen. Vermeiden Sie häufige Fehler und nutzen Sie unsere Tipps, um den finanziellen Durchblick zu behalten und Steuervergünstigungen in der Altersteilzeit optimal zu nutzen.

Zusammenfassung

- Was ist Altersteilzeit?

- Steuerliche Auswirkungen der Altersteilzeit

- Expertentipps für die Steuererklärung in der Altersteilzeit

- Wichtige Dokumente für die Steuererklärung

- Steuerberater oder selbst machen?

- Häufige Fehler bei der Steuererklärung in der Altersteilzeit

- Zusammenfassung

-

Häufig gestellte Fragen

- 1. Wie funktioniert die Altersteilzeit?

- 2. Habe ich Anspruch auf bestimmte Freibeträge während der Altersteilzeit?

- 3. Muss ich während der Altersteilzeit weiterhin Sozialversicherungsbeiträge zahlen?

- 4. Welche steuerlichen Auswirkungen hat die Altersteilzeit?

- 5. Kann ich meinen Lohnsteuerabzug während der Altersteilzeit optimieren?

- 6. Kann ich die Freistellung während der Altersteilzeit steuerlich nutzen?

- 7. Welche Unterlagen werden für die Steuererklärung in der Altersteilzeit benötigt?

- 8. Sollte ich meine Steuererklärung in der Altersteilzeit selbst machen oder einen Steuerberater hinzuziehen?

- 9. Welche häufigen Fehler sollten bei der Steuererklärung in der Altersteilzeit vermieden werden?

- 10. Welche Vorteile bietet die Altersteilzeit in Bezug auf die Steuererklärung?

- Verweise

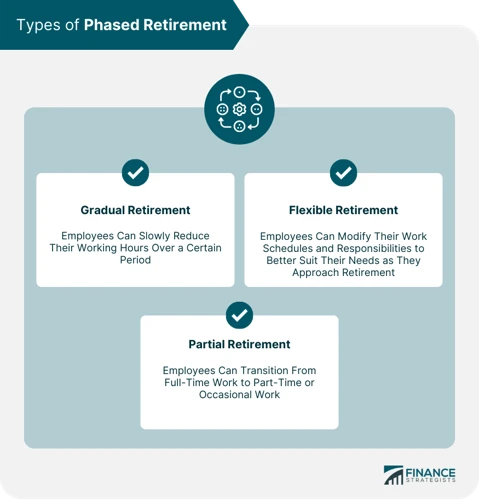

Was ist Altersteilzeit?

Die Altersteilzeit ist ein flexibles Arbeitszeitmodell, das es Arbeitnehmern ermöglicht, schrittweise in den Ruhestand zu gehen. Dabei wird die reguläre Arbeitszeit reduziert und das Gehalt entsprechend angepasst. Im Rahmen der Altersteilzeit arbeiten Sie entweder in der sogenannten Arbeitsphase, in der Sie weiterhin aktiv im Unternehmen tätig sind, oder in der Freistellungsphase, in der Sie nicht mehr arbeiten müssen, aber weiterhin Gehalt erhalten. Während der Altersteilzeit haben Sie als Arbeitnehmer Anspruch auf bestimmte Freibeträge und müssen weniger Sozialversicherungsbeiträge entrichten. Es ist jedoch wichtig zu beachten, dass die Einkommenssteuer weiterhin anfällt. Daher ist es ratsam, sich mit den steuerlichen Auswirkungen der Altersteilzeit auseinanderzusetzen und Expertentipps zur Steuererklärung zu nutzen, um mögliche Vorteile voll auszuschöpfen.

Steuerliche Auswirkungen der Altersteilzeit

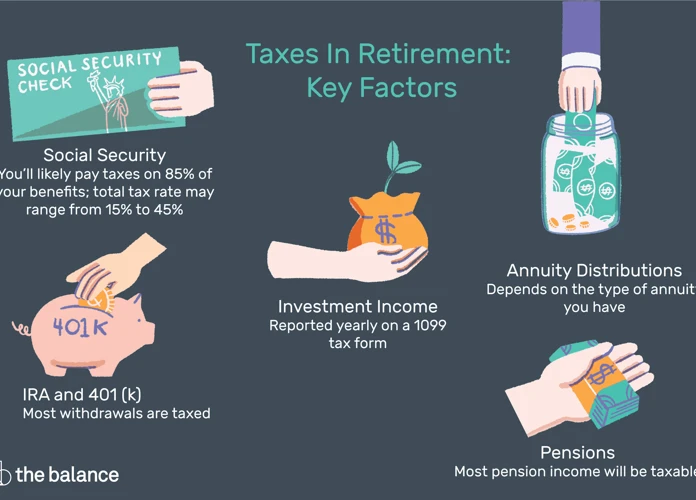

Die Altersteilzeit hat verschiedene steuerliche Auswirkungen, die es wichtig machen, diese bei der Steuererklärung zu berücksichtigen. Zu den wichtigsten Punkten gehören:

– Freibetrag für Altersteilzeit: Arbeitnehmer in der Altersteilzeit haben Anspruch auf einen Freibetrag, der die zu versteuernden Einkünfte reduziert. Dadurch können sie Steuern sparen und ihr Nettogehalt erhöhen.

– Sozialversicherungsbeiträge: Während der Altersteilzeit müssen nur noch Beiträge zur Rentenversicherung entrichtet werden. Die Beiträge zur Kranken- und Pflegeversicherung entfallen. Dadurch verringern sich die Sozialabgaben und erhöhen das verfügbare Einkommen.

– Einkommenssteuer: Trotz der reduzierten Arbeitszeit und ggf. des Freibetrags fallen weiterhin Einkommenssteuern an. Es ist wichtig, die steuerlichen Regelungen zu verstehen und die Steuererklärung entsprechend auszufüllen, um mögliche Steuervorteile optimal zu nutzen.

Es ist ratsam, die Expertentipps zur Steuererklärung in der Altersteilzeit zu befolgen, um mögliche Einsparungen und steuerliche Vergünstigungen zu realisieren. Wenn Sie mehr Informationen zur Steuererklärung als Rentner mit Pflegestufe 3 suchen, folgen Sie diesem [Link](/steuererklärung-für-rentner-mit-pflegestufe-3/).

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

1. Freibetrag für Altersteilzeit

Der Freibetrag für Altersteilzeit ist eine steuerliche Vergünstigung, die Arbeitnehmer beanspruchen können, um ihre Steuerlast während der Altersteilzeit zu reduzieren. Dieser Freibetrag wird auf das Gehalt angerechnet und führt dazu, dass ein Teil des Einkommens steuerfrei bleibt. Dadurch wird das zu versteuernde Einkommen verringert und die Einkommenssteuer entsprechend reduziert. Der genaue Betrag des Freibetrags richtet sich nach dem individuellen Arbeitszeitmodell und kann von Jahr zu Jahr variieren. Es ist wichtig, diesen Freibetrag in der Steuererklärung anzugeben, um die steuerlichen Vorteile optimal zu nutzen. Weitere Informationen zum Thema Steuererklärung für Witwen finden Sie in unserem Artikel hier.

2. Sozialversicherungsbeiträge

Die Sozialversicherungsbeiträge spielen eine wichtige Rolle während der Altersteilzeit. Während der Arbeitsphase müssen Sie als Arbeitnehmer weiterhin Sozialversicherungsbeiträge entrichten, jedoch in geringerem Umfang als bei einer Vollzeittätigkeit. Der Grund dafür ist, dass Ihr Gehalt entsprechend reduziert wird. In der Freistellungsphase entfallen die Sozialversicherungsbeiträge komplett, da Sie in dieser Zeit kein Arbeitsentgelt mehr erhalten. Dies kann zu einer finanziellen Entlastung führen und Ihnen ermöglichen, Ihr Nettoeinkommen zu optimieren. Dennoch ist es wichtig, sich über die genauen Regelungen zur Sozialversicherung in der Altersteilzeit zu informieren und gegebenenfalls professionellen Rat einzuholen, um sicherzustellen, dass Sie alle Vorteile nutzen können.

3. Einkommenssteuer

Die Einkommenssteuer ist auch während der Altersteilzeit relevant. Das bedeutet, dass Sie auf die erhaltenen Bezüge, sei es aus der Arbeitsphase oder der Freistellungsphase, Steuern zahlen müssen. Es ist wichtig zu beachten, dass Ihr zu versteuerndes Einkommen während der Altersteilzeit möglicherweise niedriger ist als während Ihrer Vollzeittätigkeit. Dies kann dazu führen, dass Sie in eine niedrigere Steuerklasse fallen oder günstigere Steuersätze für Ihr Einkommen gelten. Es empfiehlt sich, die Einkommenssteuerberechnung genau durchzuführen und gegebenenfalls einen Steuerberater hinzuzuziehen, um von möglichen Steuervorteilen zu profitieren. Beachten Sie dabei auch, dass Sie möglicherweise bestimmte Ausgaben und Freibeträge geltend machen können, um Ihre Steuerlast weiter zu reduzieren. Weitere Informationen zur Einkommenssteuer und Tipps zur Steuererklärung finden Sie auch in unserem Artikel über den Umsatzsteuer-Verspätungszuschlag.

Expertentipps für die Steuererklärung in der Altersteilzeit

Für eine erfolgreiche Steuererklärung in der Altersteilzeit gibt es einige Expertentipps, die Ihnen helfen können, Ihre finanzielle Situation optimal zu gestalten. Ein günstiger Lohnsteuerabzug ist einer dieser Tipps. Durch die Reduzierung Ihres Einkommens in der Altersteilzeit kann es dazu führen, dass Sie in eine niedrigere Steuerklasse fallen und somit weniger Lohnsteuer zahlen müssen. Ein weiterer Tipp ist der Wegfall der Sozialversicherungsbeiträge. Da Sie in der Altersteilzeit nur einen Teil Ihres bisherigen Gehalts beziehen, müssen Sie auch nur auf diesen Teil Sozialversicherungsbeiträge abführen. Nutzen Sie außerdem den Freibetrag für Altersteilzeit, den Sie in Anspruch nehmen können, um Ihren zu versteuernden Betrag zu senken. Denken Sie daran, auch Ihre Rentenversicherungsbeiträge in der Steuererklärung anzugeben, da diese steuerlich absetzbar sind. Schlussendlich sollten Sie die Anlage N sorgfältig ausfüllen, um alle relevanten Angaben zur Altersteilzeit zu machen. Beachten Sie diese Expertentipps und profitieren Sie von den steuerlichen Vorteilen, die Ihnen die Altersteilzeit bieten kann.

1. Günstiger Lohnsteuerabzug

Ein wichtiger Expertentipp zur Steuererklärung in der Altersteilzeit betrifft den günstigen Lohnsteuerabzug. Während der Arbeitsphase der Altersteilzeit erhalten Sie weiterhin ein reduziertes Gehalt. Dadurch verringert sich auch die Höhe der Lohnsteuer, die von Ihrem Gehalt abgezogen wird. Dies kann zu einer deutlichen Reduzierung Ihrer Steuerlast führen. Es ist daher ratsam, sich frühzeitig mit Ihrem Arbeitgeber abzustimmen und den Lohnsteuerabzug entsprechend anzupassen. Dadurch können Sie eine optimale Gestaltung Ihrer Lohnsteuer erreichen und erhalten am Ende des Jahres möglicherweise eine Steuerrückerstattung. Nutzen Sie dieses Potenzial und sorgen Sie für einen günstigen Lohnsteuerabzug, um finanzielle Vorteile in der Altersteilzeit zu erzielen.

2. Wegfall der Sozialversicherungsbeiträge

Während der Altersteilzeit profitieren Sie vom Wegfall einiger Sozialversicherungsbeiträge. In der Freistellungsphase müssen Sie für diese Zeit keine Beiträge zur Arbeitslosenversicherung und zur gesetzlichen Rentenversicherung mehr zahlen. Das bedeutet, dass Ihr Nettoeinkommen während dieser Phase höher ausfällt. Jedoch müssen Sie weiterhin Beiträge zur Krankenversicherung und zur Pflegeversicherung entrichten. Zudem besteht die Möglichkeit, dass Sie für die Freistellungsphase den sogenannten „Freibetrag für Altersteilzeit“ beantragen können, der Ihre Einkommenssteuer mindert. Beachten Sie jedoch, dass Sie in der Arbeitsphase weiterhin Sozialversicherungsbeiträge leisten müssen. Daher ist es ratsam, sich über die genauen Regelungen und den Wegfall der Sozialversicherungsbeiträge während der Altersteilzeit zu informieren, um finanzielle Vorteile zu nutzen.

3. Freibetrag nutzen

Um die steuerlichen Vorteile der Altersteilzeit optimal zu nutzen, sollten Sie den Freibetrag für Altersteilzeit in Ihrer Steuererklärung beantragen. Der Freibetrag dient dazu, Ihr zu versteuerndes Einkommen zu verringern und somit Ihre Steuerlast zu senken. Dieser Freibetrag wird jährlich neu festgelegt und beträgt aktuell x Euro. Um den Freibetrag zu nutzen, müssen Sie in Ihrer Steuererklärung die Anlage N ausfüllen und dort den Freibetrag entsprechend angeben. Es ist wichtig, dass Sie alle notwendigen Unterlagen, wie beispielsweise Ihren Lohnsteuerbescheid und den Rentenbescheid, bereithalten, um den Antrag korrekt auszufüllen. Nutzen Sie diese Möglichkeit, um Ihre Steuerlast zu reduzieren und mehr von Ihrem Einkommen in der Altersteilzeit zu profitieren.

4. Rentenversicherungsbeiträge

In der Altersteilzeit ändert sich auch die Berechnung der Rentenversicherungsbeiträge. Während der Arbeitsphase werden die Beiträge weiterhin von Ihrem Arbeitgeber und Ihnen geleistet. Allerdings werden diese Beiträge nur auf Basis des tatsächlich ausgezahlten Entgelts berechnet. Das bedeutet, dass die reduzierte Arbeitszeit und das entsprechend angepasste Gehalt berücksichtigt werden. In der Freistellungsphase sind Sie von der Beitragszahlung befreit, da Sie kein Entgelt mehr erhalten. Es ist wichtig, die Veränderung der Rentenversicherungsbeiträge in der Altersteilzeit zu beachten, da sich dies auf Ihre spätere Rentenhöhe auswirken kann. Sprechen Sie am besten mit einem Experten oder Ihrer Rentenversicherung, um sicherzustellen, dass Sie alle notwendigen Informationen haben und die richtigen Entscheidungen treffen.

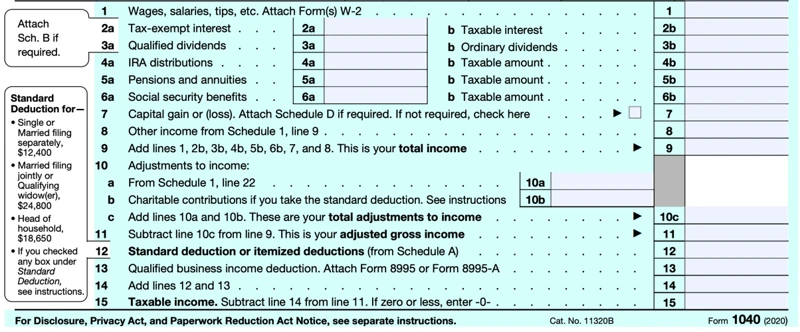

5. Anlage N ausfüllen

Die Anlage N ist ein wichtiger Bestandteil Ihrer Steuererklärung in der Altersteilzeit. In dieser Anlage geben Sie alle relevanten Informationen zu Ihren Einkünften aus nichtselbstständiger Arbeit an. Um die Anlage N korrekt auszufüllen, sollten Sie die Lohnsteuerbescheinigung Ihres Arbeitgebers sowie den Rentenbescheid bereithalten. Ein Tipp ist es, die Angaben aus der Lohnsteuerbescheinigung zu überprüfen und gegebenenfalls zu korrigieren, wenn Sie während der Altersteilzeit Freibeträge oder andere steuerliche Vorteile in Anspruch nehmen. Geben Sie auch die Höhe Ihrer Rentenversicherungsbeiträge an, da diese in Ihrer Steuererklärung relevant sind. Vergessen Sie nicht, alle relevanten Belege und Dokumente zur Altersteilzeit beizufügen, um Ihre Angaben zu unterstützen und möglichen Rückfragen des Finanzamts vorzubeugen.

Wichtige Dokumente für die Steuererklärung

Um Ihre Steuererklärung in der Altersteilzeit korrekt und vollständig ausfüllen zu können, benötigen Sie bestimmte wichtige Dokumente. Dazu gehören zunächst Ihre Lohnsteuerbescheinigungen, die Ihnen Ihr Arbeitgeber am Ende des Jahres ausstellt. Diese Bescheinigungen enthalten wichtige Angaben, wie Ihr Bruttoeinkommen, die abgeführten Steuern und die Sozialversicherungsbeiträge. Des Weiteren sollten Sie Ihren Rentenbescheid vorliegen haben, der Auskunft über Ihre Rentenbezüge gibt. Dieser ist besonders relevant, da auch Renteneinkünfte in der Steuererklärung angegeben werden müssen. Zudem sollten Sie alle Unterlagen zur Altersteilzeit sammeln, wie beispielsweise Ihren Arbeitsvertrag und Nachweise über die Reduzierung der Arbeitszeit. Achten Sie darauf, alle Dokumente sorgfältig aufzubewahren und in Ihrer Steuererklärung anzugeben, um mögliche steuerliche Vorteile optimal nutzen zu können.

1. Lohnsteuerbescheinigung

Die Lohnsteuerbescheinigung ist ein wichtiges Dokument für die Steuererklärung in der Altersteilzeit. In dieser Bescheinigung werden alle Informationen zu den gezahlten Löhnen und den abgeführten Lohnsteuerbeträgen für das jeweilige Jahr aufgeführt. Es ist wichtig, dass Sie diese Bescheinigung von Ihrem Arbeitgeber erhalten und sorgfältig aufbewahren. Sie dient als Nachweis für Ihre Einkünfte und ermöglicht es Ihnen, Ihre Steuererklärung korrekt auszufüllen. Überprüfen Sie die Angaben in der Lohnsteuerbescheinigung sorgfältig und vergewissern Sie sich, dass sie vollständig und korrekt sind. Sollten Ihnen Unstimmigkeiten auffallen, nehmen Sie Kontakt mit Ihrem Arbeitgeber auf, um diese zu klären. Die Lohnsteuerbescheinigung sollte bei der Erstellung Ihrer Steuererklärung in der Altersteilzeit stets griffbereit sein.

2. Rentenbescheid

Der Rentenbescheid ist ein wichtiges Dokument, das Sie für Ihre Steuererklärung in der Altersteilzeit benötigen. In Ihrem Rentenbescheid finden Sie wichtige Informationen über Ihre Altersrente, wie beispielsweise den monatlichen Auszahlungsbetrag und den Zeitpunkt des Rentenbeginns. Darüber hinaus enthält der Rentenbescheid Angaben zu den steuerpflichtigen Anteilen Ihrer Rente. Diese Informationen sind entscheidend, um Ihre Einkommenssteuer korrekt zu berechnen und mögliche steuerliche Vergünstigungen in Anspruch zu nehmen. Stellen Sie sicher, dass Sie den Rentenbescheid sorgfältig aufbewahren und bei der Erstellung Ihrer Steuererklärung in der Altersteilzeit bereithalten.

3. Unterlagen zur Altersteilzeit

Bei der Erstellung Ihrer Steuererklärung in der Altersteilzeit benötigen Sie bestimmte Unterlagen, um Ihre Angaben korrekt und vollständig zu machen. Zu den wichtigsten Unterlagen gehören die Lohnsteuerbescheinigung, die Ihnen Ihr Arbeitgeber am Ende des Jahres aushändigt. Diese enthält Informationen zu Ihrem Gehalt, den abgeführten Steuern und den Sozialversicherungsbeiträgen. Weiterhin benötigen Sie den Rentenbescheid, der Ihnen Auskunft über Ihre Renteneinkünfte gibt. Zusätzlich sollten Sie alle Unterlagen zur Altersteilzeit bereithalten, wie zum Beispiel Verträge und Vereinbarungen über die Teilzeitregelung. Diese Unterlagen sind wichtig, um die steuerlichen Auswirkungen der Altersteilzeit richtig zu berechnen und keine relevanten Informationen in Ihrer Steuererklärung zu vergessen. Sorgen Sie dafür, dass Sie diese Unterlagen gut aufbewahren und griffbereit haben, um den Prozess Ihrer Steuererklärung effizient und problemlos zu gestalten.

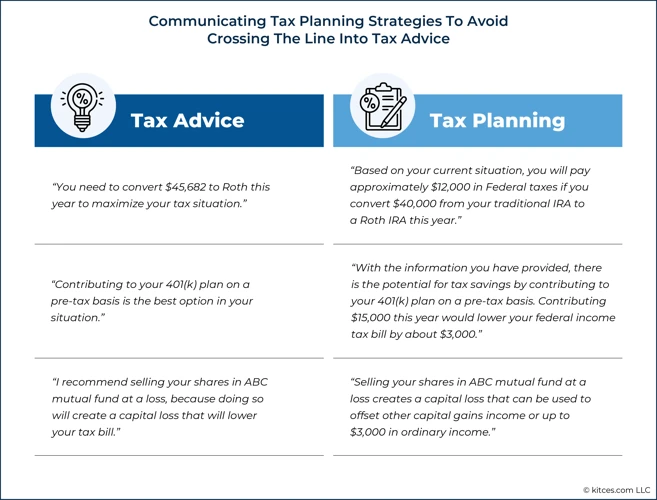

Steuerberater oder selbst machen?

Die Entscheidung, ob Sie Ihre Steuererklärung in der Altersteilzeit selbst machen oder einen Steuerberater hinzuziehen sollten, hängt von verschiedenen Faktoren ab. Wenn Ihnen das Thema Steuern vertraut ist und Sie sich sicher fühlen, Ihre Steuererklärung selbst zu erstellen, können Sie Kosten sparen, indem Sie es eigenständig erledigen. Es gibt zahlreiche Online-Steuerprogramme, die Ihnen dabei helfen können. Allerdings ist es wichtig zu beachten, dass die steuerlichen Regelungen komplex sein können, insbesondere in Bezug auf die Altersteilzeit. Wenn Sie unsicher sind, ob Sie alle Möglichkeiten und Steuervorteile ausschöpfen, kann es ratsam sein, einen Steuerberater zu Rate zu ziehen. Ein erfahrener Steuerberater kennt sich mit den spezifischen Regelungen zur Altersteilzeit aus und kann Ihnen helfen, alle relevanten Aspekte bei Ihrer Steuererklärung zu berücksichtigen. Zudem kann ein Steuerberater mögliche steuerliche Fallstricke vermeiden und Ihnen dabei helfen, den besten finanziellen Durchblick zu erhalten. Letztendlich sollten Sie Ihre Entscheidung basierend auf Ihrem eigenen Wissen und Komfort treffen.

Häufige Fehler bei der Steuererklärung in der Altersteilzeit

Bei der Steuererklärung in der Altersteilzeit können verschiedene Fehler auftreten, die zu finanziellen Nachteilen führen können. Es ist wichtig, diese Fehler zu vermeiden und Ihre Steuererklärung sorgfältig und korrekt auszufüllen. Zu den häufigen Fehlern bei der Steuererklärung in der Altersteilzeit gehören:

- Falsche Angaben zur Arbeitszeit: Es ist wichtig, die reduzierte Arbeitszeit während der Altersteilzeit korrekt anzugeben. Achten Sie darauf, die richtige Anzahl der gearbeiteten Stunden anzugeben und keine falschen Angaben zu machen.

- Nicht alle relevanten Ausgaben angeben: Vergessen Sie nicht, alle Ausgaben anzugeben, die im Zusammenhang mit Ihrer Altersteilzeit stehen. Dazu gehören zum Beispiel Fahrtkosten zur Arbeit oder Kosten für Weiterbildungen.

- Unvollständige Unterlagen: Sorgen Sie dafür, dass Sie alle benötigten Unterlagen für Ihre Steuererklärung in der Altersteilzeit vollständig haben. Dazu gehören unter anderem die Lohnsteuerbescheinigung, der Rentenbescheid und alle relevanten Unterlagen zur Altersteilzeit.

- Fehler bei der Nutzung von Freibeträgen: Nutzen Sie alle Ihnen zustehenden Freibeträge für die Altersteilzeit, um Steuervorteile zu erzielen. Informieren Sie sich über die aktuellen Freibeträge und stellen Sie sicher, dass Sie diese richtig angeben.

Indem Sie diese häufigen Fehler bei der Steuererklärung in der Altersteilzeit vermeiden, können Sie sicherstellen, dass Sie keine finanziellen Nachteile erleiden und Ihre steuerlichen Vorteile optimal nutzen.

Zusammenfassung

In der Altersteilzeit haben Arbeitnehmer die Möglichkeit, schrittweise in den Ruhestand zu gehen, indem sie ihre Arbeitszeit reduzieren und entsprechend weniger Gehalt erhalten. Dieses flexible Arbeitszeitmodell hat jedoch auch steuerliche Auswirkungen. Es gibt Freibeträge für die Altersteilzeit, die genutzt werden können, und die Sozialversicherungsbeiträge verringern sich. Es ist jedoch wichtig zu beachten, dass die Einkommenssteuer weiterhin entrichtet werden muss. Expertentipps zur Steuererklärung in der Altersteilzeit können helfen, den Lohnsteuerabzug zu optimieren, den Freibetrag auszunutzen und mögliche Fehler zu vermeiden. Wichtige Dokumente wie die Lohnsteuerbescheinigung, der Rentenbescheid und Unterlagen zur Altersteilzeit sollten für die Steuererklärung bereitgehalten werden. Einsteiger können die Unterstützung eines Steuerberaters in Betracht ziehen, um sicherzustellen, dass keine steuerlichen Vorteile übersehen werden. Zusammenfassend ist es wichtig, die steuerlichen Aspekte der Altersteilzeit zu verstehen und die richtigen Maßnahmen bei der Steuererklärung zu ergreifen, um finanziell optimal davon zu profitieren.

Häufig gestellte Fragen

1. Wie funktioniert die Altersteilzeit?

Bei der Altersteilzeit handelt es sich um ein Arbeitszeitmodell, bei dem die Arbeitszeit und das Gehalt reduziert werden, um den schrittweisen Übergang in den Ruhestand zu ermöglichen. Es gibt die Arbeitsphase, in der weiterhin gearbeitet wird, und die Freistellungsphase, in der keine Arbeit mehr geleistet wird.

2. Habe ich Anspruch auf bestimmte Freibeträge während der Altersteilzeit?

Ja, Arbeitnehmer in Altersteilzeit haben Anspruch auf einen speziellen Freibetrag, der das zu versteuernde Einkommen reduziert. Dadurch verringert sich die Höhe der Einkommenssteuer.

3. Muss ich während der Altersteilzeit weiterhin Sozialversicherungsbeiträge zahlen?

Ja, während der Altersteilzeit müssen weiterhin Sozialversicherungsbeiträge entrichtet werden. Allerdings ist der Beitragssatz möglicherweise niedriger, da er sich am reduzierten Gehalt orientiert.

4. Welche steuerlichen Auswirkungen hat die Altersteilzeit?

Die Altersteilzeit hat verschiedene steuerliche Auswirkungen. Neben dem Freibetrag für Altersteilzeit können sich auch Änderungen bei den Sozialversicherungsbeiträgen und der Einkommenssteuer ergeben.

5. Kann ich meinen Lohnsteuerabzug während der Altersteilzeit optimieren?

Ja, es ist möglich, den Lohnsteuerabzug während der Altersteilzeit zu optimieren. Sie sollten prüfen, ob die vorgenommene Steuerklasse noch optimal ist und gegebenenfalls eine Anpassung beantragen.

6. Kann ich die Freistellung während der Altersteilzeit steuerlich nutzen?

Ja, die Freistellungsphase während der Altersteilzeit kann steuerlich genutzt werden. In dieser Phase fällt zwar kein Arbeitseinkommen an, aber es können dennoch steuerliche Vorteile in Anspruch genommen werden.

7. Welche Unterlagen werden für die Steuererklärung in der Altersteilzeit benötigt?

Zu den wichtigen Dokumenten für die Steuererklärung in der Altersteilzeit gehören unter anderem die Lohnsteuerbescheinigung, der Rentenbescheid und alle relevanten Unterlagen zur Altersteilzeit.

8. Sollte ich meine Steuererklärung in der Altersteilzeit selbst machen oder einen Steuerberater hinzuziehen?

Die Entscheidung, ob Sie Ihre Steuererklärung in der Altersteilzeit selbst machen oder einen Steuerberater hinzuziehen, hängt von Ihrer individuellen Situation ab. Ein Steuerberater kann Ihnen bei komplexen Fragen und der Optimierung Ihrer Steuererklärung helfen.

9. Welche häufigen Fehler sollten bei der Steuererklärung in der Altersteilzeit vermieden werden?

Bei der Steuererklärung in der Altersteilzeit sollten häufige Fehler vermieden werden, zum Beispiel das Nicht-Nutzen des Freibetrags oder das Vergessen von relevanten Unterlagen. Eine sorgfältige Prüfung und Dokumentation ist daher wichtig.

10. Welche Vorteile bietet die Altersteilzeit in Bezug auf die Steuererklärung?

Die Altersteilzeit bietet verschiedene Vorteile in Bezug auf die Steuererklärung. Dazu gehören der Freibetrag für Altersteilzeit, die Möglichkeit zum günstigeren Lohnsteuerabzug und die Nutzung von steuerlichen Vorteilen in der Freistellungsphase.