Zusammenfassung

- Einleitung

- Was sind Altersvorsorgebeiträge?

- Warum Altersvorsorgebeiträge absetzen?

- Welche Arten von Altersvorsorgebeiträgen können abgesetzt werden?

- Wie hoch sind die absetzbaren Altersvorsorgebeiträge?

- Welche Nachweise müssen erbracht werden?

- Wie werden Altersvorsorgebeiträge richtig abgesetzt?

- Altersvorsorgebeiträge in der Steuererklärung: Formular XYZ

- Tipps und Tricks zur optimalen Absetzung von Altersvorsorgebeiträgen

- Was passiert bei falscher oder unvollständiger Angabe?

- Vorteile der Absetzung von Altersvorsorgebeiträgen

- Fazit

- Häufig gestellte Fragen

- Verweise

Einleitung

Einleitung: Die optimale Steuererklärung: Altersvorsorgebeiträge richtig absetzen ist ein wichtiger Schritt, um in den Genuss von steuerlichen Vorteilen zu kommen. Altersvorsorgebeiträge spielen dabei eine entscheidende Rolle, da sie nicht nur eine finanzielle Absicherung für die Zukunft bieten, sondern auch steuerlich geltend gemacht werden können. In diesem Artikel werden wir Ihnen Schritt für Schritt zeigen, wie Sie Ihre Altersvorsorgebeiträge korrekt in Ihrer Steuererklärung angeben und welche Vorteile dies mit sich bringt. Sie erfahren zudem, welche Arten von Altersvorsorgebeiträgen abgesetzt werden können und wie hoch die absetzbaren Beträge sind. Darüber hinaus geben wir Ihnen nützliche Tipps und Tricks zur optimalen Absetzung Ihrer Altersvorsorgebeiträge und erläutern die Konsequenzen bei falscher oder unvollständiger Angabe. Jetzt sollten Sie bereit sein, Ihre Altersvorsorgebeiträge richtig abzusetzen und Ihre Steuerlast zu minimieren.

Was sind Altersvorsorgebeiträge?

Altersvorsorgebeiträge sind finanzielle Beiträge, die eine Person in bestimmte Vorsorgeformen einzahlt, um für die eigene Zukunft vorzusorgen. Diese Beiträge dienen dazu, im Rentenalter ein zusätzliches Einkommen zu haben und finanzielle Sicherheit zu gewährleisten. Altersvorsorgebeiträge können in verschiedene Vorsorgearten investiert werden, wie beispielsweise in eine private Rentenversicherung, eine Riester-Rente oder in betriebliche Altersvorsorgeprogramme. Dabei ist es wichtig zu beachten, dass unterschiedliche Vorsorgearten auch unterschiedliche steuerliche Regelungen haben können. Durch die Absetzung der Altersvorsorgebeiträge in der Steuererklärung können Steuervorteile und -ermäßigungen erreicht werden, die eine finanzielle Entlastung für den Steuerpflichtigen bedeuten. So lässt sich das eigene Einkommen effektiv für die eigene Altersvorsorge nutzen.

Warum Altersvorsorgebeiträge absetzen?

Die Absetzung von Altersvorsorgebeiträgen in der Steuererklärung ist aus verschiedenen Gründen sinnvoll.

1. Steuervorteile: Durch das Absetzen der Altersvorsorgebeiträge können Steuervorteile und -ermäßigungen in Anspruch genommen werden. Dadurch reduziert sich die zu zahlende Steuerlast und das zu versteuernde Einkommen wird gemindert.

2. Langfristige finanzielle Absicherung: Altersvorsorgebeiträge dienen der langfristigen finanziellen Absicherung im Rentenalter. Durch die steuerliche Absetzbarkeit können diese Beiträge effektiver genutzt werden, um eine adäquate Altersvorsorge aufzubauen.

3. Förderung staatlicher Vorsorgeangebote: Verschiedene Vorsorgearten, wie die Riester-Rente, werden vom Staat gefördert. Durch die Absetzung der Beiträge können Steuerzahler von diesen staatlichen Zuschüssen profitieren und somit ihre Altersvorsorge weiter stärken.

4. finanzielle Entlastung: Die Absetzung von Altersvorsorgebeiträgen kann zu einer finanziellen Entlastung führen, da das steuerpflichtige Einkommen reduziert wird. Dies kann insbesondere für Personen mit höherem Einkommen eine spürbare Ersparnis bedeuten.

Es lohnt sich also, die Altersvorsorgebeiträge in der Steuererklärung richtig abzusetzen, um von diesen finanziellen und langfristigen Vorteilen zu profitieren.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

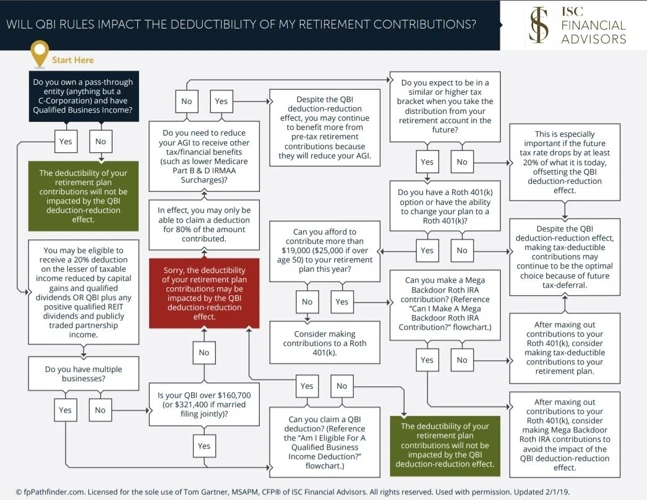

Welche Arten von Altersvorsorgebeiträgen können abgesetzt werden?

Es gibt verschiedene Arten von Altersvorsorgebeiträgen, die in der Steuererklärung abgesetzt werden können. Dazu gehören:

1. Riester-Rente: Die Riester-Rente ist eine staatlich geförderte private Altersvorsorge. Die eingezahlten Beiträge können als Sonderausgaben geltend gemacht werden und mindern somit das zu versteuernde Einkommen.

2. Betriebliche Altersvorsorge: Beiträge zur betrieblichen Altersvorsorge, die vom Arbeitgeber eingezahlt werden, sind steuerfrei. Der Arbeitnehmer kann die eigenen Beiträge als Sonderausgaben absetzen.

3. Private Rentenversicherung: Beiträge zur privaten Rentenversicherung können als Sonderausgaben abgesetzt werden. Hierbei ist zu beachten, dass es verschiedene steuerliche Regelungen gibt, je nachdem ob es sich um eine klassische Rentenversicherung oder eine fondsgebundene Rentenversicherung handelt.

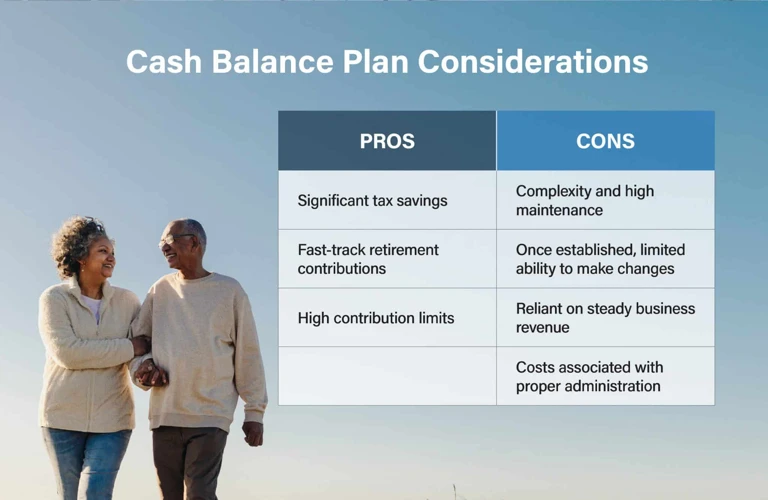

4. Basisrente (Rürup-Rente): Die Beiträge zur Basisrente können in der Steuererklärung als Sonderausgaben berücksichtigt werden. Diese Form der Altersvorsorge richtet sich vor allem an Selbstständige und Freiberufler.

Durch die Möglichkeit, verschiedene Arten von Altersvorsorgebeiträgen abzusetzen, haben Steuerpflichtige die Chance, ihre finanzielle Absicherung im Alter zu verbessern und gleichzeitig steuerliche Vorteile zu nutzen. Es empfiehlt sich jedoch, im Einzelfall die genauen steuerlichen Regelungen und Besonderheiten zu beachten, um die optimale Absetzung der Beiträge zu gewährleisten.

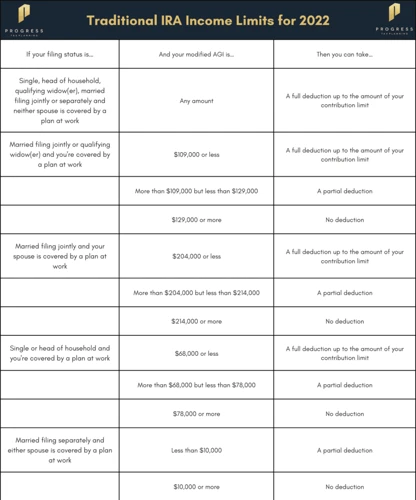

Wie hoch sind die absetzbaren Altersvorsorgebeiträge?

Die Höhe der absetzbaren Altersvorsorgebeiträge kann je nach Art der Vorsorge und individuellen Umständen variieren. Grundsätzlich können die absetzbaren Beiträge in der Steuererklärung als Sonderausgaben geltend gemacht werden. Für die Riester-Rente gibt es beispielsweise jährliche Höchstgrenzen, die sich nach dem individuellen Kinderzahl und dem Jahreseinkommen richten. Im Jahr 2021 beträgt der Höchstbetrag für Alleinstehende 2.100 Euro und für Verheiratete 4.200 Euro. Bei der Basisrente (Rürup-Rente) werden jährlich unterschiedliche Beträge als absetzbar festgelegt, die von Alter und Rentenversicherungspflicht abhängig sind. Es empfiehlt sich, vor der Absetzung der Altersvorsorgebeiträge die aktuellen Regelungen zu prüfen und gegebenenfalls fachlichen Rat in Anspruch zu nehmen, um die maximalen steuerlichen Vorteile zu erzielen. Informationen zu den Altersvorsorgebeiträgen können auch auf der Webseite des Bundesministeriums für Finanzen (BMF) gefunden werden.

Welche Nachweise müssen erbracht werden?

Um Altersvorsorgebeiträge richtig absetzen zu können, müssen bestimmte Nachweise erbracht werden. Hier sind einige der häufigsten Nachweise, die in der Regel von den Finanzbehörden gefordert werden:

- Beitragsbescheinigungen: Für jede Form der Altersvorsorge, in die Sie eingezahlt haben, erhalten Sie eine Beitragsbescheinigung. Diese Bescheinigungen geben Auskunft über die einzelnen Zahlungen, die Sie geleistet haben, und dienen als Nachweis für die absetzbaren Beträge. Es ist wichtig, diese Bescheinigungen sorgfältig aufzubewahren und sie bei Bedarf der Steuererklärung beizufügen.

- Vertragsunterlagen: Bei privaten Rentenversicherungen oder anderen Vorsorgeverträgen kann es notwendig sein, die Vertragsunterlagen vorzulegen. Diese enthalten wichtige Informationen wie Vertragsbeginn, Laufzeit und Höhe der Beiträge. Stellen Sie sicher, dass Sie Kopien der Vertragsunterlagen aufbewahren und bereithalten, um diese auf Anfrage einreichen zu können.

- Zahlungsbelege: Es kann auch erforderlich sein, Zahlungsbelege vorzulegen, um die tatsächlich geleisteten Beiträge nachzuweisen. Dies gilt insbesondere für den Fall, dass die Beitragsbescheinigung nicht alle gezahlten Beiträge vollständig erfasst. Sollten Sie also zusätzliche Beiträge geleistet haben, sammeln und sichern Sie alle Zahlungsbelege.

Bei Zweifeln oder Unsicherheiten empfiehlt es sich, vorab mit einem Steuerberater oder der örtlichen Finanzbehörde Rücksprache zu halten, um sicherzustellen, dass alle notwendigen Nachweise erbracht werden. Dies hilft Ihnen dabei, die steuerlichen Vorteile Ihrer Altersvorsorgebeiträge optimal zu nutzen.

Wie werden Altersvorsorgebeiträge richtig abgesetzt?

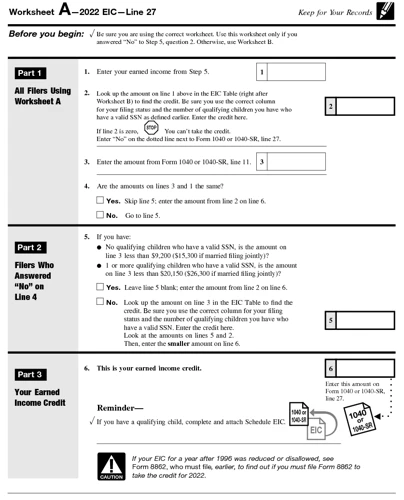

Um Altersvorsorgebeiträge korrekt abzusetzen, müssen diese in der Steuererklärung angegeben werden. Dafür gibt es spezielle Formulare, wie beispielsweise Anlage AV für die private Altersvorsorge oder Anlage VL für vermögenswirksame Leistungen. Innerhalb dieser Formulare müssen alle relevanten Angaben zu den Altersvorsorgebeiträgen gemacht werden, wie zum Beispiel der Beitragszeitraum und der Betrag der insgesamt geleisteten Beiträge. Dabei ist es wichtig, alle Nachweise und Belege wie Bescheinigungen der Vorsorgeeinrichtungen oder Verträge sorgfältig aufzubewahren. Bei der Angabe der Altersvorsorgebeiträge sollten Sie darauf achten, diese nicht zu hoch oder zu niedrig anzusetzen, um Probleme bei einer späteren Prüfung zu vermeiden. Eine gute Möglichkeit ist es daher, einen professionellen Steuerberater zurate zu ziehen, der Ihnen bei der korrekten Angabe Ihrer Altersvorsorgebeiträge behilflich sein kann. Durch die genaue Angabe und den Nachweis der Altersvorsorgebeiträge in der Steuererklärung können Sie von den steuerlichen Vorteilen profitieren und Ihre Steuerlast effektiv reduzieren.

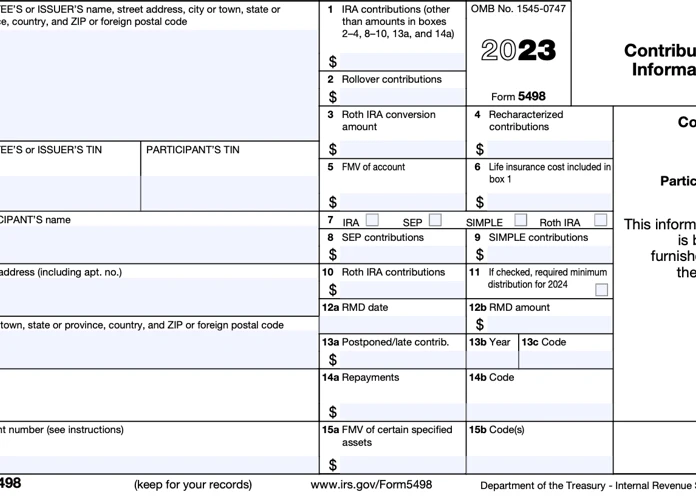

Altersvorsorgebeiträge in der Steuererklärung: Formular XYZ

Um Ihre Altersvorsorgebeiträge richtig in Ihrer Steuererklärung anzugeben, benötigen Sie das entsprechende Formular XYZ. Dieses Formular ist speziell für die Angabe von Altersvorsorgebeiträgen entwickelt worden und ermöglicht es Ihnen, alle relevanten Informationen einzureichen. In diesem Formular müssen Sie unter anderem die Art der Altersvorsorge, den Betrag der Beiträge sowie weitere relevante Details angeben. Es ist wichtig, dass Sie die Angaben sorgfältig und korrekt ausfüllen, um mögliche Fehler oder Missverständnisse zu vermeiden. Denken Sie daran, alle notwendigen Nachweise und Belege Ihrer Altersvorsorgebeiträge beizufügen, um Ihre Angaben zu unterstützen und eine reibungslose Bearbeitung Ihrer Steuererklärung zu gewährleisten. Das Formular XYZ können Sie auf der Webseite des Finanzamts herunterladen oder in gedruckter Form erhalten. Stellen Sie sicher, dass Sie es vollständig ausfüllen und rechtzeitig einreichen, um von den steuerlichen Vorteilen der Absetzung Ihrer Altersvorsorgebeiträge profitieren zu können.

Tipps und Tricks zur optimalen Absetzung von Altersvorsorgebeiträgen

Tipps und Tricks zur optimalen Absetzung von Altersvorsorgebeiträgen:

Für eine optimale Absetzung Ihrer Altersvorsorgebeiträge in der Steuererklärung, beachten Sie bitte die folgenden Tipps und Tricks:

1. Aufbewahrung von Belegen: Bewahren Sie alle relevanten Belege, wie zum Beispiel Ihre Beitragsbescheinigungen der verschiedenen Vorsorgearten, sorgfältig auf. Diese dienen als Nachweis bei einer eventuellen Prüfung durch das Finanzamt. Organisieren Sie Ihre Belege am besten in einer übersichtlichen, digitalen oder physischen Akte, um diese leicht zugänglich zu haben.

2. Berücksichtigung von Sonderausgaben: Altersvorsorgebeiträge fallen unter die Kategorie der Sonderausgaben. Achten Sie darauf, dass Sie bei Ihrer Steuererklärung die entsprechenden Sonderausgaben beantragen und angeben. Dadurch maximieren Sie Ihre Steuervorteile und können den Betrag optimal absetzen.

3. Prüfung von Steuerbescheiden: Nachdem Sie Ihre Steuererklärung abgegeben haben, sollten Sie den erhaltenen Steuerbescheid genau prüfen. Überprüfen Sie, ob Ihre Altersvorsorgebeiträge korrekt berücksichtigt wurden und ob alle Angaben stimmen. Sollte hier ein Fehler vorliegen, haben Sie eine gewisse Einspruchsfrist, innerhalb der Sie den Steuerbescheid korrigieren lassen können. Informieren Sie sich ggf. über die Berechnung der Einspruchsfrist für Steuerbescheide.

Befolgen Sie diese Tipps und Tricks, um Ihre Altersvorsorgebeiträge optimal abzusetzen und von den steuerlichen Vorteilen zu profitieren. Eine korrekte und sorgfältige Angabe Ihrer Altersvorsorgebeiträge in der Steuererklärung kann Ihnen dabei helfen, Ihre Steuerlast zu minimieren und gleichzeitig Ihre finanzielle Zukunft abzusichern.

Aufbewahrung von Belegen

Aufbewahrung von Belegen: Bei der Absetzung von Altersvorsorgebeiträgen ist es wichtig, alle relevanten Belege aufzubewahren. Dazu gehören unter anderem Verträge, Kontoauszüge, Bescheinigungen und Zahlungsbelege. Diese Unterlagen dienen als Nachweise für die Höhe der eingezahlten Altersvorsorgebeiträge und sollten daher sorgfältig aufbewahrt werden. Es empfiehlt sich, alle Belege geordnet in einem separaten Ordner oder einer Mappe abzulegen, um sie bei Bedarf schnell zur Hand zu haben. Eine weitere Möglichkeit besteht darin, die Belege digital zu archivieren, um Platz zu sparen und sie jederzeit elektronisch verfügbar zu haben. Eine gut organisierte Aufbewahrung der Belege erleichtert nicht nur die Überprüfung der Angaben in der Steuererklärung, sondern auch eventuelle Rückfragen seitens des Finanzamts. Vergessen Sie nicht, dass Sie Ihre Belege in der Regel sieben Jahre lang aufbewahren sollten. Damit sind Sie auf der sicheren Seite und können im Falle einer Prüfung oder Nachfrage jederzeit die erforderlichen Nachweise erbringen.

Berücksichtigung von Sonderausgaben

Berücksichtigung von Sonderausgaben: Bei der Absetzung von Altersvorsorgebeiträgen ist es wichtig, auch andere Sonderausgaben in Betracht zu ziehen. Sonderausgaben sind Ausgaben, die über den normalen Lebensunterhalt hinausgehen und steuerlich geltend gemacht werden können. Neben den Altersvorsorgebeiträgen können beispielsweise auch Spenden, Kirchensteuer oder auch Beiträge zur privaten Krankenversicherung als Sonderausgaben abgesetzt werden. Es ist daher ratsam, alle relevanten Nachweise und Belege für diese Ausgaben sorgfältig zu sammeln und in der Steuererklärung anzugeben. Die Berücksichtigung von Sonderausgaben kann zu zusätzlichen Steuervorteilen führen und die Höhe der absetzbaren Beträge insgesamt erhöhen. Beachten Sie jedoch, dass es für bestimmte Sonderausgaben möglicherweise Obergrenzen oder bestimmte Bedingungen gibt, die erfüllt werden müssen, um sie absetzen zu können. Eine genaue Prüfung der gesetzlichen Vorgaben und gegebenenfalls die Hilfe eines Steuerberaters kann hierbei hilfreich sein.

Prüfung von Steuerbescheiden

Prüfung von Steuerbescheiden: Nachdem Sie Ihre Steuererklärung eingereicht haben, erhalten Sie einen Steuerbescheid vom Finanzamt, der Ihre Steuerveranlagung widerspiegelt. Es ist sehr wichtig, diesen Steuerbescheid sorgfältig zu prüfen, um sicherzustellen, dass alle Angaben korrekt erfasst wurden. Insbesondere sollten Sie überprüfen, ob Ihre abgesetzten Altersvorsorgebeiträge korrekt berücksichtigt wurden. In einigen Fällen kann es vorkommen, dass das Finanzamt Fehler macht oder bestimmte Ausgaben nicht vollständig erfasst. In solchen Fällen haben Sie das Recht, innerhalb einer bestimmten Frist Einspruch gegen den Steuerbescheid einzulegen und eine Neuberechnung Ihrer Steuerveranlagung zu beantragen. Es ist ratsam, alle relevanten Unterlagen, wie beispielsweise Belege über Altersvorsorgebeiträge, griffbereit zu haben, um Ihren Einspruch zu begründen und Ihre Ansprüche zu untermauern. Eine genaue Prüfung des Steuerbescheids kann dazu führen, dass Ihnen möglicherweise zu viel gezahlte Steuern zurückerstattet werden oder dass sich Ihre Steuerschuld verringert. Es ist daher ratsam, Ihren Steuerbescheid genau zu überprüfen und gegebenenfalls von Ihrem Einspruchsrecht Gebrauch zu machen. Weitere Informationen zur Berechnung der Einspruchsfrist finden Sie hier.

Was passiert bei falscher oder unvollständiger Angabe?

Bei falscher oder unvollständiger Angabe von Altersvorsorgebeiträgen in der Steuererklärung können verschiedene Konsequenzen eintreten. Es ist wichtig, alle relevanten Informationen korrekt anzugeben, da das Finanzamt die Angaben überprüft und bei Fehlern oder Unstimmigkeiten Nachfragen stellen kann. Wenn die Angaben unvollständig oder falsch sind, kann dies zu einer Nachzahlung inklusive eventuellen Zinszahlungen führen. Im schlimmsten Fall besteht auch die Möglichkeit einer Steuerhinterziehung, was strafrechtliche Konsequenzen nach sich ziehen kann. Um solche negativen Folgen zu vermeiden, ist es ratsam, bei der Angabe der Altersvorsorgebeiträge sorgfältig vorzugehen und mögliche Fehler zu vermeiden. Im Zweifelsfall können Sie sich auch durch einen Steuerberater oder das Finanzamt selbst beraten lassen, um sicherzustellen, dass Ihre Angaben korrekt sind. Es ist besser, von Anfang an alles richtig zu machen, um unangenehme Konsequenzen zu vermeiden.

Vorteile der Absetzung von Altersvorsorgebeiträgen

Vorteile der Absetzung von Altersvorsorgebeiträgen: Die Absetzung von Altersvorsorgebeiträgen in der Steuererklärung bringt verschiedene Vorteile mit sich. Einer der Hauptvorteile ist die Reduzierung der Steuerlast. Durch die Absetzung der Beiträge mindert man das zu versteuernde Einkommen, sodass man weniger Steuern zahlen muss. Dies führt zu einer direkten finanziellen Entlastung und kann das verfügbare Einkommen erhöhen.

Ein weiterer Vorteil liegt in der langfristigen finanziellen Absicherung. Durch die Altersvorsorgebeiträge baut man eine zusätzliche finanzielle Säule für die Rentenzeit auf. Die eingezahlten Beiträge werden über die Jahre hinweg verzinst und bilden eine wichtige Ergänzung zur gesetzlichen Rente. So erhält man eine höhere Rente und kann den Lebensstandard im Alter besser aufrechterhalten.

Darüber hinaus können bestimmte Altersvorsorgebeiträge staatlich gefördert werden, wie beispielsweise Riester-Verträge. Dadurch erhält man zusätzliche Zulagen und Steuervorteile, die die attraktivität der Altersvorsorge noch weiter erhöhen. Es lohnt sich also, die verschiedenen Fördermöglichkeiten zu prüfen und zu nutzen.

Die Absetzung der Altersvorsorgebeiträge hat somit nicht nur kurzfristige finanzielle Vorteile, sondern trägt auch zur langfristigen finanziellen Absicherung bei. Es ist empfehlenswert, die eigenen Altersvorsorgebeiträge sorgfältig zu planen und die steuerlichen Möglichkeiten voll auszuschöpfen, um das Beste für die eigene Zukunft herauszuholen.

Fazit

Fazit: Die optimale Absetzung von Altersvorsorgebeiträgen in der Steuererklärung ist ein wichtiger Schritt, um finanzielle Vorteile zu nutzen und für die eigene Altersvorsorge vorzusorgen. Indem Sie Ihre Beiträge korrekt angeben und die erforderlichen Nachweise erbringen, können Sie Steuervorteile in Form von Ermäßigungen oder Rückzahlungen erhalten. Es ist wichtig, die unterschiedlichen Vorsorgearten und ihre steuerlichen Regelungen zu kennen, um die maximalen Steuervorteile zu nutzen. Durch die Einhaltung der Einspruchsfrist und die regelmäßige Prüfung der Steuerbescheide stellen Sie sicher, dass Ihre Angaben korrekt berücksichtigt werden. Nehmen Sie sich die Zeit, Ihre Altersvorsorgebeiträge sorgfältig in Ihrer Steuererklärung anzugeben und alle Vorteile zu nutzen, die Ihnen zustehen. Mit der richtigen Absetzung Ihrer Altersvorsorgebeiträge können Sie Ihre finanzielle Zukunft absichern und gleichzeitig Steuern sparen.

Häufig gestellte Fragen

FAQs zum Thema Altersvorsorgebeiträge und Steuererklärung:

1. Kann jeder seine Altersvorsorgebeiträge in der Steuererklärung absetzen?

Ja, grundsätzlich kann jeder, der Altersvorsorgebeiträge leistet, diese in seiner Steuererklärung geltend machen.

2. Welche Vorteile habe ich durch die Absetzung von Altersvorsorgebeiträgen?

Die Absetzung von Altersvorsorgebeiträgen kann zu einer Reduzierung der Steuerlast führen und somit mehr finanziellen Spielraum schaffen.

3. Welche Nachweise muss ich erbringen, um Altersvorsorgebeiträge abzusetzen?

Als Nachweis für die absetzbaren Altersvorsorgebeiträge sollten Sie Ihre Bescheinigungen und Verträge Ihrer Vorsorgeanbieter aufbewahren.

4. Gibt es eine Höchstgrenze für absetzbare Altersvorsorgebeiträge?

Ja, die absetzbaren Altersvorsorgebeiträge sind gesetzlich begrenzt. Diese Grenze variiert je nach Art der Altersvorsorge und dem individuellen persönlichen Steuersatz.

5. Kann ich auch Altersvorsorgebeiträge von meinem Ehepartner absetzen?

Ja, unter bestimmten Voraussetzungen können Sie auch die Altersvorsorgebeiträge Ihres Ehepartners gemeinsam mit Ihren eigenen geltend machen.

6. Muss ich die absetzbaren Altersvorsorgebeiträge bereits im Vorjahr geleistet haben?

Ja, um Altersvorsorgebeiträge in der aktuellen Steuererklärung anzugeben, müssen diese im Vorjahr tatsächlich geleistet worden sein.

7. Kann ich auch Beiträge zur gesetzlichen Rentenversicherung absetzen?

Nein, Beiträge zur gesetzlichen Rentenversicherung können nicht abgesetzt werden, da diese bereits automatisch von Ihrem Bruttoeinkommen abgezogen werden.

8. Kann ich meine Altersvorsorgebeiträge während des Jahres von der Steuer absetzen?

Nein, die Absetzung der Altersvorsorgebeiträge erfolgt ausschließlich in der jährlichen Steuererklärung.

9. Ist es sinnvoll, einen Steuerberater zu Rate zu ziehen, um meine Altersvorsorgebeiträge richtig abzusetzen?

Ein Steuerberater kann Ihnen helfen, Ihre Altersvorsorgebeiträge korrekt anzugeben und mögliche steuerliche Vorteile optimal auszuschöpfen. Es kann sinnvoll sein, bei komplexen Sachverhalten professionelle Unterstützung in Anspruch zu nehmen.

10. Was passiert, wenn ich meine Altersvorsorgebeiträge falsch oder unvollständig angebe?

Wenn Sie Ihre Altersvorsorgebeiträge falsch oder unvollständig angeben, kann dies zu einer fehlerhaften Steuerberechnung und zu möglichen Nachzahlungen oder sogar zu Steuersanktionen führen. Es ist daher wichtig, alle Angaben sorgfältig zu prüfen und gegebenenfalls Beratung in Anspruch zu nehmen.