Sie haben gerade geerbt und stehen nun vor der Aufgabe, Ihre Steuererklärung für Erben zu erledigen? Keine Sorge! In diesem ausführlichen Artikel werden wir Ihnen alles erklären, was Sie über die Steuererklärung beim Erben wissen müssen. Von den wichtigen Dokumenten, die Sie benötigen, bis hin zur Optimierung Ihrer Steuerlast werden wir jeden Schritt detailliert beleuchten. Erfahren Sie, welche Formulare Sie ausfüllen müssen, welche Fristen und Abgabepflichten Sie beachten sollten und welche Steuern auf Sie zukommen könnten. Darüber hinaus werden wir Ihnen Tipps geben, wie Sie Ihre Steuerlast durch die Nutzung von Freibeträgen, die Wahl der richtigen Steuerklasse und eventuelle vorzeitige Schenkungen optimieren können. Egal, ob Sie sich für die Unterstützung eines Steuerberaters oder Anwalts entscheiden oder die Steuererklärung selbst in die Hand nehmen möchten, hier finden Sie alle Informationen, um den Prozess erfolgreich zu bewältigen. Zögern Sie nicht, unsere Ratschläge zu befolgen, um sicherzustellen, dass Sie alle steuerlichen Pflichten erfüllen und mögliche Steuervorteile nutzen können.

Zusammenfassung

- Wichtige Dokumente

- Steuerpflicht

- Steuererklärung beim Erben

- Optimierung der Steuerlast

- Professionelle Unterstützung

- Zusammenfassung

-

Häufig gestellte Fragen

- 1. Welche Steuererklärungen müssen von einem Erben abgegeben werden?

- 2. Wie lange habe ich Zeit, um meine Steuererklärung als Erbe einzureichen?

- 3. Welche Kosten kann ich bei der Erstellung meiner Steuererklärung als Erbe absetzen?

- 4. Kann ich Verluste aus dem geerbten Vermögen steuerlich geltend machen?

- 5. Welche Freibeträge stehen mir als Erbe zur Verfügung?

- 6. Welche Steuerklasse sollte ich wählen?

- 7. Kann ich vorzeitig Schenkungen machen, um meine Steuerlast zu optimieren?

- 8. Sollte ich einen Steuerberater oder Anwalt für meine Steuererklärung als Erbe engagieren?

- 9. Welche Kosten für den Steuerberater oder Anwalt kann ich in meiner Steuererklärung geltend machen?

- 10. Wie kann ich meine Steuerlast als Erbe optimieren?

- Verweise

Wichtige Dokumente

Um Ihre Steuererklärung beim Erben korrekt auszufüllen, benötigen Sie einige wichtige Dokumente (1). Hier sind die Hauptdokumente, die Sie bereithalten sollten:

– Erbschein: Der Erbschein ist ein amtliches Dokument, das Ihre Berechtigung zum Erben bestätigt. Er dient als Nachweis, dass Sie rechtlich dazu befugt sind, den Nachlass zu verwalten.

– Testament: Ein Testament ist ein schriftliches Dokument, in dem der Erblasser festlegt, wie sein Vermögen nach seinem Tod verteilt werden soll. Ein Testament kann wichtige Informationen über Erben und Vermögenswerte enthalten, die bei der Steuererklärung relevant sind.

– Nachlassverzeichnis: Für eine korrekte Abwicklung der Steuererklärung ist ein detailliertes Nachlassverzeichnis unerlässlich. Es enthält eine Auflistung aller ererbten Vermögenswerte, Schulden und Verbindlichkeiten. Das Nachlassverzeichnis ist ein wichtiger Beleg für die Bewertung des Nachlasses und die Berechnung der Steuerpflicht.

Diese Dokumente sind entscheidend für eine reibungslose Abwicklung Ihrer Steuererklärung als Erbe. Stellen Sie sicher, dass Sie alle erforderlichen Unterlagen vollständig vorliegen haben, um möglichen Verzögerungen oder Fehlern vorzubeugen.

1. Erbschein

Der Erbschein(1) ist ein offizielles Dokument, das die Erbenstellung einer Person bestätigt. Es ist ein Nachweis dafür, dass Sie berechtigt sind, den Nachlass zu verwalten und über das Vermögen des Verstorbenen zu verfügen. Der Erbschein wird in der Regel vom zuständigen Nachlassgericht ausgestellt. Er ist wichtig für die Abwicklung von bankgeschäftlichen Angelegenheiten, wie Auszahlungen von Kontenguthaben oder Verkauf von Immobilien. Der Erbschein dient auch als Nachweis gegenüber Dritten, dass Sie über das Erbrecht verfügen. Stellen Sie sicher, dass Sie eine beglaubigte Kopie des Erbscheins besitzen, um mögliche rechtliche oder finanzielle Angelegenheiten abwickeln zu können.

2. Testament

Das Testament spielt eine entscheidende Rolle bei der Steuererklärung für Erben (2). Es handelt sich um ein schriftliches Dokument, das die Verteilung des Vermögens des Erblassers regelt. Bei der Auswertung des Testaments für steuerliche Zwecke ist es wichtig, die darin enthaltenen Informationen zu Erben und Vermögenswerten zu berücksichtigen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Ein Testament kann verschiedene Arten von Vermögenswerten umfassen, wie z.B. Immobilien, finanzielle Anlagen oder Unternehmen. Für jeden Vermögenswert ist eine genaue Bewertung erforderlich, um die Besteuerung korrekt durchzuführen. Es ist auch wichtig zu wissen, ob das Testament spezifische Anweisungen für die Verteilung des Vermögens enthält, wie z.B. ein Vorausvermächtnis (Beispiel), bei dem ein bestimmter Teil des Erbes bereits an einen festgelegten Begünstigten geht.

Bei der Erstellung der Steuererklärung ist es wichtig, das Testament sorgfältig zu prüfen und alle relevanten Informationen richtig zu erfassen. Denken Sie daran, dass ein Testament auch Auswirkungen auf andere steuerliche Aspekte haben kann, wie zum Beispiel die Möglichkeit, Ihre Geschwister auszuzahlen (Muster) oder die Notwendigkeit eines Eigenkapitalnachweises (Muster).

3. Nachlassverzeichnis

Ein Nachlassverzeichnis ist ein unerlässliches Dokument bei der Steuererklärung für Erben. Es dient als detaillierte Aufstellung aller Vermögenswerte, Schulden und Verbindlichkeiten, die zum Nachlass gehören. Hier sind einige wichtige Punkte zum Nachlassverzeichnis:

– Erfassung aller Vermögenswerte: Das Nachlassverzeichnis sollte alle Vermögenswerte des Erblassers auflisten, einschließlich Immobilien, Bankkonten, Wertpapiere, Fahrzeuge, Schmuck und persönlicher Gegenstände.

– Dokumentation von Schulden und Verbindlichkeiten: Alle offenen Schulden wie Hypotheken, Kredite, Steuerrückstände und Verpflichtungen des Erblassers müssen ebenfalls im Nachlassverzeichnis erfasst werden.

– Bewertung der Vermögenswerte: Die Vermögenswerte sollten entsprechend ihrer aktuellen Marktwerte bewertet werden. Hierbei können Gutachter oder Sachverständige bei der Bewertung helfen.

– Belege und Unterlagen: Es ist wichtig, Belege und Unterlagen zu sammeln, die die im Nachlassverzeichnis aufgeführten Vermögenswerte und Schulden unterstützen. Dies können z. B. Grundbuchauszüge, Kontoauszüge, Rechnungen und Verträge sein.

Das Nachlassverzeichnis spielt eine wesentliche Rolle bei der Ermittlung der Steuerpflicht und der korrekten Bewertung des Nachlasses. Stellen Sie sicher, dass das Verzeichnis genau und vollständig ist und alle erforderlichen Informationen enthält. Dies erleichtert den Prozess der Steuererklärung und minimiert das Risiko von Fehlern oder Unklarheiten.

Steuerpflicht

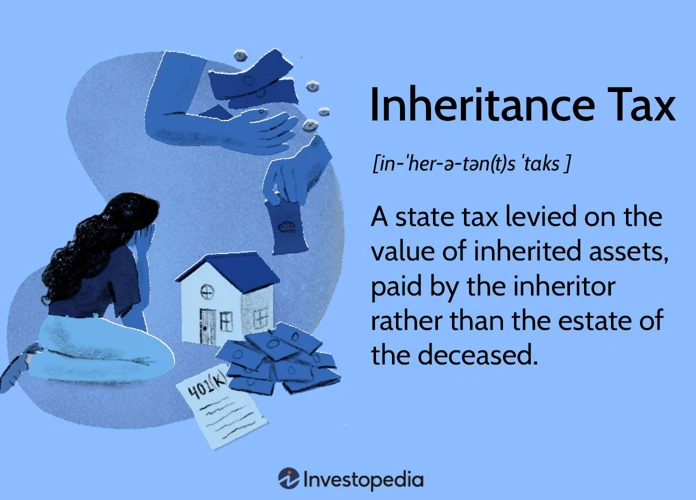

Wenn es um die Steuerpflicht beim Erben geht, müssen Sie sich mit verschiedenen Aspekten auseinandersetzen (1). Hier sind die wichtigsten Steuerarten, die auf Sie zukommen könnten:

– Erbschaftssteuer: Die Erbschaftssteuer wird auf den ererbten Vermögenswert erhoben. Die Höhe der Steuer hängt von der Höhe des Erbes und dem Verwandtschaftsverhältnis zum Erblasser ab. Es gibt jedoch auch Freibeträge, die von jedem Erben genutzt werden können, um die Steuerlast zu reduzieren.

– Einkommensteuer: Wenn Sie als Erbe Einkünfte aus dem geerbten Vermögen erzielen, sind diese Einkünfte möglicherweise einkommensteuerpflichtig. Dies kann zum Beispiel der Fall sein, wenn Sie Mieteinnahmen aus geerbten Immobilien erhalten.

– Schenkungssteuer: Wenn der Erblasser zu Lebzeiten Vermögen verschenkt hat, kann es sein, dass Sie als Erbe auch mit Schenkungssteuer konfrontiert werden. Dies gilt insbesondere dann, wenn die Schenkungen innerhalb der letzten 10 Jahre vor dem Tod des Erblassers erfolgt sind.

Es ist wichtig, die steuerlichen Verpflichtungen beim Erben zu beachten und die entsprechenden Steuern ordnungsgemäß zu entrichten. Informieren Sie sich über die aktuellen Steuergesetze und nutzen Sie gegebenenfalls rechtliche Beratung, um sicherzustellen, dass Sie alle steuerlichen Aspekte richtig berücksichtigen.

1. Erbschaftssteuer

– Die Erbschaftssteuer ist eine Steuer, die auf den Erwerb von Vermögen durch Vererbung oder Schenkung erhoben wird.

– Die Höhe der Erbschaftssteuer richtet sich nach dem Wert des erworbenen Vermögens und dem Verwandtschaftsverhältnis zum Erblasser.

– Es gibt Freibeträge, bis zu denen keine Erbschaftssteuer bezahlt werden muss. Diese variieren je nach Verwandtschaftsgrad.

– Die Erbschaftssteuer muss innerhalb einer bestimmten Frist nach dem Erbfall beim zuständigen Finanzamt angemeldet und bezahlt werden.

– Es ist wichtig, den Wert des erworbenen Vermögens korrekt zu bewerten, um die Erbschaftssteuer korrekt zu berechnen.

– In einigen Fällen ist es möglich, die Erbschaftssteuer durch bestimmte steuerliche Begünstigungen oder Gestaltungsmöglichkeiten zu optimieren.

2. Einkommensteuer

Die Einkommensteuer (2) ist eine der Steuern, die beim Erben anfallen können. Wenn Sie als Erbe Einkommen aus dem geerbten Vermögen erzielen, müssen Sie möglicherweise Einkommensteuer darauf zahlen. Es ist wichtig zu beachten, dass Einkommensteuer nur auf Erträge aus Kapitalanlagen oder Vermietung und Verpachtung anfallen kann, nicht jedoch auf den eigentlichen Wert des ererbten Vermögens. Die genaue Höhe der Einkommensteuer hängt von verschiedenen Faktoren ab, wie beispielsweise Ihrem persönlichen Steuersatz und möglichen Steuerabzügen. Um Ihre Einkommensteuerpflicht zu ermitteln, ist es ratsam, sich an einen Steuerberater zu wenden, der Ihnen bei der Berechnung und Einreichung Ihrer Steuererklärung helfen kann.

3. Schenkungssteuer

Die Schenkungssteuer ist eine wichtige Steuer, die bei der Übertragung von Vermögen durch Schenkungen anfällt (3). Wenn Sie als Erbe Vermögen erhalten haben, das vor dem Tod des Erblassers verschenkt wurde, kann dies steuerliche Auswirkungen haben. Die Schenkungssteuer wird auf den Wert des übertragenen Vermögens berechnet und muss vom Erben entrichtet werden. Es ist wichtig, den Wert der Schenkung richtig zu ermitteln und die entsprechenden Steuerabgaben zu leisten. In bestimmten Fällen können jedoch Freibeträge und Steuerermäßigungen geltend gemacht werden, um die Schenkungssteuerlast zu reduzieren. Es ist ratsam, sich bei einem Steuerberater oder Anwalt über die genauen Regelungen und Möglichkeiten der Schenkungssteuer zu informieren, um keine steuerlichen Verpflichtungen zu übersehen und die Steuerlast zu optimieren.

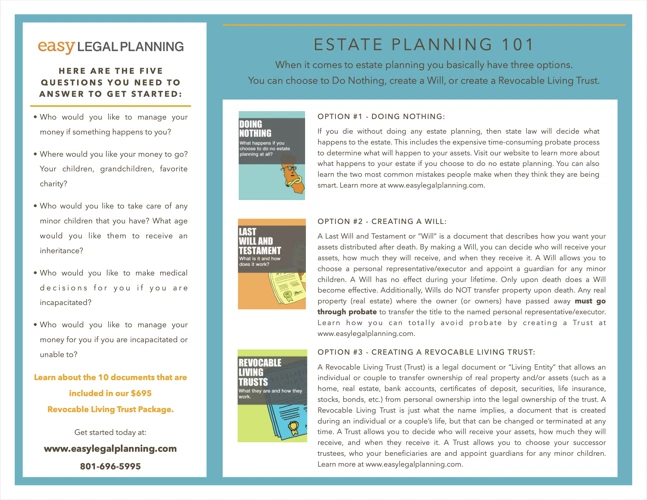

Steuererklärung beim Erben

Die Steuererklärung beim Erben kann eine komplexe Angelegenheit sein (1). Es ist wichtig, die richtigen Fristen und Abgabepflichten zu beachten, um mögliche Sanktionen oder Strafen zu vermeiden. Bei der Steuererklärung sollten Sie auch die verschiedenen steuerlichen Absetzungsmöglichkeiten in Betracht ziehen, um Ihre Steuerlast zu optimieren. Dazu gehören beispielsweise die Berücksichtigung von Werbungskosten, Sonderausgaben und außergewöhnlichen Belastungen. Ein weiterer wichtiger Punkt ist die Verrechnung von Verlusten, um Ihre Steuerpflicht zu reduzieren. Bei komplexeren Sachverhalten oder Unsicherheiten kann es ratsam sein, professionelle Unterstützung in Anspruch zu nehmen, um sicherzustellen, dass Ihre Steuererklärung korrekt und vollständig ist. Denken Sie daran, dass es verschiedene Freibeträge gibt, die Sie nutzen können, um Ihre Steuerlast zu reduzieren. Die Wahl der richtigen Steuerklasse und eventuelle vorzeitige Schenkungen können weitere Möglichkeiten bieten, Ihre Steuerlast zu optimieren. Seien Sie sorgfältig und halten Sie alle erforderlichen Unterlagen und Belege bereit, um Ihre Steuererklärung korrekt und vollständig auszufüllen.

1. Fristen und Abgabepflichten

Die fristgerechte Einreichung der Steuererklärung ist von entscheidender Bedeutung, um eventuelle Sanktionen oder Verzugszinsen zu vermeiden (1). Als Erbe haben Sie bestimmte Fristen und Abgabepflichten zu beachten. Die genauen Termine variieren je nach Bundesland und individuellen Umständen wie beispielsweise der Art des Erbfalls oder eventuellen Sonderregelungen. In der Regel haben Erben jedoch sechs Monate Zeit, um die Steuererklärung abzugeben. Es ist ratsam, sich frühzeitig mit den genauen Fristen vertraut zu machen und alle erforderlichen Unterlagen rechtzeitig zusammenzustellen, um etwaige Verzögerungen zu vermeiden. Halten Sie sich an die gesetzten Fristen, um mögliche Bußgelder oder Strafen zu verhindern und um eine reibungslose Abwicklung Ihrer Steuererklärung sicherzustellen.

2. Steuerliche Absetzungsmöglichkeiten

Bei der Steuererklärung als Erbe gibt es verschiedene Möglichkeiten, um Ihre steuerliche Belastung zu reduzieren (2). Hier sind einige der steuerlichen Absetzungsmöglichkeiten, die Sie in Betracht ziehen sollten:

– Bestattungskosten: Bestimmte Kosten im Zusammenhang mit der Beerdigung des Erblassers können als außergewöhnliche Belastungen steuerlich abgesetzt werden. Dazu gehören beispielsweise Ausgaben für die Grabstätte, das Grabmal oder die Trauerfeier.

– Erbschaftssteuer: Die Erbschaftssteuer kann unter bestimmten Umständen geltend gemacht werden. Je nach Wert des ererbten Vermögens können Sie möglicherweise Freibeträge und Steuerermäßigungen in Anspruch nehmen.

– Verluste aus Vermietung und Verpachtung: Wenn Sie Immobilien geerbt haben, die Sie vermieten oder verpachten, können Verluste aus dieser Tätigkeit steuerlich geltend gemacht werden. Dies kann dazu beitragen, Ihre steuerliche Belastung zu verringern.

– Ausgaben für die Nachlassabwicklung: Kosten, die im Rahmen der Verwaltung des Nachlasses entstehen, können ebenfalls abgesetzt werden. Dazu gehören zum Beispiel Anwalts-, Notar- oder Beratungskosten.

– Ausgaben für die Wertermittlung: Wenn der Wert des Nachlasses ermittelt werden muss, können die dafür anfallenden Kosten ebenfalls abgesetzt werden.

Es ist wichtig, sich über diese steuerlichen Absetzungsmöglichkeiten zu informieren und mögliche Einsparmöglichkeiten zu nutzen. Jeder Fall ist individuell, daher ist es ratsam, einen Steuerberater zu konsultieren, um sicherzustellen, dass Sie alle möglichen Absetzungsmöglichkeiten ausschöpfen und Ihre Steuerlast optimieren.

3. Verrechnung von Verlusten

Die Verrechnung von Verlusten ist ein wichtiger Aspekt bei der Steuererklärung als Erbe (1). Wenn der Nachlass Verluste aufweist, beispielsweise durch Veräußerung von Vermögenswerten zu einem niedrigeren Preis als dem Anschaffungswert, können diese Verluste mit anderen Einkünften verrechnet werden. Das bedeutet, dass Sie die Verluste aus dem Nachlass mit Ihren eigenen Einkünften in derselben Steuererklärung verrechnen können. Dadurch reduziert sich Ihre Steuerbelastung entsprechend. Es ist wichtig, alle relevanten Unterlagen und Nachweise über diese Verluste zu haben, um sie korrekt in der Steuererklärung anzugeben. Beachten Sie jedoch, dass Verluste nicht unbegrenzt verrechenbar sind. Es gibt Grenzen und Besonderheiten, die je nach Steuerart und Gesetzgebung variieren können.

Optimierung der Steuerlast

Bei der Steuererklärung als Erbe besteht oft die Möglichkeit, die Steuerlast zu optimieren (1). Hier sind einige Tipps, wie Sie dies erreichen können:

– Nutzung von Freibeträgen: Als Erbe haben Sie Anspruch auf bestimmte Freibeträge, die von der Erbschaftssteuer abgezogen werden können. Informieren Sie sich über die aktuellen Freibeträge und stellen Sie sicher, dass Sie diese vollständig ausschöpfen, um Ihre Steuerlast zu verringern.

– Steuerklassenwahl: Wenn Sie eine Erbschaft antreten, erwerben Sie auch das Recht auf die Wahl der passenden Steuerklasse. Überlegen Sie gut, welche Steuerklasse für Sie am vorteilhaftesten ist und berücksichtigen Sie die Auswirkungen auf Ihre Steuerlast.

– Vorzeitige Schenkungen: Eine Möglichkeit, die Steuerlast zu reduzieren, besteht darin, schon zu Lebzeiten Vermögenswerte zu verschenken. Achten Sie jedoch darauf, dass Sie die steuerlichen Regelungen für Schenkungen beachten und mögliche Fallstricke vermeiden (Beispiel: Geschwister auszahlen).

Durch die Beachtung dieser Punkte können Sie Ihre Steuerlast als Erbe optimieren und möglicherweise Steuervorteile nutzen (2). Es empfiehlt sich jedoch, einen Steuerberater oder Anwalt hinzuzuziehen, um sicherzustellen, dass Sie alle rechtlichen Vorgaben einhalten und das Beste aus Ihrer individuellen Situation herausholen können.

1. Nutzung von Freibeträgen

Bei der Steuererklärung als Erbe bietet die Nutzung von Freibeträgen eine Möglichkeit, Ihre Steuerlast zu optimieren (1). Freibeträge sind Beträge, bis zu denen Sie steuerfrei erben können. Der Erbschaftssteuerfreibetrag richtet sich nach dem Verwandtschaftsverhältnis zum Erblasser. Je näher die Verwandtschaft, desto höher ist der Freibetrag. Es ist wichtig, diese Freibeträge zu kennen und zu nutzen, um die ererbten Vermögenswerte steuerlich optimal zu gestalten. Indem Sie Ihre Steuererklärung entsprechend den Freibeträgen ausfüllen, können Sie vermeiden, Steuern auf Beträge zahlen zu müssen, die innerhalb dieser Grenzen liegen. Es lohnt sich daher, die individuellen Freibeträge zu überprüfen und sie bei der Erstellung Ihrer Steuererklärung zu berücksichtigen.

2. Steuerklassenwahl

Die Steuerklassenwahl ist ein wichtiger Aspekt bei der Optimierung Ihrer Steuerlast als Erbe. Durch die Wahl der richtigen Steuerklasse können Sie möglicherweise Steuervorteile nutzen und Ihre Steuerzahlungen reduzieren. Es gibt verschiedene Steuerklassen, die je nach Ihrer individuellen Situation unterschiedliche Auswirkungen haben können. Hier sind einige Punkte, die Sie bei der Steuerklassenwahl beachten sollten:

– Steuertarif: Jede Steuerklasse hat ihren eigenen Steuertarif. Je nach Höhe Ihres zu versteuernden Erbes kann es sinnvoll sein, eine Steuerklasse mit einem niedrigeren Steuersatz zu wählen, um Ihre Steuerlast zu verringern.

– Faktoren berücksichtigen: Bei der Wahl der Steuerklasse sollten Sie verschiedene Faktoren berücksichtigen, wie z.B. Ihr Einkommen, Ihre Familienverhältnisse und mögliche Freibeträge. Konsultieren Sie einen Steuerberater, um eine fundierte Entscheidung zu treffen.

– Änderungen vornehmen: Es ist wichtig zu beachten, dass Sie Ihre Steuerklasse während des Veranlagungszeitraums ändern können, wenn sich Ihre persönliche Situation ändert. Eine veränderte Steuerklassenwahl kann sich positiv auf Ihre Steuerzahlungen auswirken.

Die Steuerklassenwahl kann einen erheblichen Einfluss auf Ihre Steuerlast als Erbe haben. Informieren Sie sich gründlich über die verschiedenen Optionen und besprechen Sie Ihre individuelle Situation mit einem Experten, um die bestmögliche Wahl zu treffen.

3. Vorzeitige Schenkungen

Vorzeitige Schenkungen (3) können eine Möglichkeit sein, die Steuerlast bei der Erbschaft zu optimieren. Durch die Übertragung von Vermögenswerten zu Lebzeiten können Sie einen Teil des Erbes steuergünstig an die Begünstigten übertragen. Dabei können Freibeträge und Sondertarife genutzt werden, um die Steuerbelastung zu reduzieren. Es ist jedoch wichtig, sich vor solchen Schenkungen über die steuerlichen Konsequenzen und rechtlichen Bedingungen zu informieren. Gehen Sie sicher, dass die Schenkungen ordnungsgemäß dokumentiert und gemeldet werden, um mögliche Steuerkonflikte zu vermeiden. Vor einer vorzeitigen Schenkung sollten Sie außerdem die Auswirkungen auf Ihre eigene finanzielle Situation und Bedürfnisse gründlich prüfen. Eine professionelle Beratung kann Ihnen dabei helfen, die besten Entscheidungen im Hinblick auf vorzeitige Schenkungen zu treffen.

Professionelle Unterstützung

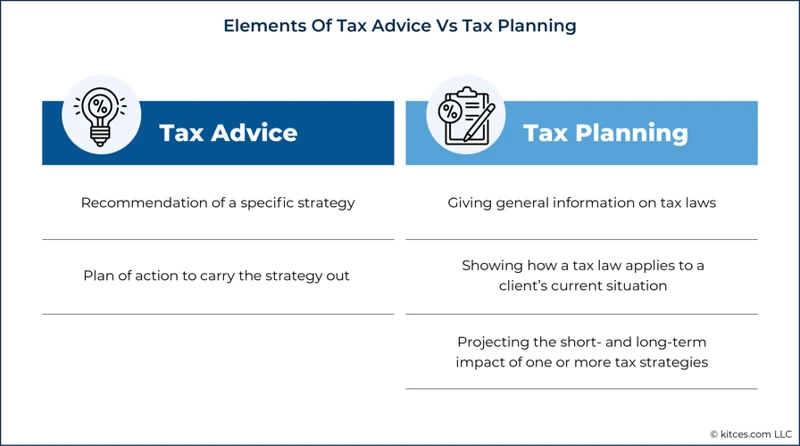

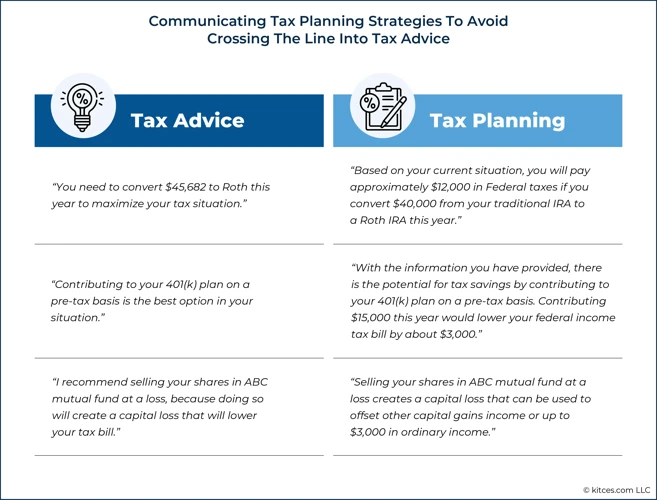

Wenn es um die Steuererklärung als Erbe geht, können Sie sich für professionelle Unterstützung entscheiden (1). Eine der Möglichkeiten ist die Zusammenarbeit mit einem Steuerberater oder einem Anwalt, der sich auf Erbschaftssteuer und Steuerrecht spezialisiert hat. Ein erfahrener Experte kann Ihnen helfen, den komplexen Prozess der Steuererklärung zu verstehen und sicherzustellen, dass Sie alle steuerlichen Pflichten erfüllen. Sie können Ihnen auch wertvolle Ratschläge geben, wie Sie Ihre Steuerlast minimieren können und welche steuerlichen Absetzbarkeiten für Sie relevant sind. Es ist wichtig zu beachten, dass die Beauftragung eines Fachmanns mit Kosten verbunden sein kann. Informieren Sie sich im Voraus über die anfallenden Gebühren und die steuerliche Absetzbarkeit der Beratungskosten. Abhängig von der Komplexität des Falls und Ihrer eigenen Erfahrung mit Steuerangelegenheiten können Sie entscheiden, ob Sie auf professionelle Unterstützung zurückgreifen möchten oder die Steuererklärung selbst erledigen möchten.

1. Steuerberater oder Anwalt?

Bei der Bewältigung der Steuererklärung beim Erben stehen Sie vor der Entscheidung, ob Sie einen Steuerberater oder einen Anwalt hinzuziehen möchten (1). Hier sind einige Punkte, die Sie bei Ihrer Entscheidung berücksichtigen sollten:

– Steuerberater: Ein Steuerberater ist ein Experte für steuerliche Angelegenheiten und kann Ihnen bei der korrekten Ausfüllung der Steuerformulare helfen. Er kann auch wertvolle Tipps geben, wie Sie Ihre Steuerlast optimieren können. Ein Steuerberater ist insbesondere dann ratsam, wenn der Nachlass komplex ist oder steuerliche Besonderheiten zu beachten sind.

– Anwalt: Ein Anwalt kann Ihnen rechtliche Unterstützung bieten, insbesondere wenn es um erbrechtliche Fragen oder Streitigkeiten geht. Ein Anwalt kann Ihnen helfen, Ihre Rechte und Ansprüche zu vertreten und bei der Durchsetzung Ihrer Interessen unterstützen. Wenn es beispielsweise Meinungsverschiedenheiten unter den Erben gibt oder rechtliche Klärungen erforderlich sind, kann die Expertise eines Anwalts sehr wertvoll sein.

Ob Sie sich für einen Steuerberater oder einen Anwalt entscheiden, hängt von Ihren individuellen Bedürfnissen und der Komplexität der erbrechtlichen und steuerlichen Situation ab. In einigen Fällen kann es sogar sinnvoll sein, sowohl einen Steuerberater als auch einen Anwalt zu konsultieren, um sicherzustellen, dass alle Aspekte angemessen abgedeckt sind.

2. Kosten und steuerliche Absetzbarkeit

Bei der Inanspruchnahme professioneller Unterstützung für Ihre Steuererklärung als Erbe ist es wichtig, die anfallenden Kosten und die steuerliche Absetzbarkeit zu beachten (2). Hier sind einige wichtige Aspekte zu diesem Thema:

– Steuerliche Absetzbarkeit: Die Kosten für einen Steuerberater oder Anwalt können in der Regel als außergewöhnliche Belastungen geltend gemacht werden. Beachten Sie jedoch, dass die steuerliche Absetzbarkeit von den individuellen Umständen und der Art der erworbenen Vermögenswerte abhängen kann. Es empfiehlt sich daher, einen Fachmann zu konsultieren, um sicherzustellen, dass Sie alle möglichen Abzugsmöglichkeiten nutzen.

– Belegführung: Um die Kosten für die professionelle Unterstützung absetzen zu können, sollten Sie sorgfältig alle relevanten Belege und Rechnungen aufbewahren. Diese dienen als Nachweis für die angefallenen Ausgaben und sind bei einer möglichen Steuerprüfung essentiell.

– Kosten-Nutzen-Verhältnis: Bei der Entscheidung für eine professionelle Unterstützung sollten Sie das Kosten-Nutzen-Verhältnis abwägen. Berücksichtigen Sie die Komplexität Ihres Erbfalls, den Umfang des Vermögens und Ihre individuellen steuerlichen Kenntnisse. In einigen Fällen kann es sinnvoll sein, einen Steuerberater oder Anwalt hinzuzuziehen, um mögliche Fehler oder ungenutzte Steuervorteile zu vermeiden.

– Weitere steuerliche Beratung: Neben den Kosten für die Steuererklärung als Erbe können Sie unter Umständen auch die Kosten für weitere steuerliche Beratung steuerlich geltend machen. Beispielsweise können Ausgaben für die Erstellung von Steuererklärungen der Vorjahre oder die Klärung steuerlicher Fragen absetzbar sein.

Berücksichtigen Sie diese Aspekte, um die Kosten der professionellen Unterstützung bei Ihrer Steuererklärung als Erbe zu optimieren und die steuerliche Absetzbarkeit bestmöglich zu nutzen. Eine individuelle Beratung durch einen Experten kann Ihnen helfen, alle steuerlichen Möglichkeiten in Ihrem spezifischen Fall auszuschöpfen.

Zusammenfassung

Eine erfolgreiche Steuererklärung als Erbe erfordert eine gründliche Vorbereitung und Kenntnis der steuerlichen Bestimmungen. Hier ist eine Zusammenfassung der wichtigsten Punkte, die Sie im Hinterkopf behalten sollten:

– Erfassen Sie alle relevanten Dokumente, wie den Erbschein, das Testament und das Nachlassverzeichnis, um genaue Informationen für Ihre Steuererklärung zu haben.

– Beachten Sie die verschiedenen Steuerarten, die auf Sie zukommen könnten, wie die Erbschaftssteuer, die Einkommensteuer und die Schenkungssteuer.

– Informieren Sie sich über die Fristen und Abgabepflichten für Ihre Steuererklärung und stellen Sie sicher, dass Sie rechtzeitig alle erforderlichen Unterlagen einreichen.

– Nutzen Sie steuerliche Absetzungsmöglichkeiten, um Ihre Steuerlast zu optimieren.

– Denken Sie an die Nutzung von Freibeträgen, die Wahl der richtigen Steuerklasse und mögliche vorzeitige Schenkungen, um eventuell Steuervorteile zu erhalten.

– Überlegen Sie, ob Sie professionelle Unterstützung durch einen Steuerberater oder Anwalt in Anspruch nehmen möchten und klären Sie die Kosten und steuerliche Absetzbarkeit im Voraus.

Eine sorgfältige Durchführung Ihrer Steuererklärung als Erbe ist wichtig, um Ihre steuerlichen Pflichten zu erfüllen und mögliche Steuervorteile nicht zu verpassen. Nehmen Sie sich die Zeit, alle erforderlichen Informationen zu sammeln und mögliche Optimierungen zu berücksichtigen, um Ihren steuerlichen Verpflichtungen gerecht zu werden.

Häufig gestellte Fragen

1. Welche Steuererklärungen müssen von einem Erben abgegeben werden?

Als Erbe müssen Sie in der Regel eine Erbschaftssteuererklärung und gegebenenfalls eine Einkommensteuererklärung abgeben. Die genauen Abgabepflichten hängen von der Höhe des ererbten Vermögens und anderen Faktoren ab.

2. Wie lange habe ich Zeit, um meine Steuererklärung als Erbe einzureichen?

Die Frist für die Abgabe der Steuererklärung als Erbe variiert je nach Art der Steuererklärung und Ihrem individuellen Fall. Es ist wichtig, die gesetzlichen Fristen zu beachten, um mögliche Sanktionen oder Verzugszinsen zu vermeiden.

3. Welche Kosten kann ich bei der Erstellung meiner Steuererklärung als Erbe absetzen?

Bei der Erstellung Ihrer Steuererklärung als Erbe können Sie verschiedene Kosten absetzen, wie z.B. die Ausgaben für einen Steuerberater oder Anwalt, die notwendig sind, um eine korrekte Steuererklärung abzugeben. Stellen Sie sicher, dass Sie alle Belege für absetzbare Kosten sorgfältig aufbewahren.

4. Kann ich Verluste aus dem geerbten Vermögen steuerlich geltend machen?

Ja, unter bestimmten Umständen können Sie Verluste aus dem geerbten Vermögen steuerlich geltend machen. Diese Verluste können mit anderen Einkünften verrechnet werden und so Ihre Steuerlast verringern. Es ist ratsam, einen Steuerberater hinzuzuziehen, um alle Möglichkeiten zur Verrechnung von Verlusten zu prüfen.

5. Welche Freibeträge stehen mir als Erbe zur Verfügung?

Als Erbe stehen Ihnen Freibeträge bei der Erbschaftssteuer zur Verfügung. Die Höhe der Freibeträge hängt von Ihrem Verwandtschaftsverhältnis mit dem Erblasser ab. Informieren Sie sich über die aktuellen Freibeträge, um mögliche Steuervorteile zu nutzen.

6. Welche Steuerklasse sollte ich wählen?

Die Wahl der Steuerklasse als Erbe hängt von Ihren individuellen Umständen und Einkommensverhältnissen ab. Es empfiehlt sich, die steuerlichen Auswirkungen verschiedener Steuerklassen zu berechnen oder sich von einem Steuerberater beraten zu lassen, um die beste Wahl zu treffen.

7. Kann ich vorzeitig Schenkungen machen, um meine Steuerlast zu optimieren?

Ja, vorzeitige Schenkungen können eine Möglichkeit sein, Ihre Steuerlast als Erbe zu optimieren. Indem Sie Vermögen vorzeitig verschenken, können Sie möglicherweise Freibeträge nutzen und somit Erbschaftssteuern sparen. Beachten Sie jedoch auch die steuerlichen Folgen solcher Schenkungen.

8. Sollte ich einen Steuerberater oder Anwalt für meine Steuererklärung als Erbe engagieren?

Die Entscheidung, ob Sie einen Steuerberater oder Anwalt für Ihre Steuererklärung als Erbe engagieren sollten, hängt von der Komplexität Ihres Falls und Ihren Kenntnissen im Steuerrecht ab. Ein Experte kann Ihnen helfen, alle steuerlichen Aspekte zu verstehen und sicherzustellen, dass Sie keine möglichen Steuervorteile übersehen.

9. Welche Kosten für den Steuerberater oder Anwalt kann ich in meiner Steuererklärung geltend machen?

Die Kosten für einen Steuerberater oder Anwalt können in der Regel als Werbungskosten in Ihrer Steuererklärung geltend gemacht werden. Stellen Sie sicher, dass Sie alle Rechnungen und Belege sorgfältig aufbewahren, um diese Kosten abzuziehen.

10. Wie kann ich meine Steuerlast als Erbe optimieren?

Um Ihre Steuerlast als Erbe zu optimieren, sollten Sie alle möglichen Freibeträge nutzen, die Wahl der Steuerklasse überdenken, vorzeitige Schenkungen in Betracht ziehen und mögliche steuerliche Absetzungen und Verlustverrechnungen prüfen. Es ist ratsam, sich von einem Experten beraten zu lassen, um die bestmöglichen Ergebnisse zu erzielen.