Steuererklärung für verstorbene Elster: Tipps und Hinweise

Die Steuererklärung für verstorbene Steuerzahler ist ein komplexes Thema, das viele Hinterbliebene vor eine große Herausforderung stellt. In diesem Artikel werden wir Ihnen hilfreiche Tipps und Hinweise geben, wie Sie die Steuererklärung für verstorbene Elster erfolgreich bewältigen können. Wir erklären, warum eine Steuererklärung in solchen Fällen erforderlich ist und welche wichtigen Dokumente und Unterlagen benötigt werden. Außerdem erfahren Sie, wie und wo Sie die Steuererklärung einreichen können und welche Steuern bei Erbschaft und Erbengemeinschaften zu beachten sind. Zudem geben wir Ihnen wertvolle Tipps zur Steueroptimierung, um das Beste aus der Situation herauszuholen. Lesen Sie weiter, um alle relevanten Informationen zu erhalten und die Steuererklärung für verstorbene Elster erfolgreich abzuschließen.

Zusammenfassung

- Warum ist eine Steuererklärung für verstorbene Elster notwendig?

- Wichtige Dokumente und Unterlagen

- Wie und wo wird die Steuererklärung eingereicht?

- Steuern bei Erbschaft und Erbengemeinschaften

- Tipps zur Steueroptimierung

- Zusammenfassung und Fazit

-

Häufig gestellte Fragen

- 1. Muss eine Steuererklärung für einen verstorbenen Elster eingereicht werden?

- 2. Welche Dokumente werden für die Steuererklärung eines Verstorbenen benötigt?

- 3. Wo und wie wird die Steuererklärung für einen verstorbenen Elster eingereicht?

- 4. Was passiert, wenn die Steuererklärung für einen verstorbenen Elster nicht eingereicht wird?

- 5. Gibt es Steuererleichterungen oder -vorteile für Erben?

- 6. Muss die Erbschaft versteuert werden?

- 7. Wie funktioniert die Besteuerung von Vermietung und Verpachtung nach dem Todesfall?

- 8. Was ist ein Erbschein und wann wird er benötigt?

- 9. Was sollte berücksichtigt werden, wenn es eine Erbengemeinschaft gibt?

- 10. Können Verlustvorträge des Verstorbenen genutzt werden?

- Verweise

Warum ist eine Steuererklärung für verstorbene Elster notwendig?

Eine Steuererklärung für verstorbene Elster ist in vielen Fällen notwendig, um die finanziellen Angelegenheiten des Verstorbenen ordnungsgemäß abzuwickeln. Es gibt mehrere Gründe, warum eine Steuerklärung auch nach dem Todesfall erforderlich ist. Zum einen müssen die Einkünfte und das Vermögen des Verstorbenen für das laufende Kalenderjahr abgerechnet und versteuert werden. Dies betrifft insbesondere Einkommen aus Renten, Mieten oder anderen Einnahmequellen. Zum anderen müssen eventuell Erbschaftssteuern bezahlt werden, falls der Verstorbene Vermögen hinterlassen hat. Eine Steuererklärung ermöglicht es den Erben, die steuerliche Situation zu klären und offene Fragen zu klären. Zudem können sie durch die Steuererklärung mögliche Steuervorteile nutzen und Unterlagen für weitere steuerliche Angelegenheiten vorbereiten.

Wichtige Dokumente und Unterlagen

Bei der Erstellung der Steuererklärung für verstorbene Elster sind bestimmte Dokumente und Unterlagen unerlässlich. Eine Sterbeurkunde ist das wichtigste Dokument, das den Tod des Steuerzahlers bestätigt. Dieses muss in beglaubigter Form vorliegen. Ein Erbschein ist ebenfalls erforderlich, um das Erbrecht nachzuweisen und die steuerlichen Angelegenheiten zu regeln. Des Weiteren müssen Nachweise über das Einkommen und Vermögen des Verstorbenen eingereicht werden, wie beispielsweise Einkommensbescheinigungen, Kontoauszüge und Vermögensaufstellungen. Zusätzlich sollten Unterlagen zu Schenkungen und Erbstücken vorgelegt werden, insbesondere wenn es um die Bewertung von Vermögenswerten geht. Diese Dokumente sind essenziell, um eine genaue und vollständige Steuererklärung zu erstellen und mögliche Fragen der Finanzbehörden zu beantworten.

1. Sterbeurkunde

Die Sterbeurkunde ist ein unverzichtbares Dokument bei der Erstellung der Steuererklärung für verstorbene Elster. Es handelt sich um eine offizielle Urkunde, die den Tod und die Identität des Verstorbenen bestätigt. Die Sterbeurkunde dient als Nachweis für den Todesfall und muss in der Regel im Original vorgelegt werden. Es sollten mehrere Kopien der Sterbeurkunde angefertigt werden, da sie bei verschiedenen Behörden und Institutionen benötigt wird. Zu den Institutionen, die eine Sterbeurkunde verlangen können, gehören beispielsweise das Finanzamt, Banken oder auch Versicherungen. Es ist wichtig, dass die Sterbeurkunde rechtzeitig und korrekt beantragt wird, um Verzögerungen bei der Erstellung der Steuererklärung zu vermeiden.

2. Erbschein

Der Erbschein ist ein wichtiges Dokument, das für die Steuererklärung für verstorbene Elster benötigt wird. Dieses Dokument bestätigt die Erbenstellung und damit das Recht, über das Vermögen des Verstorbenen zu verfügen. Der Erbschein dient als Nachweis für die steuerliche Abwicklung und ermöglicht den Erben, offiziell als rechtmäßige Erben aufzutreten. Um den Erbschein zu beantragen, müssen bestimmte Unterlagen eingereicht werden, wie beispielsweise der Sterbeurkunde und der Testamentskopie. Es ist wichtig, den Erbschein rechtzeitig zu beantragen, da er oft für weitere Schritte, wie den Zugriff auf Konten oder die Veräußerung von Vermögenswerten, erforderlich ist. Weitere Informationen zum Thema Erbschaft und Schenkung finden Sie in unserem Artikel über /kosten-schenkung/.

3. Nachweise über Einkommen und Vermögen des Verstorbenen

Bei der Erstellung der Steuererklärung für verstorbene Elster sind Nachweise über das Einkommen und Vermögen des Verstorbenen besonders wichtig. Diese Nachweise dienen dazu, das tatsächliche Einkommen und Vermögen des Verstorbenen zu dokumentieren und mögliche Steuervorteile oder -verpflichtungen zu ermitteln. Zu den relevanten Nachweisen gehören beispielsweise Gehaltsabrechnungen, Rentenbescheide, Kontoauszüge, sowie Belege über Eigentum, Aktien oder weitere finanzielle Vermögenswerte. Es ist ratsam, alle relevanten Dokumente sorgfältig zu sammeln und gegebenenfalls einen Experten oder Steuerberater hinzuzuziehen, um sicherzustellen, dass alle erforderlichen Nachweise korrekt und vollständig sind. Weitere Informationen zur Steuererklärung nach einem Todesfall finden Sie in unserem Artikel über die Todesfall Steuererklärung.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

4. Unterlagen zu Schenkungen und Erbstücken

Bei der Erstellung einer Steuererklärung für verstorbene Elster ist es wichtig, alle relevanten Unterlagen zu Schenkungen und Erbstücken bereitzuhalten. Diese Unterlagen dienen dazu, die steuerliche Behandlung von Schenkungen oder ererbten Gegenständen zu dokumentieren. Dazu gehören beispielsweise Schenkungsverträge, Kaufverträge, Gutachten über den Wert von Kunstgegenständen oder Immobilien und ähnliche Dokumente. Es ist wichtig, diese Unterlagen sorgfältig aufzubewahren und dem Finanzamt auf Anfrage vorzulegen. Insbesondere bei Teilschenkungen ist es relevant, die entsprechenden Nachweise zu erbringen, um die steuerlichen Auswirkungen richtig anzugeben. Weitere Informationen zum Thema Teilschenkungen finden Sie in unserem Artikel zum Thema ‚Teilschenkung‚.

Wie und wo wird die Steuererklärung eingereicht?

Wie und wo die Steuererklärung für verstorbene Elster eingereicht wird, hängt von verschiedenen Faktoren ab. Zunächst müssen die Erben die Steuerklasse des Verstorbenen bestimmen, um die Steuererklärung entsprechend auszufüllen. Es ist wichtig zu beachten, dass eine Steuererklärung für das laufende Kalenderjahr des Todesfalls eingereicht werden muss. Die Erben können die Steuererklärung entweder selbst ausfüllen oder die Hilfe eines Steuerberaters in Anspruch nehmen. Die ausgefüllten Unterlagen können anschließend elektronisch über das ElsterOnline-Portal eingereicht werden. Alternativ ist auch eine postalische Einreichung möglich. Es ist ratsam, dass die Erben sich frühzeitig darüber informieren, welche Unterlagen und Nachweise für die Steuererklärung erforderlich sind, um Verzögerungen oder Probleme zu vermeiden.

1. Wahl der Steuerklasse

Die Wahl der richtigen Steuerklasse ist ein wichtiger Schritt bei der Steuererklärung für verstorbene Elster. Es ist entscheidend, die korrekte Steuerklasse zu bestimmen, um die Steuerbelastung für den Verstorbenen und die Erben zu optimieren. Die Steuerklasse richtet sich nach dem Familienstand des Verstorbenen zum Zeitpunkt des Todes. Die gängigsten Steuerklassen für Verstorbene sind Klasse 1 (ledig), Klasse 2 (alleinerziehend) oder Klasse 3 (verheiratet oder Lebenspartner). Die Wahl der Steuerklasse beeinflusst die Höhe des zu zahlenden Einkommensteuersatzes. Bevor Sie die Steuererklärung ausfüllen, sollten Sie sich daher über die verschiedenen Steuerklassen informieren und diejenige wählen, die für Ihre individuelle Situation am vorteilhaftesten ist.

2. Ausfüllen der Steuererklärung für Verstorbene

Das Ausfüllen einer Steuererklärung für Verstorbene erfordert besondere Sorgfalt und Aufmerksamkeit, da es einige spezifische Schritte zu beachten gibt. Hier sind einige wichtige Punkte, die Sie beim Ausfüllen der Steuererklärung für Verstorbene beachten sollten:

1. Erfassen Sie alle relevanten Informationen: Sammeln Sie alle erforderlichen Dokumente und Unterlagen, einschließlich Einkommensnachweise, Bankauszüge und Rechnungen. Stellen Sie sicher, dass Sie alle Einkünfte und Vermögenswerte des Verstorbenen genau erfassen.

2. Berücksichtigen Sie das Todesdatum: Achten Sie darauf, dass Sie das korrekte Todesdatum des Verstorbenen angeben. Dies hat Auswirkungen auf die Besteuerung der Einkünfte und kann die Höhe der Erbschaftssteuer beeinflussen.

3. Berücksichtigen Sie Freibeträge und steuerliche Vergünstigungen: Prüfen Sie, ob Ihnen Freibeträge und steuerliche Vergünstigungen zustehen, wie beispielsweise den Versorgungsfreibetrag oder den Behinderten-Pauschbetrag. Nutzen Sie diese Möglichkeiten, um Ihre Steuerlast zu reduzieren.

4. Beachten Sie Fristen und Abgabetermine: Informieren Sie sich über die Fristen und Abgabetermine für die Steuererklärung und stellen Sie sicher, dass Sie Ihre Unterlagen rechtzeitig einreichen. Verzögerungen können zu Bußgeldern und anderen Strafen führen.

5. Holen Sie fachlichen Rat ein: Wenn Sie unsicher sind oder komplexe steuerliche Fragen haben, kann es sinnvoll sein, sich professionelle Hilfe von einem Steuerberater oder einem Fachanwalt für Erbrecht einzuholen. Sie können Ihnen dabei helfen, die Steuererklärung korrekt auszufüllen und mögliche Steuervorteile zu maximieren.

Das Ausfüllen einer Steuererklärung für Verstorbene erfordert Zeit und Genauigkeit, aber mit den richtigen Informationen und ein wenig Unterstützung können Sie diese Aufgabe erfolgreich bewältigen.

3. Ort der Steuererklärungseinreichung

Die Steuererklärung für verstorbene Elster kann entweder online oder in Papierform eingereicht werden. Der Ort der Steuererklärungseinreichung hängt von verschiedenen Faktoren ab. Wenn der Verstorbene zu Lebzeiten bereits eine Elster-Zertifikatsdatei hatte, können die Erben diese verwenden und die Steuererklärung online einreichen. Dafür müssen sie das Zertifikat übernehmen und die Unterlagen digital ausfüllen. Alternativ können die Erben die Steuererklärung auch in Papierform beim zuständigen Finanzamt einreichen. Hierzu müssen sie alle erforderlichen Dokumente und Unterlagen zusammenstellen und das entsprechende Formular ausfüllen. Es ist wichtig, den richtigen Ort der Steuererklärungseinreichung zu wählen, um einen reibungslosen Ablauf zu gewährleisten. Falls Sie weitere Informationen zur Steuererklärung im Todesfall benötigen, können Sie unseren Artikel über Todesfall-Steuererklärung besuchen.

Steuern bei Erbschaft und Erbengemeinschaften

Steuern spielen eine wichtige Rolle bei Erbschaften und Erbengemeinschaften. Es gibt verschiedene steuerliche Aspekte zu beachten, wenn ein Vermögen vererbt wird. Eine davon ist die Erbschaftssteuer, die auf den Vermögenswert des Erbes erhoben werden kann. Die Höhe der Erbschaftssteuer hängt von der Höhe des Vermögens und dem Verwandtschaftsgrad zum Verstorbenen ab. Eine weitere wichtige steuerliche Frage betrifft die Vermietung und Verpachtung von geerbtem Eigentum. Hier können Einnahmen erzielt werden, die ebenfalls versteuert werden müssen. Es ist wichtig, sich über die steuerlichen Vorschriften und Abgabefristen zu informieren, um mögliche Strafen oder Nachzahlungen zu vermeiden. Bei Erbengemeinschaften teilen sich mehrere Personen das geerbte Vermögen, was zu steuerlichen Vorteilen und Nachteilen führen kann. Es ist ratsam, sich rechtzeitig über die einzelnen Steuerregelungen in einer Erbengemeinschaft zu informieren und gegebenenfalls eine Beratung in Anspruch zu nehmen, um die bestmögliche steuerliche Situation zu erreichen.

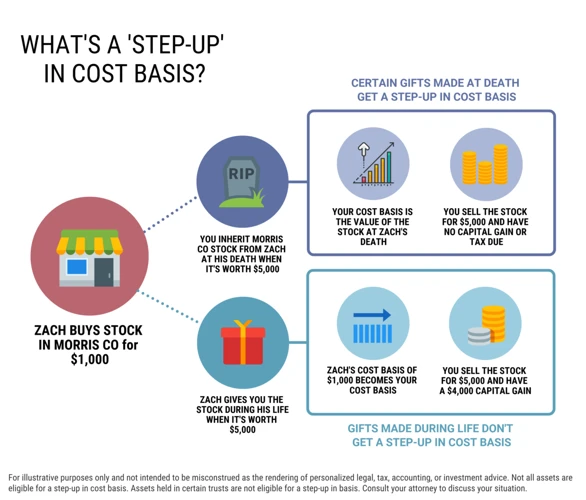

1. Erbschaftssteuer

Die Erbschaftssteuer ist eine wichtige Steuer, die im Zusammenhang mit dem Erhalt eines Vermögens oder einer Erbschaft anfällt. Sie wird von den Erben bezahlt und richtet sich nach dem Wert des geerbten Vermögens. Die Höhe der Erbschaftssteuer hängt von verschiedenen Faktoren ab, wie zum Beispiel dem Verwandtschaftsverhältnis zum Verstorbenen und dem Wert des geerbten Vermögens. Es gibt bestimmte Freibeträge, die bei der Berechnung der Erbschaftssteuer berücksichtigt werden können und dazu führen können, dass der zu zahlende Betrag reduziert wird. Es ist wichtig, alle relevanten Unterlagen und Nachweise zur Berechnung der Erbschaftssteuer vorzulegen und gegebenenfalls einen Experten oder Steuerberater hinzuzuziehen, um die steuerlichen Auswirkungen einer Erbschaft zu verstehen und korrekt abzuwickeln.

2. Steuern auf Vermietung und Verpachtung

Steuern auf Vermietung und Verpachtung sind ein wichtiger Aspekt bei der Abwicklung der Steuererklärung für verstorbene Elster. Wenn der Verstorbene Immobilien besessen hat, die vermietet oder verpachtet wurden, müssen die Einnahmen aus dieser Tätigkeit versteuert werden. Hierbei ist es wichtig, sämtliche Mieteinnahmen und Werbungskosten im Rahmen der Steuererklärung zu dokumentieren. Zu den Werbungskosten gehören beispielsweise Instandhaltungs- und Reparaturkosten, Verwaltungskosten sowie Abschreibungen auf das Gebäude und die Einrichtung. Diese Kosten können von den Mieteinnahmen abgezogen werden und mindern somit die steuerliche Belastung. Es ist ratsam, alle relevanten Unterlagen, wie beispielsweise Mietverträge und Belege über Ausgaben, sorgfältig aufzubewahren. Dadurch wird gewährleistet, dass alle erforderlichen Informationen für die Steuererklärung vorliegen und alle steuerlichen Pflichten erfüllt werden können.

3. Steuerliche Vorteile und Nachteile von Erbengemeinschaften

Die Bildung einer Erbengemeinschaft kann sowohl steuerliche Vorteile als auch Nachteile mit sich bringen. Einer der Vorteile besteht darin, dass die Erben das Vermögen des Verstorbenen untereinander aufteilen können, ohne sofortige Steuerabzüge befürchten zu müssen. Dies ermöglicht es den Erben, die Steuerbelastung zu reduzieren und mögliche Zahlungen aufzuschieben. Zudem können bestimmte Vermögenswerte in der Erbengemeinschaft weiterhin steuerlich begünstigt genutzt werden, beispielsweise Immobilien zur Vermietung und Verpachtung oder Betriebsvermögen. Allerdings kann eine Erbengemeinschaft auch Nachteile mit sich bringen, insbesondere wenn die Erben unterschiedliche Vorstellungen über die Aufteilung des Vermögens haben oder es zu Konflikten bezüglich der Steuerlast kommt. Es ist daher ratsam, sich frühzeitig mit einem Steuerberater oder Rechtsanwalt abzustimmen, um mögliche steuerliche Nachteile zu vermeiden und die bestmögliche Lösung für alle Beteiligten zu finden.

Tipps zur Steueroptimierung

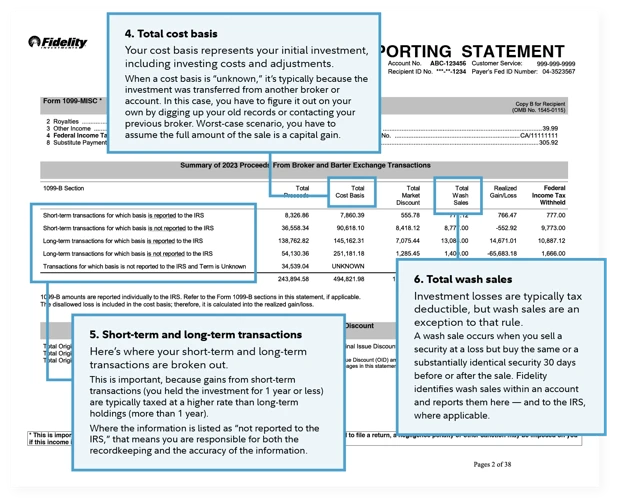

Um die Steuerlast bei der Steuererklärung für verstorbene Elster zu optimieren, gibt es einige wichtige Tipps zu beachten. Erstens sollten Sie die Freibeträge, die Ihnen als Erben zustehen, in Anspruch nehmen. Dies kann dazu führen, dass Sie weniger Erbschaftssteuern zahlen müssen. Informieren Sie sich über die aktuellen Freibeträge und stellen Sie sicher, dass Sie alle erforderlichen Nachweise erbringen, um diese zu nutzen.

Ein weiterer Tipp besteht darin, Verlustvorträge zu berücksichtigen. Wenn der Verstorbene Verluste aus Kapitalanlagen oder Vermietungen hatte, können diese Verluste auf künftige Jahre übertragen werden. Dadurch können Sie mögliche Gewinne in der Zukunft steuermindernd nutzen. Stellen Sie sicher, dass Sie alle erforderlichen Unterlagen vorlegen, um Verlustvorträge geltend zu machen.

Darüber hinaus ist es wichtig, alle steuerlichen Vorteile und Nachteile von Erbengemeinschaften zu beachten. Eine Erbengemeinschaft kann steuerliche Vorteile bieten, jedoch können auch steuerliche Pflichten entstehen. Informieren Sie sich daher umfassend über mögliche Auswirkungen auf Ihre Steuerlage und lassen Sie sich gegebenenfalls von einem Steuerberater beraten.

Indem Sie diese Tipps zur Steueroptimierung berücksichtigen, können Sie die Steuerbelastung bei der Steuererklärung für verstorbene Elster reduzieren und Ihre Finanzen optimal verwalten.

1. Berücksichtigung von Freibeträgen

Die Berücksichtigung von Freibeträgen ist ein wichtiger Aspekt bei der Steuererklärung für verstorbene Elster. Freibeträge sind bestimmte Geldbeträge, die von der zu zahlenden Steuer abgezogen werden können. Es gibt verschiedene Freibeträge, die je nach Situation des Verstorbenen unterschiedlich hoch sein können. Dazu gehören beispielsweise der jährliche Grundfreibetrag, der für alle Steuerzahler gilt, sowie spezielle Freibeträge für Ehepartner, Kinder oder andere Unterhaltsberechtigte. Es ist wichtig, alle relevanten Freibeträge in der Steuererklärung anzugeben, um die Steuerlast zu minimieren. Dies kann dazu führen, dass weniger oder sogar keine Steuern bezahlt werden müssen. Es ist jedoch wichtig, die genauen Vorschriften für die Berücksichtigung von Freibeträgen zu beachten und die erforderlichen Nachweise zu erbringen, um mögliche Probleme oder Unstimmigkeiten zu vermeiden. Durch die sorgfältige Berücksichtigung von Freibeträgen können die Erben optimale steuerliche Vorteile nutzen und ihre finanzielle Situation verbessern.

2. Nutzung von Verlustvorträgen

Die Nutzung von Verlustvorträgen ist eine wichtige Möglichkeit zur Steueroptimierung bei der Steuererklärung für verstorbene Elster. Verlustvorträge können entstehen, wenn der Verstorbene in den Vorjahren Verluste bei seinen Einkünften erzielte, zum Beispiel durch den Betrieb eines Gewerbes oder durch Vermietung und Verpachtung. Diese Verluste können mit den Einkünften des aktuellen Jahres verrechnet werden, um die Steuerlast zu reduzieren. Es ist wichtig, dass die Erben die Verlustvorträge in der Steuererklärung für den Verstorbenen geltend machen und die entsprechenden Nachweise vorlegen. Dadurch können sie möglicherweise eine höhere Steuererstattung erzielen oder ihre Steuerschuld deutlich reduzieren. Es ist ratsam, sich von einem Steuerberater beraten zu lassen, um die Nutzung der Verlustvorträge optimal zu gestalten und eventuelle steuerliche Vorteile voll auszuschöpfen.

Zusammenfassung und Fazit

Im Rahmen dieses Artikels haben wir wichtige Informationen zur Steuererklärung für verstorbene Elster zusammengefasst. Eine Steuererklärung nach dem Todesfall ist notwendig, um die finanziellen Angelegenheiten des Verstorbenen zu regeln und offene steuerliche Fragen zu klären. Wichtige Dokumente wie die Sterbeurkunde und der Erbschein müssen vorliegen, um die Steuererklärung einzureichen. Es ist wichtig, die Steuerklasse richtig zu wählen und die Steuererklärung korrekt auszufüllen. Die Steuererklärung kann sowohl online als auch in Papierform eingereicht werden, je nach persönlicher Präferenz. Bei Erbschaften und Erbengemeinschaften müssen zusätzlich zur Steuererklärung auch Erbschaftssteuern berücksichtigt werden. Es gibt verschiedene steuerliche Vorteile und Nachteile von Erbengemeinschaften, die berücksichtigt werden sollten. Zur Steueroptimierung können Freibeträge und Verlustvorträge genutzt werden. Insgesamt ist es wichtig, die rechtlichen und steuerlichen Vorgaben zu beachten und erforderliche Unterlagen bereitzuhalten, um die Steuererklärung für verstorbene Elster erfolgreich abzuschließen.

Häufig gestellte Fragen

1. Muss eine Steuererklärung für einen verstorbenen Elster eingereicht werden?

Ja, in den meisten Fällen ist es erforderlich, eine Steuererklärung für einen verstorbenen Elster einzureichen, um die steuerlichen Angelegenheiten des Verstorbenen zu regeln.

2. Welche Dokumente werden für die Steuererklärung eines Verstorbenen benötigt?

Zu den wichtigen Dokumenten gehören die Sterbeurkunde, der Erbschein und Nachweise über das Einkommen und Vermögen des Verstorbenen. Weitere Unterlagen zu Schenkungen und Erbstücken können ebenfalls relevant sein.

3. Wo und wie wird die Steuererklärung für einen verstorbenen Elster eingereicht?

Die Steuererklärung kann entweder online über das Elster-Portal oder in Papierform eingereicht werden. Die genauen Einreichungsmodalitäten und Fristen können je nach Wohnort und individueller Situation variieren.

4. Was passiert, wenn die Steuererklärung für einen verstorbenen Elster nicht eingereicht wird?

Wenn die Steuererklärung nicht fristgerecht eingereicht wird, können Bußgelder und Säumniszuschläge auferlegt werden. Zudem kann es zu weiteren steuerlichen Komplikationen kommen.

5. Gibt es Steuererleichterungen oder -vorteile für Erben?

Ja, es gibt bestimmte Freibeträge und steuerliche Vorteile, die Erben nutzen können. Unter Berücksichtigung von Freibeträgen und Verlustvorträgen kann die steuerliche Belastung reduziert werden.

6. Muss die Erbschaft versteuert werden?

Ja, je nach Wert und Art des geerbten Vermögens kann Erbschaftssteuer anfallen. Die genauen Regelungen können jedoch von Land zu Land unterschiedlich sein.

7. Wie funktioniert die Besteuerung von Vermietung und Verpachtung nach dem Todesfall?

Die Einnahmen aus Vermietung und Verpachtung nach dem Todesfall werden wie gewohnt besteuert. Die Erben sind verpflichtet, diese Einkünfte in der Steuererklärung anzugeben.

8. Was ist ein Erbschein und wann wird er benötigt?

Ein Erbschein ist ein behördliches Dokument, das die Erbenstellung nachweist. Er wird benötigt, um rechtsgültige Handlungen im Zusammenhang mit dem Erbe durchzuführen, wie beispielsweise den Zugriff auf Konten und den Verkauf von Immobilien.

9. Was sollte berücksichtigt werden, wenn es eine Erbengemeinschaft gibt?

Eine Erbengemeinschaft kann steuerliche Vor- und Nachteile haben. Es ist wichtig, die einzelnen steuerlichen Pflichten und Möglichkeiten der Erbengemeinschaft zu verstehen und zu berücksichtigen, um die bestmögliche Lösung zu finden.

10. Können Verlustvorträge des Verstorbenen genutzt werden?

Ja, Verlustvorträge des Verstorbenen können von den Erben in Anspruch genommen werden, um die steuerliche Belastung zu verringern.