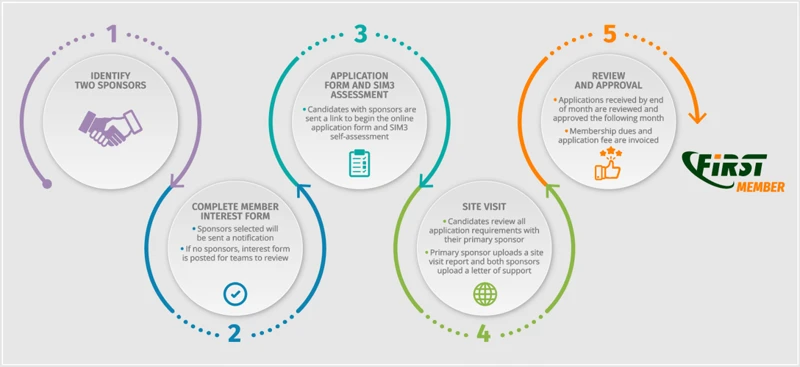

Die Steuererklärung für Rentner nach dem Tod des Ehepartners kann für viele Menschen eine komplexe und verwirrende Aufgabe sein. Es gibt verschiedene Aspekte zu beachten, angefangen bei den Auswirkungen des Todes des Ehepartners auf die Steuererklärung bis hin zur Wahl der richtigen Steuerklasse. In diesem Artikel werden wir Ihnen Schritt für Schritt erklären, wie Sie Ihre Steuererklärung als Rentner nach dem Tod Ihres Ehepartners korrekt ausfüllen können. Wir werden Ihnen auch nützliche Tipps und Ratschläge geben, damit Sie alle relevanten Dokumente sammeln, Ihre Renteneinkünfte angeben und potenzielle Steuervorteile nutzen können. Lesen Sie weiter, um mehr über dieses wichtige Thema zu erfahren und nehmen Sie die Herausforderung Ihrer Steuererklärung an.

Zusammenfassung

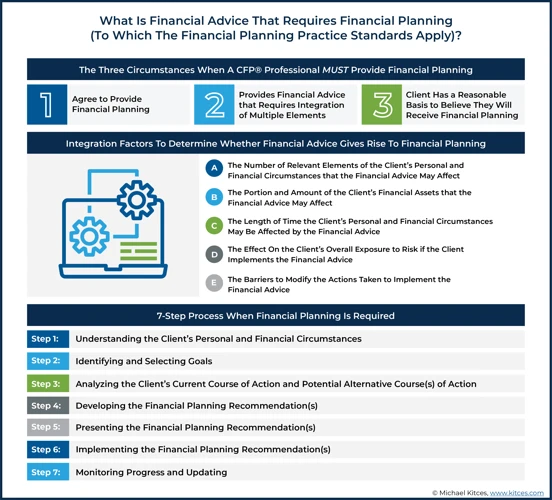

- Schritt 1: Grundlagen verstehen

- Schritt 2: Dokumente sammeln

- Schritt 3: Steuerklasse überprüfen

- Schritt 4: Gemeinsame oder getrennte Veranlagung wählen

- Schritt 5: Renteneinkünfte angeben

- Schritt 6: Weitere Einkünfte und Ausgaben berücksichtigen

- Schritt 7: Altersentlastungsbetrag beantragen

- Schritt 8: Versorgungsfreibetrag und Zuschläge berücksichtigen

- Schritt 9: Kranken- und Pflegeversicherungsbeiträge angeben

- Schritt 10: Spenden und Steuervorteile nutzen

- Zusammenfassung

- Schlussfolgerung

-

Häufig gestellte Fragen

- 1. Welche Dokumente werden für die Steuererklärung nach dem Tod des Ehepartners benötigt?

- 2. Welche Steuerklasse gilt nach dem Tod des Ehepartners?

- 3. Was ist der Unterschied zwischen gemeinsamer und getrennter Veranlagung?

- 4. Welche Renteneinkünfte müssen angegeben werden?

- 5. Gibt es bestimmte Kosten, die als Werbungskosten abgesetzt werden können?

- 6. Kann der Altersentlastungsbetrag in Anspruch genommen werden?

- 7. Wie werden Kranken- und Pflegeversicherungsbeiträge angegeben?

- 8. Gibt es spezielle Steuervorteile für Spenden?

- 9. Wie wird der Versorgungsfreibetrag berücksichtigt?

- 10. Was ist die Zusammenfassung für Rentner nach dem Tod des Ehepartners?

- Verweise

Schritt 1: Grundlagen verstehen

Um die Steuererklärung für Rentner nach dem Tod des Ehepartners korrekt ausfüllen zu können, ist es wichtig, die grundlegenden Aspekte zu verstehen. Als Rentner sind Sie weiterhin verpflichtet, Ihre Steuererklärung abzugeben und relevante Angaben zu machen. Rentner und Steuererklärung Rentner müssen in der Regel Einkünfte aus ihrer Rente angeben und gegebenenfalls weitere Einkünfte und Ausgaben berücksichtigen. Zusätzlich können sie bestimmte Freibeträge und Vorteile beanspruchen. Auswirkungen des Todes des Ehepartners Der Tod des Ehepartners hat Auswirkungen auf die Steuererklärung eines Rentners. Je nachdem, ob eine gemeinsame oder getrennte Veranlagung gewählt wird, können sich die steuerlichen Pflichten und Vorteile ändern. Es ist wichtig, die verschiedenen Optionen und ihre Konsequenzen zu verstehen. Indem Sie sich mit diesen grundlegenden Kenntnissen vertraut machen, legen Sie den Grundstein für eine erfolgreiche Steuererklärung nach dem Tod Ihres Ehepartners.

1.1 Rentner und Steuererklärung

- Rentner und Steuererklärung: Rentner sind auch nach dem Tod ihres Ehepartners weiterhin verpflichtet, ihre Steuererklärung abzugeben. In der Steuererklärung müssen Rentner ihre Renteneinkünfte angeben. Zusätzlich können weitere Einkünfte und Ausgaben berücksichtigt werden, um potenzielle Steuervorteile zu nutzen. Es ist wichtig zu beachten, dass Rentner bestimmte Freibeträge und Vergünstigungen beanspruchen können. Es ist ratsam, alle relevanten Dokumente sorgfältig zu sammeln und die benötigten Informationen korrekt anzugeben, um die Steuererklärung richtig ausfüllen zu können.

1.2 Auswirkungen des Todes des Ehepartners

Auswirkungen des Todes des Ehepartners

Der Tod des Ehepartners kann erhebliche Auswirkungen auf die Steuererklärung eines Rentners haben. Eine wichtige Entscheidung, die getroffen werden muss, betrifft die Veranlagungsart. Bei der gemeinsamen Veranlagung werden die Einkünfte beider Ehepartner zusammengefasst und besteuert. Dies kann unter Umständen zu geringeren Steuerbelastungen führen, insbesondere wenn der verstorbene Ehepartner ein höheres Einkommen hatte. Bei der getrennten Veranlagung hingegen erfolgt die Besteuerung der Einkünfte getrennt voneinander. Diese Option kann sinnvoll sein, wenn der verstorbene Ehepartner Schulden hatte oder steuerliche Vorteile wie den Altersentlastungsbetrag nicht nutzen konnte. Es ist wichtig, die individuelle Situation sorgfältig zu prüfen und gegebenenfalls eine Steuerberatung in Anspruch zu nehmen, um die bestmögliche Veranlagungsart zu wählen und die steuerlichen Auswirkungen des Todes des Ehepartners optimal zu berücksichtigen.

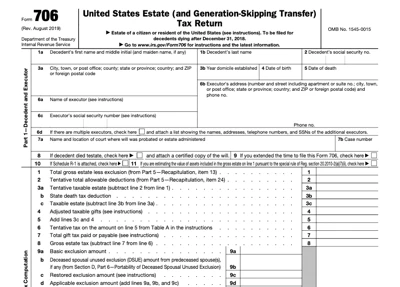

Schritt 2: Dokumente sammeln

Bevor Sie Ihre Steuererklärung als Rentner nach dem Tod Ihres Ehepartners ausfüllen können, ist es wichtig, alle relevanten Dokumente zu sammeln. Benötigte Dokumente Zu den wichtigen Dokumenten gehören unter anderem die Einkommensnachweise der Rentenbezüge, Nachweise über weitere Einkünfte, Belege über Sonderausgaben und eventuelle Spendenquittungen. Es kann auch erforderlich sein, eine Todesfallbescheinigung vorzulegen, um den Tod des Ehepartners nachzuweisen. Durch die gründliche Sammlung aller erforderlichen Dokumente stellen Sie sicher, dass Sie alle relevanten Informationen zur Hand haben und Ihre Steuererklärung korrekt ausfüllen können.

2.1 Benötigte Dokumente

Benötigte Dokumente: Um Ihre Steuererklärung als Rentner nach dem Tod Ihres Ehepartners korrekt ausfüllen zu können, benötigen Sie bestimmte Dokumente. Hier ist eine Liste der wichtigsten Unterlagen, die Sie sammeln sollten:

– Einkommensnachweise: Dazu gehören Rentenbescheide, Kapitalertragssteuerbescheinigungen und gegebenenfalls Einnahmen aus vermieteten Immobilien. Diese Nachweise sind wichtig, um Ihre Renteneinkünfte und andere Einkünfte zu belegen.

– Ausgabenbelege: Sammeln Sie Belege für Ausgaben wie Krankenversicherungsbeiträge, Pflegeversicherungsbeiträge und weitere relevante Ausgaben, die Sie geltend machen möchten.

– Aufstellungen: Machen Sie eine Aufstellung Ihrer Werbungskosten, Sonderausgaben und außergewöhnlichen Belastungen. Lassen Sie sich bei Bedarf von einem Steuerberater oder einem Lohnsteuerhilfeverein beraten, um sicherzustellen, dass Sie alle relevanten Positionen erfassen.

– Erbschaftsdokumente: Falls Sie als Rentner Erbschaften erhalten haben, sollten Sie die entsprechenden Unterlagen, wie beispielsweise das Testament oder den Erbschein, bereithalten. In bestimmten Fällen könnten möglicherweise Erbschaftsteuern anfallen.

– Personaldokumente: Halten Sie Ihre Personaldokumente wie Personalausweis oder Reisepass bereit, um Ihre Identität und persönliche Informationen zu bestätigen.

– Kontodaten: Stellen Sie sicher, dass Sie Ihre aktuellen Bankverbindungsinformationen bereithalten, um eventuelle Erstattungen zu erhalten.

Indem Sie alle benötigten Dokumente sammeln und ordnen, erleichtern Sie sich den Prozess der Steuererklärung und stellen sicher, dass Sie alle relevanten Informationen zur Hand haben.

2.2 Todesfallbescheinigung

Eine der wichtigsten Dokumente, die Sie für die Steuererklärung nach dem Tod Ihres Ehepartners benötigen, ist die Todesfallbescheinigung. Dieses Dokument wird von einem Arzt ausgestellt und bestätigt offiziell den Tod des Ehepartners. Die Todesfallbescheinigung enthält Informationen wie den Namen des Verstorbenen, das Datum und den Ort des Todes sowie die Todesursache. Es ist wichtig, eine Kopie der Todesfallbescheinigung zu erhalten und sie sicher aufzubewahren, da sie als Nachweis für den Tod des Ehepartners dient. Die Todesfallbescheinigung wird möglicherweise auch von anderen Behörden oder Institutionen benötigt, wenn Sie Erbschaftsangelegenheiten regeln oder den Namen ändern möchten. Stellen Sie sicher, dass Sie diese wichtige Unterlage bei der Vorbereitung Ihrer Steuererklärung griffbereit haben.

Schritt 3: Steuerklasse überprüfen

In Schritt 3, dem Überprüfen der Steuerklasse, ist es wichtig, die richtige Steuerklasse als Rentner nach dem Tod des Ehepartners festzulegen. Ihre Steuerklasse bestimmt, wie viel Steuern Sie auf Ihre Renteneinkünfte zahlen müssen. Als Witwe oder Witwer können Sie in die Steuerklasse III wechseln, die oft mit niedrigeren Steuersätzen verbunden ist. Es ist jedoch ratsam, die individuelle Situation zu überprüfen und gegebenenfalls professionelle Beratung in Anspruch zu nehmen, um sicherzustellen, dass Sie die für Sie günstigste Steuerklasse wählen. Wenn Sie Fragen zu einer Namensänderung nach dem Tod Ihres Partners haben, können Sie hier weitere Informationen finden.(Link)

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Schritt 4: Gemeinsame oder getrennte Veranlagung wählen

Nachdem Sie die grundlegenden Aspekte der Steuererklärung verstanden haben, ist es an der Zeit, eine wichtige Entscheidung zu treffen: Sollten Sie eine gemeinsame oder getrennte Veranlagung wählen? Gemeinsame Veranlagung Wenn Sie und Ihr verstorbener Ehepartner in der Vergangenheit eine gemeinsame Veranlagung gewählt haben, können Sie diese Option weiterhin nutzen. Bei der gemeinsamen Veranlagung werden die Einkünfte und Ausgaben beider Ehepartner zusammengefasst und besteuert. Dies kann unter Umständen zu niedrigeren Steuern führen. Außerdem kommen Sie möglicherweise in den Genuss von bestimmten steuerlichen Vorteilen. Getrennte Veranlagung Bei der getrennten Veranlagung füllen Sie Ihre Steuererklärung separat aus. Dies kann vorteilhaft sein, wenn Sie oder Ihr verstorbener Ehepartner beispielsweise hohe Werbungskosten haben. Beachten Sie jedoch, dass die getrennte Veranlagung zu einer höheren Steuerlast führen kann. Treffen Sie diese Entscheidung sorgfältig und berücksichtigen Sie alle relevanten Faktoren, um die beste Option für Ihre individuelle Situation zu wählen. Wenn Sie weitere Informationen zum Thema Schenkungssteuer benötigen, können Sie hier klicken.

4.1 Gemeinsame Veranlagung

Bei der gemeinsamen Veranlagung haben Rentner die Möglichkeit, die Steuererklärung zusammen mit ihrem verstorbenen Ehepartner einzureichen. Dies kann in bestimmten Fällen vorteilhaft sein, da hierbei die gemeinsamen Einkünfte und Ausgaben berücksichtigt werden können. Bei der gemeinsamen Veranlagung werden die Renteneinkünfte sowie andere Einkünfte und Sonderausgaben beider Partner in einer Steuererklärung zusammengefasst. Dadurch ergeben sich möglicherweise steuerliche Vorteile, wie beispielsweise ein niedrigerer Steuersatz oder höhere Freibeträge. Es ist jedoch wichtig, die individuelle Situation zu berücksichtigen und gegebenenfalls Rücksprache mit einem Steuerberater zu halten, um festzustellen, ob die gemeinsame Veranlagung die beste Option ist.

4.2 Getrennte Veranlagung

Die getrennte Veranlagung ist eine Option, die Rentnern nach dem Tod ihres Ehepartners zur Verfügung steht. Bei der getrennten Veranlagung reichen Sie Ihre Steuererklärung eigenständig ein und Ihr Ehepartner wird separat behandelt. Diese Option kann sinnvoll sein, wenn Sie und Ihr verstorbener Ehepartner unterschiedliche Einkommens- und Ausgabesituationen haben. Es ist wichtig zu beachten, dass bei der getrennten Veranlagung möglicherweise nicht alle steuerlichen Vorteile genutzt werden können, die bei der gemeinsamen Veranlagung möglich wären. Beispielsweise kann der Altersentlastungsbetrag geringer ausfallen. Es empfiehlt sich, die steuerlichen Auswirkungen der getrennten Veranlagung mit einem Steuerberater zu besprechen, um die beste Option für Ihre individuelle Situation zu wählen.

Schritt 5: Renteneinkünfte angeben

Um Ihre Steuererklärung als Rentner nach dem Tod Ihres Ehepartners korrekt auszufüllen, müssen Sie Ihre Renteneinkünfte angeben. Dies umfasst alle Einnahmen, die Sie aus Ihrer Rente erhalten, einschließlich der gesetzlichen Rente, betrieblichen Altersversorgung und privater Renten. Renteneinkünfte werden in der Regel in der Anlage R der Steuererklärung angegeben. Hier müssen Sie alle relevanten Informationen zu Ihren Renteneinkünften eintragen, wie beispielsweise die Rentenbezugsmitteilungen der Rentenversicherungsträger. Es ist wichtig sicherzustellen, dass Sie alle relevanten Einnahmen korrekt angeben, um eine genaue Berechnung Ihrer Steuerpflicht zu gewährleisten. Vergessen Sie auch nicht, eventuelle Werbungskosten oder Sonderausgaben einzutragen, um potenzielle Steuervorteile zu nutzen.

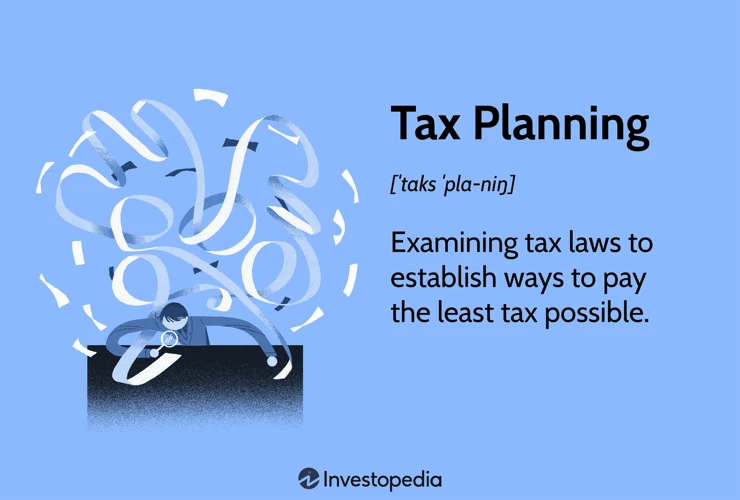

Schritt 6: Weitere Einkünfte und Ausgaben berücksichtigen

Ein wichtiger Schritt bei der Steuererklärung für Rentner nach dem Tod des Ehepartners ist die Berücksichtigung weiterer Einkünfte und Ausgaben. Hierbei haben Rentner das Wahlrecht zur Berücksichtigung von Werbungskosten. Wahlrecht zur Berücksichtigung von Werbungskosten Wenn Rentner Aufwendungen haben, die im Zusammenhang mit ihrer Einkommensbeschaffung stehen, können sie diese als Werbungskosten geltend machen. Dazu gehören beispielsweise Kosten für Fahrten zur Arbeit, Fachliteratur oder Arbeitsmittel. Es ist wichtig, alle relevanten Belege und Nachweise zu sammeln und diese in der Steuererklärung anzugeben. Berücksichtigung von Sonderausgaben Zusätzlich können Rentner bestimmte Sonderausgaben, wie Spenden oder Beiträge zur Riester-Rente, steuermindernd geltend machen. Es ist ratsam, alle relevanten Ausgabenbelege zu sammeln und sie in der Steuererklärung anzugeben. Durch die Berücksichtigung dieser weiteren Einkünfte und Ausgaben können Rentner potenzielle Steuervorteile nutzen und ihre Steuerlast senken.

6.1 Wahlrecht zur Berücksichtigung von Werbungskosten

6.1 Wahlrecht zur Berücksichtigung von Werbungskosten: Als Rentner haben Sie unter bestimmten Voraussetzungen das Wahlrecht, Werbungskosten in Ihrer Steuererklärung anzugeben. Werbungskosten sind Aufwendungen, die im Zusammenhang mit Ihrer Rente entstehen, wie zum Beispiel Kosten für Fahrten zu Arztterminen oder Medikamenten. Mit dem Wahlrecht haben Sie die Möglichkeit, bestimmte Ausgaben steuermindernd geltend zu machen und somit Ihre Steuerlast zu verringern. Jedoch müssen Sie sorgfältig prüfen, ob es sich lohnt, Werbungskosten anzugeben, da dies von verschiedenen Faktoren abhängt, wie zum Beispiel Ihrer Einkommenshöhe und dem Höchstbetrag für Werbungskosten. Es ist ratsam, alle Belege und Nachweise aufzubewahren, um Ihre Angaben in der Steuererklärung zu belegen.

6.2 Berücksichtigung von Sonderausgaben

Bei der Steuererklärung als Rentner nach dem Tod des Ehepartners ist es wichtig, auch Sonderausgaben zu berücksichtigen. Unter Sonderausgaben versteht man Ausgaben, die bestimmte steuerliche Vorteile bieten können. Dazu gehören beispielsweise Spenden, Kirchensteuer, Unterhaltszahlungen und außergewöhnliche Belastungen. Es ist ratsam, alle relevanten Belege und Nachweise für diese Sonderausgaben zu sammeln und sie in der Steuererklärung anzugeben. Dadurch können Sie potenzielle Steuervorteile nutzen und Ihre Steuerlast verringern. Denken Sie jedoch daran, dass es bestimmte Bedingungen und Grenzen gibt, die beachtet werden müssen. Es ist daher ratsam, sich über aktuelle Gesetze und Richtlinien zu informieren oder professionellen Rat einzuholen, um sicherzustellen, dass Sie die Sonderausgaben korrekt angeben und alle möglichen Steuervorteile nutzen.

Schritt 7: Altersentlastungsbetrag beantragen

Der Schritt 7 beinhaltet das Beantragen des Altersentlastungsbetrags in Ihrer Steuererklärung als Rentner nach dem Tod Ihres Ehepartners. Der Altersentlastungsbetrag ist ein steuerlicher Vorteil, der Rentnerinnen und Rentnern gewährt wird, um ihre Steuerlast zu verringern. Um den Altersentlastungsbetrag beantragen zu können, müssen bestimmte Voraussetzungen erfüllt sein. Dazu gehören das Erreichen eines bestimmten Alters sowie das Vorliegen von Renteneinkünften. Der Altersentlastungsbetrag wird automatisch berücksichtigt, wenn Sie Ihre Steuererklärung elektronisch abgeben. Falls Sie Ihre Steuererklärung auf dem Papier einreichen, müssen Sie den Altersentlastungsbetrag explizit beantragen und entsprechend angeben. Beachten Sie, dass der Altersentlastungsbetrag jährlich angepasst wird und sich unter Umständen ändern kann. Es ist daher ratsam, sich über die aktuellen Beträge zu informieren und diese in Ihrer Steuererklärung anzugeben, um von diesem steuerlichen Vorteil zu profitieren.

Schritt 8: Versorgungsfreibetrag und Zuschläge berücksichtigen

Bei der Steuererklärung als Rentner nach dem Tod des Ehepartners ist es wichtig, den Versorgungsfreibetrag und eventuelle Zuschläge zu berücksichtigen. Der Versorgungsfreibetrag ist ein Betrag, der Rentnern gewährt wird, um ihre Versorgungsbezüge steuerlich zu entlasten. Er wird automatisch berücksichtigt, wenn Sie eine Steuerklasse I, II, III oder IV haben. Zusätzlich zum Versorgungsfreibetrag gibt es mögliche Zuschläge, wie den Zuschlag zum Versorgungsfreibetrag für Menschen mit Behinderung. Diese Zuschläge werden auf Antrag gewährt und können die steuerliche Belastung weiter reduzieren. Stellen Sie sicher, dass Sie alle relevanten Informationen zu Ihrem Versorgungsfreibetrag sammeln und gegebenenfalls die entsprechenden Zuschläge beantragen, um Ihre Steuerlast zu minimieren.

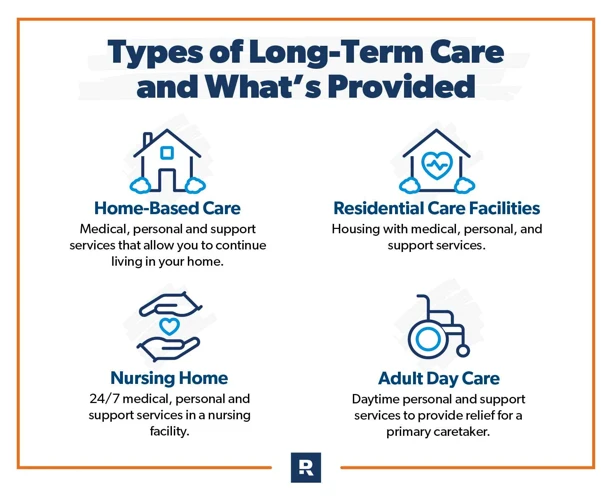

Schritt 9: Kranken- und Pflegeversicherungsbeiträge angeben

Um Ihre Steuererklärung als Rentner nach dem Tod Ihres Ehepartners abzuschließen, müssen Sie auch Ihre Kranken- und Pflegeversicherungsbeiträge angeben. Diese Beiträge können steuerlich absetzbar sein und Ihnen potenzielle Steuervorteile bieten. Sie sollten die folgenden Informationen bereithalten, um diesen Schritt erfolgreich abzuschließen:

1. Versicherungsarten: Geben Sie an, ob es sich um gesetzliche oder private Kranken- und Pflegeversicherungen handelt.

2. Beiträge: Erfassen Sie die Höhe Ihrer monatlichen Beiträge für die Kranken- und Pflegeversicherung.

3. Freiwillige Zusatzbeiträge: Wenn Sie freiwillige Zusatzbeiträge zahlen, tragen Sie auch diese in Ihre Steuererklärung ein.

4. Beitragszahlungen: Notieren Sie die geleisteten Beitragszahlungen sowie deren Aufteilung zwischen Ihnen und Ihrem verstorbenen Ehepartner.

Denken Sie daran, alle relevanten Belege und Nachweise für Ihre Kranken- und Pflegeversicherungsbeiträge aufzubewahren, da das Finanzamt diese möglicherweise im Rahmen einer Überprüfung verlangt. Durch das korrekte Angeben der Beiträge können Sie sicherstellen, dass Sie die möglichen Steuervorteile nutzen und Ihre Steuererklärung ordnungsgemäß abschließen.

Schritt 10: Spenden und Steuervorteile nutzen

Um Ihre Steuerlast als Rentner nach dem Tod Ihres Ehepartners weiter zu reduzieren und gleichzeitig Gutes zu tun, sollten Sie über Spenden nachdenken und die damit verbundenen Steuervorteile nutzen. Indem Sie an anerkannte gemeinnützige Organisationen spenden, können Sie nicht nur einen Beitrag zur Gesellschaft leisten, sondern auch von steuerlichen Vergünstigungen profitieren. 1. Informieren Sie sich über begünstigte Organisationen: Überprüfen Sie, welche Organisationen als gemeinnützig anerkannt sind und Spendenbescheinigungen ausstellen können. 2. Spendennachweise sammeln: Bewahren Sie alle Spendenquittungen sorgfältig auf und dokumentieren Sie den Betrag sowie den begünstigten Zweck. 3. Spenden als Sonderausgaben geltend machen: In Ihrer Steuererklärung können Sie die Spenden als Sonderausgaben angeben und so Ihre Steuerlast reduzieren. Beachten Sie dabei jedoch die geltenden Höchstgrenzen und §10b EStG. Nutzen Sie diese Möglichkeit, um sowohl finanziell als auch gesellschaftlich einen positiven Beitrag zu leisten.

Zusammenfassung

In der Zusammenfassung lässt sich festhalten, dass die Steuererklärung für Rentner nach dem Tod des Ehepartners zwar komplex sein kann, jedoch mit dem richtigen Verständnis und rechtzeitiger Vorbereitung bewältigt werden kann. Es ist wichtig, die grundlegenden Schritte zu kennen, wie das Sammeln der erforderlichen Dokumente, die Überprüfung der Steuerklasse und die Entscheidung über die gemeinsame oder getrennte Veranlagung. Die Angabe der Renteneinkünfte sowie die Berücksichtigung weiterer Einkünfte, Ausgaben und möglicher Steuervorteile sind ebenfalls wichtige Aspekte bei der Erstellung der Steuererklärung. Darüber hinaus sollten Rentner den Altersentlastungsbetrag, den Versorgungsfreibetrag sowie die Kranken- und Pflegeversicherungsbeiträge berücksichtigen. Die Nutzung von Spenden und Steuervorteilen kann ebenfalls dazu beitragen, die Steuerlast zu reduzieren. Mit diesen Informationen können Rentner ihre Steuererklärung nach dem Tod des Ehepartners effizient und korrekt abgeben.

Schlussfolgerung

Insgesamt ist die Steuererklärung für Rentner nach dem Tod des Ehepartners eine anspruchsvolle Aufgabe, die Verständnis, Geduld und gründliche Vorbereitung erfordert. Durch das Verstehen der Grundlagen, das Sammeln aller erforderlichen Dokumente und die Berücksichtigung der relevanten steuerlichen Aspekte können Rentner sicherstellen, dass sie ihre Steuererklärung korrekt ausfüllen und potenzielle Steuervorteile nutzen. Die richtige Wahl der Steuerklasse, die Angabe von Renteneinkünften, die Berücksichtigung von weiteren Einkünften und Ausgaben sowie die Nutzung von möglichen Freibeträgen und Sonderausgaben können dazu beitragen, die Steuerlast zu optimieren. Es ist ratsam, sich bei Bedarf an einen Steuerberater zu wenden, um sicherzustellen, dass alle steuerlichen Aspekte fachkundig behandelt werden. Indem Sie diese Schritte befolgen, können Sie Ihre Steuererklärung als Rentner nach dem Tod Ihres Ehepartners erfolgreich abschließen.

Häufig gestellte Fragen

1. Welche Dokumente werden für die Steuererklärung nach dem Tod des Ehepartners benötigt?

Für die Steuererklärung nach dem Tod des Ehepartners werden Dokumente wie die Todesfallbescheinigung, Rentenbescheide, Kontoauszüge, Quittungen für Sonderausgaben und weitere Dokumente zur Ermittlung von Einkünften und Ausgaben benötigt.

2. Welche Steuerklasse gilt nach dem Tod des Ehepartners?

Nach dem Tod des Ehepartners gilt in der Regel die Steuerklasse III für das gesamte Kalenderjahr. Es kann jedoch sinnvoll sein, die Steuerklasse zu überprüfen und gegebenenfalls zu ändern, um von steuerlichen Vorteilen zu profitieren.

3. Was ist der Unterschied zwischen gemeinsamer und getrennter Veranlagung?

Bei der gemeinsamen Veranlagung werden die Einkünfte beider Ehepartner zusammengeführt und gemeinsam versteuert. Bei der getrennten Veranlagung werden die Einkünfte getrennt berechnet und Verluste können nur mit eigenen Gewinnen verrechnet werden.

4. Welche Renteneinkünfte müssen angegeben werden?

Alle Renteneinkünfte, wie gesetzliche Renten, private Rentenversicherungen und Ruhegehaltzahlungen, müssen in der Steuererklärung angegeben werden.

5. Gibt es bestimmte Kosten, die als Werbungskosten abgesetzt werden können?

Ja, bestimmte Kosten wie Fahrtkosten zu ärztlichen Behandlungen, Beiträge zu Berufsverbänden und Fortbildungsaufwendungen können als Werbungskosten abgesetzt werden.

6. Kann der Altersentlastungsbetrag in Anspruch genommen werden?

Ja, Rentner können den Altersentlastungsbetrag beantragen, wenn sie das 64. Lebensjahr vollendet haben und bestimmte Einkommensgrenzen nicht überschreiten.

7. Wie werden Kranken- und Pflegeversicherungsbeiträge angegeben?

Kranken- und Pflegeversicherungsbeiträge sollten in der Anlage Vorsorgeaufwand angegeben werden. Hierzu sind die Beitragsbescheinigungen der Kranken- und Pflegeversicherung erforderlich.

8. Gibt es spezielle Steuervorteile für Spenden?

Ja, Spenden an steuerbegünstigte Organisationen können steuerlich geltend gemacht werden. Hierfür sollten Spendenbescheinigungen vorliegen.

9. Wie wird der Versorgungsfreibetrag berücksichtigt?

Der Versorgungsfreibetrag wird automatisch bei der Versteuerung der Renteneinkünfte berücksichtigt. Er mindert die steuerliche Belastung.

10. Was ist die Zusammenfassung für Rentner nach dem Tod des Ehepartners?

Die Steuererklärung für Rentner nach dem Tod des Ehepartners erfordert das Verständnis der Grundlagen, die Sammlung der erforderlichen Dokumente und die korrekte Angabe von Renteneinkünften, Ausgaben und potenziellen Steuervorteilen wie dem Altersentlastungsbetrag. Es ist wichtig, die individuelle Situation zu berücksichtigen und gegebenenfalls professionelle Hilfe in Anspruch zu nehmen, um die Steuererklärung ordnungsgemäß auszufüllen.