Stellen Sie sich vor, Sie erben als Ehepartner und möchten wissen, wie Sie steuerfrei erben können. In diesem Artikel erhalten Sie wichtige Tipps und Tricks, um die steuerlichen Aspekte beim Erben als Ehepartner in Deutschland zu verstehen. Erfahren Sie mehr über Freibeträge, Steuerklassen und Steuersätze, sowie die Nutzung von Steuerbefreiungen. Darüber hinaus bieten wir Ihnen praktische Tipps zur Steuerplanung, wie die Erstellung eines Testaments oder Erbvertrags, die Nutzung von Schenkungen zu Lebzeiten und die Überprüfung von Versicherungen und Rentenansprüchen. Beachten Sie außerdem mögliche steuerliche Fallstricke und Risiken wie die Schenkungsteuer, die Erbschaftsteuererklärung und die Veränderung der Steuerklasse. Erfahren Sie mehr in diesem umfassenden Artikel, der Ihnen dabei hilft, Ihre steuerliche Situation als Ehepartner beim Erben zu optimieren.

Zusammenfassung

- Steuerliche Aspekte beim Erben als Ehepartner

- Tipps zur Steuerplanung beim Erben

- Steuerliche Fallstricke und Risiken

- Zusammenfassung

-

Häufig gestellte Fragen

- 1. Welche Freibeträge gelten beim Erben als Ehepartner?

- 2. Welche Steuerklasse gilt für den Ehepartner?

- 3. Gibt es zusätzliche Steuerbefreiungen für den Ehepartner?

- 4. Welche Vorteile bietet ein Testament oder Erbvertrag?

- 5. Warum sind Schenkungen zu Lebzeiten relevant?

- 6. Warum sollte ich meine Versicherungen und Rentenansprüche prüfen?

- 7. Was ist die Schenkungsteuer?

- 8. Muss ich eine Erbschaftsteuererklärung abgeben?

- 9. Kann sich meine Steuerklasse nach dem Erben ändern?

- 10. Gibt es weitere steuerliche Risiken beim Erben als Ehepartner?

- Verweise

Steuerliche Aspekte beim Erben als Ehepartner

Als Ehepartner haben Sie bestimmte steuerliche Aspekte zu beachten, wenn es um das Erben geht. Es gibt verschiedene Freibeträge, die Sie in Anspruch nehmen können, um Steuern zu vermeiden oder zu reduzieren. Der erste Schritt besteht darin, die einzelnen Freibeträge zu verstehen und zu nutzen. Dabei ist es wichtig zu wissen, dass der Ehepartner grundsätzlich einen höheren Freibetrag genießt als andere Erben. Zusätzlich spielen die Steuerklasse und die Steuersätze eine Rolle. Durch die Wahl der richtigen Steuerklasse können Sie Ihre Steuerlast weiter reduzieren. Es ist auch möglich, bestimmte Steuerbefreiungen zu nutzen, zum Beispiel für den Nachlass des verstorbenen Partners. Es lohnt sich, sich mit diesen steuerlichen Aspekten genauer auseinanderzusetzen, um die bestmögliche Lösung für sich als Ehepartner zu finden. [Hier erfahren Sie mehr über das Berliner Testament und die Pflichtteilsstrafklausel](/berliner-testament-pflichtteilsstrafklausel-muster/), [wie man einen Grundbucheintrag für die Kinder ändert](/grundbucheintrag-ändern-kinder/) oder [wie Sie Ihre Aufgabe beim Nachlassgericht erledigen können](/aufgabe-nachlassgericht/).

1. Freibeträge beim Erben

Beim Erben als Ehepartner gibt es bestimmte Freibeträge, die Sie in Anspruch nehmen können, um Steuern zu vermeiden oder zu reduzieren. Der Freibetrag für den überlebenden Ehepartner liegt in der Regel höher als für andere Erben. Dies bedeutet, dass Sie einen größeren Teil des ererbten Vermögens steuerfrei erhalten können. Es ist wichtig, die genauen Beträge der Freibeträge zu kennen und diese bei der Berechnung der Erbschaftsteuer zu berücksichtigen. Beachten Sie jedoch, dass es verschiedene Faktoren geben kann, die die Höhe der Freibeträge beeinflussen, wie zum Beispiel das Verwandtschaftsverhältnis zum Verstorbenen. Es empfiehlt sich, sich über die aktuellen Freibeträge zu informieren und gegebenenfalls professionellen Rat einzuholen, um sicherzustellen, dass Sie alle Ihnen zustehenden Freibeträge nutzen und Ihre Steuerlast minimieren.

2. Steuerklasse und Steuersätze

Die Wahl der richtigen Steuerklasse kann sich positiv auf die steuerliche Situation beim Erben als Ehepartner auswirken. In Deutschland gibt es sechs verschiedene Steuerklassen, von denen insbesondere die Steuerklasse III und IV für Ehepartner relevant sind. Die Steuerklasse III wird oft gewählt, wenn ein Ehepartner deutlich mehr verdient als der andere. Diese Steuerklasse bietet den Vorteil niedrigerer Steuersätze und kann zu einer geringeren Steuerlast führen. Die Steuerklasse IV hingegen wird oft gewählt, wenn beide Ehepartner ein ähnliches Einkommen haben. Dabei werden die Steuersätze individuell berechnet und auf beide Partner aufgeteilt. Es ist wichtig, die Steuerklassenwahl sorgfältig zu prüfen und gegebenenfalls anzupassen, um von den günstigsten Steuersätzen zu profitieren.

3. Nutzung von Steuerbefreiungen

Bei der Nutzung von Steuerbefreiungen als Ehepartner ist es wichtig, die verschiedenen Möglichkeiten zu kennen und zu nutzen. Eine wichtige Steuerbefreiung betrifft den Nachlass des verstorbenen Ehepartners. Hier können bestimmte Vermögenswerte, wie zum Beispiel das gemeinsame Eigenheim, steuerbefreit sein. Es ist ratsam, sich über die genauen Bedingungen und Voraussetzungen für diese Steuerbefreiungen zu informieren und diese dann entsprechend zu nutzen. Weiterhin können auch Schenkungen innerhalb der Ehe steuerfrei sein. Dabei ist es wichtig, die geltenden Freibeträge zu beachten und gegebenenfalls Schenkungen geschickt zu planen, um Steuern zu vermeiden. Es ist empfehlenswert, sich professionellen Rat einzuholen, um die bestmöglichen Steuerbefreiungen als Ehepartner zu nutzen.

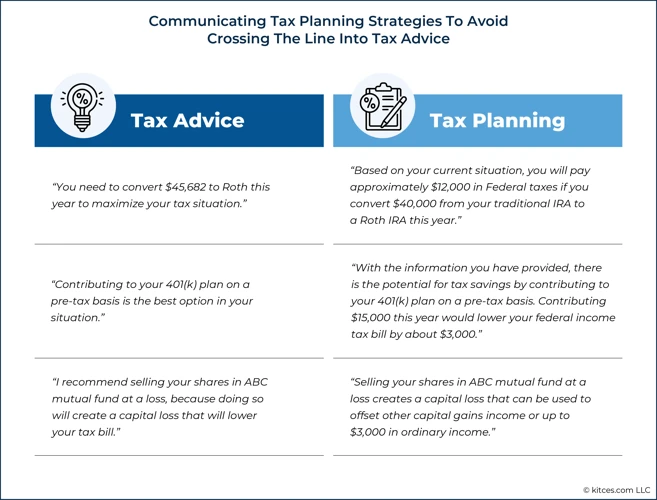

Tipps zur Steuerplanung beim Erben

Bei der Steuerplanung beim Erben als Ehepartner gibt es einige hilfreiche Tipps, die Sie beachten sollten. Ein erster wichtiger Schritt ist die Erstellung eines Testaments oder Erbvertrags. Dadurch können Sie Ihre Vermögenswerte und den Nachlass genauer regeln und möglicherweise Steuervorteile nutzen. Eine weitere Möglichkeit zur Steuerersparnis ist die Nutzung von Schenkungen zu Lebzeiten. Durch frühzeitige Übertragungen von Vermögen an Ihre Kinder oder andere Erben können Sie Ihren steuerlichen Freibetrag optimal ausschöpfen. Zusätzlich sollten Sie Ihre Versicherungen und Rentenansprüche auf mögliche Steuervorteile prüfen. Es könnte beispielsweise sinnvoll sein, bestimmte Versicherungen oder Rentenansprüche in eine steueroptimierte Form umzuwandeln. Diese Tipps zur Steuerplanung helfen Ihnen dabei, die finanzielle Belastung beim Erben als Ehepartner zu minimieren und das Erbe bestmöglich zu sichern.

1. Testament oder Erbvertrag erstellen

1. Testament oder Erbvertrag erstellen:

- Ein Testament oder Erbvertrag ist eine wichtige Möglichkeit, um Ihren Nachlass als Ehepartner zu regeln.

- Beim Testament können Sie festlegen, wer welche Vermögenswerte erhält und wer als Erbe eingesetzt wird.

- Es ist ratsam, sich von einem Notar oder Rechtsanwalt beraten zu lassen, um sicherzustellen, dass das Testament rechtsgültig ist.

- Ein Erbvertrag hingegen ist eine vertragliche Vereinbarung zwischen Ihnen und Ihrem Ehepartner, die nach dem Tod eines Partners wirksam wird.

- Der Erbvertrag bietet mehr Sicherheit und Bindungskraft als ein Testament.

- Denken Sie daran, regelmäßig Ihr Testament oder Ihren Erbvertrag zu überprüfen und gegebenenfalls anzupassen, zum Beispiel bei Veränderungen in Ihrer Lebenssituation oder bei Geburt eines Kindes.

2. Schenkungen zu Lebzeiten nutzen

Eine Möglichkeit, die steuerliche Belastung beim Erben als Ehepartner zu reduzieren, besteht darin, Schenkungen zu Lebzeiten zu nutzen. Durch gezielte Schenkungen an den Ehepartner können Vermögenswerte bereits vor dem Erbfall übertragen werden. Dabei können bestimmte Steuerbefreiungen und Freibeträge genutzt werden. Es ist wichtig, die geltenden steuerrechtlichen Regelungen zu beachten und gegebenenfalls einen Experten hinzuzuziehen, um die Schenkungen rechtzeitig und ordnungsgemäß durchzuführen. Eine effektive Nutzung von Schenkungen zu Lebzeiten kann dazu beitragen, die Steuerlast beim Erben als Ehepartner zu minimieren.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

3. Versicherungen und Rentenansprüche prüfen

Bei der Planung Ihres Erbes als Ehepartner sollten Sie auch Ihre Versicherungen und Rentenansprüche überprüfen. Es ist wichtig zu wissen, welche Leistungen Ihnen zur Verfügung stehen und wie diese steuerlich behandelt werden. Überprüfen Sie beispielsweise Ihre Lebensversicherungen, um festzustellen, ob der Begünstigte korrekt eingetragen ist. Sie könnten auch eine Risikolebensversicherung abschließen, um Ihre Familie finanziell abzusichern. Darüber hinaus sollten Sie Ihre Rentenansprüche überprüfen, insbesondere wenn Sie Anspruch auf eine Witwen- oder Witwerrente haben. Stellen Sie sicher, dass alle relevanten Informationen über Ihre Versicherungen und Rentenansprüche auf dem neuesten Stand sind, um im Erbfall keine finanziellen Nachteile zu haben.

Steuerliche Fallstricke und Risiken

Bei der steuerlichen Gestaltung des Erbens als Ehepartner gibt es einige Fallstricke und Risiken, die beachtet werden sollten. Zunächst ist die Schenkungsteuer zu berücksichtigen. Werden Vermögenswerte zu Lebzeiten verschenkt, kann dies steuerliche Konsequenzen haben. Es ist wichtig, die Schenkungsteuerfreiheit und die anfallenden Steuersätze im Blick zu behalten. Des Weiteren ist die Abgabe der Erbschaftsteuererklärung ein wichtiger Schritt. Es ist notwendig, die Erbschaft richtig zu bewerten und alles korrekt anzugeben, um mögliche Nachzahlungen oder Strafen zu vermeiden. Ein weiterer Punkt ist die Veränderung der Steuerklasse. Wenn der verstorbene Partner eine andere Steuerklasse hatte, kann sich dies auf Ihre steuerliche Situation auswirken. Es ist ratsam, die Änderungen frühzeitig zu berücksichtigen und gegebenenfalls eine Anpassung vorzunehmen. Es ist wichtig, diese steuerlichen Fallstricke und Risiken im Blick zu behalten, um unangenehme Überraschungen zu vermeiden.

1. Schenkungsteuer beachten

Beim Erben als Ehepartner ist es wichtig, die Schenkungsteuer zu beachten. Diese Steuer betrifft die Übertragung von Vermögen zu Lebzeiten. Wenn Sie als Ehepartner größere Beträge oder Vermögenswerte von Ihrem verstorbenen Partner erhalten, kann die Schenkungsteuer fällig werden. Es ist daher ratsam, sich über die aktuellen Freibeträge und Steuersätze zu informieren, um die Schenkungsteuerlast zu minimieren. Es gibt jedoch auch Ausnahmen und Möglichkeiten, die Schenkungsteuer zu umgehen, z. B. durch die Nutzung von Freibeträgen oder die Gestaltung von Schenkungen in bestimmten Fällen. Es ist empfehlenswert, sich mit einem Steuerberater oder Fachexperten zu beraten, um mögliche steuerliche Fallstricke zu vermeiden und die Schenkungsteuer richtig zu beachten.

2. Erbschaftsteuererklärung abgeben

Wenn Sie erben und Ehepartner sind, müssen Sie auch eine Erbschaftsteuererklärung abgeben. Dies ist ein wichtiger Schritt, um sicherzustellen, dass Sie Ihre steuerlichen Pflichten erfüllen und mögliche Strafen vermeiden. Bei der Erbschaftsteuererklärung müssen Sie die Höhe des ererbten Vermögens angeben und entsprechende Steuersätze anwenden. Es ist entscheidend, dass Sie alle relevanten Informationen korrekt und vollständig angeben, um Fehler oder Ungenauigkeiten zu vermeiden. [Hier finden Sie weitere Informationen zur Erbschaftsteuererklärung](/erbschaftsteuererklärung/), einschließlich der erforderlichen Dokumente und Fristen, um Ihren Verpflichtungen als Ehepartner nachzukommen.

3. Veränderung der Steuerklasse berücksichtigen

Bei der Planung des Erbens als Ehepartner ist es wichtig, die Veränderung der Steuerklasse zu berücksichtigen. Eine Änderung der Steuerklasse kann Auswirkungen auf die Höhe der Erbschaftsteuer haben. Es gibt verschiedene Steuerklassen, von denen jede unterschiedliche Steuersätze hat. Wenn der verstorbene Ehepartner in einer günstigeren Steuerklasse war, kann es sinnvoll sein, die eigene Steuerklasse zu ändern, um von niedrigeren Steuersätzen zu profitieren. Es ist ratsam, sich mit einem Steuerberater oder einem Fachmann für Erbschaftssteuer beraten zu lassen, um die beste Lösung zu finden und die Steuerlast zu minimieren.

Zusammenfassung

In der Zusammenfassung können wir festhalten, dass es als Ehepartner wichtige steuerliche Aspekte zu beachten gibt, wenn es um das Erben geht. Durch das Nutzen von Freibeträgen, die Wahl der richtigen Steuerklasse und die Nutzung von Steuerbefreiungen können Sie Ihre Steuerlast reduzieren oder sogar steuerfrei erben. Es ist ratsam, frühzeitig eine Steuerplanung vorzunehmen, um alle Möglichkeiten optimal auszuschöpfen. Weiterhin sollten potenzielle Risiken und Fallstricke wie die Schenkungsteuer, die Abgabe einer Erbschaftsteuererklärung und die Veränderung der Steuerklasse berücksichtigt werden. Indem Sie diese Tipps und Tricks beachten, können Sie Ihre steuerliche Situation als Ehepartner beim Erben optimieren.

Häufig gestellte Fragen

1. Welche Freibeträge gelten beim Erben als Ehepartner?

Als Ehepartner haben Sie einen besonderen Freibetrag, der je nach Verwandtschaftsgrad variiert. Im Falle des Erbens vom Ehepartner beträgt der Freibetrag in Deutschland derzeit 500.000 Euro. Dies bedeutet, dass Sie bis zu diesem Betrag steuerfrei erben können.

2. Welche Steuerklasse gilt für den Ehepartner?

Der Ehepartner wird automatisch in die Steuerklasse III eingestuft, wenn der verstorbene Partner keine Kinder hatte. Dies bedeutet, dass Sie von günstigeren Steuersätzen profitieren können.

3. Gibt es zusätzliche Steuerbefreiungen für den Ehepartner?

Ja, es gibt bestimmte Steuerbefreiungen, die in Anspruch genommen werden können, wenn Sie als Ehepartner erben. Beispielsweise ist der Nachlass des verstorbenen Partners in der Regel steuerfrei. Es lohnt sich jedoch, die genauen Bedingungen und Voraussetzungen zu prüfen.

4. Welche Vorteile bietet ein Testament oder Erbvertrag?

Ein Testament oder Erbvertrag ermöglicht es Ihnen, bereits zu Lebzeiten festzulegen, wie Ihr Vermögen aufgeteilt werden soll. Dies kann dazu beitragen, die steuerlichen Auswirkungen beim Erben zu planen und zu optimieren. Es bietet Ihnen auch die Möglichkeit, bestimmte Bedingungen und Auflagen festzulegen.

5. Warum sind Schenkungen zu Lebzeiten relevant?

Schenkungen zu Lebzeiten können eine Möglichkeit sein, Ihr Vermögen bereits vor dem Erbfall auf Ihre Nachkommen zu übertragen. Dadurch lassen sich Steuern sparen, da Schenkungen bis zu bestimmten Freibeträgen steuerfrei sind. Es ist ratsam, sich über die steuerlichen Folgen und Regelungen im Vorfeld zu informieren.

6. Warum sollte ich meine Versicherungen und Rentenansprüche prüfen?

Im Zuge der Erbschaft können auch Versicherungen und Rentenansprüche eine Rolle spielen. Es kann sinnvoll sein, diese zu überprüfen und gegebenenfalls anzupassen, um Ihre finanzielle Situation als Ehepartner zu optimieren.

7. Was ist die Schenkungsteuer?

Die Schenkungsteuer ist eine Steuer, die beim Empfang von Schenkungen erhoben wird. Bei größeren Schenkungen können Steuersätze fällig werden. Es gibt allerdings auch Freibeträge, bis zu denen Schenkungen steuerfrei sind.

8. Muss ich eine Erbschaftsteuererklärung abgeben?

Ja, wenn Sie als Ehepartner erben und die Freibeträge überschreiten, sind Sie verpflichtet, eine Erbschaftsteuererklärung abzugeben. In dieser Erklärung geben Sie das geerbte Vermögen an und berechnen die zu zahlende Steuer.

9. Kann sich meine Steuerklasse nach dem Erben ändern?

Ja, nach dem Erben kann sich Ihre Steuerklasse ändern, insbesondere wenn der verstorbene Partner höhere Einkünfte hatte. Es kann daher sinnvoll sein, Ihre zukünftige Steuerklasse zu überprüfen und gegebenenfalls anzupassen, um die Steuerlast zu optimieren.

10. Gibt es weitere steuerliche Risiken beim Erben als Ehepartner?

Ja, es gibt weitere steuerliche Risiken, die berücksichtigt werden sollten. Dazu gehören beispielsweise die Besteuerung von Vermietungs- oder Veräußerungsgewinnen sowie die Vorsicht bei der Übertragung von Immobilien oder Grundstücken. Es ist ratsam, sich hierfür fachkundigen Rat einzuholen, um unangenehme steuerliche Überraschungen zu vermeiden.