Steuerfreie Arbeitgeberleistung: Tipps und Informationen für Arbeitnehmer in Deutschland

Herzlich willkommen zu unserem Artikel über steuerfreie Arbeitgeberleistungen in Deutschland. Als Arbeitnehmer können steuerfreie Arbeitgeberleistungen eine attraktive Möglichkeit sein, um zusätzliche Vorteile und finanzielle Entlastung zu erhalten. In diesem Artikel werden wir Ihnen einen detaillierten Überblick über verschiedene Arten von steuerfreien Arbeitgeberleistungen geben, sowie Voraussetzungen, Grenzen und Tipps, wie Sie diese Leistungen optimal für sich nutzen können. Außerdem werden wir die häufigsten Fragen zum Thema beantworten. Lesen Sie weiter, um mehr über die steuerfreien Arbeitgeberleistungen zu erfahren und wie Sie davon profitieren können.

Zusammenfassung

- Steuerfreie Arbeitgeberleistungen

- Arten von steuerfreien Arbeitgeberleistungen

- Voraussetzungen und Grenzen

- Tipps für Arbeitnehmer

- Fragen und Antworten

- Fazit

-

Häufig gestellte Fragen

- 1. Wie hoch ist der steuerfreie Betrag für Sachbezüge?

- 2. Welche Leistungen der betrieblichen Altersvorsorge sind steuerfrei?

- 3. Gibt es eine Obergrenze für steuerfreie Gesundheitsförderung?

- 4. Sind Kindergartenzuschüsse steuerfrei?

- 5. Muss ich steuerfreie Arbeitgeberleistungen in meiner Steuererklärung angeben?

- 6. Können mehrere steuerfreie Leistungen kombiniert werden?

- 7. Muss ich steuerpflichtiges Gehalt für steuerfreie Leistungen opfern?

- 8. Sind steuerfreie Arbeitgeberleistungen auch für Minijobber verfügbar?

- 9. Wie wirken sich steuerfreie Leistungen auf Sozialversicherungsbeiträge aus?

- 10. Welche Rolle spielt die Steuerfreiheit bei der Wahl des Arbeitgebers?

- Verweise

Steuerfreie Arbeitgeberleistungen

Steuerfreie Arbeitgeberleistungen sind zusätzliche Vorteile und Vergünstigungen, die Arbeitnehmer von ihrem Arbeitgeber erhalten können, ohne diese in ihrer Steuererklärung angeben zu müssen. Diese Leistungen ermöglichen es Arbeitnehmern, finanziell entlastet zu werden und gleichzeitig von attraktiven Zusatzleistungen zu profitieren. Es gibt verschiedene Arten von steuerfreien Arbeitgeberleistungen, darunter Sachbezüge und Zusatzleistungen, betriebliche Altersvorsorge, Gesundheitsförderung und Prävention sowie Kindergartenzuschüsse und Kita-Plätze. Durch die Inanspruchnahme dieser Leistungen können Arbeitnehmer sowohl steuerliche als auch finanzielle Vorteile nutzen. Es ist jedoch wichtig zu beachten, dass bestimmte Voraussetzungen und Höchstbeträge gelten können, um die Steuerfreiheit zu gewährleisten. Weitere Informationen zu den verschiedenen Arten von steuerfreien Arbeitgeberleistungen und weiteren Tipps für Arbeitnehmer finden Sie in den folgenden Abschnitten dieses Artikels.

1. Was sind steuerfreie Arbeitgeberleistungen?

Steuerfreie Arbeitgeberleistungen sind zusätzliche Vorteile oder Vergünstigungen, die Arbeitnehmer von ihren Arbeitgebern erhalten können, ohne sie in ihrer Steuererklärung angeben zu müssen. Diese Leistungen umfassen Sachbezüge wie Gutscheine, Vergünstigungen für Essen oder Freizeitaktivitäten, aber auch Zusatzleistungen wie die betriebliche Altersvorsorge, die Gesundheitsförderung oder Kindergartenzuschüsse. Der Vorteil für Arbeitnehmer liegt darin, dass sie steuerliche und finanzielle Entlastung genießen können, da diese Leistungen nicht dem zu versteuernden Einkommen hinzugerechnet werden müssen. Es ist wichtig zu beachten, dass es bestimmte Bedingungen und Höchstbeträge geben kann, um die Steuerfreiheit zu gewährleisten. Eine detaillierte Auflistung und weitere Informationen zu den verschiedenen Arten von steuerfreien Arbeitgeberleistungen finden Sie in unserem Artikel.

2. Warum sind steuerfreie Arbeitgeberleistungen attraktiv?

Steuerfreie Arbeitgeberleistungen sind attraktiv, da sie den Arbeitnehmern finanzielle Vorteile bieten, ohne dass sie darauf Steuern zahlen müssen. Dies kann zu einem höheren Nettoeinkommen führen und somit die Kaufkraft erhöhen. Darüber hinaus ermöglichen steuerfreie Arbeitgeberleistungen den Arbeitnehmern den Zugang zu zusätzlichen Leistungen und Vergünstigungen, wie zum Beispiel betriebliche Altersvorsorge oder Gesundheitsförderung. Diese Zusatzleistungen tragen zu einer besseren Work-Life-Balance und zur Steigerung des Wohlbefindens bei. Daher sind steuerfreie Arbeitgeberleistungen eine attraktive Möglichkeit, die den Arbeitnehmern finanzielle und persönliche Vorteile bieten. Es ist wichtig, die verschiedenen Arten von steuerfreien Leistungen zu kennen und zu nutzen, um die bestmöglichen Vorteile daraus zu ziehen. Weitere Informationen zu den verschiedenen Arten von steuerfreien Arbeitgeberleistungen finden Sie in unserem Artikel.

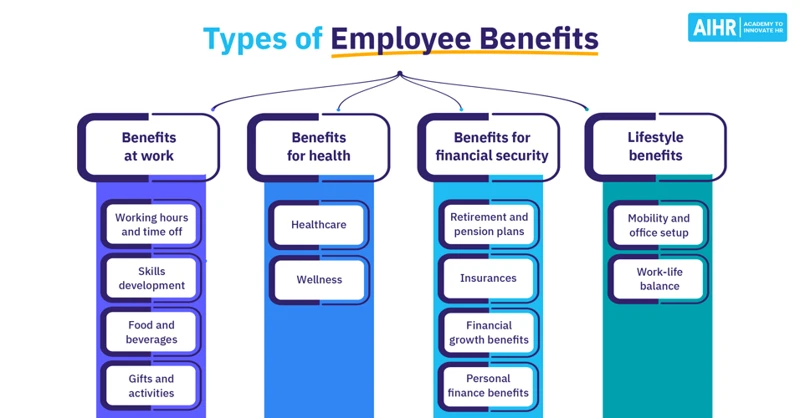

Arten von steuerfreien Arbeitgeberleistungen

Es gibt verschiedene Arten von steuerfreien Arbeitgeberleistungen, die Arbeitnehmer in Deutschland in Anspruch nehmen können. Eine Möglichkeit sind Sachbezüge und Zusatzleistungen, wie zum Beispiel Gutscheine, Mahlzeiten oder Mitarbeitervergünstigungen. Diese Leistungen sind bis zu bestimmten Höchstbeträgen steuerfrei und können Arbeitnehmern einen zusätzlichen finanziellen Vorteil bieten. Eine weitere Möglichkeit sind betriebliche Altersvorsorgeleistungen, bei denen der Arbeitgeber einen Teil des Gehalts des Arbeitnehmers in eine private Altersvorsorge investiert. Diese Beiträge sind steuerfrei, so dass Arbeitnehmer von einer zusätzlichen finanziellen Absicherung im Alter profitieren können.

Gesundheitsförderung und Präventionsleistungen sind ebenfalls steuerfrei und können von Arbeitgebern angeboten werden, um die Gesundheit und das Wohlbefinden der Arbeitnehmer zu fördern. Dazu gehören beispielsweise Zuschüsse für Sportaktivitäten, Gesundheitskurse oder betriebliche Gesundheitsvorsorgeuntersuchungen. Darüber hinaus können Arbeitgeber auch Kindergartenzuschüsse und Kita-Plätze anbieten, um die Vereinbarkeit von Beruf und Familie zu unterstützen. Diese Leistungen sind steuerfrei und können Arbeitnehmer bei den hohen Kosten für Kinderbetreuung entlasten. Informieren Sie sich über die verschiedenen Arten von steuerfreien Arbeitgeberleistungen und nutzen Sie diese Vorteile für sich.

1. Sachbezüge und Zusatzleistungen

Sachbezüge und Zusatzleistungen

Sachbezüge und Zusatzleistungen sind eine Form von steuerfreien Arbeitgeberleistungen, die Arbeitnehmern zusätzliche Vergünstigungen bieten. Dabei handelt es sich um Sachleistungen, die Arbeitnehmer neben ihrem Gehalt erhalten, wie zum Beispiel Gutscheine, Tankkarten, Unternehmensprodukte oder auch Mahlzeiten in der Kantine. Diese Leistungen sind bis zu einem bestimmten Betrag steuerfrei und bieten Arbeitnehmern somit eine finanzielle Entlastung. Es ist jedoch wichtig zu beachten, dass es Grenzen und Bedingungen für die Steuerfreiheit von Sachbezügen gibt. Arbeitnehmer sollten sich über diese Voraussetzungen informieren, um sicherzustellen, dass sie die steuerlichen Vorteile vollständig nutzen können. Weitere Informationen zur steuerlichen Behandlung von Sachbezügen und Zusatzleistungen finden Sie hier.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

2. Betriebliche Altersvorsorge

Die betriebliche Altersvorsorge ist eine der steuerfreien Arbeitgeberleistungen in Deutschland. Dabei handelt es sich um eine Form der Altersvorsorge, bei der der Arbeitgeber einen Teil des Gehalts des Arbeitnehmers in eine betriebliche Altersversorgung einzahlt. Dieses Geld kann dann später als zusätzliche Rente genutzt werden. Die Beiträge zur betrieblichen Altersvorsorge sind in der Regel steuerfrei und sozialversicherungsfrei bis zu bestimmten Höchstgrenzen. Dies bedeutet, dass der Arbeitnehmer von steuerlichen Vorteilen profitieren kann und gleichzeitig für die Zukunft vorsorgen kann. Es gibt verschiedene Durchführungswege für die betriebliche Altersvorsorge, wie zum Beispiel die Direktzusage, die Unterstützungskasse oder die Pensionskasse. Informieren Sie sich bei Ihrem Arbeitgeber über die Möglichkeiten zur betrieblichen Altersvorsorge und nutzen Sie diese attraktive steuerfreie Leistung für Ihre finanzielle Absicherung im Ruhestand.

3. Gesundheitsförderung und Prävention

Gesundheitsförderung und Prävention sind wichtige Bereiche steuerfreier Arbeitgeberleistungen. Viele Arbeitgeber bieten ihren Mitarbeitern verschiedene Programme und Maßnahmen zur Förderung der Gesundheit und zur Vorbeugung von Krankheiten an. Dazu gehören beispielsweise die Übernahme der Kosten für Fitnessstudio-Mitgliedschaften, Gesundheitskurse oder Vorsorgeuntersuchungen. Indem Arbeitnehmer diese Angebote nutzen, können sie ihre körperliche und geistige Gesundheit verbessern und gleichzeitig von der steuerlichen Entlastung profitieren. Es ist ratsam, sich bei Ihrem Arbeitgeber nach den konkreten Möglichkeiten zur Gesundheitsförderung und Prävention zu erkundigen, um das Beste aus diesen steuerfreien Leistungen herauszuholen. Weitere Informationen zu anderen Arten von steuerfreien Arbeitgeberleistungen finden Sie in unserem Artikel.

4. Kindergartenzuschüsse und Kita-Plätze

Kindergartenzuschüsse und Kita-Plätze sind eine weitere Form von steuerfreien Arbeitgeberleistungen, von denen Arbeitnehmer profitieren können. Arbeitgeber haben die Möglichkeit, ihren Mitarbeitern finanzielle Unterstützung für die Betreuung ihrer Kinder im Kindergarten oder in der Kindertagesstätte anzubieten. Diese Leistungen sind steuerfrei und können einen großen finanziellen Unterschied für Eltern ausmachen. Durch die Bereitstellung von Kindergartenzuschüssen oder Kita-Plätzen können Arbeitgeber ihren Mitarbeitern helfen, die hohen Kosten der Kinderbetreuung zu bewältigen und gleichzeitig deren Arbeit und Karriere unterstützen. Es ist wichtig zu beachten, dass es möglicherweise bestimmte Bedingungen gibt, die erfüllt werden müssen, um diese Leistungen in Anspruch nehmen zu können. Arbeitnehmer sollten sich daher genau über die Möglichkeiten und Voraussetzungen informieren, um von Kindergartenzuschüssen und Kita-Plätzen profitieren zu können. Weitere Informationen zu diesem Thema finden Sie in unserem Artikel zum Thema „Kinderbetreuungskosten“.

Voraussetzungen und Grenzen

Um die Steuerfreiheit von Arbeitgeberleistungen zu gewährleisten, müssen bestimmte Voraussetzungen erfüllt sein. Erstens müssen die Leistungen im Rahmen des Arbeitsverhältnisses gewährt werden und einen direkten Bezug zur beruflichen Tätigkeit haben. Zweitens dürfen die Leistungen nicht als Barlohn ausgezahlt werden, sondern müssen in Form von geldwerten Vorteilen oder Sachbezügen erfolgen. Drittens muss die Gewährung der Leistungen zusätzlich zum geschuldeten Arbeitslohn erfolgen. Es ist auch wichtig, die Höchstbeträge und Freigrenzen im Blick zu behalten. Diese legen fest, bis zu welchem Betrag die Arbeitgeberleistungen steuerfrei bleiben. Wenn die Leistungen diese Grenzen überschreiten, kann der darüber hinausgehende Betrag steuerpflichtig werden. Den genauen Umfang der Voraussetzungen und Grenzen können Sie in den entsprechenden steuerlichen Gesetzestexten nachlesen.

1. Bedingungen für die Steuerfreiheit

Die Bedingungen für die Steuerfreiheit von Arbeitgeberleistungen sind wichtig, um sicherzustellen, dass die erhaltenen Leistungen nicht steuerpflichtig sind. Hier sind einige Schlüsselfaktoren, die erfüllt sein müssen, um die Steuerfreiheit zu gewährleisten:

– Die Leistungen müssen im Rahmen des Dienstverhältnisses erbracht werden.

– Die Leistungen müssen zusätzlich zum Lohn oder Gehalt gewährt werden.

– Es muss eine klare Regelung über die Art und den Umfang der Leistungen geben.

– Die Leistungen sollten im Rahmen der üblichen betrieblichen Gepflogenheiten liegen.

– Es dürfen keine Barzahlungen, sondern nur Sachbezüge oder Sachleistungen gewährt werden.

– Die Leistungen dürfen bestimmte Höchstbeträge und Freigrenzen nicht überschreiten.

– Der Arbeitnehmer darf die Leistungen nicht privat nutzen oder weiterverkaufen.

Es ist wichtig, diese Bedingungen zu beachten, um sicherzustellen, dass die Arbeitgeberleistungen steuerfrei bleiben und keine unerwarteten Steuerzahlungen entstehen. Weitere Informationen zu den Bedingungen und Einschränkungen für die Steuerfreiheit finden Sie in unserem Artikel über Steuerfreie Arbeitgeberleistungen.

2. Höchstbeträge und Freigrenzen

Ein wichtiger Aspekt bei steuerfreien Arbeitgeberleistungen sind die Höchstbeträge und Freigrenzen. Diese bestimmen, bis zu welchem Betrag bestimmte Leistungen steuerfrei sind. Für Sachbezüge wie beispielsweise Essensmarken gibt es einen festgelegten Monatshöchstbetrag, der nicht überschritten werden darf, um die Steuerfreiheit zu gewährleisten. In Bezug auf die betriebliche Altersvorsorge gibt es Freigrenzen, bis zu denen die eingezahlten Beträge steuerfrei bleiben. Es ist wichtig, sich über diese Grenzen und Freibeträge zu informieren, um sicherzustellen, dass man die steuerfreien Vorteile vollständig nutzen kann. Weitere Details zu den Höchstbeträgen und Freigrenzen für steuerfreie Arbeitgeberleistungen finden Sie in unserem Artikel über Einzelunternehmen Gewinn und Verlust.

3. Versteuerung von überhöhten Leistungen

Bei der Versteuerung von überhöhten Leistungen müssen Arbeitnehmer darauf achten, dass die steuerlichen Grenzen nicht überschritten werden. Wenn die Leistungen des Arbeitgebers einen bestimmten Höchstbetrag überschreiten, müssen die überhöhten Beträge versteuert werden. Es ist wichtig, dass Arbeitnehmer die entsprechenden Freigrenzen und Höchstbeträge kennen, um unerwartete steuerliche Belastungen zu vermeiden. Indem man die überhöhten Leistungen rechtzeitig erkennt und korrekt versteuert, kann man potenzielle Steuernachzahlungen oder andere negative steuerliche Konsequenzen vermeiden. Deshalb ist es ratsam, sich über die steuerlichen Regelungen für überhöhte Leistungen zu informieren und gegebenenfalls eine Beratung in Anspruch zu nehmen, um die eigene finanzielle Situation optimal zu gestalten.

Tipps für Arbeitnehmer

Um die steuerfreien Arbeitgeberleistungen optimal zu nutzen, haben wir einige hilfreiche Tipps für Arbeitnehmer zusammengestellt. Erstens ist es wichtig, sich über die eigenen Ansprüche und möglichen Leistungen zu informieren. Jeder Arbeitnehmer hat unterschiedliche Möglichkeiten, steuerfreie Vorteile vom Arbeitgeber zu erhalten, daher ist es ratsam, die Angebote und Regelungen genau zu prüfen. Zweitens sollten Arbeitnehmer die steuerfreien Leistungen in vollem Umfang nutzen. Dies bedeutet, dass sie bei Sachbezügen oder Zusatzleistungen, betrieblicher Altersvorsorge oder Gesundheitsförderung die angebotenen Benefits auch wirklich in Anspruch nehmen sollten. Drittens ist es wichtig, bei Gehaltsumwandlungen darauf zu achten, dass die steuerfreie Kategorie erhalten bleibt. Wenn man beispielsweise Teile des Gehalts in eine betriebliche Altersvorsorge umwandelt, sollte man sicherstellen, dass dadurch keine steuerpflichtigen Einkünfte entstehen. Durch die Beachtung dieser Tipps können Arbeitnehmer die steuerfreien Arbeitgeberleistungen optimal nutzen und von den finanziellen Vorteilen profitieren.

1. Informieren Sie sich über Ihre Ansprüche

Um die steuerfreien Arbeitgeberleistungen optimal nutzen zu können, ist es wichtig, dass Sie sich über Ihre Ansprüche informieren. Unterschiedliche Leistungen haben verschiedene Voraussetzungen und Grenzen, die erfüllt sein müssen, um die Steuerfreiheit zu gewährleisten. Informieren Sie sich daher über Ihre individuellen Ansprüche und prüfen Sie, welche steuerfreien Leistungen für Sie in Frage kommen. Dabei können Sie sich an Ihren Arbeitgeber, an spezielle Beratungsstellen oder auch an Online-Ressourcen wenden, um detaillierte Informationen zu erhalten. Durch eine gute Informationsbasis können Sie sicherstellen, dass Sie keine steuerfreien Vorteile verpassen und diese bestmöglich für sich nutzen können.

2. Nutzen Sie die steuerfreien Leistungen voll aus

Um das volle Potenzial der steuerfreien Leistungen zu nutzen, ist es wichtig, dass Arbeitnehmer sich über ihre Ansprüche informieren und diese Leistungen vollständig in Anspruch nehmen. Dabei sollten sie darauf achten, dass sie alle Möglichkeiten nutzen, um ihre finanzielle Situation zu verbessern und gleichzeitig von den steuerlichen Vorteilen zu profitieren. Dazu gehört auch, dass sie die verschiedenen Arten von steuerfreien Leistungen kennen und verstehen, welche Vorzüge diese bieten können. Indem Arbeitnehmer die steuerfreien Leistungen voll ausnutzen, können sie ihre finanzielle Belastung reduzieren und gleichzeitig von zusätzlichen Vergünstigungen profitieren.

3. Achten Sie auf die Steuerfreiheit bei Gehaltsumwandlungen

Bei Gehaltsumwandlungen ist es wichtig, die Steuerfreiheit im Auge zu behalten. Durch die Umwandlung von Teilen des Gehalts in steuerfreie Arbeitgeberleistungen können Arbeitnehmer zusätzliche finanzielle Vorteile erzielen. Dabei sollte jedoch darauf geachtet werden, dass die entsprechenden Leistungen tatsächlich steuerfrei sind und die gesetzlichen Voraussetzungen erfüllen. Beispielsweise können bestimmte Sachbezüge oder Zusatzleistungen wie etwa Jobtickets oder Essensgutscheine steuerfrei sein. Es ist ratsam, sich vor einer Gehaltsumwandlung genau über die steuerliche Behandlung der gewählten Leistungen zu informieren und gegebenenfalls Rücksprache mit dem Arbeitgeber oder einem Steuerberater zu halten. Dadurch können Arbeitnehmer sicherstellen, dass sie die Steuervorteile bei Gehaltsumwandlungen optimal nutzen und keine steuerlichen Nachteile entstehen.

Fragen und Antworten

In diesem Abschnitt beantworten wir einige häufig gestellte Fragen zu steuerfreien Arbeitgeberleistungen. Es ist wichtig, sich über die korrekte Handhabung und Eintragung solcher Leistungen in der Steuererklärung zu informieren, um keine Probleme mit dem Finanzamt zu bekommen. Hier sind einige der gängigsten Fragen und ihre Antworten:

-

Wie werden steuerfreie Arbeitgeberleistungen in der Steuererklärung angegeben?

Steuerfreie Arbeitgeberleistungen müssen in der Regel nicht in der Steuererklärung angegeben werden. Jedoch gibt es Ausnahmen, zum Beispiel wenn es sich um betriebliche Altersvorsorge handelt. Es ist wichtig, die genauen Anforderungen des Finanzamtes zu kennen und gegebenenfalls entsprechende Nachweise zu erbringen. -

Kann man steuerfreie Leistungen mit steuerpflichtigem Gehalt kombinieren?

Ja, in den meisten Fällen können steuerfreie Leistungen mit dem steuerpflichtigen Gehalt kombiniert werden. Es ist jedoch wichtig zu beachten, dass bestimmte Höchstbeträge und Freigrenzen eingehalten werden müssen, um die Steuerfreiheit nicht zu gefährden. -

Gibt es eine Obergrenze für die Anzahl der steuerfreien Leistungen?

Nein, es gibt keine festgelegte Obergrenze für die Anzahl der steuerfreien Leistungen, die ein Arbeitnehmer erhalten kann. Allerdings gibt es für bestimmte Leistungen Höchstbeträge und Freigrenzen, die beachtet werden müssen, um die Steuerfreiheit zu gewährleisten.

Wenn Sie weitere Fragen zu steuerfreien Arbeitgeberleistungen haben, empfehlen wir Ihnen, sich an einen Steuerberater oder das Finanzamt zu wenden, um eine individuelle Beratung zu erhalten.

1. Wie werden steuerfreie Arbeitgeberleistungen in der Steuererklärung angegeben?

Steuerfreie Arbeitgeberleistungen müssen in der Steuererklärung angegeben werden, auch wenn sie steuerfrei sind. Sie sollten in der Anlage „N“ der Steuererklärung aufgeführt werden, wo Sie Angaben zu Ihren nichtselbständigen Einkünften machen. Dort müssen Sie die steuerfreien Arbeitgeberleistungen in passenden Zeilen eintragen und den Betrag angeben. Es ist wichtig, diese Informationen korrekt einzutragen, um eine ordnungsgemäße Steuererklärung abzugeben.

2. Kann man steuerfreie Leistungen mit steuerpflichtigem Gehalt kombinieren?

Ja, es ist möglich, steuerfreie Leistungen mit steuerpflichtigem Gehalt zu kombinieren. Arbeitnehmer haben die Möglichkeit, sowohl steuerfreie Leistungen als auch steuerpflichtiges Gehalt zu erhalten. Diese Kombination kann dazu beitragen, die finanzielle Belastung der Arbeitnehmer zu reduzieren und ihnen zusätzliche Vorteile zu verschaffen. Es ist jedoch wichtig zu beachten, dass bestimmte steuerliche Grenzen und Bestimmungen gelten können, um sicherzustellen, dass die steuerfreien Leistungen ordnungsgemäß genutzt werden. Arbeitnehmer sollten sich daher mit ihrem Arbeitgeber und/oder einem Steuerberater in Verbindung setzen, um die besten Optionen für ihre individuelle Situation zu ermitteln.

3. Gibt es eine Obergrenze für die Anzahl der steuerfreien Leistungen?

Für die Anzahl der steuerfreien Leistungen gibt es keine spezifische Obergrenze. Arbeitnehmer können grundsätzlich von mehreren steuerfreien Leistungen gleichzeitig profitieren. Es gibt jedoch für jede Art von steuerfreier Arbeitgeberleistung bestimmte Höchstbeträge und Freigrenzen, die beachtet werden müssen, um die Steuerfreiheit zu gewährleisten. Es ist wichtig, diese Grenzen im Auge zu behalten, um sicherzustellen, dass die steuerfreien Leistungen nicht übermäßig genutzt werden und somit steuerpflichtig werden. Darüber hinaus sollten Arbeitnehmer die Bedingungen und Voraussetzungen für jede spezifische steuerfreie Leistung sorgfältig prüfen, um sicherzustellen, dass sie alle erforderlichen Kriterien erfüllen, um die Steuerfreiheit zu erhalten.

Fazit

Abschließend lässt sich festhalten, dass steuerfreie Arbeitgeberleistungen eine attraktive Möglichkeit für Arbeitnehmer in Deutschland sind, um von zusätzlichen Vorteilen und finanzieller Entlastung zu profitieren. Durch die Nutzung dieser Leistungen können Arbeitnehmer ihre steuerliche Belastung reduzieren und gleichzeitig von verschiedenen Vergünstigungen und Zusatzleistungen profitieren. Es ist jedoch wichtig, die Voraussetzungen und Grenzen der Steuerfreiheit zu beachten und sich über die möglichen Leistungen zu informieren. Arbeitnehmer sollten ihre Ansprüche kennen und diese vollständig nutzen, um maximale Vorteile zu erzielen. Dabei sollte auch darauf geachtet werden, dass steuerfreie Leistungen korrekt in der Steuererklärung angegeben werden. Insgesamt können steuerfreie Arbeitgeberleistungen eine wertvolle Möglichkeit sein, um die finanzielle Situation zu verbessern und von attraktiven Zusatzleistungen zu profitieren.

Häufig gestellte Fragen

1. Wie hoch ist der steuerfreie Betrag für Sachbezüge?

Der steuerfreie Betrag für Sachbezüge beträgt in der Regel 44 Euro pro Monat. Dieser Betrag gilt pro Mitarbeiter und pro Anlass, zum Beispiel für Gutscheine oder Essensmarken.

2. Welche Leistungen der betrieblichen Altersvorsorge sind steuerfrei?

Bei der betrieblichen Altersvorsorge sind Beiträge bis zu einer Höchstgrenze von 8 Prozent der Beitragsbemessungsgrenze der Rentenversicherung steuerfrei. Hierzu zählen zum Beispiel Direktversicherungen, Pensionskassen und Pensionsfonds.

3. Gibt es eine Obergrenze für steuerfreie Gesundheitsförderung?

Ja, es gibt eine Obergrenze für steuerfreie Gesundheitsförderung. Diese liegt bei 500 Euro pro Jahr und umfasst Maßnahmen wie Fitnesskurse, ergonomische Arbeitsplatzgestaltung oder betriebliche Gesundheitsförderungsprogramme.

4. Sind Kindergartenzuschüsse steuerfrei?

Ja, Kindergartenzuschüsse sind bis zu einem Betrag von 1.000 Euro im Jahr steuerfrei. Arbeitgeber können ihren Mitarbeitern also finanzielle Unterstützung bei den Kosten für die Kinderbetreuung bieten.

5. Muss ich steuerfreie Arbeitgeberleistungen in meiner Steuererklärung angeben?

Nein, steuerfreie Arbeitgeberleistungen müssen nicht in der Steuererklärung angegeben werden, da sie bereits von der Steuer befreit sind und somit keinen Einfluss auf die Steuerlast haben.

6. Können mehrere steuerfreie Leistungen kombiniert werden?

Ja, es ist grundsätzlich möglich, verschiedene steuerfreie Leistungen miteinander zu kombinieren. Beispielsweise kann ein Arbeitnehmer sowohl Sachbezüge als auch betriebliche Altersvorsorge in Anspruch nehmen.

7. Muss ich steuerpflichtiges Gehalt für steuerfreie Leistungen opfern?

Nein, in den meisten Fällen müssen Arbeitnehmer kein steuerpflichtiges Gehalt opfern, um steuerfreie Leistungen zu erhalten. Es handelt sich um zusätzliche Vergünstigungen, die unabhängig vom regulären Gehalt sind.

8. Sind steuerfreie Arbeitgeberleistungen auch für Minijobber verfügbar?

Ja, auch Minijobber können von steuerfreien Arbeitgeberleistungen profitieren. Allerdings gelten hier spezifische Regelungen und Höchstbeträge, die sich von denen für Vollzeit- oder Teilzeitbeschäftigte unterscheiden können.

9. Wie wirken sich steuerfreie Leistungen auf Sozialversicherungsbeiträge aus?

Steuerfreie Leistungen wirken sich in der Regel nicht auf die Sozialversicherungsbeiträge aus. Sie werden nicht als beitragspflichtiges Einkommen angerechnet, sodass keine höheren Beiträge zu entrichten sind.

10. Welche Rolle spielt die Steuerfreiheit bei der Wahl des Arbeitgebers?

Die Steuerfreiheit von Arbeitgeberleistungen kann ein wichtiger Faktor bei der Wahl des Arbeitgebers sein. Attraktive Zusatzleistungen können nicht nur finanzielle Vorteile bieten, sondern auch die Zufriedenheit und Motivation der Arbeitnehmer steigern.