Wir alle wissen, dass Steuern ein komplexes Thema sind, insbesondere wenn es um internationale Ehepartner geht. Wenn Ihr Ehepartner im Ausland lebt und Sie in Deutschland arbeiten, müssen Sie sich mit den Steuerklassen und den damit verbundenen Auswirkungen auf die Einkommensteuer auseinandersetzen. In diesem Artikel werden wir Ihnen jeden Schritt erklären, den Sie beachten müssen, um die richtige Steuerklasse für Ihren Ehepartner im Ausland zu wählen und die damit verbundenen steuerlichen Pflichten zu erfüllen. Wir werden auch über die Auswirkungen auf Sozialversicherungsbeiträge sprechen und Ihnen Tipps zur Steuerplanung geben. Lesen Sie weiter und lassen Sie sich von uns durch den Prozess führen, damit Sie sicherstellen können, dass Sie Ihre steuerlichen Angelegenheiten ordnungsgemäß regeln und von allen verfügbaren Vorteilen profitieren.

Zusammenfassung

- Was ist die Steuerklasse?

- Die richtige Steuerklasse wählen

- Steuerliche Pflichten im Ausland

- Auswirkungen auf Sozialversicherungsbeiträge

- Tipps für die Steuerplanung

- Zusammenfassung

-

Häufig gestellte Fragen

- 1. Welche Auswirkungen hat die Wahl der Steuerklasse auf die Einkommensteuer?

- 2. Welche Steuerklassen stehen Ehepartnern im Ausland zur Verfügung?

- 3. Muss ich einen Steuerberater konsultieren, um die richtige Steuerklasse für meinen ausländischen Ehepartner zu wählen?

- 4. Was ist ein Doppelbesteuerungsabkommen und wie beeinflusst es die Wahl der Steuerklasse?

- 5. Welche Meldepflichten habe ich als Auslandsehepartner in Bezug auf Steuern?

- 6. Wie wird das Einkommen im Ausland besteuert?

- 7. Wie werden Steuern im Heimatland behandelt?

- 8. Gibt es Ausnahmen oder Regelungen für die Sozialversicherungsbeiträge von Auslandsehepartnern?

- 9. Wie sichere ich mich im Krankheitsfall und bei Rentenansprüchen ab?

- 10. Welche Tipps gibt es für die Steuerplanung bei Ehepartnern im Ausland?

- Verweise

Was ist die Steuerklasse?

Die Steuerklasse ist ein wichtiger Bestandteil des deutschen Steuersystems und hat direkte Auswirkungen auf die Einkommenssteuer. Es handelt sich um eine Einteilung, die je nach persönlicher Situation und Familienstand erfolgt und die Höhe der Lohnsteuer bestimmt. In Deutschland gibt es insgesamt sechs Steuerklassen, von denen jede eine andere Steuerbelastung aufweist. Für Ehepartner im Ausland gelten besondere Regelungen. Es ist wichtig zu beachten, dass die Steuerklasse nicht dasselbe ist wie der Steuersatz. Sie bestimmt lediglich, wie viel Steuern im Voraus vom Gehalt einbehalten werden. Um die richtige Steuerklasse für Ihren ausländischen Ehepartner zu bestimmen, müssen Sie die individuellen Umstände und das zutreffende Doppelbesteuerungsabkommen beachten. Diese Informationen helfen Ihnen bei der Entscheidung, welche Steuerklasse für Sie und Ihren Ehepartner am vorteilhaftesten ist.

1. Definition der Steuerklasse

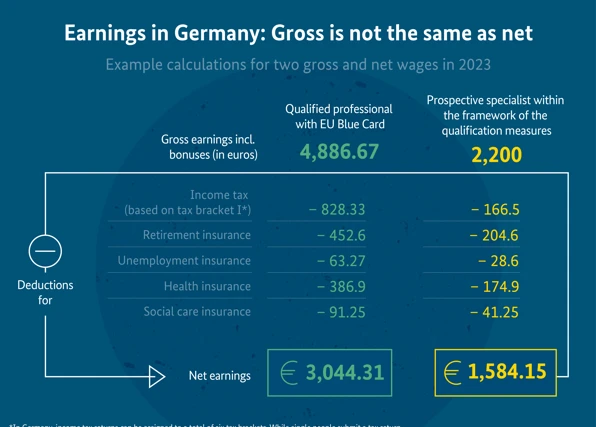

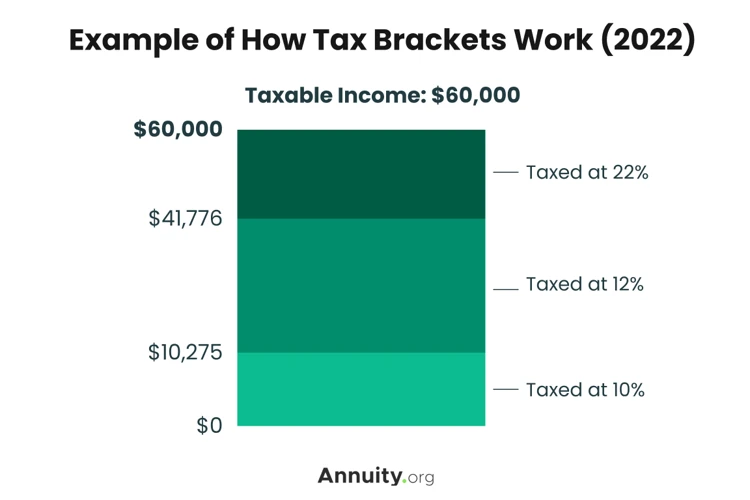

Die Steuerklasse ist eine Zuordnung, die jedem Arbeitnehmer in Deutschland zugewiesen wird und die Höhe der Lohnsteuer beeinflusst. Sie basiert auf dem Familienstand und anderen Faktoren wie der Anzahl der Kinder. Die Steuerklassen reichen von I bis VI, wobei die Steuerklasse I für ledige Arbeitnehmer steht und die Steuerklasse VI für Arbeitnehmer mit mehreren Jobs. Die Steuerklasse beeinflusst die monatlichen Steuerabzüge vom Gehalt. Ein niedrigerer Steuersatz führt zu höheren Nettolöhnen, während ein höherer Steuersatz zu niedrigeren Nettolöhnen führt. Es ist wichtig zu beachten, dass die Steuerklasse nicht dasselbe ist wie der Steuersatz, sondern vielmehr die Basis für die Berechnung der Lohnsteuer bildet. Die Steuerklasse sollte sorgfältig gewählt werden, um eine optimale Steuerbelastung zu erzielen und Steuervorteile voll auszuschöpfen.

2. Steuerklassen in Deutschland

In Deutschland gibt es insgesamt sechs Steuerklassen, von denen jede eine unterschiedliche Besteuerung aufweist. Die Steuerklasse 1 gilt für ledige Arbeitnehmer ohne Kinder oder Alleinerziehende. Die Steuerklasse 2 ist für Alleinerziehende mit mindestens einem Kind vorgesehen. Verheiratete Arbeitnehmer können zwischen den Steuerklassen 3, 4 und 5 wählen. Die Kombination von Steuerklassen 3/5 ist häufig für Ehepaare geeignet, bei denen ein Partner ein höheres Einkommen hat als der andere. Die Steuerklasse 4 ermöglicht eine gleichmäßige Aufteilung der Steuerlast zwischen beiden Ehepartnern. Es gibt auch die Steuerklasse 6, die für Zweit- und Nebenjobs sowie für geringfügig Beschäftigte gilt. Bei der Wahl der Steuerklasse sollten Sie die individuellen Umstände und das potenzielle Einkommen Ihres ausländischen Ehepartners berücksichtigen. Beachten Sie außerdem, dass die Wahl der Steuerklasse jährlich beim Finanzamt beantragt werden muss. Falls notwendig, können Sie einen Steuerberater konsultieren, um die für Sie beste Option zu finden.

3. Auswirkungen der Steuerklasse auf die Einkommensteuer

Die Steuerklasse hat direkte Auswirkungen auf die Einkommensteuer. Je nach gewählter Steuerklasse wird ein bestimmter Prozentsatz des Gehalts als Lohnsteuer abgezogen. Ein Ehepaar hat unterschiedliche Optionen bei der Wahl der Steuerklasse, die sich auf die Höhe der Einkommensteuer auswirken können. Ein Ehepartner im Ausland kann entweder die Steuerklasse 1 oder die Steuerklasse 4 wählen. Die Steuerklasse 4 ist die gebräuchlichste Option für Ehepaare, bei der das Einkommen gemeinsam versteuert wird. Die Steuerklasse 1 kann gewählt werden, wenn der ausländische Ehepartner in seinem Heimatland steuerpflichtig ist. Hier ist es wichtig, die Auswirkungen des Doppelbesteuerungsabkommens zu berücksichtigen, um eine doppelte Besteuerung zu vermeiden. Es ist ratsam, einen Steuerberater zu konsultieren, um die optimale Steuerklasse für Sie und Ihren Ehepartner festzulegen. Dies kann dazu beitragen, dass Sie von Steuervorteilen profitieren und die Einkommensteuerlast reduzieren.

4. Steuerklassen für Ehepartner im Ausland

Für Ehepartner, die im Ausland leben, gelten spezielle Steuerklassenregelungen. In der Regel wird dabei die Steuerklasse 4 zugewiesen, wenn beide Ehepartner unbeschränkt einkommensteuerpflichtig sind und das Einkommen des ausländischen Ehepartners mindestens 90% des gemeinsamen Einkommens ausmacht. Dies bedeutet, dass die Einkommensteuer in diesem Fall nach der Splittingtabelle berechnet wird, um die höchste steuerliche Entlastung zu erzielen. Es ist jedoch wichtig, die jeweiligen Bestimmungen des Doppelbesteuerungsabkommens zu berücksichtigen, um mögliche Konflikte oder Doppelbesteuerung zu vermeiden. Für bestimmte Fälle, wie beispielsweise die Zusammenveranlagung von Ehegatten, könnten auch andere Steuerklassen wie beispielsweise die Steuerklasse 3 oder 5 in Frage kommen. Daher ist es ratsam, sich in jedem Fall von einem Steuerberater beraten zu lassen, um die bestmögliche Steuerklassenwahl zu treffen und alle steuerlichen Vorteile zu nutzen.

Die richtige Steuerklasse wählen

Die Wahl der richtigen Steuerklasse für Ehepartner im Ausland ist ein wichtiger Schritt, um die Steuerbelastung zu optimieren. Es gibt ein paar Tipps, die Ihnen bei dieser Entscheidung helfen können.

1. Steuerberater konsultieren: Ein Steuerberater ist ein Experte auf dem Gebiet der Steuern und kann Ihnen helfen, die beste Steuerklasse für Ihren ausländischen Ehepartner zu bestimmen. Sie können Ihre individuellen Umstände analysieren und Ihnen eine maßgeschneiderte Empfehlung geben.

2. Berücksichtigung von Doppelbesteuerungsabkommen: Überprüfen Sie, ob zwischen Deutschland und dem Land Ihres Ehepartners ein Doppelbesteuerungsabkommen besteht. Diese Abkommen regeln, welche Steuern in welchem Land gezahlt werden müssen und können Auswirkungen auf die Wahl der Steuerklasse haben.

3. Optimierung der Steuerklassenwahl: Es ist möglich, die Steuerklassenwahl zu optimieren, indem Sie beispielsweise die Steuerklassenkombination zwischen Ihnen und Ihrem Ehepartner anpassen. Ein Steuerberater kann Ihnen dabei helfen, die bestmögliche Konfiguration zu finden und so Ihre Steuerbelastung zu minimieren.

Indem Sie diese Tipps befolgen, können Sie sicherstellen, dass Sie die richtige Steuerklasse für Ihren ausländischen Ehepartner wählen und Ihre steuerliche Situation optimieren.

1. Steuerberater konsultieren

Wenn es darum geht, die richtige Steuerklasse für Ihren Ehepartner im Ausland zu wählen, ist es ratsam, einen Steuerberater zu konsultieren. Ein qualifizierter Steuerberater kann Ihnen dabei helfen, alle Aspekte zu berücksichtigen und eine fundierte Entscheidung zu treffen. Sie können Ihnen bei der Interpretation der geltenden Steuervorschriften und Gesetze helfen und Ihnen aufzeigen, welche Auswirkungen die Wahl der Steuerklasse auf Ihre Einkommensteuer haben wird. Darüber hinaus können sie Ihnen auch dabei helfen, die Auswirkungen des Doppelbesteuerungsabkommens zwischen Deutschland und dem Wohnsitzland Ihres Ehepartners zu verstehen und zu minimieren. Ein Steuerberater kann Ihnen auch helfen, die steuerlichen Pflichten im Ausland zu verstehen und sicherzustellen, dass alle erforderlichen Meldepflichten erfüllt werden. Insgesamt kann die Beratung durch einen Steuerberater dazu beitragen, dass Sie die bestmögliche Entscheidung treffen und Ihre steuerlichen Angelegenheiten ordnungsgemäß regeln.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

2. Berücksichtigung von Doppelbesteuerungsabkommen

Bei der Wahl der richtigen Steuerklasse für Ihren ausländischen Ehepartner ist es wichtig, die Bestimmungen des Doppelbesteuerungsabkommens zu berücksichtigen. Solch ein Abkommen soll sicherstellen, dass Sie nicht in beiden Ländern doppelt besteuert werden. Es definiert, welches Land das Besteuerungsrecht hat und welche Steuern im Wohnsitzland anrechenbar sind. Jedes Doppelbesteuerungsabkommen ist individuell und hängt von den beteiligten Ländern ab. Es ist ratsam, die genauen Bestimmungen des Abkommens zu überprüfen und gegebenenfalls einen Steuerberater hinzuzuziehen, um sicherzustellen, dass Sie alle steuerlichen Aspekte richtig verstehen und alle Vorteile nutzen können. Denken Sie daran, dass das Doppelbesteuerungsabkommen eine wichtige Rolle bei der Steuerplanung für Ehepartner im Ausland spielt, um mögliche Überbelastungen zu vermeiden.

3. Optimierung der Steuerklassenwahl

Bei der Optimierung der Steuerklassenwahl für Ehepartner im Ausland gibt es einige wichtige Faktoren zu berücksichtigen. Zunächst sollten Sie einen Steuerberater konsultieren, um eine fundierte Entscheidung zu treffen. Dieser kann Ihnen dabei helfen, die individuellen steuerlichen Auswirkungen auf Basis Ihrer persönlichen Situation und des Wohnsitzlandes Ihres Ehepartners zu ermitteln. Ein weiterer wichtiger Aspekt ist die Berücksichtigung von Doppelbesteuerungsabkommen. Diese Abkommen regeln, wie das Einkommen in beiden Ländern besteuert wird, um eine doppelte Besteuerung zu vermeiden. Durch die richtige Gestaltung der Steuerklassenwahl können Sie möglicherweise Ihre steuerliche Belastung optimieren und Steuervorteile nutzen, die sich aus den Doppelbesteuerungsabkommen ergeben. Denken Sie jedoch daran, dass die Optimierung der Steuerklassenwahl von mehreren Faktoren abhängt und individuell unterschiedlich sein kann. Es ist daher ratsam, professionellen Rat einzuholen.

Steuerliche Pflichten im Ausland

Beim Leben im Ausland müssen Sie als Steuerzahler auch Ihre steuerlichen Pflichten im Blick behalten. Es ist wichtig, die Meldepflichten des Wohnsitzlandes zu überprüfen und sicherzustellen, dass Sie alle erforderlichen Steuererklärungen fristgerecht einreichen. Je nach dem Land, in dem Sie leben, können unterschiedliche Regeln gelten. Es kann erforderlich sein, Ihr Einkommen im Ausland zu versteuern und möglicherweise eine Steuererklärung sowohl im Ausland als auch in Ihrem Heimatland abzugeben. Es ist ratsam, sich über die steuerliche Behandlung von Einkommen und die Behandlung von Steuern im Heimatland zu informieren. Hierbei kann es auch hilfreich sein, einen Steuerberater oder Experten für internationale Steuerfragen zu konsultieren. So stellen Sie sicher, dass Sie alle steuerlichen Verpflichtungen erfüllen und eventuell vorhandene Doppelbesteuerung vermeiden können.

1. Überprüfung der Meldepflichten

Bei der Besteuerung von Einkommen im Ausland ist es wichtig, die Meldepflichten zu überprüfen. Je nachdem, in welchem Land sich Ihr Ehepartner aufhält, kann es bestimmte Meldepflichten geben, die Sie beachten müssen. Zum Beispiel ist es in einigen Ländern erforderlich, dem ausländischen Finanzamt mitzuteilen, dass Sie in Deutschland steuerpflichtig sind. Gleichzeitig müssen Sie auch das deutsche Finanzamt über Ihren ausländischen Ehepartner informieren. Es ist wichtig, dass Sie alle erforderlichen Dokumente sorgfältig ausfüllen und fristgerecht einreichen, um mögliche Strafen oder Schwierigkeiten zu vermeiden. Ein Steuerberater kann Ihnen bei der Überprüfung und Erfüllung dieser Meldepflichten behilflich sein und sicherstellen, dass alles korrekt abläuft.

2. Besteuerung von Einkommen im Ausland

Die Besteuerung von Einkommen im Ausland kann komplex sein und hängt von verschiedenen Faktoren ab. Wenn Ihr Ehepartner im Ausland arbeitet oder Einkommen aus dem Ausland bezieht, müssen Sie diese Einnahmen in der Regel auch in Deutschland versteuern. Es ist wichtig, die steuerlichen Regelungen des entsprechenden Landes zu beachten, da es möglicherweise Doppelbesteuerungsabkommen gibt, die verhindern, dass Sie zweimal Steuern auf dasselbe Einkommen zahlen müssen. Einige Länder haben auch spezielle Regelungen für bestimmte Einkommensarten, wie zum Beispiel eine steuerfreie Erwerbsminderungsrente. Es ist ratsam, sich mit einem Steuerberater zu beraten, um sicherzustellen, dass Sie alle steuerlichen Verpflichtungen im Zusammenhang mit dem ausländischen Einkommen erfüllen und von möglichen Steuervorteilen profitieren.

3. Behandlung von Steuern im Heimatland

Die Behandlung von Steuern im Heimatland ist ein wichtiger Aspekt für Ehepartner im Ausland. Je nachdem, in welchem Land der ausländische Ehepartner ansässig ist, können sich steuerliche Verpflichtungen ergeben. Eine Doppelbesteuerung, also die Besteuerung von Einkommen sowohl im Wohnsitzland als auch im Heimatland, kann vermieden werden, wenn ein Doppelbesteuerungsabkommen zwischen den beiden Ländern existiert. Solche Abkommen sollen sicherstellen, dass das Einkommen nicht doppelt besteuert wird und decken verschiedene Aspekte wie Einkommen aus unselbstständiger oder selbstständiger Tätigkeit, Vermögen oder Renten ab. Um sicherzustellen, dass alle steuerlichen Pflichten im Heimatland erfüllt werden, ist es ratsam, einen Steuerberater zu konsultieren, der über Kenntnisse in beiden Ländern verfügt. Dies ermöglicht eine optimale Steuerplanung und Minimierung der steuerlichen Belastung sowohl im Wohnsitzland als auch im Heimatland des ausländischen Ehepartners.

Auswirkungen auf Sozialversicherungsbeiträge

Die Steuerklasse für Ehepartner im Ausland kann auch Auswirkungen auf die Sozialversicherungsbeiträge haben. In einigen Fällen kann es zu Ausnahmen und bestimmten Regelungen kommen, die berücksichtigt werden müssen. Zum Beispiel kann es sein, dass bestimmte Beiträge im Falle einer Auslandstätigkeit nicht gezahlt werden müssen oder dass bestimmte Leistungen im Krankheitsfall oder bei Rentenansprüchen gesichert sind. Es ist wichtig, sich über die spezifischen Vorschriften des jeweiligen Landes zu informieren und bei Bedarf professionellen Rat einzuholen. So können Sie sicherstellen, dass Sie die richtigen Maßnahmen ergreifen, um Ihre Sozialversicherungsbeiträge zu optimieren und Ihre Absicherung im Ausland zu gewährleisten.

1. Ausnahmen und Regelungen

Bei der Frage der Sozialversicherungsbeiträge für Ehepartner im Ausland gibt es verschiedene Ausnahmen und Regelungen, die berücksichtigt werden müssen. Im Allgemeinen unterliegen Ehepartner, die in einem EU-Land oder einem Land mit einem entsprechenden Sozialversicherungsabkommen leben, den dortigen Sozialversicherungsvorschriften. Dies bedeutet, dass sie in der Regel auch in diesem Land Sozialversicherungsbeiträge zahlen müssen. Es gibt jedoch bestimmte Umstände, unter denen Ausnahmen gemacht werden können. Zum Beispiel kann es Ausnahmen geben, wenn Ihr ausländischer Ehepartner in seinem Wohnsitzland bereits in die dortige Sozialversicherung einzahlt. In solchen Fällen kann es möglich sein, bestimmte Sozialversicherungsbeiträge zu vermeiden oder zu reduzieren, um Doppelzahlungen zu vermeiden. Es ist ratsam, sich mit einem Steuerberater oder einer Sozialversicherungsbehörde in Verbindung zu setzen, um genaue Informationen zu den spezifischen Regelungen und Ausnahmen zu erhalten, die auf Ihre individuelle Situation zutreffen.

2. Absicherung im Krankheitsfall und bei Rentenanspruch

Im Hinblick auf die Absicherung im Krankheitsfall und bei Rentenanspruch ist es wichtig, die Auswirkungen der Steuerklasse auf die Sozialversicherungsbeiträge zu beachten. Die Höhe der Beiträge richtet sich in der Regel nach dem Einkommen, das in der Steuererklärung angegeben wird. Wenn Ihr Ehepartner im Ausland lebt, kann dies zu einer Änderung der Beiträge und Leistungen führen. Es ist ratsam, sich über die spezifischen Regelungen und Abkommen zwischen Deutschland und dem Wohnland des Ehepartners zu informieren. In einigen Fällen kann es sein, dass bestimmte Sozialversicherungsleistungen für den ausländischen Ehepartner nicht zur Verfügung stehen oder dass zusätzliche Versicherungen erforderlich sind, um eine ausreichende Absicherung zu gewährleisten. Es ist wichtig, dass Sie sich mit den gesetzlichen Vorschriften vertraut machen und gegebenenfalls professionelle Beratung in Anspruch nehmen, um Ihre Absicherung im Krankheitsfall und bei Rentenanspruch zu gewährleisten.

Tipps für die Steuerplanung

Wenn es um die Steuerplanung für Ehepartner im Ausland geht, gibt es einige wichtige Tipps, die Sie beachten sollten.

1. Konsultieren Sie einen Steuerberater: Ein professioneller Steuerberater kann Ihnen dabei helfen, die komplexen steuerlichen Auswirkungen zu verstehen und die beste Vorgehensweise für Ihre individuelle Situation zu empfehlen.

2. Berücksichtigen Sie Doppelbesteuerungsabkommen: Prüfen Sie, ob es ein Doppelbesteuerungsabkommen zwischen Deutschland und dem Land Ihres ausländischen Ehepartners gibt. Diese Abkommen legen fest, wie Einkommen in beiden Ländern besteuert wird und können Ihnen dabei helfen, Doppelbesteuerung zu vermeiden oder zu reduzieren.

3. Optimieren Sie Ihre Steuerklassenwahl: Untersuchen Sie sorgfältig alle verfügbaren Optionen und berechnen Sie die Auswirkungen auf Ihre Steuerlast. Eine sorgfältige Planung kann dazu beitragen, dass Sie alle steuerlichen Vorteile vollständig ausschöpfen. Denken Sie auch daran, dass sich Ihre persönliche Situation im Laufe der Zeit ändern kann, daher ist eine regelmäßige Überprüfung der Steuerklasse ratsam. Mit diesen Tipps können Sie die Steuerplanung für sich und Ihren ausländischen Ehepartner optimieren und sicherstellen, dass Sie keine finanziellen Vorteile verpassen.

Zusammenfassung

Insgesamt ist die steuerliche Situation für Ehepartner im Ausland eine komplexe Angelegenheit. Es ist wichtig, die richtige Steuerklasse zu wählen, um eine optimale Steuerplanung zu gewährleisten. Dazu ist es ratsam, einen Steuerberater zu konsultieren und die Auswirkungen des Doppelbesteuerungsabkommens zu berücksichtigen. Darüber hinaus müssen auch die steuerlichen Pflichten im Ausland beachtet werden, einschließlich Meldepflichten und der Besteuerung des ausländischen Einkommens. Die Auswahl der Steuerklasse kann auch Auswirkungen auf die Sozialversicherungsbeiträge haben, daher ist es wichtig, sich über Ausnahmen und Regelungen zu informieren. Durch eine sorgfältige Steuerplanung können Sie sicherstellen, dass Sie alle Vorteile nutzen und potenzielle Steuervorteile nutzen. Beachten Sie jedoch, dass dieser Artikel nur allgemeine Informationen enthält und es ratsam ist, einen Fachmann oder eine Fachfrau zu Rate zu ziehen, um spezifische Fragen im Einzelfall zu klären.

Häufig gestellte Fragen

1. Welche Auswirkungen hat die Wahl der Steuerklasse auf die Einkommensteuer?

Die Wahl der Steuerklasse bestimmt die Höhe der Lohnsteuer, die vom Gehalt einbehalten wird. Je nach Steuerklasse können sich die monatlichen Abzüge und letztendlich auch die Einkommensteuererklärung ändern.

2. Welche Steuerklassen stehen Ehepartnern im Ausland zur Verfügung?

Ehepartner im Ausland können die Steuerklassen III, IV oder V wählen, abhängig von ihrer individuellen Situation und ihrer Einkommensverteilung.

3. Muss ich einen Steuerberater konsultieren, um die richtige Steuerklasse für meinen ausländischen Ehepartner zu wählen?

Es ist zwar nicht zwingend erforderlich, aber es kann ratsam sein, einen Steuerberater zu konsultieren, um sicherzustellen, dass Sie alle relevanten Faktoren berücksichtigen und die optimale Steuerklasse wählen.

4. Was ist ein Doppelbesteuerungsabkommen und wie beeinflusst es die Wahl der Steuerklasse?

Ein Doppelbesteuerungsabkommen ist ein Abkommen zwischen zwei Ländern, das regelt, wie das Einkommen besteuert wird, wenn eine Person Einkünfte aus beiden Ländern bezieht. Es kann die Wahl der Steuerklasse beeinflussen und Ihnen helfen, doppelte Besteuerung zu vermeiden.

5. Welche Meldepflichten habe ich als Auslandsehepartner in Bezug auf Steuern?

Als Auslandsehepartner sollten Sie Ihre Steuerpflichten im Heimatland überprüfen und möglicherweise eine Einkommensteuererklärung abgeben. Außerdem müssen Sie die Einkünfte aus dem Ausland in Deutschland angeben.

6. Wie wird das Einkommen im Ausland besteuert?

Das Einkommen, das im Ausland erzielt wird, unterliegt in der Regel der Besteuerung im Ausland. Es kann jedoch sein, dass Sie in Deutschland zusätzlich noch Steuern zahlen müssen, abhängig von den steuerlichen Regelungen und dem Doppelbesteuerungsabkommen.

7. Wie werden Steuern im Heimatland behandelt?

Die Behandlung von Steuern im Heimatland hängt von den Steuergesetzen und dem Doppelbesteuerungsabkommen ab. Es kann sein, dass Sie eine Steuererklärung einreichen müssen und möglicherweise eine Steuergutschrift erhalten, um eine doppelte Besteuerung zu vermeiden.

8. Gibt es Ausnahmen oder Regelungen für die Sozialversicherungsbeiträge von Auslandsehepartnern?

Ja, es gibt bestimmte Ausnahmen und Regelungen für die Sozialversicherungsbeiträge von Auslandsehepartnern. Es ist wichtig, sich mit den geltenden Vorschriften vertraut zu machen und gegebenenfalls eine Befreiung oder Reduzierung der Beiträge zu beantragen.

9. Wie sichere ich mich im Krankheitsfall und bei Rentenansprüchen ab?

Als Auslandsehepartner sollten Sie überlegen, ob Sie eine private Krankenversicherung abschließen oder andere Maßnahmen ergreifen möchten, um im Krankheitsfall abgesichert zu sein. In Bezug auf Rentenansprüche sollten Sie prüfen, ob Sie eventuell Anspruch auf eine Rente im Heimatland haben und welche Auswirkungen dies auf Ihre Altersvorsorge hat.

10. Welche Tipps gibt es für die Steuerplanung bei Ehepartnern im Ausland?

Einige Tipps für die Steuerplanung bei Ehepartnern im Ausland sind: Konsultieren Sie einen Steuerberater, überprüfen Sie die geltenden Doppelbesteuerungsabkommen, optimieren Sie die Steuerklassenwahl, stellen Sie sicher, dass Sie alle Meldepflichten erfüllen, und prüfen Sie, ob Sie von speziellen Regelungen oder Steuervorteilen profitieren können.