Zusammenfassung

- Einleitung

- Warum ein Steuerprogramm absetzen?

- Wie Sie Ihr Steuerprogramm absetzen können

- Tipps zur Finanzplanung

- Fazit

-

Häufig gestellte Fragen

- 1. Kann ich jedes Steuerprogramm von der Steuer absetzen?

- 2. Gibt es eine Höchstgrenze für die Absetzbarkeit der Kosten für ein Steuerprogramm?

- 3. Muss ich Belege für den Kauf des Steuerprogramms vorlegen, um es absetzen zu können?

- 4. Kann ich die Kosten für ein Steuerprogramm auch absetzen, wenn ich es online heruntergeladen habe?

- 5. Kann ich die Kosten für ein Steuerprogramm von der Steuer absetzen, wenn ich es beruflich nutze?

- 6. Kann ich das Steuerprogramm meiner Ehepartnerin oder meines Ehepartners mitabsetzen?

- 7. Kann ich die Kosten für ein Abo eines Steuerprogramms von der Steuer absetzen?

- 8. Welche weiteren Vorteile bietet die Verwendung eines Steuerprogramms?

- 9. Muss ich ein Steuerprogramm kaufen oder gibt es auch kostenlose Optionen?

- 10. Ist es sinnvoll, ein Steuerprogramm von einem Steuerberater empfehlen zu lassen?

- Verweise

Einleitung

Ein Steuerprogramm kann Ihnen helfen, Ihre Steuererklärung effizienter und präziser zu gestalten. Durch die Verwendung einer solchen Software können Sie Zeit sparen und sicherstellen, dass Sie keine wichtigen Abzüge oder Vergünstigungen übersehen. Darüber hinaus können Sie die Kosten für das Steuerprogramm möglicherweise von der Steuer absetzen, was zu weiteren finanziellen Vorteilen führt. In diesem Artikel erfahren Sie, wie Sie Ihr Steuerprogramm absetzen können und erhalten außerdem nützliche Tipps zur Finanzplanung.

Warum ein Steuerprogramm absetzen?

Ein Steuerprogramm bietet zahlreiche Vorteile, weshalb es sich lohnt, die Kosten dafür von der Steuer abzusetzen.

Einer dieser Vorteile ist die Vereinfachung des Steuererklärungsprozesses. Mit einer spezialisierten Software können Sie Ihre Daten effizienter erfassen und Fehler minimieren. Zudem bietet sie eine übersichtliche Struktur, die Ihnen bei der Einhaltung aller relevanten steuerlichen Bestimmungen hilft.

Ein weiterer Vorteil liegt in den potenziellen Kosteneinsparungen. Durch das Absetzen der Ausgaben für das Steuerprogramm können Sie Ihre Steuerlast reduzieren und eventuell eine Rückerstattung erhalten.

Da das Absetzen eines Steuerprogramms einige spezifische Schritte erfordert, ist es ratsam, einen Steuerberater zu konsultieren, um sicherzustellen, dass Sie alle erforderlichen Dokumente und Informationen bereithalten und den richtigen Ansatz wählen.

Insgesamt ist das Absetzen eines Steuerprogramms eine intelligente Finanzentscheidung, die Ihrem Geldbeutel zugutekommt und gleichzeitig die Genauigkeit und Effizienz Ihrer Steuererklärung verbessert.

1. Vorteile einer Software zur Steuererklärung

Es gibt verschiedene Vorteile bei der Verwendung einer Software zur Steuererklärung. Hier sind einige der Hauptvorteile:

Zeitersparnis: Eine Steuererklärungssoftware erleichtert und beschleunigt den Prozess der Dateneingabe und -prüfung erheblich. Sie bietet voreingestellte Formulare und automatische Berechnungen, so dass Sie weniger Zeit mit der manuellen Eingabe von Daten verbringen müssen.

Genauigkeit: Die Software hilft Ihnen, Fehler zu vermeiden, indem sie automatisch Prüfungen auf Ungereimtheiten und fehlende Informationen durchführt. Sie gewährleistet, dass Ihre Steuererklärung korrekt und vollständig ist.

Aktualität: Steuergesetze und -bestimmungen ändern sich regelmäßig. Eine Steuererklärungssoftware wird regelmäßig aktualisiert, um sicherzustellen, dass Sie die neuesten Richtlinien und Bestimmungen einhalten.

Dokumentenmanagement: Mit einer Steuererklärungssoftware können Sie alle relevanten Dokumente und Belege an einem Ort speichern und verwalten. Dadurch haben Sie eine bessere Übersicht und können leichter auf benötigte Unterlagen zugreifen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Analyse und Optimierung: Viele Steuerprogramme bieten Tools und Funktionen zur Analyse Ihrer finanziellen Situation. Sie können beispielsweise potenzielle Steuervergünstigungen identifizieren und Optimierungsvorschläge erhalten.

Insgesamt erleichtert eine Software zur Steuererklärung den Prozess, spart Zeit, erhöht die Genauigkeit und hilft Ihnen, alle relevanten Daten und Dokumente effizient zu verwalten.

2. Kostenersparnis durch Absetzung

Durch das Absetzen der Kosten für ein Steuerprogramm können Sie erhebliche Einsparungen erzielen. Indem Sie die Ausgaben steuermindernd geltend machen, reduzieren Sie letztendlich Ihre Steuerlast und können unter Umständen sogar eine höhere Rückerstattung erhalten. Es ist wichtig, dass Sie alle relevanten Belege und Nachweise für den Kauf oder Download des Steuerprogramms sammeln, um Ihre Absetzung zu begründen. Zusätzlich können Sie auch andere Kosten im Zusammenhang mit der Nutzung des Steuerprogramms absetzen, wie beispielsweise technische Ausstattung oder Weiterbildungskosten für den Umgang mit der Software. Bitte beachten Sie, dass es ratsam ist, sich mit einem Steuerberater zu beraten, um sicherzustellen, dass Sie alle möglichen Kostenabsetzungen nutzen und die Anforderungen der Steuerbehörden erfüllen. Der Abzug der Kosten für ein Steuerprogramm kann eine lohnende Investition sein, da Sie Ihre Steuererklärung effektiver und zeitsparender erledigen können, während Sie gleichzeitig von finanziellen Vorteilen profitieren.

Wie Sie Ihr Steuerprogramm absetzen können

Um Ihr Steuerprogramm abzusetzen, sollten Sie folgende Schritte beachten:

1. Relevante Ausgaben ermitteln: Überprüfen Sie, ob die Kosten für das Steuerprogramm von der Steuer absetzbar sind. In der Regel sind Ausgaben für Software, die zur Erstellung Ihrer Steuererklärung genutzt wird, absetzbar.

2. Belege und Nachweise sammeln: Bewahren Sie alle notwendigen Belege wie Rechnungen oder Quittungen auf, die den Kauf oder Download des Steuerprogramms dokumentieren.

3. Mit einem Steuerberater sprechen: Ein Steuerberater kann Ihnen bei der Überprüfung Ihrer Unterlagen helfen und sicherstellen, dass Sie alle erforderlichen Schritte unternehmen, um das Steuerprogramm korrekt abzusetzen.

4. Steuererklärung korrekt ausfüllen: Geben Sie die Kosten für das Steuerprogramm in Ihrer Steuererklärung an und nutzen Sie die dafür vorgesehenen Felder oder Anlagen.

5. Nachweis über den Kauf/Download des Steuerprogramms: Fügen Sie einen Nachweis wie eine Rechnung oder den Download-Beweis des Steuerprogramms Ihrer Steuererklärung bei, um Ihre Ausgaben zu belegen.

Indem Sie diese Schritte befolgen, können Sie sicherstellen, dass Sie Ihr Steuerprogramm erfolgreich absetzen und von den finanziellen Vorteilen profitieren können.

1. Relevante Ausgaben ermitteln

Um Ihr Steuerprogramm absetzen zu können, ist es wichtig, die relevanten Ausgaben zu ermitteln. Hier sind einige Schritte, die Ihnen dabei helfen können:

– Überprüfen Sie Ihre Kauf- oder Download-Belege, um sicherzustellen, dass Sie den Nachweis für den Erwerb des Steuerprogramms haben.

– Prüfen Sie, ob es spezifische Kosten für Updates oder Upgrades gab, die ebenfalls absetzbar sein könnten.

– Behalten Sie die Softwarelizenzgebühren im Auge, da diese ebenfalls als absetzbare Ausgaben gelten können.

– Beachten Sie mögliche Lizenzverlängerungen oder -erneuerungen, da auch diese Ausgaben berücksichtigt werden sollten.

Durch die genaue Ermittlung und Dokumentation dieser Ausgaben sind Sie gut vorbereitet, um Ihr Steuerprogramm erfolgreich abzusetzen und die Vorteile einer möglichen Steuerrückerstattung zu nutzen.

2. Belege und Nachweise sammeln

Um Ihr Steuerprogramm erfolgreich absetzen zu können, ist es wichtig, Belege und Nachweise für den Kauf oder Download der Software zu sammeln. Diese Dokumente dienen als Nachweis für die entstandenen Ausgaben und sind daher für das Finanzamt essenziell.

Sie sollten alle relevanten Belege aufbewahren, einschließlich der Rechnung oder Quittung des Steuerprogramm-Anbieters. Wenn Sie die Software online erworben haben, speichern Sie den entsprechenden Kaufbeleg ab.

Es empfiehlt sich zudem, alle Korrespondenzen und Kommunikationen mit dem Steuerprogramm-Anbieter aufzubewahren. Dies können beispielsweise E-Mails oder schriftliche Bestätigungen sein, die den Kauf oder Download der Software belegen.

Organisieren Sie Ihre Belege und Nachweise am besten in einer Tabelle oder Liste, um den Überblick zu behalten. Notieren Sie das Kaufdatum, den Kaufpreis und andere relevante Informationen, um im Fall einer Prüfung alle Informationen griffbereit zu haben.

Indem Sie alle erforderlichen Belege und Nachweise sammeln und ordnen, stellen Sie sicher, dass Sie im Falle einer Nachfrage des Finanzamts die erforderlichen Unterlagen vorlegen können.

3. Mit einem Steuerberater sprechen

Wenn es um das Thema Steuern geht, kann es oft hilfreich sein, sich an einen Steuerberater zu wenden. Ein Steuerberater verfügt über das Fachwissen und die Erfahrung, um Sie bei der optimalen Nutzung Ihres Steuerprogramms zu unterstützen. Sie können Ihnen dabei helfen, die relevanten Ausgaben zu ermitteln, die Sie von der Steuer absetzen können, sowie sicherstellen, dass Ihre Steuererklärung korrekt ausgefüllt ist. Ein Steuerberater kann Ihnen auch wertvolle Tipps und Ratschläge zur Finanzplanung geben, um Ihre Steuerlast langfristig zu optimieren. Es ist wichtig, einen vertrauenswürdigen und qualifizierten Steuerberater zu wählen, der mit den aktuellen Steuergesetzen vertraut ist und Ihnen dabei hilft, das Beste aus Ihrem Steuerprogramm herauszuholen. So können Sie sicherstellen, dass Sie alle Vorteile nutzen und Ihre Steuererklärung effizient und korrekt abwickeln können.

4. Steuererklärung korrekt ausfüllen

Um Ihre Steuererklärung korrekt auszufüllen, sollten Sie folgende Schritte beachten:

1. Bereiten Sie alle erforderlichen Unterlagen vor: Sammeln Sie Ihre Einkommensnachweise, Belege für Ausgaben und mögliche Steuervergünstigungen. Organisieren Sie diese Unterlagen in einer übersichtlichen Art und Weise, um den Prozess zu erleichtern.

2. Gehen Sie die Steuerformulare sorgfältig durch: Lesen Sie jede Frage genau und füllen Sie die Formulare entsprechend aus. Seien Sie dabei besonders aufmerksam auf Abzüge und Vergünstigungen, die Ihnen zustehen könnten.

3. Vermeiden Sie Rechtschreibfehler: Achten Sie darauf, dass alle Namen und Adressen korrekt geschrieben sind. Fehlerhafte Informationen können zu Verzögerungen oder Problemen führen.

4. Überprüfen Sie Ihre Angaben: Gehen Sie die ausgefüllten Formulare nochmals durch, um sicherzustellen, dass alle Informationen korrekt und vollständig sind. Vergessen Sie nicht, alle notwendigen Unterschriften zu setzen.

5. Senden Sie Ihre Steuererklärung rechtzeitig ab: Befolgen Sie die Anweisungen zur Einreichung und achten Sie auf Fristen. Je früher Sie Ihre Steuererklärung abgeben, desto schneller erhalten Sie möglicherweise eine Rückzahlung oder erfahren, ob Sie zusätzliche Steuern zahlen müssen.

Indem Sie diese Schritte befolgen, können Sie sicherstellen, dass Ihre Steuererklärung korrekt und vollständig ist, was Ihnen möglicherweise finanzielle Vorteile und eine reibungslose Abwicklung bringt.

5. Nachweis über den Kauf/Download des Steuerprogramms

Um Ihr Steuerprogramm erfolgreich abzusetzen, benötigen Sie einen Nachweis über den Kauf oder Download der Software. Es gibt verschiedene Möglichkeiten, wie Sie diesen Nachweis erbringen können.

Eine Option ist das Vorlegen Ihrer Rechnung oder Quittung, auf der der Kauf des Steuerprogramms vermerkt ist. Sollten Sie das Programm online erworben und heruntergeladen haben, können Sie den Zahlungsnachweis oder Bestätigungsbeleg vorlegen.

Eine weitere Möglichkeit besteht darin, Screenshots oder Ausdrucke Ihrer Downloadbestätigung bereitzustellen. Diese sollten erkennbar Ihren Namen, das gekaufte Steuerprogramm und das Kaufdatum enthalten.

Manche Programme stellen auch Lizenzschlüssel oder Aktivierungs-Codes bereit, die als Nachweis dienen können. Speichern Sie diese Informationen sicher ab und sorgen Sie dafür, dass sie im Falle einer Prüfung leicht zugänglich sind.

Es ist wichtig, alle Nachweise ordnungsgemäß aufzubewahren und sie bei Bedarf bereitzuhalten, um Ihren Anspruch auf Absetzung des Steuerprogramms zu belegen. Durch die Vorbereitung aller relevanten Unterlagen sind Sie gut gerüstet, um Ihr Steuerprogramm erfolgreich abzusetzen und von den finanziellen Vorteilen zu profitieren.

Tipps zur Finanzplanung

Um Ihre Finanzen effektiv zu planen, gibt es einige wichtige Tipps zu beachten.

1. Einnahmen und Ausgaben genau erfassen: Führen Sie eine genaue Aufzeichnung über Ihre Einnahmen und Ausgaben. Dadurch erhalten Sie einen klaren Überblick über Ihre finanzielle Situation und können gezielt Einsparungen vornehmen.

2. Rücklagen für Steuerzahlungen bilden: Berücksichtigen Sie bei Ihrer Finanzplanung, dass Sie eventuell Zahlungen für Steuern und Abgaben leisten müssen. Legen Sie daher regelmäßig Geld für diese Zwecke beiseite, um unvorhergesehene Kosten zu vermeiden.

3. Steuerliche Vorteile nutzen: Informieren Sie sich über mögliche steuerliche Vergünstigungen, die Ihnen zustehen, und nutzen Sie diese voll aus. Beispielweise können Sie bestimmte Ausgaben wie Arbeitsmittel oder Weiterbildungskosten steuerlich geltend machen.

Das Beachten dieser Tipps zur Finanzplanung hilft Ihnen, Ihre finanziellen Ziele zu erreichen und Ihre Ausgaben effektiv zu kontrollieren. Es schafft eine solide Basis für eine gesunde finanzielle Zukunft.

1. Einnahmen und Ausgaben genau erfassen

Um Ihre Finanzplanung zu verbessern, ist es wichtig, Ihre Einnahmen und Ausgaben genau zu erfassen. Dies kann Ihnen helfen, ein besseres Verständnis für Ihre finanzielle Situation zu entwickeln und mögliche Steuervorteile zu nutzen.

Es gibt verschiedene Möglichkeiten, Ihre Einnahmen und Ausgaben zu verfolgen:

1. Excel-Tabelle: Erstellen Sie eine Tabelle in Excel, in der Sie Ihre monatlichen Einnahmen und Ausgaben auflisten. Sie können Kategorien wie Einkommen, Miete, Lebensmittel, Versicherungen, Transport usw. erstellen.

2. Haushaltsplan-Apps: Nutzen Sie moderne Haushaltsplan-Apps, die Ihnen helfen, Ihre Finanzen effizient zu verwalten und Ihre Ausgaben zu kategorisieren. Diese Apps bieten oft auch hilfreiche Funktionen wie Budgetierung und Diagramme zur Visualisierung Ihrer Ausgaben.

3. Kontoauszüge: Überprüfen Sie regelmäßig Ihre Kontoauszüge, um Ihre Einnahmen und Ausgaben im Blick zu behalten. Dies kann Ihnen helfen, potenzielle Einsparungen zu identifizieren und Ausgabenkategorien zu optimieren.

Indem Sie Ihre Einnahmen und Ausgaben genau erfassen, können Sie:

– Ihre Budgetierung verbessern und unnötige Ausgaben identifizieren.

– potenzielle Steuervorteile erkennen und sie in Anspruch nehmen.

– Einsparungen planen, um Rücklagen für Steuerzahlungen oder unvorhergesehene Ausgaben zu bilden.

Eine genaue Erfassung Ihrer Einnahmen und Ausgaben ist der erste Schritt in Richtung einer erfolgreichen Finanzplanung. Durch die Verfolgung Ihrer Finanzen können Sie Ihre Ziele besser erreichen und Ihre finanzielle Stabilität verbessern.

2. Rücklagen für Steuerzahlungen bilden

Rücklagen für Steuerzahlungen zu bilden ist ein wichtiger Teil der Finanzplanung, der Ihnen finanzielle Sicherheit bietet. Indem Sie regelmäßig Geld beiseitelegen, können Sie sicherstellen, dass Sie die erforderlichen Steuerzahlungen leisten können, ohne Ihren Cashflow zu stark zu belasten. Es ist ratsam, den geschätzten Steuerbetrag basierend auf Ihren Einnahmen und Abzügen zu berechnen und entsprechend Rücklagen zu bilden. Diese Rücklagen können auf einem separaten Bankkonto oder in einer anderen Anlageform gehalten werden, um Zinsen und Erträge zu generieren. Indem Sie Rücklagen für Steuerzahlungen bilden, vermeiden Sie mögliche finanzielle Engpässe und stellen sicher, dass Sie Ihre steuerlichen Verpflichtungen erfüllen können.

3. Steuerliche Vorteile nutzen

Bei der Nutzung eines Steuerprogramms haben Sie die Möglichkeit, von verschiedenen steuerlichen Vorteilen zu profitieren. Eine solche Software kann Ihnen helfen, alle relevanten Abzüge und Vergünstigungen in Ihrer Steuererklärung zu berücksichtigen. Eine dieser Vergünstigungen kann beispielsweise das Absetzen von bestimmten Ausgaben sein, wie zum Beispiel Müllgebühren oder Steuerklasse während des Mutterschaftsgeldbezugs. Weitere mögliche steuerliche Vorteile könnten die Nutzung der 0,03%-Regelung für Dienstwagen oder die Absetzbarkeit von berufsbedingten Fortbildungskosten sein. Durch die Nutzung eines Steuerprogramms können Sie sicherstellen, dass Sie keine dieser steuerlichen Vorteile übersehen und somit Ihre Steuerlast effektiv reduzieren.

Fazit

Im Fazit lässt sich sagen, dass das Absetzen eines Steuerprogramms sowohl finanzielle als auch praktische Vorteile bietet. Durch die Verwendung einer solchen Software können Sie Ihre Steuererklärung effizienter gestalten und möglicherweise Geld einsparen. Die Kosten für das Steuerprogramm können von der Steuer abgesetzt werden, was zu einer Reduzierung Ihrer Steuerlast führen kann.

Es ist jedoch wichtig, dass Sie sich im Vorfeld gründlich über die Voraussetzungen und Bedingungen informieren und gegebenenfalls einen Steuerberater konsultieren. Darüber hinaus ist eine sorgfältige Finanzplanung entscheidend, um Ihre Einnahmen und Ausgaben zu kontrollieren und mögliche Rücklagen für Steuerzahlungen zu bilden. Nutzen Sie auch die steuerlichen Vorteile, die Ihnen zur Verfügung stehen, um Ihre finanzielle Situation zu optimieren.

Indem Sie diese Tipps befolgen und Ihr Steuerprogramm korrekt absetzen, können Sie nicht nur Zeit und Geld sparen, sondern auch für eine präzise und stressfreie Steuererklärung sorgen. Planen Sie Ihre Finanzen sorgfältig und nutzen Sie die Möglichkeiten, die Ihnen zur Verfügung stehen, um Ihre steuerliche Situation zu optimieren.

Häufig gestellte Fragen

1. Kann ich jedes Steuerprogramm von der Steuer absetzen?

Nein, nicht alle Steuerprogramme können von der Steuer abgesetzt werden. Es müssen bestimmte Kriterien erfüllt sein, damit die Kosten für das Programm als abzugsfähig gelten.

2. Gibt es eine Höchstgrenze für die Absetzbarkeit der Kosten für ein Steuerprogramm?

Ja, es gibt eine Höchstgrenze für die absetzbaren Kosten für ein Steuerprogramm. Sie können in der Regel nur einen bestimmten Betrag pro Jahr absetzen.

3. Muss ich Belege für den Kauf des Steuerprogramms vorlegen, um es absetzen zu können?

Ja, um die Kosten für das Steuerprogramm von der Steuer absetzen zu können, müssen Sie in der Regel Belege wie Kaufbelege oder Rechnungen vorlegen, die den Kauf nachweisen.

4. Kann ich die Kosten für ein Steuerprogramm auch absetzen, wenn ich es online heruntergeladen habe?

Ja, auch wenn Sie ein Steuerprogramm online heruntergeladen haben, können Sie die Kosten in der Regel von der Steuer absetzen. Stellen Sie sicher, dass Sie über einen Nachweis des Kaufs verfügen.

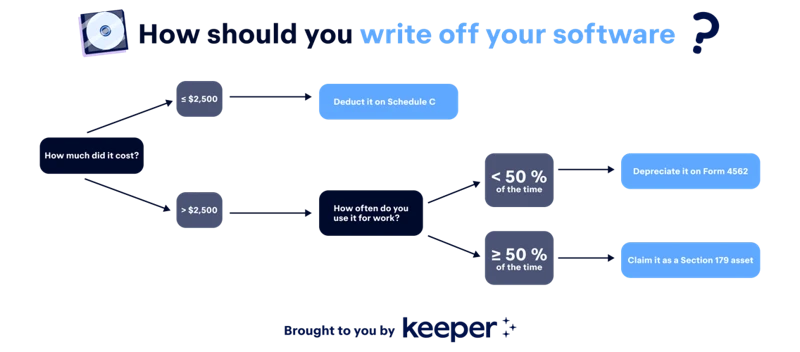

5. Kann ich die Kosten für ein Steuerprogramm von der Steuer absetzen, wenn ich es beruflich nutze?

Ja, wenn Sie ein Steuerprogramm beruflich nutzen, können Sie die Kosten als betriebliche Ausgaben von der Steuer absetzen. Beachten Sie jedoch, dass hier andere Regeln gelten können.

6. Kann ich das Steuerprogramm meiner Ehepartnerin oder meines Ehepartners mitabsetzen?

Ja, Sie können die Kosten für das Steuerprogramm Ihrer Ehepartnerin oder Ihres Ehepartners in der Regel gemeinsam mit Ihren eigenen Kosten absetzen, wenn Sie gemeinsam veranlagt sind.

7. Kann ich die Kosten für ein Abo eines Steuerprogramms von der Steuer absetzen?

Ja, auch die Kosten für ein Abo eines Steuerprogramms können in der Regel von der Steuer abgesetzt werden. Je nach Art des Abos können jedoch verschiedene Regeln gelten.

8. Welche weiteren Vorteile bietet die Verwendung eines Steuerprogramms?

Die Verwendung eines Steuerprogramms bietet neben der Vereinfachung der Steuererklärung weitere Vorteile wie die automatische Berechnung von Abzügen, mögliche Optimierung von Steuerersparnissen und den Schutz vor Fehlern oder vergessenen Angaben.

9. Muss ich ein Steuerprogramm kaufen oder gibt es auch kostenlose Optionen?

Es gibt sowohl kostenpflichtige als auch kostenlose Optionen für Steuerprogramme. Je nach Ihren individuellen Bedürfnissen und Ansprüchen auf Funktionen und Support können Sie die für Sie passende Option wählen.

10. Ist es sinnvoll, ein Steuerprogramm von einem Steuerberater empfehlen zu lassen?

Ja, es kann sinnvoll sein, einen Steuerberater um Empfehlungen für ein geeignetes Steuerprogramm zu bitten, da er über fundierte Kenntnisse und Erfahrungen in diesem Bereich verfügt und die beste Lösung für Ihre individuelle Situation empfehlen kann.