Willkommen zu unserem umfassenden Artikel über praktische Tipps zur Stundung beim Finanzamt! Wenn Sie finanzielle Schwierigkeiten haben und Ihre fälligen Steuerzahlungen nicht leisten können, bietet eine Stundung beim Finanzamt möglicherweise eine Lösung. In diesem Artikel werden wir Ihnen alles erklären, was Sie über die Stundung beim Finanzamt wissen müssen. Wir werden die Definition der Stundung erklären, die Voraussetzungen für eine Stundung erläutern und sowohl die Vor- als auch die Nachteile dieses Verfahrens diskutieren. Darüber hinaus werden wir Ihnen zeigen, wie Sie eine Stundung beantragen können und welche Tipps und Tricks Ihnen dabei helfen können, eine erfolgreiche Stundung zu erreichen. Schließlich werden wir auch darüber sprechen, was nach einer genehmigten Stundung passiert und welche Auswirkungen dies auf Ihre finanzielle Lage haben kann. Also lassen Sie uns direkt in dieses wichtige Thema eintauchen!

Zusammenfassung

- Was ist eine Stundung beim Finanzamt?

- Wie beantragen Sie eine Stundung beim Finanzamt?

- Tipps und Tricks für eine erfolgreiche Stundung

- Was passiert nach einer genehmigten Stundung?

- Zusammenfassung

- Schlussfolgerung

-

Häufig gestellte Fragen

- 1. Was passiert, wenn ich meine Steuerzahlungen nicht rechtzeitig leisten kann?

- 2. Welche Voraussetzungen müssen erfüllt sein, um eine Stundung zu beantragen?

- 3. Kann ich die Stundung beantragen, wenn ich bereits Verzugszinsen zahlen muss?

- 4. Wie lange dauert es in der Regel, bis mein Stundungsantrag bearbeitet wird?

- 5. Kann ich eine Stundung für alle Arten von Steuerzahlungen beantragen?

- 6. Welche Unterlagen muss ich für meinen Stundungsantrag einreichen?

- 7. Kann das Finanzamt meine Stundungsvereinbarung aufheben?

- 8. Kann ich eine vorzeitige Zahlung meiner geschuldeten Steuern leisten, wenn ich dies möchte?

- 9. Gibt es Alternativen zur Stundung beim Finanzamt?

- 10. Was passiert, wenn ich die Bedingungen meiner Stundungsvereinbarung nicht einhalten kann?

- Verweise

Was ist eine Stundung beim Finanzamt?

Eine Stundung beim Finanzamt ermöglicht es Ihnen, fällige Steuerzahlungen zu verschieben und einen bestimmten Zeitraum lang keine Zahlungen zu leisten. Dies kann eine vorübergehende Lösung sein, wenn Sie vorübergehend finanzielle Schwierigkeiten haben oder Ihre Liquidität verbessern möchten. Die Stundung ermöglicht es Ihnen, den Steuerbetrag zu einem späteren Zeitpunkt zu begleichen, sodass Sie vorübergehend eine Atempause bei Ihren Steuerzahlungen haben. Es ist wichtig zu beachten, dass Sie für die Stundung in der Regel Zinsen zahlen müssen, sodass die Gesamtzahlungssumme letztendlich höher ausfallen kann. Eine Stundung beim Finanzamt kann eine gute Option sein, um vorübergehende finanzielle Engpässe zu überbrücken, sollte jedoch sorgfältig abgewogen werden, da sie finanzielle Verpflichtungen in der Zukunft birgt.

1. Definition der Stundung

Die Definition einer Stundung beim Finanzamt bezieht sich auf die Vereinbarung, fällige Steuerzahlungen vorübergehend aufzuschieben. Dies bedeutet, dass Sie einen Antrag stellen, um Ihre Steuerzahlungen für einen bestimmten Zeitraum zu verschieben, damit Sie vorübergehend keine Zahlungen leisten müssen. Während dieser Stundungsperiode können Sie den Steuerbetrag schuldenfrei halten. Es ist jedoch wichtig zu erwähnen, dass die Stundung in der Regel mit Zinsen verbunden ist, die auf den geschuldeten Betrag addiert werden und bei der späteren Zahlung berücksichtigt werden müssen. Eine Stundung kann insbesondere dann sinnvoll sein, wenn Sie vorübergehende finanzielle Schwierigkeiten haben oder Ihre Zahlungen besser auf andere Zeiträume verteilen möchten. Es ist jedoch wichtig zu beachten, dass die Stundung keinen vollständigen Erlass der Schulden bedeutet, sondern nur eine Verschiebung der Zahlungen ermöglicht.

2. Voraussetzungen für eine Stundung

Um eine Stundung beim Finanzamt zu beantragen, müssen bestimmte Voraussetzungen erfüllt sein: Sie müssen nachweisen können, dass Sie sich in einer vorübergehenden, finanziell schwierigen Lage befinden und dadurch die fälligen Steuerzahlungen nicht leisten können. Dies kann beispielsweise der Fall sein, wenn Sie einen unerwarteten finanziellen Engpass haben oder vorübergehend geringere Einnahmen verzeichnen. Es ist wichtig, dass Sie Ihre finanzielle Situation detailliert darlegen und nachweisen können, um Ihre Chancen auf eine Stundung zu erhöhen. Darüber hinaus müssen alle Steuererklärungen und Steuerzahlungen auf dem aktuellen Stand sein, um für eine Stundung in Frage zu kommen. Wenn Sie Einnahmen aus der Vermietung über Airbnb erzielen, sollten Sie auch Ihre steuerlichen Verpflichtungen in Bezug auf diese Einnahmen erfüllt haben, um eine Stundung zu beantragen. Stellen Sie sicher, dass Sie alle erforderlichen Unterlagen und Nachweise vorlegen, um den Antragsprozess zu unterstützen.

3. Vorteile und Nachteile einer Stundung

Eine Stundung beim Finanzamt bietet einige Vorteile. Erstens ermöglicht sie es Ihnen, vorübergehende finanzielle Engpässe zu überbrücken, ohne Ihre täglichen Ausgaben zu stark zu beeinträchtigen. Es kann auch den finanziellen Druck mindern und Ihnen Zeit geben, Ihre finanzielle Lage zu verbessern. Darüber hinaus können Sie durch die Stundung möglicherweise auch Strafzinsen oder Mahngebühren vermeiden, die ansonsten bei nicht fristgerechter Zahlung anfallen würden. Jedoch gibt es auch einige Nachteile, die Sie berücksichtigen sollten. Zum einen fallen Zinsen auf den gestundeten Betrag an, sodass die Gesamtzahlungssumme steigen kann. Zum anderen müssen Sie sicherstellen, dass Sie die gestundete Steuerschuld zu einem späteren Zeitpunkt tatsächlich begleichen können, da dies sonst zu weiteren finanziellen Problemen führen kann. Es ist wichtig, die Vor- und Nachteile sorgfältig abzuwägen, bevor Sie eine Stundung beim Finanzamt beantragen.

Wie beantragen Sie eine Stundung beim Finanzamt?

Um eine Stundung beim Finanzamt zu beantragen, müssen Sie einige Schritte befolgen: Zunächst müssen Sie den Antrag auf Stundung ausfüllen. Dieser Antrag ist beim Finanzamt erhältlich und benötigt Informationen wie Ihre persönlichen Daten, die Art der Steuer, für die Sie eine Stundung beantragen, und den Betrag, den Sie stunden möchten. Nach dem Ausfüllen des Antrags müssen Sie ihn beim zuständigen Finanzamt einreichen. Es ist wichtig, den Antrag rechtzeitig einzureichen, um Verzugszinsen zu vermeiden. Nachdem Sie den Antrag eingereicht haben, wird das Finanzamt Ihren Antrag überprüfen und eine Entscheidung treffen. Diese Entscheidung wird Ihnen schriftlich mitgeteilt. Wenn Ihr Antrag genehmigt wurde, erhalten Sie eine Stundungsvereinbarung, in der die Zahlungsmodalitäten festgelegt sind. Jetzt müssen Sie nur noch die vereinbarten Zahlungen gemäß der Stundungsvereinbarung leisten.

1. Ausfüllen des Antrags auf Stundung

1. Ausfüllen des Antrags auf Stundung:

Um eine Stundung beim Finanzamt zu beantragen, müssen Sie einen Antrag auf Stundung ausfüllen. Dieser Antrag enthält wichtige Informationen, die das Finanzamt benötigt, um Ihren Antrag zu bearbeiten. Es ist wichtig, dass Sie diesen Antrag sorgfältig und vollständig ausfüllen, um Verzögerungen oder Ablehnungen zu vermeiden. In dem Antrag müssen Sie unter anderem angeben:

– Ihre persönlichen Informationen, wie Name, Adresse und Steuernummer.

– Den Grund für die Stundung, zum Beispiel eine vorübergehende finanzielle Schwierigkeit.

– Den Zeitraum, für den Sie die Stundung beantragen, und die Höhe des geschuldeten Betrags.

– Gegebenenfalls zusätzliche Erklärungen oder Unterlagen, die Ihre finanzielle Situation unterstützen.

Es ist ratsam, den Antrag sorgfältig zu überprüfen und sicherzustellen, dass alle Informationen korrekt und vollständig sind, um einen reibungslosen Bearbeitungsprozess zu gewährleisten. Nachdem Sie den Antrag ausgefüllt haben, müssen Sie ihn beim Finanzamt einreichen und auf die Entscheidung warten.

Es ist auch wichtig zu beachten, dass die Stundung beim Finanzamt nur für bestimmte Steuerarten möglich ist. Weitere Informationen zu spezifischen Anforderungen und Verfahren finden Sie in unserem Artikel zur Lohnsteuer oder zur Zahnzusatzversicherung in der Steuererklärung mit WISO.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

2. Einreichen des Antrags beim Finanzamt

Um eine Stundung beim Finanzamt zu beantragen, müssen Sie einen formellen Antrag einreichen. Es ist wichtig, dass Sie den Antrag sorgfältig ausfüllen und alle erforderlichen Informationen angeben, um Verzögerungen oder Ablehnungen zu vermeiden. Der Antrag kann je nach Finanzamt variieren, aber in der Regel müssen Sie Angaben zu Ihrer Person, Ihrer Steuernummer, dem Grund für die Stundung und dem gewünschten Stundungszeitraum machen. Es ist ratsam, alle relevanten Unterlagen, wie Einkommensnachweise oder Nachweise finanzieller Schwierigkeiten, beizufügen, um Ihren Antrag zu unterstützen. Es kann hilfreich sein, den Antrag persönlich beim Finanzamt einzureichen, um sicherzustellen, dass er fristgerecht und vollständig bearbeitet wird. Denken Sie daran, eine Kopie des Antrags für Ihre eigenen Unterlagen aufzubewahren. Nachdem der Antrag eingereicht wurde, wird das Finanzamt Ihren Antrag überprüfen und eine Entscheidung treffen, ob die Stundung genehmigt wird.

3. Überprüfung des Antrags und Entscheidung des Finanzamts

Nachdem Sie den Antrag auf Stundung beim Finanzamt eingereicht haben, wird dieser sorgfältig überprüft. Das Finanzamt wird prüfen, ob Sie die Voraussetzungen für eine Stundung erfüllen und ob Ihre finanzielle Situation eine Stundung rechtfertigt. Es ist wichtig, dass Sie alle erforderlichen Unterlagen und Nachweise korrekt und vollständig einreichen, um die Erfolgschancen Ihres Antrags zu erhöhen. Das Finanzamt wird auch Ihre bisherige Zahlungshistorie und Ihre steuerliche Compliance berücksichtigen. Die Entscheidung des Finanzamts über Ihren Antrag auf Stundung kann einige Zeit in Anspruch nehmen, daher ist Geduld gefragt. Sobald das Finanzamt Ihre Informationen überprüft hat, erhalten Sie eine schriftliche Mitteilung über die Genehmigung oder Ablehnung Ihres Stundungsantrags. Wenn Ihr Antrag genehmigt wird, werden die Zahlungsmodalitäten festgelegt und Sie erhalten Informationen über den Zeitpunkt und die Höhe der Zahlungen.

Tipps und Tricks für eine erfolgreiche Stundung

Es gibt einige wichtige Tipps und Tricks, die Ihnen helfen können, eine erfolgreiche Stundung beim Finanzamt zu erreichen:

1. Vorbereitung auf den Antrag: Stellen Sie sicher, dass Sie alle relevanten Unterlagen und Informationen bereit haben, bevor Sie den Antrag auf Stundung stellen. Dies umfasst Details zu Ihrer finanziellen Situation, Ihren Einkommens- und Ausgabestatistiken und möglicherweise auch eine Begründung für Ihre finanziellen Schwierigkeiten.

2. Kommunikation mit dem Finanzamt: Seien Sie ehrlich und transparent in Ihrer Kommunikation mit dem Finanzamt. Geben Sie alle wichtigen Informationen und Dokumente rechtzeitig ab und halten Sie sie über Änderungen auf dem Laufenden.

3. Alternativen zur Stundung: Überlegen Sie, ob es mögliche Alternativen zur Stundung gibt, wie beispielsweise die Inanspruchnahme von Steuererleichterungen oder die Beantragung einer Ratenzahlung. Informieren Sie sich über diese Optionen und prüfen Sie, ob sie für Ihre Situation geeignet sind.

4. Überwachung der Stundungsvereinbarung: Sobald die Stundung genehmigt wurde, halten Sie sich strikt an die vereinbarten Zahlungsmodalitäten. Überwachen Sie Ihre Zahlungen und stellen Sie sicher, dass Sie die vereinbarten Fristen einhalten, um mögliche Konsequenzen zu vermeiden.

Mit diesen Tipps und Tricks können Sie Ihre Chancen auf eine erfolgreiche Stundung beim Finanzamt erhöhen und Ihre finanzielle Situation vorübergehend erleichtern.

1. Vorbereitung auf den Antrag

Um Ihren Antrag auf Stundung beim Finanzamt erfolgreich vorzubereiten, gibt es einige wichtige Schritte, die Sie befolgen sollten:

1. Überprüfen Sie Ihre finanzielle Situation: Machen Sie eine genaue Aufstellung Ihrer Einnahmen und Ausgaben, um eine klare Vorstellung davon zu bekommen, warum Sie eine Stundung beantragen. Dies wird Ihnen helfen, Ihre Argumentation beim Finanzamt zu stärken.

2. Sammeln Sie alle relevanten Unterlagen: Stellen Sie sicher, dass Sie alle erforderlichen Unterlagen wie Verträge, Rechnungen oder Kontoauszüge vollständig und ordentlich bereithalten. Dies stellt sicher, dass Ihr Antrag reibungslos bearbeitet werden kann.

3. Informieren Sie sich über die Stundungsrichtlinien des Finanzamts: Jedes Finanzamt hat seine eigenen Richtlinien und Verfahren für die Stundung. Stellen Sie sicher, dass Sie diese Richtlinien gründlich lesen und verstehen, um Ihren Antrag entsprechend vorzubereiten.

4. Formulieren Sie einen überzeugenden Antrag: Verfassen Sie einen gut durchdachten und gut strukturierten Antrag, in dem Sie Ihre finanzielle Situation erklären und Ihre Gründe für die Stundung darlegen. Stellen Sie sicher, dass Sie alle notwendigen Informationen angeben und präzise formulieren.

5. Überprüfen Sie Ihren Antrag sorgfältig: Gehen Sie Ihren Antrag noch einmal gründlich durch, um sicherzustellen, dass alle Informationen korrekt und vollständig sind. Dies hilft Ihnen, mögliche Verzögerungen oder Ablehnungen zu vermeiden.

2. Kommunikation mit dem Finanzamt

Die Kommunikation mit dem Finanzamt spielt eine wichtige Rolle bei der Beantragung einer Stundung. Es ist entscheidend, eine klare und präzise Kommunikation aufrechtzuerhalten, um den Antragsprozess reibungslos zu gestalten und mögliche Missverständnisse zu vermeiden. Hier sind einige praktische Tipps, die Ihnen bei der Kommunikation mit dem Finanzamt helfen können:

– Seien Sie höflich und respektvoll: Eine freundliche und respektvolle Kommunikation kann dazu beitragen, eine positive Beziehung zum Finanzamt aufzubauen.

– Halten Sie alle erforderlichen Dokumente bereit: Stellen Sie sicher, dass Sie alle erforderlichen Unterlagen und Informationen zur Hand haben, bevor Sie sich an das Finanzamt wenden.

– Klären Sie mögliche Unklarheiten: Wenn Sie Fragen haben oder etwas nicht verstehen, zögern Sie nicht, beim Finanzamt nachzufragen. Es ist wichtig, alles zu verstehen, um Missverständnisse zu vermeiden.

– Behalten Sie eine gute Dokumentation: Machen Sie Kopien aller schriftlichen Korrespondenz mit dem Finanzamt und notieren Sie sich auch alle mündlichen Gespräche. Dies kann für spätere Referenzzwecke hilfreich sein.

– Reagieren Sie rechtzeitig: Wenn das Finanzamt zusätzliche Informationen oder Dokumente von Ihnen anfordert, stellen Sie sicher, dass Sie innerhalb der angegebenen Frist reagieren. Eine verzögerte Reaktion kann den Antragsprozess beeinträchtigen.

Eine klare und effektive Kommunikation mit dem Finanzamt kann dazu beitragen, den Antragsprozess für die Stundung erfolgreich abzuschließen und mögliche Unklarheiten zu klären.

3. Alternativen zur Stundung

Wenn Sie nicht in der Lage sind, eine Stundung beim Finanzamt zu beantragen oder eine Stundung nicht die beste Option für Ihre finanzielle Situation ist, gibt es einige Alternativen, die Sie in Betracht ziehen können. Eine Möglichkeit besteht darin, Ratenzahlungen zu vereinbaren, um den fälligen Betrag in regelmäßigen Abständen zu begleichen. Dies kann Ihnen helfen, Ihre Steuerschulden schrittweise zu reduzieren, ohne großen finanziellen Druck zu verspüren. Eine weitere Alternative besteht darin, einen Steuerberater oder eine Steuerexpertin um Hilfe zu bitten, um mögliche Steuererleichterungen oder Abzugsmöglichkeiten zu prüfen, die Ihre Steuerschuld reduzieren könnten. Schließlich besteht die Möglichkeit der Beantragung einer Steuererleichterung oder eines Steuererlasses, wenn Sie nachweisen können, dass Sie sich in einer finanziellen Notlage befinden. Es ist wichtig, sich über diese Alternativen zu informieren und die beste Option für Ihre individuelle Situation zu wählen.

4. Überwachung der Stundungsvereinbarung

Die Überwachung der Stundungsvereinbarung ist entscheidend, um sicherzustellen, dass Sie Ihre Verpflichtungen erfüllen und keine Verstöße gegen die Vereinbarung begehen. Es ist wichtig, den Zahlungsplan einzuhalten und die fälligen Beträge pünktlich zu begleichen. Halten Sie sich an die vereinbarten Zahlungsmodalitäten und stellen Sie sicher, dass Sie genügend Liquidität haben, um die Steuerzahlungen zu leisten. Überwachen Sie auch regelmäßig Ihre Finanzen, um sicherzustellen, dass Sie in der Lage sind, die Stundung abzuschließen und die offenen Steuerzahlungen termingerecht zu leisten. So verhindern Sie weitere finanzielle Schwierigkeiten und behalten einen Überblick über Ihre Verbindlichkeiten gegenüber dem Finanzamt.

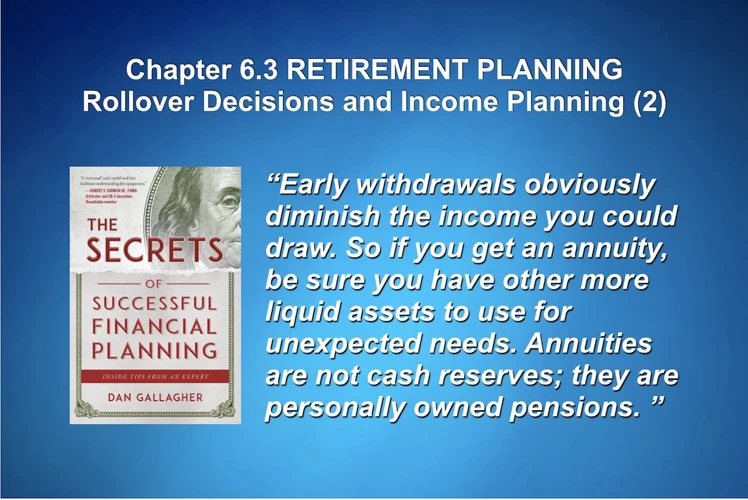

Was passiert nach einer genehmigten Stundung?

Nach einer genehmigten Stundung beim Finanzamt müssen Sie die vereinbarten Zahlungsmodalitäten einhalten. Dabei gibt es verschiedene Möglichkeiten:

1. Zahlungsplan: Das Finanzamt legt einen bestimmten Zeitraum fest, innerhalb dessen Sie die geschuldeten Steuern in Raten abbezahlen müssen. Es ist wichtig, dass Sie diese Raten pünktlich und vollständig bezahlen, um weitere finanzielle Konsequenzen zu vermeiden.

2. Einmalzahlung: In einigen Fällen kann das Finanzamt verlangen, dass Sie den gesamten geschuldeten Betrag auf einmal bezahlen. Dies kann eine Herausforderung sein, insbesondere wenn Sie bereits finanzielle Schwierigkeiten haben. Es ist ratsam, sich frühzeitig mit dem Finanzamt in Verbindung zu setzen, wenn Sie Probleme bei der Begleichung des geschuldeten Betrags haben.

Nach einer genehmigten Stundung sollten Sie auch die Auswirkungen auf Ihre finanzielle Lage berücksichtigen. Es ist möglich, dass das Finanzamt aufgrund der Stundung Zinsen und ggf. Säumniszuschläge erhebt. Zudem kann eine Stundung auch Ihre Bonität beeinflussen und sich auf zukünftige Kreditanträge oder Finanzierungen auswirken. Es ist daher ratsam, sich bewusst zu sein, dass eine Stundung beim Finanzamt keine langfristige Lösung ist und Sie sich weiterhin um eine langfristige finanzielle Planung kümmern sollten.

1. Zahlungsmodalitäten nach der Stundung

Nach einer genehmigten Stundung beim Finanzamt müssen Sie die fälligen Zahlungen gemäß den festgelegten Modalitäten leisten. Es ist wichtig, die vereinbarten Zahlungsfristen einzuhalten, um mögliche Sanktionen oder zusätzliche Kosten zu vermeiden. In den meisten Fällen werden Ihnen nach der Stundung Ratenzahlungen angeboten, bei denen der geschuldete Betrag in mehreren Teilzahlungen beglichen werden kann. Es kann vorkommen, dass Zinsen auf den gestundeten Betrag berechnet werden, daher ist es wichtig, dies bei der Berechnung des Gesamtbetrags zu berücksichtigen. Es wird empfohlen, ein Augenmerk auf Ihre finanzielle Planung zu legen und sicherzustellen, dass Sie die fälligen Zahlungen rechtzeitig und vollständig leisten können, um finanzielle Probleme zu vermeiden.

2. Auswirkungen auf Ihre finanzielle Lage

Die Stundung beim Finanzamt kann sowohl positive als auch negative Auswirkungen auf Ihre finanzielle Lage haben. Es ist wichtig, diese Auswirkungen zu verstehen, bevor Sie sich für eine Stundung entscheiden. Einer der positiven Aspekte einer Stundung ist, dass Sie vorübergehend mehr Liquidität haben und finanziell entlastet sind. Dies kann Ihnen dabei helfen, andere dringende Rechnungen zu bezahlen oder Ihre finanzielle Situation zu stabilisieren. Es ist jedoch auch wichtig zu beachten, dass Sie für die Stundung Zinsen zahlen müssen, was bedeutet, dass die Gesamtzahlungssumme höher sein wird als bei einer sofortigen Zahlung. Darüber hinaus sollten Sie bedenken, dass eine Stundung Ihre Kreditwürdigkeit beeinflussen kann. Einige Kreditgeber könnten dies als negatives Signal interpretieren, da es auf finanzielle Schwierigkeiten hindeuten kann. Es ist daher ratsam, vor der Beantragung einer Stundung die möglichen Auswirkungen auf Ihre finanzielle Lage sorgfältig abzuwägen und gegebenenfalls professionellen Rat einzuholen.

Zusammenfassung

In dieser Zusammenfassung haben wir die wichtigsten Punkte zur Stundung beim Finanzamt noch einmal für Sie zusammengefasst:

1. Eine Stundung beim Finanzamt ermöglicht es Ihnen, fällige Steuerzahlungen vorübergehend zu verschieben und Zahlungsaufschub zu erhalten.

2. Voraussetzungen für eine Stundung können unterschiedlich sein, es ist jedoch wichtig, dass Sie nachweisen können, dass Sie vorübergehend finanzielle Schwierigkeiten haben.

3. Eine Stundung bietet Ihnen den Vorteil, dass Sie vorübergehend keine Steuerzahlungen leisten müssen, aber Sie müssen im Gegenzug in der Regel Zinsen zahlen.

4. Um eine Stundung zu beantragen, müssen Sie einen Antrag beim Finanzamt ausfüllen und einreichen. Es ist wichtig, dass Sie den Antrag sorgfältig vorbereiten und alle erforderlichen Unterlagen beifügen.

5. Die Entscheidung über die Stundung liegt letztendlich beim Finanzamt. Es ist wichtig, dass Sie während des Prüfungsprozesses mit dem Finanzamt in Kontakt bleiben und alle erforderlichen Informationen bereitstellen.

6. Nach einer genehmigten Stundung müssen Sie die Zahlungsmodalitäten genau beachten und sicherstellen, dass Sie die vereinbarten Zahlungen fristgerecht leisten.

Insgesamt kann eine Stundung beim Finanzamt eine geeignete Lösung sein, um vorübergehende finanzielle Engpässe zu überbrücken. Es ist jedoch wichtig, die Vor- und Nachteile sorgfältig abzuwägen und die finanziellen Auswirkungen zu berücksichtigen.

Schlussfolgerung

In der Schlussfolgerung dieses Artikels können wir festhalten, dass eine Stundung beim Finanzamt eine hilfreiche Option sein kann, wenn Sie vorübergehend finanzielle Schwierigkeiten haben oder Ihre Zahlungsverpflichtungen verschieben möchten. Es ist jedoch wichtig, die Voraussetzungen für eine Stundung zu erfüllen und den Antrag sorgfältig vorzubereiten. Kommunikation mit dem Finanzamt ist entscheidend, um den Antrag erfolgreich einzureichen und eine Genehmigung zu erhalten. Es ist auch ratsam, Alternativen zur Stundung zu prüfen und die Auswirkungen einer Stundung auf Ihre finanzielle Lage zu berücksichtigen. Eine genehmigte Stundung bedeutet nicht, dass Ihre Steuerschuld erlassen wird, sondern dass Sie Zeit haben, um die Zahlung zu leisten. Überwachen Sie daher die Stundungsvereinbarung und halten Sie sich an die vereinbarten Zahlungsmodalitäten. Eine Stundung kann eine nützliche Strategie sein, um vorübergehende finanzielle Engpässe zu überwinden, erfordert aber eine Planung und verantwortungsbewusstes Handeln.

Häufig gestellte Fragen

1. Was passiert, wenn ich meine Steuerzahlungen nicht rechtzeitig leisten kann?

Wenn Sie Ihre Steuerzahlungen nicht rechtzeitig leisten können, geraten Sie möglicherweise in Verzug. Das Finanzamt kann dann Säumniszuschläge erheben und zusätzliche Maßnahmen ergreifen, um die Zahlung einzufordern. Eine Stundung beim Finanzamt kann eine Lösung sein, um vorübergehend Zahlungen zu verschieben und zusätzliche Kosten zu vermeiden.

2. Welche Voraussetzungen müssen erfüllt sein, um eine Stundung zu beantragen?

Um eine Stundung beim Finanzamt beantragen zu können, müssen Sie nachweisen, dass Sie vorübergehend zahlungsunfähig sind oder dass die sofortige Begleichung Ihre finanzielle Lage erheblich beeinträchtigen würde. Sie müssen auch einen begründeten Antrag stellen und die erforderlichen Unterlagen vorlegen.

3. Kann ich die Stundung beantragen, wenn ich bereits Verzugszinsen zahlen muss?

Ja, auch wenn Sie bereits Verzugszinsen zahlen müssen, können Sie eine Stundung beantragen. Die Stundung ermöglicht es Ihnen, die fälligen Beträge zu verschieben und möglicherweise die Zinsen zu reduzieren, die Sie im Verzug gezahlt hätten.

4. Wie lange dauert es in der Regel, bis mein Stundungsantrag bearbeitet wird?

Die Bearbeitungszeit für Stundungsanträge beim Finanzamt kann variieren. In der Regel erhalten Sie jedoch innerhalb von einigen Wochen eine Rückmeldung auf Ihren Antrag. Es ist wichtig, dass Sie den Antrag rechtzeitig stellen, um sicherzustellen, dass Ihre Zahlungsverpflichtung ausgesetzt wird.

5. Kann ich eine Stundung für alle Arten von Steuerzahlungen beantragen?

Grundsätzlich können Sie eine Stundung für alle Arten von Steuerzahlungen beantragen, einschließlich Einkommensteuer, Umsatzsteuer und Gewerbesteuer. Es ist jedoch wichtig zu beachten, dass das Finanzamt Ihren Antrag prüfen wird und dass nicht jeder Antrag auf Stundung genehmigt wird.

6. Welche Unterlagen muss ich für meinen Stundungsantrag einreichen?

Die genauen Unterlagen, die Sie für Ihren Stundungsantrag einreichen müssen, können je nach Finanzamt unterschiedlich sein. In der Regel müssen jedoch Nachweise über Ihre finanzielle Lage (z. B. aktuelle Einkommens- und Ausgabenrechnungen) sowie eine detaillierte Begründung für Ihren Antrag vorgelegt werden.

7. Kann das Finanzamt meine Stundungsvereinbarung aufheben?

Ja, das Finanzamt kann Ihre Stundungsvereinbarung in bestimmten Fällen aufheben. Dies kann zum Beispiel geschehen, wenn Sie falsche Informationen vorgelegt haben oder Ihre finanzielle Lage sich wesentlich verbessert hat. Es ist wichtig, dass Sie die Bedingungen Ihrer Stundungsvereinbarung einhalten, um Schwierigkeiten zu vermeiden.

8. Kann ich eine vorzeitige Zahlung meiner geschuldeten Steuern leisten, wenn ich dies möchte?

Ja, Sie haben die Möglichkeit, Ihre geschuldeten Steuern vorzeitig zu begleichen, auch wenn Sie eine Stundungsvereinbarung mit dem Finanzamt haben. Es ist jedoch wichtig, dies vorher mit dem Finanzamt abzuklären, um sicherzustellen, dass die vorzeitige Zahlung ordnungsgemäß verbucht wird und die Stundungsvereinbarung entsprechend angepasst wird.

9. Gibt es Alternativen zur Stundung beim Finanzamt?

Ja, es gibt einige Alternativen zur Stundung beim Finanzamt. Eine Möglichkeit ist es, Ratenzahlungen zu vereinbaren, bei denen Sie den geschuldeten Betrag in mehreren Etappen begleichen. Eine weitere Möglichkeit ist es, eine steuerliche Stundung mit einem Kreditinstitut zu vereinbaren, um die fälligen Beträge zu bezahlen.

10. Was passiert, wenn ich die Bedingungen meiner Stundungsvereinbarung nicht einhalten kann?

Wenn Sie die Bedingungen Ihrer Stundungsvereinbarung nicht einhalten können, sollten Sie so schnell wie möglich das Finanzamt informieren. Je nach Situation können verschiedene Maßnahmen ergriffen werden, zum Beispiel können die Stundung aufgehoben oder zusätzliche Maßnahmen zur Zwangsvollstreckung eingeleitet werden. Es ist wichtig, dass Sie immer mit dem Finanzamt kommunizieren und mögliche Änderungen Ihrer finanziellen Situation melden.