Sie haben ein Tagesgeldkonto und fragen sich, ob Sie es in Ihrer Steuererklärung angeben müssen? In diesem Artikel erhalten Sie Tipps und Tricks zur korrekten Angabe Ihres Tagesgeldkontos in der Steuererklärung. Wir erklären Ihnen, warum es wichtig ist, das Tagesgeldkonto anzugeben, und wie Sie dabei Steuervorteile nutzen können. Außerdem geben wir Ihnen Empfehlungen, wie Sie die maximale Kapitalertragssteuer vermeiden und Ihre Steuervorteile optimieren können. Erfahren Sie, wie Sie den Sparer-Pauschbetrag nutzen und ob Sie mehrere Tagesgeldkonten angeben können. Wenn Sie Ihre Zinserträge dokumentieren und die richtigen Steuerformulare verwenden, können Sie Ihre Steuererklärung korrekt ausfüllen und mögliche Steuerhinterziehung vermeiden. Lesen Sie weiter, um alle wichtigen Informationen zu erhalten und Ihre Steuererklärung problemlos abzuschließen.

Zusammenfassung

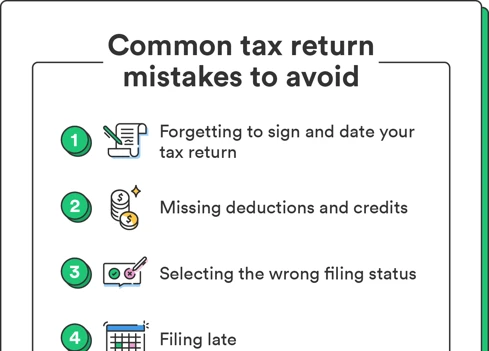

- Warum Tagesgeldkonto in der Steuererklärung angeben?

-

Tipps zur korrekten Angabe des Tagesgeldkontos

- Frag einen AnwaltWenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

- 1. Überprüfen Sie die steuerliche Behandlung von Tagesgeldkonten

- 2. Verwendung des richtigen Steuerformulars

- 3. Dokumentieren Sie Ihre Zinserträge

- 4. Überprüfen Sie die Anforderungen für Kapitalertragssteuer

- Tricks zur Maximierung der Steuervorteile

- Häufig gestellte Fragen

- Zusammenfassung

-

Häufig gestellte Fragen

- 3. Wie dokumentiere ich meine Zinserträge?

- 4. Welches Steuerformular sollte ich für die Angabe meines Tagesgeldkontos verwenden?

- 5. Kann ich meine Kapitalertragssteuer durch die Angabe meines Tagesgeldkontos reduzieren?

- 6. Gibt es eine Obergrenze für den Sparer-Pauschbetrag?

- 7. Wie kann ich die maximale Kapitalertragssteuer vermeiden?

- 8. Kann ich eine Steuererstattung erhalten, wenn ich mein Tagesgeldkonto angebe?

- 9. Welche Kosten kann ich von meinen Zinserträgen abziehen?

- 10. Wo kann ich weitere Informationen zur Angabe meines Tagesgeldkontos in der Steuererklärung finden?

- Verweise

Warum Tagesgeldkonto in der Steuererklärung angeben?

1. Steuervorteile nutzen: Die Angabe Ihres Tagesgeldkontos in der Steuererklärung bietet Ihnen die Möglichkeit, von verschiedenen Steuervorteilen zu profitieren. Durch die Dokumentation Ihrer Zinserträge können Sie den Sparer-Pauschbetrag nutzen und somit einen Teil Ihrer Kapitalerträge steuerfrei behalten. Dadurch maximieren Sie Ihre Steuervorteile und können mehr Geld für andere Zwecke verwenden.

2. Korrekte Angabe zur Vermeidung von Steuerhinterziehung: Die korrekte Angabe Ihres Tagesgeldkontos in der Steuererklärung ist wichtig, um mögliche Steuerhinterziehung zu vermeiden. Das Finanzamt prüft die Angaben in Ihrer Steuererklärung und vergleicht diese mit den Informationen, die von Banken und anderen Finanzinstituten gemeldet werden. Wenn Sie Ihr Tagesgeldkonto nicht angeben, könnten Sie den Verdacht aufkommen lassen, dass Sie Einkünfte nicht ordnungsgemäß versteuern. Indem Sie Ihr Tagesgeldkonto richtig angeben, stellen Sie sicher, dass Sie steuerehrlich handeln und Möglichkeiten zur Steuerhinterziehung ausschließen.

1. Steuervorteile nutzen

1. Steuervorteile nutzen: Wenn Sie Ihr Tagesgeldkonto in der Steuererklärung angeben, können Sie von verschiedenen Steuervorteilen profitieren. Zunächst einmal haben Sie die Möglichkeit, den Sparer-Pauschbetrag zu nutzen. Dieser beträgt für Singles 801 Euro und für Verheiratete 1.602 Euro pro Jahr. Das bedeutet, dass Sie Zinserträge bis zu dieser Höhe steuerfrei behalten können. Durch die Angabe Ihres Tagesgeldkontos können Sie Ihre Zinserträge dokumentieren und den steuerfreien Betrag optimal ausnutzen. Somit müssen Sie weniger Steuern zahlen und können mehr von Ihren Zinseinnahmen behalten. Es lohnt sich also, Ihr Tagesgeldkonto in der Steuererklärung anzugeben und die Steuervorteile zu nutzen.

Möchten Sie mehr Informationen zum Thema Steuererklärung und Steuervorteile? Dann lesen Sie unseren Artikel über JobRad in der Steuererklärung, um herauszufinden, wie Sie Fahrradkosten steuerlich absetzen können.

2. Korrekte Angabe zur Vermeidung von Steuerhinterziehung

2. Korrekte Angabe zur Vermeidung von Steuerhinterziehung: Die korrekte Angabe Ihres Tagesgeldkontos in der Steuererklärung ist wichtig, um mögliche Steuerhinterziehung zu vermeiden. Das Finanzamt prüft die Angaben in Ihrer Steuererklärung und vergleicht diese mit den Informationen, die von Banken und anderen Finanzinstituten gemeldet werden. Wenn Sie Ihr Tagesgeldkonto nicht angeben, könnten Sie den Verdacht aufkommen lassen, dass Sie Einkünfte nicht ordnungsgemäß versteuern. Indem Sie Ihr Tagesgeldkonto richtig angeben, stellen Sie sicher, dass Sie steuerehrlich handeln und Möglichkeiten zur Steuerhinterziehung ausschließen. Um weitere relevante Informationen zum Thema Steuerhinterziehung zu erhalten, können Sie auch unseren Artikel über die rechtsschutz steuererklärung wo eintragen lesen.

Tipps zur korrekten Angabe des Tagesgeldkontos

1. Überprüfen Sie die steuerliche Behandlung von Tagesgeldkonten: Bevor Sie Ihr Tagesgeldkonto in der Steuererklärung angeben, ist es wichtig, die steuerlichen Richtlinien für Tagesgeldkonten zu überprüfen. Informieren Sie sich über die Besteuerung von Zinserträgen und ob diese der Kapitalertragssteuer unterliegen.

2. Verwendung des richtigen Steuerformulars: Stellen Sie sicher, dass Sie das richtige Steuerformular für die Angabe Ihres Tagesgeldkontos verwenden. Je nach Art und Nutzung des Tagesgeldkontos können unterschiedliche Formulare erforderlich sein. Informieren Sie sich bei Ihrem Finanzamt oder nutzen Sie Online-Steuerprogramme, um das passende Formular auszuwählen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

3. Dokumentieren Sie Ihre Zinserträge: Um Ihre Zinserträge korrekt anzugeben, sollten Sie alle relevanten Unterlagen und Nachweise sorgfältig dokumentieren. Behalten Sie Kontoauszüge und andere Belege über Zinsgutschriften im Auge, um sicherzustellen, dass Sie die richtigen Beträge in Ihrer Steuererklärung angeben können.

4. Überprüfen Sie die Anforderungen für Kapitalertragssteuer: Informieren Sie sich über die aktuellen Anforderungen und Freibeträge für die Kapitalertragssteuer. Stellen Sie sicher, dass Sie diese richtig anwenden und ggf. den Sparer-Pauschbetrag nutzen, um Ihre Steuerlast zu minimieren. Wenn Sie weitere Anlageformen in Erwägung ziehen, sollten Sie deren steuerliche Auswirkungen ebenfalls berücksichtigen.

1. Überprüfen Sie die steuerliche Behandlung von Tagesgeldkonten

1. Überprüfen Sie die steuerliche Behandlung von Tagesgeldkonten: Bevor Sie Ihr Tagesgeldkonto in der Steuererklärung angeben, ist es wichtig, die steuerliche Behandlung von Tagesgeldkonten zu überprüfen. In der Regel unterliegen die Zinserträge aus Tagesgeldkonten der Kapitalertragssteuer. Es kann jedoch auch Ausnahmen geben, wie beispielsweise bei Tagesgeldkonten für Minderjährige. Es ist ratsam, sich über die aktuelle Gesetzgebung und die steuerlichen Richtlinien zu informieren, um sicherzustellen, dass Sie Ihr Tagesgeldkonto korrekt angeben und eventuelle Steuervorteile nutzen können. Falls Sie Fragen zur steuerlichen Behandlung Ihres Tagesgeldkontos haben, sollten Sie sich an einen Steuerberater wenden. Weitere Informationen zur steuerlichen Behandlung von Tagesgeldkonten finden Sie auch in unserem Artikel über die Basisrente in der Steuererklärung.

2. Verwendung des richtigen Steuerformulars

2. Verwendung des richtigen Steuerformulars: Um Ihr Tagesgeldkonto in der Steuererklärung richtig anzugeben, ist es wichtig, das entsprechende Steuerformular zu verwenden. Für die Angabe von Kapitaleinkünften, wie Zinserträgen auf Tagesgeldkonten, wird in der Regel das Formular „Anlage KAP“ verwendet. Dieses Formular ermöglicht es Ihnen, die relevanten Informationen zu Ihren Zinserträgen einzutragen und mögliche Steuervorteile zu beantragen. Achten Sie darauf, dass Sie das aktuelle Formular verwenden, da sich die Steuergesetze ändern können. Überprüfen Sie daher vor der Einreichung Ihrer Steuererklärung, ob Sie das richtige Formular verwendet haben, um etwaige Fehler oder Nachforderungen zu vermeiden.

3. Dokumentieren Sie Ihre Zinserträge

3. Dokumentieren Sie Ihre Zinserträge: Es ist wichtig, Ihre Zinserträge aus dem Tagesgeldkonto in Ihrer Steuererklärung genau zu dokumentieren. Dazu sollten Sie die Zinsbescheinigungen oder Kontoauszüge sorgfältig aufbewahren. Diese Belege dienen als Nachweis für Ihre erzielten Einkünfte. Indem Sie Ihre Zinserträge dokumentieren, stellen Sie sicher, dass Sie die korrekten Angaben machen und mögliche Nachfragen des Finanzamts beantworten können. Beachten Sie auch, dass einige Banken die Zinsbescheinigungen automatisch an das Finanzamt übermitteln. Daher sollten Sie Ihre Unterlagen sorgfältig prüfen, um sicherzugehen, dass alle erzielten Zinserträge in Ihrer Steuererklärung korrekt angegeben sind.

4. Überprüfen Sie die Anforderungen für Kapitalertragssteuer

4. Überprüfen Sie die Anforderungen für Kapitalertragssteuer: Bevor Sie Ihr Tagesgeldkonto in der Steuererklärung angeben, ist es wichtig, die Anforderungen für die Kapitalertragssteuer zu überprüfen. Je nach Ihrem individuellen Steuersatz müssen Sie möglicherweise Kapitalertragssteuer auf Ihre Zinserträge zahlen. Hier sind einige Punkte, die Sie beachten sollten:

– Einkommensgrenzen: Unter bestimmten Einkommensgrenzen können Sie möglicherweise von der Kapitalertragssteuer befreit sein. Überprüfen Sie, ob Sie diese Grenzen überschreiten und ob Sie somit Kapitalertragssteuer zahlen müssen.

– Freistellungsauftrag: Möglicherweise haben Sie bereits einen Freistellungsauftrag bei Ihrer Bank gestellt, um den Sparer-Pauschbetrag zu nutzen. Stellen Sie sicher, dass der Freistellungsauftrag ausreichend ist, um Ihre Zinserträge abzudecken und Ihre Kapitalertragssteuer zu minimieren.

– Anlage KAP: Die Anlage KAP ist das Steuerformular, auf dem Sie Ihre Kapitalerträge und Ihre Kapitalertragssteuer angeben. Informieren Sie sich über die richtige Ausfüllung der Anlage KAP und tragen Sie Ihre Tagesgeldkonto-Zinserträge korrekt ein.

Indem Sie die Anforderungen für die Kapitalertragssteuer überprüfen, stellen Sie sicher, dass Sie Ihre Tagesgeldkonto-Zinserträge ordnungsgemäß versteuern und keine unnötige Steuerlast tragen.

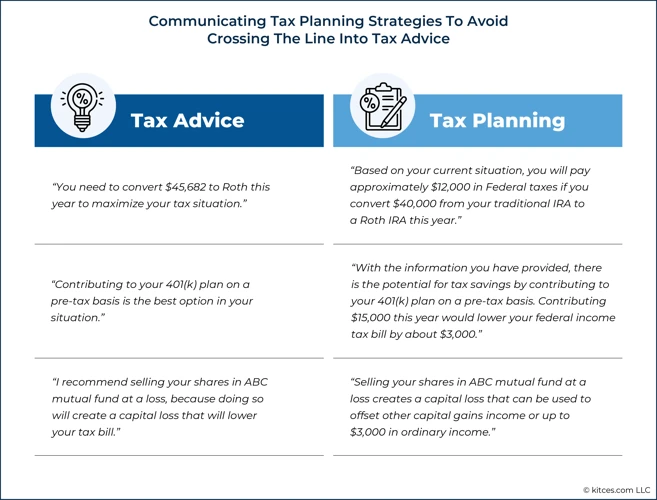

Tricks zur Maximierung der Steuervorteile

1. Ausnutzung des Sparer-Pauschbetrags: Nutzen Sie den Sparer-Pauschbetrag, um einen Teil Ihrer Kapitalerträge steuerfrei zu behalten. Für Ledige beträgt dieser Betrag 801 Euro und für Verheiratete 1.602 Euro. Wenn Ihre Zinserträge diesen Betrag nicht übersteigen, müssen Sie diese nicht in Ihrer Steuererklärung angeben.

2. Splitting des Tagesgeldkontos: Wenn Sie gemeinsam mit Ihrem Partner ein Tagesgeldkonto besitzen, können Sie das Konto aufteilen, um die Steuervorteile zu maximieren. Jeder Partner kann den Sparer-Pauschbetrag separat nutzen und somit doppelt so viele steuerfreie Kapitalerträge erzielen.

3. Prüfen von Anlagealternativen: Erwägen Sie die Nutzung anderer Anlagealternativen, um Ihre Steuervorteile zu maximieren. Es gibt verschiedene Möglichkeiten wie zum Beispiel die Basisrente oder die Vermietung von Immobilien, bei denen Sie von steuerlichen Vergünstigungen profitieren können. Prüfen Sie, welche Optionen für Sie am vorteilhaftesten sind und nutzen Sie diese zur Maximierung Ihrer Steuervorteile.

1. Ausnutzung des Sparer-Pauschbetrags

1. Ausnutzung des Sparer-Pauschbetrags: Ein wichtiger Trick zur Maximierung der Steuervorteile bei der Angabe Ihres Tagesgeldkontos in der Steuererklärung ist die Ausnutzung des Sparer-Pauschbetrags. Der Sparer-Pauschbetrag ist ein jährlicher Freibetrag für Kapitalerträge, wie zum Beispiel Zinserträge aus Tagesgeldkonten. Für Singles liegt der Sparer-Pauschbetrag derzeit bei 801 Euro pro Jahr, für Ehepaare bei 1.602 Euro. Wenn Ihre Zinserträge den Sparer-Pauschbetrag nicht überschreiten, müssen Sie keine Kapitalertragssteuer zahlen. Durch die richtige Dokumentation Ihrer Zinserträge und die Eintragung des Tagesgeldkontos in Ihrer Steuererklärung können Sie also den Sparer-Pauschbetrag voll ausschöpfen und Steuern sparen.

2. Splitting des Tagesgeldkontos

2. Splitting des Tagesgeldkontos: Eine Möglichkeit, Ihre Steuervorteile bei der Angabe Ihres Tagesgeldkontos in der Steuererklärung zu maximieren, besteht darin, das Tagesgeldkonto aufzuteilen. Wenn Sie mehrere Tagesgeldkonten haben, können Sie diese auf verschiedene Steuerpflichtige aufteilen, wie zum Beispiel auf Sie und Ihren Ehepartner. Dadurch können Sie den Sparer-Pauschbetrag für beide Konten nutzen und so insgesamt mehr Zinserträge steuerfrei behalten. Beachten Sie jedoch, dass die Aufteilung des Tagesgeldkontos aus steuerlicher Sicht korrekt sein muss und Sie die erforderlichen Nachweise erbringen müssen. Sprechen Sie im Zweifelsfall mit einem Steuerberater, um sicherzustellen, dass Sie die bestmöglichen Steuervorteile nutzen und alle gesetzlichen Anforderungen erfüllen.

3. Prüfen von Anlagealternativen

3. Prüfen von Anlagealternativen: Wenn Sie Ihr Tagesgeldkonto in der Steuererklärung angeben, sollten Sie auch alternative Anlagemöglichkeiten in Betracht ziehen. Je nach Ihren individuellen Zielen und Risikobereitschaften könnten andere Anlageformen möglicherweise attraktiver sein. Hier sind einige Anlagealternativen, die Sie prüfen sollten:

– Festgeldkonten: Festgeldkonten bieten in der Regel höhere Zinssätze als Tagesgeldkonten und können eine gute Option sein, wenn Sie Ihr Geld für einen bestimmten Zeitraum festlegen möchten.

– Sparbriefe: Sparbriefe sind langfristige Anlagen, bei denen Sie Ihr Geld für eine festgelegte Laufzeit anlegen und dafür Zinsen erhalten.

– Aktien oder Fonds: Wenn Sie bereit sind, höhere Risiken einzugehen, können Investitionen in Aktien oder Fonds langfristig höhere Renditen erzielen.

– Immobilien: Der Kauf von Immobilien kann ebenfalls eine gute langfristige Anlageoption sein.

Indem Sie alternative Anlageformen prüfen, können Sie Ihre Rendite optimieren und Ihre finanziellen Ziele effektiver erreichen. Denken Sie daran, dass Sie bei der Steuererklärung alle relevanten Anlagemöglichkeiten angeben sollten, um die beste steuerliche Behandlung zu erhalten.

Häufig gestellte Fragen

Ja, Sie können mehrere Tagesgeldkonten in Ihrer Steuererklärung angeben. Es ist wichtig, alle relevanten Konten anzugeben, um Ihre Zinserträge korrekt zu dokumentieren und Steuervorteile optimal zu nutzen. Stellen Sie sicher, dass Sie alle erforderlichen Angaben zu jedem Tagesgeldkonto machen, einschließlich der Höhe der Zinserträge.

Ja, Zinserträge aus Tagesgeldkonten müssen in Ihrer Steuererklärung angegeben werden. Das Finanzamt erwartet die Angabe sämtlicher Einnahmen, einschließlich Zinserträge. Es ist wichtig, Ihre Zinserträge korrekt zu dokumentieren, um von steuerlichen Vorteilen, wie dem Sparer-Pauschbetrag, profitieren zu können. Vergewissern Sie sich, dass Sie die Höhe der Zinserträge aus Ihren Tagesgeldkonten in der Steuererklärung angeben, um Ihre Steuerpflicht zu erfüllen.

1. Kann ich mehrere Tagesgeldkonten in meiner Steuererklärung angeben?

Ja, Sie können mehrere Tagesgeldkonten in Ihrer Steuererklärung angeben. Es gibt keine Begrenzung für die Anzahl der Tagesgeldkonten, die Sie in Ihrer Steuererklärung angeben können. Sie müssen jedoch sicherstellen, dass Sie alle relevanten Informationen zu jedem Konto angeben, einschließlich der Höhe der Zinserträge. Sie können die Kontoinformationen entweder in einer Tabelle oder in einer Liste in Ihrer Steuererklärung angeben, um die Übersichtlichkeit zu gewährleisten. Stellen Sie sicher, dass Sie alle Tagesgeldkonten angeben, um mögliche Fragen oder Nachfragen vom Finanzamt zu vermeiden.

2. Muss ich Zinserträge aus Tagesgeldkonten angeben?

Ja, Sie müssen Zinserträge aus Tagesgeldkonten in Ihrer Steuererklärung angeben. Diese Einnahmen fallen unter die Kategorie der Kapitalerträge und sind daher steuerpflichtig. Das Finanzamt erwartet von Ihnen eine genaue Aufstellung Ihrer Zinserträge, um diese entsprechend zu besteuern. Vergessen Sie also nicht, Ihre Zinserträge aus Tagesgeldkonten in der Steuererklärung anzugeben, um mögliche Sanktionen zu vermeiden.

Zusammenfassung

Die Angabe Ihres Tagesgeldkontos in Ihrer Steuererklärung ist von großer Bedeutung. Es gibt mehrere Gründe, warum Sie Ihr Tagesgeldkonto korrekt angeben sollten:

– Sie können Steuervorteile nutzen, indem Sie den Sparer-Pauschbetrag beanspruchen und einen Teil Ihrer Kapitalerträge steuerfrei behalten.

– Die Angabe Ihres Tagesgeldkontos ist wichtig, um mögliche Steuerhinterziehung zu vermeiden und sicherzustellen, dass Sie steuerehrlich handeln.

– Überprüfen Sie die steuerliche Behandlung von Tagesgeldkonten und verwenden Sie das richtige Steuerformular, um Ihre Steuererklärung korrekt auszufüllen.

– Dokumentieren Sie Ihre Zinserträge und überprüfen Sie die Anforderungen für die Kapitalertragssteuer, um maximale Steuervorteile zu erzielen.

– Nutzen Sie den Sparer-Pauschbetrag voll aus, splitten Sie gegebenenfalls Ihr Tagesgeldkonto und prüfen Sie alternative Anlageoptionen.

Indem Sie diese Tipps und Tricks befolgen, können Sie Ihre Steuervorteile optimieren und Ihre Steuererklärung problemlos abwickeln.

Häufig gestellte Fragen

3. Wie dokumentiere ich meine Zinserträge?

Sie können Ihre Zinserträge einfach dokumentieren, indem Sie die entsprechenden Kontoauszüge Ihrer Tagesgeldkonten aufbewahren. Diese dienen als Nachweis für die Höhe der Zinserträge, die Sie in Ihrer Steuererklärung angeben müssen.

4. Welches Steuerformular sollte ich für die Angabe meines Tagesgeldkontos verwenden?

Je nach Ihrer persönlichen Situation sollten Sie das entsprechende Steuerformular wählen. In den meisten Fällen verwenden Sie die Anlage KAP, um Ihre Zinserträge und Kapitalerträge anzugeben.

5. Kann ich meine Kapitalertragssteuer durch die Angabe meines Tagesgeldkontos reduzieren?

Ja, Sie können Ihre Kapitalertragssteuer reduzieren, indem Sie den Sparer-Pauschbetrag nutzen. Dadurch bleibt ein Teil Ihrer Kapitalerträge steuerfrei und Sie zahlen weniger Steuern auf Ihre Zinserträge.

6. Gibt es eine Obergrenze für den Sparer-Pauschbetrag?

Ja, der Sparer-Pauschbetrag beträgt derzeit 801 Euro pro Person bzw. 1.602 Euro für Ehepaare. Dieser Betrag steht Ihnen steuerfrei für Ihre Kapitalerträge zur Verfügung.

7. Wie kann ich die maximale Kapitalertragssteuer vermeiden?

Sie können die maximale Kapitalertragssteuer vermeiden, indem Sie verschiedene Anlagealternativen prüfen. Es gibt zum Beispiel Investmentfonds oder andere Anlagemöglichkeiten, die unter bestimmten Umständen eine geringere Besteuerung ermöglichen.

8. Kann ich eine Steuererstattung erhalten, wenn ich mein Tagesgeldkonto angebe?

Ja, es besteht die Möglichkeit, dass Sie eine Steuererstattung erhalten, wenn Sie Ihr Tagesgeldkonto angeben. Dies hängt von verschiedenen Faktoren ab, wie Ihrem individuellen Steuersatz und der Höhe Ihrer Zinserträge.

9. Welche Kosten kann ich von meinen Zinserträgen abziehen?

Sie können Kosten, die im Zusammenhang mit Ihren Zinserträgen stehen, von diesen abziehen. Dazu gehören zum Beispiel Kontoführungsgebühren oder Kosten für Beratungsleistungen rund um Ihr Tagesgeldkonto.

10. Wo kann ich weitere Informationen zur Angabe meines Tagesgeldkontos in der Steuererklärung finden?

Sie können weitere Informationen zur Angabe Ihres Tagesgeldkontos in der Steuererklärung auf der Website des Bundesministeriums der Finanzen oder bei Ihrem Steuerberater finden. Dort erhalten Sie detaillierte Informationen und können spezifische Fragen klären.