Zusammenfassung

- Einführung in Ter Fond

- Was sind Investmentfonds?

- Vorteile der Investition in Ter Fond

- Arten von Ter Fond

- Ter Fond Auswahl und Bewertung

- Ter Fond Steuern und Recht

- Finanzplanung mit Ter Fond

- Fazit

-

Häufig gestellte Fragen

- 1. Wie funktioniert ein Ter Fond?

- 2. Wie viel kostet es, in einen Ter Fond zu investieren?

- 3. Welche Renditen kann man von einem Ter Fond erwarten?

- 4. Wie kann ich einen geeigneten Ter Fond auswählen?

- 5. Wie oft kann ich mein investiertes Geld aus einem Ter Fond abheben?

- 6. Was ist der Unterschied zwischen einem Aktienfonds und einem Geldmarktfonds?

- 7. Welche Steuern muss ich auf Erträge aus einem Ter Fond zahlen?

- 8. Kann ich einen Ter Fond als Teil meiner Erbschaft verwenden?

- 9. Welche rechtlichen Rahmenbedingungen gelten für Investmentfonds?

- 10. Wie kann ich meine langfristigen Ziele mit einem Ter Fond erreichen?

- Verweise

Einführung in Ter Fond

Ter Fond, auch bekannt als Terassen-Fonds, ist eine Art von Investmentfonds, die es Anlegern ermöglicht, in verschiedene Wertpapiere und Vermögenswerte zu investieren. Dieser Fonds wird von einer Fondsgesellschaft verwaltet und von Anlegern gekauft, die ihr Geld gemeinsam investieren möchten, um potenzielle Renditen zu erzielen. Der Ter Fond bietet eine einfache und effektive Möglichkeit, in den Finanzmarkt zu investieren und von den Entwicklungen der verschiedenen Anlageklassen zu profitieren.

Ein Ter Fond kann in mehrere Anlageklassen investieren, wie z.B. Aktien, Anleihen, Rohstoffe, Immobilien und Geldmarktinstrumente. Dadurch bietet er den Anlegern eine breite Diversifikation, die das Risiko reduziert und das Potenzial für langfristige Renditen erhöht.

Die Investition in Ter Fond bietet Anlegern verschiedene Vorteile:

- Vorteile der Diversifikation: Da Ter Fond in verschiedene Anlageklassen investiert, wird das Risiko einer einzelnen Investition reduziert. Wenn beispielsweise eine Anlageklasse schlechte Ergebnisse erzielt, können andere Anlageklassen dies ausgleichen.

- Professionalität: Der Ter Fond wird von professionellen Fondsmanagern verwaltet, die über umfangreiche Erfahrung und Fachkenntnisse verfügen. Sie treffen die Investmententscheidungen basierend auf fundierten Analysen und recherchierten Informationen.

- Skalierbarkeit: Da der Ter Fond von vielen Anlegern gemeinsam finanziert wird, ermöglicht er auch kleineren Anlegern den Zugang zu diversifizierten Investmentmöglichkeiten, die ansonsten nur institutionellen Anlegern vorbehalten wären.

Was sind Investmentfonds?

Investmentfonds sind in der Finanzwelt beliebte Anlageinstrumente, die es Anlegern ermöglichen, ihr Geld gemeinsam zu investieren und von professionellen Fondsmanagern verwalten zu lassen.

Sie funktionieren nach dem Prinzip des Poolings von Kapital, bei dem das Geld vieler Anleger zusammengelegt wird, um eine größere Kapitalsumme zu bilden. Dieses Kapital wird dann von erfahrenen Fondsmanagern in eine Vielzahl von Wertpapieren und Vermögenswerten investiert.

Einer der Hauptvorteile von Investmentfonds besteht darin, dass sie eine breite Diversifikation ermöglichen. Durch die Investition in verschiedene Anlageklassen wie Aktien, Anleihen, Rohstoffe und Immobilien wird das Risiko einer einzelnen Investition reduziert. Dadurch können Anleger von positiven Entwicklungen in verschiedenen Märkten profitieren und potenzielle Verluste in anderen Märkten ausgleichen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Investmentfonds werden von Fondsgesellschaften verwaltet und unterliegen bestimmten Regulierungen und Gesetzen, um die Interessen der Anleger zu schützen. Die Fondsgesellschaften erstellen regelmäßige Berichte über die Performance des Fonds und informieren die Anleger über wichtige Ereignisse und Änderungen im Fondsportfolio.

Es gibt verschiedene Arten von Investmentfonds, darunter Aktienfonds, Laufzeitfonds, Geldmarktfonds und Immobilienfonds. Jeder Typ hat seine eigenen Merkmale und eignet sich für verschiedene Anlageziele und Risikotoleranzen.

Vorteile der Investition in Ter Fond

Die Investition in Ter Fond bietet Anlegern verschiedene Vorteile.

- Diversifikation: Ter Fond ermöglicht es Anlegern, ihr Geld in eine Vielzahl von Anlageklassen zu investieren, wie Aktien, Anleihen, Rohstoffe und Immobilien. Durch diese breite Diversifikation wird das Risiko einer einzelnen Investition reduziert.

- Professionalität: Die Ter Fond wird von professionellen Fondsmanagern verwaltet, die über umfangreiche Erfahrung und Fachkenntnisse verfügen. Sie treffen die Investmententscheidungen basierend auf fundierten Analysen und recherchierten Informationen.

- Skalierbarkeit: Da Ter Fond von vielen Anlegern gemeinsam finanziert wird, ermöglicht er auch kleineren Anlegern den Zugang zu diversifizierten Investmentmöglichkeiten, die ansonsten nur institutionellen Anlegern vorbehalten wären.

Diese Vorteile machen Ter Fond zu einer attraktiven Option für Anleger, die von einer breiten Diversifikation, professioneller Verwaltung und skalierbaren Investitionsmöglichkeiten profitieren möchten. Es ist jedoch wichtig, die individuellen Anlageziele und Risikotoleranz sorgfältig zu berücksichtigen, um den richtigen Ter Fond auszuwählen. Eine umfassende Bewertung der Rendite, Risikoanalyse und Fondsmanager-Bewertung kann dabei helfen, die bestmögliche Entscheidung zu treffen.

Diversifikation

Die Diversifikation ist einer der Hauptvorteile der Investition in Ter Fond.

Durch die Diversifikation werden die Investitionen auf verschiedene Anlageklassen verteilt, wie beispielsweise Aktien, Anleihen, Rohstoffe und Immobilien. Dadurch wird das Risiko einer einzelnen Investition reduziert. Wenn eine Anlageklasse schlechte Ergebnisse erzielt, können andere Anlageklassen dies ausgleichen.

Ein Beispiel für die Diversifikation in einem Ter Fond ist die Verteilung des investierten Kapitals auf verschiedene Branchen und Unternehmen. Wenn zum Beispiel die Automobilindustrie aufgrund von Wirtschaftsproblemen an Wert verliert, können Investitionen in andere Sektoren wie Technologie, Gesundheitswesen oder Energie dies ausgleichen.

Die Diversifikation ermöglicht es den Anlegern, von den Chancen in verschiedenen Märkten zu profitieren und gleichzeitig Verluste zu begrenzen. Sie reduziert die Volatilität des Portfolios und kann langfristig zu einem ausgewogeneren und stabileren Anlageergebnis führen.

Professionalität

Die Professionalität ist eine der zentralen Vorteile der Investition in Ter Fond.

Der Ter Fond wird von erfahrenen Fondsmanagern verwaltet, die über umfangreiche Kenntnisse und Fachwissen in der Finanzbranche verfügen.

Diese Fondsmanager analysieren gründlich den Markt und die verschiedenen Anlageklassen, um fundierte Investmententscheidungen zu treffen. Sie verfolgen eine klare Anlagestrategie, die auf den Zielen des Fonds und den Bedürfnissen der Anleger basiert.

Die Fondsmanager verfolgen auch regelmäßig die Performance des Fonds und passen das Portfolio an, um auf Marktveränderungen zu reagieren und das Potenzial für Renditen zu maximieren.

Mit ihrer Fachkompetenz und ihrem fundierten Wissen können sie Anlagechancen identifizieren und das Risiko im Fondsportfolio effektiv steuern.

Durch die professionelle Verwaltung des Ter Fond können Anleger von der Expertise der Fondsmanager profitieren und sich darauf verlassen, dass ihre Investitionen von erfahrenden Fachleuten betreut werden.

Skalierbarkeit

Die Skalierbarkeit ist eine der großen Vorteile der Investition in Ter Fond.

Ter Fond ermöglicht es Anlegern, mit geringen Geldbeträgen an großen und diversifizierten Investmentportfolios teilzuhaben. Da das Geld vieler Anleger gemeinsam investiert wird, entsteht eine größere Kapitalsumme, die von professionellen Fondsmanagern verwaltet wird.

Durch diese Skalierbarkeit können auch kleinere Anleger von den Vorteilen einer diversifizierten Anlagestrategie profitieren, die normalerweise institutionellen Anlegern vorbehalten ist.

Die Skalierbarkeit von Ter Fond ermöglicht es den Anlegern auch, ihre Investitionen im Laufe der Zeit zu erhöhen oder zu verringern, je nach ihren individuellen finanziellen Zielen und Bedürfnissen.

So können Anleger beispielsweise regelmäßige Beiträge leisten und ihre Investition schrittweise aufbauen, oder sie können größere Geldbeträge investieren, wenn sie zusätzliches Kapital zur Verfügung haben.

Arten von Ter Fond

Ter Fond ist in verschiedene Arten von Investmentfonds unterteilt, die jeweils unterschiedliche Anlagestrategien und Risikoprofile aufweisen. Hier sind einige der gängigsten Arten von Ter Fond:

- Aktienfonds: Diese Fonds investieren hauptsächlich in Aktien von Unternehmen. Sie bieten Anlegern die Möglichkeit, an den Entwicklungen des Aktienmarktes teilzuhaben und potenziell hohe Renditen zu erzielen.

- Laufzeitfonds: Diese Fonds haben eine feste Laufzeit, nach der das investierte Kapital an die Anleger zurückgezahlt wird. Sie eignen sich für Anleger, die ein bestimmtes Ziel haben und ihr Geld zu einem festgelegten Zeitpunkt benötigen.

- Geldmarktfonds: Diese Fonds investieren in kurzfristige, hochliquide Anlagen wie Geldmarktinstrumente und Einlagen. Sie bieten Anlegern Stabilität und niedriges Risiko, eignen sich jedoch nicht für diejenigen, die nach hohen Renditen suchen.

- Immobilienfonds: Diese Fonds investieren in Immobilienprojekte und bieten Anlegern die Möglichkeit, vom Immobilienmarkt zu profitieren, ohne direkt in Immobilien investieren zu müssen.

Je nach den individuellen Anlagezielen und Risikobereitschaften können Anleger die für sie geeignetste Art von Ter Fond auswählen. Es ist wichtig, die jeweiligen Fondsgrundsätze, Performance-Daten und Risikoprofile zu überprüfen, um fundierte Entscheidungen zu treffen und die gewünschten Anlageergebnisse zu erzielen.

Aktienfonds

Aktienfonds sind eine Art von Investmentfonds, die hauptsächlich in Aktien investieren.

Sie ermöglichen es Anlegern, in ein breites Portfolio von Aktien verschiedener Unternehmen zu investieren, was ihnen ein breites Engagement am Aktienmarkt verschafft.

Aktienfonds können in verschiedene Kategorien unterteilt werden, je nach der Art der Aktien, in die sie investieren. Beispiele dafür sind:

- Branchenspezifische Aktienfonds: Diese Fonds investieren in Unternehmen, die in einer bestimmten Branche tätig sind, wie Technologie, Gesundheit oder Energie.

- Länderspezifische Aktienfonds: Diese Fonds investieren in Unternehmen, die in einem bestimmten Land ansässig sind, z.B. in einem Schwellenland oder in einem entwickelten Land.

- Dividendenaktienfonds: Diese Fonds investieren in Unternehmen, die regelmäßige Dividenden an ihre Aktionäre auszahlen.

Aktienfonds bieten Anlegern die Möglichkeit, von den langfristigen Wachstumsaussichten von Unternehmen sowie von Kapitalgewinnen zu profitieren. Allerdings sind sie auch mit einem gewissen Risiko verbunden, da die Aktienmärkte Schwankungen unterliegen können.

Es ist wichtig zu beachten, dass vergangene Performance keine Garantie für zukünftige Ergebnisse ist. Bevor Sie in einen Aktienfonds investieren, sollten Sie die Anlagestrategie und die Risikotoleranz des Fonds sorgfältig prüfen.

Laufzeitfonds

Laufzeitfonds

sind eine spezielle Art von Investmentfonds, die eine festgelegte Laufzeit haben. Dies bedeutet, dass der Fonds für einen bestimmten Zeitraum besteht und während dieser Zeit in bestimmte Vermögenswerte investiert.

Die Laufzeit eines Laufzeitfonds kann mehrere Jahre betragen und wird von der Fondsgesellschaft im Voraus festgelegt. Während dieser Zeit kann der Anleger normalerweise keine Anteile am Fonds kaufen oder verkaufen.

Ein Laufzeitfonds investiert oft in festverzinsliche Wertpapiere wie Anleihen. Diese Art von Fonds ist daher besonders für Anleger geeignet, die eine stabile Rendite suchen und bereit sind, ihr Geld über einen längeren Zeitraum zu binden.

Durch die festgelegte Laufzeit haben Laufzeitfonds eine bestimmte Ausrichtung und Anlagestrategie. Dies kann beispielsweise eine Konzentration auf bestimmte Marktsegmente oder eine geografische Ausrichtung sein.

Es ist wichtig zu beachten, dass ein Laufzeitfonds möglicherweise nicht für alle Anleger geeignet ist. Eine gewisse Risikobereitschaft und das Verständnis der festen Laufzeit sind erforderlich. Bevor man sich für einen Laufzeitfonds entscheidet, ist es ratsam, die Fondsunterlagen genau zu prüfen und sich gegebenenfalls von einem professionellen Finanzberater beraten zu lassen.

Geldmarktfonds

Geldmarktfonds sind eine spezielle Form von Investmentfonds, die in kurzfristige und hochliquide Geldmarktinstrumente investieren.

Sie zielen darauf ab, Kapitalerhalt und Stabilität zu bieten, indem sie in Anlagen wie Geldmarktpapiere, Schatzanweisungen, kurzfristige Anleihen und Einlagenzertifikate anlegen. Diese Instrumente haben normalerweise eine kurze Laufzeit von weniger als einem Jahr.

Geldmarktfonds sind daher besonders für Anleger geeignet, die nach einer sicheren und stabileren Anlageform suchen. Sie bieten in der Regel niedrigere Renditen als andere Arten von Investmentfonds, aber auch ein geringeres Risiko. Sie eignen sich gut für kurzfristige Anlageziele oder als Alternative zu traditionellen Sparkonten.

Geldmarktfonds sind in der Regel einfach zu handhaben und bieten eine hohe Liquidität. Anleger können ihre Anteile in der Regel jederzeit verkaufen, was einen schnellen Zugriff auf ihr investiertes Kapital ermöglicht.

Immobilienfonds

sind eine spezielle Art von Investmentfonds, die sich auf den Erwerb und die Verwaltung von Immobilien konzentrieren. Sie ermöglichen Anlegern, in den Immobilienmarkt zu investieren, ohne direkt eine einzelne Immobilie zu besitzen.

Bei einem Immobilienfonds wird das Kapital der Anleger verwendet, um Immobilien wie Wohnhäuser, Gewerbeimmobilien oder Grundstücke zu erwerben. Diese Immobilien werden dann von professionellen Immobilienexperten verwaltet und vermietet.

Der Vorteil der Investition in Immobilienfonds liegt darin, dass Anleger von den potenziellen Wertsteigerungen der Immobilien und den laufenden Mieteinnahmen profitieren können. Gleichzeitig werden sie von den operativen und administrativen Aufgaben, die mit dem Besitz einer Immobilie einhergehen, entlastet.

Immobilienfonds bieten auch eine breite Diversifikation, da sie in verschiedene Arten von Immobilien und Standorte investieren können. Dadurch wird das Risiko reduziert, da ein Verlust in einer bestimmten Immobilie von den Gewinnen anderer Immobilien ausgeglichen werden kann.

Es ist wichtig zu beachten, dass Immobilienfonds in der Regel eine langfristige Anlagestrategie verfolgen, da Immobilieninvestitionen Zeit benötigen, um Renditen zu erzielen. Anleger, die in Immobilienfonds investieren, sollten daher eine langfristige Perspektive haben.

Ter Fond Auswahl und Bewertung

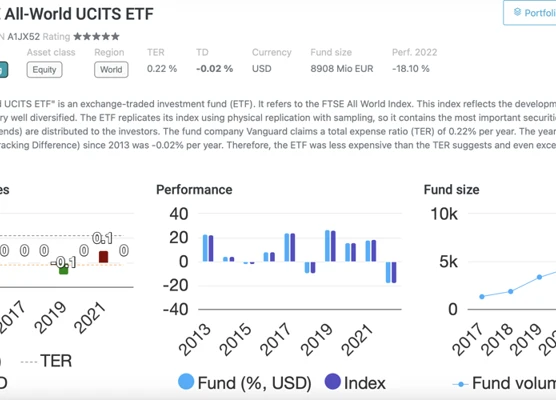

Die Auswahl und Bewertung von Ter Fond ist ein wichtiger Schritt für jeden Anleger, der in Investmentfonds investieren möchte. Es gibt mehrere Faktoren, die bei der Auswahl eines passenden Fonds zu berücksichtigen sind. Zunächst ist es wichtig, die Renditehistorie des Fonds zu analysieren und zu prüfen, wie gut er in der Vergangenheit abgeschnitten hat. Eine langfristige Rendite ist ein wichtiger Indikator für die Stärke eines Fonds. Darüber hinaus ist es wichtig, das Risiko des Fonds zu bewerten und dessen Volatilität zu prüfen. Dies kann anhand von Kennzahlen wie der Standardabweichung oder dem Beta-Faktor erfolgen. Ein weiterer wichtiger Faktor bei der Auswahl eines Ter Fonds ist die Bewertung des Fondsmanagers. Es ist ratsam, Informationen über die Erfahrung und Fachkompetenz des Fondsmanagers zu recherchieren. Die Kosten des Fonds sollten ebenfalls berücksichtigt werden. Hierbei ist es wichtig, die verschiedenen Kostenkomponenten wie Ausgabeaufschläge, Verwaltungsgebühren und Erfolgsgebühren zu betrachten. Durch eine umfassende Analyse und Bewertung dieser Faktoren kann ein Anleger den passenden Ter Fond auswählen, der seinen individuellen Anlagezielen und Risikotoleranzen entspricht.

Rendite

Die Rendite ist ein wichtiger Faktor bei der Auswahl eines Ter Fonds

, da sie Aufschluss darüber gibt, wie erfolgreich der Fonds in der Vergangenheit abgeschnitten hat und welche potenziellen Renditen Anleger erwarten können. Die Rendite wird in der Regel als prozentualer Gewinn oder Verlust über einen bestimmten Zeitraum angegeben.

Es ist jedoch wichtig zu beachten, dass die vergangene Rendite keine Garantie für zukünftige Erträge ist. Die Performance eines Fonds kann von Jahr zu Jahr schwanken und unterliegt den Entwicklungen der Märkte und den Investmententscheidungen des Fondsmanagers.

Anleger sollten die Rendite eines Ter Fonds mit anderen Vergleichsindizes oder ähnlichen Fonds vergleichen, um die Performance im Kontext zu bewerten. Es ist ratsam, langfristige Renditen zu betrachten, um eine fundierte Entscheidung zu treffen.

Um die Rendite eines Fonds zu berechnen, werden in der Regel verschiedene Kennzahlen verwendet, darunter die jährliche Rendite, die kumulative Rendite und die durchschnittliche Rendite. Diese Kennzahlen ermöglichen es Anlegern, die Performance des Fonds über verschiedene Zeiträume zu analysieren.

Bei der Auswahl eines Ter Fonds sollten Anleger darauf achten, dass die Rendite im Einklang mit ihren langfristigen Anlagezielen und ihrer Risikotoleranz steht. Es kann auch hilfreich sein, die Rendite des Fonds mit den Renditen anderer vergleichbarer Fonds zu vergleichen, um eine fundierte Entscheidung zu treffen.

Risikoanalyse

Die Risikoanalyse ist ein wichtiger Schritt bei der Auswahl und Bewertung von Ter Fond, um das potenzielle Risiko und die Rendite eines Fonds zu bewerten.

Bei der Risikoanalyse werden verschiedene Faktoren berücksichtigt, darunter die Volatilität der Wertpapiere im Fondsportfolio, historische Renditen, Marktbedingungen und potenzielle Risiken für die Anlageklasse, in die der Fonds investiert.

Ein wichtiger Indikator für das Risiko eines Fonds ist die Volatilität, die die Schwankungen der Wertentwicklung des Fonds misst. Wenn ein Fonds hohe Volatilität aufweist, kann dies darauf hinweisen, dass die Rendite des Fonds in kurzer Zeit stark schwanken kann.

Es ist auch wichtig, die historischen Renditen des Fonds zu analysieren, um festzustellen, wie der Fonds in der Vergangenheit abgeschnitten hat. Jedoch sollte beachtet werden, dass vergangene Ergebnisse keine Garantie für zukünftige Renditen sind.

Die Analysten berücksichtigen auch die Marktbedingungen und potenzielle Risiken für die Anlageklasse des Fonds. Zum Beispiel kann eine wirtschaftliche Rezession das Risiko von Aktienfonds erhöhen, während steigende Zinsen das Risiko von Anleihenfonds beeinflussen können.

Eine gründliche Risikoanalyse hilft Anlegern dabei, die Risikotoleranz festzulegen und einen Fonds auszuwählen, der im Einklang mit ihren individuellen Anlagezielen und Risikobereitschaft steht. Es ist ratsam, professionelle Beratung in Anspruch zu nehmen und verschiedene Fonds zu vergleichen, um eine fundierte Entscheidung zu treffen.

Fondsmanager-Bewertung

Die Bewertung des Fondsmanagers ist ein wichtiger Aspekt bei der Auswahl eines Ter Fonds. Ein erfahrener und kompetenter Fondsmanager kann einen erheblichen Einfluss auf die Performance eines Fonds haben.

Bei der Bewertung eines Fondsmanagers sollten Anleger verschiedene Faktoren berücksichtigen:

- Track Record: Die Erfolgsbilanz des Fondsmanagers ist ein entscheidender Indikator für seine Kompetenz. Anleger können sich die vergangene Performance des Fonds anschauen und prüfen, ob der Fondsmanager in der Lage war, solide Renditen zu erzielen.

- Anlagestrategie: Es ist wichtig, die Anlagestrategie des Fondsmanagers zu verstehen und zu prüfen, ob sie mit den eigenen Anlagezielen und Risikotoleranzen übereinstimmt. Ein guter Fondsmanager sollte eine klare und konsistente Anlagestrategie verfolgen.

- Marktkenntnisse: Ein Fondsmanager mit fundierten Marktkenntnissen und einem tiefgreifenden Verständnis der Finanzmärkte kann bessere Investmententscheidungen treffen. Es ist ratsam, Informationen über die fachliche Qualifikation und Erfahrung des Fondsmanagers einzuholen.

- Kommunikation und Transparenz: Ein guter Fondsmanager sollte transparent über seine Investitionsentscheidungen und die Performance des Fonds kommunizieren. Regelmäßige Berichte und Updates sind ein Zeichen dafür, dass der Fondsmanager engagiert und offen mit den Anlegern kommuniziert.

Eine umfassende Fondsmanager-Bewertung hilft Anlegern dabei, das Potenzial eines Ter Fonds besser einzuschätzen und informierte Investitionsentscheidungen zu treffen.

Kostenvergleich

Ein Kostenvergleich ist ein wichtiger Schritt bei der Auswahl eines Ter Fonds, da die Kosten einen direkten Einfluss auf die Rendite der Investition haben.

Es gibt verschiedene Arten von Kosten, die im Zusammenhang mit Investmentfonds anfallen. Zu den häufigsten gehören Ausgabeaufschläge, Verwaltungsgebühren, Transaktionskosten und Performance-Gebühren.

Eine der wichtigen Kennzahlen, die den Kostenvergleich erleichtern, ist die Gesamtkostenquote (TER). Sie gibt an, wie hoch die jährlichen Kosten des Fonds im Verhältnis zum verwalteten Vermögen sind. Je niedriger die TER, desto geringer sind die Kosten.

Es ist wichtig, die Kosten eines Ter Fonds mit ähnlichen Fonds in derselben Kategorie zu vergleichen. Beispielsweise ist es sinnvoll, die TER eines Aktienfonds mit der TER anderer Aktienfonds zu vergleichen.

Darüber hinaus ist es ratsam, nicht nur auf die Kosten zu achten, sondern auch die Rendite des Fonds zu berücksichtigen. Ein Fonds mit niedrigeren Kosten, aber einer unterdurchschnittlichen Rendite, kann langfristig weniger rentabel sein als ein etwas teurerer Fonds mit einer besseren Rendite.

Um den Kostenvergleich zu erleichtern, bieten viele Fondsgesellschaften Tools und Vergleichstabellen an, die es Anlegern ermöglichen, die Kosten und Renditen verschiedener Fonds zu vergleichen. Diese Informationen können bei der Entscheidungsfindung helfen und die langfristige Rentabilität der Investition beeinflussen.

Ter Fond Steuern und Recht

Investmentfonds wie Ter Fond unterliegen spezifischen Steuer- und Rechtsvorschriften, die Anleger beachten sollten. Die steuerliche Behandlung von Investmentfonds hängt in der Regel von der Art des Fonds und der Art der erzielten Erträge ab. Gewinne aus Aktienfonds können zum Beispiel steuerlich anders behandelt werden als Erträge aus Geldmarktfonds. Es ist ratsam, sich von einem Steuerberater beraten zu lassen, um die steuerlichen Auswirkungen einer Investition in Ter Fond zu verstehen und die richtige Steuererklärung abzugeben. Rechtlich sind Investmentfonds durch spezifische Regelungen und Gesetze geschützt. Die Fondsgesellschaften müssen bestimmte Transparenzanforderungen erfüllen und regelmäßig Berichte über die Performance des Fonds veröffentlichen. Es ist auch wichtig, die rechtlichen Rahmenbedingungen für Fonds zu kennen, um die Rechte als Anleger zu verstehen und rechtliche Probleme zu vermeiden.

Steuerliche Behandlung von Investmentfonds

Die steuerliche Behandlung von Investmentfonds kann je nach Land und Rechtsordnung unterschiedlich sein.

In Deutschland unterliegen Investmentfonds bestimmten steuerlichen Regelungen. Grundsätzlich werden Investmentfonds steuerlich ähnlich behandelt wie Aktien. Die Gewinne aus dem Verkauf von Fondsanteilen werden als Kursgewinne betrachtet und unterliegen der Abgeltungssteuer.

Die Abgeltungssteuer gilt für Kapitalerträge, die über einem bestimmten Freibetrag liegen. Anleger müssen die Erträge aus Investmentfonds in ihrer jährlichen Steuererklärung angeben. Es gibt jedoch auch Fonds, die als „Thesaurierende Fonds“ bezeichnet werden. Bei diesen Fonds werden die Erträge nicht jährlich ausgeschüttet, sondern im Fonds reinvestiert. In diesem Fall werden die steuerlichen Belastungen erst beim Verkauf der Fondsanteile fällig.

Es ist ratsam, sich bei steuerlichen Fragen im Zusammenhang mit Investmentfonds an einen Steuerberater oder Fachmann zu wenden. Dieser kann individuell beraten und die spezifischen steuerlichen Aspekte und Regelungen des jeweiligen Landes erläutern.

Rechtliche Rahmenbedingungen für Fonds

Die rechtlichen Rahmenbedingungen für Fonds sind wichtig, um die Integrität der Investmentbranche zu gewährleisten und den Schutz der Anleger zu fördern.

Die meisten Investmentfonds unterliegen den Vorschriften des Investmentgesetzes. Dieses Gesetz legt die rechtlichen Anforderungen fest, die Fonds erfüllen müssen, um den Anlegern ein hohes Maß an Transparenz und Schutz zu bieten.

Ein wichtiger Aspekt der rechtlichen Rahmenbedingungen für Fonds ist die Offenlegungspflicht. Fondsgesellschaften sind verpflichtet, umfassende Informationen über den Fonds bereitzustellen, einschließlich des Anlageziels, der Anlagestrategie, des Risikoprofils und der Kostenstruktur. Diese Informationen helfen den Anlegern, informierte Entscheidungen zu treffen und das Potenzial des Fonds besser zu verstehen.

Ein weiterer wichtiger rechtlicher Aspekt ist die Überwachung der Fonds durch Aufsichtsbehörden wie die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) in Deutschland. Diese Behörden stellen sicher, dass die Fondsgesellschaften die geltenden Gesetze und Vorschriften einhalten und die Interessen der Anleger schützen.

Fonds unterliegen auch bestimmten steuerlichen Regelungen, die je nach Land und Art des Fonds variieren können. Anleger sollten sich über die steuerlichen Implikationen informieren und gegebenenfalls einen Steuerberater hinzuziehen, um ihre persönliche Situation zu klären.

Finanzplanung mit Ter Fond

Die Finanzplanung mit Ter Fond ist ein wichtiger Schritt, um langfristige Anlageziele zu erreichen und finanzielle Sicherheit zu gewährleisten. Es gibt mehrere Schritte, die bei der Finanzplanung mit Ter Fond zu beachten sind:

- Langfristige Ziele festlegen: Es ist wichtig, klare und realistische langfristige Ziele zu definieren, wie zum Beispiel den Ruhestand, den Kauf eines Eigenheims oder die Ausbildung der Kinder. Diese Ziele dienen als Leitfaden für die Anlageentscheidungen.

- Risikotoleranz bestimmen: Jeder Anleger hat eine individuelle Risikotoleranz. Es ist wichtig, die eigene Komfortzone bezüglich möglicher Verluste zu kennen und darauf basierend die richtigen Fonds auszuwählen.

- Diversifikationsstrategie entwickeln: Eine ausgewogene Diversifikation innerhalb des Ter Fonds-Portfolios kann dazu beitragen, das Risiko zu minimieren und gleichzeitig das Potenzial für langfristige Renditen zu maximieren. Eine Mischung aus verschiedenen Anlageklassen und geografischen Regionen kann eine gute Strategie sein.

Die Finanzplanung mit Ter Fond erfordert eine regelmäßige Überwachung der Anlageergebnisse und gegebenenfalls eine Anpassung der Investitionsstrategie. Es ist ratsam, einen Finanzberater zu konsultieren, der bei der Auswahl der richtigen Fonds und der Gestaltung eines maßgeschneiderten Finanzplans helfen kann.

Langfristige Ziele festlegen

Wenn es darum geht, mit Ter Fond eine langfristige Finanzplanung zu erstellen, ist es wichtig, klare und spezifische Ziele festzulegen. Indem Sie langfristige Ziele setzen, können Sie Ihre Anlagestrategie entsprechend ausrichten und einen klaren Fahrplan für Ihre finanzielle Zukunft erstellen.

Hier sind einige Punkte zu beachten, wenn Sie langfristige Ziele festlegen:

- Spezifisch sein: Stellen Sie sicher, dass Ihre Ziele klar und konkret definiert sind. Zum Beispiel könnte Ihr Ziel sein, in den nächsten 10 Jahren genug Geld anzusparen, um ein Eigenheim zu kaufen.

- Realistisch sein: Seien Sie realistisch bei der Festlegung Ihrer Ziele. Berücksichtigen Sie Ihr Einkommen, Ihre Ausgaben und Ihre finanzielle Situation. Setzen Sie sich erreichbare und realistische Ziele, die Sie motivieren und nicht überfordern.

- Zeitrahmen festlegen: Bestimmen Sie den Zeitrahmen, innerhalb dessen Sie Ihr Ziel erreichen möchten. Dies hilft Ihnen dabei, Ihre Anlagestrategie entsprechend anzupassen und Ihre Fortschritte zu verfolgen.

- Flexibilität zulassen: Behalten Sie im Hinterkopf, dass sich Ihre Ziele im Laufe der Zeit ändern können. Es ist wichtig, flexibel zu bleiben und Ihre Ziele regelmäßig zu überprüfen und anzupassen, falls nötig.

Indem Sie langfristige Ziele festlegen und Ihre Finanzplanung entsprechend ausrichten, können Sie mit Ter Fond einen klaren Weg zu finanzieller Sicherheit und Erfolg einschlagen.

Risikotoleranz bestimmen

Die Bestimmung der Risikotoleranz ist ein wichtiger Schritt in der Finanzplanung mit Ter Fond. Die Risikotoleranz bezieht sich auf die Fähigkeit und Bereitschaft eines Anlegers, Verluste in seinem Investmentportfolio zu tolerieren.

Es ist wichtig, die eigene Risikotoleranz zu bestimmen, da sie die Wahl des passenden Ter Fonds und die Festlegung der Anlagestrategie beeinflusst. Einige Anleger haben eine höhere Risikotoleranz und sind bereit, größere Kursschwankungen und potenzielle Verluste zu akzeptieren, um potenziell höhere Renditen zu erzielen. Andere Anleger haben eine niedrigere Risikotoleranz und bevorzugen Investitionen mit geringerem Risiko, selbst wenn dies möglicherweise zu niedrigeren Renditen führt.

Es gibt verschiedene Faktoren, die bei der Bestimmung der eigenen Risikotoleranz berücksichtigt werden sollten:

- Finanzielle Ziele und Zeitrahmen: Anleger sollten ihre finanziellen Ziele und den Zeitrahmen für ihre Investitionen berücksichtigen. Je länger der Anlagehorizont ist, desto höher kann die Risikotoleranz sein.

- Finanzielle Situation: Die finanzielle Situation eines Anlegers, einschließlich seines Einkommens, seiner Ausgaben und seines Vermögens, kann ebenfalls die Risikotoleranz beeinflussen. Eine stabile finanzielle Situation kann zu einer höheren Risikotoleranz führen.

- Persönliche Präferenzen: Jeder Anleger hat unterschiedliche Präferenzen und eine individuelle Einstellung zum Risiko. Es ist wichtig, die eigenen Vorlieben und persönlichen Werte zu berücksichtigen.

Es ist ratsam, die Risikotoleranz zusammen mit einem Finanzberater zu bestimmen, da dieser eine objektive Einschätzung der individuellen Situation und Ziele geben kann. Basierend auf der Risikotoleranz kann dann ein geeigneter Ter Fond ausgewählt werden, der zu den individuellen Bedürfnissen passt.

Diversifikationsstrategie entwickeln

Die Entwicklung einer Diversifikationsstrategie ist ein wesentlicher Bestandteil einer erfolgreichen Finanzplanung mit Ter Fond. Eine Diversifikationsstrategie soll sicherstellen, dass das Investmentportfolio über verschiedene Anlageklassen hinweg breit gestreut ist, um das Risiko zu minimieren und potenzielle Renditen zu maximieren.

Hier sind einige Schritte, die bei der Entwicklung einer Diversifikationsstrategie mit Ter Fond hilfreich sein können:

- Ziele festlegen: Definieren Sie klar Ihre langfristigen finanziellen Ziele. Möchten Sie zum Beispiel für den Ruhestand sparen, ein Haus kaufen oder die Ausbildung Ihrer Kinder finanzieren?

- Risikotoleranz bestimmen: Überlegen Sie, wie viel Risiko Sie bereit sind einzugehen. Einige Anleger bevorzugen möglicherweise eine konservative Strategie mit weniger Risiko, während andere bereit sind, höhere Risiken einzugehen, um potenziell höhere Renditen zu erzielen.

- Fonds auswählen: Wählen Sie Ter Fonds aus verschiedenen Anlageklassen, um eine breite Diversifikation zu erreichen. Zum Beispiel könnten Sie in Aktienfonds, Anleihenfonds und Immobilienfonds investieren, um von verschiedenen Marktsegmenten und Wirtschaftszweigen zu profitieren.

- Asset Allocation: Bestimmen Sie, wie viel Kapital Sie in jede Anlageklasse investieren möchten. Die Verteilung (Asset Allocation) des Portfolios sollte auf Ihren Zielen und Ihrer Risikotoleranz basieren.

- Regelmäßige Überprüfung: Überprüfen Sie regelmäßig Ihr Investmentportfolio und passen Sie es bei Bedarf an. Das Marktumfeld kann sich ändern, und es ist wichtig, darauf zu reagieren, um Ihre Diversifikationsstrategie aufrechtzuerhalten.

Eine gut durchdachte Diversifikationsstrategie mit Ter Fond kann dazu beitragen, das Risiko zu reduzieren und gleichzeitig das Potenzial für langfristige Renditen zu maximieren.

Fazit

Investmentfonds wie Ter Fond bieten eine attraktive Möglichkeit für Anleger, ihr Geld zu investieren und potenzielle Renditen zu erzielen.

Die breite Diversifikation, die von Investmentfonds geboten wird, reduziert das Risiko einer einzelnen Investition und erhöht die Chancen auf langfristige Erfolge. Professionelle Fondsmanager übernehmen die Verwaltung des Fondsportfolio und treffen fundierte Investmententscheidungen.

Bevor Anleger sich für einen Ter Fond entscheiden, ist es wichtig, verschiedene Aspekte zu berücksichtigen. Die Renditehistorie des Fonds, die Risikoanalyse, die Bewertung des Fondsmanagers und der Kostenvergleich sind entscheidende Faktoren bei der Auswahl und Bewertung eines Ter Fonds.

Es ist auch wichtig, die steuerliche Behandlung von Investmentfonds und die rechtlichen Rahmenbedingungen zu verstehen. Dies ermöglicht eine fundierte Finanzplanung und eine optimale Nutzung der vorhandenen Mittel.

Bei der Finanzplanung mit Ter Fond sollten Anleger langfristige Ziele festlegen, ihre Risikotoleranz bestimmen und eine geeignete Diversifikationsstrategie entwickeln.

Abschließend bieten Ter Fonds eine flexible und skalierbare Investitionsmöglichkeit für Anleger. Durch die richtige Auswahl und Bewertung können sie ihre finanziellen Ziele effektiv verfolgen und von den Chancen des Finanzmarktes profitieren.

Häufig gestellte Fragen

1. Wie funktioniert ein Ter Fond?

Ein Ter Fond funktioniert, indem das Geld vieler Anleger zusammengelegt wird und von professionellen Fondsmanagern in verschiedene Wertpapiere und Vermögenswerte investiert wird. Die Anleger profitieren von den potenziellen Renditen und der diversifizierten Anlagestrategie des Fonds.

2. Wie viel kostet es, in einen Ter Fond zu investieren?

Die Kosten für die Investition in einen Ter Fond können je nach Fonds unterschiedlich sein. Zu den gängigen Kosten gehören Ausgabeaufschläge, Verwaltungsgebühren und gegebenenfalls Performancegebühren. Es ist wichtig, die Kostenstruktur des Fonds zu verstehen, bevor man investiert.

3. Welche Renditen kann man von einem Ter Fond erwarten?

Die Renditen eines Ter Fonds können je nach Marktentwicklung und Anlagestrategie des Fonds unterschiedlich sein. Es gibt keine garantierten Renditen, da Investmentfonds Marktrisiken ausgesetzt sind. Historische Daten und die Expertise der Fondsmanager können jedoch Indikatoren für potenzielle Renditen sein.

4. Wie kann ich einen geeigneten Ter Fond auswählen?

Die Auswahl eines geeigneten Ter Fonds erfordert eine gründliche Analyse der Anlageziele, Risikotoleranz und Kostenstruktur. Es ist ratsam, die Vergangenheitsperformance des Fonds, die Expertise des Fondsmanagers und die Anlagestrategie zu bewerten, bevor man eine Investitionsentscheidung trifft.

5. Wie oft kann ich mein investiertes Geld aus einem Ter Fond abheben?

Die Liquidität von Ter Fonds kann je nach Fonds variieren. Einige Fonds bieten tägliche oder wöchentliche Liquidität, während andere Fonds eine längere Kündigungsfrist haben. Es ist wichtig, die spezifischen Bedingungen des Fonds zu überprüfen, um zu verstehen, wie oft und unter welchen Bedingungen man Geld aus dem Fonds abheben kann.

6. Was ist der Unterschied zwischen einem Aktienfonds und einem Geldmarktfonds?

Ein Aktienfonds investiert hauptsächlich in Aktien von Unternehmen und hat in der Regel ein höheres Renditepotenzial, ist aber auch mit höheren Risiken verbunden. Geldmarktfonds investieren hingegen in kurzfristige Anlagen wie Bankguthaben und Geldmarktinstrumente und zielen mehr auf Kapitalerhalt und Liquidität ab.

7. Welche Steuern muss ich auf Erträge aus einem Ter Fond zahlen?

Die steuerliche Behandlung von Erträgen aus Ter Fonds hängt von den gesetzlichen Bestimmungen des jeweiligen Landes ab. In einigen Ländern werden Kapitalerträge aus Investmentfonds besteuert. Es ist empfehlenswert, einen Steuerberater zu konsultieren, um die genaue steuerliche Situation in Ihrem Land zu klären.

8. Kann ich einen Ter Fond als Teil meiner Erbschaft verwenden?

Ja, ein Ter Fond kann als Teil einer Erbschaft verwendet werden. Wenn Sie einen Ter Fond erben, haben Sie die Möglichkeit, Ihr Erbe entweder zu behalten und von den potenziellen Renditen zu profitieren oder den Fonds aufzulösen und das Geld abzuziehen. Es ist ratsam, die steuerlichen Auswirkungen und gegebenenfalls rechtlichen Bestimmungen in Bezug auf Erbschaften zu prüfen.

9. Welche rechtlichen Rahmenbedingungen gelten für Investmentfonds?

Die rechtlichen Rahmenbedingungen für Investmentfonds können je nach Land unterschiedlich sein. Investmentfonds müssen bestimmte Vorschriften und regulative Bestimmungen einhalten, um den Schutz der Anleger sicherzustellen. Diese Vorschriften umfassen die Offenlegung von Informationen, die Überwachung durch Aufsichtsbehörden und die Einhaltung branchenspezifischer Richtlinien.

10. Wie kann ich meine langfristigen Ziele mit einem Ter Fond erreichen?

Um langfristige Ziele mit einem Ter Fond zu erreichen, ist es wichtig, eine solide Finanzplanung durchzuführen. Legen Sie klare Ziele fest, bestimmen Sie Ihre Risikotoleranz und entwickeln Sie eine Diversifikationsstrategie. Regelmäßige Überprüfungen und gegebenenfalls Anpassungen helfen Ihnen, auf Kurs zu bleiben und Ihre langfristigen Ziele zu erreichen.