Es ist eine Frage, die viele von uns stellen: Soll ich meine Schulden tilgen oder lieber Geld sparen? Beide Optionen haben Vor- und Nachteile und es kann schwierig sein, die richtige Entscheidung zu treffen. In diesem Artikel werden wir uns genauer mit den verschiedenen Faktoren befassen, die berücksichtigt werden müssen, um eine fundierte Entscheidung zu treffen. Wir werden sowohl die Vor- und Nachteile des Tilgens als auch des Sparens analysieren und darüber sprechen, welche Faktoren Einfluss auf Ihre Entscheidung haben sollten. Am Ende werden Sie in der Lage sein, eine fundierte Entscheidung zu treffen, die Ihrer finanziellen Situation und Ihren langfristigen Zielen am besten entspricht. Lesen Sie weiter, um mehr zu erfahren!

Zusammenfassung

- Vor- und Nachteile des Tilgens

- Vor- und Nachteile des Sparens

- Faktoren, die berücksichtigt werden sollten

- Entscheidung treffen

- Zusammenfassung

-

Häufig gestellte Fragen

- 1. Lohnt es sich, Schulden vorzeitig abzuzahlen?

- 2. Welche Art von Schulden sollte man zuerst tilgen?

- 3. Wie wirkt sich das Tilgen von Schulden auf meine Kreditwürdigkeit aus?

- 4. Gibt es steuerliche Vorteile beim Tilgen von Schulden?

- 5. Ist es besser, Schulden abzuzahlen oder in Vermögenswerte zu investieren?

- 6. Sollte ich mit dem Tilgen von Schulden beginnen, bevor ich anfange zu sparen?

- 7. Welche anderen Optionen gibt es, außer Schulden zu tilgen oder zu sparen?

- 8. Wie lange dauert es, um Schulden vollständig abzuzahlen?

- 9. Kann ich Schulden und Sparen gleichzeitig tun?

- 10. Wie kann ich motiviert bleiben, Schulden abzuzahlen?

- Verweise

Vor- und Nachteile des Tilgens

Bevor wir ins Detail gehen, schauen wir uns die Vor- und Nachteile des Tilgens an. Der größte Vorteil des Tilgens von Schulden ist, dass es dazu führt, dass Sie schuldenfrei werden. Dadurch entfallen Zinszahlungen und Sie haben mehr finanzielle Freiheit. Darüber hinaus steigert das Entschulden Ihr Selbstvertrauen und Ihre Zufriedenheit. Sie können sich auf andere finanzielle Ziele konzentrieren und langfristig Vermögen aufbauen. Es ist jedoch wichtig zu beachten, dass das Tilgen von Schulden auch einige Nachteile haben kann, insbesondere wenn Sie hohe Zinssätze haben. Wenn Sie Ihr gesamtes Geld für die Tilgung verwenden, fehlt es möglicherweise an finanziellen Mitteln für unvorhergesehene Ausgaben oder Investitionen. Es ist wichtig, eine ausgewogene Perspektive zu haben und Ihre individuelle finanzielle Situation zu berücksichtigen, bevor Sie eine Entscheidung treffen.

Vorteile des Tilgens

– Schuldenfreiheit: Der größte Vorteil des Tilgens von Schulden ist es, dass Sie schuldenfrei werden. Dadurch entfallen Zinszahlungen und Sie können Ihr Geld für andere Zwecke verwenden.

– Finanzielle Freiheit: Durch die Tilgung von Schulden gewinnen Sie finanzielle Freiheit. Sie sind nicht mehr an regelmäßige Zahlungen gebunden und können Ihr Einkommen für andere Bedürfnisse oder Ziele verwenden.

– Verbesserung des Kreditwürdigkeit: Durch das Tilgen Ihrer Schulden verbessern Sie Ihre Kreditwürdigkeit. Eine gute Kreditwürdigkeit ermöglicht es Ihnen, bessere Zinssätze für zukünftige Kredite oder Hypotheken zu erhalten.

Nachteile des Tilgens

Es gibt auch Nachteile beim Tilgen von Schulden zu beachten. Einer der Hauptnachteile ist, dass Sie möglicherweise nicht genug finanzielle Mittel für andere Ausgaben oder Investitionen haben. Insbesondere wenn Sie hohe Zinssätze haben, kann es sinnvoller sein, einen Teil Ihres Geldes in attraktive Anlageoptionen zu investieren, anstatt es für die Tilgung Ihrer Schulden zu verwenden. Eine interessante Möglichkeit könnte beispielsweise der Kauf von Bond ETFs sein, die langfristig ein höheres Renditepotential bieten können. Darüber hinaus kann das ausschließlich Fokussieren auf die Tilgung von Schulden dazu führen, dass Sie finanziell unflexibel werden und keine Rücklagen für unvorhergesehene Ereignisse haben. Eine ausgewogene Betrachtung ist also wichtig, um die bestmögliche finanzielle Entscheidung zu treffen.

Vor- und Nachteile des Sparens

Nun schauen wir uns die Vor- und Nachteile des Sparens an. Der größte Vorteil des Sparens ist, dass Sie über finanzielle Reserven verfügen, um unvorhergesehene Ausgaben zu decken. Dadurch haben Sie eine gewisse Sicherheit und können finanzielle Engpässe vermeiden. Darüber hinaus können Sie durch das regelmäßige Sparen langfristig Vermögen aufbauen und Ihre finanziellen Ziele erreichen. Ein weiterer Vorteil ist, dass Sie möglicherweise von Zinsen oder Renditen profitieren können, wenn Sie Ihr Geld in Anlagen wie beispielsweise TradeSignal Online investieren. Beim Sparen müssen Sie jedoch auch einige Nachteile berücksichtigen. Zum einen sind die Zinssätze derzeit recht niedrig, was bedeutet, dass Ihr Sparvermögen möglicherweise nicht so schnell wächst, wie Sie es sich wünschen. Zum anderen kann es schwierig sein, für längere Zeiträume diszipliniert zu sparen. Es ist wichtig, eine langfristige Perspektive zu haben und Ihre finanziellen Ziele realistisch zu bewerten, bevor Sie sich für das Sparen entscheiden.

Vorteile des Sparens

Es gibt auch einige Vorteile beim Sparen. Durch das Sparen können Sie ein finanzielles Polster aufbauen, das Ihnen in finanziell unsicheren Zeiten Sicherheit bietet. Sie können für unvorhergesehene Ausgaben oder Notfälle gerüstet sein, ohne sich weiter verschulden zu müssen. Darüber hinaus ermöglicht Ihnen das Sparen die Möglichkeit, langfristige finanzielle Ziele zu erreichen, wie den Kauf eines Eigenheims oder einer Traumreise. Ein weiterer Vorteil des Sparens ist die Möglichkeit, Zinsen zu verdienen, indem Sie Ihr Geld in verschiedene Anlageformen investieren. Dies kann zu einer zusätzlichen Rendite führen und Ihr Vermögen langfristig steigern. Indem Sie diszipliniert sparen, können Sie ein solides Fundament für Ihre finanzielle Zukunft aufbauen.

Nachteile des Sparens

Es gibt jedoch auch Nachteile beim Sparen. Zum einen kann das Sparen zu einer geringen Rendite führen, insbesondere wenn Sie Ihr Geld auf einem gewöhnlichen Sparkonto lassen. Die Zinsen sind oft niedrig und können den Wertverlust durch Inflation nicht ausgleichen. Darüber hinaus kann das Sparen dazu führen, dass Sie weniger liquide Mittel zur Verfügung haben, um unvorhergesehene Ausgaben zu decken oder kurzfristig Investitionen zu tätigen. Es ist wichtig, die richtige Balance zwischen dem Sparen für zukünftige Ziele und der Aufrechterhaltung einer angemessenen finanziellen Flexibilität zu finden.

Faktoren, die berücksichtigt werden sollten

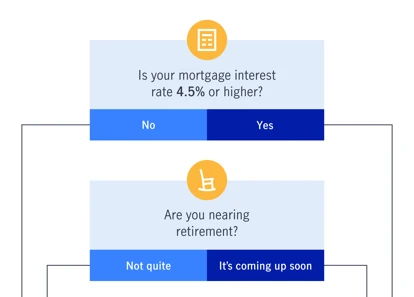

Beim Treffen einer Entscheidung, ob Sie Ihre Schulden tilgen oder sparen sollten, gibt es mehrere wichtige Faktoren, die berücksichtigt werden sollten. Der erste Faktor ist Ihre finanzielle Situation. Sie sollten Ihre Einkommensquelle, Ihre monatlichen Ausgaben und Verbindlichkeiten sowie Ihren finanziellen Spielraum analysieren. Wenn Sie hohe Schulden und Zinssätze haben, könnte es sinnvoll sein, diese so schnell wie möglich zu tilgen. Ein weiterer Faktor sind die Zinssätze. Wenn Sie hochverzinsliche Schulden haben, kann das Tilgen Vorrang haben, da Sie dadurch Zinszahlungen einsparen. Im Gegensatz dazu, wenn Ihre Schulden niedrige Zinssätze haben, könnten Sie die Möglichkeit haben, Ihr Geld in rentablere Anlageformen zu investieren. Ein letzter Faktor, der berücksichtigt werden sollte, sind Ihre zukünftigen Ziele. Wenn Sie beispielsweise planen, in naher Zukunft eine Immobilie zu kaufen, könnte es vorteilhaft sein, Schulden zu tilgen, um Ihre Kreditwürdigkeit zu verbessern. Es ist wichtig, all diese Faktoren abzuwägen und eine fundierte Entscheidung zu treffen, die zu Ihrer individuellen Situation passt.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Finanzielle Situation

Bei der Entscheidung, ob Sie Ihre Schulden tilgen oder sparen sollten, ist Ihre finanzielle Situation von entscheidender Bedeutung. Sie müssen Ihre Einnahmen, Ausgaben und finanziellen Verpflichtungen sorgfältig analysieren. Fragen Sie sich, wie hoch Ihre monatlichen Schuldenzahlungen im Vergleich zu Ihrem Einkommen sind. Wenn Ihre Schuldenlast hoch ist und Sie Schwierigkeiten haben, diese regelmäßig zu begleichen, kann es ratsam sein, Ihre Schulden zu tilgen, um finanzielle Stabilität zu erreichen. Wenn Sie jedoch genügend Einkommen haben und Ihre monatlichen Schuldenzahlungen bewältigen können, sollten Sie auch andere finanzielle Ziele wie den Aufbau eines Notfallfonds oder einer Altersvorsorge in Betracht ziehen. Es ist wichtig, Ihre finanzielle Situation objektiv zu bewerten und eine Entscheidung zu treffen, die Ihren individuellen Bedürfnissen am besten entspricht.

Zinssätze

Bei der Entscheidung zwischen dem Tilgen von Schulden und dem Sparen spielen die Zinssätze eine wichtige Rolle. beeinflussen die Rentabilität von Geldanlagen und die Kosten für Schulden. Wenn die Zinssätze hoch sind, können hohe Schulden zu erheblichen Zinszahlungen führen, was das Tilgen priorisieren könnte. Hohe Zinssätze können jedoch auch attraktive Spar- und Investitionsmöglichkeiten bieten, bei denen eine höhere Rendite erzielt werden kann. Es ist wichtig, die Zinssätze auf Ihrem Darlehen und die potenzielle Rendite Ihrer Anlage zu vergleichen und abzuwägen, welche Option langfristig finanziell vorteilhafter ist. Eine detaillierte Analyse Ihrer individuellen Situation kann Ihnen helfen, fundierte Entscheidungen zu treffen.

Zukünftige Ziele

Bei der Entscheidung, ob Sie tilgen oder sparen sollten, ist es wichtig, Ihre zukünftigen Ziele zu berücksichtigen. Wenn Ihre vorrangigen Ziele darin bestehen, schuldenfrei zu sein und finanzielle Stabilität zu erlangen, könnte das Tilgen der Schulden die richtige Wahl sein. Es ermöglicht Ihnen, Ihre finanziellen Verpflichtungen abzubauen und langfristig Vermögen aufzubauen. Auf der anderen Seite, wenn Sie zukünftige finanzielle Ziele haben, wie zum Beispiel den Kauf eines Hauses oder den Aufbau eines Investmentportfolios, könnte es sinnvoller sein, Geld zu sparen und für diese Ziele anzulegen. Die richtige Entscheidung hängt von Ihren individuellen Zielen und Prioritäten ab. Informieren Sie sich über globale Investmentportfolios, um mehr über Investitionsmöglichkeiten zu erfahren, die Ihnen helfen können, Ihre zukünftigen Ziele zu erreichen.

Entscheidung treffen

Um eine fundierte Entscheidung zu treffen, ob Sie Schulden tilgen oder Geld sparen sollten, sollten Sie mehrere Faktoren berücksichtigen. Zunächst einmal ist es wichtig, Ihre finanzielle Situation genau zu analysieren. Berücksichtigen Sie Ihr Einkommen, Ihre Ausgaben und Ihre bestehenden Verbindlichkeiten. Überlegen Sie, ob Sie genügend Ersparnisse haben, um unvorhergesehene Ausgaben zu bewältigen, falls Sie sich für die Tilgung entscheiden.

Ein weiterer wichtiger Faktor sind die Zinssätze. Wenn Ihre Schulden hohe Zinssätze haben, kann es sinnvoll sein, diese schnellstmöglich abzuzahlen, um Zinskosten zu reduzieren. Denken Sie jedoch daran, dass Sie möglicherweise eine bessere Rendite erzielen könnten, wenn Sie Ihr Geld in eine Anlage investieren, die eine höhere Rendite als Ihre Schuldenzinsen bietet.

Schließlich sollten Sie Ihre zukünftigen Ziele berücksichtigen. Wenn Sie beispielsweise ein Haus kaufen oder eine große Anschaffung tätigen möchten, kann es sinnvoll sein, Geld zu sparen, um diese Ziele zu erreichen. Auf der anderen Seite könnte die Tilgung Ihrer Schulden Sie finanziell befreien und es Ihnen ermöglichen, sich auf langfristige Investitionen und Vermögensbildung zu konzentrieren.

Es ist wichtig, all diese Faktoren sorgfältig abzuwägen und individuelle Umstände zu berücksichtigen, bevor Sie eine Entscheidung treffen. Es kann auch hilfreich sein, mit einem Finanzberater zu sprechen, der Ihnen dabei helfen kann, die beste Option für Ihre persönliche Situation zu identifizieren.

Zusammenfassung

In der Zusammenfassung dieses Artikels haben wir die Vor- und Nachteile des Tilgens und des Sparens untersucht. Beim Tilgen von Schulden können Sie schuldenfrei werden und finanzielle Freiheit gewinnen. Es gibt jedoch auch das Risiko, dass Sie möglicherweise nicht genügend Geld für andere Ausgaben oder Investitionen haben. Beim Sparen können Sie langfristig Vermögen aufbauen, aber es kann schwierig sein, dieses Gleichgewicht zu finden. Wenn Sie eine fundierte Entscheidung treffen möchten, müssen Sie Ihre finanzielle Situation, die Zinssätze und Ihre zukünftigen Ziele berücksichtigen. Letztendlich liegt die Entscheidung bei Ihnen und es ist wichtig, eine Entscheidung zu treffen, die Ihren individuellen Bedürfnissen und Zielen entspricht.

Häufig gestellte Fragen

1. Lohnt es sich, Schulden vorzeitig abzuzahlen?

Ja, es kann sich lohnen, Schulden vorzeitig abzuzahlen, da dies dazu führt, dass Sie schneller schuldenfrei werden und Zinszahlungen reduzieren können.

2. Welche Art von Schulden sollte man zuerst tilgen?

Es wird empfohlen, mit Schulden zu beginnen, die hohe Zinssätze haben, wie beispielsweise Kreditkartenschulden. Diese Schulden kosten Sie langfristig mehr Geld.

3. Wie wirkt sich das Tilgen von Schulden auf meine Kreditwürdigkeit aus?

Das Tilgen von Schulden kann sich positiv auf Ihre Kreditwürdigkeit auswirken, da es zeigt, dass Sie verantwortungsbewusst mit Ihren Schulden umgehen und diese zurückzahlen können.

4. Gibt es steuerliche Vorteile beim Tilgen von Schulden?

Steuerliche Vorteile beim Tilgen von Schulden hängen von Ihrem Wohnsitzland ab. Es ist ratsam, einen Steuerberater zu konsultieren, um festzustellen, ob Sie möglicherweise von steuerlichen Vorteilen profitieren können.

5. Ist es besser, Schulden abzuzahlen oder in Vermögenswerte zu investieren?

Die Antwort auf diese Frage hängt von verschiedenen Faktoren ab, wie zum Beispiel dem Zinssatz Ihrer Schulden, den potenziellen Renditen der Investition und Ihrer individuellen Risikotoleranz. Es ist ratsam, professionellen Rat einzuholen, um die für Sie beste Entscheidung zu treffen.

6. Sollte ich mit dem Tilgen von Schulden beginnen, bevor ich anfange zu sparen?

Es kann ratsam sein, zunächst Schulden zu tilgen, insbesondere wenn Sie hohe Zinssätze haben. Sobald Sie Ihre Schulden unter Kontrolle haben, können Sie das gesparte Geld für den Aufbau eines Notfallfonds und zukünftige Investitionen verwenden.

7. Welche anderen Optionen gibt es, außer Schulden zu tilgen oder zu sparen?

Es gibt verschiedene Optionen, wie zum Beispiel eine Umschuldung, bei der Sie Ihre Schulden zu einem niedrigeren Zinssatz refinanzieren. Es ist ratsam, alle Optionen zu prüfen und eine Entscheidung zu treffen, die zu Ihrer individuellen finanziellen Situation passt.

8. Wie lange dauert es, um Schulden vollständig abzuzahlen?

Die Dauer, um Schulden vollständig abzuzahlen, hängt von verschiedenen Faktoren ab, wie zum Beispiel der Höhe der Schulden, den Zinssätzen und Ihren monatlichen Zahlungen. Es ist ratsam, einen Rückzahlungsplan zu erstellen, um den Prozess zu überwachen und motiviert zu bleiben.

9. Kann ich Schulden und Sparen gleichzeitig tun?

Ja, es ist möglich, Schulden abzuzahlen und gleichzeitig zu sparen. Dies erfordert jedoch ein gutes Budgetmanagement und eine klare Priorisierung Ihrer finanziellen Ziele.

10. Wie kann ich motiviert bleiben, Schulden abzuzahlen?

Motivationsfaktoren können variieren, aber einige Tipps sind, sich an die positiven Auswirkungen des SCHULDENTILGENS zu erinnern, kleine Meilensteine zu feiern, Unterstützung von Freunden oder Familie zu suchen und regelmäßige Überprüfungen Ihrer Fortschritte vorzunehmen.