Maximierung der Überschussbeteiligung in der Berufsunfähigkeitsversicherung: Expertenrat für optimale Finanzplanung – Wenn es um die finanzielle Absicherung bei Berufsunfähigkeit geht, ist die Überschussbeteiligung ein entscheidender Faktor. Doch was genau bedeutet das und warum ist es wichtig, die Überschussbeteiligung zu maximieren? In diesem Artikel geben wir Ihnen einen Expertenrat zur optimalen Finanzplanung. Wir zeigen Ihnen, wie Sie Ihre Vertragsbedingungen überprüfen, einen Tarif mit hoher Überschussbeteiligung wählen und die Flexibilität der Überschussverwendung prüfen können. Außerdem geben wir Ihnen weitere Tipps zur Finanzplanung bei Berufsunfähigkeit, wie die Diversifizierung Ihrer Anlagen, die Erstellung eines Notfallfonds und die regelmäßige Überprüfung Ihrer Versicherung. Lesen Sie weiter, um wertvolle Informationen zur Maximierung Ihrer Überschussbeteiligung und zur optimalen Finanzplanung zu erhalten.

Zusammenfassung

- Was ist die Überschussbeteiligung?

- Warum ist die Maximierung der Überschussbeteiligung wichtig?

-

Expertenrat zur Maximierung der Überschussbeteiligung

- 1. Überprüfen Sie Ihre Vertragsbedingungen

- 2. Wählen Sie einen Tarif mit hoher Überschussbeteiligung

- 3. Prüfen Sie die Flexibilität der Überschussverwendung

- 4. Bündeln Sie Ihre Versicherungen

- Frag einen AnwaltWenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

- 5. Berücksichtigen Sie die Steueraspekte

- Weitere Tipps zur Finanzplanung bei Berufsunfähigkeit

- Fazit

-

Häufig gestellte Fragen

- 1. Wie wird die Überschussbeteiligung berechnet?

- 2. Kann man die Überschussbeteiligung beeinflussen?

- 3. Was passiert, wenn ich meinen Vertrag kündige?

- 4. Ist die Überschussbeteiligung garantiert?

- 5. Wie wirkt sich die Überschussbeteiligung auf meinen Versicherungsbeitrag aus?

- 6. Kann ich die Überschüsse zurückerhalten?

- 7. Gibt es Steuerimpulse für die Überschussbeteiligung?

- 8. Kann ich die Überschussbeteiligung für andere Zwecke verwenden?

- 9. Gibt es Alternativen zur Berufsunfähigkeitsversicherung mit Überschussbeteiligung?

- 10. Was ist der Unterschied zwischen Überschussbeteiligung und garantierten Leistungen?

- Verweise

Was ist die Überschussbeteiligung?

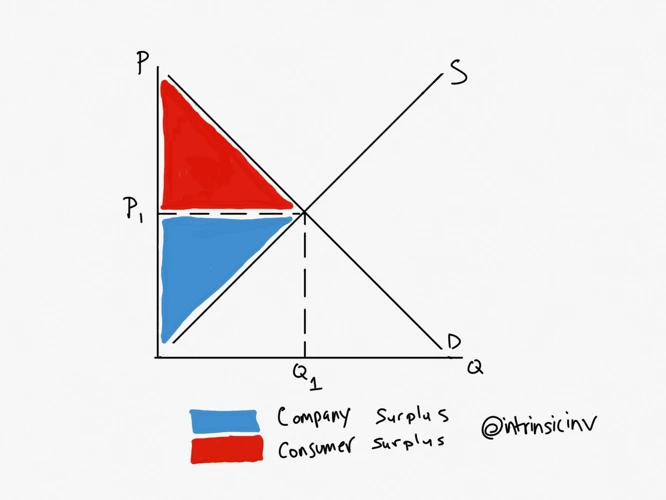

Die Überschussbeteiligung ist ein Zusatznutzen, den Versicherungsgesellschaften ihren Versicherungsnehmern in der Berufsunfähigkeitsversicherung bieten. Sie stellt die Beteiligung der Kunden an den erwirtschafteten Überschüssen des Versicherungsunternehmens dar. Diese Überschüsse entstehen, wenn die eingenommenen Beiträge höher sind als die tatsächlichen Kosten der Versicherung und die angenommenen Schadensfälle. Die Überschussbeteiligung wird in Form von zusätzlichen Leistungen oder Beitragsrückzahlungen an die Versicherungsnehmer weitergegeben. Sie dient als Anreiz für Kunden, Verträge langfristig aufrechtzuerhalten und trägt zur Wertsteigerung der Versicherungspolice bei. Eine hohe Überschussbeteiligung kann langfristig erhebliche finanzielle Vorteile für die Versicherungsnehmer bieten. Weitere Informationen zur Berufsunfähigkeitsversicherung finden Sie auf unserer Seite zu Invaliditätstabellen.

Warum ist die Maximierung der Überschussbeteiligung wichtig?

Die Maximierung der Überschussbeteiligung in der Berufsunfähigkeitsversicherung ist von großer Bedeutung, da sie die finanzielle Absicherung bei Berufsunfähigkeit erheblich verbessern kann. Eine hohe Überschussbeteiligung bedeutet, dass die Versicherungsnehmer von höheren Zusatzleistungen oder Beitragsrückzahlungen profitieren. Dadurch können sie ihre finanzielle Belastung im Falle einer Berufsunfähigkeit besser bewältigen. Eine maximale Überschussbeteiligung kommt auch einer langfristigen Wertsteigerung der Versicherungspolice zugute. Daher ist es wichtig, geeignete Maßnahmen zu ergreifen, um die Überschussbeteiligung zu maximieren. Weitere Informationen zur finanziellen Absicherung im Pflegefall finden Sie auf unserer Seite zur Pflegegeldversicherung.

Expertenrat zur Maximierung der Überschussbeteiligung

Um die Überschussbeteiligung in Ihrer Berufsunfähigkeitsversicherung zu maximieren, sollten Sie einige Expertentipps beachten. Erstens sollten Sie Ihre Vertragsbedingungen sorgfältig überprüfen, um sicherzustellen, dass Sie von einer attraktiven Überschussbeteiligung profitieren. Zweitens ist es ratsam, einen Tarif mit hoher Überschussbeteiligung zu wählen, um langfristig größere Gewinne zu erzielen. Darüber hinaus sollten Sie die Flexibilität der Überschussverwendung prüfen, um mögliche zusätzliche Vorteile zu nutzen. Es kann auch sinnvoll sein, Ihre Versicherungspolicen zu bündeln, um Kosten zu senken und Ihre Überschussbeteiligung zu maximieren. Steueraspekte sollten ebenfalls berücksichtigt werden, um mögliche Steuervorteile zu nutzen. Weitere Informationen zum Thema Versicherungen und Rechtsrat finden Sie auf unserer Seite zu Ergo Rechtsschutz Erfahrungen.

1. Überprüfen Sie Ihre Vertragsbedingungen

Um die Überschussbeteiligung in Ihrer Berufsunfähigkeitsversicherung zu maximieren, sollten Sie zunächst Ihre Vertragsbedingungen sorgfältig prüfen. Überprüfen Sie, ob Ihr Versicherungsvertrag eine Überschussbeteiligung vorsieht und in welcher Form diese gewährt wird. Achten Sie auch auf die Höhe der Überschussbeteiligung, da diese von Versicherungsgesellschaft zu Versicherungsgesellschaft unterschiedlich sein kann. Zusätzlich sollten Sie überprüfen, ob Ihr Vertrag bestimmte Voraussetzungen erfüllen muss, um von der Überschussbeteiligung zu profitieren. Stellen Sie sicher, dass Sie alle Regelungen in Ihrem Vertrag verstehen und bei Bedarf Ihren Versicherungsanbieter kontaktieren, um Unklarheiten zu klären. Eine intensive Prüfung Ihrer Vertragsbedingungen ist der erste Schritt, um die maximale Überschussbeteiligung in Ihrer Berufsunfähigkeitsversicherung zu erreichen.

2. Wählen Sie einen Tarif mit hoher Überschussbeteiligung

Bei der Auswahl einer Berufsunfähigkeitsversicherung ist es wichtig, einen Tarif mit einer hohen Überschussbeteiligung zu wählen. Die Höhe der Überschussbeteiligung kann von Versicherungsgesellschaft zu Versicherungsgesellschaft unterschiedlich sein und kann einen erheblichen Einfluss auf die finanziellen Vorteile haben, die Sie als Versicherungsnehmer erhalten. Wenn Sie einen Tarif mit hoher Überschussbeteiligung wählen, erhöhen Sie Ihre Chancen auf zusätzliche Leistungen oder Beitragsrückzahlungen. Es lohnt sich daher, die Tarife verschiedener Anbieter zu vergleichen und sich für einen Tarif mit einer attraktiven Überschussbeteiligung zu entscheiden. Vergessen Sie jedoch nicht, auch andere wichtige Faktoren wie die Versicherungsbedingungen und den Kundenservice zu berücksichtigen, um eine umfassende und optimale Finanzplanung zu gewährleisten.

3. Prüfen Sie die Flexibilität der Überschussverwendung

Bei der Berufsunfähigkeitsversicherung ist es wichtig, die Flexibilität der Überschussverwendung zu prüfen. Die Überschüsse, die von der Versicherungsgesellschaft erwirtschaftet werden, können auf verschiedene Weisen genutzt werden. Einige Versicherer bieten die Möglichkeit, die Überschüsse zur Reduzierung der Beiträge zu verwenden, während andere die Option anbieten, sie als zusätzliche Rente auszahlen zu lassen. Es ist wichtig, die verschiedenen Möglichkeiten zu vergleichen und den Vertrag zu wählen, der am besten zu den individuellen Bedürfnissen und Zielen passt. Eine flexible Überschussverwendung kann es ermöglichen, die finanzielle Situation besser anzupassen und zusätzliche Vorteile aus der Berufsunfähigkeitsversicherung zu erhalten.

4. Bündeln Sie Ihre Versicherungen

Wenn es um die Maximierung der Überschussbeteiligung in der Berufsunfähigkeitsversicherung geht, kann es vorteilhaft sein, Ihre Versicherungen zu bündeln. Dies bedeutet, dass Sie Ihre Berufsunfähigkeitsversicherung bei demselben Versicherungsunternehmen abschließen, bei dem Sie auch andere Versicherungen, wie zum Beispiel eine Lebensversicherung oder eine private Krankenversicherung, haben. Durch das Bündeln Ihrer Versicherungen können Sie von einem möglichen Rabatt profitieren und möglicherweise eine höhere Überschussbeteiligung erhalten. Außerdem haben Sie den Vorteil einer zentralen Ansprechperson für all Ihre Versicherungsfragen. Es ist jedoch wichtig, verschiedene Angebote zu vergleichen und die Bedingungen der Versicherungsverträge sorgfältig zu prüfen, um sicherzugehen, dass Sie die bestmögliche Überschussbeteiligung für Ihre individuellen Bedürfnisse erhalten.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

5. Berücksichtigen Sie die Steueraspekte

Bei der Maximierung der Überschussbeteiligung in der Berufsunfähigkeitsversicherung sollten auch die Steueraspekte berücksichtigt werden. Es ist wichtig zu wissen, dass die Leistungen aus der Berufsunfähigkeitsversicherung in der Regel als steuerpflichtiges Einkommen betrachtet werden. Dennoch gibt es Möglichkeiten, die steuerliche Belastung zu minimieren. Eine Option ist die private Vorsorge durch eine Pflegegeldversicherung, bei der die Leistungen unter bestimmten Bedingungen steuerfrei sein können. Eine sorgfältige Prüfung der steuerlichen Auswirkungen und gegebenenfalls eine professionelle Beratung können dabei helfen, die Steuerlast zu optimieren. Weitere Informationen zur Pflegegeldversicherung und deren steuerlichen Aspekten finden Sie auf unserer Seite zu Pflegegeldversicherungen.

Weitere Tipps zur Finanzplanung bei Berufsunfähigkeit

Für eine optimale Finanzplanung bei Berufsunfähigkeit gibt es noch weitere Tipps, die Sie berücksichtigen sollten. Eine Möglichkeit ist die Diversifizierung Ihrer Anlagen, um das Risiko zu streuen und mögliche Verluste auszugleichen. Ein weiterer wichtiger Aspekt ist die Erstellung eines Notfallfonds, der Ihnen in finanziell schwierigen Zeiten als Sicherheitsnetz dient. Zudem sollten Sie Ihre Versicherung regelmäßig überprüfen, um sicherzustellen, dass sie Ihren aktuellen Bedürfnissen und Lebensumständen entspricht. Bei Fragen und Unsicherheiten ist es ratsam, einen Finanzplanungs- und Rechtsberater zu konsultieren, der Ihnen bei der optimalen Gestaltung Ihrer finanziellen Absicherung helfen kann. Durch die Berücksichtigung dieser weiteren Tipps können Sie Ihre Finanzplanung bei Berufsunfähigkeit weiter optimieren und Ihre Zukunft besser absichern.

1. Diversifizieren Sie Ihre Anlagen

Eine wichtige Maßnahme zur optimalen Finanzplanung bei Berufsunfähigkeit ist es, Ihre Anlagen zu diversifizieren. Dies bedeutet, dass Sie Ihr Geld nicht nur in eine einzige Anlageform investieren sollten, sondern verschiedene Anlageklassen nutzen, um das Risiko zu streuen. Dazu gehören beispielsweise Aktien, Anleihen, Immobilien oder auch Investmentfonds. Durch die Diversifizierung Ihres Portfolios können Sie potenzielle Verluste in einer Anlageklasse durch Gewinne in anderen ausgleichen. Ein Link zur Seite über die Pflegegeldversicherung könnte relevant sein. So minimieren Sie das Risiko und erhöhen die Chancen auf langfristige Rendite. Es ist wichtig, die individuelle Risikobereitschaft und Anlageziele zu berücksichtigen und gegebenenfalls professionellen Rat einzuholen.

2. Erstellen Sie einen Notfallfonds

Um Ihre finanzielle Sicherheit bei Berufsunfähigkeit weiter zu optimieren, ist es ratsam, einen Notfallfonds zu erstellen. Ein Notfallfonds ist ein separates Konto, auf dem Sie einen bestimmten Betrag für unvorhergesehene Ausgaben und finanzielle Engpässe zur Seite legen. Dieser Fonds sollte ausreichend Geld enthalten, um Ihre laufenden Ausgaben für mindestens drei bis sechs Monate zu decken. Der Notfallfonds bietet Ihnen eine zusätzliche finanzielle Sicherheit, falls Sie aufgrund einer Berufsunfähigkeit Ihr regelmäßiges Einkommen verlieren. Mit einem gut gefüllten Notfallfonds können Sie kurzfristige finanzielle Verpflichtungen wie Miete, Kreditraten und Lebenshaltungskosten decken, ohne Ihre langfristige finanzielle Strategie zu gefährden. Es ist wichtig, den Notfallfonds regelmäßig zu überprüfen und gegebenenfalls aufzustocken, um im Ernstfall abgesichert zu sein.

3. Überprüfen Sie Ihre Versicherung regelmäßig

Um Ihre finanzielle Sicherheit im Falle einer Berufsunfähigkeit zu gewährleisten, ist es wichtig, Ihre Versicherung regelmäßig zu überprüfen. Ändern sich Ihre persönlichen Umstände oder beruflichen Aktivitäten, sollten Sie sicherstellen, dass Ihre Versicherungspolice immer noch Ihren Bedürfnissen entspricht. Überprüfen Sie, ob die vereinbarte Rentenhöhe ausreicht und ob die Vertragsbedingungen noch aktuell sind. Es kann auch sinnvoll sein, die Überschussbeteiligung zu überprüfen und zu prüfen, ob es Tarife mit besseren Konditionen gibt. Eine regelmäßige Überprüfung ermöglicht es Ihnen, gegebenenfalls Anpassungen vorzunehmen und sicherzustellen, dass Ihre Berufsunfähigkeitsversicherung optimal auf Ihre individuelle Situation zugeschnitten ist.

4. Konsultieren Sie einen Finanzplanungs- und Rechtsberater

Die Berufsunfähigkeitsversicherung und die Maximierung der Überschussbeteiligung können komplex sein. Um sicherzustellen, dass Sie die bestmögliche finanzielle Planungsoption wählen, ist es ratsam, einen Finanzplanungs- und Rechtsberater zu konsultieren. Ein Experte kann Ihnen helfen, die Feinheiten der Versicherungsbedingungen zu verstehen, Ihre finanziellen Ziele zu analysieren und die optimalen Strategien zur Maximierung Ihrer Überschussbeteiligung zu entwickeln. Ein Finanzplanungs- und Rechtsberater kann Ihnen auch dabei helfen, Steueraspekte zu berücksichtigen und sicherzustellen, dass Ihre Versicherungspolice im Einklang mit Ihren finanziellen Zielen steht. Nehmen Sie sich die Zeit, einen Experten hinzuzuziehen, um sicherzustellen, dass Sie die bestmögliche Finanzplanung in Bezug auf Ihre Berufsunfähigkeitsversicherung erhalten.

Fazit

In diesem Artikel haben wir Ihnen wichtige Tipps gegeben, wie Sie die Überschussbeteiligung in Ihrer Berufsunfähigkeitsversicherung maximieren können. Durch die Überprüfung Ihrer Vertragsbedingungen, die Auswahl eines Tarifs mit hoher Überschussbeteiligung und die Berücksichtigung der Flexibilität und Steueraspekte können Sie langfristig finanzielle Vorteile erzielen. Wir haben Ihnen auch weitere Tipps zur optimalen Finanzplanung bei Berufsunfähigkeit gegeben, wie die Diversifizierung Ihrer Anlagen, die Erstellung eines Notfallfonds und die regelmäßige Überprüfung Ihrer Versicherung. Denken Sie auch daran, einen Finanzplanungs- und Rechtsberater zu konsultieren, um eine individuelle und maßgeschneiderte Beratung zu erhalten. Eine optimale Finanzplanung kann Ihnen helfen, Ihre finanzielle Sicherheit auch im Falle von Berufsunfähigkeit zu gewährleisten.

Häufig gestellte Fragen

1. Wie wird die Überschussbeteiligung berechnet?

Die Berechnung der Überschussbeteiligung erfolgt durch das Versicherungsunternehmen auf Grundlage der erwirtschafteten Überschüsse. Sie kann von Unternehmen zu Unternehmen unterschiedlich sein und hängt von verschiedenen Faktoren wie der finanziellen Performance des Unternehmens und der Vertragsdauer ab.

2. Kann man die Überschussbeteiligung beeinflussen?

Obwohl die Überschussbeteiligung von der Versicherungsgesellschaft festgelegt wird, gibt es dennoch Möglichkeiten, sie zu beeinflussen. Indem Sie einen Tarif mit hoher Überschussbeteiligung wählen und Ihre Versicherungspolice regelmäßig überprüfen und anpassen, können Sie die Höhe der Überschussbeteiligung optimieren.

3. Was passiert, wenn ich meinen Vertrag kündige?

Wenn Sie Ihren Vertrag kündigen, verlieren Sie in der Regel Anspruch auf die zukünftige Überschussbeteiligung. Es ist wichtig zu überprüfen, ob Ihr Vertrag eine Möglichkeit bietet, die angesammelten Überschüsse bei vorzeitiger Vertragsbeendigung zu erhalten.

4. Ist die Überschussbeteiligung garantiert?

Die Überschussbeteiligung ist in der Regel nicht garantiert. Sie kann von Jahr zu Jahr variieren und hängt von der finanziellen Situation des Versicherungsunternehmens und anderen Faktoren ab. Es ist daher wichtig, die Vertragsbedingungen sorgfältig zu prüfen, um ein Verständnis dafür zu haben, wie die Überschussbeteiligung gehandhabt wird.

5. Wie wirkt sich die Überschussbeteiligung auf meinen Versicherungsbeitrag aus?

Die Überschussbeteiligung kann sich positiv auf Ihren Versicherungsbeitrag auswirken. Je höher die Beteiligung, desto niedriger können die Beiträge oder die Beitragssteigerungen sein. Es lohnt sich, Tarife mit hoher Überschussbeteiligung zu prüfen, um langfristig Kostenvorteile zu erzielen.

6. Kann ich die Überschüsse zurückerhalten?

Je nach Vertrag können Sie möglicherweise die angesammelten Überschüsse zurückerhalten, wenn Sie Ihren Vertrag kündigen oder bestimmte Voraussetzungen erfüllen. Es ist wichtig, die Vertragsbedingungen zu überprüfen, um zu verstehen, wie die Rückerstattung der Überschüsse gehandhabt wird.

7. Gibt es Steuerimpulse für die Überschussbeteiligung?

Die Behandlung der Überschussbeteiligung in Bezug auf Steuern kann je nach Land und Steuergesetzgebung unterschiedlich sein. Es ist ratsam, sich mit einem Steuerberater oder einem Experten für finanzielle Angelegenheiten über die steuerlichen Auswirkungen der Überschussbeteiligung zu konsultieren.

8. Kann ich die Überschussbeteiligung für andere Zwecke verwenden?

Einige Versicherungsverträge bieten Flexibilität bei der Verwendung der Überschussbeteiligung. Sie können sie verwenden, um Ihre Beiträge zu reduzieren, zusätzliche Leistungen zu finanzieren oder sie auf andere Weise zu nutzen, wie zum Beispiel den Aufbau eines Notfallfonds oder die Begleichung von Schulden.

9. Gibt es Alternativen zur Berufsunfähigkeitsversicherung mit Überschussbeteiligung?

Ja, es gibt alternative Versicherungsprodukte wie die Pflegegeldversicherung. Diese können ebenfalls eine hochwertige finanzielle Absicherung bieten, jedoch mit unterschiedlichen Bedingungen und Leistungen. Es lohnt sich, verschiedene Optionen zu untersuchen und diejenige zu wählen, die am besten zu Ihren individuellen Bedürfnissen passt. Weitere Informationen zur Pflegegeldversicherung finden Sie auf unserer Seite hier.

10. Was ist der Unterschied zwischen Überschussbeteiligung und garantierten Leistungen?

Die Überschussbeteiligung basiert auf den erwirtschafteten Überschüssen des Versicherungsunternehmens und kann von Jahr zu Jahr variieren. Garantierte Leistungen dagegen sind festgelegte Beträge, die Ihnen im Versicherungsvertrag zugesichert werden. Es ist wichtig, sowohl die Überschussbeteiligung als auch die garantierten Leistungen zu berücksichtigen, um eine umfassende finanzielle Absicherung zu gewährleisten.