Willkommen zu unserem umfassenden Leitfaden zum steuerlichen Aspekt Ihres Umzugs! Bei einem Umzug gibt es viele Dinge zu beachten, insbesondere in Bezug auf das Finanzamt. In diesem Artikel werden wir Ihnen alles erklären, was Sie wissen müssen, um sicherzustellen, dass Sie Ihre Umzugskosten richtig absetzen können. Wir werden Ihnen auch Informationen darüber geben, wie Sie Ihre Adresse beim Finanzamt aktualisieren können und welche steuerlichen Folgen ein Umzug für verschiedene Situationen haben kann, wie z.B. für Familien, Selbstständige und Vermieter. Außerdem erfahen Sie, welche fristen Sie beachten müssen und ob Ihr Arbeitgeber Sie bei Ihrem Umzug finanziell unterstützen kann. Lesen Sie weiter, um alle wichtigen Informationen zu erhalten und seien Sie bestens vorbereitet, wenn es um die steuerliche Seite Ihres Umzugs geht.

Zusammenfassung

- Steuerliche Aspekte des Umzugs

-

Umzugskosten absetzen

- 1. Umzugskostenpauschale

- 2. Tatsächliche Umzugskosten

- 3. Transportkosten für Haustiere

- 4. Kosten für Umzugsunternehmen

- 5. Maklerkosten

- Frag einen AnwaltWenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

- 6. Doppelt gezahlte Miete

- 7. Renovierungskosten

- 8. Umzugskosten für Arbeitslose

- Werbungskosten für den Umzug

- Adressänderung beim Finanzamt

- Umsatzsteuer bei Umzug ins Ausland

- Steuervorteile für Familien beim Umzug

- Steuerliche Folgen bei Vermietung der alten Immobilie

- Umzug als Selbstständiger oder Freiberufler

- Steuererklärung nach dem Umzug

- Steuerberater konsultieren

- Umzugsbezogene steuerliche Fristen

- Steuerliche Unterstützung durch den Arbeitgeber

- Zusammenfassung

-

Häufig gestellte Fragen

- 1. Welche Umzugskosten kann ich von der Steuer absetzen?

- 2. Wie hoch ist die Umzugskostenpauschale?

- 3. Welche Dokumente benötige ich, um meine Umzugskosten von der Steuer abzusetzen?

- 4. Kann ich meine Umzugskosten auch als Arbeitnehmer absetzen?

- 5. Muss ich meine Adresse beim Finanzamt ändern, wenn ich umziehe?

- 6. Welche steuerlichen Folgen hat ein Umzug ins Ausland?

- 7. Gibt es spezielle Steuervorteile für Familien beim Umzug?

- 8. Muss ich meine alte Immobilie verkaufen, wenn ich umziehe?

- 9. Welche steuerlichen Aspekte müssen Selbstständige oder Freiberufler beim Umzug beachten?

- 10. Muss ich nach dem Umzug eine neue Steuererklärung abgeben?

- Verweise

Steuerliche Aspekte des Umzugs

Steuerliche Aspekte des Umzugs sind ein wichtiger Teil des Umzugsprozesses. Es gibt verschiedene Kosten, die möglicherweise absetzbar sind, wie die Umzugskostenpauschale oder tatsächliche Umzugskosten. Auch Transportkosten für Haustiere, Kosten für Umzugsunternehmen, Maklerkosten, doppelt gezahlte Miete, Renovierungskosten und Umzugskosten für Arbeitslose können möglicherweise von der Steuer abgesetzt werden. Als Werbungskosten können Fahrtkosten, Unterkunftskosten und Kosten für Umzugshelfer abgesetzt werden. Es ist wichtig, Ihre Adresse beim Finanzamt zu aktualisieren und die Umsatzsteuer beim Umzug ins Ausland zu berücksichtigen. Familien können von Steuervorteilen beim Umzug profitieren und Vermieter sollten die steuerlichen Folgen der Vermietung der alten Immobilie beachten. Selbstständige oder Freiberufler haben spezifische steuerliche Aspekte zu beachten und sollten eventuell einen Steuerberater konsultieren. Schließlich müssen nach dem Umzug die Steuererklärungen entsprechend den neuen steuerlichen Rahmenbedingungen eingereicht werden.

Umzugskosten absetzen

Umzugskosten können unter bestimmten Umständen von der Steuer abgesetzt werden, was den finanziellen Aufwand für Ihren Umzug erheblich reduzieren kann. Es gibt verschiedene Möglichkeiten, um die Kosten geltend zu machen.

Die Umzugskostenpauschale ist eine vereinfachte Methode, bei der pauschal bestimmte Beträge abgezogen werden können. Sie richtet sich nach der Entfernung zwischen dem alten und dem neuen Wohnort. Alternativ können Sie auch die tatsächlichen Umzugskosten absetzen, wie z.B. Kosten für den Transport Ihres Hausrats, Verpackungsmaterial oder Handwerkerleistungen.

Wenn Sie Haustiere haben, können auch die Transportkosten für sie abgesetzt werden. Wenn Sie ein Umzugsunternehmen beauftragt haben, sind auch diese Kosten absetzbar. Maklerkosten, doppelt gezahlte Miete und Renovierungskosten können ebenfalls berücksichtigt werden.

Allerdings ist es wichtig zu beachten, dass für bestimmte Situationen spezielle Regeln gelten. Arbeitslose können beispielsweise ihre Umzugskosten ebenfalls absetzen, müssen aber bestimmte Voraussetzungen erfüllen.

Sichern Sie sich alle Ihnen zustehenden Steuervorteile und informieren Sie sich über die genauen Bedingungen für das Absetzen der Umzugskosten beim Finanzamt.

1. Umzugskostenpauschale

Die Umzugskostenpauschale ist eine Möglichkeit, um die Kosten eines Umzugs steuerlich geltend zu machen. Für das Jahr 2021 beträgt die Pauschale für Ledige 764 Euro und für Verheiratete 1.528 Euro. Diese Pauschale kann ohne Nachweis der tatsächlichen Kosten in Anspruch genommen werden. Es ist wichtig zu beachten, dass die Umzugskostenpauschale nur dann beansprucht werden kann, wenn der Umzug beruflich bedingt ist und der neue Wohnort mindestens 60 Kilometer von der Arbeitsstätte entfernt liegt. Wenn Sie die Umzugskostenpauschale nutzen möchten, müssen Sie diese in Ihrer Steuererklärung im entsprechenden Abschnitt angeben. Weitere Möglichkeiten, um Umzugskosten abzusetzen, können Sie auf unserer Seite über Steuerprogramme zum Absetzen von Umzugskosten finden.

2. Tatsächliche Umzugskosten

Tatsächliche Umzugskosten sind eine wichtige Kategorie von absetzbaren Kosten beim Umzug. Hierzu zählen beispielsweise die Kosten für den Transport Ihrer Möbel und persönlichen Gegenstände. Diese Kosten können variieren je nach Umfang des Umzugs, der Entfernung und den ausgewählten Transportmitteln. Zu den tatsächlichen Umzugskosten können auch die Kosten für Verpackungsmaterial, Umzugskartons, Handwerkerleistungen für den Aufbau von Möbeln und alle weiteren direkt mit dem Umzug zusammenhängenden Ausgaben gehören. Wichtig ist, dass Sie die Quittungen und Rechnungen als Nachweis für die Kosten sorgfältig aufbewahren. Dadurch können Sie sicherstellen, dass Sie alle berechtigten Kosten steuerlich geltend machen können und bei Bedarf die Nachweise vorlegen können. Weitere Informationen zu steuerlichen Aspekten und spezifischen Absetzungsmöglichkeiten finden Sie in unseren Artikeln zur Kleinunternehmerregelung und Geschäftsreiseabsetzung.

3. Transportkosten für Haustiere

Transportkosten für Haustiere können unter bestimmten Umständen als steuerlich absetzbare Kosten betrachtet werden. Dabei ist zu beachten, dass dies für den Transport des Haustieres zum neuen Wohnort gilt, sofern der Umzug beruflich bedingt ist. Die Kosten können beispielsweise den Transport im Flugzeug, Zug oder Auto sowie die erforderlichen Transportboxen oder -käfige umfassen. Es ist jedoch wichtig anzumerken, dass die Kosten für den Kauf oder die Anschaffung eines Haustieres in der Regel nicht steuerlich absetzbar sind. Weitere Informationen zu den steuerlichen Aspekten des Umzugs finden Sie in den weiteren Abschnitten dieses Artikels.

4. Kosten für Umzugsunternehmen

Kosten für Umzugsunternehmen können unter bestimmten Bedingungen von der Steuer abgesetzt werden. Wenn Sie ein Umzugsunternehmen engagieren, um Ihren Umzug zu erleichtern, können Sie die Kosten für ihre Dienstleistungen möglicherweise als Werbungskosten geltend machen. Es ist jedoch wichtig zu beachten, dass nur die reinen Umzugskosten absetzbar sind und eventuelle Zusatzleistungen, wie beispielsweise die Verpackung Ihrer Gegenstände, nicht absetzbar sind. Zusätzlich müssen Sie entsprechende Belege und Rechnungen vorlegen können, um die Kosten für Umzugsunternehmen nachweisen zu können. Es empfiehlt sich daher, alle relevanten Unterlagen sorgfältig aufzubewahren und sich bei Unsicherheiten an einen Steuerberater zu wenden.

5. Maklerkosten

Maklerkosten können unter bestimmten Umständen als steuerliche Abzugsposten geltend gemacht werden. Wenn Sie beim Umzug in eine neue Mietwohnung einen Makler beauftragen, um Ihnen bei der Wohnungssuche zu helfen, können Sie die entstandenen Maklerkosten in der Regel als Werbungskosten von der Steuer absetzen. Es gibt jedoch bestimmte Voraussetzungen, die erfüllt sein müssen. Zum einen muss der Maklervertrag schriftlich vorliegen und die Kosten müssen angemessen sein. Außerdem müssen die Maklerkosten im Zusammenhang mit der Suche nach einer neuen Mietwohnung entstanden sein. Es ist wichtig, die entsprechenden Belege und Rechnungen aufzubewahren, um diese bei Bedarf dem Finanzamt vorlegen zu können. Für weitere Informationen zur steuerlichen Behandlung von Maklerkosten können Sie sich an einen Steuerberater wenden.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

6. Doppelt gezahlte Miete

Wenn Sie während des Umzugs doppelt Miete zahlen mussten, gibt es möglicherweise die Möglichkeit, diese Kosten steuerlich abzusetzen. Die doppelt gezahlte Miete kann als Werbungskosten geltend gemacht werden, wenn der Mietvertrag für die alte Wohnung noch nicht endgültig beendet war und die doppelte Mietzahlung unvermeidbar war. Es ist wichtig, alle relevanten Belege und Nachweise für die doppelte Mietzahlung aufzubewahren, um diese Kosten in Ihrer Steuererklärung geltend zu machen. Denken Sie daran, dass Sie diese Kosten nur absetzen können, wenn sie ausschließlich auf den Umzug zurückzuführen sind und keine privat genutzten Räume betreffen. Beachten Sie auch, dass es bestimmte Grenzen für die Höhe der absetzbaren Kosten geben kann. Es ist ratsam, sich vorher über die genauen Regelungen und Voraussetzungen zu informieren, um sicherzustellen, dass Sie Ihre doppelt gezahlte Miete korrekt in Ihrer Steuererklärung angeben können.

7. Renovierungskosten

Renovierungskosten können unter bestimmten Umständen steuerlich absetzbar sein. Wenn Sie Renovierungsarbeiten in Ihrem neuen Zuhause durchführen, um es bewohnbar zu machen, können diese Kosten möglicherweise von der Steuer abgesetzt werden. Dazu gehören beispielsweise Malerarbeiten, Bodenbeläge oder der Austausch von Sanitäreinrichtungen. Es ist wichtig zu beachten, dass nur Renovierungskosten, die unmittelbar mit dem Einzug in das neue Zuhause zusammenhängen, absetzbar sind. Kosten für umfangreiche und luxuriöse Renovierungsarbeiten fallen nicht unter diese Regelung. Es ist ratsam, alle Belege und Rechnungen für die Renovierungskosten aufzubewahren, um sie im Falle einer steuerlichen Überprüfung vorlegen zu können.

8. Umzugskosten für Arbeitslose

Umzugskosten können unter bestimmten Umständen auch für Arbeitslose steuerlich absetzbar sein. Arbeitslose können die Kosten für einen Umzug in ihrer Steuererklärung geltend machen, wenn der Umzug aus beruflichen Gründen erfolgt. Dies könnte zum Beispiel der Fall sein, wenn sie eine neue Arbeitsstelle in einer anderen Stadt antreten oder eine Jobzusage in einer anderen Region erhalten haben. Es ist wichtig, dass Arbeitslose die Umzugskosten detailliert nachweisen können, einschließlich Belege für Transport, Umzugsunternehmen, Mietkosten und Renovierungskosten. Zusätzlich zu den Umzugskosten können auch andere damit verbundene Ausgaben wie Reisekosten oder Verpflegungsmehraufwand abgesetzt werden. Arbeitslose sollten sich an die Richtlinien des Finanzamts halten und möglicherweise einen Steuerberater konsultieren, um sicherzustellen, dass sie alle möglichen Umzugskosten korrekt angeben und absetzen.

Werbungskosten für den Umzug

Werbungskosten für den Umzug können eine wichtige Rolle spielen, um steuerliche Vorteile zu nutzen. Dabei können bestimmte Kosten im Zusammenhang mit dem Umzug als Werbungskosten abgesetzt werden. Dazu gehören zum Beispiel die Fahrtkosten, die für den Umzug anfallen, wie beispielsweise die Kosten für die Anreise zur neuen Wohnung oder zur Besichtigungsterminen. Auch die Unterkunftskosten, die während des Umzugs anfallen, wie etwa Hotelübernachtungen oder die Miete einer möblierten Wohnung, können abgesetzt werden. Darüber hinaus können auch Kosten für Umzugshelfer als Werbungskosten geltend gemacht werden. Es ist wichtig, alle relevanten Belege und Nachweise für diese Kosten aufzubewahren, um diese bei der Steuererklärung einreichen zu können. Wenn Sie weitere Informationen zu den steuerlichen Aspekten Ihrer Umzugskosten erhalten möchten, können Sie sich unsere detaillierte Anleitung zum Absetzen von Umzugskosten ansehen.

1. Fahrtkosten

Fahrtkosten können als Werbungskosten für Ihren Umzug geltend gemacht werden. Dazu gehören Benzin- oder Kilometerkosten für Fahrten im Zusammenhang mit dem Umzug, wie z.B. Besichtigungen der neuen Wohnung oder Fahrten zum Umzugsunternehmen. Es ist wichtig, alle relevanten Belege und Quittungen aufzubewahren, um die Fahrtkosten beim Steuerprogramm absetzen zu können. Bevor Sie Ihre Steuererklärung einreichen, vergewissern Sie sich, dass Sie alle Ihre Fahrtkosten ordnungsgemäß dokumentiert haben, um die maximal mögliche Steuererleichterung zu erhalten.

2. Unterkunftskosten

Unterkunftskosten können als Werbungskosten bei einem Umzug steuerlich absetzbar sein. Dabei handelt es sich um die Kosten für eine vorübergehende Unterkunft, die Sie während des Umzugs benötigen. Diese Kosten umfassen zum Beispiel die Hotel- oder Mietkosten für eine möblierte Wohnung während des Umzugsprozesses. Es ist wichtig, alle Belege und Rechnungen für diese Kosten aufzubewahren, da Sie sie in Ihrer Steuererklärung angeben müssen, um den Abzug geltend zu machen. Beachten Sie, dass es bestimmte Höchstbeträge gibt, die Sie nicht überschreiten dürfen, um diese Kosten absetzen zu können.

3. Umzugshelfer

Umzugshelfer können als Werbungskosten abgesetzt werden, wenn Sie bei Ihrem Umzug professionelle Hilfe in Anspruch nehmen. Die Kosten für Umzugshelfer, die beim Transport Ihrer Möbel und anderer Gegenstände helfen, sind steuerlich absetzbar. Es ist wichtig, Quittungen und Rechnungen zu sammeln, um diese Kosten in Ihrer Steuererklärung geltend machen zu können. Achten Sie darauf, dass die Rechnungen auf Ihren Namen ausgestellt sind und dass die Zahlung nachvollziehbar ist. Sie können die Kosten für Umzugshelfer unter den Werbungskosten angeben und somit Ihre Steuerlast reduzieren. Es ist ratsam, diese Informationen mit einem Steuerberater zu besprechen, um sicherzugehen, dass Sie alle relevanten Aspekte berücksichtigen und von den steuerlichen Vorteilen profitieren können.

Adressänderung beim Finanzamt

Die Adressänderung beim Finanzamt ist ein wichtiger Schritt beim Umzug. Es ist wichtig, dem Finanzamt Ihre neue Adresse mitzuteilen, damit Sie weiterhin wichtige steuerliche Informationen erhalten können. Folgende Schritte sollten Sie beachten, um Ihre Adressänderung beim Finanzamt durchzuführen:

1. Meldepflicht: Melden Sie sich bei Ihrer örtlichen Meldebehörde um und geben Sie Ihre neue Adresse bekannt. Dies ist der erste Schritt, um Ihre Adressänderung offiziell zu machen.

2. Elster-Onlineportal: Loggen Sie sich in Ihr Elster-Onlineportal ein und aktualisieren Sie Ihre Daten. Stellen Sie sicher, dass Ihre neue Adresse korrekt eingetragen ist.

3. Schriftliche Mitteilung: Senden Sie dem Finanzamt eine schriftliche Mitteilung über Ihre Adressänderung. Nutzen Sie dafür ein formloses Schreiben und geben Sie Ihre Steuernummer, alte Adresse und neue Adresse an.

4. Steuererklärungen: Geben Sie bei der Abgabe Ihrer Steuererklärungen Ihre neue Adresse an. Dies stellt sicher, dass Ihre Steuererklärungen an die richtige Adresse geschickt werden.

Es ist wichtig, Ihre Adresse zeitnah beim Finanzamt zu ändern, um mögliche Probleme oder Verzögerungen bei der Kommunikation zu vermeiden.

Umsatzsteuer bei Umzug ins Ausland

Wenn Sie ins Ausland umziehen, gibt es bestimmte steuerliche Aspekte zu beachten, insbesondere in Bezug auf die Umsatzsteuer. Grundsätzlich ist ein Umzug in ein anderes Land als eine Lieferung von Waren oder Dienstleistungen anzusehen. Dies bedeutet, dass die Umsatzsteuerregelungen des Ziellandes gelten. In einigen Fällen kann dies bedeuten, dass Sie sich im Zielland umsatzsteuerlich registrieren und Umsatzsteuerzahlungen leisten müssen. Es ist wichtig, die genauen Vorschriften des Ziellandes zu prüfen und gegebenenfalls professionelle Hilfe in Anspruch zu nehmen. Das Finanzamt in Deutschland kann Ihnen bei Fragen zur Umsatzsteuer beim Umzug ins Ausland behilflich sein. Beachten Sie, dass es auch Sonderregelungen für Unternehmen geben kann, die im Binnenmarkt der Europäischen Union tätig sind.

Steuervorteile für Familien beim Umzug

Steuervorteile für Familien beim Umzug können eine große Hilfe sein. Eine der möglichen Vergünstigungen ist beispielsweise das Kindergeld, das Sie unabhängig von Ihrem Einkommen erhalten können. Dieses kann auch während des Umzugs weitergezahlt werden. Zudem gibt es die Möglichkeit, Kinderbetreuungskosten von der Steuer abzusetzen. Hierfür müssen bestimmte Voraussetzungen erfüllt sein, wie zum Beispiel die Notwendigkeit der Kinderbetreuung aufgrund einer beruflichen Tätigkeit. Darüber hinaus können Familien auch steuerliche Erleichterungen in Form von Abzügen für haushaltsnahe Dienstleistungen oder Handwerkerleistungen in Anspruch nehmen. Beispielhaft für haushaltsnahe Dienstleistungen wären die Reinigung der alten oder neuen Wohnung oder Gartenarbeiten. Es lohnt sich also, genauer zu prüfen, welche Steuervorteile für Familien beim Umzug möglich sind und wie man diese in Anspruch nehmen kann.

Steuerliche Folgen bei Vermietung der alten Immobilie

Die Vermietung der alten Immobilie kann steuerliche Folgen haben. Es ist wichtig zu beachten, dass die Mieteinnahmen aus der Vermietung versteuert werden müssen. Gleichzeitig können jedoch auch bestimmte Ausgaben im Zusammenhang mit der Vermietung steuerlich abgesetzt werden. Dazu gehören beispielsweise Instandhaltungskosten, Versicherungsprämien, Verwaltungskosten oder Werbungskosten für die Vermietung. Es ist ratsam, alle Ausgaben und Einnahmen genau zu dokumentieren, um korrekte Steuererklärungen einreichen zu können. Es kann auch sinnvoll sein, einen Steuerberater zu konsultieren, um sicherzustellen, dass alle steuerlichen Aspekte der Vermietung der alten Immobilie korrekt berücksichtigt werden.

Umzug als Selbstständiger oder Freiberufler

Ein Umzug als Selbstständiger oder Freiberufler hat spezifische steuerliche Aspekte, die beachtet werden müssen. Zu den absetzbaren Kosten gehören beispielsweise die Kosten für die Einrichtung eines neuen Büros oder Arbeitsraums, die Transportkosten für Ihre Arbeitsmaterialien und Ausrüstung sowie die Kosten für die Ummeldung Ihres Gewerbes. Es ist wichtig, alle relevanten Belege und Rechnungen sorgfältig aufzubewahren, um diese Kosten bei Ihrer Steuererklärung geltend machen zu können. Darüber hinaus sollten Sie die Umsatzsteuer bei einem Umzug ins Ausland berücksichtigen und prüfen, ob Sie möglicherweise von der Kleinunternehmerregelung Gebrauch machen können, um Ihre Umsatzsteuerpflicht zu reduzieren. Es kann ratsam sein, einen Steuerberater zu konsultieren, der Ihnen bei der steuerlichen Optimierung Ihres Umzugs als Selbstständiger oder Freiberufler helfen kann.

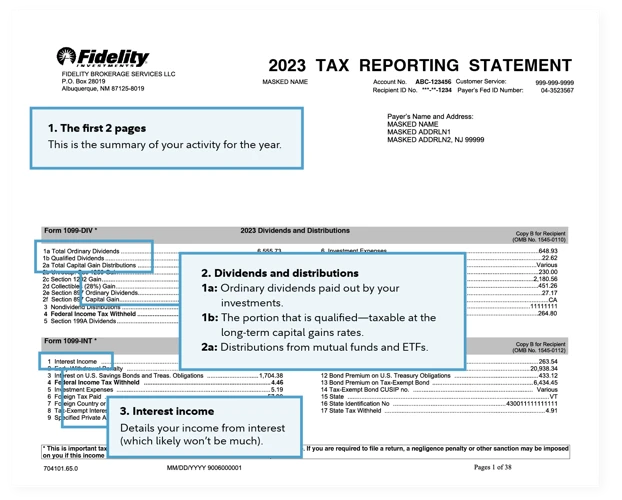

Steuererklärung nach dem Umzug

Die Steuererklärung nach dem Umzug ist ein wichtiger Schritt, um sicherzustellen, dass Sie alle relevanten Informationen korrekt angeben. Nach Ihrem Umzug müssen Sie Ihre neuen Steuerdaten beim Finanzamt angeben. Dazu gehört die Aktualisierung Ihrer Adresse sowie die Erfassung aller umzugsbedingten Kosten und Ausgaben. Sie sollten alle Belege und Rechnungen sorgfältig aufbewahren, um sie bei Bedarf vorlegen zu können. Denken Sie daran, dass bestimmte Kosten absetzbar sein können, wie z.B. Umzugskosten, Renovierungskosten oder Maklerkosten. Es ist ratsam, bei der Erstellung Ihrer Steuererklärung die Hilfe eines Steuerexperten in Anspruch zu nehmen, um sicherzustellen, dass Sie alle möglichen Abzüge und Vergünstigungen nutzen.

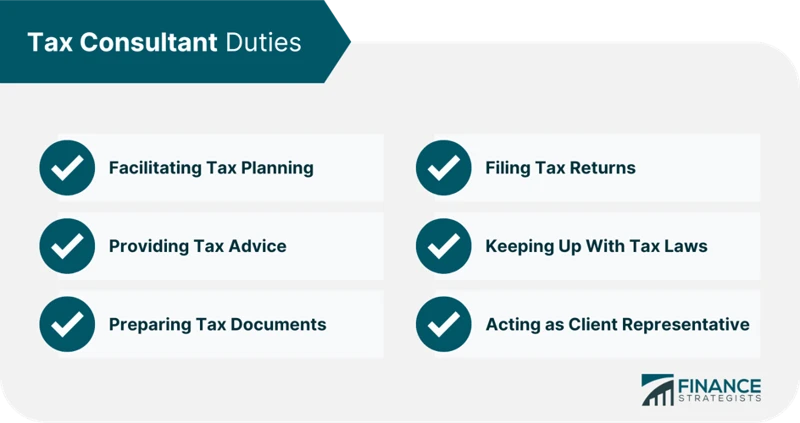

Steuerberater konsultieren

Wenn Sie unsicher sind oder komplexe steuerliche Fragen im Zusammenhang mit Ihrem Umzug haben, kann es hilfreich sein, einen Steuerberater zu konsultieren. Ein Steuerberater ist ein Experte auf dem Gebiet der Steuergesetzgebung und kann Ihnen bei der Planung und Durchführung Ihres Umzugs helfen. Sie können Ihnen dabei helfen, die absetzbaren Kosten zu ermitteln, Steuervorteile zu maximieren und sicherstellen, dass Ihre steuerlichen Verpflichtungen erfüllt sind. Durch ihre Fachkenntnisse können sie Ihnen auch dabei helfen, mögliche Fehler zu vermeiden und Ihre Steuererklärung korrekt und fristgerecht einzureichen. Einen Steuerberater zu konsultieren kann Ihnen eine große Erleichterung geben und Ihnen dabei helfen, finanzielle Vorteile aus Ihrem Umzug zu ziehen.

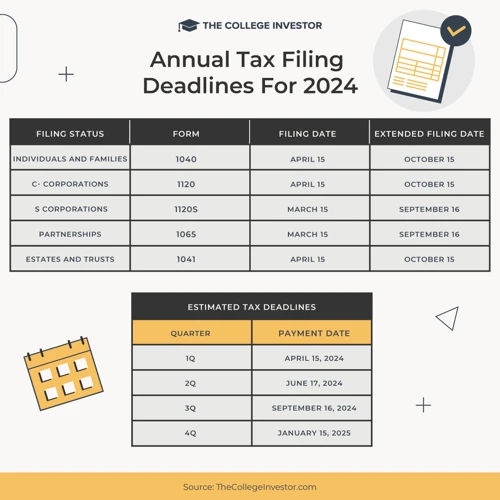

Umzugsbezogene steuerliche Fristen

Umzugsbezogene steuerliche Fristen sind wichtig, um sicherzustellen, dass Sie alle erforderlichen Schritte rechtzeitig erledigen. Hier sind einige wichtige Fristen, die Sie im Auge behalten sollten:

- Adressänderung beim Finanzamt: Sie sollten Ihre neue Adresse innerhalb von zwei Wochen nach Ihrem Umzug beim Finanzamt melden.

- Einreichung der Steuererklärung: Die Steuererklärung muss üblicherweise bis zum 31. Mai des Folgejahres eingereicht werden. Beantragen Sie eine Fristverlängerung, wenn Sie mehr Zeit benötigen.

- Abschreibung von Umzugskosten: Umzugskosten sollten im Jahr des Umzugs abgerechnet werden. Versäumen Sie nicht die Frist, um Ihre Ausgaben ordnungsgemäßanzugeben.

- Umsatzsteuer beim Umzug ins Ausland: Wenn Sie ins Ausland umziehen, achten Sie darauf, die Umsatzsteuerbedingungen des jeweiligen Landes zu beachten und rechtzeitig umzumelden.

Indem Sie diese Fristen im Auge behalten und rechtzeitig handeln, können Sie sicherstellen, dass Sie alle steuerlichen Bestimmungen einhalten und mögliche Strafen oder Verzögerungen vermeiden.

Steuerliche Unterstützung durch den Arbeitgeber

Steuerliche Unterstützung durch den Arbeitgeber kann Ihnen helfen, die finanziellen Belastungen Ihres Umzugs zu verringern. Manche Arbeitgeber bieten bestimmte Leistungen an, die steuerlich begünstigt sind. Dazu gehören beispielsweise Umzugspauschalen, die steuerfrei ausgezahlt werden können. Auch die Erstattung von Umzugskosten oder die Übernahme von Maklergebühren können steuerlich absetzbar sein. Informieren Sie sich bei Ihrem Arbeitgeber über mögliche steuerliche Unterstützungsmöglichkeiten und klären Sie, welche Voraussetzungen erfüllt sein müssen, um diese Leistungen in Anspruch nehmen zu können. Eine solche Unterstützung kann dazu beitragen, dass Ihr Umzug finanziell leichter zu bewältigen ist und Sie die steuerlichen Vorteile voll ausschöpfen können.

Zusammenfassung

In Zusammenfassung lässt sich festhalten, dass die steuerlichen Aspekte eines Umzugs nicht zu vernachlässigen sind. Es ist wichtig, die verschiedenen absetzbaren Kosten zu kennen, wie die Umzugskostenpauschale oder tatsächliche Umzugskosten, Transportkosten für Haustiere, Kosten für Umzugsunternehmen, Maklerkosten, doppelt gezahlte Miete, Renovierungskosten und Umzugskosten für Arbeitslose. Als Werbungskosten können Fahrtkosten, Unterkunftskosten und Kosten für Umzugshelfer abgesetzt werden. Die Aktualisierung der Adresse beim Finanzamt und die Berücksichtigung der Umsatzsteuer bei einem Umzug ins Ausland sind ebenfalls wichtige Aspekte. Familien, Vermieter und Selbstständige haben spezifische steuerliche Überlegungen zu beachten. Es ist ratsam, einen Steuerberater zu konsultieren, um sicherzustellen, dass alle steuerlichen Anforderungen erfüllt sind. Schließlich sollten die Steuererklärungen nach dem Umzug entsprechend den neuen Gegebenheiten eingereicht werden.

Häufig gestellte Fragen

1. Welche Umzugskosten kann ich von der Steuer absetzen?

Sie können verschiedene Umzugskosten von der Steuer absetzen, wie die Umzugskostenpauschale, tatsächliche Umzugskosten, Transportkosten für Haustiere, Kosten für Umzugsunternehmen, Maklerkosten, doppelt gezahlte Miete und Renovierungskosten.

2. Wie hoch ist die Umzugskostenpauschale?

Die Umzugskostenpauschale beträgt für Singles 764 Euro und für verheiratete oder in eingetragener Partnerschaft lebende Personen 1.528 Euro.

3. Welche Dokumente benötige ich, um meine Umzugskosten von der Steuer abzusetzen?

Um Ihre Umzugskosten von der Steuer abzusetzen, sollten Sie Rechnungen, Quittungen und Belege sorgfältig aufheben. Diese sind als Nachweise erforderlich.

4. Kann ich meine Umzugskosten auch als Arbeitnehmer absetzen?

Ja, Sie können als Arbeitnehmer bestimmte Umzugskosten im Rahmen der Werbungskosten von der Steuer absetzen. Dazu gehören zum Beispiel Fahrtkosten, Unterkunftskosten und Kosten für Umzugshelfer.

5. Muss ich meine Adresse beim Finanzamt ändern, wenn ich umziehe?

Ja, es ist wichtig, Ihre Adresse beim Finanzamt zu aktualisieren, wenn Sie umziehen. Sie können dies entweder persönlich, schriftlich oder elektronisch tun.

6. Welche steuerlichen Folgen hat ein Umzug ins Ausland?

Ein Umzug ins Ausland kann verschiedene steuerliche Folgen haben, insbesondere in Bezug auf die Umsatzsteuer. Es ist ratsam, sich dazu von einem Steuerberater beraten zu lassen.

7. Gibt es spezielle Steuervorteile für Familien beim Umzug?

Ja, es gibt spezielle Steuervorteile für Familien beim Umzug, wie zum Beispiel den Kinderfreibetrag oder mögliche Kinderbetreuungskosten, die abgesetzt werden können. Es lohnt sich, sich darüber zu informieren.

8. Muss ich meine alte Immobilie verkaufen, wenn ich umziehe?

Nein, es ist nicht zwingend erforderlich, Ihre alte Immobilie zu verkaufen, wenn Sie umziehen. Sie können die Immobilie auch vermieten, sollten jedoch die steuerlichen Folgen dieser Entscheidung beachten.

9. Welche steuerlichen Aspekte müssen Selbstständige oder Freiberufler beim Umzug beachten?

Selbstständige oder Freiberufler haben spezifische steuerliche Aspekte zu beachten, wie zum Beispiel die mögliche Absetzbarkeit von Umzugskosten im Rahmen der Betriebsausgaben. Es ist ratsam, sich von einem Steuerberater beraten zu lassen.

10. Muss ich nach dem Umzug eine neue Steuererklärung abgeben?

Ja, nach dem Umzug müssen Sie eine neue Steuererklärung entsprechend den neuen steuerlichen Rahmenbedingungen abgeben. Vergessen Sie nicht, Ihre neue Adresse und eventuelle Umzugskosten anzugeben.