Die steuerliche Absetzbarkeit von Urlaubskosten ist ein Thema, das viele Menschen interessiert und verwirrt zugleich. Es gibt verschiedene Regelungen und Voraussetzungen, die beachtet werden müssen, um die Ausgaben für den Urlaub steuerlich geltend machen zu können. In diesem Artikel finden Sie hilfreiche Tipps und Hinweise, wie Sie Ihre Urlaubskosten richtig absetzen können. Von beruflich veranlasstem Urlaub über die Kostenaufteilung bei Mischreisen bis hin zum Verpflegungsmehraufwand und der Übernachtungskostenabsetzung – wir beleuchten alle relevanten Aspekte und erklären Ihnen, welche Belege und Nachweise Sie für die steuerliche Anerkennung benötigen. Lesen Sie weiter, um einen Überblick über die steuerliche Absetzbarkeit von Urlaubskosten zu erhalten und Ihr Steuersparpotenzial optimal auszuschöpfen.

Zusammenfassung

- Grundlagen der steuerlichen Absetzbarkeit von Urlaubskosten

- Tipp 1: Beruflich veranlasster Urlaub

- Tipp 2: Kostenaufteilung bei Mischreisen

- Tipp 3: Reisekosten für Seminare und Weiterbildungen

- Tipp 4: Betriebsausgaben oder Werbungskosten?

- Tipp 5: Verpflegungsmehraufwand geltend machen

- Tipp 6: Übernachtungskosten absetzen

- Tipp 7: Kilometerpauschale bei Anreise mit dem PKW

- Tipp 8: Kosten für Arbeitsmittel während des Urlaubs

- Tipp 9: Reisekostenpauschale nutzen

- Tipp 10: Belege und Nachweise sorgfältig aufbewahren

- Zusammenfassung

- Schlussfolgerung

-

Häufig gestellte Fragen

- 1. Welche Art von Urlaubskosten kann ich steuerlich absetzen?

- 2. Welche Voraussetzungen muss ich erfüllen, um Urlaubskosten absetzen zu können?

- 3. Kann ich auch Urlaubskosten absetzen, wenn ich selbstständig bin?

- 4. Welche Belege und Nachweise muss ich für die steuerliche Anerkennung meiner Urlaubskosten vorlegen?

- 5. Kann ich auch Kosten für Freizeitaktivitäten während meines Urlaubs absetzen?

- 6. Gibt es eine Obergrenze für die steuerliche Absetzbarkeit von Urlaubskosten?

- 7. Kann ich Fahrtkosten für die Anreise zum Urlaubsort steuerlich absetzen?

- 8. Kann ich auch Kosten für Arbeitsmittel während meines Urlaubs absetzen?

- 9. Muss ich meinen Urlaub vorher beim Finanzamt beantragen, um ihn steuerlich absetzen zu können?

- 10. Wie lange habe ich Zeit, um meine Urlaubskosten steuerlich geltend zu machen?

- Verweise

Grundlagen der steuerlichen Absetzbarkeit von Urlaubskosten

Bei der steuerlichen Absetzbarkeit von Urlaubskosten gibt es einige grundlegende Regelungen, die beachtet werden müssen. In Deutschland können Urlaubskosten grundsätzlich nur dann steuerlich geltend gemacht werden, wenn der Urlaub beruflich veranlasst ist. Das bedeutet, dass der Urlaub beispielsweise im Rahmen einer Dienstreise oder einer beruflichen Weiterbildung stattfindet. Zudem müssen die Voraussetzungen für die Absetzbarkeit erfüllt sein, wie zum Beispiel die Notwendigkeit der Auswärtstätigkeit oder die Begründung einer doppelten Haushaltsführung. Um die steuerliche Anerkennung zu erhalten, ist es wichtig, alle relevanten Belege und Nachweise sorgfältig aufzubewahren und im Zweifelsfall vorlegen zu können. Weitere Informationen zu den Grundlagen der steuerlichen Absetzbarkeit finden Sie hier.

1. Relevante steuerliche Regelungen

Die relevanten steuerlichen Regelungen für die Absetzbarkeit von Urlaubskosten umfassen verschiedene Aspekte. Dazu gehören unter anderem:

– Berufliche Veranlassung: Damit Urlaubskosten steuerlich absetzbar sind, muss der Urlaub beruflich veranlasst sein. Dies kann der Fall sein, wenn der Urlaub im Rahmen einer Dienstreise, einer beruflichen Weiterbildung oder einer Auswärtstätigkeit stattfindet.

– Auswärtstätigkeit: Um Reisekosten absetzen zu können, muss eine Auswärtstätigkeit vorliegen. Das bedeutet, dass der Urlaub außerhalb des normalen Arbeitsortes stattfindet und eine Übernachtung erforderlich ist.

– Doppelte Haushaltsführung: Wenn während des Urlaubs ein doppelter Haushalt besteht, zum Beispiel aufgrund einer beruflich bedingten Versetzung, können auch die Kosten für die Unterbringung am Beschäftigungsort steuerlich geltend gemacht werden.

– Notwendigkeit der Ausgaben: Die Urlaubskosten müssen notwendig und angemessen sein. Übertriebene Ausgaben für Luxusreisen werden in der Regel nicht steuerlich anerkannt.

Es ist wichtig, sich über die genauen Regelungen zu informieren und alle relevanten Belege aufzubewahren, um die steuerliche Absetzbarkeit zu gewährleisten. Weitere Informationen zu den steuerlichen Regelungen finden Sie hier.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

2. Voraussetzungen für die Absetzbarkeit

Für die steuerliche Absetzbarkeit von Urlaubskosten müssen bestimmte Voraussetzungen erfüllt sein. Zunächst muss der Urlaub beruflich veranlasst sein, zum Beispiel im Rahmen einer Dienstreise oder beruflichen Weiterbildung. Des Weiteren muss eine Auswärtstätigkeit vorliegen, das heißt, dass der Urlaubsort vom eigentlichen Arbeitsort abweicht. Zusätzlich können auch Kosten für eine doppelte Haushaltsführung absetzbar sein, wenn der Urlaub aus beruflichen Gründen an einem anderen Ort verbracht wird. Es ist wichtig, alle Belege und Nachweise für die berufliche Veranlassung des Urlaubs aufzubewahren, um die steuerliche Anerkennung zu erhalten. Mehr Informationen zu den Voraussetzungen für die Absetzbarkeit finden Sie hier.

Tipp 1: Beruflich veranlasster Urlaub

Beruflich veranlasster Urlaub kann unter bestimmten Umständen steuerlich absetzbar sein. Hierfür ist es wichtig, dass der Urlaub aus beruflichen Gründen angetreten wird, beispielsweise im Rahmen einer Dienstreise oder einer beruflichen Weiterbildung. Es ist entscheidend, dass der Hauptzweck des Urlaubs die berufliche Tätigkeit ist und private Interessen in den Hintergrund treten. Dabei können sowohl die Reisekosten als auch die Kosten für Unterkunft und Verpflegung als Werbungskosten oder Betriebsausgaben abgesetzt werden. Wichtig ist, dass für die steuerliche Anerkennung entsprechende Belege vorliegen, wie zum Beispiel Rechnungen, Buchungsbestätigungen oder Teilnahmebescheinigungen für Seminare. So lässt sich der beruflich veranlasste Urlaub steuerlich nutzen und mögliche Steuervorteile erzielen.

Tipp 2: Kostenaufteilung bei Mischreisen

Bei Mischreisen, also Urlauben, die sowohl private als auch berufliche Elemente enthalten, ist eine genaue Kostenaufteilung erforderlich, um die steuerliche Absetzbarkeit zu gewährleisten. Hierbei ist es wichtig, die Kosten klar und nachvollziehbar aufzuteilen, um den Anteil der beruflichen Ausgaben zu ermitteln. Dazu können verschiedene Faktoren herangezogen werden, wie zum Beispiel die Anzahl der Arbeitstage im Verhältnis zur Gesamtdauer der Reise oder der Verhältnis des genutzten Raums (z.B. Hotelzimmer oder Ferienwohnung) für berufliche Zwecke. Es ist ratsam, alle Rechnungen und Belege sorgfältig aufzubewahren, um im Zweifelsfall gegenüber dem Finanzamt den beruflichen Anteil der Mischreise belegen zu können. Indem Sie die Kostenaufteilung bei Mischreisen genau dokumentieren, können Sie sicherstellen, dass Sie den beruflichen Anteil Ihrer Urlaubskosten korrekt absetzen können.

Tipp 3: Reisekosten für Seminare und Weiterbildungen

Für die steuerliche Absetzbarkeit von Urlaubskosten ist es wichtig zu beachten, dass Reisekosten im Zusammenhang mit Seminaren und Weiterbildungen unter bestimmten Voraussetzungen absetzbar sind. Wenn das Seminar oder die Weiterbildung beruflich bedingt ist und einen direkten Bezug zu Ihrer beruflichen Tätigkeit hat, können Sie die damit verbundenen Reisekosten wie Fahrtkosten, Übernachtungskosten und Verpflegungsmehraufwand steuerlich geltend machen. Hierbei ist es allerdings relevant, ob die Veranstaltung in Ihrer Nähe oder an einem anderen Ort stattfindet. So können beispielsweise Fahrtkosten nur dann abgesetzt werden, wenn der Veranstaltungsort außerhalb Ihrer regelmäßigen Arbeitsstätte liegt. Denken Sie daran, alle entsprechenden Belege und Nachweise aufzubewahren, um die steuerliche Anerkennung sicherzustellen.

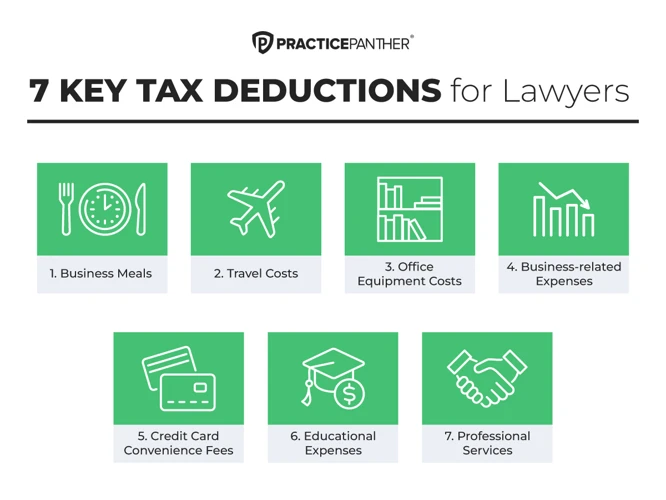

Tipp 4: Betriebsausgaben oder Werbungskosten?

Tipp 4: Betriebsausgaben oder Werbungskosten?

– Bei der steuerlichen Absetzbarkeit von Urlaubskosten ist es wichtig zu beachten, ob es sich um Betriebsausgaben oder Werbungskosten handelt.

– Betriebsausgaben können von Selbstständigen oder Freiberuflern geltend gemacht werden, wenn der Urlaub beruflich veranlasst ist und im Zusammenhang mit der Ausübung der selbstständigen Tätigkeit steht.

– Werbungskosten hingegen können Arbeitnehmer absetzen, wenn sie den Urlaub beruflich bedingt ausführen und keine Rückzahlung vom Arbeitgeber erhalten.

– In beiden Fällen müssen die üblichen Voraussetzungen für die Absetzbarkeit von Urlaubskosten erfüllt sein, wie beispielsweise die Notwendigkeit der Auswärtstätigkeit oder die Begründung einer doppelten Haushaltsführung.

– Es empfiehlt sich, sich vorab bei einem Steuerberater oder einer Steuerberaterin zu informieren, um die richtige Kategorie (Betriebsausgaben oder Werbungskosten) festzulegen und sicherzustellen, dass alle erforderlichen Voraussetzungen erfüllt sind.

Tipp 5: Verpflegungsmehraufwand geltend machen

Wenn Sie Verpflegungsmehraufwand während Ihrer beruflichen Reisen geltend machen möchten, müssen bestimmte Voraussetzungen erfüllt sein. 1. Welche Voraussetzungen gelten? Zunächst einmal müssen Sie mindestens acht Stunden pro Tag außerhalb Ihrer Wohnung und Ihrer regelmäßigen Arbeitsstätte tätig sein. Außerdem ist es wichtig, dass Ihre Reise länger als 24 Stunden dauert. 2. Wie wird der Verpflegungsmehraufwand berechnet? Der Verpflegungsmehraufwand variiert je nach Reisedauer und dem Zielland der Reise. Es gibt unterschiedliche Pauschalen für Inlands- und Auslandsreisen. Sowohl für den An- und Abreisetag als auch für alle vollen Tage der Reise können Sie Verpflegungsmehraufwand geltend machen. 3. Beispielrechnung: Angenommen Sie sind für zwei Tage beruflich unterwegs und Ihr Reiseziel ist in Deutschland. Für den An- und Abreisetag gilt jeweils eine Pauschale von 12 Euro, und für die vollen Reisetage beträgt die Pauschale 24 Euro. Insgesamt können Sie also 72 Euro Verpflegungsmehraufwand geltend machen. Achten Sie jedoch darauf, dass nur 70 Prozent dieser Summe steuerlich absetzbar sind.

1. Welche Voraussetzungen gelten?

Die steuerliche Absetzbarkeit des Verpflegungsmehraufwands während des Urlaubs ist an bestimmte Voraussetzungen geknüpft. Hier sind die wichtigsten Kriterien, die erfüllt sein müssen:

– Der Aufenthalt muss beruflich veranlasst sein, zum Beispiel im Rahmen einer Dienstreise oder einer beruflichen Weiterbildung.

– Die Auswärtstätigkeit muss mindestens acht Stunden betragen, um den Verpflegungsmehraufwand geltend machen zu können.

– Der Aufenthalt muss außerhalb der eigenen Wohnung und der ersten Tätigkeitsstätte stattfinden.

– Der Verpflegungsmehraufwand wird nur für volle Kalendertage berücksichtigt.

Diese Voraussetzungen müssen erfüllt sein, damit Sie den Verpflegungsmehraufwand steuerlich absetzen können. Achten Sie darauf, alle notwendigen Nachweise wie Quittungen und Rechnungen aufzubewahren. Weitere Details zur Berechnung des Verpflegungsmehraufwands finden Sie in unserem Artikel.

2. Wie wird der Verpflegungsmehraufwand berechnet?

Der Verpflegungsmehraufwand wird anhand von Pauschbeträgen nach dem geltenden Steuerrecht berechnet. Die Höhe des Pauschbetrags ist abhängig von der Dauer der Abwesenheit und dem jeweiligen Reiseland. Es gibt verschiedene Staffelungen, die für Inlands- und Auslandsreisen gelten. Bei einer eintägigen Abwesenheit wird in der Regel eine Pauschale von 12 Euro für Verpflegungsmehraufwand angesetzt. Bei mehrtägigen Reisen existieren gestaffelte Sätze, die von der ersten bis zur letzten Mahlzeit des Tages gelten. So beträgt der Pauschbetrag beispielsweise für eine mehrtägige Auslandsreise in Europa bei einer Dauer von 24 Stunden 24 Euro pro Tag. Bei längeren Reisen kann sich die Höhe des Pauschbetrags erhöhen. Es ist wichtig zu beachten, dass für den Tag der An- und Abreise sowie für einen vollen Kalendertag nach Rückkehr keine Pauschbeträge geltend gemacht werden können.

3. Beispielrechnung

Um die steuerliche Absetzbarkeit von Verpflegungsmehraufwand während des Urlaubs besser zu verstehen, hilft eine Beispielrechnung. Nehmen wir an, Sie waren beruflich für fünf Tage auf einer Geschäftsreise und haben 50 Euro pro Tag für Verpflegung ausgegeben. Gemäß den steuerlichen Vorschriften können Sie 70 Prozent der Verpflegungskosten als Verpflegungsmehraufwand ansetzen. Das ergibt bei fünf Tagen einen absetzbaren Betrag von 175 Euro (5 Tage x 50 Euro x 0,7). Diese Summe können Sie in Ihrer Steuererklärung geltend machen und somit Ihre Steuerlast reduzieren. Denken Sie jedoch daran, alle Belege und Nachweise aufzubewahren, um im Falle einer Steuerprüfung diese vorlegen zu können.

Tipp 6: Übernachtungskosten absetzen

Wenn es um die steuerliche Absetzbarkeit von Urlaubskosten geht, sollten auch die Übernachtungskosten nicht außer Acht gelassen werden. Bei beruflich veranlassten Reisen können diese in der Regel als Betriebsausgaben geltend gemacht werden. Es besteht die Möglichkeit, entweder die tatsächlich angefallenen Übernachtungskosten oder pauschale Beträge anzusetzen. Es ist jedoch wichtig zu beachten, dass es Begrenzungen für die Höhe der absetzbaren Kosten geben kann. Diese variieren je nach Reiseziel und Reisedauer. Es ist ratsam, sich vorab über die geltenden Regelungen und Pauschalen zu informieren, um keine Abzugsfähigkeit zu versäumen. Eine detaillierte Aufstellung der Übernachtungskostensätze für unterschiedliche Länder und Städte finden Sie hier.

1. Pauschalen oder tatsächliche Kosten?

Die Frage, ob man bei der Absetzung von Übernachtungskosten Pauschalen oder die tatsächlichen Kosten angeben sollte, ist eine wichtige Überlegung. Grundsätzlich besteht die Möglichkeit, entweder die vom Finanzamt festgelegten Pauschalen zu nutzen oder die tatsächlichen Kosten nachzuweisen. Die Verwendung von Pauschalen hat den Vorteil, dass sie einfacher abzurechnen sind und in der Regel zu einer schnelleren Erstattung führen. Allerdings können die tatsächlichen Kosten unter Umständen höher sein als die Pauschalen und somit zu einer höheren steuerlichen Entlastung führen. Die Entscheidung für Pauschalen oder tatsächliche Kosten sollte daher individuell abhängig von den konkreten Gegebenheiten und Aufwendungen getroffen werden.

2. Begrenzungen beachten

Bei der Absetzbarkeit von Übernachtungskosten während des Urlaubs gibt es bestimmte Begrenzungen zu beachten. Zum einen gibt es Höchstgrenzen für die Übernachtungskosten, die steuerlich geltend gemacht werden können. Diese variieren je nach Reiseland und Art der Unterbringung. Zum anderen sind auch die Abzugsbeschränkungen zu berücksichtigen. So werden Kosten für Luxusunterkünfte oder private Unterkünfte in der Regel nicht anerkannt. Zudem darf der angemietete oder gebuchte Raum nur dem eigenen privaten Bedarf dienen. Wer also beispielsweise eine Ferienwohnung mit Freunden oder Familie teilt, muss die Kosten entsprechend aufteilen und nur den eigenen Anteil absetzen. Es ist wichtig, diese Begrenzungen im Blick zu behalten, um eventuelle steuerliche Nachteile zu vermeiden.

Tipp 7: Kilometerpauschale bei Anreise mit dem PKW

Wenn Sie mit dem eigenen PKW zu Ihrem beruflich veranlassten Urlaubsort fahren, können Sie die Kilometerpauschale in Anspruch nehmen. Diese Pauschale dient dazu, die Kosten für die Fahrt abzudecken und kann steuerlich geltend gemacht werden. Die Höhe der Kilometerpauschale richtet sich nach der Entfernung zwischen Ihrem Wohnort und dem Zielort. Sie können die Kilometerpauschale für Hin- und Rückfahrt geltend machen. Wichtig ist es, alle gefahrenen Kilometer und die genauen Reisetage genau zu dokumentieren und entsprechende Nachweise, wie etwa Tankquittungen, aufzubewahren. Dadurch können Sie die Kilometerpauschale bei Ihrer Steuererklärung angeben und so Ihre Urlaubskosten steuerlich absetzen. Beachten Sie jedoch, dass eine Pauschale pro Kilometer zur Anwendung kommt und nicht die tatsächlich angefallenen Kosten für Sprit und Verschleiß abgerechnet werden können.

Tipp 8: Kosten für Arbeitsmittel während des Urlaubs

Während des Urlaubs können unter bestimmten Umständen auch Kosten für Arbeitsmittel steuerlich absetzbar sein. Voraussetzung dafür ist, dass die Arbeitsmittel während des Urlaubs tatsächlich beruflich genutzt werden. Das können zum Beispiel ein Laptop, ein Tablet oder spezielle Fachliteratur sein, die für berufliche Zwecke während des Urlaubs benötigt werden. Um die Kosten absetzen zu können, ist es wichtig, die berufliche Notwendigkeit nachzuweisen. Dazu sollten Sie alle relevanten Belege und Rechnungen sorgfältig aufbewahren. Beachten Sie jedoch, dass nur die tatsächlichen Kosten der Arbeitsmittel absetzbar sind und keine privaten Anteile berücksichtigt werden können. Wenn Sie sich unsicher sind, ob bestimmte Arbeitsmittel während des Urlaubs absetzbar sind, empfiehlt es sich, einen Steuerberater zu konsultieren.

Tipp 9: Reisekostenpauschale nutzen

Die Reisekostenpauschale ist eine Möglichkeit, um die Kosten für Dienstreisen steuerlich abzusetzen. Sie ermöglicht es, anstelle der tatsächlichen Kosten eine Pauschale geltend zu machen. Dabei wird die Pauschale je nach Reiseziel und Reisedauer unterschiedlich berechnet. Für beruflich bedingte Auswärtstätigkeiten im Inland beträgt die Reisekostenpauschale derzeit [aktueller Betrag einfügen]. Bei Auswärtstätigkeiten im Ausland gelten differenzierte Pauschalen, die je nach Land und maximaler Aufenthaltsdauer variieren können. Es ist wichtig zu beachten, dass die Reisekostenpauschale nur in Anspruch genommen werden kann, wenn tatsächlich keine höheren Kosten angefallen sind. Ist dies der Fall, ist es in der Regel nicht möglich, zusätzlich die tatsächlichen Kosten geltend zu machen. Die Reisekostenpauschale bietet eine einfache Möglichkeit, die steuerliche Absetzbarkeit von Dienstreisen zu vereinfachen und den Verwaltungsaufwand zu reduzieren. Weitere Informationen finden Sie hier.

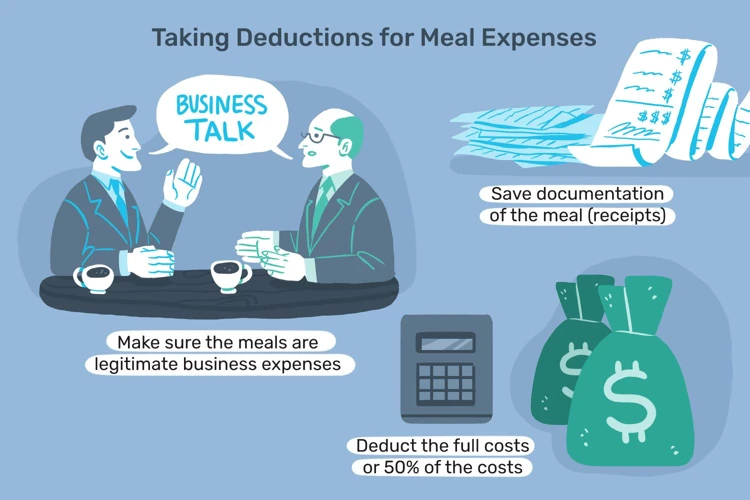

Tipp 10: Belege und Nachweise sorgfältig aufbewahren

Um Ihre Urlaubskosten steuerlich absetzen zu können, ist es entscheidend, dass Sie alle Belege und Nachweise sorgfältig aufbewahren. Dazu gehören unter anderem Rechnungen für Hotelübernachtungen, Flugtickets, Verpflegungsausgaben und Tickets für öffentliche Verkehrsmittel. Diese Belege dienen als Nachweis für die angefallenen Kosten und sollten gut geordnet und sicher aufbewahrt werden. Es empfiehlt sich, digitale Kopien der Belege anzufertigen und diese zusätzlich zu den Originaldokumenten aufzubewahren. So haben Sie im Falle einer steuerlichen Prüfung jederzeit Zugriff auf die benötigten Nachweise. Beachten Sie auch, dass Belege in der Regel mindestens 6 Jahre lang aufbewahrt werden müssen. Eine ordnungsgemäße Dokumentation und Archivierung Ihrer Belege ist daher essentiell, um mögliche Rückfragen seitens des Finanzamts zu klären und Ihren Anspruch auf steuerliche Absetzbarkeit zu sichern.

Zusammenfassung

In der Zusammenfassung lassen sich die wichtigsten Punkte zur steuerlichen Absetzbarkeit von Urlaubskosten noch einmal übersichtlich darstellen:

– Um Urlaubskosten steuerlich absetzen zu können, müssen bestimmte Voraussetzungen erfüllt sein, wie beispielsweise die berufliche Veranlassung des Urlaubs.

– Die Absetzbarkeit von Urlaubskosten kann durch die Aufteilung der Kosten bei Mischreisen optimiert werden.

– Bei beruflich bedingten Seminaren und Weiterbildungen können die Reisekosten in der Regel ebenfalls steuerlich abgesetzt werden.

– Es ist wichtig zu entscheiden, ob es sich um Betriebsausgaben oder Werbungskosten handelt, da dies die steuerliche Absetzbarkeit beeinflusst.

– Verpflegungsmehraufwand kann geltend gemacht werden, wenn bestimmte Voraussetzungen erfüllt sind.

– Übernachtungskosten können entweder pauschal oder nach tatsächlichen Kosten abgesetzt werden, es gelten jedoch Begrenzungen.

– Bei Anreise mit dem PKW ist die Kilometerpauschale eine Möglichkeit, die Kosten steuerlich geltend zu machen.

– Kosten für Arbeitsmittel während des Urlaubs können unter bestimmten Umständen ebenfalls abgesetzt werden.

– Die Reisekostenpauschale bietet eine einfache Möglichkeit, pauschal bestimmte Ausgaben abzusetzen.

– Es ist wichtig, alle Belege und Nachweise sorgfältig aufzubewahren, um die steuerliche Anerkennung der Urlaubskosten zu gewährleisten.

Mit diesen Tipps können Sie Ihr Steuersparpotenzial optimal nutzen und die steuerliche Absetzbarkeit Ihrer Urlaubskosten optimieren.

Schlussfolgerung

In der Schlussfolgerung lässt sich festhalten, dass die steuerliche Absetzbarkeit von Urlaubskosten ein komplexes Thema ist, bei dem verschiedene Aspekte und Regelungen zu beachten sind. Um die Ausgaben für den Urlaub steuerlich geltend zu machen, ist es wichtig, dass der Urlaub beruflich veranlasst ist und die Voraussetzungen für die Absetzbarkeit erfüllt sind. Zudem ist es ratsam, alle Belege und Nachweise sorgfältig aufzubewahren, um diese im Falle einer Prüfung der Finanzbehörden vorlegen zu können. Durch die Berücksichtigung dieser Tipps und Hinweise können Steuerpflichtige ihr Steuersparpotenzial optimal nutzen und möglicherweise einen Teil der Urlaubskosten erstattet bekommen. Es lohnt sich also, sich mit den steuerlichen Regelungen und Möglichkeiten der Absetzbarkeit auseinanderzusetzen, um finanzielle Vorteile zu erzielen.

Häufig gestellte Fragen

1. Welche Art von Urlaubskosten kann ich steuerlich absetzen?

Seitenbeschreibung: Sie können in der Regel nur berufsbedingte Urlaubskosten steuerlich absetzen. Dazu gehören beispielsweise Reisekosten, Unterkunftskosten oder Verpflegungsmehraufwand, wenn der Urlaub beruflich veranlasst ist.

2. Welche Voraussetzungen muss ich erfüllen, um Urlaubskosten absetzen zu können?

Seitenbeschreibung: Um Urlaubskosten steuerlich absetzen zu können, müssen bestimmte Voraussetzungen erfüllt sein. Dazu gehören beispielsweise die berufliche Veranlassung des Urlaubs, die Notwendigkeit der Auswärtstätigkeit oder die Begründung einer doppelten Haushaltsführung.

3. Kann ich auch Urlaubskosten absetzen, wenn ich selbstständig bin?

Seitenbeschreibung: Ja, auch Selbstständige können unter bestimmten Voraussetzungen Urlaubskosten steuerlich absetzen. Es ist jedoch wichtig, dass der Urlaub beruflich veranlasst ist und im Zusammenhang mit der selbstständigen Tätigkeit steht.

4. Welche Belege und Nachweise muss ich für die steuerliche Anerkennung meiner Urlaubskosten vorlegen?

Seitenbeschreibung: Um Ihre Urlaubskosten steuerlich absetzen zu können, sollten Sie alle relevanten Belege und Nachweise sorgfältig aufbewahren. Dazu gehören beispielsweise Hotelrechnungen, Flugtickets oder Teilnahmebescheinigungen von Weiterbildungsveranstaltungen.

5. Kann ich auch Kosten für Freizeitaktivitäten während meines Urlaubs absetzen?

Seitenbeschreibung: Kosten für rein private Freizeitaktivitäten können in der Regel nicht steuerlich abgesetzt werden. Nur berufsbedingte Ausgaben wie beispielsweise Weiterbildungskurse oder Fachseminare können unter Umständen absetzbar sein. Es ist wichtig, zwischen beruflichen und privaten Kosten klar zu unterscheiden.

6. Gibt es eine Obergrenze für die steuerliche Absetzbarkeit von Urlaubskosten?

Seitenbeschreibung: Ja, es gibt verschiedene Obergrenzen für die steuerliche Absetzbarkeit von Urlaubskosten. Zum Beispiel gibt es Pauschbeträge für Verpflegungsmehraufwand und Übernachtungskosten, die nicht überschritten werden dürfen. Zudem gelten je nach beruflicher Tätigkeit und Reisezweck unterschiedliche Regelungen.

7. Kann ich Fahrtkosten für die Anreise zum Urlaubsort steuerlich absetzen?

Seitenbeschreibung: Fahrtkosten für die Anreise zum Urlaubsort können nur in Ausnahmefällen steuerlich abgesetzt werden. Dazu gehören beispielsweise Dienstreisen im Rahmen einer Auswärtstätigkeit oder beruflich bedingte Seminare, die während des Urlaubs stattfinden.

8. Kann ich auch Kosten für Arbeitsmittel während meines Urlaubs absetzen?

Seitenbeschreibung: Ja, unter bestimmten Voraussetzungen können auch Kosten für notwendige Arbeitsmittel während des Urlaubs steuerlich abgesetzt werden. Dazu gehören beispielsweise Laptops, Fachliteratur oder spezielle Arbeitsgeräte, die im Zusammenhang mit der beruflichen Tätigkeit stehen.

9. Muss ich meinen Urlaub vorher beim Finanzamt beantragen, um ihn steuerlich absetzen zu können?

Seitenbeschreibung: Nein, Sie müssen Ihren Urlaub nicht vorher beim Finanzamt beantragen, um ihn steuerlich absetzen zu können. Es ist jedoch wichtig, alle relevanten Belege und Nachweise aufzubewahren und im Zweifelsfall vorzeigen zu können.

10. Wie lange habe ich Zeit, um meine Urlaubskosten steuerlich geltend zu machen?

Seitenbeschreibung: Sie haben in der Regel vier Jahre Zeit, um Ihre Urlaubskosten steuerlich geltend zu machen. Das bedeutet, dass Sie innerhalb dieses Zeitraums Ihre Steuererklärung einreichen und die entsprechenden Kosten angeben können.