Willkommen zu unserem umfassenden Artikel über die Besteuerung von Verkäufen von US-Aktien! Der Verkauf von US-Aktien kann eine komplexe Angelegenheit sein, insbesondere wenn es um Steuerfragen geht. In diesem Artikel werden wir Ihnen alles erklären, was Sie über die Steuern beim Verkauf von US-Aktien wissen müssen. Von der Steuerpflicht bei US-Aktienverkäufen bis hin zu steuerlichen Auswirkungen auf internationale Anleger und spezielle Fälle wie Aktiensplits oder den Verkauf von Mitarbeiteraktienoptionen werden wir alle wichtigen Aspekte behandeln. Ob Sie ein erfahrener Aktienhändler sind oder gerade erst in die Welt des Aktienhandels eintauchen, dieser Artikel wird Ihnen dabei helfen, die steuerlichen Pflichten und Implikationen beim Verkauf von US-Aktien zu verstehen. Also lassen Sie uns ohne weiteres starten und in die spannende Welt der Besteuerung von Veräußerungsgewinnen eintauchen!

Zusammenfassung

- Besteuerung von Veräußerungsgewinnen

- Auswirkungen auf internationale Anleger

- Steuerliche Pflichten von US-Aktienhändlern

- Spezialfälle bei US-Aktienverkäufen

- Steuerliche Beratung und Vorbereitung

- Zusammenfassung

-

Häufig gestellte Fragen

- 1. Muss ich Steuern zahlen, wenn ich als Nicht-US-Bürger US-Aktien verkaufe?

- 2. Wie hoch ist die Kapitalertragsteuer auf Veräußerungsgewinne in den USA?

- 3. Kann ich Verluste bei US-Aktienverkäufen steuerlich geltend machen?

- 4. Gibt es spezielle steuerliche Abzüge für den Verkauf von US-Aktien?

- 5. Kann ich Veräußerungsgewinne von US-Aktien in meiner Steuererklärung in Deutschland angeben?

- 6. Was ist ein Doppelbesteuerungsabkommen und wie betrifft es den Verkauf von US-Aktien?

- 7. Muss ich meine Gewinne und Verluste beim Verkauf von US-Aktien an die Steuerbehörden melden?

- 8. Was ist das Formular W-8BEN und in welchen Fällen muss es ausgefüllt werden?

- 9. Wie können Aktiensplits oder Aktienzusammenlegungen meine steuerliche Situation beeinflussen?

- 10. Benötige ich professionelle steuerliche Beratung für den Verkauf von US-Aktien?

- Verweise

Besteuerung von Veräußerungsgewinnen

Beim Verkauf von US-Aktien fallen Veräußerungsgewinne an, die steuerlich behandelt werden müssen. Es ist wichtig zu verstehen, wie diese Gewinne besteuert werden, um keine unliebsamen Überraschungen zu erleben. Der Verkauf von US-Aktien und Steuerpflicht: Wenn Sie US-Aktien verkaufen, werden die erzielten Gewinne in den USA besteuert, unabhängig von Ihrem Wohnsitz oder Ihrer Staatsangehörigkeit. Dies bedeutet, dass Sie als Verkäufer steuerliche Verpflichtungen haben, selbst wenn Sie kein US-Bürger sind. Die Behandlung von Veräußerungsgewinnen in den USA: Veräußerungsgewinne aus dem Verkauf von US-Aktien werden in den USA als Kapitalgewinne betrachtet und unterliegen der Kapitalertragsteuer. Die genaue Höhe der Steuer hängt von verschiedenen Faktoren ab, einschließlich der Haltedauer der Aktien. Es gibt auch bestimmte steuerfreie Beträge und Abzüge, die berücksichtigt werden können. Steuerliche Abzüge und Verlustvorträge: Bei Veräußerungsgewinnen können auch steuerliche Abzüge und Verlustvorträge geltend gemacht werden, um die steuerliche Belastung zu verringern. Diese können Ausgaben wie Transaktionskosten, Beratungsgebühren oder bestimmte Verluste bei anderen Investitionen umfassen. Es ist wichtig, alle relevanten Nachweise und Unterlagen aufzubewahren, um Ihre steuerlichen Abzüge zu rechtfertigen.

1. Verkauf von US-Aktien und Steuerpflicht

Beim Verkauf von US-Aktien sind Sie unabhängig von Ihrem Wohnsitz oder Ihrer Staatsangehörigkeit steuerpflichtig. Die erzielten Gewinne werden in den USA besteuert. Als Verkäufer von US-Aktien müssen Sie Ihre steuerlichen Verpflichtungen erfüllen, selbst wenn Sie kein US-Bürger sind. Die genaue Höhe der Steuer hängt von verschiedenen Faktoren ab, einschließlich der Haltedauer der Aktien. Die Veräußerungsgewinne gelten als Kapitalgewinne und unterliegen der Kapitalertragsteuer. Es gibt jedoch auch steuerliche Abzüge und Verlustvorträge, die geltend gemacht werden können, um die steuerliche Belastung zu verringern. Um Ihre steuerliche Verpflichtungen beim Verkauf von US-Aktien zu erfüllen, ist es ratsam, alle relevanten Nachweise und Unterlagen aufzubewahren.

2. Behandlung von Veräußerungsgewinnen in den USA

Die Behandlung von Veräußerungsgewinnen in den USA erfolgt in Form der Kapitalertragsteuer. Sobald Sie US-Aktien verkaufen und dabei Gewinne erzielen, werden diese als Kapitalgewinne betrachtet und müssen gemäß den IRS-Vorschriften besteuert werden. Die Höhe der Kapitalertragsteuer hängt von der Haltedauer der Aktien ab. Wenn Sie die Aktien länger als ein Jahr gehalten haben, werden die Gewinne als langfristige Kapitalgewinne behandelt und unterliegen einer niedrigeren Steuerquote. Andernfalls werden sie als kurzfristige Kapitalgewinne angesehen und mit Ihrem individuellen Einkommensteuersatz besteuert. Es gibt auch bestimmte steuerfreie Beträge und Abzüge, die Sie möglicherweise geltend machen können, um Ihre steuerliche Belastung zu verringern. Beispielsweise können Verluste aus anderen Investitionen mit den Veräußerungsgewinnen verrechnet werden. Es ist ratsam, sich mit einem professionellen Steuerberater vertraut zu machen, um die genaue steuerliche Behandlung Ihrer Veräußerungsgewinne in den USA zu verstehen und um mögliche Einsparungen zu maximieren.

3. Steuerliche Abzüge und Verlustvorträge

Steuerliche Abzüge und Verlustvorträge können eine wichtige Rolle spielen, um die steuerliche Belastung beim Verkauf von US-Aktien zu verringern. Es gibt bestimmte Ausgaben und Verluste, die als Abzüge geltend gemacht werden können. Dazu gehören zum Beispiel Transaktionskosten, Beratungsgebühren und Maklerprovisionen. Wenn Sie Verluste bei anderen Investitionen erlitten haben, können Sie diese als Verlustvorträge verwenden, um Ihre Veräußerungsgewinne zu reduzieren. Es ist jedoch wichtig, alle relevanten Nachweise und Unterlagen aufzubewahren, um diese Abzüge zu rechtfertigen. Auf diese Weise können Sie sicherstellen, dass Sie alle Ihnen zustehenden steuerlichen Vorteile nutzen. Es wird empfohlen, sich von einem Steuerberater oder Experten beraten zu lassen, um sicherzustellen, dass Sie alle Möglichkeiten für steuerliche Abzüge und Verlustvorträge nutzen und korrekt handeln.

Für weitere Informationen zu steuerlichen Abzügen und Verlustvorträgen können Sie unseren Artikel über den Erhaltungsaufwand nach § 9 EstG lesen, der Ihnen einen detaillierten Überblick über die verschiedenen Arten von Abzügen geben wird.

Auswirkungen auf internationale Anleger

Die Auswirkungen auf internationale Anleger beim Verkauf von US-Aktien sollten nicht übersehen werden. Doppelbesteuerungsabkommen: Für internationale Anleger gibt es oft Doppelbesteuerungsabkommen zwischen den USA und ihrem Heimatland, um die Doppelbesteuerung von Veräußerungsgewinnen zu vermeiden. Diese Abkommen können die Steuerbelastung verringern und sicherstellen, dass Gewinne nur in einem der beiden Länder besteuert werden. Es ist wichtig, sich über die spezifischen Bestimmungen des Doppelbesteuerungsabkommens zwischen den USA und Ihrem Heimatland zu informieren. Steuern in Deutschland auf US-Aktienverkäufe: In Deutschland werden Verkäufe von US-Aktien unter bestimmten Bedingungen besteuert. Kapitalerträge aus dem Verkauf von US-Aktien können der Abgeltungssteuer unterliegen. Es gibt jedoch auch bestimmte Freibeträge und Sparerpauschbeträge, die berücksichtigt werden können, um die Steuerbelastung zu reduzieren. Es ist ratsam, sich bei einem Steuerberater über die spezifischen steuerlichen Auswirkungen für internationale Anleger zu informieren.

1. Doppelbesteuerungsabkommen

Doppelbesteuerungsabkommen (DBA) sind internationale Abkommen, die verhindern sollen, dass Einkommen oder Gewinne doppelt besteuert werden. Diese Abkommen werden zwischen Ländern geschlossen, um die Besteuerung von grenzüberschreitenden Transaktionen, wie dem Verkauf von US-Aktien, zu regeln. Ein DBA kann verschiedene Regelungen enthalten, die bestimmen, welche Steuerbehörde das Besteuerungsrecht hat und wie Doppelbesteuerung vermieden wird. In der Regel sieht ein DBA vor, dass die Steuerzahlung im Wohnsitzland des Steuerpflichtigen erfolgt oder dass eine Steuergutschrift für im Ausland gezahlte Steuern gewährt wird, um eine Überbesteuerung zu vermeiden. Deutschland hat mit den USA ein solches Doppelbesteuerungsabkommen abgeschlossen, um steuerliche Konflikte bei Verkäufen von US-Aktien zu lösen. Es ist wichtig, die Bestimmungen des DBA zu kennen und gegebenenfalls von den Vorteilen zu profitieren, um die Steuerbelastung zu optimieren und Doppelbesteuerung zu vermeiden. Weitere Informationen zu Doppelbesteuerungsabkommen finden Sie auf der Website des Bundesministeriums der Finanzen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

2. Steuern in Deutschland auf US-Aktienverkäufe

Die Besteuerung von US-Aktienverkäufen in Deutschland erfolgt gemäß den deutschen Steuergesetzen. In Deutschland unterliegen Veräußerungsgewinne aus dem Verkauf von US-Aktien der Abgeltungsteuer. Diese wird auf Kapitalerträge erhoben, einschließlich der Gewinne aus dem Verkauf von US-Aktien. Der aktuelle Steuersatz für die Abgeltungsteuer beträgt in der Regel 25 Prozent zuzüglich Solidaritätszuschlag und gegebenenfalls Kirchensteuer. Es ist wichtig anzumerken, dass die Abgeltungsteuer nicht auf bereits in den USA besteuerte Gewinne erhoben wird, sofern ein Doppelbesteuerungsabkommen zwischen den beiden Ländern existiert. Wenn Sie als Privatanleger US-Aktien in Deutschland verkaufen, sind Sie dazu verpflichtet, die Gewinne in Ihrer Steuererklärung anzugeben und die entsprechenden Steuern zu entrichten. Es ist ratsam, sich bei einem Steuerberater oder einem Fachmann über die genauen steuerlichen Verpflichtungen und Abzüge in Deutschland zu informieren, um mögliche Strafen oder unerwartete Nachzahlungen zu vermeiden.

3. Steuern in den USA auf Verkäufe von US-Aktien durch Ausländer

Ausländische Anleger, die US-Aktien verkaufen, unterliegen ebenfalls der Besteuerung in den USA. Steuern in den USA auf Verkäufe von US-Aktien durch Ausländer: Gemäß den Steuergesetzen der USA müssen ausländische Anleger, die US-Aktien verkaufen, Kapitalertragsteuer auf ihre Veräußerungsgewinne zahlen. Die genaue Höhe der Steuer hängt von verschiedenen Faktoren ab, wie zum Beispiel dem Wohnsitzland des Anlegers und den geltenden Steuerabkommen zwischen den USA und dem jeweiligen Land. Es ist wichtig für ausländische Anleger, die ihre US-Aktien verkaufen möchten, die steuerlichen Pflichten und Verpflichtungen zu verstehen und gegebenenfalls professionelle steuerliche Beratung in Anspruch zu nehmen, um mögliche steuerliche Konsequenzen zu minimieren.

Steuerliche Pflichten von US-Aktienhändlern

US-Aktienhändler haben bestimmte steuerliche Pflichten, die sie erfüllen müssen, um gesetzeskonform zu handeln. Melden von Gewinnen und Verlusten an die Steuerbehörden: Als US-Aktienhändler sind Sie verpflichtet, Ihre Gewinne und Verluste aus dem Handel mit Aktien an die Steuerbehörden zu melden. Dies gilt unabhängig davon, ob Sie als Privatperson handeln oder ob Sie ein registrierter Händler sind. Es ist wichtig, genaue Aufzeichnungen über Ihre Transaktionen zu führen und diese Informationen in Ihrer Steuererklärung anzugeben. Formular W-8BEN und W-8BEN-E: Ausländische Investoren, die in US-Aktien handeln, müssen in der Regel das Formular W-8BEN oder W-8BEN-E ausfüllen. Diese Formulare dienen dazu, Ihre steuerliche Ansässigkeit und Ihren Anspruch auf Steuervergünstigungen zu bestätigen. Steuererklärung in den USA für Ausländer: Wenn Sie als ausländischer Aktienhändler in den USA tätig sind, sind Sie möglicherweise verpflichtet, eine Steuererklärung abzugeben. Die genauen Anforderungen können je nach Ihrem Aufenthaltsstatus und Ihrem Einkommen variieren. Es ist ratsam, sich mit einem Steuerexperten oder einem professionellen Steuerberater zu beraten, um sicherzustellen, dass Sie Ihre steuerlichen Pflichten erfüllen und potenzielle Strafen vermeiden.

1. Melden von Gewinnen und Verlusten an die Steuerbehörden

Melden von Gewinnen und Verlusten an die Steuerbehörden: Beim Verkauf von US-Aktien ist es wichtig, alle erzielten Gewinne und Verluste der Steuerbehörde zu melden. Dies geschieht in der Regel durch die Einreichung der entsprechenden Steuerformulare, wie beispielsweise des Formulars 8949 und des Formulars Schedule D, zusammen mit Ihrer Einkommensteuererklärung. In diesen Formularen müssen Sie detaillierte Informationen über die verkauften Aktien, die erzielten Gewinne bzw. Verluste sowie die Haltedauer angeben. Es ist wichtig, alle Transaktionen genau und korrekt zu verzeichnen und keine Gewinne oder Verluste zu verschweigen. Andernfalls können Sie von den Steuerbehörden belangt werden. Daher ist es ratsam, sorgfältig und gewissenhaft alle Transaktionen zu dokumentieren und die entsprechenden Steuerformulare fristgerecht einzureichen. Weitere Informationen zur Dokumentation von Verlusten finden Sie unter /gebäudeafa-arbeitszimmer/.

2. Formular W-8BEN und W-8BEN-E

Formular W-8BEN und W-8BEN-E sind wichtige Dokumente für internationale Anleger, die in US-Aktien investieren. Diese Formulare dienen dazu, Informationen über die steuerliche Residenz des Anlegers bereitzustellen und sicherzustellen, dass die richtigen Steuersätze angewendet werden. W-8BEN: Das Formular W-8BEN wird von Einzelpersonen genutzt, die keine US-Bürger sind und keine US-Steuernummer haben. Es ermöglicht dem Anleger, den steuerlichen Ansässigkeitsstaat anzugeben und eine eventuelle Reduzierung der Steuerabzüge auf seine Dividenden zu beantragen, basierend auf einem bestehenden Doppelbesteuerungsabkommen. W-8BEN-E: Das Formular W-8BEN-E wird von ausländischen Unternehmen oder anderen juristischen Personen verwendet, die in US-Aktien investieren. Es erfordert die Angabe des steuerlichen Ansässigkeitsstaates des Unternehmens sowie Informationen über die Rechtsstruktur und Eigentümerschaft. Beide Formulare müssen ordnungsgemäß ausgefüllt und von der Steuerpflichtigen Person unterzeichnet werden, um ihre steuerliche Position zu klären und etwaige Abzugsbeschränkungen zu vermeiden.

3. Steuererklärung in den USA für Ausländer

Steuererklärung in den USA für Ausländer: Ausländer, die US-Aktien verkauft haben und Veräußerungsgewinne erzielt haben, müssen möglicherweise eine Steuererklärung in den USA einreichen. In den meisten Fällen müssen Ausländer ein Formular 1040NR oder 1040NR-EZ einreichen, um ihre Einkünfte aus US-Quellen zu melden. Es ist wichtig, alle erforderlichen Informationen und Unterlagen wie Formular W-8BEN oder W-8BEN-E bereitzuhalten, um die Steuererklärung korrekt auszufüllen. Es ist ratsam, die Hilfe eines Steuerberaters oder einer spezialisierten Steuerfirma in Anspruch zu nehmen, um sicherzustellen, dass die Steuererklärung ordnungsgemäß eingereicht wird und alle steuerlichen Verpflichtungen erfüllt werden. Weitere Informationen zur Steuererklärung in den USA finden Sie auf der Website des Finanzamts für Pfändung und Schufa.

Spezialfälle bei US-Aktienverkäufen

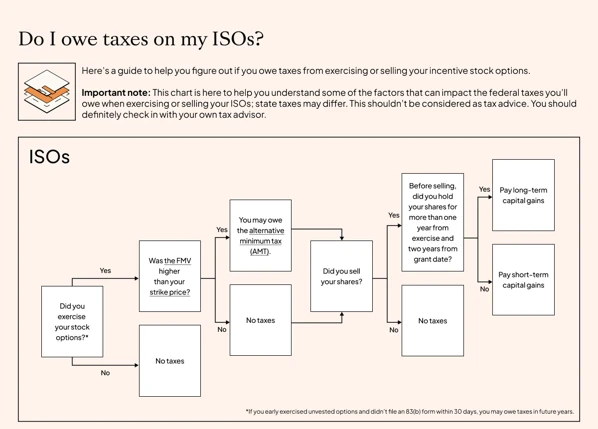

Beim Verkauf von US-Aktien gibt es bestimmte Spezialfälle, die besondere steuerliche Überlegungen erfordern. Aktiensplits und Aktienzusammenlegungen: Wenn eine Aktie einen Aktiensplit oder eine Aktienzusammenlegung durchläuft, kann dies Auswirkungen auf die Besteuerung des Verkaufs haben. In solchen Fällen ändert sich die Anzahl der gehaltenen Aktien, was zu einer Anpassung der Kostenbasis führen kann. Es ist wichtig, diese Anpassungen zu berücksichtigen, um die korrekten steuerlichen Auswirkungen zu ermitteln. Verkauf von Erbschafts- oder Schenkungsaktien: Beim Verkauf von Aktien, die Sie geerbt oder geschenkt bekommen haben, gelten besondere Regeln. Die steuerlichen Konsequenzen hängen von Faktoren wie dem Wert der Aktien zum Zeitpunkt des Erwerbs und dem Verkaufspreis ab. Verkauf von Mitarbeiteraktienoptionen: Wenn Sie Mitarbeiteraktienoptionen haben und diese verkaufen, wird der Gewinn aus dem Verkauf als Einkommen besteuert. Es gibt spezielle Regelungen und Fristen, die bei der Besteuerung von Mitarbeiteraktienoptionen zu beachten sind. Es ist ratsam, professionelle steuerliche Beratung in Anspruch zu nehmen, um sicherzustellen, dass Sie Ihre steuerlichen Verpflichtungen erfüllen und mögliche Steuervorteile nutzen können.

1. Aktiensplits und Aktienzusammenlegungen

Aktiensplits und Aktienzusammenlegungen sind spezielle Ereignisse, die Auswirkungen auf die Besteuerung von US-Aktienverkäufen haben können. Bei einem Aktiensplit wird die Anzahl der ausgegebenen Aktien erhöht, während der Aktienkurs entsprechend gesenkt wird. Dies beeinflusst den Buchwert der Aktie und kann steuerliche Konsequenzen haben. Wenn beispielsweise ein Aktiensplit im Verhältnis 2:1 durchgeführt wird, erhalten Aktionäre für jede gehaltene Aktie eine zusätzliche Aktie. Der Preis pro Aktie halbiert sich, während der Gesamtwert der gehaltenen Aktien gleich bleibt. Bei einem Aktienzusammenlegung werden mehrere Aktien zu einer einzelnen Aktie zusammengelegt. Dies führt dazu, dass der Preis pro Aktie steigt, während die Anzahl der gehaltenen Aktien entsprechend sinkt. Für Anleger, die US-Aktien halten, ist es wichtig, diese Ereignisse zu berücksichtigen, da sie Auswirkungen auf den steuerlichen Verkaufsgewinn haben können.

2. Verkauf von Erbschafts- oder Schenkungsaktien

Der Verkauf von Erbschafts- oder Schenkungsaktien hat einige besondere steuerliche Aspekte zu beachten. Hier sind einige wichtige Punkte, die Sie wissen sollten:

– Steuerbasis: Beim Verkauf von Erbschafts- oder Schenkungsaktien ist die Steuerbasis in der Regel der Wert der Aktien zum Zeitpunkt des Erwerbs durch den Erben oder Beschenkten. Dies kann zu einem erheblichen Unterschied zwischen dem Verkaufspreis und der Steuerbasis führen, was die Höhe der zu zahlenden Steuern beeinflusst.

– Haltefrist: Um in den Genuss der niedrigeren langfristigen Kapitalertragsteuersätze zu kommen, muss die Haltefrist für Erbschafts- oder Schenkungsaktien erfüllt sein. In den meisten Fällen beträgt diese Haltefrist mindestens ein Jahr ab dem Zeitpunkt der Übertragung. Wenn die Aktien vor Ablauf dieser Frist verkauft werden, gelten die höheren kurzfristigen Kapitalertragsteuersätze.

– Abzüge: Wie bei anderen Aktienverkäufen können auch beim Verkauf von Erbschafts- oder Schenkungsaktien bestimmte steuerliche Abzüge geltend gemacht werden. Diese können beispielsweise Kapitalverluste oder Abzüge für Transaktionskosten umfassen. Es ist wichtig, alle relevanten Dokumente aufzubewahren, um diese Abzüge nachweisen zu können.

– Dokumentation: Beim Verkauf von Erbschafts- oder Schenkungsaktien ist es wichtig, alle relevanten Dokumente aufzubewahren, um den Erwerb, den Wert und den Verkauf der Aktien nachweisen zu können. Dies umfasst in der Regel Erbschafts- oder Schenkungsurkunden, Bewertungen und Transaktionsbelege.

– Professionelle Beratung: Aufgrund der Komplexität der steuerlichen Auswirkungen beim Verkauf von Erbschafts- oder Schenkungsaktien kann es ratsam sein, sich von einem Steuerexperten beraten zu lassen. Ein Experte kann Ihnen helfen, die besten steuerlichen Strategien zu entwickeln und sicherzustellen, dass Sie alle geltenden Vorschriften einhalten.

Es ist wichtig zu beachten, dass sich die steuerliche Behandlung von Erbschafts- oder Schenkungsaktien je nach individueller Situation und geltendem Steuerrecht unterscheiden kann. Es wird daher empfohlen, professionelle Beratung einzuholen, um Ihre spezifischen steuerlichen Verpflichtungen zu verstehen.

3. Verkauf von Mitarbeiteraktienoptionen

Verkauf von Mitarbeiteraktienoptionen: Der Verkauf von Mitarbeiteraktienoptionen unterliegt bestimmten steuerlichen Regelungen. Wenn Mitarbeiter Aktienoptionen als Teil ihres Vergütungspakets erhalten und diese zu einem späteren Zeitpunkt verkaufen, werden die erzielten Gewinne als Kapitalgewinne besteuert. Die genaue Besteuerung hängt von verschiedenen Faktoren ab, einschließlich der Art der erhaltenen Optionen und der Haltedauer. Mitarbeiter sollten sich bewusst sein, dass der Verkauf von Mitarbeiteraktienoptionen steuerliche Auswirkungen haben kann und sollten sich entsprechend beraten lassen, um ihre steuerlichen Pflichten zu erfüllen und mögliche Steuervorteile zu nutzen.

Steuerliche Beratung und Vorbereitung

Für die richtige steuerliche Beratung und Vorbereitung beim Verkauf von US-Aktien stehen Ihnen verschiedene Optionen zur Verfügung:

– Steuerberater: Die Zusammenarbeit mit einem erfahrenen Steuerberater kann Ihnen helfen, die komplexen steuerlichen Auswirkungen des Aktienverkaufs zu verstehen und mögliche Steuersparmöglichkeiten zu identifizieren.

– Unternehmensberater: Ein Unternehmensberater kann Ihnen bei der Optimierung Ihrer Anlagestrategie und der Entwicklung eines steuereffizienten Verkaufsplans behilflich sein.

– Steuer-Software: Es gibt verschiedene Steuer-Softwareprogramme, die Ihnen dabei helfen können, Ihre Steuererklärung vorzubereiten und alle erforderlichen Formulare und Unterlagen richtig auszufüllen.

– Weitere Ressourcen: Nutzen Sie Bücher, Online-Ressourcen oder Schulungen, um Ihr Wissen über die steuerlichen Aspekte des Aktienverkaufs zu erweitern und Ihre Vorbereitung zu verbessern.

Eine solide steuerliche Beratung und Vorbereitung ist entscheidend, um mögliche Fehler zu vermeiden und sicherzustellen, dass Sie alle rechtlichen Anforderungen erfüllen. Indem Sie die richtigen Informationen und Werkzeuge nutzen, können Sie Ihre steuerliche Verpflichtungen effektiv managen und möglicherweise Ihre Steuerlast reduzieren. Daher ist es ratsam, Zeit und Ressourcen in die steuerliche Beratung und Vorbereitung zu investieren, um optimal auf den Verkauf Ihrer US-Aktien vorbereitet zu sein.

Zusammenfassung

In der Zusammenfassung können wir sagen, dass der Verkauf von US-Aktien steuerliche Auswirkungen hat, unabhängig von Ihrem Wohnort oder Ihrer Staatsangehörigkeit. Veräußerungsgewinne werden in den USA besteuert und unterliegen der Kapitalertragsteuer. Es ist wichtig, die steuerlichen Abzüge und Verlustvorträge zu berücksichtigen, um die Steuerbelastung zu verringern. Internationale Anleger sollten auch die Auswirkungen des Doppelbesteuerungsabkommens und die steuerlichen Pflichten in ihrem Heimatland beachten. Für US-Aktienhändler ist es entscheidend, Gewinne und Verluste ordnungsgemäß zu melden und die erforderlichen Steuerformulare auszufüllen. Bei speziellen Fällen wie Aktiensplits, Schenkungen oder Mitarbeiteraktienoptionen können zusätzliche steuerliche Aspekte zu beachten sein. Eine sorgfältige steuerliche Beratung und Vorbereitung sind daher unerlässlich, um rechtliche Konformität und eine optimale Steuerstrategie zu gewährleisten.

Häufig gestellte Fragen

1. Muss ich Steuern zahlen, wenn ich als Nicht-US-Bürger US-Aktien verkaufe?

Ja, auch Nicht-US-Bürger müssen Steuern zahlen, wenn sie US-Aktien verkaufen. Veräußerungsgewinne aus dem Verkauf von US-Aktien werden in den USA besteuert.

2. Wie hoch ist die Kapitalertragsteuer auf Veräußerungsgewinne in den USA?

Die Höhe der Kapitalertragsteuer auf Veräußerungsgewinne hängt von verschiedenen Faktoren ab, einschließlich der Haltedauer der verkauften Aktien. Generell beträgt die Kapitalertragsteuer in den USA zwischen 0% und 20%.

3. Kann ich Verluste bei US-Aktienverkäufen steuerlich geltend machen?

Ja, Verluste bei US-Aktienverkäufen können steuerlich geltend gemacht werden. Sie können dazu verwendet werden, um Gewinne aus anderen Kapitalanlagen auszugleichen und die steuerliche Belastung zu verringern.

4. Gibt es spezielle steuerliche Abzüge für den Verkauf von US-Aktien?

Ja, es gibt bestimmte steuerliche Abzüge, die beim Verkauf von US-Aktien geltend gemacht werden können. Dazu gehören beispielsweise Transaktionskosten, Beratungsgebühren und Gebühren für die Verwaltung von Investmentfonds.

5. Kann ich Veräußerungsgewinne von US-Aktien in meiner Steuererklärung in Deutschland angeben?

Ja, Veräußerungsgewinne von US-Aktien müssen auch in der deutschen Steuererklärung angegeben werden. Es besteht eine Mitteilungspflicht gegenüber dem deutschen Finanzamt.

6. Was ist ein Doppelbesteuerungsabkommen und wie betrifft es den Verkauf von US-Aktien?

Ein Doppelbesteuerungsabkommen ist eine Vereinbarung zwischen zwei Ländern, um die Doppelbesteuerung von Einkommen zu vermeiden. Es kann bestimmen, welche Steuerbehörde das Recht hat, Steuern auf Veräußerungsgewinne von US-Aktien zu erheben.

7. Muss ich meine Gewinne und Verluste beim Verkauf von US-Aktien an die Steuerbehörden melden?

Ja, als Aktienhändler sind Sie verpflichtet, Ihre Gewinne und Verluste beim Verkauf von US-Aktien an die Steuerbehörden zu melden. Dies dient der korrekten Berechnung Ihrer Steuerschuld.

8. Was ist das Formular W-8BEN und in welchen Fällen muss es ausgefüllt werden?

Das Formular W-8BEN ist ein Steuerformular, das von ausländischen Personen ausgefüllt werden muss, um ihre ausländische Staatsangehörigkeit und Ansässigkeit zu bestätigen. Es wird häufig von ausländischen Investoren verwendet, um bestimmte Steuervorteile oder -befreiungen in den USA zu beantragen.

9. Wie können Aktiensplits oder Aktienzusammenlegungen meine steuerliche Situation beeinflussen?

Aktiensplits oder Aktienzusammenlegungen können Ihre steuerliche Situation beeinflussen, da sie die Anzahl der gehaltenen Aktien und den Buchwert pro Aktie verändern können. Es ist wichtig, die steuerlichen Auswirkungen solcher Veränderungen zu verstehen und gegebenenfalls Beratung einzuholen.

10. Benötige ich professionelle steuerliche Beratung für den Verkauf von US-Aktien?

Es wird empfohlen, professionelle steuerliche Beratung in Anspruch zu nehmen, um sicherzustellen, dass Sie alle steuerlichen Verpflichtungen und Vorteile beim Verkauf von US-Aktien vollständig verstehen. Ein Experte kann Ihnen helfen, die beste Vorgehensweise für Ihre individuelle Situation zu bestimmen.