Verkauf Rentenversicherung: Tipps und Informationen für finanzielle Planung und Rechtsberatung in Deutschland

Sie haben eine Rentenversicherung und sind sich unsicher, ob ein Verkauf die richtige Entscheidung für Sie ist? In diesem Artikel bieten wir Ihnen umfassende Tipps und Informationen, die Ihnen bei der finanziellen Planung und Rechtsberatung in Deutschland unterstützen. Wir betrachten die Vorteile des Rentenversicherungsverkaufs, die aktuellen Trends und Marktsituationen sowie die Risiken und Herausforderungen, die mit einem solchen Verkauf einhergehen können. Außerdem geben wir praktische Tipps zur Bewertung Ihrer Rentenversicherung, zur Bestimmung des optimalen Verkaufszeitpunkts und zur Auswahl eines geeigneten Verkaufskanals. Darüber hinaus erläutern wir die Bedeutung einer rechtskonformen Beratung und die steuerlichen Auswirkungen. Lesen Sie weiter, um alles zu erfahren, was Sie über den Rentenversicherungsverkauf wissen müssen, um fundierte Entscheidungen für Ihre finanzielle Zukunft zu treffen.

Zusammenfassung

- Warum Rentenversicherung verkaufen?

- Tipps für den Rentenversicherungsverkauf

- Rechtsberatung beim Rentenversicherungsverkauf

- Risiken und Herausforderungen beim Rentenversicherungsverkauf

- Schlussfolgerung

-

Häufig gestellte Fragen

- 1. Ist es sinnvoll, meine Rentenversicherung vorzeitig zu verkaufen?

- 2. Kann ich meine Rentenversicherung jederzeit verkaufen?

- 3. Wird der Verkauf meiner Rentenversicherung steuerliche Auswirkungen haben?

- 4. Welche Verkaufskanäle stehen mir zur Verfügung?

- 5. Muss ich meine Rentenversicherung bewerten lassen, bevor ich sie verkaufe?

- 6. Kann ich den Rentenversicherungsverkauf rückgängig machen?

- 7. Gibt es Alternativen zum Verkauf meiner Rentenversicherung?

- 8. Welche Risiken sind mit dem Rentenversicherungsverkauf verbunden?

- 9. Kann ich meine Rentenversicherung anpassen, anstatt sie zu verkaufen?

- 10. Was sollte ich bei der Auswahl eines Rechtsberaters beachten?

- Verweise

Warum Rentenversicherung verkaufen?

Die Entscheidung, eine Rentenversicherung zu verkaufen, kann verschiedene Gründe haben. Im Folgenden sind einige der Hauptgründe aufgeführt:

1. Finanzielle Bedürfnisse: Der Verkauf einer Rentenversicherung kann dazu beitragen, finanzielle Bedürfnisse zu erfüllen, wie z.B. die Begleichung von Schulden, den Kauf eines Hauses oder die Finanzierung von Bildungskosten.

2. Änderung der Lebensumstände: Lebensumstände ändern sich im Laufe der Zeit. Ein Rentenversicherungsverkauf kann sinnvoll sein, wenn sich Ihre Pläne geändert haben und Sie das Geld für andere Ziele verwenden möchten.

3. Verbesserung der finanziellen Flexibilität: Durch den Verkauf Ihrer Rentenversicherung können Sie zusätzliches Kapital generieren, das Sie flexibel einsetzen können, um Ihre finanziellen Ziele zu erreichen.

4. Unzufriedenheit mit der aktuellen Rentenversicherung: Wenn Sie mit den Leistungen oder dem Service Ihrer aktuellen Rentenversicherung nicht zufrieden sind, kann der Verkauf eine Möglichkeit sein, zu einer anderen Versicherungsgesellschaft zu wechseln oder alternative Anlageoptionen zu prüfen.

Es ist wichtig zu beachten, dass der Verkauf einer Rentenversicherung auch Risiken und Kosten mit sich bringt. Daher ist es ratsam, sich vorher umfassend zu informieren und gegebenenfalls professionelle Beratung in Anspruch zu nehmen, um die bestmögliche Entscheidung für Ihre finanzielle Zukunft zu treffen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Vorteile des Rentenversicherungsverkaufs

Es gibt mehrere Vorteile, die mit dem Verkauf einer Rentenversicherung verbunden sein können:

1. Sofortiger Zugriff auf Kapital: Durch den Verkauf Ihrer Rentenversicherung können Sie sofort auf das gebundene Kapital zugreifen, anstatt auf die zukünftige Rentenauszahlung warten zu müssen.

2. Finanzielle Flexibilität: Der Verkauf einer Rentenversicherung ermöglicht es Ihnen, das Kapital nach Ihren eigenen Bedürfnissen und Zielen zu verwenden. Sie können es für wichtige Anschaffungen, Schuldenabbau oder Investitionen einsetzen.

3. Optionen zur besseren Kapitalrendite: Wenn Sie der Meinung sind, dass Ihre Rentenversicherung nicht die erwartete Rendite bietet, können Sie das Kapital in alternative Anlageoptionen umschichten, die möglicherweise eine höhere Rendite bieten.

4. Planung Ihrer finanziellen Zukunft: Durch den Verkauf einer Rentenversicherung können Sie Ihre finanzielle Zukunft aktiv gestalten und Ihr Kapital gemäß Ihren individuellen Zielen und Bedürfnissen einsetzen.

Es ist wichtig zu beachten, dass der Rentenversicherungsverkauf auch mit Risiken und Kosten verbunden sein kann. Daher sollte diese Entscheidung gut überlegt und gegebenenfalls unter Berücksichtigung der individuellen steuerlichen Auswirkungen getroffen werden. Es wird empfohlen, professionelle Beratung in Anspruch zu nehmen, um die beste Vorgehensweise basierend auf Ihrer persönlichen Situation zu ermitteln.

Aktuelle Trends und Marktsituation

Die aktuellen Trends und die Marktsituation rund um den Verkauf von Rentenversicherungen in Deutschland sollten bei der Entscheidung, Ihre Rentenversicherung zu verkaufen, berücksichtigt werden. Hier sind einige wichtige Aspekte:

1. Niedrige Zinsen und Renditen: In der aktuellen wirtschaftlichen Situation sind die Zinsen und Renditen auf dem Markt für Rentenversicherungen oft niedrig. Dies kann dazu führen, dass der Wert Ihrer Rentenversicherung nicht so hoch ist wie erwartet.

2. Angebote von Versicherungsgesellschaften: Versicherungsgesellschaften bieten in einigen Fällen attraktive Anreize und Angebote, um Kunden zum Verkauf ihrer Rentenversicherungen zu bewegen. Es ist wichtig, diese Angebote sorgfältig zu prüfen und mit anderen Optionen zu vergleichen.

3. Regulatorische Änderungen: Es gibt verschiedene regulatorische Bestimmungen und Vorschriften, die den Verkauf von Rentenversicherungen beeinflussen können. Es ist ratsam, sich über aktuelle Änderungen, wie zum Beispiel die 12/62-Regel, zu informieren, die den Verkaufsprozess und die steuerlichen Auswirkungen beeinflussen können.

4. Individuelle Marktsituation: Die individuelle Marktsituation, wie beispielsweise die Dauer der Versicherung, die aktuellen Rückkaufswerte und die vertraglichen Bedingungen, können den Verkaufsprozess beeinflussen. Eine genaue Bewertung Ihrer Rentenversicherung ist daher unerlässlich, um den bestmöglichen Verkaufszeitpunkt zu bestimmen.

Es ist wichtig, auf die aktuellen Trends und die Marktsituation zu achten, um informierte Entscheidungen über den Verkauf Ihrer Rentenversicherung treffen zu können. Konsultieren Sie bei Bedarf einen Finanzberater oder nutzen Sie die Möglichkeit der Rechtsberatung, um Ihre individuelle Situation zu bewerten und die beste Vorgehensweise zu ermitteln.

Tipps für den Rentenversicherungsverkauf

Im Folgenden finden Sie einige wichtige Tipps, die Ihnen helfen können, den Rentenversicherungsverkauf erfolgreich durchzuführen:

1. Bewertung der Rentenversicherung: Bevor Sie Ihre Rentenversicherung verkaufen, ist es wichtig, den aktuellen Wert und die damit verbundenen Leistungen zu bewerten. Berücksichtigen Sie Faktoren wie die Höhe des Kapitals, die Garantien, die Rentenauszahlungen und die Laufzeit.

2. Bestimmung des optimalen Verkaufszeitpunkts: Beachten Sie den Markt und analysieren Sie die aktuellen Trends. Je nach Marktlage können sich die Verkaufschancen und damit verbundenen Gewinne ändern. Informieren Sie sich über aktuelle Anlagemöglichkeiten und denken Sie langfristig.

3. Auswahl eines geeigneten Verkaufskanals: Es gibt verschiedene Möglichkeiten, eine Rentenversicherung zu verkaufen. Sie können sich an Versicherungsgesellschaften, Vermittler oder spezialisierte Plattformen wenden. Vergleichen Sie die Gebühren, den angebotenen Service und die Reputation, um den besten Verkaufskanal auszuwählen.

4. Beratung in Anspruch nehmen: Der Rentenversicherungsverkauf kann komplex sein. Es ist ratsam, professionelle Beratung von einem unabhängigen Finanzberater oder einem Anwalt einzuholen. Sie können Ihnen bei der Bewertung Ihrer Rentenversicherung, der Vertragsüberprüfung und steuerlichen Fragen helfen.

Behalten Sie auch im Hinterkopf, dass der Verkauf einer Rentenversicherung mögliche Kosten und Risiken mit sich bringen kann. Informieren Sie sich über Alternativen wie die 12-62-Regel, Anpassungen bei Debeka Riester oder das Bausparen für Kinder, um fundierte Entscheidungen zu treffen und Ihre finanzielle Planung zu optimieren.

1. Bewertung der Rentenversicherung

Bei der Bewertung Ihrer Rentenversicherung gibt es einige wichtige Faktoren zu berücksichtigen. Hier sind einige Schritte, die Ihnen dabei helfen können:

1. Analyse der Vertragsbedingungen: Überprüfen Sie die vertraglichen Bedingungen Ihrer Rentenversicherung. Prüfen Sie, welche Leistungen und Garantien Ihnen zugesichert wurden und ob diese Ihren aktuellen Bedürfnissen entsprechen.

2. Berechnung der Rückkaufswertes: Ermitteln Sie den aktuellen Rückkaufswert Ihrer Rentenversicherung. Dieser gibt an, wie viel Geld Ihnen bei einem Verkauf zur Verfügung stehen würde. Berücksichtigen Sie dabei eventuelle Kosten und Gebühren, die mit dem Verkauf verbunden sein können.

3. Vertragslaufzeit: Berücksichtigen Sie die noch verbleibende Laufzeit Ihrer Rentenversicherung. Je näher das Vertragsende rückt, desto geringer ist in der Regel der Rückkaufswert. Beachten Sie auch mögliche Strafen oder Einschränkungen bei einem vorzeitigen Verkauf.

4. Ertragsaussichten: Prüfen Sie die Ertragsaussichten Ihrer Rentenversicherung. Vergleichen Sie die möglichen Erträge mit alternativen Anlageoptionen und beurteilen Sie, ob ein Verkauf langfristig eine bessere Rendite verspricht.

Es ist ratsam, bei der Bewertung der Rentenversicherung professionelle Unterstützung in Anspruch zu nehmen, um sicherzustellen, dass Sie alle relevanten Faktoren berücksichtigen. Eine unabhängige Finanzberatung kann Ihnen helfen, die richtige Entscheidung zu treffen und Ihre finanziellen Ziele zu erreichen.

2. Bestimmung des optimalen Verkaufszeitpunkts

Die Bestimmung des optimalen Verkaufszeitpunkts für Ihre Rentenversicherung erfordert eine sorgfältige Analyse Ihrer individuellen Situation. Hier sind einige Faktoren zu berücksichtigen:

1. Vertragslaufzeit: Überprüfen Sie die Laufzeit Ihrer Rentenversicherung. Wenn Sie den Vertrag vor dem vereinbarten Datum kündigen, können Ihnen möglicherweise Gebühren oder Verluste entstehen. Informieren Sie sich über die Vertragsbedingungen und mögliche Konsequenzen.

2. Lebenssituation: Berücksichtigen Sie Ihre aktuellen finanziellen Bedürfnisse und Ziele. Ist der Verkauf der Rentenversicherung notwendig, um dringende finanzielle Verpflichtungen zu erfüllen oder Ihre Lebensumstände zu verbessern?

3. Marktbedingungen: Machen Sie sich mit den aktuellen Markttrends und Bedingungen vertraut. Eine Bewertung des Marktes kann Ihnen dabei helfen, den Wert Ihrer Rentenversicherung zu bestimmen und den besten Zeitpunkt für den Verkauf zu finden.

4. Steuerliche Auswirkungen: Prüfen Sie die steuerlichen Auswirkungen des Verkaufs Ihrer Rentenversicherung. Es kann sein, dass Sie bei einem Verkauf steuerliche Konsequenzen in Kauf nehmen müssen. Konsultieren Sie gegebenenfalls einen Steuerberater.

5. Zukünftige Rentenauszahlungen: Berücksichtigen Sie die zukünftigen Rentenauszahlungen, die Ihnen entgehen könnten, wenn Sie Ihre Rentenversicherung verkaufen. Stellen Sie sicher, dass der Verkauf finanziell sinnvoll ist und Ihnen langfristig keine finanzielle Sicherheit entzieht.

Eine detaillierte Bewertung dieser Faktoren kann Ihnen dabei helfen, den besten Zeitpunkt für den Verkauf Ihrer Rentenversicherung zu bestimmen. Berücksichtigen Sie dabei auch Ihre persönlichen Präferenzen und Ziele.

3. Auswahl eines geeigneten Verkaufskanals

Bei der Auswahl eines geeigneten Verkaufskanals für den Verkauf Ihrer Rentenversicherung gibt es mehrere Optionen, die Sie in Betracht ziehen können:

1. Versicherungsunternehmen: Einige Versicherungsunternehmen bieten intern den Rückkaufwert oder die Möglichkeit eines Verkaufs an. Sie können sich direkt an Ihr Versicherungsunternehmen wenden, um Informationen über deren Verkaufsprozess zu erhalten.

2. Vermittler oder Makler: Vermittler oder Makler können Ihnen bei der Suche nach potenziellen Käufern für Ihre Rentenversicherung behilflich sein. Sie haben möglicherweise Zugang zu einem breiteren Netzwerk von potenziellen Käufern und können den Verkaufsprozess für Sie erleichtern.

3. Online-Marktplätze: Es gibt Online-Marktplätze, auf denen Sie Ihre Rentenversicherung zum Verkauf anbieten können. Hier können potenzielle Käufer Ihre Versicherungspolice sehen und Ihnen Angebote machen. Es ist wichtig, vertrauenswürdige und seriöse Plattformen auszuwählen, um Ihre Sicherheit zu gewährleisten.

4. Fachberater: Fachberater können Ihnen bei der Auswahl des besten Verkaufskanals für Ihre Rentenversicherung helfen. Sie können Ihre individuellen Bedürfnisse und Ziele bewerten und Ihnen Empfehlungen geben, wie Sie den besten Wert aus dem Verkauf erzielen können.

Es ist ratsam, mehrere Optionen zu prüfen und die Vor- und Nachteile der verschiedenen Verkaufskanäle abzuwägen, um die beste Entscheidung für Ihren Rentenversicherungsverkauf zu treffen.

Rechtsberatung beim Rentenversicherungsverkauf

Eine professionelle Rechtsberatung ist unerlässlich, wenn es um den Rentenversicherungsverkauf geht. Hier sind einige Aspekte, die Sie bei der Rechtsberatung beachten sollten:

1. Vertragliche Bedingungen überprüfen: Ein Rechtsberater kann Ihnen helfen, die vertraglichen Bedingungen Ihrer Rentenversicherung zu überprüfen. Dies umfasst die Bestimmungen zur Kündigung, die Höhe der möglichen Auszahlung sowie eventuelle Strafen oder Gebühren.

2. Steuerliche Auswirkungen verstehen: Der Verkauf einer Rentenversicherung kann steuerliche Auswirkungen haben. Ein Rechtsberater hilft Ihnen dabei, die steuerlichen Konsequenzen zu verstehen und zu bewerten, ob der Verkauf für Sie vorteilhaft ist.

3. Rechtskonformität sicherstellen: Es ist wichtig, sicherzustellen, dass der Verkauf Ihrer Rentenversicherung rechtskonform erfolgt. Ein Rechtsberater kann sicherstellen, dass alle erforderlichen rechtlichen Schritte eingehalten werden, um mögliche rechtliche Probleme oder Konflikte zu vermeiden.

Eine professionelle Rechtsberatung bietet Ihnen die Unterstützung und Fachkenntnis, die Sie benötigen, um informierte Entscheidungen zu treffen und Ihre Rechte und Interessen zu schützen. Wenn Sie weitere Informationen zu rechtlichen Aspekten des Rentenversicherungsverkaufs benötigen, können Sie sich an einen qualifizierten Rechtsanwalt oder eine Anwaltskanzlei wenden.

1. Vertragliche Bedingungen überprüfen

Bevor Sie eine Rentenversicherung verkaufen, ist es wichtig, die vertraglichen Bedingungen zu überprüfen. Dies beinhaltet:

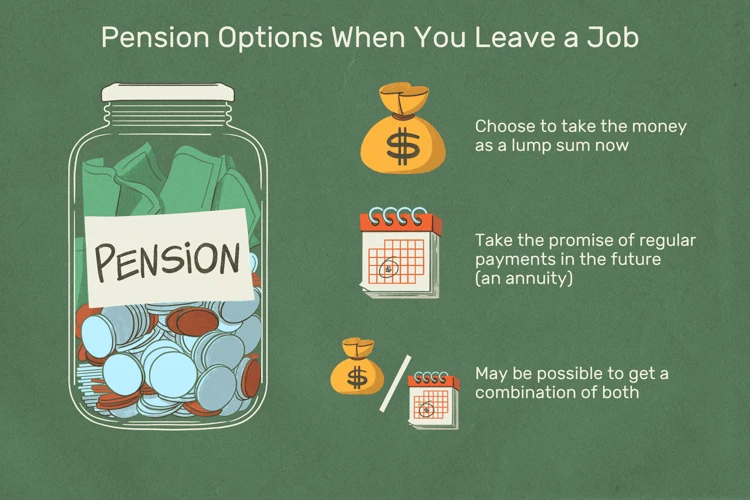

1. Auszahlungsoptionen: Überprüfen Sie die verschiedenen Auszahlungsoptionen Ihrer Rentenversicherung. Möglicherweise haben Sie die Wahl zwischen einer lebenslangen Rente, einer einmaligen Kapitalauszahlung oder einer Kombination aus beidem. Stellen Sie sicher, dass die Auszahlungsoptionen Ihren finanziellen Zielen und Bedürfnissen entsprechen.

2. Gebühren und Kosten: Überprüfen Sie die mit der Rentenversicherung verbundenen Gebühren und Kosten. Dazu gehören Verwaltungsgebühren, Abschlussprovisionen und eventuelle Stornogebühren bei vorzeitiger Kündigung. Stellen Sie sicher, dass Sie die finanziellen Auswirkungen dieser Gebühren verstehen.

3. Garantien und Versicherungsleistungen: Prüfen Sie die Garantien und Versicherungsleistungen Ihrer Rentenversicherung. Dies kann Garantien für Mindestauszahlungen oder die Absicherung von Hinterbliebenenleistungen beinhalten. Stellen Sie sicher, dass Sie die Auswirkungen des Verkaufs auf diese Garantien und Leistungen verstehen.

4. Wechseloptionen: Überprüfen Sie, ob Ihre Rentenversicherung Wechseloptionen bietet. Möglicherweise können Sie Ihre Versicherung in eine andere Rentenversicherung umwandeln oder alternative Anlageoptionen wählen. Informieren Sie sich über die Möglichkeiten und eventuelle Konsequenzen eines Wechsels.

Durch eine gründliche Überprüfung der vertraglichen Bedingungen können Sie fundierte Entscheidungen über den Verkauf Ihrer Rentenversicherung treffen. Im Zweifelsfall ist es ratsam, sich von einem Finanzexperten oder Versicherungsmakler beraten zu lassen, um eine umfassende und individuelle Beratung zu erhalten./12-62-regel/

2. Steuerliche Auswirkungen verstehen

Beim Verkauf einer Rentenversicherung ist es wichtig, die steuerlichen Auswirkungen zu verstehen. Hier sind einige Punkte, die Sie berücksichtigen sollten:

1. Kapitalertragsteuer: Der Verkauf einer Rentenversicherung kann zu Kapitalerträgen führen, auf die möglicherweise Kapitalertragsteuer erhoben wird. Es ist ratsam, sich über die aktuellen steuerlichen Richtlinien zu informieren und gegebenenfalls einen Steuerberater zu konsultieren.

2. Besteuerung von Zinsen und Erträgen: Je nach Art der Rentenversicherung können bestimmte Zinsen und Erträge steuerpflichtig sein. Informieren Sie sich über die spezifischen Regelungen, um mögliche Steuerverpflichtungen zu verstehen.

3. Freibeträge und Haltedauer: In einigen Fällen können Freibeträge oder Steuervorteile gelten, abhängig von der Haltedauer der Rentenversicherung. Informieren Sie sich über diese Aspekte, um potenzielle Steuervorteile zu nutzen.

4. Weitere steuerliche Implikationen: Der Verkauf einer Rentenversicherung kann auch andere steuerliche Auswirkungen haben, wie beispielsweise Auswirkungen auf die Rentenbesteuerung oder Sozialabgaben. Konsultieren Sie einen Experten, um alle steuerlichen Konsequenzen zu verstehen.

Es ist wichtig zu beachten, dass steuerliche Regelungen sich ändern können und individuell unterschiedlich sein können. Informieren Sie sich daher über aktuelle Richtlinien und holen Sie bei Bedarf professionelle Beratung ein, um die steuerlichen Auswirkungen eines Rentenversicherungsverkaufs zu verstehen.

3. Rechtskonformität sicherstellen

Bei der Rechtskonformität beim Verkauf einer Rentenversicherung ist es wichtig, alle rechtlichen Aspekte zu berücksichtigen, um mögliche rechtliche Konsequenzen zu vermeiden. Hier sind einige Schritte, um sicherzustellen, dass Sie den Verkauf rechtskonform durchführen:

1. Überprüfen Sie den Versicherungsvertrag: Lesen Sie den Versicherungsvertrag sorgfältig durch, um die genauen Bedingungen und Klauseln zu verstehen. Stellen Sie sicher, dass Sie alle erforderlichen Schritte befolgen, um den Verkauf gemäß den vertraglichen Bestimmungen durchzuführen.

2. Steuerliche Auswirkungen verstehen: Informieren Sie sich über die steuerlichen Auswirkungen des Rentenversicherungsverkaufs. Nehmen Sie gegebenenfalls steuerliche Beratung in Anspruch, um sicherzustellen, dass Sie alle erforderlichen Steuern bezahlen und mögliche Steuervergünstigungen nutzen.

3. Beachten Sie gesetzliche Vorschriften: Prüfen Sie die gesetzlichen Anforderungen für den Verkauf von Rentenversicherungen in Deutschland. Stellen Sie sicher, dass Sie alle erforderlichen Genehmigungen und Lizenzen haben und die gesetzlichen Richtlinien einhalten.

Indem Sie die Rechtskonformität sicherstellen, können Sie potenzielle rechtliche Probleme vermeiden und einen reibungslosen Verkaufsprozess gewährleisten. Konsultieren Sie bei Bedarf einen Rechtsberater, um sicherzustellen, dass Sie alle erforderlichen rechtlichen Schritte unternehmen.

Risiken und Herausforderungen beim Rentenversicherungsverkauf

Beim Verkauf einer Rentenversicherung gibt es bestimmte Risiken und Herausforderungen, die berücksichtigt werden sollten. Hier sind einige wichtige Aspekte zu beachten:

1. Kosten und Gebühren: Beim Verkauf einer Rentenversicherung können Kosten und Gebühren anfallen, wie beispielsweise Abschlussgebühren oder Stornogebühren. Es ist wichtig, diese Kosten zu berücksichtigen und mit den potenziellen finanziellen Vorteilen des Verkaufs abzuwägen.

2. Verlust möglicher Garantien: Eine Rentenversicherung kann verschiedene Garantien beinhalten, wie eine garantierte Mindestrente oder eine garantierte Verzinsung. Beim Verkauf der Versicherung besteht das Risiko, dass diese Garantien verloren gehen. Es ist wichtig, die Auswirkungen dieses Verlusts auf Ihre finanzielle Planung zu verstehen.

3. Änderung der Rentenauszahlung: Beim Verkauf einer Rentenversicherung ändert sich die Form der Auszahlung. Statt einer monatlichen Rente erhalten Sie eine einmalige Auszahlung. Dies kann Auswirkungen auf Ihre finanzielle Situation und Ihr Renteneinkommen haben. Eine sorgfältige Planung ist erforderlich, um die langfristige finanzielle Sicherheit zu gewährleisten.

Es ist ratsam, vor dem Verkauf einer Rentenversicherung professionellen Rat einzuholen, um die spezifischen Risiken und Herausforderungen zu verstehen, die mit Ihrem individuellen Vertrag verbunden sind. Dadurch können Sie fundierte Entscheidungen treffen und mögliche negative Auswirkungen auf Ihre finanzielle Zukunft minimieren.

1. Kosten und Gebühren

Wenn es um den Verkauf einer Rentenversicherung geht, ist es wichtig, die damit verbundenen Kosten und Gebühren zu berücksichtigen. Hier sind einige wichtige Punkte, die Sie beachten sollten:

1. Verkaufsprovisionen: Ein Verkauf einer Rentenversicherung kann mit Verkaufsprovisionen verbunden sein. Diese Kosten werden an den Versicherungsmakler oder Vermittler gezahlt. Es ist wichtig, sich über die Höhe der Provisionen im Voraus zu informieren und zu prüfen, ob diese angemessen sind.

2. Stornogebühren: In einigen Fällen können Stornogebühren anfallen, wenn Sie Ihre Rentenversicherung vorzeitig kündigen. Diese Gebühren können einen Teil des angesammelten Guthabens oder der Garantiewerte betreffen. Beachten Sie, dass individuelle Verträge unterschiedliche Regelungen haben können.

3. Verwaltungskosten: Rentenversicherungen können auch bestimmte Verwaltungskosten beinhalten. Diese können je nach Versicherungsgesellschaft und Art der Versicherung variieren. Informieren Sie sich über die genauen Kosten, die mit Ihrer Rentenversicherung verbunden sind.

4. Weitere Kosten: Abhängig von Ihrer individuellen Rentenversicherung können auch andere Kosten anfallen, wie z.B. Gebühren für bestimmte Zusatzoptionen oder Anpassungen des Vertrags. Überprüfen Sie Ihren Versicherungsvertrag, um alle potenziellen Kosten zu verstehen.

Es ist wichtig, die Kosten und Gebühren zusammen mit anderen relevanten Faktoren zu berücksichtigen, bevor Sie sich für den Verkauf Ihrer Rentenversicherung entscheiden. Konsultieren Sie bei Bedarf einen Fachexperten, um eine fundierte Entscheidung zu treffen und Ihre finanziellen Interessen zu schützen.

2. Verlust möglicher Garantien

Beim Verkauf einer Rentenversicherung besteht das Risiko des Verlustes möglicher Garantien. Viele Rentenversicherungsverträge bieten verschiedene Garantien, wie z.B. eine garantierte Mindestrente oder eine Todesfallleistung. Wenn Sie sich dazu entscheiden, Ihre Rentenversicherung zu verkaufen, können diese Garantien verloren gehen. Es ist wichtig, die vertraglichen Bedingungen und Konditionen Ihrer Rentenversicherung sorgfältig zu prüfen, um die Auswirkungen eines Verkaufs auf vorhandene Garantien zu verstehen. Bevor Sie eine Entscheidung treffen, empfiehlt es sich, eine fundierte Beratung in Anspruch zu nehmen, um die Vor- und Nachteile eines Verkaufs abzuwägen und alternative Optionen zu prüfen, wie beispielsweise die Anpassung einer Riester-Rente bei der Debeka.

3. Änderung der Rentenauszahlung

Eine der Herausforderungen beim Verkauf einer Rentenversicherung ist die mögliche Änderung der Rentenauszahlung. Wenn Sie sich dafür entscheiden, Ihre Rentenversicherung zu verkaufen, kann dies Auswirkungen auf Ihre zukünftigen Rentenzahlungen haben. Die Art der Änderung hängt von verschiedenen Faktoren ab, wie zum Beispiel der ursprünglichen Vereinbarung mit Ihrer Versicherungsgesellschaft und den Bedingungen des Verkaufs. Es ist wichtig, dass Sie sich darüber im Klaren sind, wie sich die Änderung der Rentenauszahlung auf Ihre finanzielle Situation auswirken kann. Bevor Sie den Verkauf abschließen, sollten Sie alle relevanten Informationen sorgfältig prüfen und gegebenenfalls professionelle Beratung in Anspruch nehmen, um sicherzustellen, dass Sie die bestmögliche Entscheidung treffen. Informationen zur Anpassung von Riester-Rentenversicherungen finden Sie auf unserer Website [hier](/debeka-riester-anpassen/).

Schlussfolgerung

Schlussfolgerung:

Der Verkauf einer Rentenversicherung ist eine persönliche Entscheidung, die von vielen Faktoren abhängt. Es gibt sowohl Vorteile als auch Risiken, die bei der Entscheidung zu berücksichtigen sind. Die finanziellen Bedürfnisse, Änderungen der Lebensumstände, die Verbesserung der finanziellen Flexibilität und die Unzufriedenheit mit der aktuellen Rentenversicherung sind einige Gründe, warum Menschen ihre Rentenversicherungen verkaufen möchten.

Es ist jedoch wichtig, dass Sie sich gründlich informieren und gegebenenfalls professionelle Beratung in Anspruch nehmen, bevor Sie eine endgültige Entscheidung treffen. Der Verkauf einer Rentenversicherung kann mit Kosten und Risiken verbunden sein, daher ist es ratsam, alle möglichen Auswirkungen zu analysieren.

Hinzu kommt, dass es neben dem Verkauf auch alternative Optionen geben kann, die Ihre finanziellen Bedürfnisse besser erfüllen. Das Bausparen für Kinder ist beispielsweise eine Möglichkeit, langfristig für die Zukunft Ihrer Kinder vorzusorgen. Wenn Sie weitere Informationen zu diesem Thema wünschen, können Sie unseren Artikel über das Bausparen für Kinder lesen.

Letztendlich liegt es an Ihnen, die Vor- und Nachteile sorgfältig abzuwägen und die beste Entscheidung zu treffen, die Ihren individuellen finanziellen Zielen und Bedürfnissen entspricht.

Häufig gestellte Fragen

1. Ist es sinnvoll, meine Rentenversicherung vorzeitig zu verkaufen?

Der vorzeitige Verkauf einer Rentenversicherung kann in bestimmten Situationen sinnvoll sein, insbesondere wenn Sie dringend finanzielle Mittel benötigen oder Ihre Ziele und Bedürfnisse sich geändert haben. Es ist jedoch wichtig, die potenziellen Kosten, Gebühren und Verluste zu berücksichtigen und diese mit den Nutzen des Verkaufs abzuwägen.

2. Kann ich meine Rentenversicherung jederzeit verkaufen?

Ja, in den meisten Fällen haben Sie das Recht, Ihre Rentenversicherung jederzeit zu verkaufen. Es kann jedoch bestimmte Bedingungen und Einschränkungen geben, die von Ihrem Versicherungsvertrag abhängen. Überprüfen Sie daher sorgfältig die vertraglichen Bestimmungen, um festzustellen, ob es eventuelle Sperrfristen oder andere Beschränkungen gibt.

3. Wird der Verkauf meiner Rentenversicherung steuerliche Auswirkungen haben?

Ja, der Verkauf einer Rentenversicherung kann steuerliche Auswirkungen haben. Die Höhe der Steuern hängt von verschiedenen Faktoren ab, wie z.B. der Höhe des Verkaufserlöses und der Dauer der Versicherung. Es ist ratsam, sich von einem Steuerberater oder Finanzexperten beraten zu lassen, um die genauen steuerlichen Auswirkungen zu verstehen.

4. Welche Verkaufskanäle stehen mir zur Verfügung?

Es gibt verschiedene Verkaufskanäle für Rentenversicherungen, darunter Versicherungsunternehmen, Makler und Online-Plattformen. Jeder Kanal hat Vor- und Nachteile, daher ist es wichtig, die individuellen Bedürfnisse und Ziele zu berücksichtigen, um den richtigen Kanal für Ihren Rentenversicherungsverkauf auszuwählen.

5. Muss ich meine Rentenversicherung bewerten lassen, bevor ich sie verkaufe?

Es wird empfohlen, Ihre Rentenversicherung vor dem Verkauf bewerten zu lassen. Eine Bewertung kann Ihnen helfen, den Marktwert Ihrer Versicherung zu ermitteln und sicherzustellen, dass Sie einen angemessenen Verkaufspreis erzielen.

6. Kann ich den Rentenversicherungsverkauf rückgängig machen?

Nein, in der Regel ist es nicht möglich, den Rentenversicherungsverkauf rückgängig zu machen. Sobald Sie die Vereinbarungen zum Verkauf unterschrieben haben, ist der Verkauf bindend. Daher ist es wichtig, vor dem Verkauf alle Aspekte sorgfältig zu prüfen und sicherzustellen, dass Sie mit Ihrer Entscheidung zufrieden sind.

7. Gibt es Alternativen zum Verkauf meiner Rentenversicherung?

Ja, es gibt Alternativen zum Verkauf Ihrer Rentenversicherung. Sie könnten beispielsweise einen Teil Ihrer Police beleihen oder einen Policendarlehen in Betracht ziehen. Eine andere Möglichkeit besteht darin, Ihre Versicherung zu kündigen und den Rückkaufswert zu erhalten. Es ist jedoch ratsam, sich vor der Entscheidung für eine alternative Vorgehensweise zu informieren und professionelle Beratung einzuholen.

8. Welche Risiken sind mit dem Rentenversicherungsverkauf verbunden?

Beim Rentenversicherungsverkauf können verschiedene Risiken auftreten, darunter Verlust möglicher Garantien, Änderung der Rentenauszahlung und zusätzliche Kosten und Gebühren. Es ist wichtig, diese Risiken sorgfältig abzuwägen und die Auswirkungen auf Ihre finanzielle Situation zu berücksichtigen.

9. Kann ich meine Rentenversicherung anpassen, anstatt sie zu verkaufen?

Ja, in einigen Fällen ist es möglich, Ihre Rentenversicherung anzupassen, anstatt sie zu verkaufen. Sie könnten beispielsweise Anpassungen an Ihren Beiträgen, Leistungen oder Investmentoptionen vornehmen. Kontaktieren Sie Ihre Versicherungsgesellschaft, um herauszufinden, welche Möglichkeiten Ihnen zur Verfügung stehen.

10. Was sollte ich bei der Auswahl eines Rechtsberaters beachten?

Bei der Auswahl eines Rechtsberaters für den Rentenversicherungsverkauf ist es wichtig, jemanden mit Expertise im Versicherungsrecht und Erfahrung in der Beratung von Rentenversicherungskunden zu finden. Überprüfen Sie die Referenzen des Rechtsberaters und stellen Sie sicher, dass Sie sich wohl und gut informiert fühlen, um fundierte Entscheidungen treffen zu können.