Herzlich Willkommen zu unserem umfassenden Artikel über Vermächtnis und Erbschaftssteuer! Wenn es um den Nachlass eines geliebten Menschen geht, ist es wichtig, sowohl das Konzept des Vermächtnisses als auch die Erbschaftssteuer zu verstehen. In diesem Artikel werden wir Ihnen nicht nur die Definition und Bedeutung von Vermächtnissen näherbringen, sondern auch den Prozess der Erbschaftssteuer erläutern. Darüber hinaus werden wir Ihnen wertvolle Empfehlungen und Tipps zur Vermächtnis- und Erbschaftssteuerplanung geben und Ihnen die steuerlichen Aspekte im internationalen Kontext aufzeigen. Sie werden auch Beispiele für Vermächtnis- und Erbschaftssteuerfälle kennenlernen, sowie die Rechte und Pflichten des Erben. Darüber hinaus werden wir über die Rolle des Rechtsberaters und wesentliche Fragen, die Sie stellen sollten, sprechen. Nicht zu vergessen sind die Erbschaftssteuerstrategien für Unternehmen und die Verjährungsfristen und Verfahren bei der Erbschaftssteuer. Lassen Sie uns gemeinsam in die Welt des Vermächtnisses und der Erbschaftssteuer eintauchen!

Zusammenfassung

- Was ist ein Vermächtnis?

- Erbschaftssteuer

- Vermächtnis und Erbschaftssteuerplanung

- Empfehlungen und Tipps

- Erbschaftssteuern im internationalen Kontext

- Beispiele für Vermächtnisse und Erbschaftssteuerfälle

- Rechte und Pflichten des Erben

- Erbschaftssteuerrechtliche Beratung

- Erbschaftssteuerstrategien für Unternehmen

- Verjährungsfristen und Erbschaftssteuerverfahren

- Steuerliche Aspekte bei Auslandsvermächtnissen

- Zusammenfassung

-

Häufig gestellte Fragen

- Was ist der Unterschied zwischen einem Vermächtnis und einer Erbschaft?

- Welche Arten von Vermächtnissen gibt es?

- Warum ist eine Planung der Vermächtnis und Erbschaftssteuer wichtig?

- Welche Rolle spielt ein Rechtsberater bei der Vermächtnis und Erbschaftssteuerplanung?

- Wie kann man die Erbschaftssteuer legal minimieren?

- Welche Pflichten hat ein Erbe in Bezug auf ein Vermächtnis?

- Was sind die steuerlichen Aspekte bei Auslandsvermächtnissen?

- Verweise

Was ist ein Vermächtnis?

Ein Vermächtnis ist eine testamentarische Verfügung, bei der eine Person, der Testator oder die Testatorin, einen bestimmten Vermögensgegenstand oder einen bestimmten Geldbetrag an eine andere Person, den Vermächtnisnehmer oder die Vermächtnisnehmerin, überträgt. Es handelt sich dabei um eine individuelle Zuwendung, die unabhängig von den gesetzlichen Erbteilen erfolgt. Ein Vermächtnis kann verschiedenen Zwecken dienen, wie beispielsweise der finanziellen Unterstützung von Angehörigen, der Belohnung von langjährigen treuen Mitarbeitern oder der Spende für wohltätige Zwecke. Dabei gibt es verschiedene Arten von Vermächtnissen, wie z.B. das Abänderungsvermächtnis, bei dem der Testator oder die Testatorin das Vermächtnis durch eine spätere Verfügung ändern kann, oder das Vorausvermächtnis, bei dem der Vermächtnisnehmer oder die Vermächtnisnehmerin das Vermächtnis vor dem Tod des Testators oder der Testatorin in Anspruch nehmen kann.

Definition und Bedeutung

Die Definition und Bedeutung von Vermächtnissen liegen in ihrer testamentarischen Natur und der individuellen Zuwendung von Vermögenswerten. Ein Vermächtnis ist eine Verfügung des Testators oder der Testatorin, bei der ein spezifischer Vermögensgegenstand oder Geldbetrag an einen bestimmten Vermächtnisnehmer oder eine Vermächtnisnehmerin übertragen wird. Im Gegensatz zu den gesetzlichen Erbteilen erfolgt ein Vermächtnis unabhängig von den gesetzlichen Erbansprüchen und kann unterschiedliche Zwecke erfüllen. Es ermöglicht dem Erblasser, spezifische Personen oder Organisationen zu bedenken und individuelle Wünsche zu erfüllen. Ein Vermächtnis kann beispielsweise dazu dienen, finanzielle Unterstützung für nahestehende Familienmitglieder bereitzustellen, wohltätige Zwecke zu unterstützen oder bestimmte Personen für ihre Verdienste zu belohnen. Es ist wichtig zu verstehen, dass Vermächtnisse eine bedeutende Rolle im Nachlassplanungsprozess spielen und eine sorgfältige Gestaltung erfordern, um den Willen des Erblassers in Bezug auf die Verteilung seines Vermögens zu erfüllen.

Arten von Vermächtnissen

Es gibt verschiedene Arten von Vermächtnissen, die der Testator oder die Testatorin in ihrem Testament festlegen können. Hier sind einige der häufigsten Arten von Vermächtnissen:

1. Geldvermächtnis: Bei einem Geldvermächtnis wird dem Vermächtnisnehmer oder der Vermächtnisnehmerin ein bestimmter Geldbetrag vermacht.

2. Sachvermächtnis: Hierbei handelt es sich um die Übertragung eines konkreten Vermögensgegenstands, wie zum Beispiel eines Hauses, Autos oder Schmucks.

3. Vorausvermächtnis: Beim Vorausvermächtnis kann der Vermächtnisnehmer oder die Vermächtnisnehmerin das Vermächtnis bereits zu Lebzeiten des Testators oder der Testatorin in Anspruch nehmen.

4. Abänderungsvermächtnis: Bei einem Abänderungsvermächtnis hat der Testator oder die Testatorin das Recht, das Vermächtnis durch eine spätere Verfügung zu ändern.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

5. Wiederholungsvermächtnis: Ein Wiederholungsvermächtnis ermöglicht es dem Vermächtnisnehmer oder der Vermächtnisnehmerin, das Vermächtnis an eine andere Person weiterzugeben, wenn sie selbst verstorben sind.

6. Gemeinnütziges Vermächtnis: Hierbei wird das Vermächtnis einer wohltätigen Organisation übertragen, um deren Arbeit zu unterstützen.

Es ist wichtig, die verschiedenen Arten von Vermächtnissen zu verstehen, um die gewünschte testamentarische Verfügung entsprechend zu formulieren und sicherzustellen, dass sie den rechtlichen Anforderungen entspricht.

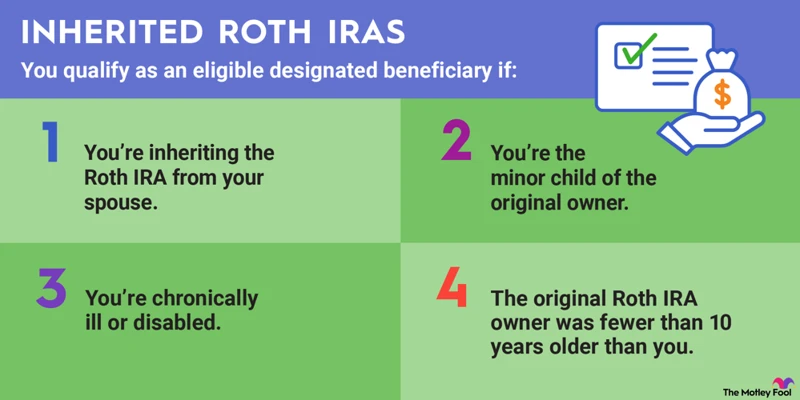

Erbschaftssteuer

Die Erbschaftssteuer ist eine Steuer, die auf den Erwerb von Vermögenswerten im Rahmen eines Erbfalls erhoben wird. Sie wird von den Erben oder Vermächtnisnehmern auf den ihnen zugekommenen Vermögenswert gezahlt. Die Höhe der Erbschaftssteuer richtet sich nach dem Wert des erworbenen Vermögens und dem Verwandtschaftsverhältnis zwischen dem Erblasser und den Erben. Dabei gibt es bestimmte Freibeträge, bis zu denen keine Erbschaftssteuer gezahlt werden muss. Die Erbschaftssteuer wird vom zuständigen Finanzamt berechnet und muss innerhalb einer bestimmten Frist entrichtet werden. Es gibt bestimmte Situationen, in denen die Berechnung der Erbschaftssteuer komplex sein kann, wie z.B. bei Unternehmensnachfolgen oder Auslandsvermächtnissen. Es ist wichtig, sich über die gesetzlichen Bestimmungen und Freibeträge zu informieren und gegebenenfalls steuerliche Beratung in Anspruch zu nehmen, um eine optimale Gestaltung der Erbschaftssteuer zu erreichen. Weitere Informationen zur Berechnung von Erbschaftssteuer finden Sie auch unter /erbschein-berechnen/.

Was ist die Erbschaftssteuer?

Die Erbschaftssteuer ist eine Steuer, die erhoben wird, wenn Vermögen einer verstorbenen Person auf ihre Erben übergeht. Sie wird von den Erben oder Begünstigten des Nachlasses gezahlt und basiert auf dem Wert des ererbten Vermögens. Die Höhe der Erbschaftssteuer ist von Land zu Land unterschiedlich und kann auch von der Beziehung zwischen dem Erblasser und den Erben abhängen. In einigen Fällen können bestimmte Vermögenswerte von der Erbschaftssteuer befreit sein, wie beispielsweise Familienunternehmen oder gemeinnützige Stiftungen. Es ist wichtig, die Vorschriften zur Erbschaftssteuer in Ihrem Land zu kennen und gegebenenfalls eine professionelle Beratung einzuholen, um die Steuerlast zu optimieren. Weitere Informationen zur Erbschaftssteuer finden Sie unter /name-ändern-kosten/.

Wer muss Erbschaftssteuer zahlen?

Die Erbschaftssteuer wird erhoben, wenn eine Person Vermögen oder Vermögenswerte erbt. Jedoch müssen nicht alle Erben Erbschaftssteuer zahlen. Die genaue Höhe der Steuer und wer sie zahlen muss, hängt von verschiedenen Faktoren ab, wie dem Verwandtschaftsverhältnis zum Verstorbenen und dem Wert des geerbten Vermögens. In den meisten Ländern gibt es einen Freibetrag, bis zu dem keine Erbschaftssteuer erhoben wird. Für Ehepartner oder eingetragene Lebenspartner besteht in der Regel ein erhöhter Freibetrag. Die genauen Bestimmungen und Freibeträge können von Land zu Land unterschiedlich sein. Es ist daher ratsam, sich bei einem Rechtsberater oder Steuerexperten über die spezifischen Regelungen in Ihrem Land zu informieren, um zu erfahren, ob Sie Erbschaftssteuer zahlen müssen und in welcher Höhe. [Hier](/nießbrauch-abschreibung/) finden Sie weitere Informationen zur Thematik Nießbrauch-Abschreibung.

Wie wird die Erbschaftssteuer berechnet?

Die Erbschaftssteuer wird auf Basis des ermittelten steuerpflichtigen Erwerbs berechnet. Der steuerpflichtige Erwerb umfasst das Vermögen, das der Erbe durch den Erbfall erwirbt. Die Höhe der Erbschaftssteuer richtet sich nach der Steuerklasse des Erben und dem Verwandtschaftsverhältnis zum Erblasser. Die Steuerklasse und der Steuersatz haben Einfluss auf den Steuerbetrag. Darüber hinaus gibt es Freibeträge, die von der Höhe des steuerpflichtigen Erwerbs abgezogen werden können. Die genaue Berechnung der Erbschaftssteuer kann komplex sein und hängt von verschiedenen Faktoren ab. Eine Übersicht über die Steuerklassen, Freibeträge und Steuersätze kann in folgender Tabelle gefunden werden:

| Steuerklasse | Freibetrag | Steuersatz |

|---|---|---|

| I | 400.000 € | 7% – 30% |

| II | 40.000 € | 15% – 43% |

| III | 20.000 € | 30% – 50% |

Es ist wichtig zu beachten, dass die genauen Beträge und Sätze je nach Bundesland variieren können. Zur genauen Berechnung der Erbschaftssteuer ist es ratsam, professionelle Hilfe in Anspruch zu nehmen, um sicherzustellen, dass alle relevanten Faktoren berücksichtigt werden.

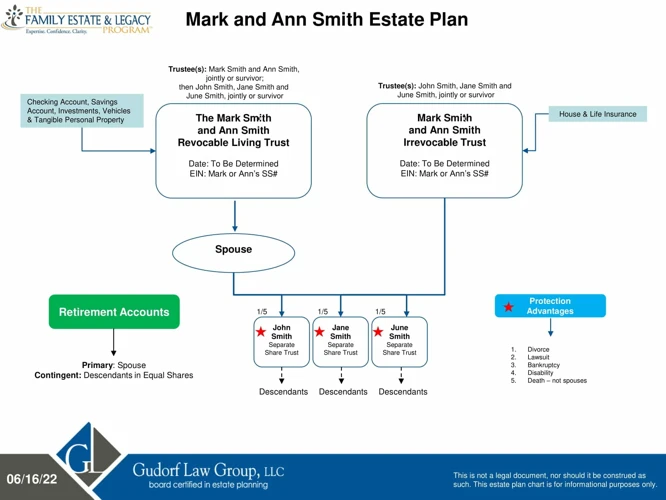

Vermächtnis und Erbschaftssteuerplanung

Vermächtnis und Erbschaftssteuerplanung gehen Hand in Hand, wenn es um die Nachlassregelung geht. Eine sorgfältige Planung ist wichtig, um sicherzustellen, dass sowohl der Vermächtnisnehmer als auch der Erbe bestmöglich von den Vermögenswerten des Erblassers profitieren können. Warum ist eine solche Planung wichtig? Nun, eine gute Planung ermöglicht es, die finanzielle Belastung der Erbschaftssteuer zu minimieren und gleichzeitig sicherzustellen, dass die testamentarischen Wünsche des Erblassers erfüllt werden. Die Schritte zur Vermächtnis und Erbschaftssteuerplanung umfassen die Analyse des Vermögens, die Berücksichtigung der steuerlichen Auswirkungen, die Auswahl und Gestaltung von Vermächtnissen sowie die Überprüfung und Aktualisierung des Testaments. Es ist ratsam, professionelle Hilfe in Anspruch zu nehmen, um sicherzustellen, dass alle strategischen Möglichkeiten genutzt werden und die gesetzlichen Bestimmungen beachtet werden. Eine gut durchdachte Vermächtnis und Erbschaftssteuerplanung kann dazu beitragen, den Übergang des Vermögens reibungslos zu gestalten und sowohl den Vermächtnisnehmer als auch den Erben finanziell abzusichern.

Warum ist eine Planung wichtig?

Eine sorgfältige Planung im Bereich Vermächtnis und Erbschaftssteuer ist von großer Bedeutung. Durch eine gut durchdachte Planung können Sie sicherstellen, dass Ihr Vermögen nach Ihrem Tod gemäß Ihren Wünschen verteilt wird. Eine professionelle Beratung und eine detaillierte Planung helfen Ihnen dabei, Steuern zu optimieren und rechtliche Fallstricke zu vermeiden. Darüber hinaus ermöglicht Ihnen eine frühzeitige Planung, Ihre Vermögenswerte so zu strukturieren, dass Ihre Lieben finanziell abgesichert sind und auch langfristig von Ihrem Vermögen profitieren können. Eine strategische Herangehensweise an die Vermächtnis- und Erbschaftssteuerplanung kann Ihnen auch dabei helfen, wohltätige Zwecke zu unterstützen und Ihr Vermächtnis auf diese Weise fortzusetzen.

Schritte zur Vermächtnis und Erbschaftssteuerplanung

Die Schritte zur Vermächtnis- und Erbschaftssteuerplanung umfassen mehrere wichtige Aspekte. Zunächst ist es wichtig, den eigenen Nachlass genau zu analysieren und zu bewerten. Dabei sollten sowohl Vermögenswerte als auch etwaige Vermächtnisse berücksichtigt werden. Anschließend ist es ratsam, sich über die geltenden erbrechtlichen Bestimmungen und Steuervorschriften zu informieren. Eine professionelle Beratung kann in diesem Zusammenhang äußerst hilfreich sein. Ein weiterer Schritt besteht darin, eine umfassende Testamentserstellung vorzunehmen, in der die gewünschten Vermächtnisse und die Verteilung des Vermögens klar festgelegt werden. Hierbei sollte auch die steuerliche Optimierung berücksichtigt werden. Ein wichtiger Schritt ist auch die Überprüfung und Aktualisierung der Vermächtnis- und Erbschaftssteuerplanung in regelmäßigen Abständen, um sicherzustellen, dass alle Anforderungen und Ziele erfüllt werden. Eine sorgfältige Planung und Umsetzung dieser Schritte gewährleistet eine reibungslose Vermächtnis- und Erbschaftssteuerabwicklung gemäß den eigenen Wünschen und den gesetzlichen Bestimmungen.

Empfehlungen und Tipps

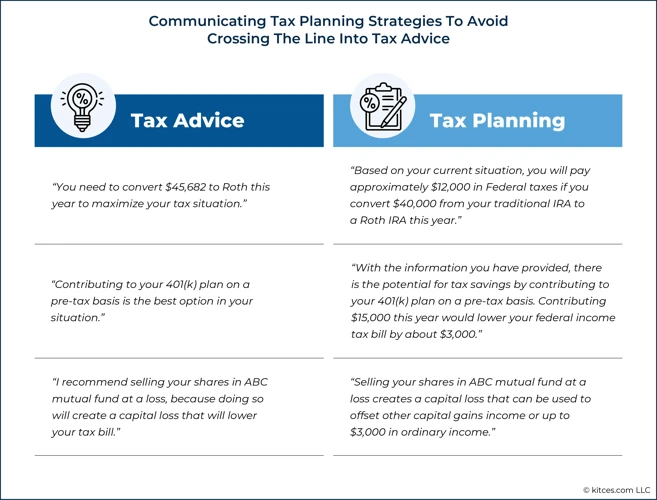

Im Bereich Vermächtnis und Erbschaftssteuer gibt es einige Empfehlungen und Tipps, die Ihnen helfen können, Ihre Vermögensnachfolge besser zu planen und die Erbschaftssteuerbelastung zu optimieren. Eine Möglichkeit, Erbschaftssteuervermeidung legal zu gestalten, besteht darin, frühzeitig eine umfassende Nachlassplanung durchzuführen. Dies ermöglicht es Ihnen, Ihre finanziellen Ziele und Wünsche festzulegen und gegebenenfalls Vermächtnisse für wohltätige Zwecke zu hinterlassen. Ein weiterer Tipp ist es, sich professionelle Hilfe von einem Rechtsberater oder Steuerberater zu holen, der sich mit dem Erbschaftssteuerrecht auskennt. Sie können Ihnen bei der Erstellung eines rechtssicheren Testaments helfen und wichtige Fragen zur Erbschaftssteuer beantworten. Darüber hinaus sollten Sie auch die steuerlichen Aspekte im internationalen Kontext beachten, insbesondere wenn es Vermächtnisse oder Erbschaften im Ausland gibt. Eine sorgfältige Planung und Beratung kann Ihnen helfen, die Erbschaftssteuerbelastung zu minimieren und Ihren Nachlass effizient zu gestalten.

Erbschaftssteuervermeidung legal gestalten

Bei der Planung der Vermächtnis und Erbschaftssteuer ist es wichtig, zu beachten, dass es legale Möglichkeiten gibt, um die Erbschaftssteuerbelastung zu minimieren. Eine solche Strategie ist die Erbschaftssteuervermeidung durch rechtliche Gestaltung. Es gibt verschiedene Techniken und Instrumente, die genutzt werden können, um Vermögen zu übertragen und dabei die Steuerlast zu reduzieren. Dazu gehören beispielsweise die rechtzeitige Schenkung von Vermögenswerten, die Nutzung von Freibeträgen und persönlichen Steuervergünstigungen, die Gründung einer Stiftung oder die Umwandlung des Nachlasses in eine Familienstiftung. Bei der Gestaltung der Erbschaftssteuervermeidung ist jedoch Vorsicht geboten, da aggressive Steuervermeidungsstrategien nicht immer rechtlich zulässig sind. Es ist ratsam, sich frühzeitig professionell beraten zu lassen, um sicherzustellen, dass alle Maßnahmen im Einklang mit den geltenden Steuervorschriften stehen.

Vermächtnis für wohltätige Zwecke

Ein Vermächtnis für wohltätige Zwecke ist eine testamentarische Verfügung, bei der der Testator oder die Testatorin einen Teil seines Vermögens oder einen bestimmten Geldbetrag an eine wohltätige Organisation oder Stiftung hinterlässt. Dieses Vermächtnis ermöglicht es, einen positiven Einfluss auf die Gesellschaft oder eine spezifische gemeinnützige Initiative zu haben. Es gibt verschiedene Arten von wohltätigen Vermächtnissen, wie z.B. Geldbeträge, Immobilien oder Sachgegenstände. Durch ein Vermächtnis für wohltätige Zwecke können Menschen sicherstellen, dass ihr Erbe dazu beiträgt, karitative Projekte zu unterstützen und langfristige positive Veränderungen zu bewirken. Es ist empfehlenswert, bei der Erstellung eines Vermächtnisses für wohltätige Zwecke professionellen Rat einzuholen, um sicherzustellen, dass die testamentarische Verfügung den rechtlichen Anforderungen entspricht und den gewünschten wohltätigen Zweck effektiv unterstützt.

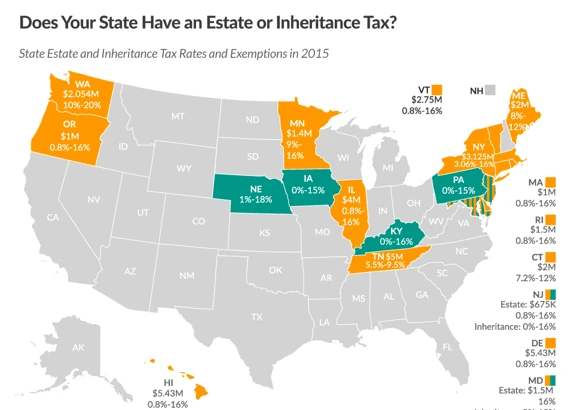

Erbschaftssteuern im internationalen Kontext

Wenn es um Erbschaftssteuern im internationalen Kontext geht, gilt es zu beachten, dass die Besteuerung von Erbschaften und Schenkungen von Land zu Land unterschiedlich sein kann. Es ist wichtig, die jeweiligen steuerlichen Regelungen und Abkommen zu verstehen, um eventuelle Doppelbesteuerung zu vermeiden und die steuerliche Belastung zu optimieren. Einige Länder haben bilaterale Abkommen zur Vermeidung der Doppelbesteuerung abgeschlossen, die es ermöglichen, dass Erbschaften und Schenkungen nur an dem Ort besteuert werden, an dem die Person ansässig ist oder in dem sich das Vermögen befindet. Einige Länder haben auch Freibeträge und niedrigere Steuersätze für enge Familienmitglieder. Es ist ratsam, sich bei einer internationalen Erbschaftssteuerplanung rechtzeitig von einem Experten beraten zu lassen, um mögliche steuerliche Fallstricke zu vermeiden und die steuerlichen Aspekte zu optimieren.

Beispiele für Vermächtnisse und Erbschaftssteuerfälle

Beispiele für Vermächtnisse und Erbschaftssteuerfälle geben uns einen Einblick in reale Situationen, in denen Vermächtnisse und die Erbschaftssteuer eine Rolle spielen. Ein Beispiel könnte ein Vermächtnis sein, bei dem der Testator oder die Testatorin ein bestimmtes Grundstück einem geliebten Familienmitglied vermacht. Dieses Vermächtnis würde unabhängig von den gesetzlichen Erbteilen erfolgen und der Vermächtnisnehmer oder die Vermächtnisnehmerin hätte Anspruch auf das Grundstück. In Bezug auf die Erbschaftssteuer müsste der Vermächtnisnehmer oder die Vermächtnisnehmerin möglicherweise Abgaben auf den Wert des Grundstücks entrichten, abhängig von der Höhe der Erbschaftssteuerfreibeträge und dem jeweiligen Steuersatz. Ein weiteres Beispiel wäre eine testamentarische Verfügung, bei der der Testator oder die Testatorin einen bestimmten Geldbetrag für wohltätige Zwecke bestimmt. Der Vermächtnisnehmer oder die Vermächtnisnehmerin würde in diesem Fall den angegebenen Geldbetrag erhalten und könnte ihn für die Unterstützung einer wohltätigen Organisation verwenden. Auch hier können steuerliche Aspekte, wie z.B. die steuerliche Behandlung von Spenden und mögliche Erbschaftssteuerbefreiungen, eine Rolle spielen. Diese Beispiele verdeutlichen, wie Vermächtnisse und die Erbschaftssteuer in der Praxis wirken und welche Auswirkungen sie auf die beteiligten Parteien haben können.

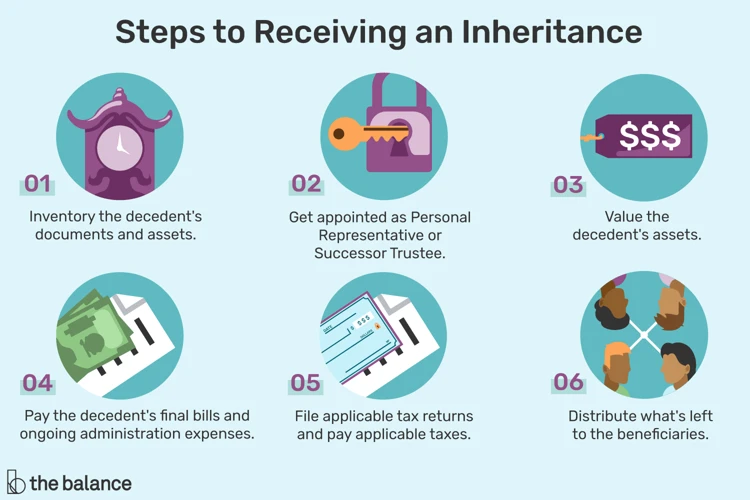

Rechte und Pflichten des Erben

Als Erbe einer Person, die verstorben ist, gibt es verschiedene Rechte und Pflichten, die beachtet werden müssen. Zu den Rechten des Erben gehören in erster Linie das Erbrecht, das ihm oder ihr das Recht gibt, das Vermögen des Verstorbenen zu erben, und das Verfügungsrecht über den Nachlass. Der Erbe hat aber auch die Pflicht, den Nachlass zu verwalten und dafür Sorge zu tragen. Dazu gehört beispielsweise die Sicherstellung und Verwahrung der Nachlassgegenstände, die Inventarisierung des Nachlasses und die Bestimmung der Erben sowie die Erfüllung von Vermächtnissen. Der Erbe ist ebenfalls verpflichtet, die Schulden und Verbindlichkeiten des Verstorbenen zu begleichen und die Erbschaftssteuer zu zahlen. Darüber hinaus hat der Erbe das Recht, den Erbschein zu beantragen, der als Nachweis für seine Erbenstellung dient. Es ist wichtig, die Rechte und Pflichten des Erben zu kennen und sie im Erbfall verantwortungsvoll wahrzunehmen, um eine reibungslose Abwicklung des Nachlasses sicherzustellen.

Auszahlung des Vermächtnisses

Bei der Auszahlung des Vermächtnisses handelt es sich um den Prozess, bei dem der Vermächtnisnehmer oder die Vermächtnisnehmerin das ihnen zugewiesene Vermögensgut oder den Geldbetrag erhält. Die Auszahlung des Vermächtnisses erfolgt in der Regel nach dem Tod des Erblassers und nachdem der Nachlassverwalter oder der Testamentsvollstrecker die vorhandenen Vermögenswerte ermittelt und geprüft hat. Je nach Art des Vermächtnisses kann die Auszahlung entweder sofort oder zu einem späteren Zeitpunkt erfolgen. Es ist wichtig zu beachten, dass die Auszahlung des Vermächtnisses von der Erbschaftssteuer nicht abhängig ist und daher separat behandelt wird. Der Erbe ist verpflichtet, das Vermächtnis gemäß den Anweisungen des Testators oder der Testatorin auszuzahlen, es sei denn, es gibt gesetzliche Vorschriften oder Beschränkungen, die beachtet werden müssen.

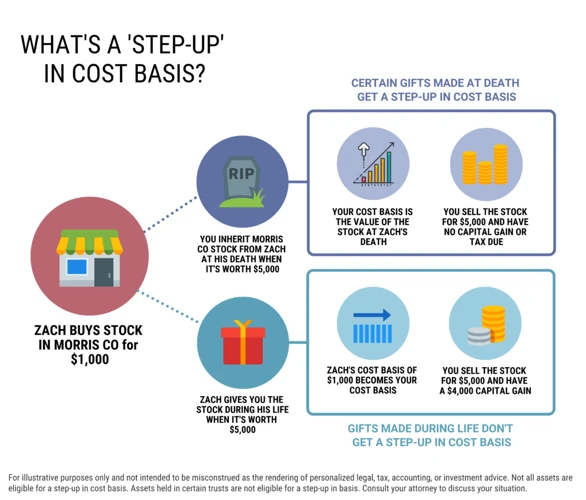

Auswirkungen auf das Erbvermögen

Die Erbschaftssteuer hat auch Auswirkungen auf das Erbvermögen. Beim Erhalt eines Vermächtnisses wird der Wert des Vermächtnisses vom Nachlass abgezogen, bevor die Erbschaftssteuer berechnet wird. Dies führt dazu, dass das verbleibende Erbvermögen für die Erben verringert wird. Es ist wichtig, diese Auswirkungen bei der Planung des Vermächtnisses und der Erbschaftssteuer zu berücksichtigen, um sicherzustellen, dass die finanziellen Belastungen für die Erben nicht zu hoch sind. Zudem können bestimmte Vermächtnisse steuerliche Vorteile bieten, indem sie beispielsweise von der Erbschaftssteuer befreit sind oder zu einem niedrigeren Steuersatz besteuert werden. Es ist ratsam, sich bei einem Rechtsberater über die Auswirkungen der Erbschaftssteuer auf das Erbvermögen beraten zu lassen, um die beste Vorgehensweise zu bestimmen.

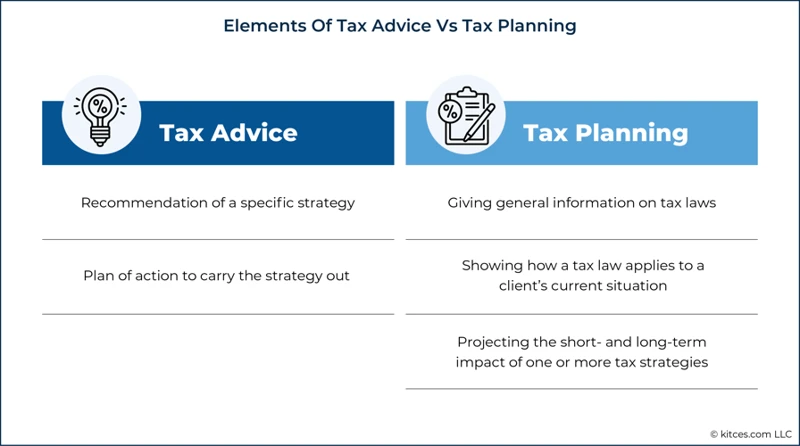

Erbschaftssteuerrechtliche Beratung

Bei der Regelung des eigenen Nachlasses und der Erbschaftssteuer ist es ratsam, sich professionell beraten zu lassen. Die erbschaftssteuerrechtliche Beratung kann Ihnen helfen, den bestmöglichen Weg zu finden, um Ihre Vermögenswerte zu schützen und die steuerliche Belastung für Ihre Erben zu minimieren. Ein erfahrener Rechtsberater mit Fachkenntnissen im Erbschaftssteuerrecht kann Ihnen dabei helfen, komplexe Fragen zu beantworten und Sie bei der Planung und Durchführung von erbschaftssteuerlichen Maßnahmen zu unterstützen. Gemeinsam können Sie einen individuellen Ansatz entwickeln, der Ihre spezifischen Bedürfnisse und Ziele berücksichtigt. Es ist wichtig, den Rechtsberater nach seinen Qualifikationen und Erfahrungen in der Erbschaftssteuerberatung zu fragen und sicherzustellen, dass er/sie mit den aktuellen Gesetzen und Bestimmungen vertraut ist. Eine erbschaftssteuerrechtliche Beratung kann Ihnen dabei helfen, mögliche Risiken zu identifizieren, Steuervorteile zu nutzen und eine rechtlich fundierte Nachlassplanung zu erstellen.

Die Rolle des Rechtsberaters

Ein Rechtsberater spielt eine entscheidende Rolle bei Vermächtnis- und Erbschaftssteuerangelegenheiten. Ihre Hauptaufgabe besteht darin, den Erben und Vermächtnisnehmern bei allen rechtlichen Aspekten zu helfen und sie durch den gesamten Prozess zu führen. Der Rechtsberater kann bei der Überprüfung des Testaments und der testamentarischen Verfügung behilflich sein, um sicherzustellen, dass alle rechtlichen Anforderungen erfüllt sind. Sie können bei der Berechnung der Erbschaftssteuer helfen und Strategien entwickeln, um die Steuerbelastung zu minimieren. Darüber hinaus können sie auch Informationen über Verjährungsfristen und Verfahren bereitstellen und Fragen bezüglich der Auszahlung des Vermächtnisses beantworten. Ein erfahrener Rechtsberater trägt dazu bei, dass alle rechtlichen Aspekte ordnungsgemäß erledigt werden und alle Parteien ihre Rechte wahren.

Welche Fragen sollten Sie stellen?

Bei der Erbschaftssteuerrechtlichen Beratung ist es wichtig, die richtigen Fragen zu stellen, um ein genaues Verständnis der individuellen Situation zu erhalten. Hier sind einige Fragen, die Sie stellen sollten: 1. Wie hoch ist der Freibetrag, den ich bei der Erbschaftssteuer geltend machen kann? 2. Welche Steuersätze gelten für die Erbschaftssteuer in meinem Land? 3. Gibt es Möglichkeiten, die Erbschaftssteuer legal zu minimieren oder zu vermeiden? 4. Welche Auswirkungen hat die Erbschaftssteuer auf das Vermögen, das ich erben werde? 5. Welche Fristen und Verfahren sind bei der Abwicklung der Erbschaftssteuer zu beachten? Durch die Klärung dieser Fragen können Sie sich auf eine fundierte Beratung vorbereiten und Ihre finanzielle Situation optimal planen.

Erbschaftssteuerstrategien für Unternehmen

Erbschaftssteuerstrategien für Unternehmen spielen eine entscheidende Rolle, um die Erbschaftssteuerbelastung zu optimieren. Es gibt verschiedene Maßnahmen, die Unternehmen ergreifen können, um ihre Nachfolgeplanung effektiv zu gestalten. Eine Möglichkeit besteht darin, bereits zu Lebzeiten geeignete Schritte zur Unternehmensnachfolge einzuleiten, um steuerliche Vorteile nutzen zu können. Dazu gehört beispielsweise die rechtzeitige Übertragung von Anteilen oder Vermögenswerten auf die nächste Generation. Ein weiterer Ansatz ist die Nutzung von steuerlichen Gestaltungsmöglichkeiten, wie z.B. die Gründung einer Holdinggesellschaft oder die Umwandlung des Unternehmens in eine Stiftung. Auch die Nutzung von Versicherungen, wie einer Risikolebensversicherung, kann eine sinnvolle Strategie sein. Durch die Umsetzung dieser Erbschaftssteuerstrategien können Unternehmen die Steuerlast minimieren und gleichzeitig eine reibungslose Unternehmensnachfolge sicherstellen.

Vorteile der Unternehmensnachfolgeplanung

Die Unternehmensnachfolgeplanung bietet eine Vielzahl von Vorteilen für Unternehmen und ihre Inhaber. Durch eine sorgfältige Planung können Sie sicherstellen, dass Ihr Unternehmen auch nach Ihrem Rückzug oder Ihrem Tod erfolgreich weitergeführt wird. Zu den Vorteilen der Unternehmensnachfolgeplanung gehören die Minimierung von Konflikten und Unsicherheiten, die Sicherstellung der Kontinuität des Unternehmensbetriebs, die Erhaltung des Firmenwerts und die Steigerung des Unternehmenserfolgs. Durch die Festlegung eines klaren Nachfolgeplans haben Sie die Möglichkeit, Ihre Ziele, Werte und Visionen für das Unternehmen zu bewahren und sicherzustellen, dass diese von den zukünftigen Geschäftsführern respektiert und umgesetzt werden. Eine gut geplante Unternehmensnachfolge kann auch dazu beitragen, Steuervorteile zu nutzen und die finanzielle Stabilität des Unternehmens zu gewährleisten. Es ist daher ratsam, frühzeitig mit der Nachfolgeplanung zu beginnen und professionelle Beratung in Anspruch zu nehmen, um die bestmöglichen Ergebnisse zu erzielen.

Optimierung der Erbschaftssteuerbelastung

Bei der Optimierung der Erbschaftssteuerbelastung geht es darum, legale Strategien und Maßnahmen zu verwenden, um die finanzielle Belastung der Erbschaftssteuer zu reduzieren. Dies kann durch verschiedene Ansätze erreicht werden, wie zum Beispiel die Übertragung von Vermögen zu Lebzeiten, um steuerliche Freibeträge voll auszuschöpfen. Eine weitere Möglichkeit ist die Nutzung von steuerlichen Vergünstigungen und Ausnahmeregelungen, wie zum Beispiel die Verwendung von steuerlich begünstigten Vermächtnissen für wohltätige Zwecke. Außerdem kann die Verwendung von steueroptimierten Erbschaftsplanungen dazu beitragen, die Steuerlast zu minimieren. Es ist wichtig, dass diese Optimierungsstrategien im Einklang mit den geltenden Steuergesetzen und Vorschriften stehen, um rechtliche Konsequenzen zu vermeiden. Eine professionelle Beratung durch einen Experten für Erbschaftssteuer kann dabei helfen, individuelle Lösungen zur Optimierung der Erbschaftssteuerbelastung zu finden.

Verjährungsfristen und Erbschaftssteuerverfahren

Bei der Erbschaftssteuer gibt es bestimmte Verjährungsfristen und Verfahren, die beachtet werden müssen. Die Verjährungsfrist für die Erhebung der Erbschaftssteuer beträgt in der Regel vier Jahre. Das bedeutet, dass das Finanzamt innerhalb dieser Frist die Steuer festsetzen und ggf. Nachzahlungen einfordern kann. Es ist daher wichtig, alle erforderlichen Angaben und Unterlagen rechtzeitig einzureichen, um Verzögerungen oder sogar Strafen zu vermeiden. Das Erbschaftssteuerverfahren umfasst in der Regel die Einreichung einer Erbschaftssteuererklärung beim zuständigen Finanzamt sowie gegebenenfalls eine Bewertung des Erbes und die Zahlung der Steuer. Ein sorgfältiges und korrektes Vorgehen ist entscheidend, um die gesetzlichen Anforderungen einzuhalten und eventuelle Probleme zu vermeiden.

Steuerliche Aspekte bei Auslandsvermächtnissen

Bei Auslandsvermächtnissen sind steuerliche Aspekte von großer Bedeutung. Wenn ein Vermächtnisgeber oder ein Vermächtnisnehmer sich im Ausland befindet oder das Vermögen im Ausland liegt, können unterschiedliche steuerliche Regelungen und Vorschriften gelten. Es ist wichtig, die jeweiligen Steuergesetze des Landes zu beachten, um unerwartete steuerliche Belastungen zu vermeiden. Häufig müssen Vermächtnisnehmer nicht nur die Erbschaftssteuer im Inland, sondern auch im Ausland entrichten. Es kann auch zu Doppelbesteuerung kommen, wenn zwei Länder das Vermächtnis besteuern wollen. Eine sorgfältige Planung und Beratung durch Steuerexperten ist daher ratsam, um mögliche steuerliche Konflikte zu vermeiden und die Steuerbelastung bei Auslandsvermächtnissen zu optimieren.

Zusammenfassung

Die Zusammenfassung dieses Artikels über Vermächtnis und Erbschaftssteuer gibt einen Überblick über die wichtigsten Informationen, die Sie kennen sollten. Wir haben Definitionen, Arten und Bedeutungen von Vermächtnissen behandelt. Außerdem haben wir uns mit der Erbschaftssteuer befasst und erklärt, wer sie zahlen muss und wie sie berechnet wird. Die Vermächtnis- und Erbschaftssteuerplanung wurde ebenfalls diskutiert, einschließlich der Gründe, warum sie wichtig ist und der Schritte, die Sie unternehmen sollten. Wir haben Empfehlungen und Tipps gegeben, um die Erbschaftssteuer legal zu minimieren und über die Möglichkeiten von Vermächtnissen für wohltätige Zwecke gesprochen. Darüber hinaus haben wir den internationalen Kontext der Erbschaftssteuer betrachtet und Beispiele für Vermächtnis- und Erbschaftssteuerfälle gegeben. Die Rechte und Pflichten des Erben wurden ebenfalls behandelt, sowie die Rolle des Rechtsberaters und die relevanten Fragen, die man stellen sollte. Schließlich haben wir über Erbschaftssteuerstrategien für Unternehmen, Verjährungsfristen und Erbschaftssteuerverfahren gesprochen. Dieser Artikel bietet Ihnen eine umfassende Übersicht über Vermächtnis und Erbschaftssteuer und hilft Ihnen, wichtige Aspekte zu verstehen und bei Bedarf weitere Informationen zu erhalten.

Häufig gestellte Fragen

Was ist der Unterschied zwischen einem Vermächtnis und einer Erbschaft?

Ein Vermächtnis ist eine individuelle Zuwendung, die der Testator oder die Testatorin in seinem oder ihrem Testament festlegt und die unabhängig von den gesetzlichen Erbteilen erfolgt. Eine Erbschaft hingegen bezieht sich auf den gesamten Nachlass eines Verstorbenen, der gemäß den gesetzlichen Erbfolgeregelungen auf die Erben verteilt wird.

Welche Arten von Vermächtnissen gibt es?

Es gibt verschiedene Arten von Vermächtnissen, darunter Geldvermächtnisse, bei denen ein bestimmter Geldbetrag vererbt wird, und Sachvermächtnisse, bei denen ein spezifischer Vermögensgegenstand übertragen wird. Es gibt auch Vorerbschaften, bei denen der Vermächtnisnehmer das Vermächtnis bereits zu Lebzeiten des Erblassers beanspruchen kann, sowie Abänderungsvermächtnisse, bei denen das Vermächtnis durch eine spätere Verfügung geändert werden kann.

Die Erbschaftssteuer ist eine Steuer, die auf den Erwerb von Vermögen durch Erben oder Vermächtnisnehmer erhoben wird. Sie wird von den zuständigen Steuerbehörden gemäß den jeweiligen gesetzlichen Bestimmungen des Landes berechnet und erhoben.

Die Berechnung der Erbschaftssteuer hängt von verschiedenen Faktoren ab, wie beispielsweise dem Wert des geerbten Vermögens, dem Verwandtschaftsverhältnis zwischen Erblasser und Erben, sowie den geltenden Steuersätzen und Freibeträgen. In einigen Ländern gibt es auch spezielle Regelungen und Vergünstigungen für bestimmte Vermögensarten oder Situationen.

Die Erbschaftssteuer wird in der Regel von den Erben oder Vermächtnisnehmern gezahlt, sobald sie das geerbte Vermögen erhalten. Die genaue Steuerpflicht hängt von den gesetzlichen Bestimmungen des jeweiligen Landes und den individuellen Umständen ab.

Warum ist eine Planung der Vermächtnis und Erbschaftssteuer wichtig?

Die Planung der Vermächtnis- und Erbschaftssteuer kann dabei helfen, die steuerliche Belastung für die Erben oder Vermächtnisnehmer zu optimieren und Streitigkeiten innerhalb der Familie zu vermeiden. Eine rechtzeitige Planung ermöglicht es den Beteiligten, Vermögenswerte gezielt zu übertragen und von steuerlichen Vergünstigungen oder Befreiungen zu profitieren.

Welche Rolle spielt ein Rechtsberater bei der Vermächtnis und Erbschaftssteuerplanung?

Ein Rechtsberater, wie zum Beispiel ein Anwalt oder ein Notar, kann bei der Vermächtnis- und Erbschaftssteuerplanung eine wichtige Rolle spielen. Er kann bei der Ausarbeitung eines rechtsgültigen Testaments unterstützen, steuerliche Aspekte berücksichtigen und bei der Umsetzung der testamentarischen Verfügungen helfen.

Wie kann man die Erbschaftssteuer legal minimieren?

Es gibt verschiedene legale Strategien, um die Erbschaftssteuer zu minimieren. Dazu gehören die Nutzung von Freibeträgen und Steuerbefreiungen, die Einrichtung von Stiftungen oder Trusts, sowie die gezielte Übertragung von Vermögenswerten zu Lebzeiten. Eine professionelle Beratung durch einen Steuerexperten oder Rechtsberater ist dabei empfehlenswert.

Welche Pflichten hat ein Erbe in Bezug auf ein Vermächtnis?

Ein Erbe hat die Pflicht, das Vermächtnis gemäß den testamentarischen Verfügungen des Erblassers zu erfüllen. Das bedeutet, dass er oder sie das Vermächtnis dem entsprechenden Vermächtnisnehmer in der festgelegten Art und Weise übergeben oder den vereinbarten Geldbetrag auszahlen muss.

Was sind die steuerlichen Aspekte bei Auslandsvermächtnissen?

Auslandsvermächtnisse können spezielle steuerliche Aspekte mit sich bringen, da hierbei sowohl die erbschaftssteuerlichen Regelungen des Landes des Erblassers als auch des Landes des Erben berücksichtigt werden müssen. Hier ist eine fachkundige Beratung durch Experten mit internationaler Erfahrung empfehlenswert.