Der Versorgungsfreibetrag spielt eine wichtige Rolle bei der Erbschaftsplanung und kann erhebliche Auswirkungen auf die Erbschaftssteuer haben. Es ist daher für jeden Erblasser von großer Bedeutung, den Versorgungsfreibetrag voll auszuschöpfen und die Voraussetzungen dafür zu beachten. In diesem Artikel werden wir Ihnen alle wichtigen Informationen zum Thema Versorgungsfreibetrag geben und Ihnen wertvolle Tipps zur Erbschaftsplanung bieten. Erfahren Sie, wie der Versorgungsfreibetrag berechnet wird, warum er für die Nachlassplanung wichtig ist und wie er sich auf die Erbschaftssteuer auswirkt. Nutzen Sie unsere praktischen Tipps, um Ihr Vermögen rechtzeitig zu verteilen und professionelle Beratung in Anspruch zu nehmen. Zusammenfassend lässt sich sagen, dass der Versorgungsfreibetrag ein unverzichtbarer Faktor bei der Erbschaftsplanung ist und eine genaue Berücksichtigung wesentlich dafür ist, die Erbschaftssteuer zu optimieren.

Zusammenfassung

- Was ist der Versorgungsfreibetrag?

- Wie wird der Versorgungsfreibetrag berechnet?

- Warum ist der Versorgungsfreibetrag wichtig für die Erbschaftsplanung?

- Tipp 1: Nutzen Sie den Versorgungsfreibetrag voll aus

- Tipp 2: Verteilen Sie Ihr Vermögen rechtzeitig

- Tipp 3: Beachten Sie die Voraussetzungen für den Versorgungsfreibetrag

- Tipp 4: Berücksichtigen Sie den Versorgungsfreibetrag bei der Nachlassplanung

- Tipp 5: Holen Sie sich professionelle Beratung ein

- Der Versorgungsfreibetrag und andere steuerliche Aspekte

- Fallbeispiel: Wie der Versorgungsfreibetrag die Erbschaftssteuer beeinflusst

- Zusammenfassung

-

Häufig gestellte Fragen

- Was passiert, wenn der Versorgungsfreibetrag nicht genutzt wird?

- Kann der Versorgungsfreibetrag auch für andere Personen genutzt werden?

- Wie oft kann der Versorgungsfreibetrag genutzt werden?

- Muss der Versorgungsfreibetrag im Testament festgelegt werden?

- Kann der Versorgungsfreibetrag auch für volljährige Kinder genutzt werden?

- Welche Voraussetzungen müssen erfüllt sein, um den Versorgungsfreibetrag in Anspruch nehmen zu können?

- Kann der Versorgungsfreibetrag auch bei Schenkungen genutzt werden?

- Wie wirkt sich eine Erbverzichtserklärung auf den Versorgungsfreibetrag aus?

- Muss der Versorgungsfreibetrag bei der Steuererklärung angegeben werden?

- Welche Auswirkungen hat der Versorgungsfreibetrag auf die Steuerfreiheit von Todesfallleistungen?

- Verweise

Was ist der Versorgungsfreibetrag?

Der Versorgungsfreibetrag ist ein Betrag, der von der Erbschaftssteuer abgezogen werden kann. Er dient dazu, die finanzielle Absicherung von Hinterbliebenen sicherzustellen. Konkret handelt es sich dabei um den Teil des Erbes, der ausschließlich für die Versorgung des Ehepartners oder eingetragenen Lebenspartners sowie für die Versorgung von Kindern unter 27 Jahren vorgesehen ist. Der Versorgungsfreibetrag kann für den Ehepartner bis zu einem Wert von 256.000 Euro betragen und für jedes Kind unter 27 Jahren bis zu einem Wert von 52.000 Euro. Wenn der Versorgungsfreibetrag vollständig ausgenutzt wird, bleiben diese Beträge bei der Berechnung der Erbschaftssteuer außen vor. Es ist jedoch wichtig zu beachten, dass der Versorgungsfreibetrag vom Erblasser explizit festgelegt werden muss. Ein Verzicht auf den Versorgungsfreibetrag kann jedoch in bestimmten Fällen sinnvoll sein. Der genaue Ablauf und die Voraussetzungen für den Versorgungsfreibetrag können komplex sein, daher ist es ratsam, sich professionelle Beratung einzuholen, um alle rechtlichen Aspekte zu berücksichtigen und steuerliche Vorteile optimal zu nutzen.

Wie wird der Versorgungsfreibetrag berechnet?

Der Versorgungsfreibetrag wird individuell berechnet und richtet sich nach verschiedenen Faktoren. Für den Ehepartner oder eingetragenen Lebenspartner kann der Versorgungsfreibetrag bis zu einem Wert von 256.000 Euro betragen. Für jedes Kind unter 27 Jahren liegt der Versorgungsfreibetrag bei bis zu 52.000 Euro. Die Berechnung erfolgt auf Basis des Nettovermögens, also abzüglich Schulden und Verbindlichkeiten. Es ist wichtig zu beachten, dass der Versorgungsfreibetrag vom Erblasser explizit festgelegt werden muss, indem er die entsprechenden Zuwendungen im Testament oder Erbvertrag festlegt. Es empfiehlt sich, professionelle Beratung in Anspruch zu nehmen, um die individuellen Gegebenheiten und Voraussetzungen zu berücksichtigen und den Versorgungsfreibetrag optimal zu nutzen. Weitere Informationen zur Erbschaftsplanung und zum Umgang mit einem Erbe finden Sie in unserem Artikel über das Angeben des Erbes in der Steuererklärung.

Warum ist der Versorgungsfreibetrag wichtig für die Erbschaftsplanung?

Der Versorgungsfreibetrag ist von großer Bedeutung für die Erbschaftsplanung, da er die finanzielle Sicherheit des überlebenden Ehepartners und der Kinder gewährleistet. Durch die Nutzung des Versorgungsfreibetrags kann der Erblasser sicherstellen, dass ein bestimmter Teil seines Vermögens steuerfrei an den Ehepartner und die Kinder übergeht. Dies ermöglicht es, die Steuerlast zu minimieren und das Erbe optimal zu planen. Insbesondere wenn es um größere Vermögen oder komplexe Nachlassstrukturen geht, kann der Versorgungsfreibetrag einen erheblichen Unterschied bei der Erbschaftssteuer ausmachen. Daher ist es wichtig, den Versorgungsfreibetrag vollständig auszuschöpfen und die Voraussetzungen zu beachten, um finanzielle Sicherheit für die Familie zu schaffen. Um die bestmöglichen steuerlichen Vorteile zu erzielen und die Erbschaftsplanung effektiv umzusetzen, kann es hilfreich sein, sich professionelle Beratung einzuholen und sich über relevante steuerliche Regelungen zu informieren.

Tipp 1: Nutzen Sie den Versorgungsfreibetrag voll aus

Nutzen Sie den Versorgungsfreibetrag voll aus, um Ihre Erbschaftssteuer zu optimieren. Stellen Sie sicher, dass der Teil Ihres Vermögens, der für die Versorgung des Ehepartners oder eingetragenen Lebenspartners sowie für die Versorgung von Kindern unter 27 Jahren vorgesehen ist, den maximalen Betrag des Versorgungsfreibetrags nicht überschreitet. Dieser beträgt bis zu 256.000 Euro für den Ehepartner und bis zu 52.000 Euro für jedes Kind unter 27 Jahren. Indem Sie Ihren Nachlass entsprechend planen und den Versorgungsfreibetrag voll ausschöpfen, können Sie erhebliche Steuervorteile erzielen. Ein Beispiel für eine mögliche Strategie ist die Aufteilung des Vermögens auf verschiedene Begünstigte, um den Versorgungsfreibetrag für jeden einzelnen zu nutzen. Seien Sie jedoch vorsichtig, da es verschiedene Voraussetzungen gibt, um den Versorgungsfreibetrag zu erhalten. Für eine detaillierte Planung empfiehlt es sich, professionelle Beratung in Anspruch zu nehmen und alle rechtlichen Aspekte zu beachten. Damit können Sie sicherstellen, dass Sie den Versorgungsfreibetrag optimal nutzen und Ihre Erbschaftssteuer minimieren.

Tipp 2: Verteilen Sie Ihr Vermögen rechtzeitig

Um den Versorgungsfreibetrag optimal zu nutzen, ist es ratsam, das Vermögen rechtzeitig zu verteilen. Eine mögliche Strategie ist die frühzeitige Schenkung von Vermögenswerten an die Erben. Dadurch können bereits zu Lebzeiten Vermögenswerte übertragen und der Versorgungsfreibetrag ausgeschöpft werden. Es ist wichtig, die steuerlichen Vorgaben zu beachten und gegebenenfalls einen Steuerberater oder Notar hinzuzuziehen, um die Schenkung optimal zu gestalten. Dabei können auch Freibeträge für Schenkungen genutzt werden, um Steuern zu minimieren. Ein weiterer Aspekt ist der Erbverzicht, der in manchen Fällen sinnvoll sein kann, um den Versorgungsfreibetrag zu erhöhen. Hierbei sollten jedoch die rechtlichen Bedingungen und das Muster einer Erbverzichtserklärung beachtet werden. Indem Sie Ihr Vermögen rechtzeitig verteilen, können Sie bereits zu Lebzeiten von steuerlichen Vorteilen profitieren und sicherstellen, dass der Versorgungsfreibetrag voll ausgeschöpft wird. Weitere Informationen finden Sie auch in unserem Artikel über die Steuerfreiheit von Todesfallleistungen.

Tipp 3: Beachten Sie die Voraussetzungen für den Versorgungsfreibetrag

Beim Beachten der Voraussetzungen für den Versorgungsfreibetrag ist es wichtig, dass der Erblasser den Anspruch auf den Freibetrag explizit in einem Testament oder Erbvertrag festlegt. Es muss klar dokumentiert sein, welcher Teil des Erbes für die Versorgung des Ehepartners oder eingetragenen Lebenspartners sowie der Kinder unter 27 Jahren vorgesehen ist. Zudem ist es wichtig, dass der Versorgungsfreibetrag nicht durch andere Regelungen im Testament oder Erbvertrag eingeschränkt wird. Ein Beispiel hierfür ist eine Erbverzichtserklärung, bei der potenzielle Erben auf ihren Anspruch verzichten. In diesem Fall ist es ratsam, sich genauestens zu informieren, wie eine solche Erbverzichtserklärung Muster aussehen kann und welche steuerlichen Konsequenzen damit verbunden sind. Um den Versorgungsfreibetrag optimal nutzen zu können, ist es daher empfehlenswert, professionelle Beratung einzuholen und mögliche Fallstricke zu vermeiden.

Tipp 4: Berücksichtigen Sie den Versorgungsfreibetrag bei der Nachlassplanung

Bei der Nachlassplanung ist es äußerst wichtig, den Versorgungsfreibetrag zu berücksichtigen. Indem der Erblasser den Versorgungsfreibetrag optimal nutzt, kann die Erbschaftssteuer erheblich reduziert werden. Es ist daher ratsam, frühzeitig zu überlegen, wie das vorhandene Vermögen aufgeteilt wird, um den Versorgungsfreibetrag bestmöglich auszuschöpfen. Eine Möglichkeit besteht darin, Vermögenswerte, die nicht unter den Versorgungsfreibetrag fallen, anderen Erben zukommen zu lassen. So können steuerliche Vorteile genutzt und die finanzielle Sicherheit des Ehepartners oder eingetragenen Lebenspartners sowie der Kinder gewährleistet werden. Durch eine sorgfältige Nachlassplanung und Berücksichtigung des Versorgungsfreibetrags kann eine optimale Verteilung des Vermögens erreicht werden, die sowohl steuerliche als auch finanzielle Aspekte berücksichtigt. Um sicherzustellen, dass alle rechtlichen Voraussetzungen erfüllt sind und steuerliche Fallstricke vermieden werden, ist es ratsam, professionelle Beratung in Anspruch zu nehmen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Tipp 5: Holen Sie sich professionelle Beratung ein

Holen Sie sich professionelle Beratung ein, um sicherzustellen, dass Sie den Versorgungsfreibetrag optimal nutzen. Ein erfahrener Steuerberater oder Rechtsanwalt kann Ihnen helfen, die komplexen steuerlichen Aspekte der Erbschaftsplanung zu verstehen und Ihnen individuelle Lösungen anzubieten. Sie können Ihnen auch dabei helfen, die Voraussetzungen für den Versorgungsfreibetrag korrekt zu erfüllen und alle erforderlichen Schritte rechtzeitig durchzuführen. Darüber hinaus können sie Ihnen weitere steuerliche Aspekte erklären, wie z.B. die Abgabe der Erbschaft in der Steuererklärung oder den Todesfallleistung, die steuerfrei sein kann. Eine fundierte Beratung ist entscheidend, um mögliche rechtliche Fallstricke zu vermeiden und Ihre Erbschaftssteuer zu optimieren. Nutzen Sie daher die Dienste von Experten, um Ihre Fragen zu klären und Ihre individuelle Situation zu berücksichtigen.

Der Versorgungsfreibetrag und andere steuerliche Aspekte

Der Versorgungsfreibetrag ist eng mit anderen steuerlichen Aspekten verbunden, die bei der Erbschaftsplanung berücksichtigt werden sollten. Ein wichtiger Unterschied besteht zum Beispiel zwischen dem Versorgungsfreibetrag und dem Freibetrag für den Ehepartner. Während der Versorgungsfreibetrag dazu dient, bestimmte Vermögenswerte für die finanzielle Absicherung des überlebenden Ehepartners oder eingetragenen Lebenspartners sowie der Kinder unter 27 Jahren zu reservieren, handelt es sich bei dem Freibetrag für den Ehepartner um einen allgemeinen Freibetrag, der für jeden Ehepartner gilt und unabhängig von der Verwendung für Versorgungszwecke ist. Zudem beeinflusst der Versorgungsfreibetrag auch die Berechnung der Erbschaftssteuer. Wenn der Freibetrag vollständig genutzt wird, kann die steuerliche Belastung deutlich reduziert werden. Es ist daher ratsam, den Versorgungsfreibetrag bei der Nachlassplanung zu berücksichtigen und sich über weitere steuerliche Aspekte zu informieren. Weitere Informationen zu steuerlichen Aspekten und möglichen steuerfreien Todesfallleistungen finden Sie hier. Letztendlich ist es empfehlenswert, einen Steuerberater oder Experten für Erbschaftssteuer hinzuzuziehen, um sicherzustellen, dass alle steuerlichen Vorteile optimal genutzt werden können.

Unterschied zwischen Versorgungsfreibetrag und Freibetrag für den Ehepartner

Der Unterschied zwischen dem Versorgungsfreibetrag und dem Freibetrag für den Ehepartner liegt in ihrer Zweckbestimmung. Der Versorgungsfreibetrag dient der finanziellen Absicherung des Ehepartners oder eingetragenen Lebenspartners sowie der Versorgung von Kindern unter 27 Jahren. Es handelt sich um einen Betrag, der bei der Berechnung der Erbschaftssteuer für diese Zwecke abgezogen wird. Der Freibetrag für den Ehepartner hingegen ist ein allgemeiner Freibetrag, der jedem Ehepartner bei der Berechnung der Erbschaftssteuer zusteht. Dieser Freibetrag beträgt derzeit 500.000 Euro. Wenn der Nachlasswert unterhalb dieses Betrags liegt, muss der Ehepartner keine Erbschaftssteuer zahlen. Wird der Freibetrag überschritten, fällt die Erbschaftssteuer nur auf den übersteigenden Betrag an. Es ist jedoch wichtig anzumerken, dass der Versorgungsfreibetrag innerhalb des allgemeinen Freibetrags für den Ehepartner genutzt werden kann. Dies bedeutet, dass der Ehepartner sowohl vom allgemeinen Freibetrag als auch vom Versorgungsfreibetrag profitieren kann, um die Erbschaftssteuerlast zu verringern. Bei der Erbschaftsplanung ist es empfehlenswert, diese beiden Freibeträge sorgfältig zu berücksichtigen, um steuerliche Vorteile zu nutzen.

Einfluss des Versorgungsfreibetrags auf die Erbschaftssteuer

Der Versorgungsfreibetrag hat einen direkten Einfluss auf die Erbschaftssteuer. Durch die Nutzung des Versorgungsfreibetrags wird der steuerpflichtige Anteil des Erbes reduziert. Dies bedeutet, dass der Erbe weniger Erbschaftssteuer zahlen muss. Je höher der Versorgungsfreibetrag ausgenutzt wird, desto geringer fällt die zu zahlende Erbschaftssteuer aus. Es ist daher ratsam, den Versorgungsfreibetrag vollständig zu nutzen, um die Steuerlast zu minimieren. Es ist jedoch wichtig zu beachten, dass der Versorgungsfreibetrag nicht automatisch gewährt wird. Der Erblasser muss diesen Betrag ausdrücklich festlegen und die Voraussetzungen dafür erfüllen. Um sicherzustellen, dass alle steuerlichen Aspekte korrekt berücksichtigt werden, ist es empfehlenswert, sich professionelle Beratung einzuholen und gegebenenfalls eine /erbverzichtserklärung-muster/ abzugeben, um den Versorgungsfreibetrag zu optimieren und steuerliche Vorteile zu nutzen.

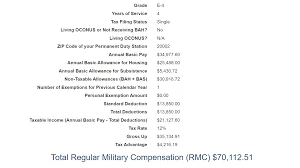

Fallbeispiel: Wie der Versorgungsfreibetrag die Erbschaftssteuer beeinflusst

Um den Einfluss des Versorgungsfreibetrags auf die Erbschaftssteuer zu verdeutlichen, betrachten wir ein Fallbeispiel: Herr Müller ist verstorben und hinterlässt seiner Ehefrau ein Erbe in Höhe von 1 Million Euro. Gemäß der aktuellen Gesetzgebung hätte die Ehefrau eine Erbschaftssteuer in Höhe von 200.000 Euro zu zahlen. Allerdings kann sie den Versorgungsfreibetrag in Anspruch nehmen. Angenommen, der Versorgungsfreibetrag für den Ehepartner beträgt 256.000 Euro. In diesem Fall wird der Versorgungsfreibetrag voll ausgeschöpft und der steuerpflichtige Erwerb reduziert sich auf 744.000 Euro. Dadurch verringert sich die Erbschaftssteuer auf 148.800 Euro. Durch die Nutzung des Versorgungsfreibetrags spart die Ehefrau in diesem Beispiel 51.200 Euro an Erbschaftssteuer. Dies verdeutlicht die Wichtigkeit und den finanziellen Vorteil, den der Versorgungsfreibetrag in der Erbschaftsplanung bieten kann. Es ist jedoch ratsam, professionelle Beratung in Anspruch zu nehmen, um individuelle steuerliche Auswirkungen und Optimierungsmöglichkeiten zu prüfen.

Zusammenfassung

In diesem Artikel haben wir alles Wichtige zum Thema Versorgungsfreibetrag und dessen Bedeutung für die Erbschaftsplanung besprochen. Der Versorgungsfreibetrag ist eine Möglichkeit, den Teil des Erbes, der für die Versorgung von Ehepartnern und Kindern vorgesehen ist, von der Erbschaftssteuer abzuziehen. Es ist entscheidend, den Versorgungsfreibetrag voll auszuschöpfen und die Voraussetzungen dafür zu beachten. Durch eine rechtzeitige Verteilung des Vermögens und die Berücksichtigung des Versorgungsfreibetrags bei der Nachlassplanung können steuerliche Vorteile genutzt werden. Zudem sollte man sich in allen steuerlichen Angelegenheiten professionelle Beratung einholen, um sicherzustellen, dass alle Aspekte rechtlich korrekt berücksichtigt werden. Die Erbschaftssteuer und der Versorgungsfreibetrag sind komplexe Themen, daher ist es ratsam, sich umfassend zu informieren und die individuelle Situation sorgfältig zu prüfen.

Häufig gestellte Fragen

Was passiert, wenn der Versorgungsfreibetrag nicht genutzt wird?

Wenn der Versorgungsfreibetrag nicht genutzt wird, müssen die entsprechenden Beträge bei der Berechnung der Erbschaftssteuer berücksichtigt werden. Dadurch kann sich die Steuerlast erhöhen.

Kann der Versorgungsfreibetrag auch für andere Personen genutzt werden?

Nein, der Versorgungsfreibetrag gilt ausschließlich für den Ehepartner bzw. eingetragenen Lebenspartner und für Kinder unter 27 Jahren.

Wie oft kann der Versorgungsfreibetrag genutzt werden?

Der Versorgungsfreibetrag kann pro Erbfall nur einmal genutzt werden.

Muss der Versorgungsfreibetrag im Testament festgelegt werden?

Der Versorgungsfreibetrag muss im Testament oder in einem Erbvertrag explizit festgelegt werden.

Kann der Versorgungsfreibetrag auch für volljährige Kinder genutzt werden?

Nein, der Versorgungsfreibetrag gilt nur für Kinder unter 27 Jahren.

Welche Voraussetzungen müssen erfüllt sein, um den Versorgungsfreibetrag in Anspruch nehmen zu können?

Um den Versorgungsfreibetrag nutzen zu können, muss der Erblasser verheiratet sein bzw. einen eingetragenen Lebenspartner haben und Kinder unter 27 Jahren haben.

Kann der Versorgungsfreibetrag auch bei Schenkungen genutzt werden?

Nein, der Versorgungsfreibetrag gilt nur für den Todesfall und kann nicht bei Schenkungen genutzt werden.

Wie wirkt sich eine Erbverzichtserklärung auf den Versorgungsfreibetrag aus?

Wenn ein Erbe eine Erbverzichtserklärung abgibt, verzichtet er damit auch auf seinen Anteil am Versorgungsfreibetrag.

Muss der Versorgungsfreibetrag bei der Steuererklärung angegeben werden?

Nein, der Versorgungsfreibetrag muss nicht bei der Steuererklärung angegeben werden. Er wird direkt bei der Berechnung der Erbschaftssteuer berücksichtigt.

Welche Auswirkungen hat der Versorgungsfreibetrag auf die Steuerfreiheit von Todesfallleistungen?

Der Versorgungsfreibetrag hat keine direkten Auswirkungen auf die Steuerfreiheit von Todesfallleistungen. Der Versorgungsfreibetrag gilt ausschließlich für die Berechnung der Erbschaftssteuer.