Willkommen zu unserem Artikel über den Verspätungszuschlag Erlass! In diesem umfassenden Leitfaden werden wir Ihnen alle Informationen und hilfreichen Tipps geben, die Sie benötigen, um einen Verspätungszuschlag Erlass zu beantragen. Wir werden erklären, was ein Verspätungszuschlag Erlass ist, wer dafür einen Antrag stellen kann und welche Voraussetzungen dafür erfüllt sein müssen. Außerdem werden wir Ihnen zeigen, wie Sie den Antrag stellen können und welche Unterlagen dafür erforderlich sind. Des Weiteren werden wir uns mit den Auswirkungen und Alternativen des Verspätungszuschlag Erlasses befassen. Sie erfahren auch, was zu tun ist, wenn Ihr Antrag abgelehnt wird und welche Fristen und Kosten beachtet werden müssen. Wir werden Sie auch über die rechtlichen Aspekte und steuerlichen Auswirkungen informieren. Am Ende werden wir alles zusammenfassen, damit Sie einen klaren Überblick über den Verspätungszuschlag Erlass haben. Los geht’s!

Zusammenfassung

- Was ist ein Verspätungszuschlag Erlass?

- Wer kann einen Verspätungszuschlag Erlass beantragen?

- Was sind die Voraussetzungen für einen Verspätungszuschlag Erlass?

- Wie beantragt man einen Verspätungszuschlag Erlass?

- Welche Unterlagen sind für den Antrag auf Verspätungszuschlag Erlass erforderlich?

- Wie wird über den Antrag auf Verspätungszuschlag Erlass entschieden?

- Welche Tipps gibt es für die Beantragung eines Verspätungszuschlag Erlass?

- Welche Auswirkungen hat ein Verspätungszuschlag Erlass auf bestehende Verpflichtungen?

- Wann ist der beste Zeitpunkt, um einen Verspätungszuschlag Erlass zu beantragen?

- Welche Alternativen gibt es zum Verspätungszuschlag Erlass?

- Was tun, wenn der Antrag auf Verspätungszuschlag Erlass abgelehnt wird?

- Welche Fristen sind bei der Beantragung eines Verspätungszuschlag Erlass zu beachten?

- Was sind die Kosten für die Beantragung eines Verspätungszuschlag Erlass?

- Wie kann man einen Verspätungszuschlag Erlass vorzeitig beenden?

- Welche rechtlichen Aspekte sind beim Verspätungszuschlag Erlass zu beachten?

- Welche Steuerarten sind vom Verspätungszuschlag Erlass betroffen?

- Welche weiteren Folgen kann ein Verspätungszuschlag haben?

- Zusammenfassung

-

Häufig gestellte Fragen

- 1. Kann jeder einen Verspätungszuschlag Erlass beantragen?

- 2. Welche Voraussetzungen müssen erfüllt sein, um einen Verspätungszuschlag Erlass zu bekommen?

- 3. Wie beantrage ich einen Verspätungszuschlag Erlass?

- 4. Welche Unterlagen werden für den Antrag auf Verspätungszuschlag Erlass benötigt?

- 5. Wie wird über den Antrag auf Verspätungszuschlag Erlass entschieden?

- 6. Gibt es Tipps für die Beantragung eines Verspätungszuschlag Erlass?

- 7. Hat ein Verspätungszuschlag Erlass Auswirkungen auf bestehende Verpflichtungen?

- 8. Wann ist der beste Zeitpunkt, um einen Verspätungszuschlag Erlass zu beantragen?

- 9. Welche Alternativen gibt es zum Verspätungszuschlag Erlass?

- 10. Was tun, wenn der Antrag auf Verspätungszuschlag Erlass abgelehnt wird?

- Verweise

Was ist ein Verspätungszuschlag Erlass?

Ein Verspätungszuschlag Erlass ist eine Möglichkeit, vom Finanzamt eine Erlassung der Verspätungszuschläge zu beantragen, die aufgrund verspäteter Steuerzahlungen erhoben wurden. Wenn Steuerzahlungen nicht rechtzeitig eingehen, kann das Finanzamt einen Verspätungszuschlag festsetzen. Dieser Zuschlag wird als zusätzliche Gebühr berechnet und reicht in der Regel von einem bestimmten Prozentsatz der verspäteten Summe. Ein Verspätungszuschlag Erlass ermöglicht es Steuerzahlern, eine Befreiung von diesen Zuschlägen zu beantragen, wenn sie bestimmte Bedingungen erfüllen. Dies kann eine finanzielle Entlastung bedeuten und sicherstellen, dass Zahlungen pünktlich geleistet werden.

Wer kann einen Verspätungszuschlag Erlass beantragen?

Ein Verspätungszuschlag Erlass kann von jedem Steuerpflichtigen beantragt werden, der einen Verspätungszuschlag aufgrund verspäteter Steuerzahlungen erhalten hat. Dies gilt sowohl für natürliche Personen als auch für Unternehmen. Es ist wichtig zu beachten, dass der Antragsteller bestimmte Voraussetzungen und Bedingungen erfüllen muss, um für einen Verspätungszuschlag Erlass in Betracht zu kommen. Es ist ratsam, sich mit einem Steuerberater oder einem Experten für Steuerrecht in Verbindung zu setzen, um genaue Informationen und Unterstützung bei der Beantragung eines Verspätungszuschlag Erlasses zu erhalten.

Was sind die Voraussetzungen für einen Verspätungszuschlag Erlass?

Die Voraussetzungen für einen Verspätungszuschlag Erlass können je nach Situation variieren. In der Regel müssen Steuerzahler jedoch folgende Bedingungen erfüllen, um einen Erlass zu beantragen:

1. Glaubhafte Begründung: Es ist wichtig, dem Finanzamt eine plausible Erklärung für die verspätete Zahlung zu geben. Dies könnte z.B. eine Krankheit, ein unvorhergesehener finanzieller Engpass oder ein Missverständnis sein.

2. Keine grobe Fahrlässigkeit: Der Steuerzahler darf nicht grob fahrlässig gehandelt haben. Dies bedeutet, dass die Verspätung nicht auf vorsätzliches, unverantwortliches Handeln zurückzuführen sein darf.

3. Pünktliche Zahlung der Hauptschuld: Es ist wichtig, dass die eigentliche Steuerschuld pünktlich und vollständig beglichen wurde. Der Verspätungszuschlag Erlass bezieht sich nur auf die zusätzlichen Zuschläge, nicht auf die Hauptsteuerzahlung.

4. Nachweis der Zahlungsfähigkeit: Der Steuerzahler muss nachweisen können, dass er zum Zeitpunkt der verspäteten Zahlung nicht zahlungsunfähig war. Dies kann durch Vorlage von Bankunterlagen oder anderen relevanten Dokumenten erfolgen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Es ist wichtig zu beachten, dass die genauen Voraussetzungen von Land zu Land und von Fall zu Fall unterschiedlich sein können. Es wird empfohlen, sich an einen Steuerberater oder an das Finanzamt zu wenden, um genaue Informationen zu erhalten und den Antrag auf Verspätungszuschlag Erlass korrekt einzureichen.

Wie beantragt man einen Verspätungszuschlag Erlass?

Um einen Verspätungszuschlag Erlass zu beantragen, müssen Sie einen schriftlichen Antrag beim Finanzamt einreichen. In diesem Antrag sollten Sie erklären, warum Sie eine Befreiung von den Verspätungszuschlägen beantragen möchten und welche Gründe dafür vorliegen. Es ist wichtig, dass Sie alle relevanten Informationen und Unterlagen beifügen, die Ihre Situation und Ihren Antrag unterstützen. Sie können auch eine Stellungnahme oder Erklärung beifügen, die Ihre finanzielle Situation oder außergewöhnliche Umstände verdeutlicht. Es ist ratsam, den Antrag frühzeitig einzureichen und auf die Fristen zu achten, um mögliche Verzögerungen zu vermeiden. Verfahrens und Richtlinien für den Antragsprozess können je nach Bundesland leicht variieren, daher sollten Sie sich vorab darüber informieren. [Hier](/mahnung-finanzamt-obwohl-bezahlt/) finden Sie weitere Informationen zum Thema Mahnung vom Finanzamt, auch wenn Sie bereits bezahlt haben.

Welche Unterlagen sind für den Antrag auf Verspätungszuschlag Erlass erforderlich?

Für den Antrag auf Verspätungszuschlag Erlass sind bestimmte Unterlagen erforderlich, um Ihre Situation und Begründung angemessen darzulegen. Die genauen Anforderungen können je nach Finanzamt variieren, aber hier sind einige häufig benötigte Unterlagen:

1. Antragsformular: Sie müssen das offizielle Antragsformular für den Verspätungszuschlag Erlass ausfüllen. Dieses Formular kann normalerweise auf der Website des Finanzamts heruntergeladen werden.

2. Begründungsschreiben: Ein detailliertes Schreiben, in dem Sie den Grund für die verspätete Zahlung und Ihren Antrag auf Erlass des Verspätungszuschlags erläutern. Hier sollten Sie Ihre finanzielle Situation erläutern und falls zutreffend, besondere Umstände oder Ereignisse erklären, die zu der Verspätung geführt haben.

3. Nachweise: Fügen Sie alle relevanten Nachweise hinzu, die Ihre Begründung stützen. Dies könnten beispielsweise Kontoauszüge, Einkommensnachweise oder andere Dokumente sein, die Ihre finanzielle Situation belegen.

4. Dokumentation der Zahlungen: Fügen Sie Belege über getätigte Zahlungen bei, um zu zeigen, dass Sie Ihre Steuerverpflichtungen ernst nehmen und bereits begonnen haben, die fälligen Beträge zu begleichen.

Es ist wichtig, dass Sie alle erforderlichen Unterlagen vollständig und ordnungsgemäß einreichen, um den Antrag auf Verspätungszuschlag Erlass zu unterstützen und die Erfolgschancen zu erhöhen. Vergewissern Sie sich, dass alle Unterlagen gut lesbar sind und keine wichtigen Informationen fehlen.

Wie wird über den Antrag auf Verspätungszuschlag Erlass entschieden?

Über den Antrag auf Verspätungszuschlag Erlass entscheidet das Finanzamt nach einer gründlichen Prüfung der individuellen Umstände. Es werden verschiedene Faktoren berücksichtigt, wie die Gründe für die verspätete Zahlung, die finanzielle Situation des Steuerzahlers und die Einhaltung vergangener steuerlicher Verpflichtungen. Das Finanzamt kann den Antrag genehmigen und den Verspätungszuschlag erlassen, wenn die Gründe als berechtigt erachtet werden. Es kann jedoch auch den Antrag ablehnen und den Zuschlag beibehalten, wenn die Voraussetzungen nicht erfüllt sind. Daher ist es wichtig, alle relevanten Informationen und Nachweise im Antrag anzugeben, um die Erfolgschancen zu erhöhen.

Welche Tipps gibt es für die Beantragung eines Verspätungszuschlag Erlass?

Bei der Beantragung eines Verspätungszuschlag Erlass gibt es einige hilfreiche Tipps zu beachten:

– Pünktlichkeit: Stellen Sie sicher, dass Sie Ihre Steuerzahlungen rechtzeitig leisten, um Verspätungszuschläge zu vermeiden. Eine regelmäßige Überprüfung der Fälligkeitsdaten und die fristgerechte Zahlung helfen, diese Situation zu vermeiden.

– Begründung: Geben Sie eine detaillierte Begründung für Ihre verspäteten Zahlungen an. Führen Sie plausible Gründe wie unvorhergesehene finanzielle Schwierigkeiten oder unerwartete Umstände an, um Ihre Situation zu erklären.

– Kommunikation: Halten Sie stets den Kontakt zum Finanzamt aufrecht und informieren Sie sie über Ihre finanzielle Lage. Dadurch zeigen Sie Ihr Interesse an einer Lösung und der Möglichkeit eines Verspätungszuschlag Erlasses.

– Nachweis: Fügen Sie alle erforderlichen Unterlagen und Nachweise an Ihren Antrag an, um Ihre Begründung zu unterstützen. Dies kann beispielsweise Gehaltsabrechnungen, Rechnungen oder andere relevante Dokumente umfassen.

– Professionelle Hilfe: Bei komplexen Fällen oder Unsicherheiten kann es ratsam sein, professionelle Unterstützung von einem Steuerberater oder einem Finanzexperten in Anspruch zu nehmen. Diese Fachleute können Ihnen helfen, den Antrag korrekt und effektiv zu stellen.

Durch das Beachten dieser Tipps erhöhen Sie Ihre Chancen auf einen erfolgreichen Verspätungszuschlag Erlass. Denken Sie daran, dass jeder Fall individuell ist und es keine Garantie für eine Erlassung gibt.

Welche Auswirkungen hat ein Verspätungszuschlag Erlass auf bestehende Verpflichtungen?

Ein Verspätungszuschlag Erlass kann einige Auswirkungen auf bestehende Verpflichtungen haben. Wenn Ihnen ein Verspätungszuschlag Erlass gewährt wird, werden die Verspätungszuschläge, die normalerweise aufgrund verspäteter Steuerzahlungen anfallen, erlassen. Dies bedeutet, dass Sie keine zusätzlichen Gebühren für die verspäteten Zahlungen zahlen müssen. Allerdings hat der Verspätungszuschlag Erlass keinen Einfluss auf die eigentlichen Steuerschulden. Sie müssen weiterhin die fälligen Steuern begleichen. Es ist wichtig zu beachten, dass ein Verspätungszuschlag Erlass nicht automatisch eine Reduzierung oder Erlassung der Steuern selbst bedeutet. Es betrifft nur die Zuschläge, die normalerweise aufgrund von Verspätungen anfallen. Daher sollten Sie sicherstellen, dass Ihre Steuerzahlungen weiterhin fristgerecht geleistet werden, um zusätzliche Kosten zu vermeiden.

Wann ist der beste Zeitpunkt, um einen Verspätungszuschlag Erlass zu beantragen?

Der beste Zeitpunkt, um einen Verspätungszuschlag Erlass zu beantragen, ist in der Regel so früh wie möglich. Es ist wichtig, den Antrag zu stellen, sobald Sie feststellen, dass Sie mit Ihren Steuerzahlungen in Verzug geraten sind. Durch eine frühzeitige Beantragung haben Sie die Möglichkeit, die Gebühren zu reduzieren oder möglicherweise ganz davon befreit zu werden. Der Verspätungszuschlag Erlass wird in der Regel nur gewährt, wenn Sie nachweisen können, dass Sie einen plausiblen Grund für die verspätete Zahlung hatten und dass Sie Ihre Schuld beglichen haben oder Zahlungsvereinbarungen getroffen haben. Je früher Sie den Antrag stellen, desto besser ist Ihre Chance auf Erfolg.

Welche Alternativen gibt es zum Verspätungszuschlag Erlass?

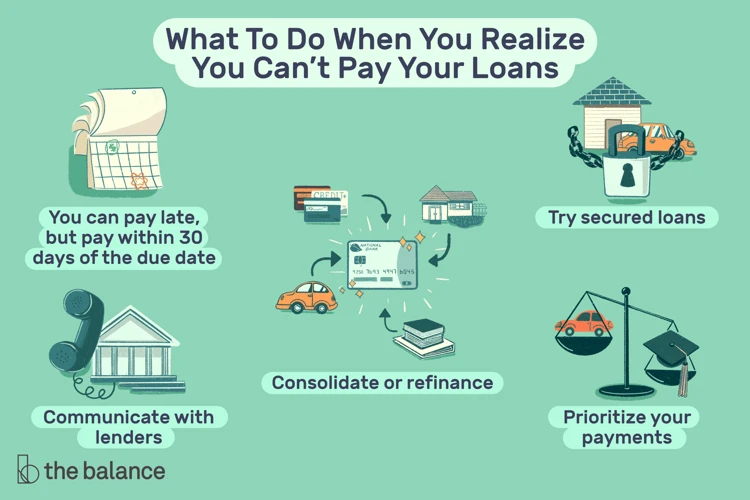

Es gibt verschiedene Alternativen zum Verspätungszuschlag Erlass, wenn Zahlungen an das Finanzamt verspätet eingehen. Eine Möglichkeit besteht darin, die fälligen Beträge umgehend zu begleichen, um weitere Zuschläge zu vermeiden. Eine rechtzeitige Zahlung kann dazu führen, dass keine Verspätungszuschläge erhoben werden. Eine andere Alternative ist die Beantragung einer Ratenzahlung beim Finanzamt, um den Betrag in regelmäßigen Abständen zu begleichen. Dies kann helfen, finanzielle Belastungen zu reduzieren und die Zahlungsfrist einzuhalten. Es ist auch ratsam, zu prüfen, ob es möglich ist, Steuererklärungen fristgerecht einzureichen, um eine weitere Verzögerung bei der Steuerzahlung zu vermeiden. Es gibt verschiedene Strategien und Optionen, um mit verspäteten Steuerzahlungen umzugehen, und es ist wichtig, diejenige zu wählen, die am besten zu Ihrer individuellen Situation passt. Weitere Informationen zu den Auswirkungen einer verspäteten Zahlung finden Sie in unserem Artikel über die ‚Mahnung vom Finanzamt, obwohl bezahlt‚.

Was tun, wenn der Antrag auf Verspätungszuschlag Erlass abgelehnt wird?

Wenn Ihr Antrag auf Verspätungszuschlag Erlass abgelehnt wird, haben Sie einige Möglichkeiten, wie Sie vorgehen können. Zuerst sollten Sie den Ablehnungsbescheid genau durchlesen, um die Gründe für die Ablehnung zu verstehen. Möglicherweise liegt ein Formfehler vor oder Sie haben bestimmte Unterlagen nicht eingereicht. In diesem Fall können Sie einen Einspruch gegen die Entscheidung einlegen und die erforderlichen Dokumente ergänzen. Wenn es jedoch keine formellen Fehler gab oder der Einspruch erfolglos war, können Sie überlegen, ob es sinnvoll ist, das Urteil anzufechten und gerichtlich vorzugehen. In solchen Fällen ist es ratsam, sich an einen Steuerberater oder einen Anwalt zu wenden, der Sie bei Ihrem weiteren Vorgehen unterstützen kann. Beachten Sie jedoch, dass dies mit zusätzlichen Kosten verbunden sein kann. Weitere Informationen zum Thema Steuern und möglichen Rückforderungen finden Sie in unserem Artikel über die Rückforderung von Kirchensteuer.

Welche Fristen sind bei der Beantragung eines Verspätungszuschlag Erlass zu beachten?

Bei der Beantragung eines Verspätungszuschlag Erlass gibt es bestimmte Fristen zu beachten. In der Regel muss der Antrag innerhalb einer angemessenen Zeit nach Kenntnis von der verspäteten Steuerzahlung gestellt werden. Es ist wichtig, die Fristen einzuhalten, da der Erlassantrag sonst abgelehnt werden kann. Es kann auch vorkommen, dass das Finanzamt eine bestimmte Frist setzt, innerhalb derer der Antrag eingereicht werden muss. Diese Frist variiert je nach den individuellen Gegebenheiten und kann beispielsweise abhängig von der Art der Steuer oder dem Zeitpunkt der Zahlungsverzögerung sein. Es ist daher ratsam, sich frühzeitig über die Fristen zu informieren und den Antrag rechtzeitig einzureichen, um keine Nachteile zu haben. Weitere Informationen zur Steuerzahlung im Zusammenhang mit Midijobs finden Sie hier.

Was sind die Kosten für die Beantragung eines Verspätungszuschlag Erlass?

Die Kosten für die Beantragung eines Verspätungszuschlag Erlass variieren je nach den individuellen Gegebenheiten. In den meisten Fällen fallen keine direkten Kosten für den Antrag an. Es kann jedoch sein, dass Sie eventuell professionelle Hilfe in Anspruch nehmen möchten, wie zum Beispiel einen Steuerberater, um den Antrag korrekt auszufüllen und einzureichen. Das Honorar eines Steuerberaters kann je nach Komplexität des Falls und individueller Vereinbarung variieren. Es ist ratsam, im Voraus die Kosten mit dem Steuerberater zu besprechen, um eine transparente Vereinbarung zu treffen. Es ist auch wichtig zu beachten, dass bei einer Ablehnung des Antrags keine Rückerstattung der Kosten für die Beantragung erfolgt. Es empfiehlt sich daher, sorgfältig zu prüfen, ob die Beantragung eines Verspätungszuschlag Erlass in Ihrem konkreten Fall sinnvoll ist.

Wie kann man einen Verspätungszuschlag Erlass vorzeitig beenden?

Ein Verspätungszuschlag Erlass kann vorzeitig beendet werden, wenn die ursprüngliche Verpflichtung, aufgrund derer der Erlass gewährt wurde, erfüllt oder aufgehoben wird. Dies kann beispielsweise der Fall sein, wenn die Steuernachzahlung vollständig beglichen wurde oder eine Vereinbarung mit dem Finanzamt getroffen wurde, um die Schulden abzuzahlen. In einigen Fällen kann auch eine Änderung der finanziellen Verhältnisse dazu führen, dass der Erlass vorzeitig beendet wird. Es ist wichtig, das Finanzamt über jegliche Änderungen zu informieren und gegebenenfalls die erforderlichen Unterlagen einzureichen. Indem Sie die Verpflichtungen erfüllen und transparent mit dem Finanzamt kommunizieren, haben Sie die Möglichkeit, den Verspätungszuschlag Erlass vorzeitig zu beenden.

Welche rechtlichen Aspekte sind beim Verspätungszuschlag Erlass zu beachten?

Beim Verspätungszuschlag Erlass sind verschiedene rechtliche Aspekte zu beachten. Zunächst einmal ist es wichtig zu wissen, dass ein Verspätungszuschlag Erlass kein automatisches Recht ist, sondern beantragt werden muss. Der Antrag muss schriftlich beim Finanzamt eingereicht werden. Es gibt bestimmte Voraussetzungen, die erfüllt sein müssen, um einen Erlass zu erhalten. Dazu gehört zum Beispiel, dass der Steuerpflichtige nachweisen kann, dass er die verspäteten Zahlungen nicht zu vertreten hat oder dass ihm die Zahlung des Verspätungszuschlags unzumutbar wäre. Es ist wichtig, alle relevanten Unterlagen und Nachweise für den Antrag bereitzuhalten. Zudem sollten die Fristen für die Beantragung eines Erlasses beachtet werden. Es empfiehlt sich auch, sich bei einem Steuerexperten oder einem Rechtsanwalt beraten zu lassen, um sicherzustellen, dass alle rechtlichen Aspekte korrekt behandelt werden.

Welche Steuerarten sind vom Verspätungszuschlag Erlass betroffen?

Der Verspätungszuschlag Erlass betrifft grundsätzlich alle Steuerarten, bei denen Verspätungszuschläge anfallen können. Dazu zählen unter anderem die Einkommensteuer, Umsatzsteuer, Gewerbesteuer und Körperschaftssteuer. Wenn Steuerzahlungen für diese Steuerarten nicht fristgerecht erfolgen, kann das Finanzamt Verspätungszuschläge festsetzen. Der Verspätungszuschlag Erlass bietet die Möglichkeit, von diesen Zuschlägen befreit zu werden, wenn bestimmte Voraussetzungen erfüllt sind. Es ist wichtig zu beachten, dass der Erlass nur die Verspätungszuschläge betrifft und nicht die eigentliche Steuerschuld.

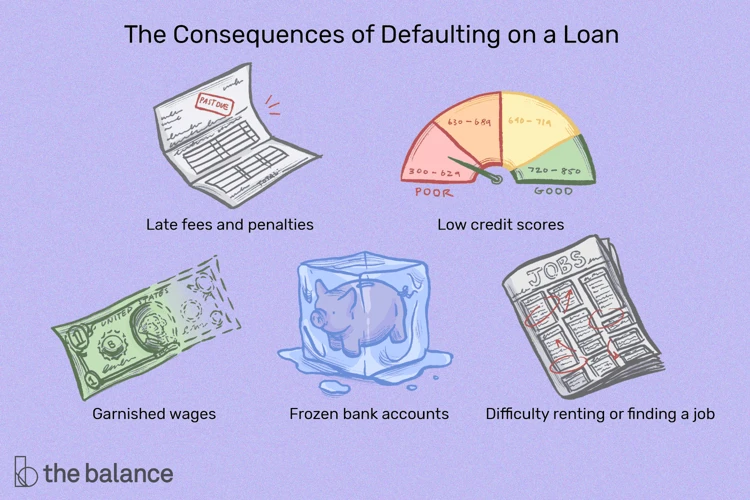

Welche weiteren Folgen kann ein Verspätungszuschlag haben?

Ein Verspätungszuschlag kann nicht nur finanzielle Auswirkungen haben, sondern auch andere Konsequenzen nach sich ziehen. Hier sind einige der möglichen Folgen eines Verspätungszuschlags:

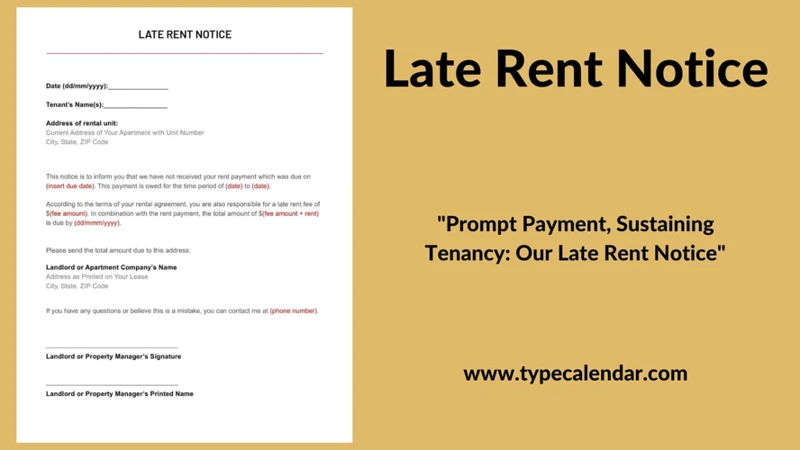

1. Maßnahmen zur Vollstreckung: Wenn ein Verspätungszuschlag nicht rechtzeitig bezahlt wird, kann das Finanzamt Maßnahmen zur Vollstreckung ergreifen. Dies kann die Pfändung von Vermögenswerten, wie beispielsweise Bankkonten oder Immobilien, zur Begleichung der Schulden umfassen.

2. Mahnungen und Säumniszuschläge: Neben dem Verspätungszuschlag können auch Mahnungen und Säumniszuschläge erhoben werden, wenn die Zahlung weiterhin ausbleibt. Diese zusätzlichen Gebühren können den Gesamtbetrag der Schulden erhöhen.

3. Verschlechterte Bonität: Unbezahlte Verspätungszuschläge können zu einem negativen Eintrag in der Schufa oder einer anderen Kreditwürdigkeitsauskunft führen. Dies kann zu Schwierigkeiten beim Erhalt von Krediten oder anderen Finanztransaktionen führen.

4. Rechtliche Konsequenzen: Bei wiederholten Zahlungsverzögerungen oder Nichtzahlung können rechtliche Schritte eingeleitet werden. Dies kann zu gerichtlichen Verfahren und möglicherweise zu Konsequenzen wie Geldbußen oder einer Haftstrafe führen.

Es ist daher wichtig, Verspätungszuschläge rechtzeitig zu begleichen, um diese zusätzlichen Folgen zu vermeiden. Wenn Sie Schwierigkeiten haben, die Zahlungen zu leisten, ist es ratsam, rechtzeitig mit dem Finanzamt Kontakt aufzunehmen und eine Lösung zu suchen.

Zusammenfassung

Zusammenfassend lässt sich sagen, dass ein Verspätungszuschlag Erlass eine Möglichkeit für Steuerzahler ist, eine Erlassung der Verspätungszuschläge zu beantragen, die aufgrund verspäteter Steuerzahlungen erhoben wurden. Durch diesen Erlass können Steuerpflichtige den finanziellen Druck reduzieren und sicherstellen, dass ihre Zahlungen rechtzeitig erfolgen. Um einen Verspätungszuschlag Erlass zu beantragen, müssen bestimmte Voraussetzungen erfüllt sein und entsprechende Unterlagen eingereicht werden. Es ist wichtig, die Fristen und Kosten für die Beantragung zu beachten. Darüber hinaus ist es ratsam, alternative Optionen zum Verspätungszuschlag Erlass zu prüfen, falls der Antrag abgelehnt wird. Es ist auch wichtig, die rechtlichen Aspekte und steuerlichen Auswirkungen im Zusammenhang mit einem Verspätungszuschlag Erlass zu berücksichtigen. Insgesamt kann ein Verspätungszuschlag Erlass eine gute Möglichkeit sein, bei verspäteten Steuerzahlungen finanzielle Erleichterung zu erlangen.

Häufig gestellte Fragen

1. Kann jeder einen Verspätungszuschlag Erlass beantragen?

Nein, nicht jeder kann einen Verspätungszuschlag Erlass beantragen. In der Regel stehen diese Erlassmöglichkeiten nur bestimmten Personenkreisen wie Steuerzahlern mit finanziellen Schwierigkeiten oder nachweislich unverschuldeten Verzögerungen zur Verfügung.

2. Welche Voraussetzungen müssen erfüllt sein, um einen Verspätungszuschlag Erlass zu bekommen?

Um einen Verspätungszuschlag Erlass zu erhalten, müssen Sie in der Regel nachweisen können, dass Sie Ihre Zahlungsverpflichtungen aufgrund von außergewöhnlichen Umständen nicht rechtzeitig erfüllen konnten. Dazu gehören beispielsweise unverschuldete Krankheit, Naturkatastrophen oder andere Ereignisse, die Ihre finanzielle Lage beeinflusst haben.

3. Wie beantrage ich einen Verspätungszuschlag Erlass?

Um einen Verspätungszuschlag Erlass zu beantragen, müssen Sie in der Regel einen formlosen schriftlichen Antrag an das Finanzamt stellen. Darin sollten Sie Ihre Gründe für die verspätete Zahlung darlegen und relevante Nachweise beifügen.

4. Welche Unterlagen werden für den Antrag auf Verspätungszuschlag Erlass benötigt?

Die erforderlichen Unterlagen können je nach individueller Situation variieren. In der Regel werden jedoch Unterlagen wie ärztliche Atteste, Arbeitsbescheinigungen, Kontoauszüge oder andere Nachweise verwendet, um die Gründe und finanziellen Umstände für die verspätete Zahlung zu belegen.

5. Wie wird über den Antrag auf Verspätungszuschlag Erlass entschieden?

Die Entscheidung über den Antrag auf Verspätungszuschlag Erlass liegt beim Finanzamt. Die Bearbeitungsdauer kann je nach Arbeitsbelastung variieren. Das Finanzamt prüft Ihre Begründung und die vorgelegten Unterlagen und entscheidet dann über die Gewährung des Erlasses.

6. Gibt es Tipps für die Beantragung eines Verspätungszuschlag Erlass?

Ja, es gibt einige Tipps, die Ihnen bei der Beantragung eines Verspätungszuschlag Erlass helfen können. Dazu gehört die rechtzeitige Abgabe Ihres Antrags, die vollständige Dokumentation Ihrer Gründe und die Bereitstellung aller relevanten Nachweise.

7. Hat ein Verspätungszuschlag Erlass Auswirkungen auf bestehende Verpflichtungen?

Ein Verspätungszuschlag Erlass befreit Sie in der Regel nur von den Verspätungszuschlägen. Andere Steuerzahlungen und Verpflichtungen bleiben davon unberührt und müssen weiterhin wie vorgegeben erfüllt werden.

8. Wann ist der beste Zeitpunkt, um einen Verspätungszuschlag Erlass zu beantragen?

Es wird empfohlen, den Antrag auf Verspätungszuschlag Erlass so früh wie möglich zu stellen, sobald Sie wissen, dass Sie Ihre Zahlungsverpflichtungen nicht rechtzeitig erfüllen können. Je früher der Antrag gestellt wird, desto besser sind in der Regel die Erfolgsaussichten.

9. Welche Alternativen gibt es zum Verspätungszuschlag Erlass?

Als Alternative zum Verspätungszuschlag Erlass könnten Sie eine Ratenzahlungsvereinbarung mit dem Finanzamt treffen, um Ihre Steuerschulden in regelmäßigen Raten abzubezahlen. Es ist ratsam, frühzeitig Kontakt mit dem Finanzamt aufzunehmen, um eine passende Lösung zu finden.

10. Was tun, wenn der Antrag auf Verspätungszuschlag Erlass abgelehnt wird?

Wenn Ihr Antrag auf Verspätungszuschlag Erlass abgelehnt wird, können Sie in der Regel innerhalb einer bestimmten Frist Einspruch gegen die Entscheidung einlegen. Es ist ratsam, einen Steuerberater oder Rechtsanwalt hinzuzuziehen, um Ihre Chancen auf Erfolg zu erhöhen.