Willkommen zu unserem umfassenden Leitfaden über die Versteuerung von Betriebsrenten: Tipps und Tricks! Wenn Sie Fragen zur Besteuerung Ihrer Betriebsrente haben und nach Möglichkeiten suchen, diese steuerlich zu optimieren, sind Sie hier genau richtig. In diesem Artikel werden wir Ihnen alle wichtigen Informationen rund um das Thema Betriebsrente und Steuern liefern. Von der Definition der Betriebsrente bis hin zu steuergestaltenden Maßnahmen und den Auswirkungen auf Ihre Altersvorsorge werden wir alles ausführlich behandeln. Darüber hinaus geben wir Ihnen wertvolle Tipps, wie Sie Ihre Betriebsrente optimieren können und welche steuerliche Beratung und Planung sinnvoll ist. Lesen Sie weiter, um mehr über die Versteuerung von Betriebsrenten zu erfahren und Ihren Ruhestand steueroptimiert zu genießen.

Zusammenfassung

- Definition der Betriebsrente

- Besteuerung der Betriebsrente

- Steuerliche Gestaltungsmöglichkeiten

- Auswirkungen auf die Altersvorsorge

- Steuerliche Beratung und Planung

- Tipps zur Optimierung der Betriebsrente

- Fazit

-

Häufig gestellte Fragen

- 1. Was ist der Unterschied zwischen einer betrieblichen Altersversorgung (bAV) und einer gesetzlichen Rente?

- 2. Wie hoch sind die Beiträge zur Betriebsrente?

- 3. Wird die Betriebsrente besteuert?

- 4. Gibt es einen Steuerfreibetrag für Betriebsrenten?

- 5. Was ist der Progressionsvorbehalt bei der Besteurung von Betriebsrenten?

- 6. Kann ich meine Betriebsrente auch als einmalige Kapitalauszahlung erhalten?

- 7. Welche steuerlichen Gestaltungsmöglichkeiten gibt es für Betriebsrenten?

- 8. Welche Auswirkungen hat die Betriebsrente auf meine Altersvorsorge?

- 9. Wann ist eine steuerliche Beratung und Planung sinnvoll?

- 10. Welche Tipps gibt es zur Optimierung der Betriebsrente?

- Verweise

Definition der Betriebsrente

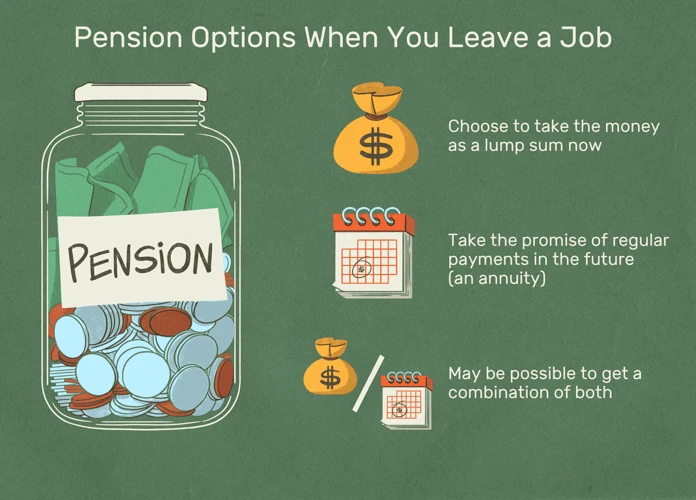

Die Betriebsrente ist eine Form der Altersvorsorge, die von Arbeitgebern angeboten wird. Sie wird auch als betriebliche Altersversorgung (bAV) bezeichnet und dient dazu, den Beschäftigten finanzielle Sicherheit im Ruhestand zu bieten. Dabei handelt es sich um eine Zusatzrente, die über den gesetzlichen Rentenanspruch hinausgeht. Die Betriebsrente kann entweder als Kapitalauszahlung oder als monatliche Rente gewährt werden. Die genauen Modalitäten und Regelungen zur Betriebsrente sind in einem Betriebsrentenvertrag festgehalten. Dieser legt unter anderem auch die Höhe der Beiträge und die Steuerfreiheit fest. Es ist wichtig zu beachten, dass die Betriebsrente zusätzlich zur gesetzlichen Rente gezahlt wird und somit eine ergänzende Altersvorsorge darstellt. Es lohnt sich, sich mit den individuellen Regelungen zur Betriebsrente im jeweiligen Unternehmen auseinanderzusetzen und gegebenenfalls eine steuerliche Beratung in Anspruch zu nehmen.

Besteuerung der Betriebsrente

Die unterliegt bestimmten Regelungen und Kriterien. Grundsätzlich gilt, dass Betriebsrenten steuerpflichtig sind. Allerdings gibt es auch einen Steuerfreibetrag für Betriebsrenten, der im Jahr 2021 bei 159,25 Euro monatlich liegt. Das bedeutet, dass nur der Betrag, der über diesen Freibetrag hinausgeht, versteuert werden muss. Ein weiterer wichtiger Aspekt ist der sogenannte Progressionsvorbehalt. Durch diesen wird die Betriebsrente zwar nicht mit dem normalen Steuersatz besteuert, jedoch wirkt sie sich auf den Steuersatz aus, der für das übrige zu versteuernde Einkommen gilt. Es ist also möglich, dass durch die Betriebsrente ein höherer Steuersatz auf das restliche Einkommen angewendet wird. Im Rentenalter ändert sich die Besteuerung der Betriebsrente. Die Beträge werden dann mit dem individuellen Steuersatz versteuert. Es lohnt sich, steuerliche Gestaltungsmöglichkeiten zu prüfen, um die Steuerlast zu minimieren. Eine Möglichkeit ist die einmalige Kapitalauszahlung, bei der das Guthaben auf einen Schlag ausgezahlt wird. Es besteht jedoch auch die Option, eine Teilzahlung und eine monatliche Rente zu wählen. Weitere Faktoren, die die Besteuerung der Betriebsrente beeinflussen, sind der Rentenbeginn vor oder nach dem 62. Lebensjahr und die Gesamthöhe des Einkommens. Um die individuellen steuerlichen Auswirkungen der eigenen Betriebsrente zu ermitteln, ist es ratsam, sich von einem Steuerberater oder einer Steuerberaterin beraten zu lassen und die Möglichkeiten zur Optimierung der Betriebsrente zu prüfen.

Steuerfreibetrag für Betriebsrenten

Der Steuerfreibetrag für Betriebsrenten ist ein wichtiger Aspekt bei der Besteuerung dieser Form der Altersvorsorge. Jeder Rentenbezieher hat Anspruch auf einen steuerlichen Freibetrag, der den zu versteuernden Betrag der Betriebsrente reduziert. Dadurch wird sichergestellt, dass ein Teil der Betriebsrente steuerfrei bleibt und somit das zu versteuernde Einkommen verringert wird. Der genaue Steuerfreibetrag variiert und ist abhängig von verschiedenen Faktoren wie dem Renteneintrittsalter, dem Jahr des Rentenbeginns und der Höhe der Betriebsrente. Es ist ratsam, sich über die aktuellen steuerlichen Freibeträge zu informieren, um die bestmögliche Steueroptimierung für die Betriebsrente zu erzielen. Eine steuerliche Beratung kann dabei helfen, die individuellen Freibeträge zu berechnen und mögliche steuergestaltende Maßnahmen zu planen.

Progressionsvorbehalt

Beim Thema der Besteuerung von Betriebsrenten spielt der eine wichtige Rolle. Der Progressionsvorbehalt besagt, dass Betriebsrenten zwar steuerpflichtig sind, aber nicht direkt mit dem individuellen Steuersatz versteuert werden. Stattdessen werden die Beträge zur Ermittlung des persönlichen Steuersatzes hinzugerechnet, sodass dieser höher ausfällt. Dies bedeutet, dass die Besteuerung der Betriebsrente auch Auswirkungen auf die Besteuerung anderer Einkünfte haben kann. Der genaue Steuersatz hängt von der Höhe der Betriebsrente und dem individuellen Einkommen des Steuerpflichtigen ab. Es ist ratsam, sich bei steuerlichen Fragen zum Progressionsvorbehalt mit einem Steuerberater oder einer Steuerberaterin abzustimmen, um alle steuerlichen Auswirkungen korrekt zu berücksichtigen.

Besteuerung im Rentenalter

Die Besteuerung der Betriebsrente im Rentenalter unterliegt bestimmten Regelungen. Grundsätzlich werden die Beträge der Betriebsrente steuerlich voll erfasst. Allerdings gibt es einen sogenannten Rentenfreibetrag, der je nach Renteneintrittsjahr variiert. Dieser Freibetrag wird in der Steuererklärung berücksichtigt und reduziert die zu versteuernde Summe der Betriebsrente. Zudem gilt der Progressionsvorbehalt, der dazu führt, dass die Betriebsrente zwar nicht direkt besteuert wird, aber dennoch Einfluss auf den Steuersatz hat. Es ist wichtig zu beachten, dass im Rentenalter in der Regel ein niedrigeres Einkommen erzielt wird als während des Berufslebens. Dadurch kann sich der Steuersatz verringern und somit die Besteuerung der Betriebsrente im Rentenalter weniger stark ins Gewicht fallen. Eine individuelle steuerliche Beratung kann dabei helfen, die Möglichkeiten der Besteuerung im Rentenalter optimal zu nutzen und Steuervorteile zu erzielen.

Steuerliche Gestaltungsmöglichkeiten

Steuerliche Gestaltungsmöglichkeiten: Bei der Versteuerung von Betriebsrenten gibt es verschiedene Möglichkeiten, steuerliche Vorteile zu nutzen. Eine Option ist die einmalige Kapitalauszahlung des angesammelten Betrags. Hierbei kann ein Freibetrag von bis zu 3.000 Euro in Anspruch genommen werden, der nicht steuerpflichtig ist. Eine weitere Möglichkeit besteht darin, eine teilweise Kapitalauszahlung zu wählen und den Restbetrag als monatliche Rente zu erhalten. So kann die Steuerbelastung gesenkt werden, da nur der ausgezahlte Betrag versteuert werden muss. Zudem kann der Rentenbeginn vor oder nach dem 62. Lebensjahr gewählt werden, was ebenfalls Auswirkungen auf die Besteuerung hat. Eine gute steuerliche Beratung und Planung sind entscheidend, um die optimalen Gestaltungsmöglichkeiten zu nutzen und die Betriebsrente möglichst steueroptimiert zu gestalten. Weitere Informationen zu steueroptimierten Altersvorsorgeprodukten wie UniProfirente oder steuerlichen Aspekten einer fondsgebundenen Rentenversicherung können ebenfalls hilfreich sein.

Einmalige Kapitalauszahlung

ist eine Option bei der Versteuerung von Betriebsrenten. Dabei wird die Betriebsrente in einer einzigen Summe ausgezahlt. Diese Variante bietet den Vorteil, dass man über das gesamte angesparte Kapital verfügen kann und flexibel damit umgehen kann. Die einmalige Kapitalauszahlung ist in der Regel steuerpflichtig. Es wird empfohlen, vor der Entscheidung für eine Einmalzahlung eine steuerliche Beratung in Anspruch zu nehmen, um die steuerlichen Auswirkungen zu verstehen und gegebenenfalls optimale Gestaltungsmöglichkeiten zu nutzen. Es ist auch wichtig zu beachten, dass bei einer Kapitalauszahlung unter Umständen der Steuersatz höher sein kann als bei einer monatlichen Rente. Bei der Planung einer Betriebsrente ist es daher ratsam, verschiedene Auszahlungsoptionen zu prüfen und individuelle Bedürfnisse und steuerliche Aspekte zu berücksichtigen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Teilweise Kapitalauszahlung und monatliche Rente

Bei der Betriebsrente haben Sie oft die Möglichkeit, sich zwischen einer teilweisen Kapitalauszahlung und einer monatlichen Rente zu entscheiden. Diese Entscheidung hat Auswirkungen auf die steuerliche Behandlung Ihrer Betriebsrente.

Teilweise Kapitalauszahlung: Wenn Sie sich für eine teilweise Kapitalauszahlung entscheiden, erhalten Sie einen bestimmten Prozentsatz Ihres angesparten Betrags als Einmalzahlung. Der verbleibende Betrag wird in eine monatliche Rente umgewandelt. Der Vorteil dieser Option ist, dass Sie sofort über einen gewissen Geldbetrag verfügen können. Allerdings unterliegt die Kapitalauszahlung der Einkommenssteuer.

Monatliche Rente: Alternativ können Sie sich auch dafür entscheiden, Ihre Betriebsrente als monatliche Rente auszahlen zu lassen. Dabei erhalten Sie regelmäßige Zahlungen über einen festgelegten Zeitraum. Die monatliche Rente kann steuerlich vorteilhafter sein, da die Steuern auf die Rentenzahlungen in der Regel niedriger ausfallen als bei einer Kapitalauszahlung.

Es ist wichtig, die Vor- und Nachteile beider Optionen zu berücksichtigen und Ihre individuelle finanzielle Situation zu bewerten. Eine Beratung durch einen Steuerexperten oder Finanzberater kann Ihnen helfen, die optimale Entscheidung für Ihre Betriebsrente zu treffen.

Rentenbeginn vor oder nach dem 62. Lebensjahr

ist eine wichtige Entscheidung, die Sie bei der Betriebsrente treffen müssen. Grundsätzlich können Sie ab dem 62. Lebensjahr in den Genuss Ihrer Betriebsrente kommen. Allerdings ist es möglich, den Rentenbeginn auch nach hinten zu verschieben. Je nachdem, ob Sie den Rentenbeginn vor oder nach dem 62. Lebensjahr wählen, können sich steuerliche Auswirkungen ergeben. Bei einem früheren Renteneintritt können Sie einerseits früher von der Betriebsrente profitieren, andererseits kann es zu Steuernachzahlungen kommen. Wenn Sie jedoch den Rentenbeginn nach dem 62. Lebensjahr wählen, können Sie von steuerlichen Vorteilen profitieren. Dabei ist zu beachten, dass sich die individuellen steuerlichen Auswirkungen je nach persönlicher Situation und den geltenden steuerlichen Bestimmungen unterscheiden können. Es empfiehlt sich, eine individuelle Beratung in Anspruch zu nehmen, um die optimale Entscheidung zu treffen und die steuerlichen Auswirkungen zu berücksichtigen.

Auswirkungen auf die Altersvorsorge

Die Betriebsrente hat verschiedene Auswirkungen auf die Altersvorsorge. Sie bietet finanzielle Sicherheit im Ruhestand und kann dazu beitragen, dass der Lebensstandard auch nach dem Ausscheiden aus dem Berufsleben erhalten bleibt. Durch die Ergänzung der gesetzlichen Rente kann die Betriebsrente eine wichtige Rolle bei der finanziellen Absicherung im Alter spielen. Es ist jedoch wichtig zu beachten, dass die Betriebsrente steuerpflichtig ist und somit Einfluss auf die steuerliche Situation im Ruhestand haben kann. Darüber hinaus kann die Höhe der Betriebsrente auch Auswirkungen auf andere Formen der Altersvorsorge haben. Es ist ratsam, sich mit einem Steuerberater oder einer Beratungsstelle zu beraten, um die bestmögliche Strategie zur Optimierung der Altersvorsorge zu finden. Eine gute finanzielle Planung, die auch andere Formen der Altersvorsorge wie beispielsweise ein Sparbuch für Enkel oder eine fondsgebundene Rentenversicherung berücksichtigt, kann langfristig zu einer starken finanziellen Absicherung im Ruhestand führen.

Steuerliche Beratung und Planung

spielen eine wichtige Rolle bei der Versteuerung von Betriebsrenten. Es ist ratsam, frühzeitig eine steuerliche Beratung in Anspruch zu nehmen, um die individuellen steuerlichen Auswirkungen der Betriebsrente zu verstehen und mögliche Gestaltungsmöglichkeiten zu nutzen. Ein Steuerberater oder eine Steuerberaterin kann dabei helfen, die steuerliche Belastung zu optimieren und von steuerlichen Freibeträgen und Vergünstigungen zu profitieren. Gemeinsam können verschiedene steuergestaltende Maßnahmen besprochen werden, wie die Wahl zwischen einer einmaligen Kapitalauszahlung oder einer monatlichen Rente, der Rentenbeginn vor oder nach dem 62. Lebensjahr und weitere Möglichkeiten zur Reduzierung der Steuerlast. Eine gute steuerliche Planung kann dazu beitragen, dass Sie Ihre Betriebsrente bestmöglich nutzen können und gleichzeitig Ihre Steuerbelastung im Ruhestand minimieren. Zögern Sie nicht, professionelle steuerliche Beratung in Anspruch zu nehmen, um Ihre individuelle Situation bestmöglich zu berücksichtigen.

Tipps zur Optimierung der Betriebsrente

Tipps zur Optimierung der Betriebsrente:

- Frühzeitige Planung: Beginnen Sie frühzeitig mit der Planung Ihrer Betriebsrente, um von steuerlichen Vorteilen und möglichen Zusatzleistungen zu profitieren.

- Aufstockung der Beiträge: Prüfen Sie, ob es möglich ist, freiwillige Beiträge zur Betriebsrente zu leisten. Dadurch können Sie Ihre spätere Rente erhöhen und gleichzeitig Steuervorteile nutzen.

- Rentenbeginn optimieren: Überlegen Sie sorgfältig, wann der optimale Zeitpunkt für den Beginn Ihrer Betriebsrente ist. Ein späterer Rentenbeginn kann zu einer höheren monatlichen Rente führen.

- Nutzung von Freibeträgen: Informieren Sie sich über die geltenden Steuerfreibeträge für Betriebsrenten und nutzen Sie diese voll aus, um Steuern zu sparen.

- Individualisierte Beratung: Jeder Fall ist einzigartig, daher ist es ratsam, eine individuelle steuerliche Beratung in Anspruch zu nehmen. Ein Experte kann Ihnen helfen, die beste Optimierungsstrategie für Ihre Betriebsrente zu entwickeln.

Mit diesen Tipps können Sie die Möglichkeiten zur Optimierung Ihrer Betriebsrente voll ausschöpfen und eine solide finanzielle Grundlage für Ihren Ruhestand schaffen.

Fazit

Zusammenfassend lässt sich sagen, dass die Versteuerung von Betriebsrenten ein komplexes Thema ist, das sorgfältige Planung und Beratung erfordert. Es ist wichtig, die verschiedenen steuerlichen Gestaltungsmöglichkeiten zu kennen, um das Beste aus Ihrer Betriebsrente herauszuholen. Sowohl der Steuerfreibetrag für Betriebsrenten als auch der Progressionsvorbehalt spielen eine Rolle bei der Besteuerung. Zudem ist es entscheidend, den richtigen Zeitpunkt für den Rentenbeginn und die Auszahlungsmodalitäten zu wählen. Eine individuelle steuerliche Beratung kann helfen, die steuerlichen Auswirkungen auf die Betriebsrente zu optimieren. Nutzen Sie unsere Tipps und Tricks, um Ihre Betriebsrente steueroptimiert zu gestalten und so Ihre Altersvorsorge zu verbessern. Wenn Sie weitere Informationen zur optimalen Betriebsrente wünschen, empfehlen wir Ihnen, sich mit einem Experten zu beraten und auch andere Anlageoptionen wie ein Sparbuch für Ihre Enkel in Betracht zu ziehen.

Häufig gestellte Fragen

1. Was ist der Unterschied zwischen einer betrieblichen Altersversorgung (bAV) und einer gesetzlichen Rente?

Die betriebliche Altersversorgung (bAV) ist eine Zusatzrente, die vom Arbeitgeber angeboten wird und über den gesetzlichen Rentenanspruch hinausgeht. Sie dient dazu, den Beschäftigten im Ruhestand finanzielle Sicherheit zu bieten.

2. Wie hoch sind die Beiträge zur Betriebsrente?

Die Höhe der Beiträge zur Betriebsrente variiert je nach Unternehmen und individueller Vereinbarung. In vielen Fällen werden die Beiträge vom Arbeitgeber und Arbeitnehmer gemeinsam finanziert.

3. Wird die Betriebsrente besteuert?

Ja, die Betriebsrente unterliegt der Besteuerung. Allerdings gibt es bestimmte steuerliche Freibeträge und Gestaltungsmöglichkeiten, um die Steuerlast zu optimieren.

4. Gibt es einen Steuerfreibetrag für Betriebsrenten?

Ja, für Betriebsrenten gibt es einen Steuerfreibetrag. Dieser Freibetrag kann dazu führen, dass ein Teil der Betriebsrente steuerfrei bleibt.

5. Was ist der Progressionsvorbehalt bei der Besteurung von Betriebsrenten?

Der Progressionsvorbehalt besagt, dass die Betriebsrente zur Berechnung des individuellen Steuersatzes herangezogen wird, obwohl diese nicht tatsächlich besteuert wird.

6. Kann ich meine Betriebsrente auch als einmalige Kapitalauszahlung erhalten?

Ja, es besteht die Möglichkeit, die Betriebsrente als einmalige Kapitalauszahlung zu erhalten. Allerdings unterliegt diese Auszahlung der Besteuerung.

7. Welche steuerlichen Gestaltungsmöglichkeiten gibt es für Betriebsrenten?

Es gibt verschiedene steuerliche Gestaltungsmöglichkeiten für Betriebsrenten, wie zum Beispiel die Wahl zwischen einer Einmalzahlung oder einer monatlichen Rente, oder auch der Rentenbeginn vor oder nach dem 62. Lebensjahr.

8. Welche Auswirkungen hat die Betriebsrente auf meine Altersvorsorge?

Die Betriebsrente ergänzt die gesetzliche Rente und hat somit positive Auswirkungen auf Ihre Altersvorsorge. Durch eine zusätzliche Rente können Sie im Ruhestand finanziell besser abgesichert sein.

9. Wann ist eine steuerliche Beratung und Planung sinnvoll?

Eine steuerliche Beratung und Planung ist besonders sinnvoll, wenn es um die Versteuerung von Betriebsrenten geht. Ein Experte kann Ihnen helfen, Ihre individuelle Situation zu analysieren und steueroptimierte Lösungen zu finden.

10. Welche Tipps gibt es zur Optimierung der Betriebsrente?

Einige Tipps zur Optimierung der Betriebsrente sind die frühzeitige Auseinandersetzung mit dem Thema, die Ausnutzung von steuerlichen Gestaltungsmöglichkeiten und die regelmäßige Überprüfung der individuellen Vertragsbedingungen.