Als Finanzplanungsassistent ist es wichtig, über verschiedene Aspekte der Finanzplanung informiert zu sein, um unseren Kunden die bestmöglichen Optionen zu bieten. Einer der Bereiche, über den wir heute sprechen wollen, ist der vertikale Verlustausgleich. Dieses Konzept ermöglicht es Gesellschaftern, Verluste aus einem Unternehmen steuerlich geltend zu machen und somit ihre finanzielle Belastung zu reduzieren. In diesem Artikel werden wir die Vorteile des vertikalen Verlustausgleichs erläutern, die Voraussetzungen dafür, wie er durchgeführt wird und praktische Tipps geben, um diese Strategie erfolgreich umzusetzen. Lesen Sie weiter, um mehr über dieses nützliche Instrument der Finanzplanung zu erfahren.

Zusammenfassung

- Was ist der vertikale Verlustausgleich?

- Vorteile des vertikalen Verlustausgleichs

- Voraussetzungen für den vertikalen Verlustausgleich

- Durchführung des vertikalen Verlustausgleichs

- Praktische Tipps für den vertikalen Verlustausgleich

- Zusammenfassung

-

Häufig gestellte Fragen

- 1. Kann jeder Gesellschafter den vertikalen Verlustausgleich nutzen?

- 2. Welche Vorteile bietet der vertikale Verlustausgleich?

- 3. Gilt der vertikale Verlustausgleich nur für bestimmte Einkunftsarten?

- 4. Wie hoch muss die Beteiligungshöhe sein, um den vertikalen Verlustausgleich nutzen zu können?

- 5. Muss eine Gewinnerzielungsabsicht vorliegen, um den vertikalen Verlustausgleich nutzen zu können?

- 6. Wie wird der vertikale Verlustausgleich in der Praxis durchgeführt?

- 7. Kann ich als Privatperson auch Verluste geltend machen?

- 8. Wie kann ich die Vermietungstätigkeit dokumentieren?

- 9. Gibt es Möglichkeiten, den vertikalen Verlustausgleich steueroptimiert durchzuführen?

- 10. Führt der vertikale Verlustausgleich immer zu einer Steuerersparnis?

- Verweise

Was ist der vertikale Verlustausgleich?

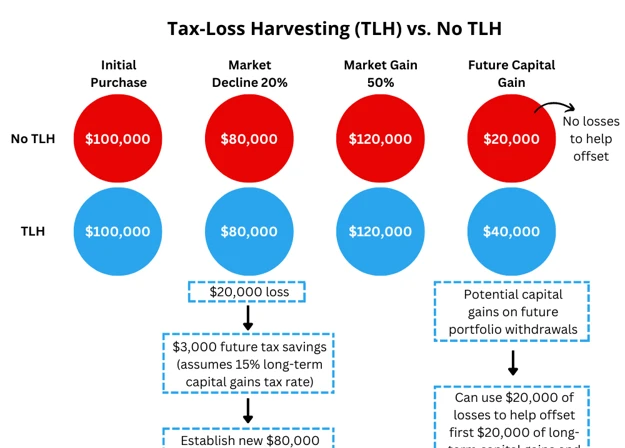

Der vertikale Verlustausgleich ist ein Konzept der Finanzplanung, das es Gesellschaftern ermöglicht, Verluste aus einem Unternehmen steuerlich geltend zu machen. Dabei werden die Verluste aus einer Einkunftsquelle mit den Gewinnen aus einer anderen Einkunftsquelle verrechnet. Dies kann insbesondere dann relevant sein, wenn eine Gesellschaft mehrere Einkunftsarten hat, wie zum Beispiel Einkünfte aus Vermietung und Verpachtung und Einkünfte aus Gewerbetrieb. Durch den vertikalen Verlustausgleich können Verluste aus einer Einkunftsquelle mit den Gewinnen aus einer anderen Quelle verrechnet werden, was zu einer steuerlichen Entlastung für die Gesellschafter führt. Dieser Ausgleich kann bei der Finanzplanung eine bedeutende Rolle spielen und den Gesellschaftern finanzielle Vorteile bieten. Erfahren Sie mehr über den Gewinn- und Verlustausgleich für Einzelunternehmen.

Vorteile des vertikalen Verlustausgleichs

Der vertikale Verlustausgleich bietet verschiedene Vorteile, insbesondere für Gesellschafter. Einer der Hauptvorteile besteht in der steuerlichen Entlastung für die Gesellschafter. Durch den Ausgleich von Verlusten aus einer Einkunftsquelle mit Gewinnen aus einer anderen Einkunftsquelle können die steuerlichen Belastungen reduziert werden. Dies führt zu einer effektiveren Finanzplanung und ermöglicht es den Gesellschaftern, ihre Steuerlast zu minimieren. Ein weiterer Vorteil ist die Verbesserung der Finanzplanung insgesamt. Durch den vertikalen Verlustausgleich können die Einkünfte und Verluste in verschiedenen Einkunftsarten optimiert und gegeneinander verrechnet werden. Dadurch wird die finanzielle Situation der Gesellschaft insgesamt stabiler und die Planung der zukünftigen Finanzen wird erleichtert. Insgesamt bietet der vertikale Verlustausgleich den Gesellschaftern eine finanzielle Flexibilität und Entlastung, die ihre Finanzplanung verbessert. Erfahren Sie mehr über den Gewinn- und Verlustausgleich für Einzelunternehmen.

1. Steuerliche Entlastung für Gesellschafter

Der vertikale Verlustausgleich bietet eine steuerliche Entlastung für Gesellschafter. Durch die Verrechnung von Verlusten aus einem Unternehmen mit Gewinnen aus einer anderen Einkunftsquelle können Gesellschafter ihre steuerliche Belastung reduzieren. Dies kann insbesondere dann vorteilhaft sein, wenn das Unternehmen Verluste verzeichnet und die Gesellschafter dadurch weniger Steuern zahlen müssen. Der vertikale Verlustausgleich ermöglicht es den Gesellschaftern, die Verluste auszugleichen und somit ihre steuerliche Situation zu verbessern. Es ist jedoch wichtig zu beachten, dass bestimmte Voraussetzungen für den Verlustausgleich erfüllt sein müssen. Erfahren Sie mehr über den Gewinn- und Verlustausgleich für Einzelunternehmen.

2. Verbesserung der Finanzplanung

Der vertikale Verlustausgleich bietet nicht nur steuerliche Vorteile für Gesellschafter, sondern kann auch die Finanzplanung verbessern. Durch die Möglichkeit, Verluste aus einer Einkunftsquelle mit den Gewinnen aus einer anderen Einkunftsquelle zu verrechnen, können Gesellschaften ihre finanzielle Situation optimieren. Dies ermöglicht es ihnen, Schwankungen in den einzelnen Einkunftsquellen auszugleichen und ein stabileres Finanzmanagement zu gewährleisten. Mit einer verbesserten Finanzplanung können Unternehmen ihre Ressourcen effizienter einsetzen und langfristige finanzielle Ziele besser erreichen. Der vertikale Verlustausgleich ist somit nicht nur eine steuerliche Strategie, sondern auch ein Instrument zur Stärkung der Finanzplanung. Erfahren Sie mehr über die verschiedenen Einkunftsarten im Gewerbebetrieb und deren Auswirkungen.

Voraussetzungen für den vertikalen Verlustausgleich

Für den vertikalen Verlustausgleich gelten bestimmte Voraussetzungen, die erfüllt sein müssen, um von diesem steuerlichen Instrument profitieren zu können. Eine der Voraussetzungen ist das Vorliegen einer Gewinnerzielungsabsicht. Das bedeutet, dass die betreffende Tätigkeit mit dem Ziel der Gewinnerzielung ausgeübt werden muss. Zudem ist eine ausreichende Beteiligungshöhe erforderlich, um den Verlustausgleich nutzen zu können. Dies bedeutet, dass eine bestimmte Mindestbeteiligung am Unternehmen vorhanden sein muss. Erfüllen Gesellschafter diese Voraussetzungen, können sie den vertikalen Verlustausgleich in Anspruch nehmen und damit ihre steuerliche Belastung reduzieren. Es ist wichtig, sich mit diesen Voraussetzungen vertraut zu machen und gegebenenfalls professionelle Beratung in Anspruch zu nehmen, um die Möglichkeiten des vertikalen Verlustausgleichs optimal nutzen zu können. Erfahren Sie mehr über den Gewinn-und Verlustausgleich für Einzelunternehmen.

1. Vorliegen einer Gewinnerzielungsabsicht

Für den vertikalen Verlustausgleich ist es wichtig, dass eine Gewinnerzielungsabsicht vorliegt. Dies bedeutet, dass die betreffende Einkunftsquelle mit dem Ziel betrieben wird, langfristig Gewinne zu erzielen. Dabei ist es irrelevant, ob tatsächlich Gewinne erzielt werden oder nicht, solange die Absicht besteht, Gewinne zu erwirtschaften. Dies ist insbesondere relevant für Steuerzwecke, da der vertikale Verlustausgleich in erster Linie dazu dient, steuerliche Entlastung für Gesellschafter zu ermöglichen. Es ist ratsam, dies klar zu dokumentieren und gegebenenfalls Nachweise für die Gewinnerzielungsabsicht zu führen. So kann man sicherstellen, dass die Voraussetzungen für den vertikalen Verlustausgleich erfüllt sind. Erfahren Sie mehr über den Gewinn- und Verlustausgleich für Einzelunternehmen.

2. Ausreichende Beteiligungshöhe

Eine der Voraussetzungen für den vertikalen Verlustausgleich ist eine ausreichende Beteiligungshöhe. Das bedeutet, dass die Person, die den Verlust geltend machen möchte, eine bestimmte Mindestbeteiligung am Unternehmen haben muss. In der Regel wird eine Beteiligung von mindestens 25 Prozent gefordert, damit der vertikale Verlustausgleich möglich ist. Diese Regelung dient dazu, sicherzustellen, dass die Personen, die den Verlustausgleich beantragen, auch tatsächlich wirtschaftlich an dem Unternehmen beteiligt sind. Ist die Beteiligungshöhe nicht ausreichend, besteht das Risiko, dass der Ausgleich steuerlich nicht anerkannt wird. Es ist daher wichtig, die Höhe der Beteiligung zu berücksichtigen, um von den Vorteilen des vertikalen Verlustausgleichs profitieren zu können. Erfahren Sie mehr über die steuerlichen Vorteile von Einkünften aus Gewerbebetrieben.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Durchführung des vertikalen Verlustausgleichs

Die Durchführung des vertikalen Verlustausgleichs erfordert eine sorgfältige Betrachtung der verschiedenen Einkunftsarten und eine genaue Berechnung der Verluste sowie der Gewinne. Der Ausgleich kann zwischen unterschiedlichen Einkunftsarten vorgenommen werden, zum Beispiel zwischen Einkünften aus Vermietung und Verpachtung sowie Einkünften aus einem Gewerbebetrieb. Dabei sollten die Verluste aus einer Einkunftsquelle mit den Gewinnen aus einer anderen Quelle verrechnet werden, um die steuerliche Belastung zu reduzieren. Zusätzlich kann es sinnvoll sein, Verluste im Privatvermögen geltend zu machen, um den vertikalen Verlustausgleich zu optimieren. Es ist jedoch wichtig, die Durchführung des vertikalen Verlustausgleichs sorgfältig zu dokumentieren und eventuelle Steueroptimierungen zu nutzen. Durch eine gut geplante Durchführung des vertikalen Verlustausgleichs können Gesellschafter sowohl steuerliche als auch finanzielle Vorteile erlangen. Erfahren Sie mehr über die Berechnung von Gewinnen und Verlusten für Einzelunternehmen.

1. Verlustausgleich zwischen verschiedenen Einkunftsarten

Der Verlustausgleich zwischen verschiedenen Einkunftsarten ermöglicht es Gesellschaftern, Verluste aus einer Einkunftsquelle mit den Gewinnen aus einer anderen Einkunftsquelle zu verrechnen. Dies ist besonders relevant, wenn eine Gesellschaft unterschiedliche Einkunftsarten hat, wie beispielsweise Einkünfte aus Vermietung und Verpachtung und Einkünfte aus Gewerbebetrieb. Durch diesen Verlustausgleich können die Verluste steuerlich berücksichtigt und mit den Gewinnen verrechnet werden, was zu einer insgesamt geringeren steuerlichen Belastung führen kann. Es ist wichtig, die Voraussetzungen und Möglichkeiten des Verlustausgleichs sorgfältig zu prüfen und gegebenenfalls professionelle Unterstützung in Anspruch zu nehmen. Erfahren Sie mehr über die steuerlichen Aspekte von Einkünften aus Gewerbebetrieb.

2. Geltendmachung von Verlusten im Privatvermögen

Die Geltendmachung von Verlusten im Privatvermögen ist ein wichtiger Aspekt des vertikalen Verlustausgleichs. Wenn Gesellschafter Verluste aus einer Einkunftsquelle haben, können diese Verluste auch im privaten Bereich geltend gemacht werden. Dies bedeutet, dass die Verluste mit anderen Einkünften aus dem Privatvermögen verrechnet werden können. Dadurch wird die Steuerlast weiter reduziert. Zum Beispiel, wenn ein Gesellschafter Verluste aus Vermietung und Verpachtung hat, kann er diese Verluste mit anderen Einkünften wie zum Beispiel Einkünften aus Kapitalvermögen verrechnen. Es ist wichtig zu beachten, dass die genauen Regelungen zur Geltendmachung von Verlusten im Privatvermögen von Land zu Land unterschiedlich sein können. Erfahren Sie mehr über die steuerliche Absetzbarkeit von Energieausweisen.

Praktische Tipps für den vertikalen Verlustausgleich

Bei der Durchführung des vertikalen Verlustausgleichs gibt es einige praktische Tipps, die Ihnen dabei helfen können, diese Strategie effektiv und erfolgreich umzusetzen. Eine wichtige Maßnahme ist die ausführliche Dokumentation der Vermietungstätigkeit. Halten Sie alle relevanten Informationen wie Mietverträge, Betriebskostenabrechnungen und Ausgaben sorgfältig fest. Dadurch können Sie bei Bedarf leicht auf die erforderlichen Unterlagen zugreifen und die steuerliche Geltendmachung von Verlusten erleichtern. Zudem sollten Sie sich über Steueroptimierungen informieren und diese nutzen. Prüfen Sie zum Beispiel, ob bestimmte Ausgaben steuerlich absetzbar sind und ob es Möglichkeiten gibt, die Gewinne aus anderen Einkunftsquellen zu optimieren. Mit diesen praktischen Tipps können Sie den vertikalen Verlustausgleich maximieren und Ihre Finanzplanung effizient gestalten. Erfahren Sie mehr über den Gewinn- und Verlustausgleich für Einkünfte aus Gewerbebetrieb.

1. Dokumentation der Vermietungstätigkeit

Um den vertikalen Verlustausgleich erfolgreich durchzuführen, ist es wichtig, die Vermietungstätigkeit angemessen zu dokumentieren. Durch eine sorgfältige Dokumentation der Vermietungstätigkeit können Sie sicherstellen, dass die Verluste steuerlich anerkannt werden und somit für den Verlustausgleich genutzt werden können. Dazu gehört zum Beispiel das Führen eines Mietvertrags, das Aufzeichnen der Mieteinnahmen und -ausgaben sowie die Dokumentation von Reparaturen und Renovierungen. Darüber hinaus sollten Sie auch Belege sammeln, die Auskunft über den Zustand der Immobilie geben, wie z.B. den Energieausweis. Eine korrekte und vollständige Dokumentation unterstützt nicht nur den vertikalen Verlustausgleich, sondern ist auch wichtig für die ordnungsgemäße steuerliche Absetzbarkeit von Ausgaben im Zusammenhang mit der Vermietungstätigkeit. Erfahren Sie mehr über die steuerliche Absetzbarkeit des Energieausweises.

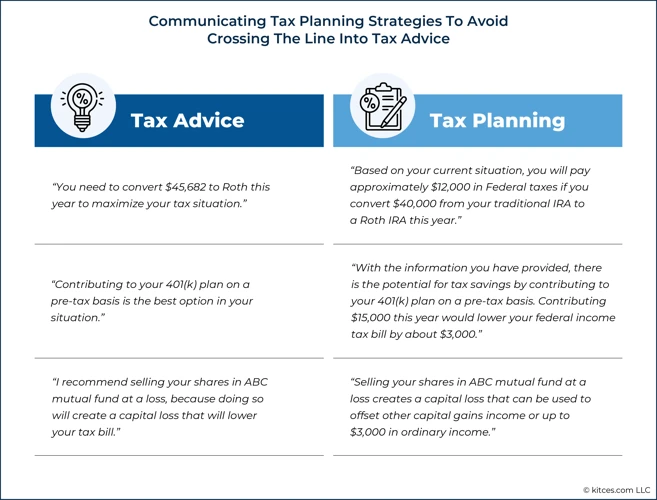

2. Nutzung von Steueroptimierungen

Die Nutzung von Steueroptimierungen ist eine wichtige Strategie, um den vertikalen Verlustausgleich optimal zu nutzen. Es gibt verschiedene Möglichkeiten, um steuerliche Vorteile zu erzielen und die Finanzplanung zu verbessern. Eine Möglichkeit besteht darin, die Abschreibungsmöglichkeiten voll auszuschöpfen, indem beispielsweise Investitionen in energiesparende Maßnahmen vorgenommen werden. Dadurch lässt sich nicht nur der Gewinn mindern, sondern es können auch Steuervorteile durch die Absetzbarkeit des Energieausweises genutzt werden. Eine weitere Option ist die Nutzung von steuerlichen Vergünstigungen für bestimmte Einkunftsarten, wie beispielsweise im Einkünfte aus Gewerbebetrieb. Durch eine sorgfältige Analyse und Planung können Gesellschafter ihre Steuerlast reduzieren und ihre finanzielle Situation verbessern.

Zusammenfassung

In der Zusammenfassung kann festgestellt werden, dass der vertikale Verlustausgleich eine vorteilhafte Strategie der Finanzplanung ist. Durch die Möglichkeit, Verluste aus einem Unternehmen steuerlich geltend zu machen und mit Gewinnen aus anderen Einkunftsquellen zu verrechnen, erhalten Gesellschafter eine steuerliche Entlastung und verbessern ihre Finanzplanung. Um den vertikalen Verlustausgleich erfolgreich durchzuführen, müssen jedoch bestimmte Voraussetzungen erfüllt sein, wie z.B. eine Gewinnerzielungsabsicht und eine ausreichende Beteiligungshöhe. Darüber hinaus ist eine sorgfältige Dokumentation der Vermietungstätigkeit und die Nutzung von Steueroptimierungen empfehlenswert. Erfahren Sie mehr über den Gewinn- und Verlustausgleich für Einzelunternehmen. Durch die Kenntnis und Umsetzung dieser Tipps können Gesellschafter den vertikalen Verlustausgleich erfolgreich in ihre Finanzplanung integrieren und von den damit verbundenen Vorteilen profitieren.

Häufig gestellte Fragen

1. Kann jeder Gesellschafter den vertikalen Verlustausgleich nutzen?

Ja, grundsätzlich kann jeder Gesellschafter den vertikalen Verlustausgleich nutzen, sofern die Voraussetzungen dafür erfüllt sind.

2. Welche Vorteile bietet der vertikale Verlustausgleich?

Der vertikale Verlustausgleich ermöglicht eine steuerliche Entlastung für die Gesellschafter und verbessert die Finanzplanung, da Verluste mit Gewinnen verrechnet werden können.

3. Gilt der vertikale Verlustausgleich nur für bestimmte Einkunftsarten?

Nein, der vertikale Verlustausgleich kann zwischen verschiedenen Einkunftsarten, wie z.B. Einkünften aus Vermietung und Verpachtung oder Gewerbebetrieb, durchgeführt werden.

4. Wie hoch muss die Beteiligungshöhe sein, um den vertikalen Verlustausgleich nutzen zu können?

Die Beteiligungshöhe muss ausreichend sein, damit der Gesellschafter als Mitunternehmer gilt. Die genauen Voraussetzungen können von Land zu Land unterschiedlich sein.

5. Muss eine Gewinnerzielungsabsicht vorliegen, um den vertikalen Verlustausgleich nutzen zu können?

Ja, eine Gewinnerzielungsabsicht ist eine wichtige Voraussetzung für den vertikalen Verlustausgleich. Das Unternehmen muss darauf ausgerichtet sein, Gewinne zu erzielen.

6. Wie wird der vertikale Verlustausgleich in der Praxis durchgeführt?

Der vertikale Verlustausgleich erfolgt durch die Verrechnung von Verlusten einer Einkunftsquelle mit Gewinnen einer anderen Einkunftsquelle.

7. Kann ich als Privatperson auch Verluste geltend machen?

Ja, es ist möglich, Verluste im Privatvermögen geltend zu machen, sofern die Voraussetzungen dafür erfüllt sind.

8. Wie kann ich die Vermietungstätigkeit dokumentieren?

Es ist ratsam, alle relevanten Unterlagen, wie Mietverträge, Rechnungen und Korrespondenz, sorgfältig aufzubewahren, um die Vermietungstätigkeit zu dokumentieren.

9. Gibt es Möglichkeiten, den vertikalen Verlustausgleich steueroptimiert durchzuführen?

Ja, es gibt verschiedene Steueroptimierungen, die bei der Durchführung des vertikalen Verlustausgleichs genutzt werden können, um die steuerliche Belastung weiter zu reduzieren.

10. Führt der vertikale Verlustausgleich immer zu einer Steuerersparnis?

Der vertikale Verlustausgleich kann zu einer steuerlichen Entlastung führen, allerdings hängt das Ausmaß der Steuerersparnis von verschiedenen Faktoren ab, wie z.B. der Höhe der Verluste und der individuellen Steuersituation.