Zusammenfassung

- Einleitung

- Warum ist die Altersvorsorge wichtig?

- Arten der Altersvorsorge

- Tipps für eine effektive Altersvorsorge

- Die Rolle der Rechtsberatung

- Zusammenfassung

-

Häufig gestellte Fragen

- 1. Wie viel sollte ich monatlich für meine Altersvorsorge sparen?

- 2. Welche Risiken gibt es bei der Altersvorsorge?

- 3. Wann sollte ich mit der Altersvorsorge beginnen?

- 4. Welche steuerlichen Vorteile bietet die Riester-Rente?

- 5. Was ist der Unterschied zwischen einer betrieblichen und einer privaten Altersvorsorge?

- 6. Sollte ich mein Anfangsvermögen für die Altersvorsorge nutzen?

- 7. Wie oft sollte ich meine Altersvorsorge überprüfen?

- 8. Ist eine Rechtsberatung bei der Altersvorsorge notwendig?

- 9. Kann ich meine Altersvorsorge vorzeitig in Anspruch nehmen?

- 10. Warum ist die Diversifikation der Anlagestrategie wichtig?

- Verweise

Einleitung

- Altersvorsorge ist ein Thema, das jeden betrifft und eine wichtige Rolle in der finanziellen Planung spielt.

- Es geht darum, frühzeitig Maßnahmen zu ergreifen, um im Alter finanziell abgesichert zu sein.

- In diesem Artikel werden wir uns mit verschiedenen Aspekten der Altersvorsorge befassen, darunter die Bedeutung, verschiedene Arten der Altersvorsorge, Tipps für eine effektive Altersvorsorge und die Rolle der Rechtsberatung.

- Dabei werden wir auch auf gesetzliche Rahmenbedingungen und staatliche Unterstützungsmöglichkeiten eingehen.

- Wir werden sehen, dass eine frühzeitige Planung und individuelle Risikobewertung essenziell sind, um eine stabile finanzielle Zukunft zu gewährleisten.

- Zudem spielt die Diversifikation der Anlagestrategie sowie die regelmäßige Überprüfung und Anpassung eine wichtige Rolle.

Also ist eine professionelle Rechtsberatung unerlässlich, um die rechtlichen Aspekte der Altersvorsorge zu verstehen und die besten Entscheidungen zu treffen.

Warum ist die Altersvorsorge wichtig?

Eines der Hauptgründe, warum die Altersvorsorge wichtig ist, ist der demografische Wandel. In Deutschland nimmt die Zahl der älteren Menschen, also der Rentnerinnen und Rentner, im Verhältnis zur jüngeren Generation kontinuierlich zu.

Dieser demografische Wandel hat Auswirkungen auf das Rentensystem und die finanzielle Situation im Alter. Da die Zahl der Beitragszahlerinnen und Beitragszahler abnimmt, wird es zunehmend schwieriger, das Rentenniveau aufrechtzuerhalten.

Es ist daher wichtig, frühzeitig vorzusorgen, um später im Alter finanziell abgesichert zu sein und den gewünschten Lebensstandard beizubehalten.

Ein weiterer wichtiger Grund für die Altersvorsorge ist, dass die gesetzliche Rentenversicherung allein oft nicht ausreichend ist, um den gewünschten Lebensstandard im Alter zu sichern.

Die Höhe der gesetzlichen Rente basiert auf den eingezahlten Beiträgen und den erworbenen Rentenpunkten. Die Beiträge werden von den Arbeitnehmerinnen und Arbeitnehmern sowie den Arbeitgeberinnen und Arbeitgebern gezahlt.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Da das Rentenniveau durch den demografischen Wandel und andere Faktoren in Zukunft voraussichtlich sinken wird, ist es wichtig, zusätzlich zur gesetzlichen Rente vorzusorgen.

Die Altersvorsorge bietet die Möglichkeit, eigenes Vermögen aufzubauen und so finanziell unabhängig zu sein. So lässt sich die Rentenlücke schließen und der gewohnte Lebensstandard im Alter aufrechterhalten.

1. Der demografische Wandel und seine Auswirkungen

Der demografische Wandel bezeichnet die Veränderungen in der Bevölkerungsstruktur, insbesondere in Bezug auf das Verhältnis von jungen zu älteren Menschen.

Die Auswirkungen des demografischen Wandels sind vielfältig, insbesondere in Bezug auf die Altersvorsorge:

- Steigende Zahl älterer Menschen: Aufgrund der steigenden Lebenserwartung und des Rückgangs der Geburtenraten nimmt die Zahl der älteren Menschen in der Gesellschaft kontinuierlich zu. Das hat zur Folge, dass immer weniger Beitragszahlerinnen und Beitragszahler auf eine steigende Zahl von Rentnerinnen und Rentnern kommen.

- Belastung des Rentensystems: Durch die geringere Anzahl an Beitragszahlenden und die steigende Zahl an Rentenempfängern gerät das Rentensystem unter Druck. Es wird immer schwieriger, das Rentenniveau aufrechtzuerhalten.

- Risiko der Rentenlücke: Die gesetzliche Rente allein reicht häufig nicht aus, um den gewünschten Lebensstandard im Alter zu sichern. Die Rentenlücke, also die Differenz zwischen dem, was man in der Rente erhält und dem, was man zum Leben benötigt, wird immer größer.

Daher ist es wichtig, sich frühzeitig mit dem Thema Altersvorsorge auseinanderzusetzen und Maßnahmen zu ergreifen, um finanziell abgesichert zu sein.

2. Die gesetzliche Rentenversicherung in Deutschland

Die gesetzliche Rentenversicherung ist eine der Säulen der Altersvorsorge in Deutschland. Sie ist ein obligatorisches System, in das alle Arbeitnehmerinnen und Arbeitnehmer einzahlen müssen.

Durch die Zahlung von Beiträgen erwerben sie Ansprüche auf eine Rente, die ihnen im Rentenalter ausgezahlt wird. Die Höhe der Rente hängt von verschiedenen Faktoren ab, wie zum Beispiel der Anzahl der Beitragsjahre und dem Durchschnittseinkommen während des Erwerbslebens.

Es gibt jedoch einige Besonderheiten, die bei der gesetzlichen Rentenversicherung in Deutschland zu beachten sind. So gibt es beispielsweise eine Beitragsbemessungsgrenze, bis zu der Beiträge zur Rentenversicherung gezahlt werden müssen.

Des Weiteren ist die gesetzliche Rentenversicherung als umlagefinanziertes System organisiert. Das bedeutet, dass die eingezahlten Beiträge nicht in einen persönlichen Topf fließen, sondern direkt zur Finanzierung der aktuellen Renten verwendet werden.

Der demografische Wandel und andere Faktoren haben dazu geführt, dass das Rentenniveau in Deutschland in Zukunft voraussichtlich sinken wird. Deshalb ist es wichtig, zusätzlich zur gesetzlichen Rentenversicherung vorzusorgen, um den gewünschten Lebensstandard im Alter zu sichern.

Arten der Altersvorsorge

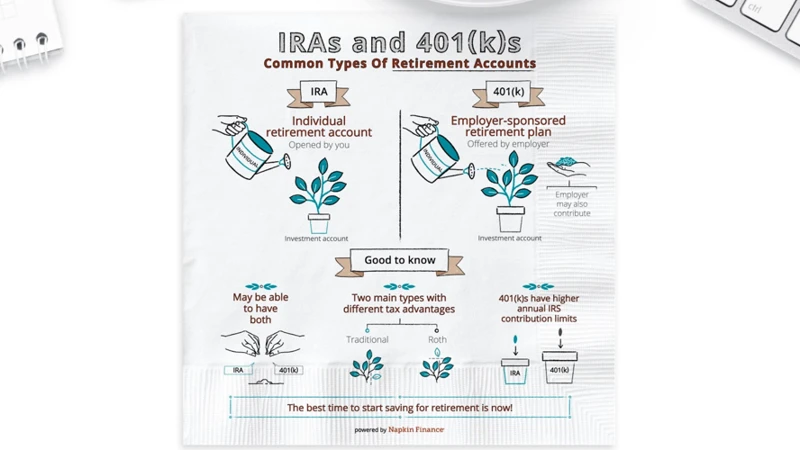

Die betriebliche Altersvorsorge ist eine Form der Altersvorsorge, bei der der Arbeitgeber gemeinsam mit dem Arbeitnehmer für die spätere Rente einzahlt. Dabei wird ein Teil des Gehalts oder des Bruttolohns des Arbeitnehmers direkt in die betriebliche Altersvorsorge investiert. Diese Form der Altersvorsorge bietet steuerliche Vorteile und kann eine sinnvolle Ergänzung zur gesetzlichen Rente sein. Es gibt verschiedene Durchführungswege wie die Direktzusage, die Unterstützungskasse oder die Pensionskasse.

Die private Altersvorsorge umfasst alle Maßnahmen, die eine Person individuell trifft, um für das Alter vorzusorgen. Hierzu zählen zum Beispiel der Abschluss einer privaten Rentenversicherung, der Kauf von Immobilien zur Vermietung oder der Aufbau eines Anlagevermögens durch Investitionen in Wertpapiere oder Investmentfonds. Die private Altersvorsorge bietet die Möglichkeit, flexibel auf individuelle Bedürfnisse einzugehen und eine zusätzliche finanzielle Sicherheit im Alter zu schaffen.

Die staatlich geförderte Altersvorsorge umfasst verschiedene Formen der Altersvorsorge, die durch staatliche Zulagen oder steuerliche Vergünstigungen unterstützt werden. Hierzu zählen beispielsweise die Riester-Rente und die Rürup-Rente. Diese Formen der Altersvorsorge bieten finanzielle Anreize und können eine gute Möglichkeit sein, die eigene Altersvorsorge aufzustocken.

Die Riester-Rente ist eine staatlich geförderte Form der Altersvorsorge. Sie richtet sich insbesondere an Personen mit eigenem Einkommen, die in der gesetzlichen Rentenversicherung pflichtversichert sind. Durch regelmäßige Beitragszahlungen und staatliche Zulagen kann ein persönlicher Vorsorgevertrag aufgebaut werden. Die Riester-Rente bietet verschiedene Anlageformen wie Fondssparpläne oder Banksparpläne, die individuell gewählt werden können.

Die Rürup-Rente ist eine weitere staatlich geförderte Form der Altersvorsorge. Sie richtet sich vor allem an Selbstständige und Gutverdiener. Durch Abschluss eines Rürup-Vertrags können Steuervorteile genutzt und eine zusätzliche Altersvorsorge aufgebaut werden. Die Beiträge zur Rürup-Rente sind steuerlich absetzbar, aber die Auszahlung im Rentenalter unterliegt der Besteuerung.

1. Die betriebliche Altersvorsorge

Die betriebliche Altersvorsorge ist eine Form der Altersvorsorge, bei der der Arbeitgeber seinen Arbeitnehmerinnen und Arbeitnehmern finanzielle Leistungen für das Rentenalter bietet.

Es gibt verschiedene Durchführungswege für die betriebliche Altersvorsorge, wie zum Beispiel die Direktversicherung, die Pensionskasse oder die Unterstützungskasse.

Der Vorteil der betrieblichen Altersvorsorge liegt darin, dass sowohl der Arbeitgeber als auch der Arbeitnehmer Beiträge leisten. Dadurch kann das angesparte Kapital im Rentenalter eine zusätzliche finanzielle Sicherheit bieten.

Darüber hinaus gibt es steuerliche Vorteile bei der betrieblichen Altersvorsorge. Beiträge können steuerfrei vom Bruttoeinkommen abgezogen werden, was zu einer Reduzierung der Steuerlast führt.

Die betriebliche Altersvorsorge kann auch im Rahmen einer Tarifvereinbarung oder durch eine freiwillige Vereinbarung zwischen Arbeitgeber und Arbeitnehmer angeboten werden.

Es ist ratsam, sich bei der betrieblichen Altersvorsorge frühzeitig zu informieren und die verschiedenen Möglichkeiten zu prüfen, um das beste Ergebnis für die individuelle finanzielle Situation zu erzielen.

2. Die private Altersvorsorge

Die private Altersvorsorge spielt eine wesentliche Rolle, um die finanzielle Situation im Alter abzusichern und den gewünschten Lebensstandard aufrechtzuerhalten.

Es gibt verschiedene Möglichkeiten der privaten Altersvorsorge:

- Private Rentenversicherung: Bei einer privaten Rentenversicherung zahlt man über einen vereinbarten Zeitraum regelmäßig Beiträge ein. Im Gegenzug erhält man nach der vereinbarten Laufzeit oder ab einem bestimmten Lebensalter eine lebenslange Rente.

- Kapitallebensversicherung: Bei einer Kapitallebensversicherung wird ein Teil der Beiträge als Kapital angespart, das nach einer bestimmten Laufzeit oder ab einem bestimmten Alter ausgezahlt wird.

- Private Geldanlagen: Neben Versicherungen kann man auch durch private Geldanlagen wie Investmentfonds, Aktien oder Immobilien für das Alter vorsorgen. Hier ist es wichtig, eine langfristige Anlagestrategie zu verfolgen und das Risiko zu streuen.

- Riester-Rente: Die Riester-Rente ist eine staatlich geförderte Form der privaten Altersvorsorge. Hierbei zahlt der Sparer regelmäßige Beiträge ein, auf die er je nach Einkommen und Familienstand eine staatliche Zulage erhält.

- Rürup-Rente: Die Rürup-Rente ist eine private Altersvorsorge für Selbstständige und Freiberufler. Hierbei werden Beiträge in eine Rentenversicherung eingezahlt und im Alter eine lebenslange Rente ausgezahlt.

Die private Altersvorsorge bietet die Möglichkeit, individuell zu planen und die finanzielle Absicherung im Alter auf die eigenen Bedürfnisse abzustimmen.

3. Die staatlich geförderte Altersvorsorge

Die staatlich geförderte Altersvorsorge ist eine weitere Möglichkeit, um für das Alter vorzusorgen.

Sie beinhaltet verschiedene Programme und Angebote, die finanzielle Anreize bieten, um die eigene Altersvorsorge zu unterstützen.

- Die bekanntesten staatlich geförderten Altersvorsorgeformen sind die Riester-Rente und die Rürup-Rente.

- Bei der Riester-Rente handelt es sich um eine private Altersvorsorge, die durch Zulagen und Sonderausgabenabzug staatlich gefördert wird.

- Die Rürup-Rente hingegen richtet sich vor allem an Selbstständige und Freiberufler und bietet steuerliche Vorteile bei der Altersvorsorge.

Neben diesen beiden bekanntesten Formen existieren noch weitere staatliche Fördermöglichkeiten, wie beispielsweise die betriebliche Altersvorsorge.

Die staatlich geförderte Altersvorsorge bietet den Vorteil, dass sie finanzielle Unterstützung und steuerliche Vorteile bietet, um die eigene Vorsorge zu stärken.

Es ist jedoch wichtig, die individuelle Situation zu berücksichtigen und sich professionell beraten zu lassen, um die besten Fördermöglichkeiten und Vorsorgeformen auszuwählen.

4. Die Riester-Rente

Die Riester-Rente ist eine staatlich geförderte Altersvorsorge, die nach dem ehemaligen deutschen Arbeitsminister Walter Riester benannt ist.

Bei der Riester-Rente können Arbeitnehmerinnen und Arbeitnehmer sowie Selbständige ihre Altersvorsorge aufbauen und von staatlichen Zulagen und steuerlichen Vorteilen profitieren.

Es gibt verschiedene Arten von Riester-Verträgen, wie zum Beispiel Riester-Banksparpläne, Riester-Fondssparpläne, und Riester-Rentenversicherungen.

Die Vorteile der Riester-Rente sind:

- Staatliche Zulagen: Je nach Familienstand und Anzahl der Kinder erhalten Versicherte jährliche Zulagen vom Staat.

- Steuerliche Vorteile: Beiträge zur Riester-Rente können in der Einkommensteuererklärung als Sonderausgaben geltend gemacht werden.

- Garantierte Mindestrente: Bei Renteneintritt ist eine garantierte Mindestrente durch Gesetze und Verordnungen festgelegt.

Es ist wichtig, die individuelle Situation zu berücksichtigen und verschiedene Angebote zu vergleichen, um den passenden Riester-Vertrag zu finden.

Dennoch ist die Riester-Rente nicht für jeden geeignet. Menschen, die beispielsweise nur kurzfristig erwerbstätig sind oder bereits über eine ausreichende Altersvorsorge verfügen, sollten andere Optionen in Betracht ziehen.

5. Die Rürup-Rente

Die Rürup-Rente ist eine Form der staatlich geförderten Altersvorsorge, die insbesondere für Selbstständige und Freiberufler relevant ist.

Sie wurde nach ihrem Namensgeber, dem Ökonomen Bert Rürup, benannt und ist auch unter dem Begriff Basisrente bekannt.

Bei der Rürup-Rente handelt es sich um eine private Rentenversicherung, die steuerlich gefördert wird.

Eine Besonderheit der Rürup-Rente ist, dass die Beiträge steuerlich absetzbar sind. Der jährliche Beitrag kann bis zu bestimmten Höchstgrenzen steuerlich geltend gemacht werden.

Dabei gilt: Je höher die Beiträge, desto höher sind die steuerlichen Vorteile.

Ein weiterer Vorteil der Rürup-Rente ist, dass die Auszahlungen im Rentenalter besteuert werden. Da die Steuersätze im Alter oft niedriger sind, kann dies zu einer Steuerersparnis führen.

Es gibt jedoch auch Einschränkungen bei der Rürup-Rente. So ist eine vorzeitige Auszahlung in der Regel nicht möglich und der Rentenbetrag ist im Gegensatz zu anderen Rentenarten nicht vererbbar.

Dennoch kann die Rürup-Rente für Selbstständige und Freiberufler eine sinnvolle Ergänzung zur Altersvorsorge sein. Sie bietet eine steuerliche Förderung und damit die Möglichkeit, effektiv für das Alter vorzusorgen.

Tipps für eine effektive Altersvorsorge

Um eine effektive Altersvorsorge aufzubauen, sind einige Tipps zu beachten:

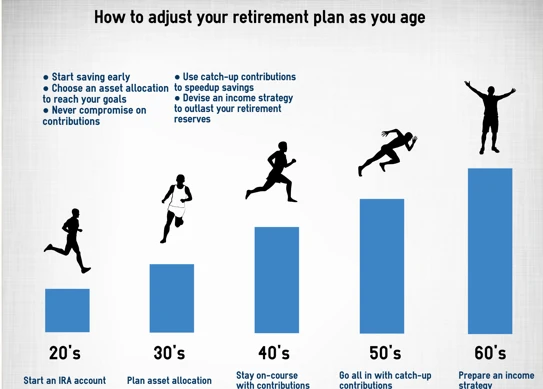

1. Die frühzeitige Planung: Es ist nie zu früh, mit der Altersvorsorge zu beginnen. Je früher man anfängt, desto mehr Zeit hat man, um Vermögen aufzubauen und von Zinseszinseffekten zu profitieren. Es lohnt sich, bereits in jungen Jahren regelmäßig Geld beiseite zu legen.

2. Die individuelle Risikobewertung: Jeder Mensch hat unterschiedliche Risikobereitschaft und -fähigkeit. Es ist wichtig, die eigene Risikotoleranz zu kennen und die Anlagestrategie entsprechend anzupassen. Eine ausgewogene Mischung aus sicherheitsorientierten und renditeorientierten Anlagen kann sinnvoll sein.

3. Die Diversifikation der Anlagestrategie: Eine breite Streuung des Vermögens auf verschiedene Anlageklassen kann das Risiko minimieren und eine langfristige Rendite sichern. Eine Kombination aus Aktien, Anleihen, Immobilien und anderen Anlagen kann dabei helfen, Schwankungen auszugleichen.

4. Die regelmäßige Überprüfung und Anpassung: Die finanzielle Situation und die persönlichen Ziele können sich im Laufe der Zeit ändern. Es ist wichtig, die Altersvorsorge regelmäßig zu überprüfen und gegebenenfalls anzupassen. Dabei können auch professionelle Beraterinnen und Berater helfen.

Indem man diese Tipps befolgt, kann man eine effektive Altersvorsorge aufbauen und eine finanziell abgesicherte Zukunft im Alter erreichen.

1. Die frühzeitige Planung

Eine frühzeitige Planung ist entscheidend für eine effektive Altersvorsorge. Je früher man sich mit dem Thema auseinandersetzt, desto mehr Zeit hat man, um Vermögen aufzubauen und von den Zinseszinsen zu profitieren.

Es ist wichtig, seine finanzielle Situation realistisch einzuschätzen und ein Ziel für die Altersvorsorge festzulegen. Dabei spielen Faktoren wie das gewünschte Einkommen im Rentenalter, die geplante Lebensdauer und mögliche Ausgaben eine Rolle.

Eine fundierte Kenntnis der verschiedenen Altersvorsorgeinstrumente ist ebenfalls wichtig, um die besten Entscheidungen treffen zu können. Dazu gehören beispielsweise die betriebliche Altersvorsorge, die private Altersvorsorge und staatlich geförderte Renten wie die Riester-Rente und die Rürup-Rente.

Um individuelle Bedürfnisse und finanzielle Möglichkeiten zu berücksichtigen, kann es sinnvoll sein, einen professionellen Finanzberater oder eine Finanzberaterin hinzuzuziehen. Sie können bei der Planung helfen und auf individuelle Fragen eingehen.

Ein wichtiger Aspekt bei der frühzeitigen Planung ist auch die Berücksichtigung von potenziellen Risiken, wie beispielsweise Berufsunfähigkeit oder Pflegebedürftigkeit. Hier können Versicherungen, wie eine Berufsunfähigkeitsversicherung oder eine private Pflegeversicherung, eine Rolle spielen.

2. Die individuelle Risikobewertung

Bei der individuellen Risikobewertung der Altersvorsorge geht es darum, die persönliche finanzielle Situation und die Risikobereitschaft zu analysieren.

Es ist wichtig, sich bewusst zu sein, dass jede Person unterschiedliche finanzielle Ziele und Risikotoleranzen hat.

Ein erster Schritt bei der individuellen Risikobewertung ist die Bestimmung des eigenen Anfangsvermögens. Dies umfasst die bereits vorhandenen Ersparnisse und Vermögenswerte, die als Grundlage für die Altersvorsorge dienen können.

Des Weiteren sollten auch mögliche finanzielle Risiken berücksichtigt werden, wie beispielsweise der Verlust des Arbeitsplatzes oder eine längere Krankheit.

Eine weitere wichtige Überlegung ist die Inflation. Der VBL Inflationsausgleich sorgt dafür, dass die Rentenzahlungen in der Zukunft den steigenden Lebenshaltungskosten angepasst werden.

Um die individuelle Risikobereitschaft zu bestimmen, ist es ratsam, das persönliche Risikoprofil zu analysieren. Dies beinhaltet die Bereitschaft, Risiken einzugehen und finanzielle Verluste zu tragen.

Die individuelle Risikobewertung ermöglicht es, die passenden Altersvorsorge-Produkte und Anlagestrategien auszuwählen, die den persönlichen Bedürfnissen und Zielen gerecht werden.

3. Die Diversifikation der Anlagestrategie

Die Diversifikation der Anlagestrategie ist ein wichtiger Aspekt bei der effektiven Altersvorsorge.

Bei der Diversifikation geht es darum, das Risiko zu streuen, indem verschiedene Anlageklassen und Wertpapiere in das Portfolio aufgenommen werden.

Ein breit gestreutes Portfolio kann helfen, das Anlagerisiko zu reduzieren und mögliche Verluste auszugleichen.

Einige Möglichkeiten zur Diversifikation der Anlagestrategie sind:

- Investition in verschiedene Anlageklassen: Zum Beispiel Aktien, Anleihen, Immobilien oder Rohstoffe. Durch die Verteilung des Investments auf verschiedene Anlageklassen wird das Risiko einer zu starken Abhängigkeit von einer bestimmten Anlage reduziert.

- Streuung über verschiedene Regionen und Märkte: Durch Investitionen in unterschiedliche Länder und Märkte kann das Risiko von regionalen oder branchenspezifischen Schwankungen verringert werden.

- Verwendung verschiedener Anlageinstrumente: Neben direkten Investments in Einzelaktien oder Anleihen können auch Investmentfonds oder Exchange Traded Funds (ETFs) genutzt werden, um eine breitere Streuung zu erreichen.

- Zeitliche Diversifikation: Das bedeutet, das Portfolio über einen längeren Zeitraum hinweg aufzubauen und regelmäßig zu überprüfen und anzupassen. Dadurch können Schwankungen an den Märkten besser ausgeglichen werden.

Die Diversifikation der Anlagestrategie ist ein wichtiger Schritt, um das Risiko zu minimieren und langfristig eine solide Rendite zu erzielen.

4. Die regelmäßige Überprüfung und Anpassung

Eine regelmäßige Überprüfung und Anpassung der Altersvorsorge ist entscheidend, um sicherzustellen, dass sie den individuellen Bedürfnissen und Zielen entspricht.

Der erste Schritt besteht darin, die finanzielle Situation regelmäßig zu überprüfen und festzustellen, ob die getroffenen Vorsorgemaßnahmen noch ausreichen oder ob Anpassungen erforderlich sind.

Eine wichtige Überlegung bei der Überprüfung ist die Rendite der Anlagen. Es kann notwendig sein, das Anlageportfolio anzupassen, um eine ausreichende Rendite zu erzielen und das Vermögen im Laufe der Zeit zu steigern.

Ebenso sollte auch die persönliche Risikobereitschaft überprüft werden. Mit zunehmendem Alter und näher rückendem Rentenalter kann es sinnvoll sein, das Risiko in der Anlagestrategie zu verringern und vermehrt auf konservativere Anlageformen zu setzen.

Des Weiteren ist es wichtig, Änderungen in der persönlichen Situation zu berücksichtigen. Dazu gehören etwa eine Gehaltserhöhung, Veränderungen im familiären Umfeld oder auch gesetzliche Veränderungen, die Auswirkungen auf die Altersvorsorge haben können.

Um sicherzugehen, dass die Altersvorsorge immer optimal ist, sollte regelmäßig ein Termin bei einem Finanzberater oder einer Finanzberaterin in Betracht gezogen werden. Diese können helfen, aktuelle Entwicklungen zu berücksichtigen und die Altersvorsorge dementsprechend anzupassen.

Die Rolle der Rechtsberatung

Die Rolle der Rechtsberatung bei der Altersvorsorge ist äußerst wichtig, da sie bei der rechtlichen Gestaltung und Absicherung der finanziellen Zukunft unterstützt.

Eine professionelle Rechtsberatung kann dabei helfen, die rechtlichen Aspekte der Altersvorsorge zu verstehen und die besten Entscheidungen zu treffen.

Ein wichtiger Aspekt der Rechtsberatung ist die Beratung zur Erstellung eines rechtsgültigen Testaments oder einer Vorsorgevollmacht. Diese Dokumente stellen sicher, dass die persönlichen Wünsche und Interessen im Falle von Krankheit oder Tod berücksichtigt werden.

Des Weiteren kann eine Rechtsberatung dabei helfen, die Steuerregelungen im Zusammenhang mit der Altersvorsorge zu verstehen und von möglichen Steuervorteilen zu profitieren.

Wenn es um die Absicherung des Vermögens geht, kann eine Rechtsberatung bei der Gestaltung von Vermögensverträgen oder Testamenten helfen. Dabei werden auch Aspekte wie das Anfangsvermögen berücksichtigt.

Die Rechtsberatung kann auch bei der Klärung von Fragen im Zusammenhang mit Erbschaften oder Scheidungen unterstützen, die Auswirkungen auf die Altersvorsorge haben können.

Zusammenfassend spielt die Rechtsberatung eine wichtige Rolle bei der Altersvorsorge, da sie dabei unterstützt, rechtliche Risiken zu minimieren und die finanzielle Zukunft zu sichern.

1. Die rechtlichen Aspekte der Altersvorsorge

Die rechtlichen Aspekte der Altersvorsorge sind von großer Bedeutung, da sie bestimmen, welche Maßnahmen ergriffen werden können, um im Alter finanziell abgesichert zu sein.

Ein wichtiger rechtlicher Aspekt ist die gesetzliche Rentenversicherung, die in Deutschland obligatorisch ist. Das Rentensystem basiert auf gesetzlichen Regelungen, die vorschreiben, wer rentenberechtigt ist und wie die Rentenbeiträge berechnet werden.

Daneben gibt es auch andere Möglichkeiten der Altersvorsorge, wie die betriebliche Altersvorsorge (BAV), die private Altersvorsorge und staatlich geförderte Altersvorsorge, für die ebenfalls bestimmte rechtliche Rahmenbedingungen gelten.

Die einzelnen Vorsorgearten haben unterschiedliche rechtliche Bestimmungen und Regelungen, die es zu beachten gilt. Zum Beispiel können bestimmte Verträge und Policen steuerliche Vorteile bieten, während andere auf bestimmte Bedingungen oder Einschränkungen unterliegen.

Es ist daher ratsam, sich professionell beraten zu lassen und die rechtlichen Aspekte der Altersvorsorge zu verstehen, um die richtigen Entscheidungen zu treffen und mögliche Fallstricke zu vermeiden.

2. Die Notwendigkeit einer professionellen Rechtsberatung

- Eine professionelle Rechtsberatung ist von großer Bedeutung, wenn es um die Altersvorsorge geht.

- Es gibt viele rechtliche Aspekte und Vorschriften, die bei der finanziellen Planung und der Auswahl der richtigen Vorsorgeform berücksichtigt werden müssen.

- Eine professionelle Rechtsberatung kann helfen, die individuellen rechtlichen Rahmenbedingungen zu verstehen und die besten Entscheidungen zu treffen.

- Dabei wird die Rechtsberatung sowohl bei der Planung als auch bei der Durchführung der Altersvorsorge eine wichtige Rolle spielen.

- Ein erfahrener Rechtsberater kann helfen, die rechtlichen Risiken zu minimieren und die langfristige finanzielle Sicherheit zu gewährleisten.

- Zudem kann eine Rechtsberatung auch bei der Gestaltung von Testamenten und Vorsorgevollmachten unterstützen, um im Ernstfall die eigenen Interessen zu schützen.

- Es ist wichtig, eine vertrauensvolle Beziehung zu einem professionellen Rechtsberater aufzubauen, um regelmäßige Beratungen und Anpassungen vornehmen zu können.

Insgesamt kann eine professionelle Rechtsberatung dabei helfen, die rechtlichen Herausforderungen im Zusammenhang mit der Altersvorsorge zu bewältigen und die bestmöglichen Ergebnisse zu erzielen.

Zusammenfassung

In der heutigen Zeit ist es wichtiger denn je, sich frühzeitig um die Altersvorsorge zu kümmern. Der demografische Wandel und die Unsicherheit der gesetzlichen Rentenversicherung machen es erforderlich, selbst aktiv zu werden und für das Alter finanziell vorzusorgen.

Es gibt verschiedene Arten der Altersvorsorge, darunter die betriebliche Altersvorsorge, die private Altersvorsorge und staatlich geförderte Vorsorgeformen wie die Riester-Rente und die Rürup-Rente.

Um eine effektive Altersvorsorge aufzubauen, sind einige Tipps und Tricks zu beachten. Dazu gehören eine frühzeitige Planung, eine individuelle Risikobewertung, die Diversifikation der Anlagestrategie und regelmäßige Überprüfung und Anpassung.

Zudem spielt die Rechtsberatung eine wichtige Rolle, um die rechtlichen Aspekte der Altersvorsorge zu verstehen und die beste Vorgehensweise zu wählen.

Insgesamt ist es ratsam, sich frühzeitig mit dem Thema Altersvorsorge zu beschäftigen und individuelle Maßnahmen zu ergreifen, um im Alter finanziell abgesichert zu sein. Jeder sollte sich rechtzeitig über die verschiedenen Vorsorgeformen informieren und seine finanzielle Zukunft aktiv gestalten.

Mit der richtigen Altersvorsorge kann man sich den gewünschten Lebensstandard im Alter ermöglichen und eventuell sogar den vorzeitigen Ruhestand mit einer Energiepauschale genießen.

Häufig gestellte Fragen

1. Wie viel sollte ich monatlich für meine Altersvorsorge sparen?

Die Höhe des monatlichen Sparbetrags hängt von verschiedenen Faktoren ab, wie Ihrem Einkommen, Ihrer aktuellen finanziellen Situation und Ihren Zielen für die Altersvorsorge. Es wird empfohlen, mindestens 10-15% des Bruttoeinkommens zu sparen, um eine solide finanzielle Basis für das Alter zu schaffen.

2. Welche Risiken gibt es bei der Altersvorsorge?

Bei der Altersvorsorge gibt es verschiedene Risiken, wie z.B. das Anlagerisiko, das Risiko von Inflation und das Langlebigkeitsrisiko. Es ist wichtig, diese Risiken zu berücksichtigen und eine Diversifikation der Anlagestrategie vorzunehmen, um sie zu minimieren.

3. Wann sollte ich mit der Altersvorsorge beginnen?

Es ist am besten, so früh wie möglich mit der Altersvorsorge zu beginnen. Je früher Sie anfangen zu sparen, desto mehr Zeit haben Sie, um Ihr Vermögen aufzubauen und von Zinseszinsen zu profitieren.

4. Welche steuerlichen Vorteile bietet die Riester-Rente?

Die Riester-Rente bietet steuerliche Vorteile wie die Riester-Zulage und die Möglichkeit, Beiträge steuermindernd geltend zu machen. Diese Vorteile können helfen, die Rentenlücke zu schließen und die Altersvorsorge attraktiver zu machen.

5. Was ist der Unterschied zwischen einer betrieblichen und einer privaten Altersvorsorge?

Die betriebliche Altersvorsorge wird über den Arbeitgeber angeboten und kann verschiedene Formen annehmen, wie z.B. eine Direktversicherung oder eine Pensionskasse. Die private Altersvorsorge hingegen wird individuell abgeschlossen, z.B. über eine private Rentenversicherung oder den Aufbau eines eigenen Vermögens.

6. Sollte ich mein Anfangsvermögen für die Altersvorsorge nutzen?

Es kann sinnvoll sein, einen gewissen Teil des Anfangsvermögens für die Altersvorsorge zu nutzen. Jedoch sollte immer eine individuelle Risikobewertung durchgeführt werden, um sicherzustellen, dass genügend finanzielle Rücklagen für Notfälle vorhanden sind.

7. Wie oft sollte ich meine Altersvorsorge überprüfen?

Es wird empfohlen, die Altersvorsorge regelmäßig zu überprüfen, mindestens einmal im Jahr. Dadurch können Sie sicherstellen, dass Ihre Anlagestrategie noch Ihrem Risikoprofil und Ihren Zielen entspricht und gegebenenfalls Anpassungen vornehmen.

8. Ist eine Rechtsberatung bei der Altersvorsorge notwendig?

Eine Rechtsberatung kann bei der Altersvorsorge sehr hilfreich sein, vor allem, wenn es um komplexe rechtliche Aspekte geht. Ein professioneller Rechtsberater kann Sie bei der Gestaltung Ihrer Altersvorsorge unterstützen und Ihnen helfen, mögliche rechtliche Fallstricke zu vermeiden.

9. Kann ich meine Altersvorsorge vorzeitig in Anspruch nehmen?

Je nach Art der Altersvorsorge gibt es unterschiedliche Regelungen für eine vorzeitige Inanspruchnahme. Bei der gesetzlichen Rentenversicherung ist dies in der Regel erst ab einem bestimmten Rentenalter möglich. Bei privaten Altersvorsorgeprodukten kann es ebenfalls Einschränkungen geben. Es ist wichtig, sich darüber im Voraus zu informieren.

10. Warum ist die Diversifikation der Anlagestrategie wichtig?

Die Diversifikation der Anlagestrategie ist wichtig, um das Anlagerisiko zu minimieren. Durch die Aufteilung des Vermögens auf verschiedene Anlageklassen wie Aktien, Anleihen und Immobilien können mögliche Verluste ausgeglichen und Chancen auf Rendite genutzt werden.