Wandelanleihen sind eine interessante Anlageoption, die vielen Anlegern noch relativ unbekannt ist. Dabei handelt es sich um Anleihen, die dem Inhaber das Recht geben, diese zu einem späteren Zeitpunkt in Aktien des Emittenten umzuwandeln. In diesem Artikel erfahren Sie alles, was Sie über Wandelanleihen wissen müssen, von den Merkmalen und Vorteilen bis hin zu den Risiken und Anlagestrategien. Wir werfen auch einen Blick auf die steuerlichen Aspekte und vergleichen Wandelanleihen mit Aktien und herkömmlichen Anleihen. Egal, ob Sie ein erfahrener Anleger sind oder gerade erst in die Welt der Anlagen eintauchen, dieser Artikel bietet Ihnen eine umfassende Einführung in das Thema und hilft Ihnen dabei, fundierte Entscheidungen beim Kauf von Wandelanleihen zu treffen.

Zusammenfassung

- Was sind Wandelanleihen?

- Merkmale von Wandelanleihen

- Vorteile von Wandelanleihen

- Nachteile von Wandelanleihen

- Wann sind Wandelanleihen geeignet?

- Wie funktionieren Wandelanleihen?

- Beispiel einer Wandelanleihe

- Besteuerung von Wandelanleihen

- Anlagestrategien mit Wandelanleihen

- Risiken von Wandelanleihen

- Wandelanleihen vs. Aktien und herkömmliche Anleihen

- Tipps für den Kauf von Wandelanleihen

- Fazit

-

Häufig gestellte Fragen

- 1. Wie funktioniert die Wandlung einer Wandelanleihe in Aktien?

- 2. Kann ich mit Wandelanleihen sowohl von Aktienkurssteigerungen als auch von Zinszahlungen profitieren?

- 3. Gibt es ein Risiko, dass der Emittent einer Wandelanleihe zahlungsunfähig wird?

- 4. Welche Vorteile bieten Wandelanleihen im Vergleich zu herkömmlichen Anleihen?

- 5. Sind Wandelanleihen für jeden Anlegertyp geeignet?

- 6. Wie beeinflusst die Wandlung einer Wandelanleihe den Kurs der Aktie?

- 7. Welche Kriterien sollte ich bei der Auswahl von Wandelanleihen beachten?

- 8. Wie wirkt sich eine Zinserhöhung auf den Wert von Wandelanleihen aus?

- 9. Welche Steuerregelungen gelten für Wandelanleihen?

- 10. Ist es möglich, eine Wandelanleihe vor Fälligkeit zu verkaufen?

- Verweise

Was sind Wandelanleihen?

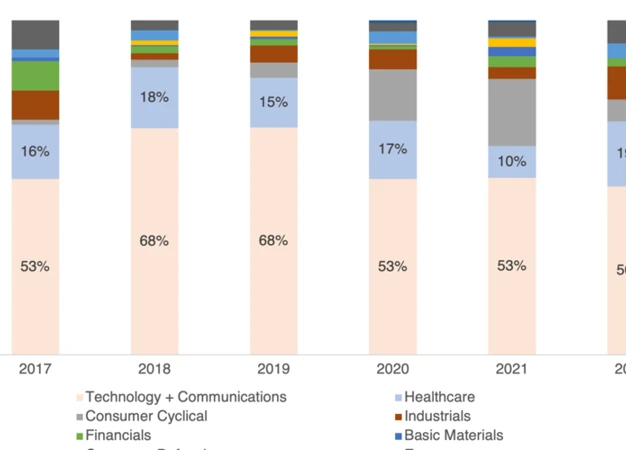

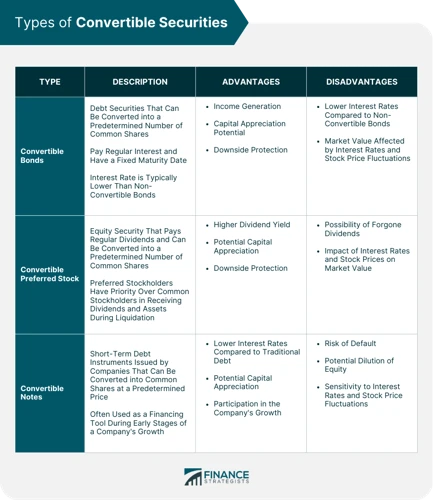

Wandelanleihen sind Finanzinstrumente, die sowohl die Eigenschaften von Anleihen als auch von Aktien vereinen. Sie sind eine spezielle Form von Anleihen, bei denen der Inhaber das Recht hat, die Anleihe in eine vorher festgelegte Anzahl an Aktien des Emittenten umzuwandeln. Dadurch bietet sich Anlegern die Möglichkeit, von potenziellen Kurssteigerungen der zugrunde liegenden Aktien zu profitieren. Diese besondere Merkmalskombination macht Wandelanleihen zu einer attraktiven Investitionsmöglichkeit für Anleger, die von steigenden Aktienkursen profitieren möchten, jedoch gleichzeitig das Sicherheitsnetz einer Anleihe schätzen. Der Wandlungspreis, zu dem die Umwandlung erfolgt, sowie der Wandlungszeitraum werden dabei im Vorhinein festgelegt. Wandelanleihen werden vor allem von großen Unternehmen, aber auch von kleineren aufstrebenden Unternehmen ausgegeben.

Merkmale von Wandelanleihen

Wandelanleihen zeichnen sich durch bestimmte Merkmale aus, die sie von herkömmlichen Anleihen und Aktien unterscheiden. Ein wesentliches Merkmal ist die Gewinnbeteiligung. Im Gegensatz zu herkömmlichen Anleihen partizipieren Inhaber von Wandelanleihen an steigenden Aktienkursen. Wenn der Aktienkurs über den Wandlungspreis steigt, können Anleger ihre Wandelanleihen in Aktien umwandeln und von Kursgewinnen profitieren. Ein weiteres Merkmal ist das Wandlungsrecht. Die Inhaber haben das Recht, ihre Anleihen in Aktien umzuwandeln, jedoch sind sie nicht dazu verpflichtet. Dies ermöglicht den Anlegern Flexibilität und die Wahl, ob sie von einem steigenden Aktienkurs profitieren möchten oder ihre Anleihen bis zur Fälligkeit behalten wollen. Die Laufzeit von Wandelanleihen ist in der Regel länger als die von herkömmlichen Anleihen, da der Wandlungszeitraum darüber hinausgehen kann. Dies gibt den Anlegern mehr Zeit, um von möglichen Kurssteigerungen zu profitieren. Wandelanleihen haben also spezifische Merkmale, die sie zu einer einzigartigen Anlageoption machen und sowohl das Potenzial für Renditen aus Aktien als auch den Schutz einer Anleihe bieten.

Gewinnbeteiligung

Die Gewinnbeteiligung ist ein wichtiges Merkmal von Wandelanleihen. Im Gegensatz zu herkömmlichen Anleihen haben Inhaber von Wandelanleihen die Möglichkeit, an den Gewinnen des Emittenten teilzuhaben. Wenn das Unternehmen, das die Wandelanleihe ausgegeben hat, Gewinne erzielt und Dividenden an seine Aktionäre ausschüttet, können auch die Inhaber der Wandelanleihen davon profitieren. Diese Gewinnbeteiligung kann für Anleger attraktiv sein, da sie die Möglichkeit bietet, zusätzliches Einkommen zu generieren, ähnlich wie bei der Auszahlung von Dividenden bei Aktieninvestitionen. Allerdings hängt die Höhe der Gewinnbeteiligung von den spezifischen Bedingungen der Wandelanleihe ab. So kann es sein, dass die Gewinnbeteiligung nur für bestimmte Zeiträume oder ab einer bestimmten Schwelle gilt. Es ist daher wichtig, die genauen Konditionen der Gewinnbeteiligung einer Wandelanleihe zu prüfen, bevor man sich dafür entscheidet, in sie zu investieren. Wenn Sie mehr über die Bedeutung von Dividenden in Anlagestrategien erfahren möchten, können Sie unseren Artikel über die „automatische Wiederanlage von Dividenden“ lesen.

Wandlungsrecht

Das Wandlungsrecht ist ein zentrales Merkmal von Wandelanleihen. Es gibt dem Inhaber das Recht, die Anleihe in Aktien des Emittenten umzuwandeln. Das Wandlungsrecht wird im Vorhinein festgelegt und beinhaltet sowohl den Wandlungspreis als auch den Wandlungszeitraum. Der Wandlungspreis ist der festgelegte Preis, zu dem die Umwandlung erfolgt. Oft wird dieser Preis über dem aktuellen Aktienkurs des Emittenten liegen, um Anreize für die Umwandlung zu schaffen. Der Wandlungszeitraum ist der Zeitraum, in dem das Wandlungsrecht ausgeübt werden kann. Dieser Zeitraum kann variieren, typischerweise liegt er jedoch zwischen einigen Monaten und mehreren Jahren. Das Wandlungsrecht gibt dem Anleger Flexibilität, da er je nach Entwicklung des Aktienkurses entscheiden kann, ob er die Anleihe wandeln möchte oder nicht. Dadurch können Anleger von potenziellen Kurssteigerungen der zugrunde liegenden Aktien profitieren.

Laufzeit

Die Laufzeit einer Wandelanleihe bezieht sich auf den Zeitraum, innerhalb dessen der Inhaber das Recht hat, die Anleihe in Aktien umzuwandeln. Die Laufzeit ist im Emissionsvertrag festgelegt und kann je nach Vereinbarung variieren. Sie kann beispielsweise mehrere Jahre betragen und am Ende der Laufzeit erfolgt entweder die Wandlung oder die Rückzahlung des Nominalbetrags. Für Anleger ist es wichtig, die Laufzeit der Wandelanleihe zu berücksichtigen, um ihre Anlagestrategie entsprechend anzupassen. Eine längere Laufzeit kann beispielsweise mehr Chancen bieten, von Kurssteigerungen zu profitieren, während eine kürzere Laufzeit möglicherweise weniger Unsicherheit mit sich bringt. Es ist ratsam, die Laufzeiten unterschiedlicher Wandelanleihen zu vergleichen und sorgfältig abzuwägen, um die passende Investitionsentscheidung zu treffen.

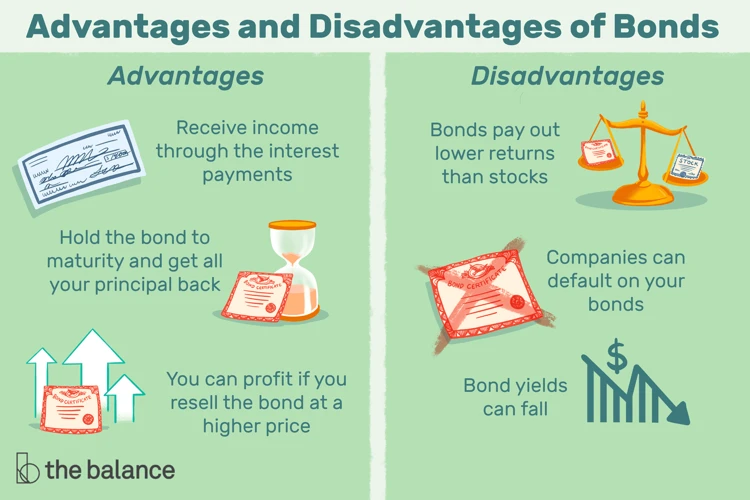

Vorteile von Wandelanleihen

Wandelanleihen bieten den Anlegern eine Reihe von Vorteilen.

1. Renditepotenzial: Durch die Möglichkeit, die Anleihen in Aktien umzuwandeln, haben Anleger die Chance, von potenziellen Kurssteigerungen der zugrunde liegenden Aktien zu profitieren. Dadurch kann das Renditepotenzial im Vergleich zu herkömmlichen Anleihen erhöht werden.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

2. Risikominimierung: Wandelanleihen bieten eine gewisse Sicherheit, da sie im Falle eines schlechten Aktienkurses immer noch den festen Zinsbetrag aus der Anleiheerhalten. Dadurch reduziert sich das Verlustrisiko im Vergleich zu reinen Aktieninvestitionen.

3. Flexibilität: Wandelanleihen bieten die Flexibilität, je nach Marktsituation zu handeln. Anleger haben die Wahl, die Anleihen bis zur Fälligkeit zu halten und den festen Zinsertrag zu erhalten, oder diese vorzeitig in Aktien umzuwandeln und von möglichen Kurssteigerungen zu profitieren.

Diese Vorteile machen Wandelanleihen zu einer attraktiven Anlageoption für Anleger, die sowohl das Potenzial für Rendite als auch eine gewisse Sicherheit suchen. Es ist jedoch wichtig, die individuellen Anlageziele und Risikobereitschaft zu berücksichtigen, bevor man in Wandelanleihen investiert.

Renditepotenzial

Das Renditepotenzial von Wandelanleihen ist eines der Hauptmerkmale, das Anleger anspricht. Wandelanleihen bieten die Möglichkeit, sowohl von den Zinszahlungen als auch von möglichen Kurssteigerungen der zugrunde liegenden Aktien zu profitieren. Wenn sich der Aktienkurs positiv entwickelt und über den Wandlungspreis steigt, haben die Anleger die Möglichkeit, die Wandelanleihen in Aktien umzuwandeln und somit von weiteren Kursgewinnen zu profitieren. Das Renditepotenzial bei Wandelanleihen ist jedoch mit einem gewissen Risiko verbunden, da Aktienkurse auch fallen können. Es ist daher wichtig, die Anlagestrategie entsprechend anzupassen und die Risiken zu berücksichtigen. Im Vergleich zu herkömmlichen Anleihen kann das Renditepotenzial bei Wandelanleihen aufgrund der Beteiligungsmöglichkeit an Aktienkursaufschwüngen höher sein. Es ist jedoch ratsam, sich vor dem Kauf von Wandelanleihen gut zu informieren und gegebenenfalls professionellen Rat einzuholen, um das Renditepotenzial optimal zu nutzen.

Risikominimierung

Die Risikominimierung ist ein weiterer Vorteil von Wandelanleihen. Durch ihre Anleihekomponente bieten sie Anlegern stabilere Erträge und vorhersehbare Zinszahlungen im Vergleich zu reinen Aktieninvestitionen. Dies kann dazu beitragen, das Risiko im Portfolio zu verringern und die Volatilität zu mindern. Bei starken Marktschwankungen oder Rückgängen im Aktienmarkt haben Wandelanleihen tendenziell eine geringere Kursausschläge als Aktien. Die Kombination aus festen Zinszahlungen und der Option auf eine Aktienumwandlung bietet eine ausgeglichene Risikoprofile und ermöglicht Anlegern, an möglichen Kurssteigerungen teilzuhaben, während sie gleichzeitig vor zu großen Verlusten geschützt sind.

Flexibilität

Die Flexibilität ist ein bedeutender Vorteil von Wandelanleihen. Im Gegensatz zu herkömmlichen Anleihen bieten Wandelanleihen den Anlegern die Möglichkeit, je nach Marktsituation entweder in anhaltende Zinszahlungen zu investieren oder die Anleihe in Aktien umzuwandeln. Diese Flexibilität ermöglicht es Anlegern, ihre Anlagestrategie anzupassen und von verschiedenen Marktszenarien zu profitieren. Wenn beispielsweise die Aktienkurse stark steigen, können Anleger die Wandelanleihen in Aktien umwandeln und an der Wertsteigerung der Aktien teilhaben. Bei einem langfristigen Kursrückgang haben Anleger jedoch immer noch die Sicherheit der Rückzahlung des Nominalwerts der Anleihe. Dies macht Wandelanleihen zu einem vielseitigen Instrument, das es Anlegern ermöglicht, ihre Strategien je nach individuellem Anlageziel anzupassen.

Nachteile von Wandelanleihen

Obwohl Wandelanleihen viele Vorteile bieten, gibt es auch einige Nachteile, die Anleger beachten sollten. Ein Hauptnachteil ist die Komplexität dieser Anlageklasse. Wandelanleihen erfordern oft ein tieferes Verständnis der Finanzmärkte und eine fundierte Analyse, um die richtige Investitionsentscheidung zu treffen. Darüber hinaus sind sie auch anfällig für Zinsrisiken, da die Wertentwicklung der Anleihe eng mit den Zinssätzen zusammenhängt. Wenn die Zinsen steigen, können die Kurse von Wandelanleihen fallen. Ein weiterer möglicher Nachteil ist die niedrigere Rendite im Vergleich zu reinen Aktieninvestitionen. Wandelanleihen bieten zwar das Potenzial für Kurssteigerungen, aber sie haben in der Regel niedrigere Renditen als Aktieninvestitionen. Daher sollten Anleger ihre Risikobereitschaft, Anlageziele und Präferenzen sorgfältig abwägen, bevor sie sich für Wandelanleihen entscheiden.

Komplexität

Die Komplexität von Wandelanleihen kann eine Hürde für viele Anleger darstellen. Im Vergleich zu herkömmlichen Anleihen beinhalten Wandelanleihen verschiedene zusätzliche Elemente wie das Wandlungsrecht, den Wandlungspreis und den Wandlungszeitraum. Anleger müssen diese Bedingungen und Faktoren sorgfältig prüfen und verstehen, um fundierte Investitionsentscheidungen treffen zu können. Darüber hinaus können sich die rechtlichen und steuerlichen Aspekte von Wandelanleihen von Land zu Land unterscheiden, was die Komplexität weiter erhöht. Daher ist es ratsam, sich vor dem Kauf von Wandelanleihen ausführlich zu informieren und gegebenenfalls professionelle Beratung in Anspruch zu nehmen, um die Komplexität dieses Anlageinstruments zu bewältigen.

Zinsrisiko

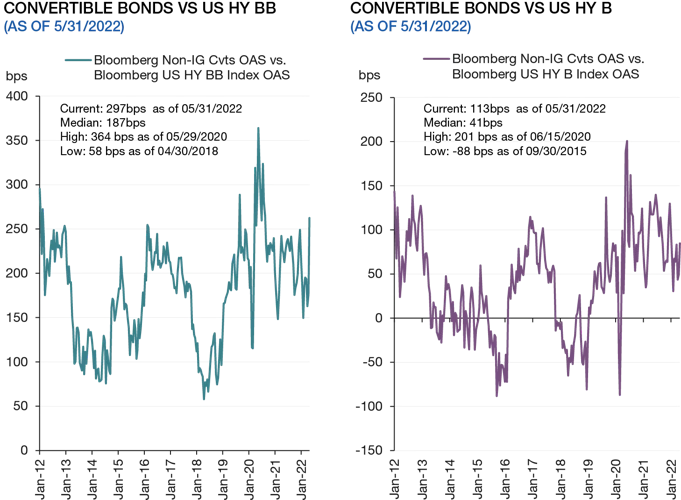

Das Zinsrisiko ist ein wichtiger Aspekt von Wandelanleihen, der beachtet werden sollte. Da Wandelanleihen ein hybrides Finanzinstrument sind, unterliegen sie sowohl dem Zinsrisiko von Anleihen als auch dem Aktienrisiko. Bei steigenden Zinsen auf dem Markt kann es zu einer Verringerung des Anleihepreises kommen. Dies wirkt sich auch auf den Wert der Wandelanleihe aus, da der Anleger möglicherweise weniger Anreiz hat, die Anleihe in Aktien umzuwandeln. Daher ist es wichtig, das Zinsumfeld und die allgemeine Marktsituation im Auge zu behalten, um potenzielle Auswirkungen auf den Wert der Wandelanleihe abzuschätzen. Eine mögliche Strategie zur Risikominimierung in Bezug auf das Zinsrisiko könnte darin bestehen, die Anleihe frühzeitig zu verkaufen und den Erlös in andere Anlageprodukte umzulegen, wie beispielsweise /sparkasse-geldanlage-zinsen/, um das volle Renditepotenzial zu nutzen.

Wann sind Wandelanleihen geeignet?

Wandelanleihen sind in bestimmten Situationen eine geeignete Anlageform. Zum einen eignen sie sich für Anleger, die von potenziellen Kursgewinnen profitieren möchten, aber gleichzeitig ein gewisses Maß an Sicherheit wünschen. Durch die Möglichkeit der Umwandlung in Aktien haben Anleger die Chance, von steigenden Aktienkursen zu profitieren. Zum anderen können Wandelanleihen auch in Zeiten niedriger Zinsen attraktiv sein, da sie eine höhere Rendite bieten können als herkömmliche Anleihen. Darüber hinaus eignen sich Wandelanleihen auch für Anleger, die eine diversifizierte Portfoliostruktur anstreben. Durch die Kombination von Anleihe- und Aktienelementen können Wandelanleihen dazu beitragen, das Risiko innerhalb des Portfolios zu streuen. Es ist jedoch wichtig zu beachten, dass Wandelanleihen aufgrund ihrer Komplexität nicht für jeden Anlegertyp geeignet sind. Anleger sollten ihre Risikobereitschaft, Anlageziele und Kenntnisse der Anlageklasse berücksichtigen, bevor sie in Wandelanleihen investieren.

Anlegerprofil

Das Anlegerprofil spielt eine wichtige Rolle bei der Entscheidung, ob Wandelanleihen geeignet sind. Wandelanleihen können für verschiedene Arten von Anlegern attraktiv sein. Sie sind besonders interessant für Anleger, die sowohl die Sicherheit von Anleihen als auch das Potenzial von Aktien schätzen. Diese Anlageklasse eignet sich oft für Anleger mit einem ausgewogenen Risikoprofil, die einerseits von der Stabilität und den regelmäßigen Zinszahlungen einer Anleihe profitieren möchten, andererseits jedoch auch von der Möglichkeit der Wandlung zu Aktienpotenzialen profitieren möchten. Das Anlegerprofil kann jedoch stark variieren, weshalb es wichtig ist, individuelle Anlageziele, Risikotoleranz und Zeithorizonte zu berücksichtigen, um festzustellen, ob Wandelanleihen zum Anlageportfolio passen.

Marktsituation

Die Marktsituation spielt eine entscheidende Rolle für die Attraktivität von Wandelanleihen. Generell sind Wandelanleihen in Phasen steigender Aktienmärkte besonders interessant, da hier das Potenzial für Kurssteigerungen und damit auch für einen profitablen Rentabilitätswechsel höher ist. In einem volatilen Marktumfeld sollten Anleger jedoch vorsichtig sein, da die Kurse von Aktien und Anleihen starken Schwankungen unterliegen können. Es ist daher ratsam, die allgemeine Marktsituation und insbesondere die Entwicklung der zugrunde liegenden Aktien genau zu beobachten, bevor man sich für den Kauf von Wandelanleihen entscheidet. Ein guter Ansatz kann es sein, sich von einem erfahrenen Finanzberater oder Vermögensverwalter unterstützen zu lassen, um die aktuelle Marktsituation optimal einschätzen zu können.

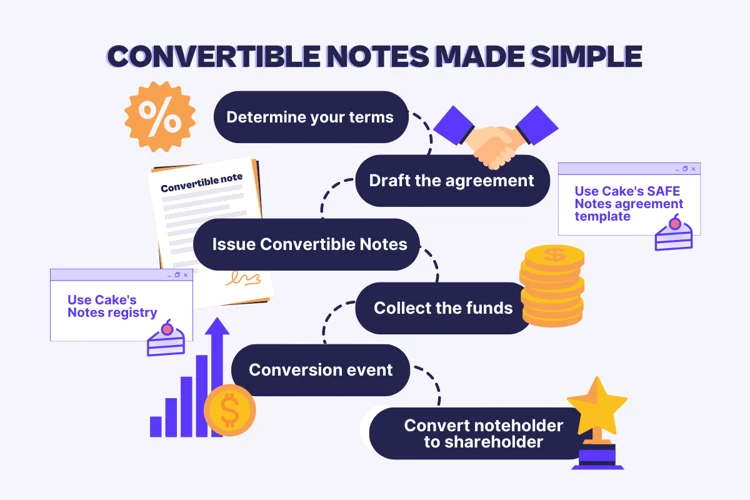

Wie funktionieren Wandelanleihen?

Wandelanleihen funktionieren auf eine einzigartige Weise, die es Anlegern erlaubt, von den Vorteilen sowohl von Anleihen als auch von Aktien zu profitieren. Der Inhaber einer Wandelanleihe hat das Recht, diese zu einem bestimmten Zeitpunkt in Aktien des Emittenten umzuwandeln. Die genauen Bedingungen für die Umwandlung, einschließlich des Wandlungskurses und des Wandlungszeitraums, werden bei der Ausgabe der Anleihe festgelegt. Während der Laufzeit der Wandelanleihe erhält der Anleger in der Regel regelmäßige Zinszahlungen. Wenn der Aktienkurs des Emittenten während des Wandlungszeitraums steigt und der Anleger die Wandelanleihe in Aktien umwandelt, kann er von potenziellen Kursgewinnen profitieren. Dies bietet Anlegern die Möglichkeit, sowohl von der Sicherheit einer Anleihe als auch von möglichen Wertsteigerungen der Aktien zu profitieren. Es ist wichtig zu beachten, dass die Entscheidung zur Wandlung in Aktien vom Anleger abhängt und nicht automatisch erfolgt.

Zahlungsstruktur

Die Zahlungsstruktur von Wandelanleihen ist in der Regel zweigeteilt. Erstens erhalten Anleger regelmäßige Zinszahlungen, ähnlich wie bei herkömmlichen Anleihen. Diese Zinszahlungen können entweder jährlich oder halbjährlich erfolgen und basieren auf dem festgelegten Kupon, der als Prozentsatz des Nennwerts der Anleihe angegeben wird. Zweitens haben Anleger das Potenzial für zusätzliche Einnahmen durch die Wandlung der Anleihe in Aktien. Dieser Aspekt der Zahlungsstruktur macht Wandelanleihen attraktiv, da Anleger sowohl regelmäßige Zinserträge erhalten als auch potenziell von Kurssteigerungen der zugrunde liegenden Aktien profitieren können. Es ist wichtig zu beachten, dass Zinserträge aus Wandelanleihen besteuert werden, während Gewinne aus der Wandlung möglicherweise andere steuerliche Auswirkungen haben können. Daher sollten Anleger bei der Berücksichtigung von Wandelanleihen auch die steuerlichen Aspekte beachten.

Wandlungskurs

Der Wandlungskurs ist ein wichtiger Faktor bei Wandelanleihen. Er bestimmt den Preis, zu dem die Umwandlung der Anleihe in Aktien des Emittenten stattfindet. Der Wandlungskurs wird bei der Ausgabe der Wandelanleihe festgelegt und ist in der Regel deutlich über dem aktuellen Aktienkurs des Emittenten. Dadurch wird den Anlegern ein Anreiz geboten, die Anleihe zu behalten und nicht sofort in Aktien umzuwandeln. Der Wandlungskurs kann je nach Emittent und Marktsituation variieren. Es ist wichtig für Anleger, den Wandlungskurs zu berücksichtigen, um zu beurteilen, ob die potenzielle Wertsteigerung der Aktien den Unterschied zwischen dem aktuellen Aktienkurs und dem Wandlungskurs rechtfertigt. Eine genaue Analyse des Wandlungskurses ist daher entscheidend, um fundierte Investitionsentscheidungen zu treffen.

Wandlungszeitraum

Der Wandlungszeitraum ist der Zeitraum, in dem ein Inhaber einer Wandelanleihe sein Recht zur Umwandlung in Aktien ausüben kann. Dieser Zeitraum wird bei der Ausgabe der Anleihe festgelegt und kann je nach Emittent variieren. In der Regel beträgt der Wandlungszeitraum mehrere Jahre, während denen der Anleger die Möglichkeit hat, die Wandelanleihe in Aktien umzuwandeln. Es ist wichtig, den Wandlungszeitraum genau zu beachten, da dies den optimalen Zeitpunkt für die Umwandlung der Anleihe beeinflusst. Dabei gilt es, die Entwicklung des Aktienkurses sowie die allgemeine Marktsituation im Auge zu behalten. Eine frühzeitige Umwandlung kann dazu führen, dass potenzielle Kursgewinne verpasst werden, während eine späte Umwandlung das Risiko von Kursverlusten mit sich bringen kann. Es ist daher ratsam, den Wandlungszeitraum sorgfältig zu analysieren und gegebenenfalls Expertenrat einzuholen, um eine fundierte Entscheidung zu treffen.

Beispiel einer Wandelanleihe

Ein konkretes Beispiel für eine Wandelanleihe wäre beispielsweise die ABC Corporation, die eine Wandelanleihe mit einem Nennwert von 1.000 Euro ausgibt. Die Anleihe hat eine Laufzeit von 5 Jahren und einen Kupon von 3%. Der Wandlungspreis beträgt 50 Euro pro Aktie. Das bedeutet, dass jeder Inhaber der Wandelanleihe das Recht hat, für je 50 Euro Wandlungspreis eine Aktie der ABC Corporation zu erwerben. Angenommen, der Kurs der ABC-Aktie beträgt während der Laufzeit der Wandelanleihe 60 Euro. In diesem Fall kann der Anleiheinhaber seine Anleihe umwandeln und erhält dafür pro 50 Euro Wandlungspreis eine Aktie, also 20 Aktien insgesamt. Doch selbst wenn der Aktienkurs während der Laufzeit nicht über 50 Euro steigt, hat der Anleiheinhaber dennoch Anspruch auf die Rückerstattung des Nennwerts der Anleihe zum Laufzeitende. Dieses Beispiel verdeutlicht die Flexibilität und das Renditepotenzial einer Wandelanleihe im Vergleich zu einer herkömmlichen Anleihe oder dem direkten Kauf von Aktien.

Besteuerung von Wandelanleihen

Die Besteuerung von Wandelanleihen erfolgt in der Regel auf zwei Arten. Erstens unterliegen die Zinszahlungen, die der Emittent an die Inhaber der Wandelanleihen leistet, der Einkommensteuer. Diese Zinszahlungen werden wie bei herkömmlichen Anleihen behandelt und unterliegen dem Progressionsvorbehalt. Zusätzlich dazu können auch Gewinne aus der Wandlung von Wandelanleihen steuerpflichtig sein. Wenn ein Anleger seine Wandelanleihe in Aktien umwandelt und diese dann verkauft, fällt auf den erzielten Veräußerungsgewinn in der Regel die Abgeltungsteuer an. Es ist jedoch zu beachten, dass steuerliche Bestimmungen von Land zu Land variieren können und es wichtig ist, sich bei steuerlichen Fragen an einen Steuerberater zu wenden. Ein interessanter Aspekt bei der Besteuerung von Wandelanleihen ist, dass bei der Wandlung keine unmittelbare Besteuerung erfolgt. Dies kann einen Vorteil für Anleger darstellen, die ihre Position in Aktien ändern möchten, ohne diese verkaufen und anschließend wieder kaufen zu müssen, was mit Transaktionskosten verbunden wäre (/aktie-verkaufen-und-wieder-kaufen/). Es ist jedoch wichtig, die steuerlichen Implikationen im Zusammenhang mit Wandelanleihen zu verstehen und bei der Anlageentscheidung zu berücksichtigen.

Zinszahlungen

Zinszahlungen sind ein wichtiger Aspekt von Wandelanleihen. Ähnlich wie bei herkömmlichen Anleihen erhalten Anleger regelmäßig Zinszahlungen, die als festgelegter Prozentsatz des Nennbetrags oder als Rendite auf den aktuellen Marktpreis der Anleihe festgelegt sind. Diese Zinszahlungen werden in der Regel halbjährlich oder jährlich geleistet und bieten den Anlegern einen regelmäßigen Ertrag. Ein interessanter Punkt bei Wandelanleihen ist, dass sich der Emittent entscheiden kann, die Zinszahlungen entweder in bar oder in Form von zusätzlichen Aktien zu leisten. In solchen Fällen wird die Zinszahlung in neue Aktien reinvestiert und trägt somit zur potenziellen Wertsteigerung der investierten Summe bei. Diese automatische Wiederanlage ähnelt dem Konzept der /automatischen Wiederanlage von Dividenden bei Aktien und kann den Gesamtertrag der Anlage steigern.

Gewinne aus der Wandlung

Gewinne aus der Wandlung entstehen, wenn der Inhaber einer Wandelanleihe sein Recht nutzt und die Anleihe in Aktien des Emittenten umwandelt. Der Gewinn ergibt sich aus der Differenz zwischen dem aktuellen Aktienkurs und dem Wandlungspreis, zu dem die Umwandlung erfolgt. Wenn der Aktienkurs zum Zeitpunkt der Wandlung höher ist als der festgelegte Wandlungspreis, erzielt der Anleger einen Gewinn. Dieser Gewinn kann beträchtlich sein, insbesondere wenn sich der Aktienkurs seit dem Kauf der Anleihe deutlich erhöht hat. Es ist wichtig zu beachten, dass Gewinne aus der Wandlung steuerlich behandelt werden und möglicherweise steuerpflichtig sind. Bei der Entscheidung über die Wandlung einer Wandelanleihe in Aktien sollten Anleger daher auch die steuerlichen Implikationen beachten.

Veräußerungsgewinne

Veräußerungsgewinne sind ein wichtiger Aspekt bei der Besteuerung von Wandelanleihen. Wenn ein Anleger eine Wandelanleihe hält und diese zum Wandlungspreis in Aktien umwandelt, kann er die Aktien zu einem späteren Zeitpunkt verkaufen und möglicherweise einen Gewinn erzielen. Auf die erzielten Veräußerungsgewinne fallen in der Regel Steuern an, die je nach Holdingperiode unterschiedlich hoch ausfallen können. Die steuerliche Behandlung von Veräußerungsgewinnen hängt von verschiedenen Faktoren ab, wie zum Beispiel der Dauer des Besitzes und dem individuellen Steuersatz des Anlegers. Es ist ratsam, sich im Vorfeld über die steuerlichen Konsequenzen von Veräußerungsgewinnen bei Wandelanleihen zu informieren und gegebenenfalls professionellen Rat einzuholen, um eine optimale steuerliche Gestaltung zu erreichen.

Anlagestrategien mit Wandelanleihen

Bei der Anlage in Wandelanleihen gibt es verschiedene Strategien, die Anleger verfolgen können. Eine wachstumsorientierte Strategie konzentriert sich auf Unternehmen mit hohem Wachstumspotenzial. Hierbei werden Wandelanleihen von Unternehmen ausgewählt, die in zukunftsträchtigen Branchen tätig sind oder innovative Produkte entwickeln. Dadurch können Anleger sowohl von potenziellen Kursgewinnen der Aktie als auch von den festen Erträgen der Anleihe profitieren. Eine risikooptimierte Strategie hingegen legt den Schwerpunkt auf Unternehmen mit soliden Bilanzen und stabilen Cashflows. Hier werden Wandelanleihen von etablierten Unternehmen bevorzugt, um das Kreditrisiko zu minimieren. Diese Strategie eignet sich besonders für konservative Anleger, die Wert auf Sicherheit legen. Eine weitere Anlagestrategie ist die Income-Strategie, bei der Anleger auf den Erhalt regelmäßiger Zinserträge abzielen. Dabei werden Wandelanleihen ausgewählt, die eine attraktive Verzinsung bieten. Diese Strategie ähnelt der Investition in Anleihen und eignet sich vor allem für Anleger, die ein regelmäßiges Einkommen generieren möchten. Es ist wichtig, die individuellen Anlageziele und Risikotoleranz zu berücksichtigen, um die geeignete Anlagestrategie mit Wandelanleihen zu wählen.

Wachstumsorientierte Strategie

Die wachstumsorientierte Strategie ist eine Anlagestrategie, die darauf abzielt, das Renditepotenzial von Wandelanleihen zu nutzen. Bei dieser Strategie geht es darum, Wandelanleihen von Unternehmen zu selektieren, von denen erwartet wird, dass sie ein robustes Wachstumspotenzial aufweisen. Anleger, die eine wachstumsorientierte Strategie verfolgen, suchen nach Unternehmen, die in expandierenden Branchen tätig sind oder innovative Produkte und Dienstleistungen anbieten. Sie setzen darauf, dass sich der Wert der zugrunde liegenden Aktien im Laufe der Zeit erhöhen wird, was zu einer Wertsteigerung der Wandelanleihe führt. Mit dieser Strategie wird auf Kursgewinne und das Potenzial einer Aktienbeteiligung abgezielt, während gleichzeitig das Risiko durch die Anleiheneigenschaften der Wandelanleihe begrenzt wird. Anleger sollten jedoch beachten, dass eine wachstumsorientierte Strategie auch mit höheren Risiken verbunden sein kann. Daher ist es ratsam, eine fundierte Analyse potenzieller Emittenten und deren Wachstumsperspektiven durchzuführen, bevor eine Investition getätigt wird.

Risikooptimierte Strategie

Die risikooptimierte Strategie ist eine Anlagestrategie, bei der das Hauptziel darin besteht, das Risiko zu minimieren, während gleichzeitig eine angemessene Rendite erzielt wird. Bei der Investition in Wandelanleihen im Rahmen einer risikooptimierten Strategie werden in erster Linie Unternehmen mit soliden Finanzkennzahlen und einer geringen Ausfallwahrscheinlichkeit bevorzugt. Das Ziel ist es, die Anleihekomponente der Wandelanleihe als Sicherheitsnetz zu nutzen, während potenzielle Kurssteigerungen der zugrunde liegenden Aktien einen zusätzlichen Renditebeitrag leisten können. Eine diversifizierte Portfoliostreuung ist entscheidend, um das Risiko weiter zu streuen und die Auswirkungen von Einzelpositionen zu verringern. Die risikooptimierte Strategie zielt darauf ab, eine ausgewogene Balance zwischen Risiko und Rendite zu finden und ist insbesondere für Anleger geeignet, die eine stabilere und weniger volatilen Anlagestrategie bevorzugen.

In Verbindung mit der risikooptimierten Strategie kann die automatische Wiederanlage von Dividenden ein interessanter Ansatz sein, um die langfristige Wertsteigerung des Portfolios zu unterstützen.

Income-Strategie

Die Income-Strategie ist eine Anlagestrategie, die bei Wandelanleihen auf regelmäßige Zinseinnahmen abzielt. Bei dieser Strategie liegt der Fokus darauf, den Ertrag aus den Zinszahlungen der Wandelanleihen zu maximieren. Anleger, die die Income-Strategie verfolgen, legen Wert auf stabile Cashflows und planbare Einnahmen. Sie nutzen die Zinserträge, um ihr Einkommen zu steigern oder regelmäßige Ausgaben zu decken. Diese Strategie kann insbesondere für Anleger attraktiv sein, die auf der Suche nach einer konservativeren Anlage sind oder ein passives Einkommen erzielen möchten. Es ist jedoch zu beachten, dass bei dieser Strategie das Kurspotenzial der zugrunde liegenden Aktien möglicherweise nicht vollständig ausgeschöpft wird. Anleger sollten daher ihre individuellen Anlageziele und Risikobereitschaft berücksichtigen, bevor sie die Income-Strategie bei Wandelanleihen verfolgen.

Risiken von Wandelanleihen

Wandelanleihen bieten zwar viele Vorteile, sie sind jedoch nicht frei von Risiken. Ein wichtiger Faktor ist das Marktrisiko. Da der Wert von Wandelanleihen stark von den Aktienkursen des Emittenten abhängt, können Veränderungen im Marktgeschehen zu erheblichen Schwankungen führen. Auch das Kreditrisiko ist ein wichtiger Aspekt. Wenn der Emittent zahlungsunfähig wird, besteht das Risiko, dass Anleger ihr investiertes Kapital verlieren. Darüber hinaus können auch inflationäre Entwicklungen die Rendite von Wandelanleihen beeinflussen. Es ist wichtig, diese Risiken zu berücksichtigen und eine Diversifikation des Portfolios vorzunehmen, um die Auswirkungen möglicher Verluste zu begrenzen. Ein solides Risikomanagement ist bei der Investition in Wandelanleihen unerlässlich.

Marktrisiko

Das Marktrisiko ist ein wichtiger Aspekt, den Anleger bei Wandelanleihen beachten sollten. Es bezieht sich auf das Risiko, dass der allgemeine Markt negativ beeinflusst wird und somit auch der Wert der Wandelanleihe sinkt. Da Wandelanleihen eine Kombination aus Anleihen und Aktien sind, unterliegen sie in gewisser Weise sowohl den Risiken des Anleihenmarkts als auch den Risiken des Aktienmarkts. Schwankungen der Aktienkurse des Emittenten können sich direkt auf den Wert der Wandelanleihen auswirken. Wenn der Markt im Allgemeinen volatil ist oder eine wirtschaftliche Rezession droht, kann dies das Marktrisiko bei Wandelanleihen erhöhen. Es ist daher ratsam, das Marktrisiko genau zu beobachten und eine diversifizierte Anlagestrategie zu verfolgen, um potenzielle Verluste zu minimieren.

Kreditrisiko

Das Kreditrisiko ist ein wichtiger Aspekt bei der Anlage in Wandelanleihen. Es bezieht sich auf die Wahrscheinlichkeit, dass der Emittent der Anleihe seine Verpflichtungen, Zinszahlungen und die Rückzahlung des Kapitals, nicht erfüllen kann. Anleger sollten daher das Kreditrating des Emittenten analysieren, um das Risiko einer möglichen Zahlungsunfähigkeit zu bewerten. Je niedriger das Rating, desto höher ist das Kreditrisiko. Um das Kreditrisiko zu minimieren, ist es ratsam, in Wandelanleihen von Emittenten mit einer soliden Bonität zu investieren. Dadurch kann das Risiko von Zahlungsausfällen reduziert werden und Anleger können möglicherweise ihre Rendite maximieren. Es ist auch wichtig, die Marktsituation und die wirtschaftliche Stabilität des Emittenten zu berücksichtigen, um potenzielle Kreditrisiken einzuschätzen.

Inflation

Die Inflation ist ein Faktor, der bei Wandelanleihen berücksichtigt werden sollte. Inflation bezieht sich auf den Anstieg der allgemeinen Preisniveaus und kann die Wertentwicklung von Anleihen beeinflussen. Da Wandelanleihen sowohl Merkmale von Anleihen als auch von Aktien aufweisen, können sie von Inflation sowohl positiv als auch negativ beeinflusst werden. Auf der einen Seite können steigende Preisniveaus zu höheren Aktienkursen führen, was vorteilhaft für Wandelanleihen ist, da sie in Aktien umgewandelt werden können. Auf der anderen Seite kann Inflation die Kaufkraft von zukünftigen Zinszahlungen mindern, was wiederum den Wert der Anleihekomponente der Wandelanleihe beeinträchtigen kann. Aus diesem Grund ist es wichtig, dass Anleger die Auswirkungen von Inflation auf Wandelanleihen bei ihrer Investmententscheidung beachten.

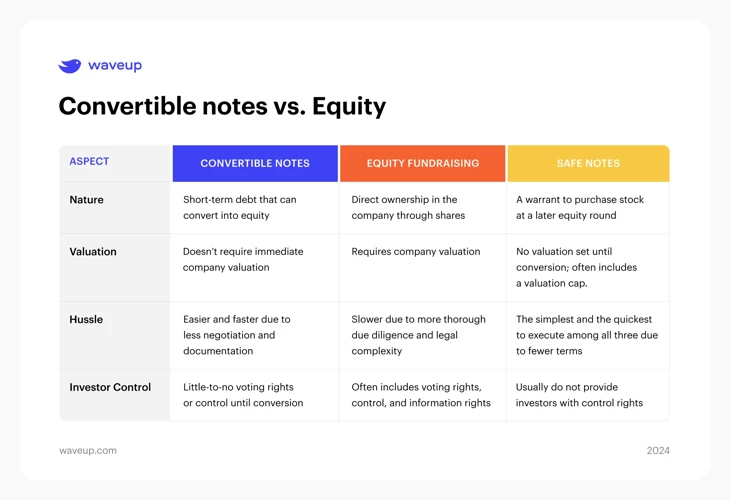

Wandelanleihen vs. Aktien und herkömmliche Anleihen

Wandelanleihen unterscheiden sich von Aktien und herkömmlichen Anleihen in einigen wesentlichen Punkten. Im Vergleich zu Aktien bieten Wandelanleihen den Anlegern ein gewisses Sicherheitsnetz, da sie das Recht haben, die Anleihe in Aktien umzuwandeln, falls der Aktienkurs des Emittenten steigt. Dadurch können Anleger potenziell von Kursgewinnen profitieren, während sie gleichzeitig den festverzinslichen Charakter einer Anleihe beibehalten. Im Gegensatz zu herkömmlichen Anleihen haben Wandelanleihen eine höhere Renditechance, da sie die Möglichkeit bieten, an steigenden Aktienkursen partizipieren zu können. Allerdings sind Wandelanleihen auch mit einem gewissen Risiko verbunden, da der Kurs der Aktie während der Laufzeit fallen könnte, was zu einem Wertverlust der Wandelanleihe führen würde. Daher ist es wichtig, die individuellen Chancen und Risiken von Wandelanleihen sorgfältig abzuwägen, bevor man in diese Anlageform investiert.

Chancen und Risiken im Vergleich

Wenn es um die Chancen und Risiken von Wandelanleihen im Vergleich zu Aktien und herkömmlichen Anleihen geht, gibt es einige wichtige Aspekte zu beachten. Einer der Hauptvorteile von Wandelanleihen liegt in ihrem Renditepotenzial. Da Anleger in der Lage sind, von möglichen Kurssteigerungen der zugrunde liegenden Aktien zu profitieren, können sie eine attraktive renditeorientierte Anlage sein. Gleichzeitig bieten sie jedoch auch eine gewisse Risikominimierung gegenüber Aktien, da sie immer noch den Schutz einer Anleihe bieten. Im Vergleich zu herkömmlichen Anleihen haben Wandelanleihen mehr Flexibilität, da der Anleger die Möglichkeit hat, sie entweder bis zur Fälligkeit zu halten oder sie in Aktien umzuwandeln. Dies ermöglicht es Anlegern, ihre Strategie je nach Marktsituation anzupassen und potenzielle Gewinne zu maximieren. Es ist wichtig zu beachten, dass Wandelanleihen auch Risiken wie eine komplexe Struktur und ein gewisses Zinsrisiko aufweisen können. Daher ist eine gründliche Analyse und Kenntnis der individuellen Bedingungen der Wandelanleihe entscheidend, um potenzielle Risiken zu minimieren und Chancen optimal zu nutzen.

Tipps für den Kauf von Wandelanleihen

Beim Kauf von Wandelanleihen gibt es einige wichtige Punkte zu beachten, um fundierte Investmententscheidungen zu treffen. Hier sind einige Tipps, die Ihnen dabei helfen können:

1. Emittentenrating prüfen: Überprüfen Sie vor dem Kauf das Rating des Emittenten, um sich ein Bild von seiner Bonität und finanziellen Stabilität zu machen. Ein höheres Rating deutet auf eine geringere Ausfallwahrscheinlichkeit hin.

2. Überprüfung der Wandlungsbedingungen: Lesen Sie sorgfältig die Wandlungsbedingungen der Anleihe, um zu verstehen, wie und zu welchem Preis die Wandlung in Aktien erfolgen kann. Stellen Sie sicher, dass die Bedingungen für Sie akzeptabel sind und gut zum aktuellen Marktumfeld passen.

3. Diversifikation: Streuen Sie Ihr Anlageportfolio, indem Sie in verschiedene Wandelanleihen investieren. Dies hilft, das Risiko zu minimieren und potenzielle Verluste auszugleichen.

4. Marktbeobachtung: Behalten Sie den Markt im Auge und beobachten Sie die Entwicklung des Emittenten und des allgemeinen Marktes. Dies kann Ihnen helfen, günstige Einstiegszeitpunkte zu identifizieren und potenzielle Risiken frühzeitig zu erkennen.

5. Beratung einholen: Bei Unsicherheiten oder Fragen ist es ratsam, sich von einem Finanzberater oder einer Bank beraten zu lassen. Sie können Ihnen bei der Auswahl der richtigen Wandelanleihen entsprechend Ihrer Anlageziele und Risikobereitschaft helfen.

Indem Sie diese Tipps berücksichtigen, können Sie Ihre Chancen auf erfolgreiche Investitionen in Wandelanleihen erhöhen und Ihr Portfolio diversifizieren.

Emittentenrating prüfen

Bevor Sie Wandelanleihen kaufen, ist es wichtig, das Emittentenrating zu überprüfen. Das Emittentenrating gibt Auskunft über die Bonität des Unternehmens, das die Wandelanleihe ausgegeben hat. Es bewertet die Wahrscheinlichkeit, dass der Emittent seinen Zahlungsverpflichtungen nachkommt. In der Regel vergeben Rating-Agenturen wie Standard & Poor’s oder Moody’s Ratings in Form von Buchstabencodes, die von AAA (hervorragende Bonität) bis D (Zahlungsunfähigkeit) reichen. Ein höheres Rating steht für eine geringere Ausfallwahrscheinlichkeit. Es ist ratsam, Wandelanleihen von Emittenten mit einem soliden Emittentenrating zu wählen, um das Kreditrisiko zu minimieren und die Wahrscheinlichkeit einer fristgerechten Zins- und Rückzahlung zu erhöhen.

automatische-wiederanlage-dividende

Überprüfung der Wandlungsbedingungen

Bei der Auswahl und dem Kauf von Wandelanleihen ist es wichtig, die Wandlungsbedingungen gründlich zu überprüfen. Hier sind einige wichtige Punkte, die bei der Prüfung der Bedingungen zu beachten sind:

1. Wandlungspreis: Überprüfen Sie sorgfältig den festgelegten Wandlungspreis, zu dem die Wandelanleihe in Aktien umgewandelt werden kann. Stellen Sie sicher, dass der Wandlungspreis attraktiv ist und Ihnen einen angemessenen Gewinn ermöglicht.

2. Wandlungsverhältnis: Das Wandlungsverhältnis gibt an, wie viele Aktien Sie pro Anleihe erhalten, wenn Sie die Wandlungsoption ausüben. Stellen Sie sicher, dass das Verhältnis fair ist und Ihnen eine ausreichende Beteiligung am Unternehmenskapital bietet.

3. Wandlungszeitraum: Prüfen Sie den Zeitraum, innerhalb dessen Sie die Wandlungsoption ausüben können. Achten Sie darauf, dass der Zeitraum ausreichend lang ist, damit Sie die Umwandlung zum optimalen Zeitpunkt vornehmen können.

4. Dividendenberechtigung: Überprüfen Sie, ob die Wandelanleihe berechtigt ist, Dividenden zu erhalten. In einigen Fällen haben Wandelanleihen das Recht auf Dividenden, während andere dies nicht haben. Dies kann einen erheblichen Unterschied in Bezug auf die Gesamtrendite ausmachen.

Indem Sie die Wandlungsbedingungen sorgfältig überprüfen, stellen Sie sicher, dass Sie fundierte Investitionsentscheidungen treffen und das Potenzial der Wandelanleihe voll ausschöpfen können.

Fazit

Wandelanleihen sind eine interessante Anlageoption mit einer Kombination aus Anleihen und Aktien. Sie bieten Anlegern die Möglichkeit, von potenziellen Kurssteigerungen der zugrunde liegenden Aktien zu profitieren, während sie gleichzeitig das Sicherheitsnetz einer Anleihe haben. Die Merkmale von Wandelanleihen wie Gewinnbeteiligung, Wandlungsrecht und Laufzeit machen sie flexibel und attraktiv für verschiedene Anlagestrategien. Allerdings sollten Anleger sich auch der Komplexität und des Zinsrisikos bewusst sein. Wandelanleihen sind vor allem geeignet für Anleger mit einem höheren Risikoappetit und in bestimmten Marktsituationen. Die steuerlichen Aspekte von Wandelanleihen müssen ebenfalls berücksichtigt und Anlagestrategien sorgfältig ausgewählt werden. Insgesamt bieten Wandelanleihen eine interessante Möglichkeit, von den Chancen des Aktienmarkts zu profitieren, jedoch mit einem gewissen Maß an Sicherheit.

Häufig gestellte Fragen

1. Wie funktioniert die Wandlung einer Wandelanleihe in Aktien?

Die Wandlung einer Wandelanleihe in Aktien erfolgt in der Regel zu einem festgelegten Wandlungspreis. Wenn der Aktienkurs über diesem Preis liegt, kann der Anleiheinhaber seine Anleihe in Aktien umwandeln. Der genaue Ablauf und die Bedingungen der Wandlung sind im Emissionsprospekt der Wandelanleihe festgelegt.

2. Kann ich mit Wandelanleihen sowohl von Aktienkurssteigerungen als auch von Zinszahlungen profitieren?

Ja, Wandelanleihen bieten Anlegern die Möglichkeit, sowohl von potenziellen Kurssteigerungen der zugrunde liegenden Aktien als auch von den regelmäßigen Zinszahlungen der Anleihe zu profitieren.

3. Gibt es ein Risiko, dass der Emittent einer Wandelanleihe zahlungsunfähig wird?

Ja, wie bei allen Anleihen besteht auch bei Wandelanleihen das Risiko, dass der Emittent zahlungsunfähig wird. Daher ist es wichtig, das Emittentenrating und die Bonität des Unternehmens sorgfältig zu prüfen, bevor man in Wandelanleihen investiert.

4. Welche Vorteile bieten Wandelanleihen im Vergleich zu herkömmlichen Anleihen?

Wandelanleihen bieten Anlegern das Potenzial für höhere Renditen, da sie von steigenden Aktienkursen profitieren können. Gleichzeitig bieten sie jedoch auch das Sicherheitsnetz einer Anleihe und regelmäßige Zinszahlungen.

5. Sind Wandelanleihen für jeden Anlegertyp geeignet?

Nein, Wandelanleihen sind in der Regel für Anleger geeignet, die offen für ein gewisses Risiko sind und von den Chancen profitieren möchten, die mit der Wandlung in Aktien verbunden sind. Je nach Anlagestrategie und Risikobereitschaft können Wandelanleihen jedoch in das Anlageportfolio verschiedener Anlegertypen passen.

6. Wie beeinflusst die Wandlung einer Wandelanleihe den Kurs der Aktie?

Die Wandlung einer Wandelanleihe in Aktien führt zu einer Erhöhung der Aktienanzahl des Unternehmens. Dadurch kann der Kurs der Aktie verwässert werden, da das Unternehmen nun mehr Aktien im Umlauf hat.

7. Welche Kriterien sollte ich bei der Auswahl von Wandelanleihen beachten?

Bei der Auswahl von Wandelanleihen sollte man Faktoren wie das Emittentenrating, die Wandlungsbedingungen, die Laufzeit und das Renditepotenzial berücksichtigen. Es ist ratsam, eine umfangreiche Marktanalyse durchzuführen und sich vor der Investition gründlich zu informieren.

8. Wie wirkt sich eine Zinserhöhung auf den Wert von Wandelanleihen aus?

Generell haben Wandelanleihen ein gewisses Zinsrisiko. Bei einer Zinserhöhung können die Zinszahlungen von Wandelanleihen im Vergleich zu neuen Anleihen am Markt weniger attraktiv sein und somit den Wert der Wandelanleihe beeinflussen.

9. Welche Steuerregelungen gelten für Wandelanleihen?

Bei Wandelanleihen werden in der Regel Zinszahlungen nach den üblichen Steuersätzen besteuert. Gewinne aus der Wandlung in Aktien können aufgrund der Wandlung in einen steuerpflichtigen Verkauf umgewandelt werden. Es ist ratsam, steuerliche Aspekte im Voraus mit einem Steuerberater zu klären.

10. Ist es möglich, eine Wandelanleihe vor Fälligkeit zu verkaufen?

Ja, Wandelanleihen können grundsätzlich vor Fälligkeit auf dem Sekundärmarkt verkauft werden. Der Preis, zu dem die Wandelanleihen gehandelt werden, hängt von verschiedenen Faktoren ab, wie z.B. der Entwicklung des Aktienkurses und der allgemeinen Marktlage.