Warum gibt es so wenig Steuererstattung: Tipps zur Optimierung Ihrer Finanzplanung

Sind Sie auch jedes Jahr enttäuscht über die geringe Höhe Ihrer Steuererstattung? Es gibt verschiedene Gründe, warum Ihre Rückzahlung so niedrig ausfällt. In diesem Artikel werden wir diese Gründe genauer betrachten und Ihnen praktische Tipps zur Optimierung Ihrer Finanzplanung geben. Eine fehlende optimierte Steuerstrategie, ungenutzte Steuervorteile und mangelnde Dokumentation können sich negativ auf Ihre Erstattung auswirken. Wir werden Ihnen zeigen, wie Sie diese Probleme angehen und Ihre Steuererstattung maximieren können. Des Weiteren geben wir Ihnen weitere Möglichkeiten zur Steueroptimierung an die Hand, wie beispielsweise die Anlage Ihres Geldes in steueroptimierte Anlageprodukte oder die Nutzung von Abschreibungen und Investitionen. Durch eine ordentliche Buchführung und Dokumentation können Sie außerdem sicherstellen, dass Sie alle relevanten Informationen für Ihre Steuererklärung vorliegen haben. Lesen Sie weiter, um mehr über die Vorteile einer optimierten Finanzplanung und die Bedeutung von steuerlichen Änderungen und Anpassungen zu erfahren. Lassen Sie uns gemeinsam Ihre Steuererstattung maximieren!

Zusammenfassung

Gründe für eine geringe Steuererstattung

Es gibt verschiedene Gründe, warum Ihre Steuererstattung so gering ausfällt. Einer der Hauptgründe ist eine fehlende optimierte Steuerstrategie. Wenn Sie keine klare Strategie haben, wie Sie Ihre steuerlichen Abzüge maximieren können, verpassen Sie möglicherweise wichtige Möglichkeiten, Geld zurückzuerhalten. Ein weiterer Grund könnte die Nichtnutzung ungenutzter Steuervorteile sein. Es ist wichtig, alle potenziellen Abzüge und Credits in Anspruch zu nehmen, für die Sie möglicherweise qualifiziert sind. Wenn Sie diese Vorteile nicht nutzen, verlieren Sie Geld. Zudem spielt die fehlende Dokumentation eine große Rolle. Ohne ausreichende Aufzeichnungen und Belege könnte es schwierig sein, Abzüge nachzuweisen und Ihre Steuererstattung entsprechend zu erhöhen. Es ist wichtig, ordnungsgemäß Buch zu führen und alle relevanten Dokumente aufzubewahren. Indem Sie diese Gründe angehen und Ihre Finanzplanung optimieren, können Sie Ihre Steuererstattung deutlich erhöhen.

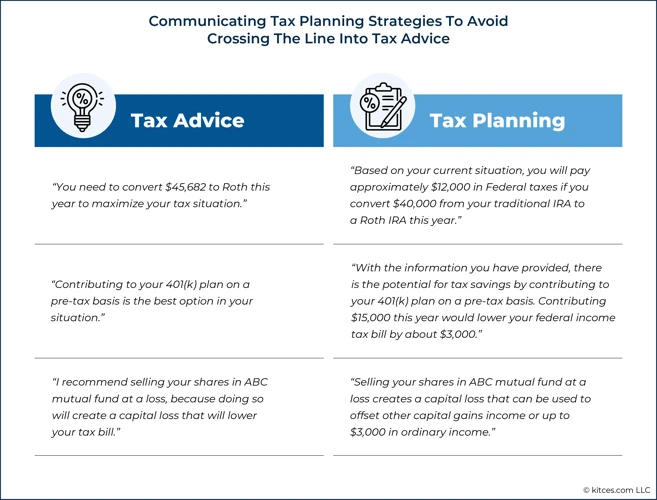

Fehlende optimierte Steuerstrategie

Eine fehlende optimierte Steuerstrategie ist einer der Hauptgründe für eine geringe Steuererstattung. Wenn Sie keine klare Strategie haben, wie Sie Ihre steuerlichen Abzüge maximieren können, verpassen Sie möglicherweise wichtige Möglichkeiten, Geld zurückzuerhalten. Es ist wichtig, alle relevanten Steuervorteile zu kennen und zu verstehen, wie Sie diese in Ihrer Steuererklärung nutzen können. Dazu gehören beispielsweise Werbungskosten, Sonderausgaben oder Kinderbetreuungskosten. Eine Möglichkeit, Ihre Steuererstattung zu erhöhen, könnte beispielsweise die Berücksichtigung Ihrer Kurkosten in der Steuererklärung sein. Wenn Sie jedoch keine Ahnung haben, welche Kosten abzugsfähig sind, könnten Sie diese Chance verpassen. Eine umfassende Kenntnis der Steuergesetze und ein guter Überblick über Ihre Finanzen sind entscheidend für eine optimale Steuerstrategie. Lassen Sie sich im Zweifelsfall von einem Experten wie einem Steuerberater beraten, um sicherzustellen, dass Sie alle relevanten Abzüge und Steuervorteile nutzen. So können Sie Ihre Steuererstattung deutlich steigern.

Mögliche ungenutzte Steuervorteile

Bei einer geringen Steuererstattung können ungenutzte Steuervorteile eine Rolle spielen. Es gibt möglicherweise Abzüge und Credits, für die Sie qualifiziert sind, aber nicht in Anspruch nehmen. Eines dieser ungenutzten Steuervorteile könnten beispielsweise die Kurkosten sein. Wenn Sie aus gesundheitlichen Gründen eine Kur gemacht haben, können diese Kosten als außergewöhnliche Belastungen geltend gemacht werden. Es ist wichtig, alle relevanten Belege und Quittungen aufzubewahren und diese Ausgaben in Ihrer Steuererklärung anzugeben. Durch die Nutzung solcher ungenutzter Steuervorteile können Sie Ihre Steuerlast verringern und somit Ihre Steuererstattung erhöhen.

Fehlende Dokumentation

Die fehlende Dokumentation ist ein entscheidender Faktor, der zu einer geringen Steuererstattung führen kann. Ohne ausreichende Aufzeichnungen und Belege ist es schwierig, Abzüge und Credits zu belegen, auf die Sie möglicherweise anspruchsberechtigt sind. Es ist wichtig, alle relevanten Dokumente aufzubewahren, wie z.B. Belege für medizinische Ausgaben, Spendenbescheinigungen oder Nachweise für berufsbedingte Kosten. Wenn Sie beispielsweise Kurkosten geltend machen möchten, benötigen Sie die entsprechenden Belege, um diese in Ihrer Steuererklärung anzugeben. Durch eine ordnungsgemäße Dokumentation können Sie sicherstellen, dass Sie alle möglichen Abzüge nutzen und somit Ihre Steuererstattung erhöhen können.

Tipps zur Optimierung der Finanzplanung

Um Ihre Steuererstattung zu optimieren, sollten Sie einige wichtige Tipps zur Finanzplanung berücksichtigen. Beginnen Sie mit einer frühzeitigen Planung. Dadurch haben Sie genügend Zeit, um Ihre Finanzen zu analysieren und Steuervorteile zu maximieren. Nutzen Sie auch alle verfügbaren Steuervorteile, wie beispielsweise Abzüge für berufliche Ausgaben oder die Inanspruchnahme von steuerlichen Vergünstigungen für Kurkosten (hier finden Sie mehr Informationen dazu). Eine weitere wichtige Maßnahme ist eine ordentliche Buchführung und Dokumentation. Halten Sie alle relevanten Belege und Dokumente sorgfältig fest, um Ihren Steuerabzug nachzuweisen, zum Beispiel die Bescheinigung über Vorsorgeaufwendungen (weitere Informationen finden Sie hier). Indem Sie diese Tipps befolgen, können Sie Ihre Finanzplanung optimieren und Ihre Steuererstattung maximieren.

Frühzeitige Planung

Eine frühzeitige Planung ist ein entscheidender Faktor für die Optimierung Ihrer Finanzplanung und die Steigerung Ihrer Steuererstattung. Indem Sie bereits früh im Jahr mit der Planung beginnen, haben Sie genug Zeit, um alle erforderlichen Unterlagen zu sammeln, mögliche steuerliche Abzüge zu prüfen und Ihre Finanzen entsprechend zu organisieren. Sie können beispielsweise Ihre Steuerklasse überprüfen, um sicherzustellen, dass Sie die richtige Klasse haben und nicht versehentlich in die Steuerklasse 6 eingestuft wurden, was zu einer geringeren Erstattung führen würde. [Hier] finden Sie weitere Informationen dazu. Eine frühzeitige Planung ermöglicht es Ihnen auch, steueroptimierte Anlageprodukte rechtzeitig zu identifizieren und mögliche Investitionen zu berücksichtigen, die sich positiv auf Ihre Steuererklärung auswirken können. Nutzen Sie die Zeit, um Ihre Finanzsituation zu analysieren und entsprechende Maßnahmen zu ergreifen, um Ihre Steuererstattung zu maximieren.

Nutzung von Steuervorteilen

Die Nutzung von Steuervorteilen ist ein wichtiger Schritt zur Optimierung Ihrer Finanzplanung. Es gibt verschiedene Möglichkeiten, wie Sie von steuerlichen Abzügen und Gutschriften profitieren können. Ein Beispiel dafür ist die Möglichkeit, kurbedingte Kosten in Ihrer Steuererklärung geltend zu machen. Insbesondere für Personen mit bestimmten gesundheitlichen Problemen können diese Ausgaben von großer Bedeutung sein. Eine weitere Möglichkeit zur Nutzung von Steuervorteilen besteht darin, sicherzustellen, dass Sie in der richtigen Steuerklasse eingestuft sind. Wenn Sie versehentlich in die falsche Klasse eingestuft wurden, könnten Sie möglicherweise von einer Neubewertung und Korrektur profitieren. Eine weitere wichtige Maßnahme zur Nutzung von Steuervorteilen besteht darin, Bescheinigungen über Ihre Vorsorgeaufwendungen zu erhalten und diese in Ihrer Steuererklärung anzugeben. So können Sie möglicherweise zusätzliche Abzüge geltend machen und Ihre Steuererstattung maximieren. Nehmen Sie sich die Zeit, diese Vorteile zu verstehen und nutzen Sie sie voll aus, um Ihre Steuererstattung zu erhöhen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Ordentliche Buchführung und Dokumentation

Eine ordentliche Buchführung und Dokumentation sind entscheidend, um Ihre Steuererstattung zu maximieren. Ohne genaue Aufzeichnungen und Belege könnten Sie möglicherweise wichtige Abzüge oder Credits verpassen. Es ist wichtig, alle Einnahmen, Ausgaben, Rechnungen und Belege sorgfältig zu dokumentieren. Verwenden Sie beispielsweise Buchhaltungssoftware oder führen Sie ein papierloses System, um alle Unterlagen gut organisiert zu halten. Stellen Sie sicher, dass Sie über alle erforderlichen Nachweise für Ihre Abzüge verfügen, wie zum Beispiel Spendenquittungen oder Belege für medizinische Ausgaben. Bei der Dokumentation sollten Sie auch die Aufbewahrungsfristen beachten, um im Falle einer Steuerprüfung gut vorbereitet zu sein. Eine ordnungsgemäße Buchführung und Dokumentation ermöglicht es Ihnen, alle relevanten Informationen für Ihre Steuererklärung bereitzustellen und Ihre Steuererstattung entsprechend zu optimieren.

Weitere Möglichkeiten zur Steueroptimierung

Es gibt noch weitere Möglichkeiten, um Ihre Steuern zu optimieren und Ihre Erstattung zu maximieren. Eine Option ist die Anlage von Geld in steueroptimierte Anlageprodukte. Hierbei können Sie von bestimmten steuerlichen Vorteilen und Begünstigungen profitieren, die Ihnen helfen, Ihre Steuerlast zu reduzieren. Des Weiteren können Sie auch durch gezielte Abschreibungen und Investitionen Ihre Steuern senken. Hierbei sollten Sie jedoch beachten, dass Sie die geltenden Steuervorschriften und -regelungen genau befolgen und alle erforderlichen Unterlagen vorlegen müssen. Eine weitere hilfreiche Maßnahme ist die Steuerberatung durch Experten. Ein erfahrener Steuerberater kann Ihnen dabei helfen, Ihre finanzielle Situation zu analysieren und die besten Strategien zur Steueroptimierung zu entwickeln. Durch die Nutzung dieser zusätzlichen Möglichkeiten können Sie Ihre Steuererstattung weiter maximieren und gezielt von steuerlichen Vorteilen profitieren.

Anlage von Geld in steueroptimierte Anlageprodukte

Eine der Möglichkeiten zur Steueroptimierung besteht darin, Ihr Geld in steueroptimierte Anlageprodukte anzulegen. Solche Produkte bieten bestimmte Steuervorteile, die Ihre Steuerbelastung reduzieren können. Dabei handelt es sich zum Beispiel um bestimmte Altersvorsorgeprodukte wie Riester- oder Rürup-Verträge, bei denen Sie möglicherweise von staatlichen Zulagen oder steuerlichen Abzügen profitieren können. Eine andere Option sind steueroptimierte Investmentfonds, bei denen Gewinne und Dividenden möglicherweise steuerlich begünstigt sind. Es ist wichtig, sich über die verschiedenen steueroptimierten Anlageprodukte zu informieren und zu prüfen, welche für Ihre individuelle Situation am besten geeignet sind. Durch die Investition in solche Produkte können Sie nicht nur Ihr Vermögen aufbauen, sondern auch Ihre Steuererstattung maximieren.

Abschreibungen und Investitionen

Abschreibungen und Investitionen sind weitere Möglichkeiten, um Ihre Steuererstattung zu optimieren. Durch die Inanspruchnahme von Abschreibungen können Sie den Wert bestimmter Vermögenswerte über einen bestimmten Zeitraum hinweg steuermindernd geltend machen. Dies ermöglicht es Ihnen, Ihre Steuerlast zu senken und letztendlich eine höhere Erstattung zu erhalten. Investitionen in bestimmte Bereiche können ebenfalls steuerliche Vorteile bieten. Zum Beispiel können Investitionen in energieeffiziente Technologien oder in den Ausbau erneuerbarer Energien in einigen Ländern steuerlich begünstigt sein. Es lohnt sich also, diese Möglichkeiten zu nutzen und zu prüfen, ob Sie für solche steuerlichen Anreize oder Abschreibungen qualifiziert sind. Eine ordnungsgemäße Dokumentation aller Abschreibungen und Investitionen ist hierbei von entscheidender Bedeutung, um Ihre Ansprüche zu unterstützen und bei Bedarf nachzuweisen.

Steuerberatung durch Experten

Wenn Sie bei der Optimierung Ihrer Finanzplanung professionelle Unterstützung benötigen, sollten Sie eine Steuerberatung durch Experten in Betracht ziehen. Ein erfahrener Steuerberater kann Ihnen dabei helfen, Ihre Steuerstrategie zu verbessern und potenzielle Steuervorteile optimal zu nutzen. Durch ihre Fachkenntnisse und Erfahrung können sie individuelle Lösungen für Ihre finanzielle Situation entwickeln. Ein Steuerberater kann Sie auch darüber informieren, welche steueroptimierten Anlageprodukte für Sie am besten geeignet sind. Darüber hinaus können sie Ihnen bei der ordnungsgemäßen Buchführung und Dokumentation helfen, um sicherzustellen, dass Sie alle erforderlichen Unterlagen für Ihre Steuererklärung vorliegen haben. Ein persönlicher Beratungstermin mit einem Steuerexperten kann Ihnen dabei helfen, Ihre Steueroptimierung zu maximieren und mögliche Fehler zu vermeiden.

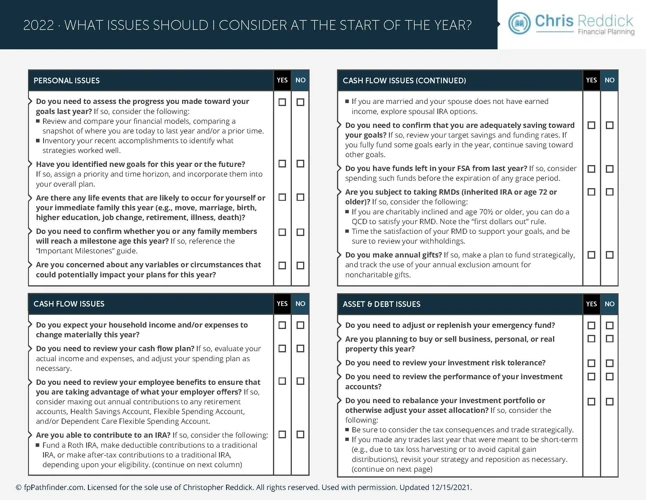

Checkliste für die Finanzplanung

Eine Checkliste für die Finanzplanung kann Ihnen helfen, Ihre steuerlichen und finanziellen Angelegenheiten effizient zu verwalten. Hier sind einige wichtige Punkte, die in Ihrer Checkliste enthalten sein sollten:

- Überprüfung der Steuersituation: Stellen Sie sicher, dass Sie über alle relevanten Informationen zu Ihren Einkünften, Ausgaben und Abzügen verfügen.

- Analysieren von ungenutzten Steuervorteilen: Überprüfen Sie, ob Sie alle Ihnen zustehenden Abzüge und Steuergutschriften nutzen, wie z.B. Kurkosten in Ihrer Steuererklärung.

- Erstellen eines Finanzplanungsbudgets: Setzen Sie sich klare finanzielle Ziele und erstellen Sie ein Budget, um Ihre Ausgaben zu kontrollieren und Ihre Einsparungen zu maximieren.

Eine sorgfältige Finanzplanung kann Ihnen helfen, Ihre Steuererstattung zu optimieren und Ihre finanzielle Situation zu verbessern. Mit Hilfe dieser Checkliste können Sie sicherstellen, dass Sie alle relevanten Aspekte Ihrer Finanzen im Blick haben und nichts übersehen.

Überprüfung der Steuersituation

Eine regelmäßige Überprüfung Ihrer Steuersituation ist von entscheidender Bedeutung, um eine optimale Steuererstattung zu erzielen. Es ist wichtig, dass Sie Ihre steuerliche Lage im Auge behalten und sicherstellen, dass Sie alle relevanten Steuervorteile nutzen. Überprüfen Sie regelmäßig Ihre steuerliche Klasse, um sicherzustellen, dass Sie in die richtige Kategorie eingestuft sind und von den entsprechenden Steuervorteilen profitieren können. Eine falsche Steuerklasse kann dazu führen, dass Sie mehr Steuern zahlen als nötig. Darüber hinaus sollten Sie Ihre Kurkosten in der Steuererklärung berücksichtigen. Wenn Sie medizinische Behandlungen hatten, könnten Sie möglicherweise einen Teil der Kosten als außergewöhnliche Belastungen absetzen. Vergessen Sie nicht, alle erforderlichen Bescheinigungen und Belege vorzulegen, um diese Abzüge geltend machen zu können. Durch eine regelmäßige Überprüfung Ihrer Steuersituation können Sie sicherstellen, dass Sie alle möglichen Abzüge und Steuervorteile nutzen, um Ihre Steuererstattung zu maximieren.

Analysieren von ungenutzten Steuervorteilen

Um Ihre Steuererstattung zu maximieren, ist es entscheidend, ungenutzte Steuervorteile zu analysieren. Hier sind einige Strategien, die Ihnen dabei helfen können:

1. Überprüfen Sie Ihre Ausgaben: Gehen Sie Ihre Ausgaben der letzten Jahre durch und identifizieren Sie potenzielle Abzüge, die Sie möglicherweise übersehen haben. Dazu gehören beispielsweise berufsbedingte Aufwendungen, Kurkosten oder Kosten für die Kindererziehung.

2. Nutzen Sie steuerliche Freibeträge: Stellen Sie sicher, dass Sie alle steuerlichen Freibeträge in Anspruch nehmen, für die Sie qualifiziert sind. Dazu gehören beispielsweise der Grundfreibetrag, Kinderfreibetrag oder Freibeträge für haushaltsnahe Dienstleistungen.

3. Prüfen Sie Ihre Vorsorgeaufwendungen: Überprüfen Sie Ihre Bescheinigung für Vorsorgeaufwendungen und vergewissern Sie sich, dass Sie alle relevanten Ausgaben für Krankenversicherungen, Altersvorsorge oder Pflegeversicherungen angegeben haben. Vergessen Sie nicht, die Bescheinigung bei Ihrer Steuererklärung einzureichen.

4. Arbeiten Sie mit einem Steuerberater zusammen: Ein professioneller Steuerberater kann Ihnen dabei helfen, alle möglichen Steuervorteile zu identifizieren und Ihre Steuererklärung entsprechend zu optimieren. Sie haben das Fachwissen und die Erfahrung, um Ihnen in allen steuerlichen Angelegenheiten zu helfen.

Indem Sie Ihre ungenutzten Steuervorteile analysieren und diese optimal nutzen, können Sie Ihre Steuererstattung erheblich erhöhen. Es lohnt sich, Zeit und Aufmerksamkeit darauf zu verwenden, um sicherzustellen, dass Sie keine finanziellen Vorteile verpassen.

Erstellen eines Finanzplanungsbudgets

Das Erstellen eines Finanzplanungsbudgets ist ein entscheidender Schritt, um Ihre Steuererstattung zu optimieren. Indem Sie ein detailliertes Budget erstellen, können Sie Ihre Einnahmen und Ausgaben genau verfolgen und überwachen. Beginnen Sie damit, Ihre monatlichen Einnahmen und Ausgaben aufzuschlüsseln. Berücksichtigen Sie dabei sowohl Ihre fixen Kosten wie Miete und Versicherungen als auch variable Ausgaben wie Lebensmittel und Unterhaltung. Das Budget ermöglicht es Ihnen, Ihre Ausgaben zu kontrollieren und unnötige Ausgaben zu reduzieren. Darüber hinaus können Sie durch eine gezielte Sparstrategie Geld für zukünftige Investitionen und Vorsorgeaufwendungen zurücklegen. Ein solides Finanzplanungsbudget hilft Ihnen nicht nur, Ihre Steuererstattung zu maximieren, sondern auch Ihre finanzielle Stabilität insgesamt zu verbessern.

Vorteile einer optimierten Finanzplanung

Eine optimierte Finanzplanung bietet eine Vielzahl von Vorteilen. Durch eine bessere Steuerplanung und -optimierung können Sie eine höhere Steuererstattung erhalten. Dies bedeutet, dass Sie mehr Geld zurückerhalten, das Sie für andere wichtige Ausgaben oder Investitionen nutzen können. Eine klare Finanzplanung ermöglicht es Ihnen auch, Ihre finanziellen Ziele besser zu definieren und zu erreichen. Indem Sie Ihre Ausgaben und Einsparungen effektiv verwalten, können Sie langfristige finanzielle Stabilität erreichen. Eine optimierte Finanzplanung kann auch dazu beitragen, Steuerschlupflöcher zu vermeiden und mögliche steuerliche Probleme zu minimieren. Ein weiterer Vorteil ist die bessere finanzielle Entscheidungsfindung. Durch die Erstellung eines Budgets und die regelmäßige Überwachung Ihrer Finanzen können Sie fundierte Entscheidungen treffen und unnötige Ausgaben vermeiden. Eine optimierte Finanzplanung bietet Ihnen somit eine solide Grundlage für ein gesünderes und erfolgreicheres finanzielles Leben.

Höhere Steuererstattungen

Eine optimierte Finanzplanung kann Ihnen nicht nur dabei helfen, höhere Steuererstattungen zu erzielen, sondern auch Ihre gesamte finanzielle Situation verbessern. Durch die Ausnutzung von Steuervorteilen und Abzügen können Sie Ihre steuerliche Belastung reduzieren und somit mehr Geld zurückerhalten. Lassen Sie keinen ungenutzten Vorteil liegen und prüfen Sie sorgfältig, welche steuerlichen Maßnahmen für Sie relevant sind. Außerdem ermöglicht Ihnen eine optimierte Finanzplanung eine bessere Kontrolle über Ihre Finanzen. Sie haben klare Finanzziele vor Augen und können Ihre Ausgaben, Ersparnisse und Investitionen entsprechend planen. Durch die Erhöhung Ihrer Steuererstattung erhalten Sie nicht nur mehr Geld zurück, sondern schaffen auch eine solide Grundlage für eine verbesserte finanzielle Stabilität. Nutzen Sie die Möglichkeiten einer optimierten Finanzplanung, um Ihre Steuererstattungen zu steigern und Ihre finanziellen Ziele zu erreichen.

Klare Finanzziele

Klare Finanzziele sind von entscheidender Bedeutung für eine optimierte Finanzplanung. Indem Sie sich klare und realistische Ziele setzen, haben Sie eine klare Richtung für Ihre finanziellen Entscheidungen. Möchten Sie beispielsweise Schulden abbauen, ein Haus kaufen oder für den Ruhestand sparen? Indem Sie diese Ziele definieren, können Sie Ihre finanziellen Ressourcen gezielter einsetzen und strategisch planen. Es ist wichtig, sich regelmäßig mit Ihren Zielen auseinanderzusetzen, sie zu überprüfen und bei Bedarf anzupassen. Durch klare Finanzziele können Sie Ihre Prioritäten setzen und Ihre Finanzplanung entsprechend ausrichten.

Verbesserte finanzielle Stabilität

Eine optimierte Finanzplanung führt nicht nur zu einer höheren Steuererstattung, sondern auch zu einer verbesserten finanziellen Stabilität. Indem Sie Ihre Einnahmen, Ausgaben und finanziellen Ziele genau im Blick behalten, können Sie ein solides Fundament für Ihre finanzielle Zukunft schaffen. Die Planung ermöglicht es Ihnen, Ihre Schulden zu reduzieren, ein Notfallfonds aufzubauen und langfristige finanzielle Ziele zu erreichen. Durch die Verfolgung eines Budgets und einer klaren Finanzstrategie können Sie auch besser auf unvorhergesehene Ausgaben reagieren und finanzielle Engpässe vermeiden. Eine verbesserte finanzielle Stabilität gibt Ihnen ein Gefühl der Sicherheit und ermöglicht es Ihnen, Ihr Geld effektiv zu verwalten und für zukünftige Bedürfnisse zu planen. Es ist nie zu spät, mit der Optimierung Ihrer Finanzplanung zu beginnen und die Vorteile einer verbesserten finanziellen Stabilität zu nutzen.

Steuerliche Änderungen und Anpassungen

Steuerliche Änderungen und Anpassungen sind ein wichtiger Aspekt der Finanzplanung. Es ist entscheidend, sich regelmäßig über die aktuellen Steuergesetze und -bestimmungen zu informieren, da diese sich ändern können. Eine gute Möglichkeit, auf dem Laufenden zu bleiben, ist die regelmäßige Verfolgung der aktuellen Steuergesetzgebung. Darüber hinaus ist es wichtig, Ihre Dokumente regelmäßig zu überprüfen und sicherzustellen, dass alle notwendigen Informationen vorhanden sind. Eine periodische Überprüfung hilft Ihnen, Änderungen in Ihrem Leben oder Ihrer finanziellen Situation zu erkennen, die steuerliche Auswirkungen haben können. Sie sollten auch Ihre Steuerstrategie optimieren, indem Sie neue Abzugs- und Investitionsmöglichkeiten nutzen. Durch diese Anpassungen können Sie Ihre Steuererstattung maximieren und sicherstellen, dass Sie alle relevanten Steuervorteile nutzen. Bleiben Sie informiert und passen Sie Ihre Finanzplanung entsprechend an, um die bestmöglichen steuerlichen Ergebnisse zu erzielen.

Verfolgung der aktuellen Steuergesetzgebung

Es ist wichtig, die aktuelle Steuergesetzgebung im Auge zu behalten, um Ihre Finanzplanung zu optimieren und mögliche Änderungen in den Steuervorschriften zu berücksichtigen. Die Steuergesetze können sich von Jahr zu Jahr ändern, und es ist daher ratsam, regelmäßig über eventuelle Änderungen informiert zu bleiben. Durch die Verfolgung der aktuellen Steuergesetzgebung können Sie sicherstellen, dass Sie Ihre Steuervorteile maximieren und mögliche neue Steueranreize nutzen können. Dies kann sich positiv auf Ihre Steuererstattung auswirken und Ihnen dabei helfen, mehr Geld zurückzuerhalten. Sie können auf dem Laufenden bleiben, indem Sie Steuerinformationen von vertrauenswürdigen Quellen suchen oder die Unterstützung eines Steuerexperten in Anspruch nehmen. Die Verfolgung der aktuellen Steuergesetzgebung ist ein wesentlicher Bestandteil einer effektiven Steuerstrategie.

Periodische Überprüfung der Dokumente

Eine periodische Überprüfung der Dokumente ist ein wichtiger Schritt, um Ihre Finanzplanung zu optimieren. Indem Sie regelmäßig Ihre Unterlagen durchgehen, können Sie sicherstellen, dass alle relevanten Informationen vorhanden sind und auf dem neuesten Stand sind. Überprüfen Sie Ihre Einnahmenbelege, Ausgabenbelege, Kontoauszüge und andere relevante Dokumente sorgfältig. Suchen Sie nach möglichen Abzugsmöglichkeiten, die Sie möglicherweise übersehen haben könnten. Stellen Sie sicher, dass Sie alle erforderlichen Bescheinigungen und Nachweise für bestimmte steuerliche Vorteile haben, wie beispielsweise für die Anlage von Kurkosten in Ihrer Steuererklärung (Kurkosten in der Steuererklärung) oder für die korrekte Einstufung Ihrer Steuerklasse, z.B. von Klasse 6 auf Klasse 1 (falsche Steuerklasse 6 statt 1). Durch eine sorgfältige Überprüfung der Dokumente können Sie sicherstellen, dass Sie alle möglichen Steuervorteile nutzen und Ihre Steuererstattung maximieren.

Optimierung der Steuerstrategie

Um Ihre Steuererstattung zu maximieren, ist es wichtig, Ihre Steuerstrategie zu optimieren. Hier sind einige Tipps, wie Sie dies erreichen können:

- Ermitteln Sie die optimalen Steuerklassen: Überprüfen Sie regelmäßig Ihre Steuerklasse, um sicherzustellen, dass Sie in der richtigen Klasse sind. Eine falsche Steuerklasse kann zu einer niedrigeren Erstattung führen. Nutzen Sie Rechner und Tools, um die für Sie ideale Steuerklasse zu ermitteln.

- Maximieren Sie Ihre steuerlichen Abzüge: Informieren Sie sich über alle möglichen Abzüge, für die Sie qualifiziert sind, wie beispielsweise Kurkosten. Stellen Sie sicher, dass Sie alle relevanten Nachweise und Belege haben, um diese Abzüge geltend zu machen.

- Nutzen Sie Steuerberater: Steuerberater können Ihnen helfen, Ihre Steuerstrategie zu optimieren und sicherzustellen, dass Sie alle Steuervorteile nutzen. Sie können Ihnen auch bei der Erstellung eines soliden Finanzplans helfen, der Ihre Steuererstattung maximiert.

Indem Sie Ihre Steuerstrategie regelmäßig optimieren und sich über die neuesten Steuergesetze und -vorschriften informieren, können Sie Ihre Steuererstattung verbessern.

Fazit

Zusammenfassend lässt sich sagen, dass es mehrere Gründe für eine geringe Steuererstattung geben kann. Eine fehlende optimierte Steuerstrategie, ungenutzte Steuervorteile und mangelnde Dokumentation können sich negativ auf Ihre Erstattung auswirken. Es ist jedoch möglich, diese Probleme anzugehen und Ihre Finanzplanung zu optimieren, um eine höhere Steuererstattung zu erzielen. Indem Sie frühzeitig planen, von Steuervorteilen profitieren und eine ordentliche Buchführung führen, können Sie sicherstellen, dass Sie alle relevanten Informationen für Ihre Steuererklärung vorliegen haben. Darüber hinaus gibt es weitere Möglichkeiten zur Steueroptimierung, wie die Anlage in steueroptimierte Anlageprodukte oder die Nutzung von Abschreibungen und Investitionen. Eine professionelle Steuerberatung kann ebenfalls hilfreich sein. Durch eine optimierte Finanzplanung können Sie nicht nur Ihre Steuererstattung maximieren, sondern auch klare Finanzziele erreichen und Ihre finanzielle Stabilität verbessern. Vergessen Sie nicht, regelmäßig Änderungen in der Steuergesetzgebung zu verfolgen und Ihre Dokumente zu überprüfen, um sicherzustellen, dass Ihre Steuerstrategie stets optimiert ist. Nutzen Sie diese Tipps und optimieren Sie Ihre Finanzplanung für eine bessere Steuererstattung.

Häufig gestellte Fragen

FAQs zur Optimierung Ihrer Steuererstattung

1. Warum sollte ich eine optimierte Steuerstrategie haben?

Eine optimierte Steuerstrategie hilft Ihnen, Ihre steuerlichen Abzüge und Vorteile optimal zu nutzen, um Ihre Steuererstattung zu maximieren.

2. Welche ungenutzten Steuervorteile gibt es häufig?

Einige häufig ungenutzte Steuervorteile sind beispielsweise Kosten für Kurbehandlungen, die in Ihrer Steuererklärung geltend gemacht werden können, oder die Möglichkeit, von der Steuerklasse 6 zur Steuerklasse 1 zu wechseln.

3. Wie kann ich meine Dokumentation verbessern?

Um eine bessere Dokumentation zu gewährleisten, sollten Sie alle relevanten Belege, Rechnungen und Unterlagen ordnungsgemäß aufbewahren und gegebenenfalls digitalisieren.

4. Wann ist der beste Zeitpunkt für die Finanzplanung?

Der beste Zeitpunkt für die Finanzplanung ist vor Beginn des Steuerjahres, um frühzeitig Maßnahmen zur Optimierung Ihrer Steuererstattung zu ergreifen.

5. Was sind steueroptimierte Anlageprodukte?

Steueroptimierte Anlageprodukte sind Finanzinstrumente, die speziell darauf ausgerichtet sind, steuerliche Vorteile wie etwa Steuerbefreiungen oder günstige Steuersätze zu bieten.

6. Welche Investitionen können meine Steuererstattung erhöhen?

Investitionen in bestimmte Assets wie Immobilien oder Unternehmen können Ihre Steuererstattung durch Abschreibungen oder Sonderregelungen erhöhen.

7. Wie kann ein Steuerberater mir helfen?

Ein erfahrener Steuerberater kann Ihnen helfen, Ihre Finanzplanung zu optimieren, alle relevanten Abzüge zu nutzen und sicherzustellen, dass Ihre Steuererklärung ordnungsgemäß und rechtzeitig eingereicht wird.

8. Wie überprüfe ich meine Steuersituation?

Sie können Ihre Steuersituation überprüfen, indem Sie Ihre Einkommens-, Ausgaben- und Abzugspositionen analysieren und überprüfen, ob Sie alle möglichen Steuervorteile in Anspruch nehmen.

9. Warum ist eine klare Finanzplanung wichtig?

Eine klare Finanzplanung hilft Ihnen, Ihre langfristigen Finanzziele zu definieren und ermöglicht Ihnen eine bessere Kontrolle über Ihre Einnahmen, Ausgaben und Investitionen.

10. Wie beeinflusst eine optimierte Finanzplanung meine finanzielle Stabilität?

Durch eine optimierte Finanzplanung können Sie Ihre finanzielle Stabilität verbessern, indem Sie Ihre Ausgaben im Griff haben, Rücklagen bilden und strategisch planen, um finanzielle Krisen zu bewältigen.