Zusammenfassung

- Einleitung

- Was ist die Gehaltsumwandlung?

- Vorteile der Gehaltsumwandlung

- Wie funktioniert die Gehaltsumwandlung?

- Was sind die verschiedenen Formen der Gehaltsumwandlung?

- Wie kann man die Gehaltsumwandlung optimal nutzen?

- Rechtliche Aspekte der Gehaltsumwandlung

- Fazit

- Häufig gestellte Fragen

- Verweise

Einleitung

Es gibt verschiedene Möglichkeiten, für die Altersvorsorge vorzusorgen und sein Einkommen effektiv einzusetzen. Eine davon ist die Gehaltsumwandlung, auch bekannt als Entgeltumwandlung oder betriebliche Altersvorsorge. Bei der Gehaltsumwandlung wird ein Teil des Bruttoeinkommens in Form von Sachleistungen oder Geldleistungen in eine betriebliche Altersvorsorge umgewandelt. Dadurch können Arbeitnehmer steuerliche Vorteile nutzen und gleichzeitig für die Zukunft vorsorgen.

Die Bedeutung der Gehaltsumwandlung liegt darin, dass sie ein effektives Instrument zur langfristigen Vermögensbildung und Alterssicherung darstellt. In diesem Artikel werden wir uns mit den verschiedenen Aspekten der Gehaltsumwandlung befassen, einschließlich ihrer Vorteile, ihres Funktionsprinzips und der verschiedenen Formen, die sie annehmen kann. Außerdem werden wir rechtliche Aspekte und Tipps zur optimalen Nutzung der Gehaltsumwandlung beleuchten.

Durch die Nutzung der Gehaltsumwandlung können Arbeitnehmer ihre finanzielle Zukunft absichern, Steuervorteile nutzen und zusätzliche Altersvorsorge aufbauen. Lassen Sie uns nun genauer betrachten, was die Gehaltsumwandlung genau ist und welche Vorteile sie bietet.

Was ist die Gehaltsumwandlung?

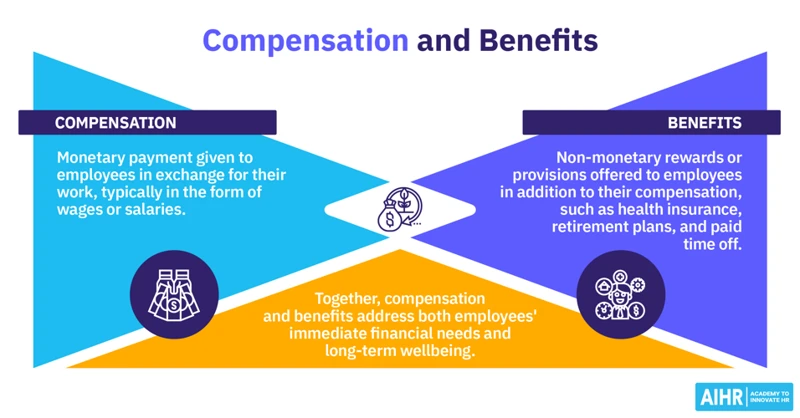

Die Gehaltsumwandlung ist ein Verfahren, bei dem ein Teil des Bruttoeinkommens eines Arbeitnehmers in eine betriebliche Altersvorsorge umgewandelt wird. Anstatt das Geld direkt als Gehalt zu erhalten, fließt es in eine Zusatzversorgung, die später im Ruhestand genutzt werden kann. Diese Form der Altersvorsorge bietet verschiedene Vorteile und ist eine effektive Möglichkeit, langfristig Vermögen aufzubauen.

Durch die Gehaltsumwandlung können Arbeitnehmer Steuervorteile nutzen, da die umgewandelten Beträge vom Bruttoeinkommen abgezogen werden und somit das zu versteuernde Einkommen verringert wird. Zusätzlich entfallen auf die umgewandelten Beträge die Sozialversicherungsbeiträge, was zu einer weiteren Ersparnis führt. Diese steuerlichen und sozialversicherungsrechtlichen Vorteile machen die Gehaltsumwandlung zu einer attraktiven Option für die Altersvorsorge.

Ein weiterer großer Vorteil der Gehaltsumwandlung besteht darin, dass sie eine zusätzliche Form der Altersvorsorge ermöglicht. Durch regelmäßige Einzahlungen in eine betriebliche Altersvorsorge kann ein solides finanzielles Polster für den Ruhestand aufgebaut werden. Dies ist besonders wichtig, da die gesetzliche Rente oft nicht ausreicht, um den gewohnten Lebensstandard im Alter zu halten.

Es ist wichtig anzumerken, dass die Gehaltsumwandlung bestimmten rechtlichen Rahmenbedingungen unterliegt. Hierzu gehören arbeitsrechtliche Grundlagen, steuerliche Regelungen und sozialversicherungsrechtliche Aspekte. Eine sorgfältige Planung und Beratung sind daher unerlässlich, um die Gehaltsumwandlung optimal zu nutzen. Weitere Informationen zu den rechtlichen Aspekten finden Sie in unseren folgenden Abschnitten zu diesem Thema.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Vorteile der Gehaltsumwandlung

Die Gehaltsumwandlung bietet eine Vielzahl von Vorteilen für Arbeitnehmer. Ein wesentlicher Vorteil liegt in den Steuervorteilen. Durch die Umwandlung eines Teils des Bruttoeinkommens in eine betriebliche Altersvorsorge reduziert sich das zu versteuernde Einkommen. Dadurch werden auch die Steuerzahlungen verringert. Zusätzlich entfallen auf die umgewandelten Beträge die Sozialversicherungsbeiträge, was zu einer weiteren finanziellen Entlastung führt. Diese steuerlichen und sozialversicherungsrechtlichen Vorteile machen die Gehaltsumwandlung zu einer attraktiven Option für die Altersvorsorge.

Ein weiterer großer Vorteil der Gehaltsumwandlung besteht in der zusätzlichen Altersvorsorge. Durch regelmäßige Einzahlungen in eine betriebliche Altersvorsorge können Arbeitnehmer ein solides finanzielles Polster für den Ruhestand aufbauen. Dies ist besonders wichtig, da die gesetzliche Rente oft nicht ausreicht, um den gewohnten Lebensstandard im Alter zu halten. Die Gehaltsumwandlung ermöglicht es Arbeitnehmern, individuell für ihre finanzielle Zukunft vorzusorgen und zusätzliche Absicherung zu schaffen.

Es ist jedoch wichtig zu beachten, dass die Gehaltsumwandlung gewissen rechtlichen Rahmenbedingungen unterliegt und eine individuelle Finanzplanung erfordert. Eine professionelle Beratung kann dabei helfen, die optimale Form der Gehaltsumwandlung zu wählen und die persönlichen Vorteile bestmöglich zu nutzen. Weitere Informationen zu verschiedenen Formen der Gehaltsumwandlung finden Sie in unserem nächsten Abschnitt darüber.

Steuervorteile

Die Gehaltsumwandlung bietet eine Vielzahl von Steuervorteilen für Arbeitnehmer. Hier sind einige der wichtigsten Steuervorteile im Zusammenhang mit der Gehaltsumwandlung:

1. Steuerliche Absetzbarkeit: Die umgewandelten Beträge werden vom Bruttoeinkommen abgezogen, was zu einer Reduzierung des zu versteuernden Einkommens führt. Dadurch können Arbeitnehmer weniger Steuern zahlen und ihr Nettoeinkommen erhöhen.

2. Progressionsvorbehalt: Die umgewandelten Beträge unterliegen nicht dem Progressionsvorbehalt. Das bedeutet, dass sie nicht dazu führen, dass der Steuersatz für das restliche zu versteuernde Einkommen erhöht wird. Dadurch kann die Steuerbelastung insgesamt verringert werden.

3. Abgeltungsteuer: Die Erträge aus der betrieblichen Altersvorsorge unterliegen erst bei Auszahlung der Abgeltungsteuer. Dies kann zu einer Steuerersparnis führen, insbesondere wenn Arbeitnehmer im Rentenalter möglicherweise in einer niedrigeren Steuerklasse sind als während ihrer Erwerbstätigkeit.

4. Riester-Förderung: Unter bestimmten Voraussetzungen kann die Gehaltsumwandlung auch von der staatlichen Riester-Förderung profitieren. Arbeitnehmer, die förderberechtigt sind, erhalten Zulagen und möglicherweise auch eine zusätzliche Steuerersparnis. Weitere Informationen zur Riester-Förderung finden Sie hier.

Es ist jedoch wichtig zu beachten, dass die individuelle steuerliche Situation jedes Arbeitnehmers unterschiedlich ist. Es ist ratsam, einen Steuerberater zu konsultieren, um die spezifischen Steuervorteile im Zusammenhang mit der Gehaltsumwandlung zu verstehen und zu maximieren.

Sozialversicherungsbeiträge

Die Gehaltsumwandlung hat auch erhebliche Auswirkungen auf die Sozialversicherungsbeiträge. Durch die Umwandlung eines Teils des Bruttoeinkommens in eine betriebliche Altersvorsorge werden die umgewandelten Beträge nicht in die Beitragsberechnung der Sozialversicherung einbezogen. Das bedeutet, dass sowohl der Arbeitnehmer als auch der Arbeitgeber auf diese Beträge keine Sozialversicherungsbeiträge zahlen müssen.

Diese Befreiung von den Sozialversicherungsbeiträgen stellt einen finanziellen Vorteil für Arbeitnehmer dar. Durch die Reduzierung der beitragspflichtigen Einnahmen können sie ihren Abgabenanteil senken und somit mehr netto vom Brutto erhalten. Diese Ersparnis kann wiederum für zusätzliche Vorsorgeleistungen oder andere finanzielle Bedürfnisse genutzt werden.

Allerdings ist zu beachten, dass diese Beitragsbefreiung auf bestimmte Grenzen begrenzt ist. Es gibt eine Beitragsbemessungsgrenze, bis zu der die Sozialversicherungsbeiträge entfallen. Beträge, die über dieser Grenze liegen, sind weiterhin sozialversicherungspflichtig.

Es ist wichtig zu beachten, dass die Gehaltsumwandlung in Bezug auf die Sozialversicherungsbeiträge keine Auswirkungen auf den Anspruch auf Sozialleistungen hat. Die umgewandelten Beträge werden nicht als Einkommen für die Berechnung von Sozialleistungen berücksichtigt, da sie bereits vorab in die betriebliche Altersvorsorge eingezahlt wurden.

Weitere Informationen zu den Auswirkungen der Gehaltsumwandlung auf Sozialversicherungsbeiträge und andere relevante Themen im Zusammenhang mit privater Altersvorsorge finden Sie unter diesem [internen Link](/private-rentenversicherung-bei-scheidung/).

Zusätzliche Altersvorsorge

Die Gehaltsumwandlung bietet einen weiteren Vorteil in Bezug auf die zusätzliche Altersvorsorge. Durch regelmäßige Einzahlungen in eine betriebliche Altersvorsorge können Arbeitnehmer ein zusätzliches finanzielles Polster für den Ruhestand aufbauen. Diese zusätzliche Altersvorsorge ist wichtig, da die gesetzliche Rente oft nicht ausreicht, um den gewohnten Lebensstandard im Alter aufrechtzuerhalten.

Hier sind einige Möglichkeiten, wie die Gehaltsumwandlung zur zusätzlichen Altersvorsorge beitragen kann:

1. Betriebliche Altersvorsorge: Arbeitnehmer können ihre umgewandelten Gehaltsbestandteile in eine betriebliche Altersvorsorge einzahlen. Dies kann in Form von Direktversicherungen, Pensionsfonds oder Pensionskassen erfolgen. Diese zusätzliche Altersvorsorge kann dazu beitragen, dass im Ruhestand ein stabiles monatliches Einkommen generiert wird.

2. Riester-Rente: Die Riester-Rente ist eine Form der zusätzlichen Altersvorsorge, die staatlich gefördert wird. Durch die Gehaltsumwandlung können Arbeitnehmer zusätzliches Kapital in einen Riester-Vertrag einzahlen. Dies ermöglicht den Aufbau einer privaten Altersvorsorge, die durch staatliche Zulagen und Steuervorteile attraktiv ist. Mehr Informationen zu Erfahrungen mit der Riester-Rente finden Sie [hier](/metallrente-erfahrungen/).

3. Private Rentenversicherung: Ein weiterer Weg, um zusätzliche Altersvorsorge aufzubauen, ist durch eine private Rentenversicherung. Durch die Gehaltsumwandlung können Arbeitnehmer regelmäßige Beiträge in eine private Rentenversicherung einzahlen. Diese Versicherung dient als ergänzende Altersvorsorge und bietet im Ruhestand eine garantierte lebenslange Rente. Erfahren Sie mehr über private Rentenversicherungen bei Scheidung [hier](/private-rentenversicherung-bei-scheidung/).

Die zusätzliche Altersvorsorge durch die Gehaltsumwandlung ermöglicht es Arbeitnehmern, ihre finanzielle Zukunft abzusichern und ein ausreichendes Einkommen im Ruhestand zu gewährleisten. Es ist jedoch wichtig, individuelle Bedürfnisse und finanzielle Ziele zu berücksichtigen, um die optimale Form der zusätzlichen Altersvorsorge zu wählen.

Wie funktioniert die Gehaltsumwandlung?

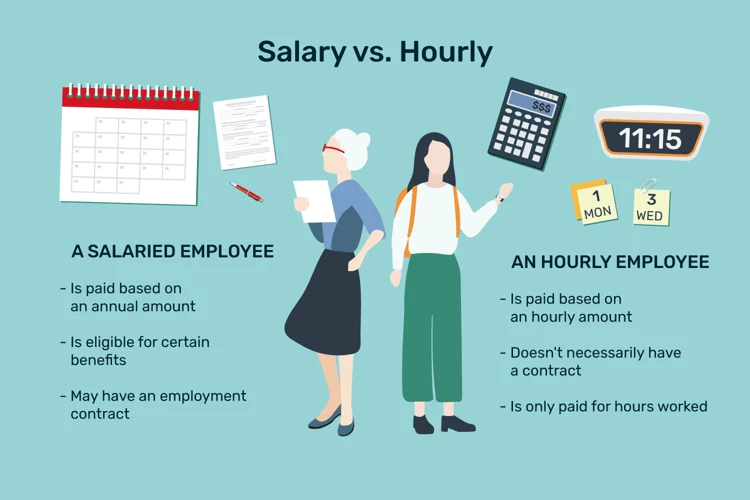

Die Gehaltsumwandlung funktioniert auf folgende Weise: Der Arbeitnehmer vereinbart mit seinem Arbeitgeber, dass ein Teil seines Bruttoeinkommens nicht als Gehalt ausgezahlt wird, sondern stattdessen in eine betriebliche Altersvorsorge investiert wird. Der umgewandelte Betrag wird direkt vom Bruttoeinkommen abgezogen, bevor Steuern und Sozialversicherungsbeiträge berechnet werden.

Der Arbeitnehmer hat die Möglichkeit, verschiedene Durchführungswege der Gehaltsumwandlung zu wählen. Eine Möglichkeit besteht darin, ein sogenanntes Pensionskassenmodell zu nutzen, bei dem das umgewandelte Gehalt in eine Pensionskasse fließt. Eine andere Option ist die Direktversicherung, bei der das umgewandelte Gehalt zur Finanzierung einer privaten Rentenversicherung verwendet wird.

Bei der Gehaltsumwandlung müssen bestimmte Grenzen beachtet werden. Es gibt einen gesetzlich festgelegten Höchstbetrag, bis zu dem umgewandelt werden kann. Dieser richtet sich nach den individuellen Versorgungsbedürfnissen und der Versicherungspflichtgrenze. Außerdem ist es wichtig zu beachten, dass das umgewandelte Gehalt während der Ansparphase nicht in vollem Umfang verfügbar ist und erst im Rentenalter ausgezahlt wird.

Die genauen Details und Modalitäten der Gehaltsumwandlung variieren je nach Unternehmen und individuellen Vereinbarungen. Es ist ratsam, sich vor der Entscheidung für die Gehaltsumwandlung von einem Experten beraten zu lassen, um die beste Vorgehensweise entsprechend der eigenen Lebenssituation und Ziele festzulegen.

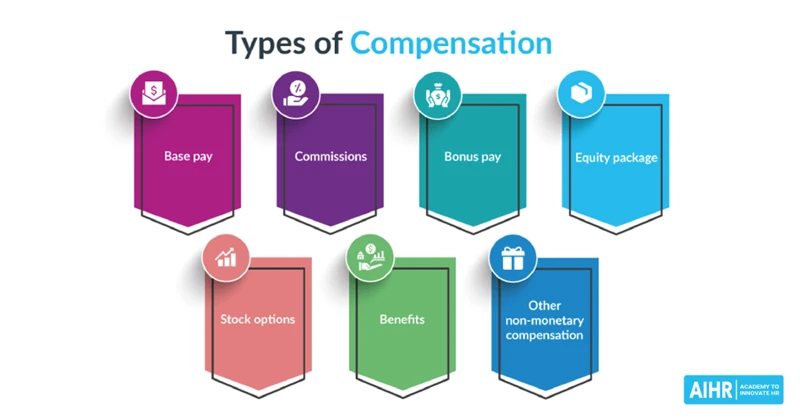

Was sind die verschiedenen Formen der Gehaltsumwandlung?

Es gibt verschiedene Formen der Gehaltsumwandlung, die Arbeitnehmer nutzen können, um für ihre Altersvorsorge zu sparen. Hier sind einige der gängigsten Optionen:

1. Direktversicherung: Bei dieser Form der Gehaltsumwandlung schließt der Arbeitgeber eine Lebensversicherung für den Arbeitnehmer ab. Die Beiträge werden direkt vom Bruttoeinkommen abgezogen und in die Versicherung eingezahlt. Im Ruhestand erhält der Arbeitnehmer eine lebenslange Rente oder eine einmalige Auszahlung.

2. Pensionskasse: Dabei handelt es sich um eine betriebliche Altersvorsorgeeinrichtung, bei der der Arbeitgeber die Beiträge in eine Pensionskasse einzahlt. Das Geld wird dann professionell verwaltet und im Ruhestand als monatliche Rente oder als Kapitalauszahlung zur Verfügung gestellt.

3. Pensionsfonds: Ein Pensionsfonds ist eine Kapitalanlagegesellschaft, die das Geld der Arbeitnehmer in verschiedene Anlageklassen investiert, um eine Rendite zu erzielen. Im Ruhestand wird das angesammelte Kapital in Form einer lebenslangen Rente oder als einmalige Auszahlung ausgezahlt.

4. Unterstützungskasse: Eine Unterstützungskasse ist eine betriebliche Altersversorgungseinrichtung, die in der Regel von größeren Unternehmen eingerichtet wird. Hier werden die Beiträge der Arbeitnehmer in eine separate Vermögensmasse eingezahlt, aus der später Leistungen erbracht werden.

5. Riester-Rente: Die Riester-Rente ist eine staatlich geförderte Form der Altersvorsorge. Hier können Arbeitnehmer durch eigene Beiträge und staatliche Zulagen eine private Altersvorsorge aufbauen. Die Riester-Rente kann auch in Verbindung mit der Gehaltsumwandlung genutzt werden.

Jede Form der Gehaltsumwandlung hat ihre eigenen Vor- und Nachteile. Es ist wichtig, die individuellen Bedürfnisse und finanziellen Ziele zu berücksichtigen, um die passende Form der Gehaltsumwandlung auszuwählen. Eine qualifizierte Finanzberatung kann hierbei helfen, die richtige Entscheidung zu treffen.

Wie kann man die Gehaltsumwandlung optimal nutzen?

Um die Gehaltsumwandlung optimal zu nutzen, sollten Sie einige wichtige Punkte beachten:

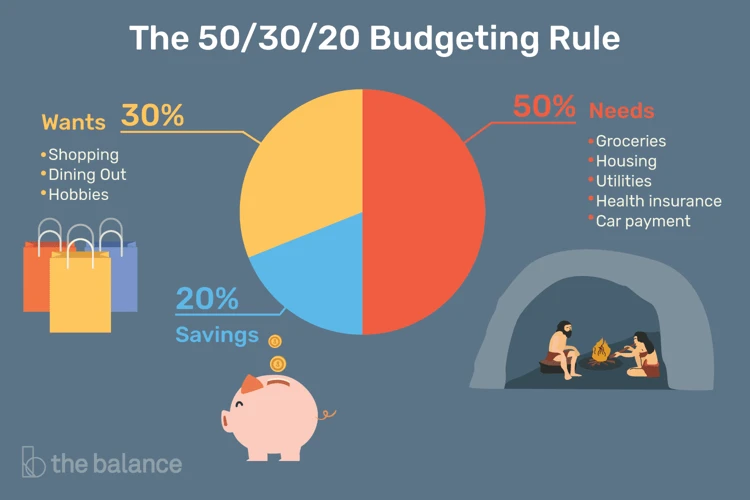

1. Individuelle Finanzplanung: Nehmen Sie sich die Zeit, Ihre finanziellen Ziele und Bedürfnisse zu analysieren. Berücksichtigen Sie dabei auch Ihre aktuellen und zukünftigen Lebensumstände. Die Gehaltsumwandlung sollte in Ihre individuelle Finanzplanung integriert werden, um sicherzustellen, dass sie Ihren langfristigen Bedürfnissen entspricht.

2. Entscheidung für den richtigen Durchführungsweg: Es gibt verschiedene Durchführungswege für die betriebliche Altersvorsorge. Informieren Sie sich über die verschiedenen Optionen und wählen Sie den Durchführungsweg, der am besten zu Ihnen und Ihren Zielen passt. Berücksichtigen Sie dabei auch steuerliche und rechtliche Rahmenbedingungen.

3. Regelmäßige Überprüfung und Anpassung: Die finanzielle Situation und die persönlichen Bedürfnisse können sich im Laufe der Zeit ändern. Nehmen Sie sich daher regelmäßig Zeit, um Ihre Gehaltsumwandlung zu überprüfen und anzupassen. Prüfen Sie, ob die gewählte Form der betrieblichen Altersvorsorge noch Ihren Bedürfnissen entspricht und ob Anpassungen erforderlich sind.

Durch eine sorgfältige Planung, die Auswahl des richtigen Durchführungswegs und regelmäßige Überprüfung und Anpassung können Sie die Gehaltsumwandlung optimal nutzen und den bestmöglichen Nutzen daraus ziehen. Denken Sie daran, sich bei Bedarf von einem professionellen Finanzberater oder Fachexperten beraten zu lassen. Ihre individuellen Ziele und Bedürfnisse stehen im Mittelpunkt, um Ihre Altersvorsorge zu optimieren.

Individuelle Finanzplanung

Eine individuelle Finanzplanung ist ein wesentlicher Schritt, um die Gehaltsumwandlung optimal zu nutzen. Jeder Arbeitnehmer hat unterschiedliche finanzielle Ziele und Bedürfnisse, daher ist es wichtig, eine persönliche Finanzstrategie zu entwickeln.

Bei der individuellen Finanzplanung sollten verschiedene Faktoren berücksichtigt werden, wie zum Beispiel das Alter, die finanzielle Situation, die langfristigen Ziele und die Risikobereitschaft. Es ist ratsam, eine professionelle Finanzberatung in Anspruch zu nehmen, um die individuellen Bedürfnisse und Ziele zu analysieren und eine maßgeschneiderte Finanzstrategie zu entwickeln.

Ein wichtiger Aspekt der individuellen Finanzplanung ist die Festlegung eines angemessenen Betrags für die Gehaltsumwandlung. Es ist empfehlenswert, einen Betrag zu wählen, der den eigenen finanziellen Möglichkeiten entspricht, aber gleichzeitig eine ausreichende Altersvorsorge ermöglicht. Dabei sollten auch mögliche Veränderungen in der Lebenssituation wie z.B. Familienplanung oder Immobilienfinanzierung berücksichtigt werden.

Darüber hinaus ist es ratsam, die individuelle Finanzplanung regelmäßig zu überprüfen und anzupassen. Die persönlichen Ziele und finanziellen Bedürfnisse können sich im Laufe der Zeit ändern, daher ist es wichtig, die gewählte Finanzstrategie anzupassen und gegebenenfalls neue Möglichkeiten der Gehaltsumwandlung zu nutzen.

Eine individuelle Finanzplanung ist ein wichtiger Schritt, um die Gehaltsumwandlung effektiv zu nutzen und seine finanzielle Zukunft abzusichern. Durch eine sorgfältige Analyse der eigenen Bedürfnisse und Ziele können Arbeitnehmer die geeigneten Maßnahmen ergreifen, um eine solide Altersvorsorge aufzubauen.

Entscheidung für den richtigen Durchführungsweg

Bei der Gehaltsumwandlung ist es wichtig, den richtigen Durchführungsweg zu wählen. Es gibt verschiedene Möglichkeiten, wie die betriebliche Altersvorsorge umgesetzt werden kann. Die Entscheidung für den richtigen Durchführungsweg hängt von individuellen Faktoren und Bedürfnissen ab. Hier sind einige wichtige Punkte zu beachten:

1. Direktzusage: Bei der Direktzusage wird der umgewandelte Gehaltsanteil direkt vom Arbeitgeber in eine Zusatzversorgung investiert. Der Arbeitgeber übernimmt die Verantwortung für die Durchführung und die Zahlungen im Ruhestand.

2. Unterstützungskasse: Eine Unterstützungskasse ist eine von Unternehmen gegründete Versorgungseinrichtung, die die betriebliche Altersvorsorge verwaltet. Hierbei werden die umgewandelten Beträge von der Unterstützungskasse angelegt und später als Rente ausgezahlt.

3. Pensionskasse: Eine Pensionskasse ist eine rechtlich selbstständige Einrichtung, die von mehreren Unternehmen gemeinsam genutzt wird. Hier werden die umgewandelten Beträge in einen gemeinsamen Topf eingezahlt und später als Rente ausgezahlt.

4. Pensionsfonds: Ein Pensionsfonds ist eine Form der betrieblichen Altersvorsorge, bei der die umgewandelten Beträge in ein Wertpapierdepot investiert werden. Die Rendite hängt dabei von der Entwicklung der Kapitalmärkte ab.

5. Direktversicherung: Bei einer Direktversicherung schließt der Arbeitnehmer eine Versicherung ab, in die die umgewandelten Beträge eingezahlt werden. Diese Versicherung wird dann im Ruhestand als Rente ausgezahlt.

Die Entscheidung für den richtigen Durchführungsweg hängt von individuellen Faktoren wie zum Beispiel der Unternehmensgröße, dem Arbeitgeberbeitrag und den persönlichen Vorstellungen ab. Es ist ratsam, sich von einem Experten beraten zu lassen, um die beste Lösung für die eigene Situation zu finden.

Regelmäßige Überprüfung und Anpassung

Die regelmäßige Überprüfung und Anpassung der Gehaltsumwandlung ist ein wichtiger Schritt, um sicherzustellen, dass sie den individuellen Bedürfnissen und Zielen des Arbeitnehmers entspricht. Da sich die persönlichen und finanziellen Umstände im Laufe der Zeit ändern können, ist es ratsam, die Gehaltsumwandlung regelmäßig zu evaluieren und gegebenenfalls anzupassen.

Eine regelmäßige Überprüfung ermöglicht es, die Altersvorsorge auf dem neuesten Stand zu halten und sicherzustellen, dass sie den gewünschten Ertrag erzielt. Es ist wichtig zu prüfen, ob die gewählte Form der Gehaltsumwandlung immer noch angemessen ist und den individuellen Anforderungen gerecht wird. Gegebenenfalls können bestimmte Anlagestrategien angepasst oder neue Optionen in Betracht gezogen werden.

Zusätzlich sollten bei einer regelmäßigen Überprüfung auch steuerliche und rechtliche Änderungen berücksichtigt werden. Steuervorschriften und Gesetze können sich im Laufe der Zeit ändern, was Auswirkungen auf die Gehaltsumwandlung haben kann. Es ist ratsam, sich regelmäßig über aktuelle Entwicklungen zu informieren und gegebenenfalls professionellen Rat einzuholen, um sicherzustellen, dass die Gehaltsumwandlung weiterhin den bestmöglichen Nutzen bietet.

Insgesamt ist die regelmäßige Überprüfung und Anpassung der Gehaltsumwandlung entscheidend, um sicherzustellen, dass sie den individuellen Bedürfnissen und Zielen des Arbeitnehmers gerecht wird. Durch eine regelmäßige Evaluierung kann die Altersvorsorge optimiert werden, um langfristig finanzielle Sicherheit zu gewährleisten.

Rechtliche Aspekte der Gehaltsumwandlung

Bei der Gehaltsumwandlung spielen rechtliche Aspekte eine wichtige Rolle. Es gibt bestimmte arbeitsrechtliche Grundlagen, die die Durchführung und Gestaltung der Gehaltsumwandlung regeln. Dazu gehören beispielsweise Regelungen zu den Informationspflichten des Arbeitgebers gegenüber den Arbeitnehmern oder die Möglichkeit, die Gehaltsumwandlung mittels Betriebsvereinbarungen zu regeln. Darüber hinaus gibt es steuerliche Regelungen, die die steuerliche Behandlung der umgewandelten Beträge betreffen. Hier stehen verschiedene Durchführungswege zur Auswahl, wie beispielsweise die Direktversicherung, die Pensionskasse oder der Pensionsfonds. Jeder Durchführungsweg hat seine spezifischen steuerlichen Besonderheiten. Auch die sozialversicherungsrechtlichen Rahmenbedingungen sind zu beachten, da auf die umgewandelten Beträge keine Sozialversicherungsbeiträge erhoben werden. Es ist wichtig, sich über die rechtlichen Aspekte der Gehaltsumwandlung zu informieren und gegebenenfalls fachkundigen Rat einzuholen, um mögliche Risiken zu vermeiden und die Vorteile dieser Form der Altersvorsorge optimal zu nutzen.

Arbeitsrechtliche Grundlagen

Die Gehaltsumwandlung unterliegt verschiedenen arbeitsrechtlichen Grundlagen, die sowohl Arbeitgeber als auch Arbeitnehmer beachten müssen. Hier sind einige wichtige Punkte zu beachten:

- Freiwillige Teilnahme: Die Teilnahme an der Gehaltsumwandlung ist in der Regel freiwillig. Arbeitgeber können jedoch bestimmte Voraussetzungen festlegen, wie beispielsweise eine Mindestbeschäftigungsdauer, um an dem Programm teilnehmen zu können.

- Informationspflicht: Arbeitgeber sind dazu verpflichtet, ihre Arbeitnehmer über die Möglichkeiten der Gehaltsumwandlung zu informieren. Dazu gehört auch die Bereitstellung von Informationen über die verschiedenen Durchführungswege und deren Vor- und Nachteile.

- Vereinbarung: Für die Gehaltsumwandlung ist eine schriftliche Vereinbarung zwischen Arbeitgeber und Arbeitnehmer erforderlich. In dieser Vereinbarung werden die Details der Umwandlung festgelegt, einschließlich des umzuwandelnden Betrags und des gewählten Durchführungswegs.

- Wechsel der Durchführungswege: Arbeitnehmer haben das Recht, den Durchführungsweg für ihre betriebliche Altersvorsorge zu wechseln. Dies kann beispielsweise erforderlich sein, wenn sich die persönliche Situation ändert oder ein anderer Durchführungsweg attraktiver wird.

Es ist wichtig, dass Arbeitgeber und Arbeitnehmer die arbeitsrechtlichen Grundlagen der Gehaltsumwandlung kennen und einhalten, um rechtliche Konsequenzen zu vermeiden. Eine sorgfältige Planung und Beratung können dabei helfen, die Gehaltsumwandlung erfolgreich umzusetzen und langfristig von den Vorteilen zu profitieren.

Steuerliche Regelungen

Bei der Gehaltsumwandlung gelten bestimmte steuerliche Regelungen, die es zu beachten gilt. Durch die Umwandlung eines Teils des Bruttoeinkommens in eine betriebliche Altersvorsorge reduziert sich das zu versteuernde Einkommen des Arbeitnehmers. Dies führt dazu, dass weniger Einkommensteuer gezahlt werden muss.

Ein großer Vorteil der Gehaltsumwandlung ist, dass die umgewandelten Beträge steuerfrei in die betriebliche Altersvorsorge fließen. Sie werden nicht wie reguläres Einkommen besteuert, sondern erst bei der Auszahlung während des Ruhestands. Dadurch können Arbeitnehmer ihre Steuerlast in der aktiven Berufsphase senken und gleichzeitig für ihre Altersvorsorge vorsorgen.

Es ist jedoch wichtig zu beachten, dass es Grenzen bei der steuerlichen Förderung der Gehaltsumwandlung gibt. Es gelten bestimmte Höchstgrenzen für den jährlichen Umwandlungsbetrag. Diese Grenzen werden regelmäßig angepasst und sollten bei der individuellen Finanzplanung berücksichtigt werden.

Zusätzlich zur Einkommensteuer fallen bei der Auszahlung der betrieblichen Altersvorsorge Steuern an. Allerdings gibt es hier steuerliche Freibeträge, die dafür sorgen, dass nur ein Teil der Auszahlungen besteuert wird. Dies kann den Steuervorteil der Gehaltsumwandlung weiter verstärken.

Es ist ratsam, sich von einem Steuerberater oder einem Experten für betriebliche Altersvorsorge beraten zu lassen, um die steuerlichen Regelungen der Gehaltsumwandlung optimal zu nutzen und mögliche Fallstricke zu vermeiden. Eine gute Finanzplanung unterstützt dabei, das Beste aus der steuerlichen Förderung herauszuholen und die individuellen Bedürfnisse und Ziele zu berücksichtigen.

Sozialversicherungsrechtliche Rahmenbedingungen

Bei der Gehaltsumwandlung spielen auch sozialversicherungsrechtliche Rahmenbedingungen eine wichtige Rolle. Es gibt bestimmte Regelungen, die beachtet werden müssen, um die Vorteile der Gehaltsumwandlung optimal nutzen zu können. Hier sind einige wichtige Punkte zu den sozialversicherungsrechtlichen Aspekten der Gehaltsumwandlung:

– Beitragsfreiheit: Die umgewandelten Beträge sind von den Beiträgen zur gesetzlichen Sozialversicherung befreit. Das bedeutet, dass sowohl Arbeitnehmer als auch Arbeitgeber keine Sozialversicherungsbeiträge auf die umgewandelten Beträge zahlen müssen. Dadurch erhöht sich das Nettoeinkommen des Arbeitnehmers.

– Beitragsbemessungsgrenzen: Auch bei der Gehaltsumwandlung gelten die Beitragsbemessungsgrenzen der Sozialversicherung. Das bedeutet, dass nur Beträge bis zur Beitragsbemessungsgrenze von den Sozialversicherungsbeiträgen befreit sind. Einkommen, das den Grenzwert überschreitet, unterliegt weiterhin den üblichen Sozialversicherungsabgaben.

– Rentenversicherungspflicht: Durch die Gehaltsumwandlung wird auch die Rentenversicherungspflicht erfüllt. Die umgewandelten Beträge fließen in die betriebliche Altersvorsorge und erhöhen somit die Ansprüche auf eine zusätzliche Rente im Alter.

– Versicherungspflichtgrenze: Bei der Gehaltsumwandlung muss beachtet werden, dass die Versicherungspflichtgrenze der gesetzlichen Krankenversicherung eingehalten wird. Wenn das umgewandelte Einkommen über dieser Grenze liegt, kann der Arbeitnehmer sich von der gesetzlichen Krankenversicherungspflicht befreien lassen und eine private Krankenversicherung wählen.

Es ist wichtig, sich bezüglich der sozialversicherungsrechtlichen Rahmenbedingungen der Gehaltsumwandlung gut zu informieren und ggf. professionellen Rat einzuholen. Jeder Arbeitnehmer hat individuelle Voraussetzungen und es kann verschiedene Möglichkeiten geben, die Sozialversicherungsbeiträge zu optimieren und die besten Vorteile aus der Gehaltsumwandlung zu ziehen.

Fazit

Zusammenfassend kann gesagt werden, dass die Gehaltsumwandlung eine bedeutende Rolle bei der langfristigen finanziellen Absicherung und Altersvorsorge spielt. Durch die Umwandlung eines Teils des Bruttoeinkommens in eine betriebliche Altersvorsorge können Arbeitnehmer von Steuervorteilen und Ersparnissen bei den Sozialversicherungsbeiträgen profitieren. Darüber hinaus ermöglicht die Gehaltsumwandlung den Aufbau einer zusätzlichen Altersvorsorge, die die gesetzliche Rente ergänzt.

Es ist jedoch wichtig zu beachten, dass die Gehaltsumwandlung bestimmten rechtlichen Rahmenbedingungen unterliegt. Arbeitnehmer sollten sich über die arbeitsrechtlichen Grundlagen, steuerlichen Regelungen und sozialversicherungsrechtlichen Aspekte informieren und möglicherweise professionelle Beratung in Anspruch nehmen, um die Gehaltsumwandlung optimal zu nutzen.

Eine individuelle Finanzplanung ist ebenfalls entscheidend, um die Gehaltsumwandlung effektiv einzusetzen. Arbeitnehmer sollten ihre finanziellen Ziele und Bedürfnisse berücksichtigen und den richtigen Durchführungsweg wählen, der ihren Anforderungen am besten entspricht. Zudem ist es ratsam, die Gehaltsumwandlung regelmäßig zu überprüfen und bei Bedarf anzupassen, um sicherzustellen, dass sie den gewünschten langfristigen Nutzen bringt.

Insgesamt bietet die Gehaltsumwandlung eine attraktive Möglichkeit, für die Altersvorsorge vorzusorgen und Steuervorteile zu nutzen. Arbeitnehmer sollten sich über die verschiedenen Möglichkeiten informieren und die Gehaltsumwandlung gezielt in ihre individuelle Finanzplanung integrieren. Mit der richtigen Vorgehensweise kann die Gehaltsumwandlung dazu beitragen, eine solide finanzielle Basis für die Zukunft aufzubauen.

Häufig gestellte Fragen

FAQs zur Gehaltsumwandlung

1. Wie funktioniert die Gehaltsumwandlung?

Die Gehaltsumwandlung erfolgt, indem ein Teil des Bruttoeinkommens eines Arbeitnehmers in eine betriebliche Altersvorsorge umgewandelt wird. Das umgewandelte Geld wird anschließend genutzt, um im Ruhestand finanziell abgesichert zu sein.

2. Welche Vorteile bietet die Gehaltsumwandlung?

Die Gehaltsumwandlung bietet mehrere Vorteile, darunter Steuervorteile, Ersparnisse bei den Sozialversicherungsbeiträgen und die Möglichkeit zusätzlicher Altersvorsorge.

3. Kann ich die umgewandelten Beträge frei verwalten?

Die umgewandelten Beträge werden in eine betriebliche Altersvorsorge investiert, die je nach Durchführungsweg unterschiedliche Anlagemöglichkeiten bieten kann. Es liegt jedoch in der Regel nicht in Ihrer Hand, die Beträge direkt zu verwalten.

4. Ist die Gehaltsumwandlung für jeden Arbeitnehmer möglich?

Die Gehaltsumwandlung steht grundsätzlich allen Arbeitnehmern offen, jedoch entscheidet der Arbeitgeber, ob er diese Möglichkeit anbietet und unter welchen Bedingungen.

5. Kann ich die Gehaltsumwandlung jederzeit beenden?

Es ist in der Regel möglich, die Gehaltsumwandlung zu beenden. Beachten Sie jedoch, dass es in einigen Fällen bestimmte Fristen oder Bedingungen geben kann, die erfüllt werden müssen.

6. Wie wirkt sich die Gehaltsumwandlung auf meine Steuererklärung aus?

Die umgewandelten Beträge werden vom zu versteuernden Einkommen abgezogen, was zu einer Verringerung der Steuerlast führen kann. Es empfiehlt sich jedoch, einen Steuerberater zu konsultieren, um Ihre individuelle Situation genau zu bewerten.

7. Was passiert mit der betrieblichen Altersvorsorge, wenn ich den Arbeitgeber wechsle?

In der Regel können Sie Ihre betriebliche Altersvorsorge mitnehmen und entweder in den neuen Arbeitgebervertrag integrieren oder in eine private Altersvorsorge überführen.

8. Welche Auswirkungen hat die Gehaltsumwandlung auf meine spätere Rente?

Die Gehaltsumwandlung kann dazu beitragen, dass Sie im Ruhestand zusätzliche Einnahmen haben und Ihre gesetzliche Rente ergänzen. Dies kann zu einem höheren Lebensstandard im Alter führen.

9. Gibt es andere Möglichkeiten der Altersvorsorge neben der Gehaltsumwandlung?

Ja, es gibt verschiedene Formen der Altersvorsorge, wie beispielsweise die Riester-Rente, private Rentenversicherungen oder auch betriebliche Altersvorsorgepläne wie die MetallRente. Es kann sinnvoll sein, verschiedene Optionen zu prüfen und auf Ihre individuellen Bedürfnisse abzustimmen.

10. Muss ich den Arbeitgeberwechsel melden, wenn ich eine Gehaltsumwandlung habe?

Grundsätzlich müssen Sie den Arbeitgeberwechsel Ihrem neuen Arbeitgeber mitteilen. Dabei sollten Sie auch angeben, dass Sie eine Gehaltsumwandlung haben, damit diese im neuen Arbeitsvertrag berücksichtigt werden kann.