Sie möchten mehr über steuerfreie Bezüge erfahren? Steuerfreie Bezüge sind ein wichtiger Aspekt der persönlichen Finanzplanung und können erhebliche Vorteile bieten. Um jedoch das Beste aus diesen Vorteilen zu ziehen, ist es wichtig, das notwendige Wissen darüber zu haben. In diesem Artikel erfahren Sie alles, was Sie über steuerfreie Bezüge wissen müssen, einschließlich der verschiedenen Arten von steuerfreien Bezügen, wie Sie sie erhalten können, ihre steuerliche Behandlung und mögliche Fallstricke. Wir werden auch Tipps zur Optimierung Ihrer steuerfreien Bezüge geben und Ihnen häufig gestellte Fragen beantworten. Lesen Sie weiter, um Ihr Verständnis über dieses Thema zu vertiefen und die besten Strategien zur Maximierung Ihrer Einnahmen zu entwickeln.

Zusammenfassung

- Was sind steuerfreie Bezüge?

- Arten von steuerfreien Bezügen

- Wie können Sie steuerfreie Bezüge erhalten?

- Steuerfreie Bezüge und ihre Vorteile

- Die steuerliche Behandlung von steuerfreien Bezügen

- Steuerfreie Bezüge und Steuersparstrategien

- Mögliche Risiken und Fallstricke

- Tipps zur Optimierung Ihrer steuerfreien Bezüge

- Fragen und Antworten

- Zusammenfassung

-

Häufig gestellte Fragen

- 1. Welche Vorteile bieten steuerfreie Bezüge?

- 2. Welche Art von Bezügen können steuerfrei sein?

- 3. Gibt es Freigrenzen oder Freibeträge für steuerfreie Bezüge?

- 4. Sind alle Bezüge automatisch steuerfrei?

- 5. Wie können Mitarbeitergeschenke pauschal besteuert werden?

- 6. Welche Rolle spielen Anzeige- oder Meldungspflichten bei steuerfreien Bezügen?

- 7. Welche steuerlichen Risiken und Fallstricke können bei steuerfreien Bezügen auftreten?

- 8. Gibt es Strategien, um steuerfreie Bezüge weiter zu optimieren?

- 9. Welche Möglichkeiten gibt es, um Sachbezüge steuerfrei zu erhalten?

- 10. Welchen Beitrag leistet die betriebliche Altersvorsorge zur Steuerersparnis?

- Verweise

Was sind steuerfreie Bezüge?

Steuerfreie Bezüge sind Einkünfte oder Leistungen, die von der Besteuerung ausgenommen sind. Das bedeutet, dass sie nicht in die Berechnung des zu versteuernden Einkommens einbezogen werden. Diese Bezüge können in verschiedenen Formen auftreten, wie zum Beispiel Sachbezüge, pauschale Mitarbeitergeschenke, Fahrtkostenzuschüsse und betriebliche Altersvorsorge. Es ist wichtig zu beachten, dass nicht alle Bezüge automatisch steuerfrei sind und dass bestimmte Voraussetzungen erfüllt sein müssen. Steuerfreie Bezüge bieten den Vorteil, dass sie das zu versteuernde Einkommen senken und somit die Steuerlast reduzieren können. Es ist jedoch wichtig, sich über die steuerrechtlichen Bestimmungen und eventuelle Beschränkungen im Klaren zu sein, um mögliche Risiken und Fallstricke zu vermeiden.

Arten von steuerfreien Bezügen

Steuerfreie Bezüge können in verschiedenen Formen auftreten. Eine Art von steuerfreien Bezügen sind Sachbezüge, bei denen Sie als Arbeitnehmer anstelle von Bargeld bestimmte Sachleistungen oder Waren erhalten. Dazu gehören beispielsweise Gutscheine für Restaurants oder Wellnessangebote. Eine weitere Möglichkeit sind pauschale Mitarbeitergeschenke, die Arbeitgeber ihren Mitarbeitern steuerfrei gewähren können. Dabei handelt es sich um Geld- oder Sachgeschenke, die bis zu einem bestimmten Freibetrag pro Jahr steuerfrei bleiben. Fahrtkostenzuschüsse sind eine weitere Form von steuerfreien Bezügen, bei denen Arbeitgeber ihren Mitarbeitern die Kosten für die Fahrt zur Arbeitsstätte steuerfrei erstatten können. Zuletzt können auch Beiträge zur betrieblichen Altersvorsorge steuerfrei sein. Diese werden vom Arbeitgeber in einen Vorsorgevertrag eingezahlt und mindern das zu versteuernde Einkommen. Es ist wichtig zu beachten, dass in einigen Fällen bestimmte Bedingungen erfüllt sein müssen, um diese Bezüge steuerfrei zu erhalten. Weitere Informationen zur Steuerfreiheit von Geschenken über 35 Eurooder zur 0,03 Regelungfinden Sie in unseren anderen Artikeln.

1. Sachbezüge

Sachbezüge sind eine Form der steuerfreien Bezüge, bei der Arbeitnehmer Sachleistungen anstelle von Geld erhalten. Typische Beispiele für Sachbezüge sind ein Dienstwagen, ein Firmenhandy oder auch Mitarbeitervergünstigungen wie vergünstigte Firmenprodukte. Gemäß den steuerlichen Vorschriften müssen jedoch bestimmte Bedingungen erfüllt sein, damit die Sachbezüge als steuerfrei gelten. So darf beispielsweise der Sachbezug bestimmte Freigrenzen nicht überschreiten. Es ist wichtig zu beachten, dass der Grundsteuerwert bzw. Steuermessbetrag für bestimmte Sachbezüge relevant sein kann, wie zum Beispiel bei der Nutzung einer betrieblichen Wohnung.

2. Pauschale Mitarbeitergeschenke

Pauschale Mitarbeitergeschenke sind eine Form von steuerfreien Bezügen, die Arbeitgeber ihren Mitarbeitern gewähren können. Dabei handelt es sich um geldwerte Vorteile, die anlässlich bestimmter Ereignisse wie Weihnachten, Geburtstage oder Betriebsjubiläen gegeben werden. Die Pauschalbesteuerung ermöglicht es Arbeitgebern, Mitarbeitergeschenke mit einem pauschalen Steuersatz von 30% zu versteuern, unabhängig vom individuellen Steuersatz des Mitarbeiters. Diese pauschale Besteuerung gilt jedoch nur für Geschenke, die einen Wert von 60 Euro nicht überschreiten. Wenn der Wert der Geschenke diesen Betrag übersteigt, muss der darüber liegende Betrag individuell versteuert werden. Es ist wichtig für Arbeitgeber, die Freigrenzen und Beschränkungen für pauschale Mitarbeitergeschenke zu beachten, um rechtliche Probleme oder Steuernachzahlungen zu vermeiden.

3. Fahrtkostenzuschüsse

Fahrtkostenzuschüsse sind eine Art von steuerfreien Bezügen, die Arbeitnehmern gewährt werden können, um ihre Aufwendungen für den Arbeitsweg zu decken. Diese Zuschüsse können in Form von Geldleistungen oder auch als Sachleistungen, wie beispielsweise Fahrtickets oder Tankkarten, gewährt werden. Sie dienen dazu, die Kosten für die tägliche Anfahrt zum Arbeitsplatz zu reduzieren. Fahrtkostenzuschüsse sind in der Regel bis zu einer bestimmten Höhe steuerfrei. Es ist jedoch wichtig zu beachten, dass es hierbei bestimmte Voraussetzungen gibt, die erfüllt sein müssen. Dazu gehören beispielsweise die regelmäßige Arbeitsstätte und die Nutzung öffentlicher Verkehrsmittel. Durch die Gewährung von Fahrtkostenzuschüssen können Arbeitgeber ihren Mitarbeitern einen zusätzlichen Anreiz bieten und gleichzeitig die steuerlichen Vorteile nutzen.

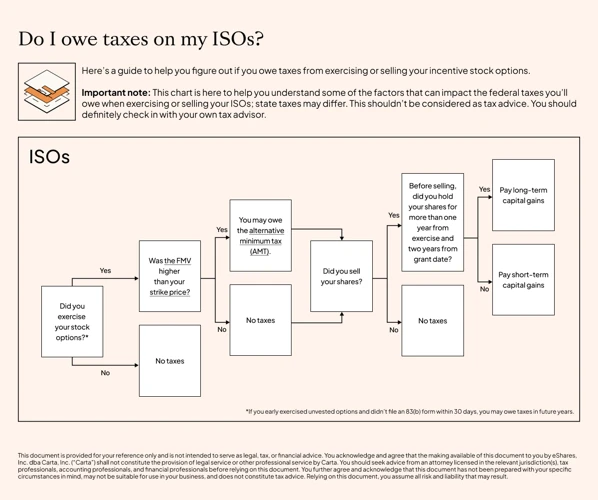

4. Betriebliche Altersvorsorge

Die betriebliche Altersvorsorge ist eine weitere Form der steuerfreien Bezüge. Dabei handelt es sich um Leistungen, die vom Arbeitgeber erbracht werden, um die Altersvorsorge der Mitarbeiter zu fördern. Es gibt verschiedene Durchführungswege für die betriebliche Altersvorsorge, wie zum Beispiel die Direktzusage, die Unterstützungskasse oder die Pensionskasse. Der Vorteil dieser Leistungen liegt darin, dass die Einzahlungen des Arbeitgebers in die betriebliche Altersvorsorge steuerfrei sind. Zudem sind auch die späteren Rentenzahlungen in der Regel steuerbegünstigt. Es ist wichtig, die verschiedenen Möglichkeiten und steuerlichen Vorteile der betrieblichen Altersvorsorge zu verstehen, um die beste Entscheidung für die eigene Altersvorsorge zu treffen. Weitere Informationen zur Besteuerung von Immobilien finden Sie in unserem Artikel über den Grundsteuerwert und Steuermessbetrag.

Wie können Sie steuerfreie Bezüge erhalten?

Um steuerfreie Bezüge zu erhalten, gibt es verschiedene Möglichkeiten und Voraussetzungen, die erfüllt sein müssen. Hier sind einige Schritte, die Sie unternehmen können, um steuerfreie Bezüge zu erhalten:

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

1. Informieren Sie sich über die geltenden steuerlichen Regelungen: Es ist wichtig, sich über die aktuellen steuerlichen Bestimmungen und Vorschriften in Ihrem Land oder Ihrer Region zu informieren. Auf diese Weise sind Sie besser darauf vorbereitet, welche Bezüge steuerfrei sein können und welche Bedingungen erfüllt sein müssen.

2. Prüfen Sie die Möglichkeiten von Sachbezügen: Sachbezüge, wie beispielsweise Gutscheine, können unter bestimmten Bedingungen steuerfrei sein. Informieren Sie sich über die Höchstgrenzen und Bestimmungen, die für Sachbezüge gelten.

3. Überprüfen Sie die Möglichkeiten von pauschalen Mitarbeitergeschenken: In einigen Fällen können Unternehmen ihren Mitarbeitern pauschale Geschenke gewähren, die steuerfrei sind, sofern bestimmte Freigrenzen eingehalten werden. Informieren Sie sich über die entsprechenden Regelungen und Limits.

4. Prüfen Sie die Voraussetzungen für Fahrtkostenzuschüsse: Unter bestimmten Umständen können Arbeitnehmer Fahrtkostenzuschüsse steuerfrei erhalten. Stellen Sie sicher, dass Sie die Bedingungen kennen und sich über die Höchstgrenzen und Nachweisanforderungen im Klaren sind.

5. Erkundigen Sie sich über betriebliche Altersvorsorge: Betriebliche Altersvorsorge kann eine weitere Möglichkeit sein, steuerfreie Bezüge zu erhalten. Informieren Sie sich über die verschiedenen Optionen und Bedingungen, die für die betriebliche Altersvorsorge gelten.

Es ist wichtig zu beachten, dass die Voraussetzungen und Regelungen für steuerfreie Bezüge je nach Land und individueller Situation variieren können. Daher ist es ratsam, sich von einem Steuerberater oder Sachverständigen beraten zu lassen, um sicherzustellen, dass Sie die geltenden Regeln korrekt anwenden und von den steuerfreien Bezügen profitieren können.

Steuerfreie Bezüge und ihre Vorteile

Steuerfreie Bezüge bieten eine Vielzahl von Vorteilen für Arbeitnehmer und Arbeitgeber. Für Arbeitnehmer bedeuten steuerfreie Bezüge, dass sie mehr Nettoeinkommen zur Verfügung haben, da diese Bezüge nicht in die Berechnung des zu versteuernden Einkommens einfließen. Dies bedeutet, dass sie weniger Einkommensteuer zahlen müssen und somit mehr Geld für andere Ausgaben oder Ersparnisse zur Verfügung haben. Für Arbeitgeber können steuerfreie Bezüge ein attraktives Instrument sein, um Mitarbeiter zu belohnen und zu motivieren, da sie zusätzliche Vergünstigungen bieten, ohne dass diese mit zusätzlichen Steuerkosten verbunden sind. Steuerfreie Bezüge können auch dazu beitragen, die Mitarbeiterzufriedenheit und -bindung zu erhöhen. Insgesamt sind steuerfreie Bezüge eine Win-Win-Situation für Arbeitnehmer und Arbeitgeber, da sie finanzielle Vorteile bieten und gleichzeitig Steuern sparen können.

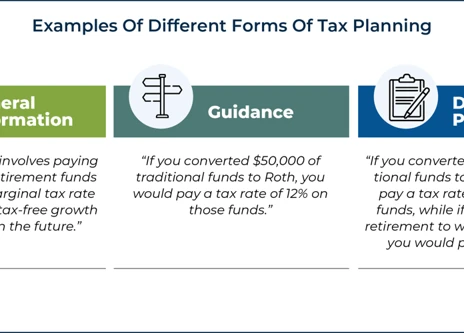

Die steuerliche Behandlung von steuerfreien Bezügen

Die steuerliche Behandlung von steuerfreien Bezügen ist ein wichtiger Aspekt, den man bei der Optimierung seiner Finanzen berücksichtigen sollte. Es gibt verschiedene Regelungen, die bestimmen, wie steuerfreie Bezüge behandelt werden. Zunächst gibt es Freigrenzen und Freibeträge, bis zu denen bestimmte Bezüge steuerfrei bleiben. Sobald diese Grenzen überschritten werden, unterliegen die Bezüge der Besteuerung. Eine andere Möglichkeit ist die Pauschalversteuerung, bei der die Bezüge mit einem festgesetzten Steuersatz versteuert werden. Es ist auch wichtig, mögliche Anzeige- oder Meldungspflichten zu beachten, die mit steuerfreien Bezügen verbunden sein können. Übersteigt der Wert der steuerfreien Bezüge bestimmte Grenzen, kann es erforderlich sein, dies dem Finanzamt anzuzeigen oder zu melden. Diese Informationen sind wichtig, um die steuerliche Behandlung von steuerfreien Bezügen zu verstehen und mögliche Strafen oder Probleme zu vermeiden.

1. Freigrenzen und Freibeträge

Freigrenzen und Freibeträge sind wichtige Konzepte im Zusammenhang mit steuerfreien Bezügen. Freigrenzen bezeichnen einen bestimmten Geldbetrag, bis zu dem Bezüge steuerfrei bleiben. Liegt der Betrag unterhalb der Freigrenze, sind die Bezüge komplett von der Steuer befreit. Liegt er darüber, wird nur der Betrag über der Freigrenze besteuert. Freibeträge hingegen sind ein fester Betrag, der von den steuerpflichtigen Einnahmen abgezogen wird, um die steuerliche Belastung zu verringern. Sie reduzieren das zu versteuernde Einkommen. Es ist wichtig, die aktuellen Freigrenzen und Freibeträge zu kennen und diese bei der Berechnung der steuerfreien Bezüge zu berücksichtigen. Dies kann helfen, die Steuerlast zu minimieren und das verfügbare Einkommen zu maximieren.

2. Pauschalversteuerung

Die Pauschalversteuerung ist eine Methode, um bestimmte steuerfreie Bezüge pauschal zu versteuern. Dabei wird ein fester Steuersatz auf den Brutto-Betrag angewendet, anstatt die Bezüge dem individuellen Steuersatz des Empfängers zu unterwerfen. Dies hat den Vorteil, dass der Empfänger nicht seine persönliche Steuerlast berechnen muss, sondern der Arbeitgeber die Steuern pauschal abführt. Die Pauschalversteuerung wird häufig bei Sachbezügen oder pauschalen Mitarbeitergeschenken angewendet. Es ist jedoch wichtig zu beachten, dass nicht alle steuerfreien Bezüge pauschalversteuert werden können und bestimmte Grenzen und Bedingungen berücksichtigt werden müssen. Die genauen Regelungen zur Pauschalversteuerung finden Sie in den einschlägigen steuerlichen Vorschriften und sollten im Einzelfall geprüft werden.

3. Anzeige- oder Meldungspflichten

Anzeige- oder Meldungspflichten sind wichtige Aspekte bei der steuerlichen Behandlung von steuerfreien Bezügen. Je nach Art und Höhe der steuerfreien Bezüge können bestimmte gesetzliche Vorschriften vorschreiben, dass diese der Finanzbehörde gemeldet oder angezeigt werden müssen. Diese Pflichten dienen der Transparenz und der Vermeidung von Missbrauch. Es ist wichtig, sich über die geltenden Anzeige- oder Meldungspflichten im Zusammenhang mit steuerfreien Bezügen zu informieren, um mögliche Bußgelder oder weitere rechtliche Konsequenzen zu vermeiden. Es kann ratsam sein, sich bei einem Steuerberater über die spezifischen Anforderungen und Fristen in Ihrem Fall zu informieren.

Steuerfreie Bezüge und Steuersparstrategien

Wenn es darum geht, steuerfreie Bezüge zu optimieren und Steuern zu sparen, gibt es einige bewährte Strategien, die Sie berücksichtigen können. Eine Möglichkeit besteht darin, die verschiedenen Möglichkeiten der steuerfreien Bezüge voll auszuschöpfen, wie zum Beispiel Sachbezüge und Mitarbeitergeschenke. Diese können Ihnen helfen, Ihr zu versteuerndes Einkommen zu senken. Eine weitere Strategie ist es, mögliche Freigrenzen und Freibeträge zu nutzen und sicherzustellen, dass Sie innerhalb der gesetzlichen Grenzen bleiben, um keine Steuern zu zahlen. Darüber hinaus kann die Pauschalversteuerung für bestimmte Bezüge eine Option sein, um die Steuerbelastung zu verringern. Es ist auch wichtig, sich über Anzeige- oder Meldungspflichten im Klaren zu sein, um mögliche steuerliche Konsequenzen zu vermeiden. Durch die Berücksichtigung dieser Steuersparstrategien können Sie Ihre steuerfreien Bezüge maximieren und Ihre Steuerlast erheblich reduzieren.

Mögliche Risiken und Fallstricke

Beim Umgang mit steuerfreien Bezügen gibt es einige mögliche Risiken und Fallstricke, die beachtet werden sollten. Eine der wichtigsten ist die Einhaltung aller steuerlichen Vorschriften. Wenn bestimmte Anzeige- oder Meldungspflichten nicht erfüllt werden, kann dies zu rechtlichen Konsequenzen führen. Eine weitere potenzielle Gefahr besteht darin, dass steuerfreie Bezüge missbräuchlich oder in unangemessener Weise genutzt werden. In solchen Fällen kann das Finanzamt die Steuerfreiheit aberkennen und Nachzahlungen sowie möglicherweise Strafzahlungen verlangen. Es ist also wichtig, die gesetzlichen Bestimmungen zu befolgen und sicherzustellen, dass die steuerfreien Bezüge ordnungsgemäß genutzt werden.

Tipps zur Optimierung Ihrer steuerfreien Bezüge

Wenn Sie Ihre steuerfreien Bezüge optimieren möchten, sollten Sie ein paar wichtige Tipps beachten. Erstens sollten Sie sicherstellen, dass Sie die gesetzlichen Voraussetzungen erfüllen, um für bestimmte steuerfreie Bezüge berechtigt zu sein. Ein Beispiel hierfür sind Sachbezüge, bei denen die 44-Euro-Freigrenze eingehalten werden muss. Zweitens sollten Sie die verschiedenen Optionen für steuerfreie Bezüge vollständig nutzen. Informieren Sie sich über die verschiedenen Möglichkeiten wie betriebliche Altersvorsorge oder Fahrtkostenzuschüsse und prüfen Sie, welche für Sie am vorteilhaftesten sind. Drittens ist es wichtig, alle erforderlichen Dokumente und Nachweise sorgfältig aufzubewahren, um im Falle einer Prüfung durch das Finanzamt nachweisen zu können, dass die steuerfreien Bezüge rechtmäßig sind. Indem Sie diese Tipps befolgen, können Sie sicherstellen, dass Sie das Beste aus Ihren steuerfreien Bezügen herausholen und gleichzeitig die Steuerlast reduzieren.

Fragen und Antworten

Im Folgenden finden Sie Antworten auf einige der häufig gestellten Fragen zum Thema steuerfreie Bezüge:

1. Welche Bezüge sind steuerfrei?

Steuerfreie Bezüge können verschiedene Formen annehmen, wie Sachbezüge, pauschale Mitarbeitergeschenke, Fahrtkostenzuschüsse und betriebliche Altersvorsorge. Es ist wichtig zu beachten, dass nicht alle Bezüge automatisch steuerfrei sind und bestimmte Voraussetzungen erfüllt sein müssen.

2. Wie hoch sind die Freigrenzen und Freibeträge?

Die Freigrenzen und Freibeträge für steuerfreie Bezüge können je nach Art der Bezüge unterschiedlich sein. Es ist ratsam, die aktuellen gesetzlichen Bestimmungen und Richtlinien zu konsultieren, um die genauen Beträge zu erfahren.

3. Ist eine Anzeige- oder Meldungspflicht erforderlich?

In einigen Fällen kann es erforderlich sein, steuerfreie Bezüge anzuzeigen oder zu melden. Zum Beispiel müssen bestimmte Geschenke über einem Wert von 35 Euro vor dem Vorsteuerabzug angemeldet werden. Es ist wichtig, sich über die geltenden Regeln und Vorschriften zu informieren und gegebenenfalls entsprechende Meldungen vorzunehmen.

Diese Fragen und Antworten sollen Ihnen einen Überblick über das Thema steuerfreie Bezüge geben und Ihnen helfen, die wichtigsten Aspekte besser zu verstehen. Es wird jedoch empfohlen, sich bei komplexen steuerlichen Angelegenheiten an einen Fachexperten zu wenden, um eine individuelle Beratung zu erhalten.

1. Welche Bezüge sind steuerfrei?

Steuerfreie Bezüge können verschiedene Formen annehmen. Dazu gehören Sachleistungen wie Gutscheine, Naturalien oder andere geldwerte Vorteile, die vom Arbeitgeber gewährt werden. Pauschale Mitarbeitergeschenke bis zu einem Betrag von 35 Euro pro Mitarbeiter und Jahr können ebenfalls steuerfrei sein. Auch Fahrtkostenzuschüsse für die Nutzung öffentlicher Verkehrsmittel oder betriebliche Altersvorsorgeleistungen können unter bestimmten Voraussetzungen steuerfrei sein. Es ist jedoch wichtig zu beachten, dass nicht alle Bezüge automatisch steuerfrei sind und dass möglicherweise auch besondere Regelungen, wie die 0,03-Prozent-Regelung, anwendbar sein können. Es ist ratsam, die aktuellen steuerlichen Bestimmungen und mögliche Einschränkungen zu prüfen, um sicherzustellen, dass die Bezüge steuerfrei behandelt werden können.

2. Wie hoch sind die Freigrenzen und Freibeträge?

Die Freigrenzen und Freibeträge für steuerfreie Bezüge können je nach Art der Bezüge und der aktuellen Gesetzgebung variieren. Es ist wichtig, die spezifischen Regelungen zu kennen, um die Vorteile bestmöglich nutzen zu können. Hier sind einige Beispiele für Freigrenzen und Freibeträge:

– Sachbezüge: Für Sachbezüge gilt zum Beispiel eine Freigrenze von 44 Euro pro Monat. Alles, was diesen Betrag übersteigt, ist steuerpflichtig.

– Pauschale Mitarbeitergeschenke: Für pauschale Mitarbeitergeschenke beträgt die Freigrenze 60 Euro pro Jahr. Geschenke, die diesen Betrag übersteigen, müssen versteuert werden.

– Fahrtkostenzuschüsse: Bei Fahrtkostenzuschüssen gibt es verschiedene Pauschbeträge, die je nach Entfernungskilometer und Art des Verkehrsmittels unterschiedlich sind. Es ist ratsam, sich über die aktuellen Pauschalen zu informieren.

– Betriebliche Altersvorsorge: Für betriebliche Altersvorsorge gibt es spezielle Freibeträge und Zulagen, die von der individuellen Situation abhängen.

Es ist wichtig zu beachten, dass sich die Freigrenzen und Freibeträge regelmäßig ändern können. Es empfiehlt sich daher, sich über die aktuellen gesetzlichen Bestimmungen zu informieren oder einen Steuerberater zu konsultieren, um sicherzustellen, dass man die aktuellen Regelungen korrekt anwendet.

3. Ist eine Anzeige- oder Meldungspflicht erforderlich?

Eine Anzeige- oder Meldungspflicht ist in einigen Fällen erforderlich, wenn es um steuerfreie Bezüge geht. Es ist wichtig zu beachten, dass die genauen Anforderungen je nach Art der Bezüge und den geltenden Steuergesetzen variieren können. In einigen Fällen müssen bestimmte steuerfreie Bezüge dem Finanzamt gemeldet oder angezeigt werden. Dies kann beispielsweise dann der Fall sein, wenn bestimmte Freigrenzen oder Freibeträge überschritten werden. Es ist ratsam, sich immer über die aktuellen gesetzlichen Bestimmungen zu informieren und bei Unsicherheiten einen Steuerberater zu konsultieren, um sicherzustellen, dass alle Anzeige- oder Meldungspflichten ordnungsgemäß erfüllt werden.

Zusammenfassung

Die steuerfreien Bezüge bieten eine Möglichkeit, das zu versteuernde Einkommen zu senken und die Steuerlast zu reduzieren. Es gibt verschiedene Arten von steuerfreien Bezügen wie Sachbezüge, pauschale Mitarbeitergeschenke, Fahrtkostenzuschüsse und betriebliche Altersvorsorge. Um steuerfreie Bezüge zu erhalten, müssen bestimmte Voraussetzungen erfüllt sein und es gibt auch Grenzen und Freibeträge zu beachten. Bei der steuerlichen Behandlung von steuerfreien Bezügen müssen Anzeige- oder Meldungspflichten beachtet werden. Es ist wichtig, sich über die steuerrechtlichen Bestimmungen und Risiken zu informieren und gegebenenfalls Steuersparstrategien zu nutzen. Mit einer optimierten Nutzung der steuerfreien Bezüge können Sie Ihre Einnahmen maximieren und die finanzielle Situation verbessern.

Häufig gestellte Fragen

1. Welche Vorteile bieten steuerfreie Bezüge?

Steuerfreie Bezüge bieten den Vorteil, dass sie das zu versteuernde Einkommen senken und somit die Steuerlast reduzieren.

2. Welche Art von Bezügen können steuerfrei sein?

Steuerfreie Bezüge können in Form von Sachleistungen, pauschalen Mitarbeitergeschenken, Fahrtkostenzuschüssen und betrieblicher Altersvorsorge auftreten.

3. Gibt es Freigrenzen oder Freibeträge für steuerfreie Bezüge?

Ja, es gibt bestimmte Freigrenzen und Freibeträge, bis zu denen Bezüge steuerfrei sein können. Diese können je nach Art des Bezugs variieren.

4. Sind alle Bezüge automatisch steuerfrei?

Nein, nicht alle Bezüge sind automatisch steuerfrei. Es müssen bestimmte Voraussetzungen erfüllt sein, damit Bezüge als steuerfrei gelten.

5. Wie können Mitarbeitergeschenke pauschal besteuert werden?

Mitarbeitergeschenke können unter bestimmten Voraussetzungen pauschal besteuert werden, das heißt, der Arbeitgeber übernimmt die Steuerlast für den Mitarbeiter.

6. Welche Rolle spielen Anzeige- oder Meldungspflichten bei steuerfreien Bezügen?

Je nach Art und Höhe der steuerfreien Bezüge können Anzeige- oder Meldungspflichten gegenüber dem Finanzamt bestehen. Es ist wichtig, diese Pflichten zu beachten, um steuerliche Konsequenzen zu vermeiden.

7. Welche steuerlichen Risiken und Fallstricke können bei steuerfreien Bezügen auftreten?

Eine unsachgemäße Handhabung von steuerfreien Bezügen kann zu steuerlichen Risiken wie Nachzahlungen oder Sanktionen führen. Es ist wichtig, die steuerlichen Bestimmungen genau zu beachten, um mögliche Fallstricke zu vermeiden.

8. Gibt es Strategien, um steuerfreie Bezüge weiter zu optimieren?

Ja, es gibt verschiedene Steuersparstrategien, mit denen Sie steuerfreie Bezüge weiter optimieren können. Dazu gehört beispielsweise die Ausnutzung von Freigrenzen und Freibeträgen oder die gezielte Nutzung von steueroptimierten Gehaltsbausteinen.

9. Welche Möglichkeiten gibt es, um Sachbezüge steuerfrei zu erhalten?

Um Sachbezüge steuerfrei zu erhalten, müssen diese bestimmte Kriterien erfüllen, wie beispielsweise die Grenzwerte für die 44-Euro-Freigrenze oder die 1.080-Euro-Freigrenze für Jobtickets.

10. Welchen Beitrag leistet die betriebliche Altersvorsorge zur Steuerersparnis?

Die betriebliche Altersvorsorge kann zu deutlichen Steuerersparnissen führen, da Beiträge in gewissen Grenzen steuerfrei sind und die Auszahlungen in der Rentenphase in der Regel niedriger besteuert werden als aktives Einkommen.