Finanzplanung und Rechtsberatung: Alles über Werbungskosten für Freiberufler in Deutschland

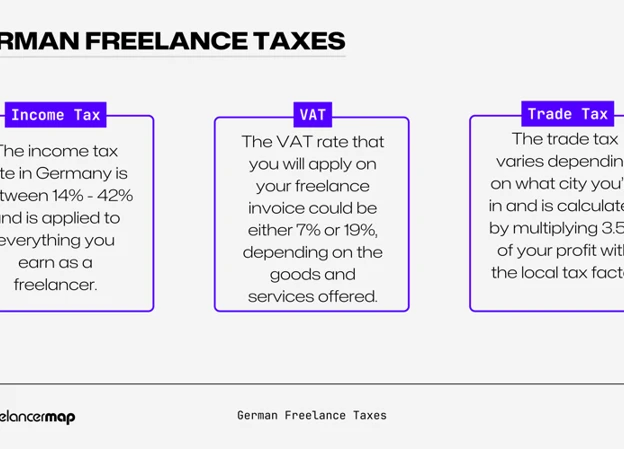

Als Freiberufler in Deutschland ist es wichtig, die eigenen Werbungskosten genauestens zu kennen und zu verstehen, um sie in der Steuererklärung geltend machen zu können. Werbungskosten sind Ausgaben, die im Zusammenhang mit der Berufstätigkeit anfallen und steuerlich absetzbar sind. In diesem Artikel werden wir einen detaillierten Überblick über die verschiedenen Arten von Werbungskosten für Freiberufler geben sowie Tipps zur Optimierung und Berechnung der Werbungskosten. Außerdem erfahren Sie, wie Sie die Werbungskosten dokumentieren und welche steuerlichen Vorteile damit verbunden sind. Egal, ob es um die Kosten für das Home-Office, die Fortbildung oder die Reisekosten geht, dieser Artikel liefert Ihnen alle Informationen, die Sie benötigen, um Ihre Finanzen als Freiberufler bestmöglich zu planen.

Zusammenfassung

- Was sind Werbungskosten für Freiberufler?

- Arten von Werbungskosten

- Wie können Freiberufler ihre Werbungskosten geltend machen?

- Beispiel für die Berechnung der Werbungskosten

- Tipps zur Optimierung der Werbungskosten für Freiberufler

- Fazit

-

Häufig gestellte Fragen

- Welche Kosten können als Werbungskosten für Freiberufler abgesetzt werden?

- Wie werden Werbungskosten bei der Steuererklärung berücksichtigt?

- Welche Belege sind für die Absetzung der Werbungskosten erforderlich?

- Gibt es eine Obergrenze für abzugsfähige Werbungskosten?

- Wie kann ich meine Werbungskosten optimieren?

- Können auch Studiengebühren als Werbungskosten abgesetzt werden?

- Welche Unterlagen sind für die Dokumentation der Werbungskosten relevant?

- Gibt es Unterschiede bei Werbungskosten für Freiberufler und angestellte Arbeitnehmer?

- Muss ich alle Werbungskosten in der Steuererklärung angeben?

- Können Werbungskosten auch im nachhinein geltend gemacht werden?

- Verweise

Was sind Werbungskosten für Freiberufler?

Werbungskosten sind Aufwendungen, die Freiberufler im Rahmen ihrer beruflichen Tätigkeit haben und steuerlich geltend machen können. Dabei handelt es sich um verschiedene Ausgaben, die notwendig sind, um den Beruf ausüben zu können. Zu den Werbungskosten zählen beispielsweise Kosten für Arbeitsmittel wie Computer oder Fachliteratur, aber auch Reisekosten, Fortbildungskosten und Kosten für das Home-Office. Es ist wichtig, die Werbungskosten sorgfältig zu dokumentieren und sie in der Steuererklärung anzugeben, um steuerliche Vorteile zu nutzen. Durch die Berücksichtigung der Werbungskosten können Freiberufler ihre Einnahmen mindern und dadurch ihre Steuerlast verringern. So wird es möglich, das Einkommen optimal zu versteuern und dabei möglicherweise Steuerrückzahlungen zu erhalten.

Definition von Werbungskosten

Die Werbungskosten sind Ausgaben, die im Zusammenhang mit der beruflichen Tätigkeit eines Freiberuflers anfallen und steuerlich absetzbar sind. Sie dienen dazu, das Einkommen aus der selbstständigen Arbeit zu erzielen und zu sichern. Werbungskosten können sowohl materielle als auch immaterielle Aufwendungen umfassen. Dazu zählen beispielsweise Büromaterial, Fachliteratur, Fortbildungen, Reisekosten oder auch die Kosten für das Home-Office. Um Werbungskosten in der Steuererklärung geltend zu machen, müssen sie konkret nachgewiesen und dokumentiert werden. Es ist wichtig, alle Belege und Rechnungen aufzubewahren, um diese gegebenenfalls dem Finanzamt vorlegen zu können. Werbungskosten mindern das zu versteuernde Einkommen und können somit zu einer Senkung der Steuerlast führen.

Werbungskosten für Freiberufler

Werbungskosten für Freiberufler sind Ausgaben, die im Zusammenhang mit ihrer beruflichen Tätigkeit anfallen und steuerlich absetzbar sind. Als Freiberufler können Sie verschiedene Kosten geltend machen, wie beispielsweise Kosten für Arbeitsmittel wie Computer und Büromaterial, Fortbildungskosten, Reisekosten und Kosten für das Home-Office. Diese Ausgaben können Sie in Ihrer Steuererklärung angeben, um Ihre steuerliche Belastung zu senken und mögliche Steuerrückerstattungen zu erhalten. Es ist wichtig, die Werbungskosten sorgfältig zu dokumentieren und Belege aufzubewahren, um diese im Falle einer Prüfung nachweisen zu können. Durch die Berücksichtigung der Werbungskosten können Sie als Freiberufler Ihre finanzielle Situation optimieren und von steuerlichen Vorteilen profitieren.

Arten von Werbungskosten

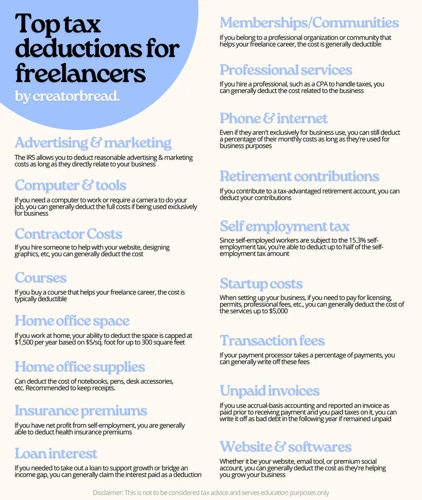

Es gibt verschiedene Arten von Werbungskosten, die Freiberufler in ihrer Steuererklärung geltend machen können. Zu den allgemeinen Werbungskosten zählen Ausgaben wie Büromaterial, Fachliteratur, Fortbildungen und Mitgliedschaften in Berufsverbänden. Diese Kosten sind notwendig, um den Beruf ausüben zu können und können in der Regel vollständig als Werbungskosten abgesetzt werden. Für Freiberufler, die ein Home-Office betreiben, gibt es zusätzlich spezifische Werbungskosten, die mit der Nutzung des eigenen Wohnraums für berufliche Zwecke zusammenhängen. Dazu gehören beispielsweise Miete, Strom und Internetkosten. Weiterhin können auch Fortbildungskosten, wie Kurse oder Fachliteratur, als Werbungskosten geltend gemacht werden. Wer beruflich bedingt reist, kann auch die entstandenen Reisekosten und Fahrtkosten als Werbungskosten absetzen. Es ist wichtig, die Werbungskosten sorgfältig zu dokumentieren und in der Steuererklärung anzugeben, um von steuerlichen Vorteilen zu profitieren und die Steuerlast zu verringern. So können Freiberufler ihre finanzelle Situation optimieren und gegebenenfalls Steuerrückzahlungen erhalten.

Allgemeine Werbungskosten

Allgemeine Werbungskosten sind Ausgaben, die im Rahmen der freiberuflichen Tätigkeit anfallen, aber keiner spezifischen Kategorie zugeordnet werden können. Dabei handelt es sich um Kosten wie beispielsweise Büromaterial, Telefonkosten, Porto oder Fachliteratur. Diese Ausgaben können als Werbungskosten geltend gemacht werden, wenn sie berufsbedingt sind und in direktem Zusammenhang mit der selbstständigen Tätigkeit stehen. Es ist wichtig, alle Belege und Rechnungen für diese Ausgaben sorgfältig aufzubewahren und in der Steuererklärung anzugeben. Durch die Berücksichtigung der allgemeinen Werbungskosten können Freiberufler ihre steuerliche Belastung reduzieren und möglicherweise eine höhere Steuererstattung erhalten. Weitere Informationen zur Zusammenveranlagung finden Sie hier.

Werbungskosten für das Home-Office

Werbungskosten für das Home-Office sind Ausgaben, die im Zusammenhang mit der beruflichen Nutzung des eigenen Zuhauses entstehen. Dazu zählen beispielsweise die Miete, Nebenkosten, Strom, Telefon- und Internetkosten sowie die Anschaffung von Büromöbeln und -geräten. Um diese Kosten in der Steuererklärung geltend machen zu können, müssen Freiberufler ein separates Arbeitszimmer haben, das ausschließlich für berufliche Zwecke genutzt wird. Die Kosten können entweder pauschal oder nach tatsächlichen Aufwendungen abgesetzt werden. Es ist wichtig, die entsprechenden Belege und Nachweise aufzubewahren und sorgfältig zu dokumentieren, um sie im Falle einer steuerlichen Prüfung vorlegen zu können. Weitere Informationen zur Steuererklärung und möglichen Einsprüchen finden Sie in unserem Artikel „Steuererklärung: Einspruch einlegen – Muster und Tipps„. Es ist ratsam, sich über die geltenden Regelungen und Fristen zu informieren, um keine steuerlichen Vorteile zu verpassen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Fortbildungskosten

Fortbildungskosten sind Ausgaben, die Freiberufler für Weiterbildungen und Qualifizierungsmaßnahmen im Rahmen ihrer beruflichen Tätigkeit tätigen. Dazu zählen beispielsweise die Kosten für Seminare, Schulungen, Fachliteratur oder auch die Teilnahme an Konferenzen und Workshops. Fortbildungskosten können als Werbungskosten in der Steuererklärung geltend gemacht werden und somit die steuerliche Belastung mindern. Es ist wichtig, alle Belege und Nachweise für die Fortbildungskosten sorgfältig aufzubewahren und bei Bedarf vorlegen zu können. Durch die Investition in die eigene Weiterbildung können Freiberufler nicht nur ihr Fachwissen erweitern, sondern auch von steuerlichen Vorteilen profitieren. Mehr Informationen zum Thema Steuerrückzahlungen finden Sie hier: Kapitalertragsteuer zurückholen – Fristen und Voraussetzungen.

Reisekosten

Reisekosten sind ein wichtiger Teil der Werbungskosten für Freiberufler. Sie umfassen Ausgaben, die im Zusammenhang mit Dienstreisen anfallen, wie zum Beispiel Transportkosten, Übernachtungskosten, Verpflegungsmehraufwand und Reisekosten für öffentliche Verkehrsmittel. Um Reisekosten steuerlich absetzen zu können, ist eine genaue Dokumentation der Kosten erforderlich. Es ist ratsam, alle Belege und Rechnungen aufzubewahren, da diese bei der Steuererklärung vorgelegt werden müssen. Zudem gibt es bestimmte Pauschalen und Höchstgrenzen, die bei der Absetzbarkeit von Reisekosten zu beachten sind. Freiberufler sollten daher ihre Reisekosten genau prüfen und sicherstellen, dass sie alle notwendigen Informationen und Nachweise haben, um diese geltend machen zu können.

Wie können Freiberufler ihre Werbungskosten geltend machen?

Um ihre Werbungskosten geltend zu machen, sollten Freiberufler ihre Ausgaben sorgfältig dokumentieren und in der Steuererklärung angeben. Es ist wichtig, alle Belege und Nachweise zu sammeln, um sie im Falle einer Prüfung durch das Finanzamt vorlegen zu können. Die Werbungskosten können in verschiedenen Anlagen der Steuererklärung angegeben werden, abhängig von der Art der Ausgaben. Zum Beispiel werden die Kosten für Arbeitsmittel in der Anlage „Einnahmenüberschussrechnung“ (EÜR) angegeben, während Reisekosten in der Anlage „N“ eingetragen werden. Um sicherzustellen, dass alle Werbungskosten berücksichtigt werden, können Freiberufler auch auf die Unterstützung eines Steuerberaters oder einer Steuerberaterin zurückgreifen. Diese können helfen, die Steuererklärung korrekt auszufüllen und keine wichtigen Ausgaben zu übersehen. Auf diese Weise können Freiberufler das volle Potenzial ihrer Werbungskosten ausschöpfen und ihre steuerliche Belastung optimieren.

Dokumentation der Werbungskosten

Die Dokumentation der Werbungskosten ist ein wichtiger Schritt für Freiberufler, um ihre Ausgaben korrekt nachweisen zu können. Es ist ratsam, alle relevanten Belege und Rechnungen sorgfältig aufzubewahren. Dies umfasst beispielsweise Quittungen für Arbeitsmittel, Reisekostenabrechnungen und Nachweise für Fortbildungskosten. Eine geordnete und übersichtliche Ablage der Dokumente ist dabei empfehlenswert, um bei Bedarf schnell darauf zugreifen zu können. Zudem sollten auch alle digitalen Belege gut archiviert werden. Eine genaue Dokumentation der Werbungskosten ist nicht nur wichtig für die Steuererklärung, sondern kann auch bei eventuellen Rückfragen oder einer Steuerprüfung von Vorteil sein. Daher ist es ratsam, von Anfang an Wert auf eine ordentliche Dokumentation der Werbungskosten zu legen.

Steuerliche Absetzbarkeit der Werbungskosten

Die steuerliche Absetzbarkeit der Werbungskosten ermöglicht es Freiberuflern, ihre Ausgaben im Rahmen ihrer Steuererklärung zu berücksichtigen und so ihre steuerliche Belastung zu verringern. Es ist wichtig zu beachten, dass nicht alle Werbungskosten uneingeschränkt absetzbar sind. Es gelten bestimmte Voraussetzungen und Beschränkungen, die beachtet werden müssen. Hier sind einige wichtige Punkte zur steuerlichen Absetzbarkeit der Werbungskosten für Freiberufler:

– Die Werbungskosten müssen beruflich veranlasst sein und in direktem Zusammenhang mit der selbstständigen Tätigkeit stehen.

– Alle Werbungskosten müssen nachgewiesen und dokumentiert werden, zum Beispiel durch entsprechende Rechnungen oder Quittungen.

– Die Absetzbarkeit der Werbungskosten erfolgt im Rahmen der Einkommensteuererklärung. Sie werden vom steuerpflichtigen Einkommen abgezogen, was zu einer Verringerung der Steuerlast führt.

– Einige Werbungskosten können pauschal abgesetzt werden, ohne dass ein Nachweis der tatsächlichen Ausgaben erforderlich ist. Hierzu zählen beispielsweise die Kosten für das häusliche Arbeitszimmer oder die Fahrtkosten zur Arbeitsstätte.

– Andere Werbungskosten müssen individuell nachgewiesen werden, zum Beispiel durch die Vorlage von Belegen oder Verträgen. Hierzu zählen beispielsweise die Kosten für Fortbildungen oder Fachliteratur.

Es ist ratsam, sich bei der steuerlichen Absetzbarkeit der Werbungskosten auch von einem Steuerberater oder einer Steuerberaterin beraten zu lassen, um keine relevanten Abzugsmöglichkeiten zu übersehen.

Beispiel für die Berechnung der Werbungskosten

Um den Prozess der Berechnung der Werbungskosten für Freiberufler zu veranschaulichen, betrachten wir ein Beispiel. Angenommen, ein Freiberufler hat im vergangenen Jahr folgende Ausgaben gehabt:

– Kosten für Arbeitsmittel (z.B. Computer, Büromaterialien): 1.500 Euro

– Fortbildungskosten (z.B. Seminare, Fachliteratur): 2.000 Euro

– Reisekosten (z.B. Kilometergeld, Übernachtungen): 3.000 Euro

– Kosten für das Home-Office (z.B. Miete, Strom): 4.000 Euro

Insgesamt belaufen sich die Werbungskosten auf 10.500 Euro. Diese Beträge können in der Steuererklärung als abzugsfähige Ausgaben angegeben werden. Durch die Berücksichtigung der Werbungskosten kann der zu versteuernde Gewinn reduziert werden, was zu einer möglichen Verringerung der Steuerlast führt. Es ist wichtig, alle relevanten Belege und Dokumente für die Ausgaben aufzubewahren, um diese bei Bedarf nachweisen zu können.

Tipps zur Optimierung der Werbungskosten für Freiberufler

Um die Werbungskosten als Freiberufler optimal zu nutzen, gibt es einige Tipps zur Optimierung.

1. Kosten für Arbeitsmittel: Achten Sie darauf, alle Kosten für Arbeitsmittel wie Computer, Software, Büromaterial und Fachliteratur genau zu dokumentieren und in der Steuererklärung anzugeben. Diese Ausgaben können in der Regel vollständig als Werbungskosten geltend gemacht werden.

2. Abgrenzung von privaten und beruflichen Ausgaben: Es ist wichtig, private und berufliche Ausgaben klar voneinander zu trennen. Führen Sie ein separates Geschäftskonto und verwenden Sie es ausschließlich für geschäftliche Transaktionen. Dadurch wird die Nachvollziehbarkeit der Werbungskosten erleichtert.

3. Regelmäßige Überprüfung der Werbungskosten: Nehmen Sie sich regelmäßig Zeit, um Ihre Ausgaben zu überprüfen und sicherzustellen, dass Sie keine Werbungskosten übersehen haben. Behalten Sie auch aktuelle Gesetzesänderungen im Blick, die Auswirkungen auf die steuerliche Absetzbarkeit haben könnten.

Durch eine sorgfältige Optimierung der Werbungskosten können Sie als Freiberufler Ihre steuerliche Belastung reduzieren und möglicherweise höhere Steuerrückerstattungen erzielen. Nutzen Sie diese Tipps, um Ihre Finanzen als Freiberufler effektiv zu planen und die Vorteile der Werbungskosten bestmöglich zu nutzen.

Kosten für Arbeitsmittel

Bei den Werbungskosten für Freiberufler spielen die Kosten für Arbeitsmittel eine wichtige Rolle. Arbeitsmittel sind Gegenstände, die zur Ausübung der beruflichen Tätigkeit benötigt werden. Dazu gehören beispielsweise Computer, Drucker, Software, Büromöbel, Schreibmaterial und Fachliteratur. Diese Kosten können in der Steuererklärung als Werbungskosten geltend gemacht werden. Wichtig ist, dass die Ausgaben für Arbeitsmittel beruflich veranlasst sind und ausschließlich für die berufliche Nutzung verwendet werden. Es ist ratsam, die Belege und Rechnungen für die Arbeitsmittel aufzubewahren und bei Bedarf der Steuererklärung beizufügen. Durch die Berücksichtigung der Kosten für Arbeitsmittel können Freiberufler ihre Steuerlast reduzieren und somit ihre finanzielle Situation optimieren.

Abgrenzung von privaten und beruflichen Ausgaben

Die Abgrenzung von privaten und beruflichen Ausgaben ist für Freiberufler von großer Bedeutung, um nur die tatsächlich berufsbedingten Kosten als Werbungskosten geltend zu machen. Hier sind einige Tipps, um die Abgrenzung zu erleichtern:

– Dokumentation: Führen Sie eine genaue Aufzeichnung über Ihre Einnahmen und Ausgaben, um eine klare Trennung zwischen privaten und beruflichen Kosten zu gewährleisten.

– Trennung der Bankkonten: Eröffnen Sie separate Bankkonten für geschäftliche Transaktionen und private Ausgaben. Dadurch behalten Sie den Überblick und vermeiden eine Vermischung der Finanzen.

– Kostenzuordnung: Ordnen Sie Ausgaben klar Ihrem Beruf zu und vermeiden Sie private Anschaffungen, die fälschlicherweise als beruflich bedingt angesehen werden könnten.

– Ausschluss privater Ausgaben: Stellen Sie sicher, dass Sie nur Ausgaben als Werbungskosten angeben, die ausschließlich berufsbezogen sind. Private Aufwendungen, die keine direkte Verbindung zum Beruf haben, sollten nicht in die Steuererklärung einfließen.

Durch eine saubere Trennung und klare Dokumentation können Freiberufler sicherstellen, dass sie nur die tatsächlich berufsbedingten Ausgaben als Werbungskosten absetzen und somit ihre Steuerlast reduzieren.

Regelmäßige Überprüfung der Werbungskosten

Um sicherzustellen, dass alle möglichen Werbungskosten erfasst werden, ist es wichtig, die Werbungskosten regelmäßig zu überprüfen. Durch eine regelmäßige Überprüfung können potenzielle Abzugsmöglichkeiten nicht übersehen werden. Freiberufler sollten daher ihre Ausgaben und Belege sorgfältig organisieren und regelmäßig aktualisieren. Es kann auch hilfreich sein, sich über aktuelle Steuergesetze und -änderungen zu informieren, um sicherzustellen, dass alle Werbungskosten korrekt erfasst und abgesetzt werden können. Eine regelmäßige Überprüfung der Werbungskosten trägt dazu bei, dass Freiberufler ihre steuerliche Situation optimieren und möglicherweise zusätzliche Steuervorteile nutzen können.

Fazit

– Werbungskosten sind für Freiberufler von großer Bedeutung, da sie steuerliche Vorteile bieten und dazu beitragen können, die Steuerlast zu reduzieren.

– Es gibt verschiedene Arten von Werbungskosten, darunter allgemeine Werbungskosten, Kosten für das Home-Office, Fortbildungskosten und Reisekosten.

– Die Dokumentation der Werbungskosten ist wichtig, um diese in der Steuererklärung geltend machen zu können. Es ist ratsam, alle relevanten Belege und Nachweise aufzubewahren.

– Freiberufler sollten regelmäßig prüfen, ob ihre Werbungskosten optimiert werden können, um das Beste aus ihrer steuerlichen Situation herauszuholen.

– Durch eine sorgfältige Planung und Beratung können Freiberufler ihre Werbungskosten optimieren und so ihre finanzielle Situation verbessern.

– Wenn Sie mehr über das Thema Werbungskosten für Freiberufler erfahren möchten, empfehlen wir Ihnen, eine professionelle Steuerberatung in Anspruch zu nehmen oder weiterführende Informationen auf vertrauenswürdigen Finanzwebsites zu suchen.

Häufig gestellte Fragen

Welche Kosten können als Werbungskosten für Freiberufler abgesetzt werden?

Als Freiberufler können verschiedene Kosten als Werbungskosten abgesetzt werden, darunter beispielsweise Kosten für Arbeitsmittel, das Home-Office, Fortbildungen und Reisen.

Wie werden Werbungskosten bei der Steuererklärung berücksichtigt?

Werbungskosten werden in der Anlage N der Steuererklärung angegeben. Dort können alle relevanten Ausgaben aufgelistet und vom zu versteuernden Einkommen abgezogen werden.

Welche Belege sind für die Absetzung der Werbungskosten erforderlich?

Es ist wichtig, sämtliche Belege und Nachweise für die angefallenen Werbungskosten aufzubewahren. Dazu gehören beispielsweise Rechnungen, Quittungen, Fahrtkostenabrechnungen und Teilnahmebescheinigungen von Fortbildungen.

Gibt es eine Obergrenze für abzugsfähige Werbungskosten?

Grundsätzlich gibt es keine festgelegte Obergrenze für abzugsfähige Werbungskosten. Allerdings müssen die Kosten nachgewiesen und plausibel mit der beruflichen Tätigkeit in Verbindung stehen.

Wie kann ich meine Werbungskosten optimieren?

Um Werbungskosten optimal zu nutzen, sollten Freiberufler darauf achten, ausschließlich berufsbedingte Ausgaben anzugeben und private Kosten klar davon abzugrenzen. Zudem ist es ratsam, regelmäßig die Werbungskosten zu überprüfen, um keine möglichen Abzugsmöglichkeiten zu übersehen.

Können auch Studiengebühren als Werbungskosten abgesetzt werden?

Ja, unter bestimmten Voraussetzungen können auch Studiengebühren als Werbungskosten geltend gemacht werden. Es ist jedoch wichtig, dass das Studium eine direkte Verbindung zur ausgeübten freiberuflichen Tätigkeit aufweist.

Welche Unterlagen sind für die Dokumentation der Werbungskosten relevant?

Für die Dokumentation der Werbungskosten sind unter anderem Rechnungen, Fahrtenbücher, Kontoauszüge und Teilnahmebescheinigungen von Fortbildungen relevant. Eine ordnungsgemäße Aufbewahrung dieser Unterlagen ist entscheidend.

Gibt es Unterschiede bei Werbungskosten für Freiberufler und angestellte Arbeitnehmer?

Ja, es gibt einige Unterschiede bei der Absetzbarkeit von Werbungskosten. Freiberufler können beispielsweise auch Kosten für das Home-Office geltend machen, während angestellte Arbeitnehmer dies in der Regel nicht können.

Muss ich alle Werbungskosten in der Steuererklärung angeben?

Ja, es ist wichtig, alle relevanten Werbungskosten in der Steuererklärung anzugeben, um von den steuerlichen Vorteilen profitieren zu können. Dabei ist eine genaue Dokumentation und Aufzeichnung der Kosten empfehlenswert.

Können Werbungskosten auch im nachhinein geltend gemacht werden?

Ja, Werbungskosten können auch im nachhinein geltend gemacht werden, solange die entsprechenden Belege vorhanden sind. Es ist jedoch ratsam, die Werbungskosten zeitnah zu dokumentieren und in der Steuererklärung anzugeben.