Willkommen zu unserem Blogbeitrag über den Widerruf von Darlehensverträgen in Deutschland. Wenn es um Finanzplanung und Rechtsberatung geht, ist es wichtig, alle Informationen zu diesem Thema zu kennen. Ein Darlehensvertrag ist eine rechtliche Vereinbarung zwischen einem Kreditgeber und einem Kreditnehmer, die bestimmte Bedingungen für die Kreditvergabe festlegt. Es gibt verschiedene Gründe, warum jemand einen Darlehensvertrag widerrufen möchte, und das Widerrufsrecht in Deutschland bietet den Verbrauchern eine gewisse Schutzfunktion. In diesem Artikel werden wir die Definition des Widerrufsrechts, die Voraussetzungen für den Widerruf, die Fristen und Form des Widerrufs sowie die Auswirkungen des Widerrufs genauer betrachten. Wir werden auch die Bedeutung einer professionellen Finanzplanung und einer Rechtsberatung beim Widerruf von Darlehensverträgen diskutieren. Darüber hinaus werden wir typische Fragen und Probleme beim Widerruf beleuchten. Lesen Sie weiter, um alle wichtigen Informationen zu diesem Thema zu erhalten.

Zusammenfassung

- Was ist ein Darlehensvertrag?

- Gründe für den Widerruf

- Das Widerrufsrecht in Deutschland

- Finanzplanung und Rechtsberatung beim Widerruf

- Typische Fragen und Probleme beim Widerruf

- Fazit

-

Häufig gestellte Fragen

- 1. Welche Informationen enthält ein Darlehensvertrag?

- 2. Kann ein Darlehensvertrag vorzeitig gekündigt werden?

- 3. Was ist eine Sondertilgung?

- 4. Wie lange dauert die Bearbeitung eines Darlehensantrags?

- 5. Was passiert, wenn ich die Raten nicht rechtzeitig zahle?

- 6. Kann ich meine monatlichen Raten ändern?

- 7. Welche Risiken gibt es bei einem Darlehensvertrag?

- 8. Kann ich mein Darlehen vorzeitig zurückzahlen?

- 9. Was ist der Unterschied zwischen einem festen und variablem Zinssatz?

- 10. Ist es möglich, mehrere Darlehensverträge gleichzeitig abzuschließen?

- Verweise

Was ist ein Darlehensvertrag?

Ein Darlehensvertrag ist eine rechtliche Vereinbarung zwischen einem Kreditgeber und einem Kreditnehmer, in der die Bedingungen für die Kreditvergabe festgelegt sind. Der Kreditgeber kann eine Bank, eine Kreditgenossenschaft oder ein anderes Finanzinstitut sein. Der Kreditnehmer erhält vom Kreditgeber eine bestimmte Geldsumme, die er zu einem späteren Zeitpunkt zurückzahlen muss. Das Darlehen kann für verschiedene Zwecke verwendet werden, wie zum Beispiel den Kauf eines Hauses oder einer Immobilie, die Finanzierung eines Fahrzeugs oder auch für andere persönliche Bedürfnisse. Der Darlehensvertrag regelt die Laufzeit des Darlehens, den Zinssatz, die monatlichen Ratenzahlungen und andere vertragliche Bestimmungen. Es ist wichtig, die Bedingungen des Darlehensvertrags sorgfältig zu prüfen und gegebenenfalls eine professionelle Rechtsberatung in Anspruch zu nehmen, um sicherzustellen, dass alle rechtlichen Aspekte des Vertrags beachtet werden.

Gründe für den Widerruf

Es gibt verschiedene Gründe, warum jemand einen Darlehensvertrag widerrufen möchte. Ein häufiger Grund ist, dass der Kreditnehmer feststellt, dass die ursprünglichen Bedingungen des Vertrags nicht vollständig oder korrekt angegeben wurden. Dies kann dazu führen, dass der Vertrag unwirksam wird und der Kreditnehmer das Recht hat, den Vertrag zu widerrufen. Ein weiterer Grund für den Widerruf kann sein, dass der Kreditnehmer unzureichend über seine Rechte und Pflichten informiert wurde. In solchen Fällen kann es ratsam sein, eine professionelle Rechtsberatung in Anspruch zu nehmen, um festzustellen, ob ein Widerruf möglich ist und wie dieser durchgeführt werden kann. Es ist wichtig zu beachten, dass die Gründe für den Widerruf von Darlehensverträgen von Fall zu Fall unterschiedlich sein können und eine genaue Prüfung der individuellen Umstände erforderlich ist. Eine professionelle Finanzplanung kann ebenfalls dazu beitragen, mögliche Gründe für den Widerruf zu identifizieren und entsprechende Maßnahmen zu ergreifen.

Das Widerrufsrecht in Deutschland

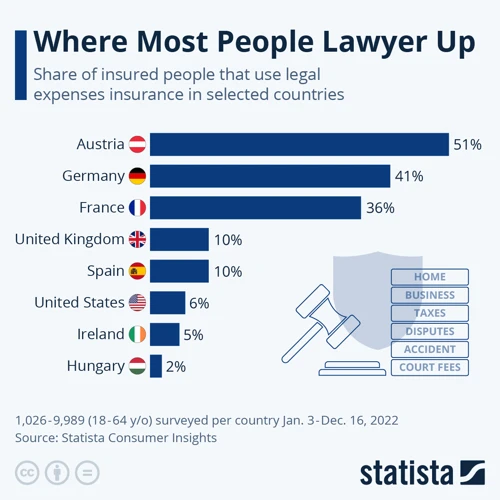

Das Widerrufsrecht in Deutschland ist ein gesetzliches Recht, das Verbrauchern ermöglicht, bestimmte Verträge innerhalb einer bestimmten Frist zu widerrufen. Dieses Recht gilt auch für Darlehensverträge. Der Widerruf ermöglicht es dem Verbraucher, den Vertrag rückgängig zu machen und damit verbundene Verpflichtungen und Kosten zu vermeiden. Es gibt bestimmte Voraussetzungen, die erfüllt sein müssen, um das Widerrufsrecht auszuüben. Dazu gehört unter anderem, dass der Vertrag im Fernabsatz oder außerhalb der Geschäftsräume abgeschlossen wurde. Die Frist für den Widerruf beträgt in der Regel 14 Tage, kann jedoch je nach Vertrag variieren. Der Widerruf muss in Textform erfolgen, zum Beispiel per Brief oder E-Mail. Bei rechtlichen Fragen oder Unsicherheiten während des Widerrufsprozesses ist es ratsam, sich an einen spezialisierten Anwalt oder eine Rechtsberatung zu wenden.ERGO Rechtsschutz

Definition des Widerrufsrechts

Die Definition des Widerrufsrechts bezieht sich auf das Recht des Verbrauchers, einen abgeschlossenen Vertrag innerhalb einer bestimmten Frist und unter bestimmten Bedingungen zu widerrufen. Im Zusammenhang mit Darlehensverträgen ermöglicht das Widerrufsrecht dem Kreditnehmer, den Vertrag rückgängig zu machen und somit von den vertraglichen Verpflichtungen zurückzutreten. Der Widerruf kann aus verschiedenen Gründen erfolgen, wie zum Beispiel zu hohe Zinsen, unklare oder irreführende Vertragsklauseln oder auch aufgrund von fehlerhaften Widerrufsbelehrungen. Es ist wichtig zu beachten, dass das Widerrufsrecht bestimmten Voraussetzungen unterliegt und innerhalb einer festgelegten Frist ausgeübt werden muss. Eine professionelle Finanzplanung und eine Rechtsberatung können dabei helfen, die Möglichkeiten und Risiken des Widerrufs zu verstehen und die richtigen Schritte einzuleiten.

Voraussetzungen für den Widerruf

Um einen Darlehensvertrag wirksam widerrufen zu können, müssen bestimmte Voraussetzungen erfüllt sein. Hier sind einige der wesentlichen Voraussetzungen für den Widerruf:

1. Widerrufsbelehrung: Der Darlehensvertrag muss eine korrekte und vollständige Widerrufsbelehrung enthalten. Die Widerrufsbelehrung informiert den Kreditnehmer über sein Recht, den Vertrag innerhalb einer bestimmten Frist zu widerrufen.

2. Frist: Der Widerruf muss innerhalb der gesetzlich vorgeschriebenen Frist erfolgen. In Deutschland beträgt diese Frist in der Regel 14 Tage ab dem Tag des Vertragsabschlusses.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

3. Form: Der Widerruf muss schriftlich erfolgen, entweder per Brief oder per E-Mail. Es ist wichtig, den Widerruf rechtzeitig abzusenden und den Zugang nachweisen zu können.

4. Verwendung von Verbraucherkredit: Der Widerruf gilt nur für Darlehensverträge, die von Verbrauchern abgeschlossen wurden. Darlehensverträge, die im Rahmen einer gewerblichen oder selbstständigen Tätigkeit abgeschlossen wurden, können in der Regel nicht widerrufen werden.

Es ist ratsam, einen erfahrenen Finanzberater oder Rechtsanwalt zu konsultieren, um sicherzustellen, dass alle rechtlichen Voraussetzungen für den Widerruf erfüllt sind. Eine professionelle Beratung kann helfen, mögliche Risiken und Fallstricke zu vermeiden und die Erfolgsaussichten beim Widerruf zu verbessern.

Fristen und Form des Widerrufs

Die Fristen und Form des Widerrufs eines Darlehensvertrags sind wichtige Aspekte, die beachtet werden sollten. Gemäß dem deutschen Widerrufsrecht hat der Kreditnehmer ein gesetzliches Recht, den Vertrag innerhalb einer bestimmten Frist zu widerrufen. Die genaue Frist kann je nach Art des Vertrags und den individuellen Umständen variieren. Es ist ratsam, die Vertragsbedingungen sorgfältig zu prüfen, um die korrekte Widerrufsfrist zu ermitteln. Der Widerruf kann schriftlich, zum Beispiel per Brief oder E-Mail, erfolgen. Es ist wichtig, dass der Widerruf rechtzeitig und auf dem korrekten Weg erfolgt, um seine Wirksamkeit zu gewährleisten. Eine professionelle Rechtsberatung, wie zum Beispiel von Generali Plan Z1, kann hierbei hilfreich sein, um sicherzustellen, dass alle Formalitäten korrekt erfüllt werden und der Widerruf ordnungsgemäß erfolgt.

Auswirkungen des Widerrufs

Die Auswirkungen des Widerrufs können je nach Art des Darlehensvertrags unterschiedlich sein. Im Allgemeinen führt der Widerruf dazu, dass der Vertrag rückwirkend aufgelöst wird. Der Kreditnehmer ist nicht mehr an den Vertrag gebunden und hat das Recht, bereits gezahlte Zinsen und Gebühren zurückzufordern. Der Kreditgeber muss das Darlehen und die bereits geleisteten Zahlungen zurückerstatten. Es ist wichtig zu beachten, dass der Kreditnehmer nach dem Widerruf des Darlehensvertrags eventuell einen anderen Kreditgeber finden muss, um seine finanziellen Bedürfnisse zu erfüllen. Um die genauen Auswirkungen des Widerrufs auf Ihren speziellen Fall zu verstehen, ist es ratsam, eine professionelle Finanzplanung und Rechtsberatung in Anspruch zu nehmen. Diese können Ihnen helfen, die besten Schritte nach dem Widerruf zu planen und Ihre finanzielle Situation zu managen. Weitere Informationen zum Thema Finanzplanung und Rechtsberatung finden Sie auf der Webseite von Mineko Erfahrung.

Finanzplanung und Rechtsberatung beim Widerruf

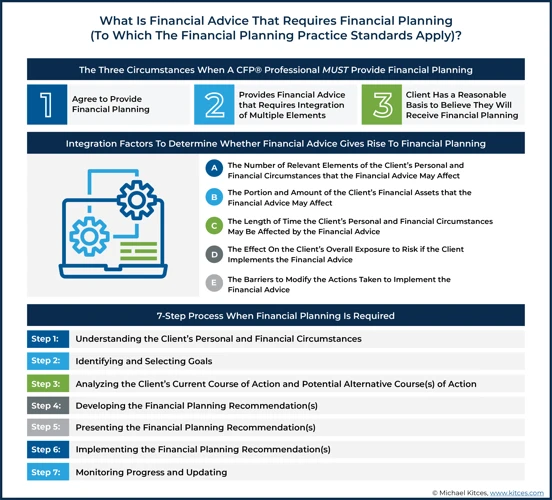

Die Finanzplanung und Rechtsberatung spielen beim Widerruf von Darlehensverträgen eine entscheidende Rolle. Eine professionelle Finanzplanung hilft dabei, die finanziellen Auswirkungen des Widerrufs zu bewerten und alternative Lösungen zu finden. Es ist wichtig, die eigenen finanziellen Ziele und Möglichkeiten zu berücksichtigen, um die beste Entscheidung zu treffen. Eine Rechtsberatung kann dabei helfen, die rechtlichen Aspekte des Widerrufs zu verstehen und sicherzustellen, dass alle erforderlichen Schritte ordnungsgemäß eingeleitet werden. Eine erfahrene und kompetente Rechtsberatung, wie beispielsweise Mineko, kann wertvolle Unterstützung bieten und sicherstellen, dass die Rechte des Verbrauchers gewahrt werden. Eine Kombination aus fundierter Finanzplanung und professioneller Rechtsberatung ist daher essenziell, um den Widerruf von Darlehensverträgen erfolgreich zu bewältigen und die finanziellen Auswirkungen zu minimieren.

Die Bedeutung einer professionellen Finanzplanung

Die Bedeutung einer professionellen Finanzplanung beim Widerruf von Darlehensverträgen sollte nicht unterschätzt werden. Eine solide Finanzplanung hilft dabei, die finanzielle Situation des Verbrauchers abzuschätzen und mögliche Auswirkungen des Widerrufs zu analysieren. Eine professionelle Finanzplanerin oder ein Finanzexperte kann dabei helfen, die verschiedenen Faktoren zu berücksichtigen, wie zum Beispiel die Höhe des Darlehens, die Laufzeit, die monatlichen Ratenzahlungen und die Auswirkungen auf das persönliche Budget. Eine gute Finanzplanung kann dabei helfen, eine informierte Entscheidung zu treffen und mögliche finanzielle Risiken zu minimieren.

Die Rolle einer Rechtsberatung beim Widerruf

Die Rolle einer Rechtsberatung beim Widerruf von Darlehensverträgen ist von großer Bedeutung. Eine Rechtsberatung kann Ihnen helfen, Ihre rechtlichen Ansprüche zu verstehen und zu schützen. Ein erfahrener Rechtsanwalt oder eine Rechtsanwältin kann Ihre Vertragsunterlagen prüfen, um festzustellen, ob Sie das Recht zum Widerruf des Darlehensvertrags haben. Sie können Ihnen auch dabei helfen, den Widerruf korrekt und fristgerecht durchzuführen. Eine Rechtsberatung kann auch hilfreich sein, wenn es um Verhandlungen mit dem Kreditgeber geht, um eine außergerichtliche Einigung zu erzielen. Wenn eine gerichtliche Auseinandersetzung erforderlich ist, kann Ihnen eine Rechtsberatung bei der Einreichung einer Klage und der Vertretung Ihrer Interessen vor Gericht helfen. Es ist ratsam, eine professionelle Rechtsberatung in Anspruch zu nehmen, um sicherzustellen, dass Ihre Rechte geschützt werden und Sie den bestmöglichen Ausgang in Ihrem Widerrufsverfahren erreichen.

Typische Fragen und Probleme beim Widerruf

Typische Fragen und Probleme beim Widerruf von Darlehensverträgen können auftreten, wenn Verbraucher nicht über ihre Rechte und Pflichten beim Widerruf informiert sind. Ein häufiges Problem besteht darin, dass Verbraucher die Fristen für den Widerruf nicht einhalten oder die erforderliche Form nicht beachten. Es kann auch vorkommen, dass Kreditgeber den Widerruf nicht akzeptieren oder den Verbraucher mit widersprüchlichen Informationen verwirren. Ein weiteres Thema, mit dem Verbraucher konfrontiert sein können, sind mögliche Kosten und Gebühren im Zusammenhang mit dem Widerruf. Es ist wichtig, alle relevanten Fragen zu klären und sich gegebenenfalls an eine professionelle Rechtsberatung zu wenden, um bei Problemen oder Unklarheiten unterstützt zu werden. Darüber hinaus ist es ratsam, den Austausch mit anderen Verbrauchern zu suchen, um Erfahrungen und Informationen auszutauschen.

Fazit

Abschließend ist der Widerruf von Darlehensverträgen in Deutschland ein wichtiger rechtlicher Schutzmechanismus für Verbraucher. Es ist entscheidend, die Definition des Widerrufsrechts zu verstehen und die Voraussetzungen für den Widerruf zu erfüllen. Die Einhaltung der Fristen und Formvorschriften ist ebenfalls von großer Bedeutung, um das Widerrufsrecht wirksam auszuüben. Darüber hinaus kann eine professionelle Finanzplanung helfen, die finanziellen Auswirkungen des Darlehenswiderrufs zu bewältigen und langfristige finanzielle Ziele zu erreichen. Die Unterstützung einer kompetenten Rechtsberatung ist ebenfalls ratsam, um potenzielle Fragen oder Probleme beim Widerruf zu klären. Wenn Sie weitere Informationen zu diesem Thema benötigen oder eine Beratung wünschen, können Sie sich gerne an uns wenden.

Häufig gestellte Fragen

1. Welche Informationen enthält ein Darlehensvertrag?

Ein Darlehensvertrag enthält Informationen wie den Namen und die Kontaktdaten des Kreditgebers und Kreditnehmers, den Betrag des Darlehens, den Zinssatz, die Laufzeit des Darlehens, die Ratenzahlungen und andere vertragliche Bestimmungen.

2. Kann ein Darlehensvertrag vorzeitig gekündigt werden?

Ja, ein Darlehensvertrag kann vorzeitig gekündigt werden. In den meisten Fällen wird jedoch eine Vorfälligkeitsentschädigung fällig, die den entgangenen Zinsgewinn des Kreditgebers ausgleicht.

3. Was ist eine Sondertilgung?

Eine Sondertilgung ermöglicht es dem Kreditnehmer, zusätzliche Zahlungen über die regelmäßigen Ratenzahlungen hinaus zu leisten, um das Darlehen schneller zurückzuzahlen. Dies kann dazu beitragen, Zinsen zu sparen und die Laufzeit des Darlehens zu verkürzen.

4. Wie lange dauert die Bearbeitung eines Darlehensantrags?

Die Bearbeitungsdauer eines Darlehensantrags kann je nach Kreditinstitut variieren. In der Regel dauert es jedoch einige Tage bis Wochen, bis ein Antrag bearbeitet und eine Entscheidung getroffen wird.

5. Was passiert, wenn ich die Raten nicht rechtzeitig zahle?

Wenn Sie die Raten nicht rechtzeitig zahlen, können zusätzliche Kosten und Gebühren anfallen. Darüber hinaus kann dies zu einem negativen Eintrag in Ihrer Kreditakte führen und Ihre Kreditwürdigkeit beeinträchtigen.

6. Kann ich meine monatlichen Raten ändern?

Es besteht die Möglichkeit, die monatlichen Raten zu erhöhen oder zu verringern, je nach den Vereinbarungen im Darlehensvertrag. Möglicherweise müssen Sie jedoch zusätzliche Gebühren oder Kosten für die Änderung der Ratenzahlungen zahlen.

7. Welche Risiken gibt es bei einem Darlehensvertrag?

Einige Risiken bei einem Darlehensvertrag können hohe Zinsen, eine längere Laufzeit, die Gefahr der Verschuldung oder eine mögliche negative Auswirkung auf die Bonität sein. Es ist wichtig, diese Risiken zu kennen und sorgfältig zu prüfen, bevor Sie einen Darlehensvertrag abschließen.

8. Kann ich mein Darlehen vorzeitig zurückzahlen?

Ja, in den meisten Fällen ist eine vorzeitige Rückzahlung eines Darlehens möglich. Es kann jedoch eine Vorfälligkeitsentschädigung fällig werden, die den entgangenen Zinsgewinn des Kreditgebers ausgleicht.

9. Was ist der Unterschied zwischen einem festen und variablem Zinssatz?

Ein fester Zinssatz bleibt während der gesamten Laufzeit des Darlehens unverändert. Ein variabler Zinssatz kann sich im Laufe der Zeit ändern, abhängig von den aktuellen Marktzinsen.

10. Ist es möglich, mehrere Darlehensverträge gleichzeitig abzuschließen?

Ja, es ist möglich, mehrere Darlehensverträge gleichzeitig abzuschließen, vorausgesetzt, Sie erfüllen die Voraussetzungen und können die monatlichen Ratenzahlungen leisten.