Es gibt verschiedene Möglichkeiten, wie man 50.000 Euro gewinnbringend anlegen kann. Eine effektive Finanzplanung ist dabei von entscheidender Bedeutung, um die besten Ergebnisse zu erzielen. In diesem Artikel werden wir uns mit den Grundlagen der Geldanlage, verschiedenen Anlagestrategien für 50.000 Euro, dem Risikomanagement und der Diversifikation, steuerlichen Aspekten bei der Geldanlage sowie der Bedeutung von Anlageberatung und Rechtsberatung auseinandersetzen. Wenn Sie also daran interessiert sind, Ihr Geld optimal anzulegen und maximalen Nutzen daraus zu ziehen, sollten Sie unbedingt weiterlesen. Die Informationen und Tipps, die Sie hier finden, werden Ihnen helfen, eine kluge und effektive Finanzplanung umzusetzen.

Zusammenfassung

- Die Bedeutung einer effektiven Finanzplanung

- Grundlagen der Geldanlage

- Anlagestrategien für 50000 Euro

- Risikomanagement und Diversifikation

- Steuerliche Aspekte bei der Geldanlage

- Anlageberatung und Rechtsberatung

- Fazit

-

Häufig gestellte Fragen

- 1. Wie kann ich mein Risikoprofil bestimmen?

- 2. Warum sind Anlageziele wichtig?

- 3. Warum ist der Zeithorizont wichtig?

- 4. Ist der Aktienmarkt eine gute Anlagemöglichkeit?

- 5. Sind Immobilien eine gute Investition?

- 6. Was sind Anleihen?

- 7. Was sind Investmentfonds?

- 8. Was sind ETFs?

- 9. Welche weiteren Anlagemöglichkeiten gibt es?

- 10. Was ist Rebalancing?

- Verweise

Die Bedeutung einer effektiven Finanzplanung

Eine effektive Finanzplanung ist unerlässlich, um finanzielle Ziele zu erreichen und das Vermögen erfolgreich anzulegen. Sie hilft dabei, den Überblick über die finanzielle Situation zu behalten, Chancen und Risiken zu bewerten und die richtigen Entscheidungen zu treffen. Durch eine strukturierte Finanzplanung kann man Ziele definieren, den eigenen Risikotyp bestimmen und den Zeithorizont für die Anlage festlegen. Dies ermöglicht es, die richtigen Anlagestrategien zu wählen und das Portfolio entsprechend aufzubauen. Eine gute Finanzplanung berücksichtigt auch steuerliche Aspekte und nutzt mögliche steuerliche Vorteile. Darüber hinaus kann eine professionelle Anlageberatung und gegebenenfalls eine Rechtsberatung hilfreich sein, um fundierte Entscheidungen zu treffen. Eine effektive Finanzplanung ist der Schlüssel zu einer langfristigen und erfolgreichen Geldanlage. So können finanzielle Ziele erreicht und das Vermögen gewinnbringend angelegt werden.

Grundlagen der Geldanlage

Um erfolgreich Geld anzulegen, ist es wichtig, die Grundlagen der Geldanlage zu verstehen. Zunächst einmal sollte man sein Risikoprofil bestimmen, um herauszufinden, wie viel Risiko man bereit ist, einzugehen. Darauf aufbauend kann man seine persönlichen Anlageziele festlegen, die sowohl kurzfristige als auch langfristige Ziele umfassen können. Der Zeithorizont spielt ebenfalls eine wichtige Rolle bei der Geldanlage, da er bestimmt, wie lange man sein Geld investieren möchte. Es ist ratsam, frühzeitig mit der Geldanlage zu beginnen, um langfristige Renditen zu erzielen. Eine breite Streuung über verschiedene Anlageklassen kann dazu beitragen, das Risiko zu minimieren und gleichzeitig die Rendite zu maximieren. Dabei kann man zum Beispiel in Aktien, Immobilien, Anleihen, Investmentfonds oder ETFs investieren. Eine regelmäßige Überprüfung und Anpassung des Portfolios durch Rebalancing ist ebenfalls wichtig, um eine dauerhaft erfolgreiche Geldanlage zu gewährleisten. Weitere Anlagemöglichkeiten wie beispielsweise Peer-to-Peer-Kredite oder Kryptowährungen können eine zusätzliche Diversifizierung des Portfolios ermöglichen. Es gibt also zahlreiche Grundlagen, die bei einer effektiven Geldanlage berücksichtigt werden sollten, um die besten Ergebnisse zu erzielen.

Risikoprofil bestimmen

Um eine effektive Finanzplanung umzusetzen, ist es wichtig, das eigene Risikoprofil zu bestimmen. Dies ermöglicht es, die passenden Anlagestrategien zu wählen, die zum individuellen Risikotyp passen. Ein Risikoprofil kann anhand verschiedener Faktoren bestimmt werden, wie beispielsweise der eigenen Risikobereitschaft, der finanziellen Situation und den persönlichen Zielen. Es gibt verschiedene Methoden, um das Risikoprofil zu ermitteln, darunter Fragebögen oder Beratungsgespräche mit Finanzexperten. Je nach Risikoprofil kann man dann entscheiden, ob man eher konservativ und sicherheitsorientiert investieren möchte oder ob man bereit ist, höhere Risiken einzugehen, um potenziell höhere Renditen zu erzielen. Es ist wichtig, ehrlich zu sich selbst zu sein und das individuelle Risikoprofil realistisch einzuschätzen, um die richtigen Anlageentscheidungen zu treffen und das Portfolio entsprechend auszurichten.

Anlageziele festlegen

Um eine effektive Finanzplanung zu gewährleisten, ist es wichtig, klare Anlageziele festzulegen. Diese Ziele dienen als Leitfaden und helfen dabei, die richtigen Entscheidungen bei der Geldanlage zu treffen. Bevor man jedoch Anlageziele bestimmt, sollte man seine persönlichen Bedürfnisse und finanziellen Verpflichtungen berücksichtigen. Dies umfasst den gewünschten Anlagezeitraum, die Risikobereitschaft und die gewünschte Rendite. Eine mögliche Anlagestrategie kann darin bestehen, ein ausgewogenes Verhältnis zwischen Risiko und Rendite anzustreben, um langfristiges Wachstum zu ermöglichen. Ein interessanter Vergleich ist beispielsweise der Unterschied zwischen dem MSCI World Index und dem Global Titans 50 Index. Wenn man beispielsweise Kapital auf lange Sicht aufbauen möchte, kann eine Investition in breit diversifizierte Indexfonds wie den MSCI World Index ratsam sein. Ein weiteres wichtiges Anlageziel könnte es sein, finanzielle Verpflichtungen zu erfüllen, wie beispielsweise Kredite abzuzahlen. In diesem Fall kann die Entscheidung zwischen der Tilgung von Schulden oder einer Anlageentscheidung getroffen werden. Eine ausführliche Analyse der persönlichen Finanzsituation kann dabei helfen, die richtige Wahl zu treffen. Außerdem sollte berücksichtigt werden, ob regelmäßig Erträge aus der Anlage entnommen werden sollen oder ob eine Reinvestition angestrebt wird, beispielsweise mittels eines ING Tagesgeldkontos. Durch die Festlegung klarer Anlageziele wird die Finanzplanung strukturiert und es wird einfacher, die richtige Anlagestrategie zu entwickeln.

Zeithorizont beachten

Beim Anlegen von 50.000 Euro ist es wichtig, den Zeithorizont zu beachten. Der Zeithorizont bezieht sich auf den Zeitraum, in dem das Geld angelegt werden soll und wann die Investitionen voraussichtlich wieder benötigt werden. Je länger der Zeithorizont ist, desto mehr Spielraum besteht für langfristige Anlagestrategien wie zum Beispiel die Investition in Aktien oder Immobilien. Diese Anlageklassen haben historisch betrachtet eine höhere Rendite, sind jedoch auch mit einem höheren Risiko verbunden. Wenn der Zeithorizont kürzer ist, sollten eher sicherere Anlageoptionen wie Anleihen oder Tagesgeld in Betracht gezogen werden, da hier das Risiko geringer ist. Es ist wichtig, dass die Anlagestrategie zum Zeithorizont passt, um die bestmöglichen Ergebnisse zu erzielen und die finanziellen Ziele zu erreichen. Wenn Sie mehr darüber erfahren möchten, ob es sinnvoller ist, Geld anzulegen oder Schulden zu tilgen, können Sie sich unseren Artikel über „tilgen oder anlegen“ anzeigen lassen.

Anlagestrategien für 50000 Euro

Es gibt verschiedene Anlagestrategien, die für eine Summe von 50.000 Euro geeignet sind. Eine Möglichkeit ist die Investition in den Aktienmarkt. Hierbei kann das Geld in einzelne Aktien oder in breit diversifizierte Aktienfonds investiert werden, um vom Wachstum der Unternehmen zu profitieren. Eine weitere Option ist die Investition in Immobilien, entweder durch direkten Immobilienerwerb oder durch Investitionen in Immobilienfonds. Anleihen sind ebenfalls eine attraktive Anlagemöglichkeit, da sie regelmäßige Zinszahlungen bieten. Investmentfonds und Exchange Traded Funds (ETFs) ermöglichen eine breite Streuung des Kapitals über verschiedene Anlageklassen und bieten somit mehr Sicherheit. Neben diesen klassischen Anlagestrategien gibt es auch weitere Möglichkeiten wie zum Beispiel Kryptowährungen, Rohstoffe oder Edelmetalle. Es ist wichtig, dass man eine Anlagestrategie auswählt, die den eigenen Risikoprofil und Anlagezielen entspricht. Eine Diversifikation über verschiedene Anlageklassen hinweg kann helfen, das Risiko zu reduzieren und eine ausgewogene Rendite zu erzielen.

Aktienmarkt

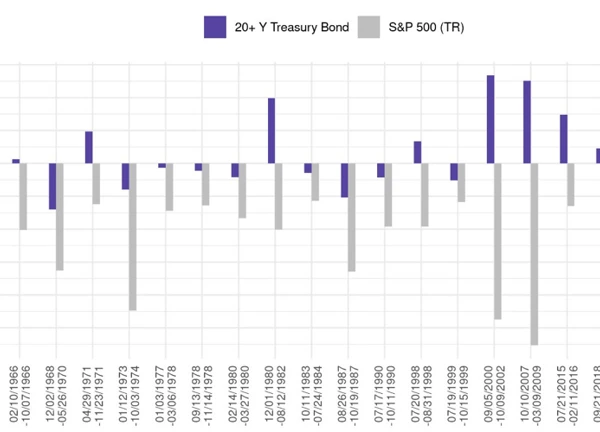

Der Aktienmarkt bietet eine attraktive Möglichkeit, 50.000 Euro gewinnbringend anzulegen. Durch den Kauf von Aktien erwirbt man Anteile an Unternehmen und partizipiert somit am Erfolg des Unternehmens. Der Aktienmarkt kann jedoch auch mit Risiken verbunden sein, da Aktienkurse schwanken können. Daher ist es wichtig, eine genaue Analyse der Unternehmen durchzuführen und das Risiko zu streuen, indem man in verschiedene Branchen und Unternehmen investiert. Besonders langfristig orientierte Anleger können vom Wachstumspotenzial des Aktienmarkts profitieren. Es empfiehlt sich jedoch, vor einer Investition eine gründliche Marktanalyse durchzuführen und gegebenenfalls professionelle Beratung in Anspruch zu nehmen, um die richtige Auswahl an Aktien zu treffen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Immobilien

Immobilien sind eine beliebte Anlageform, wenn es um die Gewinnbringende Anlage von 50.000 Euro geht. Der Immobilienmarkt bietet verschiedene Möglichkeiten, um Kapital zu investieren und langfristig Renditen zu erzielen. Eine Option ist der Kauf einer vermieteten Immobilie, die regelmäßige Mieteinnahmen generiert. Dadurch kann ein passives Einkommen geschaffen werden. Eine weitere Möglichkeit ist der Kauf und Verkauf von Immobilien mit Wertsteigerungspotenzial. Hierbei ist jedoch eine intensivere Recherche und Marktanalyse erforderlich, um gute Investmentchancen zu identifizieren. Eine Investition in Immobilien bringt jedoch auch gewisse Risiken mit sich, wie z. B. Leerstand, Reparatur- und Instandhaltungskosten. Eine umfassende Due Diligence ist daher unerlässlich, um potenzielle Risiken zu minimieren. Dennoch bieten Immobilien langfristig die Möglichkeit, von Wertsteigerungen und regelmäßigen Einnahmen zu profitieren.

Anleihen

Anleihen sind eine weitere interessante Möglichkeit, 50.000 Euro gewinnbringend anzulegen. Dabei handelt es sich um festverzinsliche Wertpapiere, die von Staaten, Unternehmen oder auch Kommunen ausgegeben werden, um sich Kapital von Anlegern zu leihen. Als Anleger kauft man eine Anleihe und erhält dafür regelmäßige Zinszahlungen und am Ende der Laufzeit das investierte Kapital zurück. Die Rendite von Anleihen hängt von verschiedenen Faktoren wie der Bonität des Emittenten und der Marktentwicklung ab. Es gibt verschiedene Arten von Anleihen, darunter Staatsanleihen, Unternehmensanleihen und Pfandbriefe. Jede Art hat ihre eigenen Risiken und Chancen. Anleihen gelten als vergleichsweise sichere Anlageform, da sie ein festes Einkommen bieten und von der Bonität des Emittenten abhängen. Dennoch ist es wichtig, das Risiko zu streuen und verschiedene Anlageklassen zu kombinieren, um das Risiko zu minimieren und die Rendite zu maximieren.

Investmentfonds

Investmentfonds sind eine beliebte Anlageform für diejenigen, die ihr Geld diversifizieren und von der Expertise professioneller Fondsmanager profitieren möchten. Ein Investmentfonds sammelt das Geld einer Vielzahl von Anlegern und investiert es in eine Vielzahl von Wertpapieren wie Aktien, Anleihen oder auch Immobilien. Durch diese breite Streuung kann das Risiko reduziert werden. Der Fondsmanager übernimmt die Auswahl und Zusammenstellung der einzelnen Wertpapiere im Portfolio und passt es je nach Marktlage an. Dies bietet Anlegern eine bequeme Möglichkeit, an den Märkten teilzunehmen, ohne selbst eine umfangreiche Analyse durchführen zu müssen. Es gibt verschiedene Arten von Investmentfonds, wie zum Beispiel Aktienfonds, Rentenfonds oder Mischfonds. Jeder Fonds hat seine eigene Anlagestrategie und Risikoprofil. Bevor man in einen Investmentfonds investiert, sollte man sich über die Kosten, die Wertentwicklung und die Risiken informieren, um eine fundierte Entscheidung zu treffen.

ETFs

ETFs, oder Exchange Traded Funds, sind eine beliebte Anlageoption für Investoren. Sie bieten eine kostengünstige Möglichkeit, in ein breit diversifiziertes Portfolio von Wertpapieren zu investieren. ETFs sind an der Börse handelbar und bilden in der Regel einen bestimmten Index ab, wie zum Beispiel den DAX oder den S&P 500. Durch den Kauf eines ETFs erwirbt man Anteile an diesem Index, wodurch man an der Wertentwicklung der enthaltenen Aktien partizipiert. ETFs bieten eine hohe Transparenz, da ihre Zusammensetzung regelmäßig veröffentlicht wird. Außerdem sind sie in der Regel liquide und können während der Handelszeiten einfach gekauft und verkauft werden. Aufgrund ihrer breiten Diversifikation und niedrigen Kosten sind ETFs eine attraktive Option für Anleger, die ihr Portfolio langfristig aufbauen möchten.

Weitere Anlagemöglichkeiten

Neben den bereits genannten Anlagestrategien gibt es noch weitere Anlagemöglichkeiten, die bei der effektiven Finanzplanung berücksichtigt werden können. Dazu gehören zum Beispiel Gold und andere Edelmetalle, Rohstoffe, wie Öl oder Gas, sowie Kryptowährungen wie Bitcoin. Diese Anlageklassen können eine gute Ergänzung zu einem diversifizierten Portfolio sein und ermöglichen es, von unterschiedlichen Marktchancen zu profitieren. Allerdings ist bei diesen Anlagemöglichkeiten Vorsicht geboten, da sie oft mit höheren Risiken verbunden sind. Daher ist es ratsam, sich vor einer Investition gründlich zu informieren und gegebenenfalls professionelle Beratung in Anspruch zu nehmen. Eine breite Palette an Anlagemöglichkeiten bietet eine gute Grundlage für eine erfolgreiche Geldanlage.

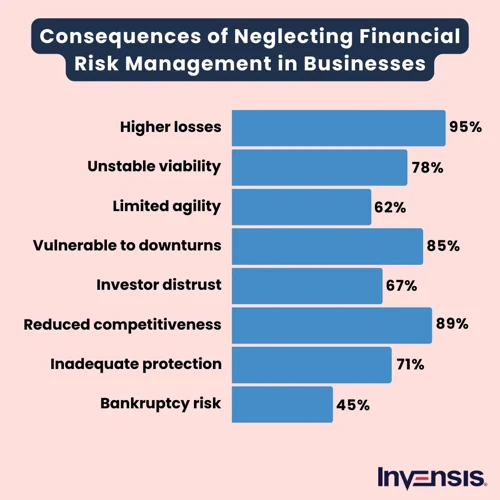

Risikomanagement und Diversifikation

Risikomanagement und Diversifikation spielen eine entscheidende Rolle bei der Geldanlage. Beim Risikomanagement geht es darum, die möglichen Risiken im Zusammenhang mit den Anlagen zu identifizieren, zu analysieren und zu bewerten. Eine gute Strategie zur Risikominimierung ist die Diversifikation, bei der das Kapital auf verschiedene Anlageklassen, wie Aktien, Immobilien, Anleihen, Investmentfonds und ETFs, verteilt wird. Dadurch können potenzielle Verluste in einer Anlageklasse durch Gewinne in einer anderen ausgeglichen werden. Zusätzlich zur Diversifikation ist es wichtig, auch innerhalb einer Anlageklasse zu diversifizieren und eine breite Streuung zu erreichen. Ein weiterer Aspekt des Risikomanagements ist das regelmäßige Rebalancing des Portfolios, um sicherzustellen, dass die Verteilung der Anlagen den ursprünglichen Zielen entspricht. Eine umfassende Risikomanagementstrategie in Verbindung mit einer gut geplanten Diversifikation ist entscheidend, um finanzielle Verluste zu minimieren und langfristigen Erfolg bei der Geldanlage zu gewährleisten.

Streuung über verschiedene Anlageklassen

Eine wichtige Strategie beim Risikomanagement und zur Maximierung der Rendite ist die Streuung des Kapitals über verschiedene Anlageklassen. Dabei werden die Investitionen nicht nur in eine einzelne Anlageklasse, wie Aktien oder Anleihen, getätigt, sondern auf mehrere Anlageklassen verteilt. Durch diese Diversifikation wird das Risiko reduziert, da Verluste in einer Anlageklasse durch mögliche Gewinne in anderen ausgeglichen werden können. Dabei kann man beispielsweise in Aktien, Immobilien, Anleihen, Investmentfonds und ETFs investieren. Jede Anlageklasse hat unterschiedliche Risiko- und Renditeprofile, wodurch eine ausgewogene Mischung entsteht. Es ist jedoch wichtig, das Risikoprofil und die Anlageziele zu berücksichtigen, um die passenden Anlageklassen für eine optimale Streuung auszuwählen. Dadurch wird das Portfolio widerstandsfähiger gegenüber Schwankungen und bietet langfristig bessere Chancen auf eine positive Rendite.

Streuung innerhalb einer Anlageklasse

Eine wichtige Strategie zur Risikominimierung und Maximierung der Rendite ist die Streuung innerhalb einer Anlageklasse. Dies bedeutet, dass man sein investiertes Kapital nicht nur auf eine einzelne Aktie, Anleihe oder Immobilie konzentriert, sondern auf verschiedene Wertpapiere oder Objekte innerhalb derselben Anlageklasse verteilt. So kann man zum Beispiel sein Geld in verschiedene Aktien eines bestimmten Sektors investieren oder in unterschiedliche Anleihen mit verschiedenen Laufzeiten. Durch die Streuung innerhalb einer Anlageklasse reduziert man das Risiko von Verlusten, die durch die schlechte Performance einer einzelnen Anlage verursacht werden könnten. Zugleich hat man die Möglichkeit, von positiven Entwicklungen in verschiedenen Bereichen zu profitieren. Dabei ist es wichtig, dass die Anlagen in der gleichen Anlageklasse einander nicht zu ähnlich sind, um die Diversifikation effektiv umsetzen zu können.

Rebalancing

Rebalancing ist ein wichtiger Bestandteil einer effektiven Finanzplanung. Durch regelmäßiges Rebalancing des Portfolios kann man sicherstellen, dass die ursprünglich definierten Anlagegewichtungen beibehalten werden. Diese Gewichtungen können im Laufe der Zeit aufgrund der unterschiedlichen Wertentwicklung der einzelnen Anlageklassen aus dem Gleichgewicht geraten. Beim Rebalancing werden dann Teile des Portfolios verkauft, die sich überproportional entwickelt haben, während in diejenigen Anlageklassen investiert wird, die untergewichtet sind. Dadurch wird das Risiko reduziert und die Performance des Portfolios optimiert. Es ist ratsam, das Rebalancing regelmäßig durchzuführen, zum Beispiel einmal im Jahr oder bei größeren Abweichungen von der gewünschten Asset-Allokation. So wird sicherzustellen, dass das Portfolio immer den eigenen Anlagezielen und Risikotoleranzen entspricht und optimale Ergebnisse erzielt werden können.

Steuerliche Aspekte bei der Geldanlage

Bei der Geldanlage spielen steuerliche Aspekte eine wichtige Rolle. Es ist wichtig, sich über die verschiedenen Steuern im Zusammenhang mit der Geldanlage zu informieren und diese zu berücksichtigen. Die Kapitalertragssteuer ist eine Steuer, die auf erzielte Kapitalerträge erhoben wird. Sie gilt für unterschiedliche Anlageformen wie beispielsweise Zinserträge, Dividenden oder realisierte Kursgewinne. Eine weitere wichtige Steuer in diesem Kontext ist die Abgeltungsteuer. Sie beträgt derzeit in Deutschland 25% (zzgl. Solidaritätszuschlag und gegebenenfalls Kirchensteuer) und wird auf Kapitalerträge aus Wertpapieren wie Aktien oder Investmentfonds erhoben. Es ist auch wichtig, steuerliche Vorteile zu nutzen, die bei bestimmten Anlageprodukten oder -strategien angeboten werden. Dazu zählen beispielsweise die Möglichkeit der steuerlichen Geltendmachung von Verlusten oder Steuerfreibeträgen. Es empfiehlt sich, einen Steuerberater hinzuzuziehen, um die steuerlichen Aspekte der Geldanlage optimal zu berücksichtigen und von möglichen Steuervorteilen zu profitieren.

Kapitalertragssteuer

Die Kapitalertragssteuer ist eine wichtige steuerliche Komponente, die bei der Geldanlage zu berücksichtigen ist. Sie wird auf Gewinne aus Kapitalanlagen erhoben, wie zum Beispiel Dividenden oder Kursgewinnen. Die Höhe der Steuer variiert je nach Einkommenssteuersatz des Anlegers und der Art der Kapitalerträge. Es ist wichtig, die steuerlichen Auswirkungen der Geldanlage zu verstehen und mögliche Steuervorteile zu nutzen, um die Rendite zu optimieren. Eine professionelle Beratung kann dabei helfen, Steuerstrategien zu entwickeln und steuerliche Risiken zu minimieren. Investoren sollten sich über die aktuellen steuerlichen Richtlinien informieren und gegebenenfalls einen Steuerberater konsultieren, um die bestmögliche steuerliche Situation zu erreichen. Eine bewusste Auseinandersetzung mit der Kapitalertragssteuer kann dazu beitragen, dass die Geldanlage langfristig erfolgreich und rentabel ist.

Abgeltungsteuer

Die Abgeltungsteuer ist eine Form der Besteuerung in Deutschland, die auf Kapitalerträge wie Zinsen, Dividenden und Kursgewinne erhoben wird. Der Steuersatz beträgt derzeit 25 Prozent zuzüglich Solidaritätszuschlag und gegebenenfalls Kirchensteuer. Die Abgeltungsteuer wird direkt von der Bank oder dem Broker abgeführt, wenn Kapitalerträge erzielt werden. Dadurch entfällt die Pflicht, diese Erträge in der Einkommensteuererklärung anzugeben. Ein Vorteil der Abgeltungsteuer ist, dass sie in der Regel einfacher und weniger aufwendig zu handhaben ist als die Einkommensteuer. Allerdings gibt es bestimmte Ausnahmen und Freibeträge, die es zu beachten gilt. Es empfiehlt sich daher, sich bei komplexeren Steuerfragen von einem Steuerberater beraten zu lassen. Weitere Informationen zur Abgeltungsteuer finden Sie hier.

Steuerliche Vorteile nutzen

Um die Geldanlage optimal zu gestalten, ist es wichtig, auch steuerliche Aspekte zu berücksichtigen und steuerliche Vorteile zu nutzen. Eine Möglichkeit, dies zu tun, ist die Nutzung von steueroptimierten Anlageprodukten wie beispielsweise steuereffiziente Investmentfonds oder steuerbegünstigte Altersvorsorgeprodukte. Dabei können bestimmte Anlagestrategien dazu beitragen, Steuern zu minimieren und das Renditepotenzial zu maximieren. Ein weiterer Aspekt ist die geschickte Planung von Kapitalerträgen und Verlusten, um steuerliche Auswirkungen zu optimieren. Eine professionelle Anlageberatung und gegebenenfalls die Konsultation eines Steuerexperten können dabei helfen, die steuerlichen Vorteile bestmöglich auszuschöpfen und eine effiziente Steuerstrategie zu entwickeln. Wenn Sie mehr darüber erfahren möchten, wie Sie steuerliche Vorteile bei Ihrer Geldanlage nutzen können, finden Sie weitere Informationen unter dem folgenden Link: Steuerliche Vorteile nutzen.

Anlageberatung und Rechtsberatung

Bei der Geldanlage ist es oft ratsam, sich von Experten beraten zu lassen. Eine qualifizierte Anlageberatung kann dabei helfen, die individuellen Ziele und Bedürfnisse zu erfassen und passende Anlagestrategien zu entwickeln. Ein erfahrener Berater kann auf die persönliche Risikotoleranz eingehen und dabei helfen, das Portfolio entsprechend zu diversifizieren. Zudem bieten Anlageberater häufig Zugang zu Informationen und Instrumenten, die Privatanlegern nicht ohne weiteres zur Verfügung stehen. Eine Rechtsberatung kann ebenfalls von großer Bedeutung sein, insbesondere bei komplexeren Finanzstrukturen oder speziellen Investitionsformen. Ein Rechtsberater kann helfen, rechtliche Risiken abzuwägen und dabei unterstützen, bindende Verträge und Vereinbarungen zu erstellen. Eine qualifizierte Anlageberatung und gegebenenfalls eine Rechtsberatung können dazu beitragen, fundierte und sichere Investitionsentscheidungen zu treffen und somit die Erfolgsaussichten der Geldanlage zu maximieren.

Fazit

Das Fazit dieser Betrachtung ist, dass eine effektive Finanzplanung von großer Bedeutung ist, um 50.000 Euro gewinnbringend anzulegen. Indem man sein Risikoprofil bestimmt, klare Anlageziele festlegt und den Zeithorizont berücksichtigt, kann man die passenden Anlagestrategien wählen. Eine breite Diversifikation über verschiedene Anlageklassen sowie innerhalb einer Anlageklasse sorgen für ein ausgewogenes Portfolio und reduzieren das Risiko. Zudem sollte man steuerliche Aspekte beachten, um mögliche Vorteile zu nutzen. Eine professionelle Anlageberatung und gegebenenfalls eine Rechtsberatung können ebenfalls hilfreich sein. Durch eine effektive Finanzplanung kann man sein Vermögen langfristig aufbauen und finanzielle Ziele erreichen. Es ist wichtig, regelmäßig das Portfolio zu überprüfen und gegebenenfalls anzupassen. Mit einer klugen Finanzplanung kann man das Potenzial seines Geldes optimal nutzen.

Häufig gestellte Fragen

1. Wie kann ich mein Risikoprofil bestimmen?

Um Ihr Risikoprofil zu bestimmen, sollten Sie Ihre finanzielle Situation, Ihre Anlageziele und Ihre Risikobereitschaft berücksichtigen. Es gibt verschiedene Fragebögen und Online-Tools, die Ihnen dabei helfen können. Sie bewerten Ihre Einstellung zum Risiko und geben Ihnen Empfehlungen für geeignete Anlagestrategien.

2. Warum sind Anlageziele wichtig?

Anlageziele geben Ihnen eine klare Richtung und helfen Ihnen dabei, Ihre Anlageentscheidungen zu treffen. Sie können kurzfristige Ziele wie den Kauf eines Autos oder langfristige Ziele wie den Ruhestand umfassen. Durch die Festlegung von konkreten Zielen können Sie Ihre Anlagestrategie entsprechend ausrichten.

3. Warum ist der Zeithorizont wichtig?

Der Zeithorizont ist wichtig, da er bestimmt, wie lange Sie Ihr Geld anlegen können. Je länger der Zeithorizont, desto mehr Risiko können Sie eingehen und von langfristigen Renditen profitieren. Ein längerer Zeithorizont ermöglicht es Ihnen auch, kurzfristige Schwankungen besser zu überwinden.

4. Ist der Aktienmarkt eine gute Anlagemöglichkeit?

Der Aktienmarkt bietet langfristig betrachtet eine gute Rendite. Es ist jedoch wichtig, sich über die Risiken bewusst zu sein. Aktieninvestitionen können volatil sein und es gibt keine Garantie für Gewinne. Daher ist es ratsam, Aktien als Teil einer diversifizierten Anlagestrategie zu betrachten.

5. Sind Immobilien eine gute Investition?

Immobilien können sich als gute Investition erweisen. Sie bieten stabile Erträge durch Mieteinnahmen und die Möglichkeit einer Wertsteigerung. Allerdings erfordert eine Investition in Immobilien auch Kapital und sorgfältige Prüfung der Standort- und Marktfaktoren.

6. Was sind Anleihen?

Anleihen sind Schuldverschreibungen, die von Regierungen oder Unternehmen ausgegeben werden, um Kapital aufzunehmen. Sie bieten regelmäßige Zinszahlungen und Rückzahlung des investierten Kapitals zum vereinbarten Zeitpunkt. Anleihen gelten als sicherere Anlageklasse im Vergleich zu Aktien.

7. Was sind Investmentfonds?

Investmentfonds sind verwaltete Anlageprodukte, bei denen das Kapital von vielen Anlegern gesammelt und von professionellen Fondsmanagern investiert wird. Durch die breite Diversifikation und das professionelle Management bieten Investmentfonds eine einfache Möglichkeit, in verschiedene Anlageklassen zu investieren.

8. Was sind ETFs?

ETFs (Exchange Traded Funds) sind Investmentfonds, die an der Börse gehandelt werden. Sie bilden einen bestimmten Index (z.B. DAX oder S&P 500) nach und bieten eine einfache Möglichkeit, breit diversifiziert in verschiedene Aktien oder Anlageklassen zu investieren.

9. Welche weiteren Anlagemöglichkeiten gibt es?

Es gibt verschiedene weitere Anlagemöglichkeiten wie Rohstoffe, Kryptowährungen, P2P-Kredite und Social Trading. Diese Anlagearten können jedoch mit höheren Risiken verbunden sein und erfordern möglicherweise spezifisches Fachwissen.

10. Was ist Rebalancing?

Rebalancing ist der Prozess, bei dem das Portfolio wieder in die ursprünglich festgelegte Anlagestruktur gebracht wird. Durch den Kauf und Verkauf von Vermögenswerten wird sichergestellt, dass die Gewichtung der einzelnen Anlageklassen erhalten bleibt. Rebalancing zielt darauf ab, das Risiko zu kontrollieren und die langfristigen Anlageziele zu erreichen.