Zinsen absetzen bei Vermietung: Finanzplanung und Rechtsberatung Blog in Deutschland

Sie sind Vermieter und möchten wissen, wie Sie Ihre Zinsen bei der Vermietung absetzen können? In diesem Artikel erfahren Sie alles, was Sie über die Möglichkeit der Zinsabsetzung wissen müssen. Wir werden Ihnen erklären, warum Zinsen abgesetzt werden können und welche Zinsen überhaupt absetzbar sind. Wir geben Ihnen auch praktische Tipps, wie Sie dieses steuermindernde Potenzial nutzen können. Darüber hinaus werden wir Ihnen rechtliche Aspekte aufzeigen, die Sie bei der Vermietung beachten sollten. Lesen Sie weiter, um Ihre Finanzplanung zu optimieren und die besten rechtlichen Entscheidungen zu treffen.

Zusammenfassung

- Warum können Zinsen bei Vermietung abgesetzt werden?

- Welche Zinsen können abgesetzt werden?

- Wie können Zinsen bei Vermietung abgesetzt werden?

- Welche rechtlichen Aspekte sind zu beachten?

- Fazit

-

Häufig gestellte Fragen

- 1. Welche Unterlagen benötige ich, um die absetzbaren Zinsen nachzuweisen?

- 2. Kann ich auch die Zinsen für einen Kredit zur Renovierung meiner Mietimmobilie absetzen?

- 3. Gibt es eine Obergrenze für die absetzbaren Zinsen?

- 4. Kann ich auch die Zinsen für ein Darlehen zur Anschaffung von Möbeln für die Mietwohnung absetzen?

- 5. Muss ich die Zinsen sofort im Jahr der Zahlung absetzen oder kann ich sie über mehrere Jahre verteilen?

- 6. Werden die absetzbaren Zinsen vom Finanzamt automatisch berücksichtigt?

- 7. Kann ich die Zinsen auch absetzen, wenn die Mieteinnahmen unter den Kosten liegen?

- 8. Wie lange kann ich die absetzbaren Zinsen rückwirkend geltend machen?

- 9. Müssen die Zinsen in bestimmten Fällen zurückgezahlt werden?

- 10. Wie wirken sich absetzbare Zinsen auf meine Steuererklärung aus?

- Verweise

Warum können Zinsen bei Vermietung abgesetzt werden?

1. Vermietung als Einkommensquelle: Vermietung kann eine lukrative Einkommensquelle sein und wird steuerlich entsprechend behandelt. Als Vermieter können Sie die Zinsen, die Sie für Darlehen oder Hypotheken zur Finanzierung Ihrer Mietimmobilie zahlen, absetzen.

2. Absetzbarkeit von Werbungskosten: Zinsen fallen unter den Begriff der Werbungskosten, die bei der Vermietung von Immobilien steuerlich geltend gemacht werden können. Durch den Abzug der Zinsen können Sie Ihre steuerliche Belastung reduzieren und somit Ihr zu versteuerndes Einkommen mindern.

3. Steuermindernde Möglichkeiten: Der Abzug von Zinsen dient dazu, Vermieter steuerlich zu entlasten. Indem Sie die Zinsen absetzen, können Sie Ihre steuerliche Gesamtbelastung senken und somit mehr Geld für andere Zwecke zur Verfügung haben. Um die bestmögliche steuerliche Entlastung zu erzielen, sollten Sie sich jedoch mit den rechtlichen Regelungen und steuerlichen Möglichkeiten vertraut machen.

1. Vermietung als Einkommensquelle

1. Vermietung als Einkommensquelle: Die Vermietung von Immobilien kann eine rentable Einkommensquelle sein. Als Vermieter erhalten Sie regelmäßige Mieteinnahmen, die Ihr Einkommen erhöhen. Diese Einnahmen werden steuerlich behandelt und sind daher relevant für die Absetzbarkeit von Zinsen. Durch die Vermietung können Sie nicht nur von den Zinssätzen profitieren, sondern auch weitere steuerliche Vorteile wie den Abzug von Werbungskosten nutzen. Um die besten steuerlichen Optionen zu nutzen und Ihre finanzielle Situation zu optimieren, ist es ratsam, professionelle Beratung von einem Steuerexperten zu suchen.

2. Absetzbarkeit von Werbungskosten

Die Absetzbarkeit von Werbungskosten ist ein wichtiger Aspekt, um Zinsen bei Vermietung steuerlich geltend zu machen. Als Vermieter können Sie verschiedene Ausgaben als Werbungskosten absetzen, zu denen auch die Zinsen gehören. Durch den Abzug der Zinsen können Sie Ihr zu versteuerndes Einkommen mindern und somit Ihre steuerliche Belastung reduzieren. Es ist jedoch wichtig zu beachten, dass nicht alle Arten von Zinsen abgesetzt werden können. Hypothekenzinsen, Kreditzinsen und Bürgschaftszinsen zählen zu den absetzbaren Zinsen bei Vermietung. Denken Sie daran, alle Belege und Nachweise für die Zinszahlungen aufzubewahren, um diese bei Ihrer Steuererklärung vorlegen zu können und die Absetzbarkeit zu belegen. Beachten Sie auch, dass eine fachkundige Beratung in Bezug auf Ihre individuelle Situation ratsam sein kann, um die bestmöglichen steuermindernden Möglichkeiten zu nutzen und Fehler zu vermeiden.

3. Steuermindernde Möglichkeiten

Bei der Vermietung gibt es verschiedene steuermindernde Möglichkeiten, die Ihnen als Vermieter zur Verfügung stehen. Eine Möglichkeit ist die Aufteilung der Betriebskosten auf die Mieter. Dadurch können Sie bestimmte Kosten, wie beispielsweise Reparaturen oder Instandhaltungsmaßnahmen, von der Steuer absetzen. Zudem können Sie Abschreibungen auf Ihre vermietete Immobilie vornehmen, um den Wertverlust steuermindernd geltend zu machen. Eine weitere Option besteht darin, gegebenenfalls handwerkliche Leistungen und Renovierungsarbeiten als Werbungskosten anzusetzen.

Um von diesen steuermindernden Möglichkeiten optimal zu profitieren, ist eine sorgfältige Finanzplanung und Rechtsberatung empfehlenswert. Ein Steuerberater oder Rechtsanwalt kann Ihnen bei der Optimierung Ihrer steuerlichen Situation helfen und Sie über die besten handlungsspezifischen Steuertipps informieren.

Welche Zinsen können abgesetzt werden?

1. Hypothekenzinsen: Hypothekenzinsen, die Sie für ein aufgenommenes Darlehen zur Finanzierung Ihrer Mietimmobilie zahlen, können abgesetzt werden. Dies gilt für Zinsen, die im Zusammenhang mit dem Erwerb, der Modernisierung oder dem Erhalt der vermieteten Immobilie entstehen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

2. Kreditzinsen: Auch Zinsen, die Sie für andere Kredite im Zusammenhang mit Ihrer Mietimmobilie zahlen, können Sie absetzen. Dazu gehören etwa Kredite für Renovierungsarbeiten, Anschaffungen von Möbeln oder technischer Ausstattung sowie die Finanzierung von Reparaturen.

3. Bürgschaftszinsen: Wenn Sie eine Bürgschaft für ein Darlehen zur Finanzierung Ihrer vermieteten Immobilie geleistet haben und dafür Bürgschaftszinsen zahlen, können diese ebenfalls abgesetzt werden. Bürgschaftszinsen können eine beträchtliche Ausgabe sein, daher ist es wichtig, diese steuermindernde Möglichkeit zu nutzen.

1. Hypothekenzinsen

1. Hypothekenzinsen: Hypothekenzinsen beziehen sich auf die Zinszahlungen, die Sie für ein Hypothekendarlehen zur Finanzierung Ihrer Mietimmobilie leisten. Diese Zinszahlungen können als Werbungskosten steuerlich abgesetzt werden. Dabei ist zu beachten, dass die absetzbaren Zinsen ausschließlich auf den vermieteten Teil der Immobilie entfallen. Die Zinsen für den selbstgenutzten Teil können nicht steuerlich geltend gemacht werden. Um die Hypothekenzinsen bei der Steuererklärung korrekt anzugeben, sollten Sie entsprechende Belege und Nachweise sammeln, wie beispielsweise Kontoauszüge oder Darlehensverträge. Durch den Abzug der Hypothekenzinsen können Sie Ihre steuerliche Belastung reduzieren und somit mehr Geld für andere Zwecke zur Verfügung haben. Es ist empfehlenswert, sich bei Fragen zur steuerlichen Behandlung von Hypothekenzinsen an einen Steuerberater zu wenden.

2. Kreditzinsen

2. Kreditzinsen: Kreditzinsen, die Sie für ein Darlehen zur Finanzierung Ihrer Mietimmobilie zahlen, können ebenfalls abgesetzt werden. Wenn Sie ein Darlehen aufnehmen, um beispielsweise Renovierungsarbeiten an Ihrer Mietwohnung durchzuführen, können Sie die dafür anfallenden Zinsen als Werbungskosten geltend machen. Es ist wichtig, die Zinsen genau zu dokumentieren und nachzuweisen, um eine reibungslose Absetzung zu gewährleisten. Vergessen Sie nicht, die Zinsen in Ihrem Finanzplan und bei der Steuererklärung zu berücksichtigen.

Wenn Sie weitere Informationen zur steuerlichen Behandlung von Kreditzinsen und anderen relevanten Themen suchen, können Sie unseren Artikel über Bewirtungskosten bei einer GmbH lesen, um Ihr Wissen zu erweitern und Ihre Finanzplanung zu verbessern.

3. Bürgschaftszinsen

Bürgschaftszinsen sind Zinsen, die im Zusammenhang mit einer Bürgschaft anfallen. Wenn Sie beispielsweise als Vermieter eine Bürgschaft für Ihren Mieter eingehen, um beispielsweise die Mietkaution abzusichern, können die dafür anfallenden Zinsen steuerlich abgesetzt werden. Diese Zinsen fallen unter die Werbungskosten und können somit Ihre steuerliche Belastung mindern. Es ist wichtig, alle Belege und Nachweise für die Bürgschaftszinsen aufzubewahren, um Ihre steuerliche Absetzbarkeit nachweisen zu können. Sie sollten jedoch beachten, dass Bürgschaftszinsen in der Regel nur dann absetzbar sind, wenn sie in unmittelbarem Zusammenhang mit der Vermietungstätigkeit stehen und nicht als private Ausgaben betrachtet werden. Weitere Informationen zur Einzelveranlagung finden Sie unter Einzelveranlagung.

Wie können Zinsen bei Vermietung abgesetzt werden?

1. Trennung von privaten und geschäftlichen Finanzen: Um die Zinsen bei Vermietung absetzen zu können, ist es wichtig, private und geschäftliche Finanzen strikt voneinander zu trennen. Führen Sie separate Konten für Ihre Vermietungseinnahmen und Ausgaben, um eine klare Nachvollziehbarkeit zu gewährleisten.

2. Buchführen und Belege sammeln: Eine ordnungsgemäße Buchführung ist von entscheidender Bedeutung, um die absetzbaren Zinsen bei Vermietung nachweisen zu können. Führen Sie ein Buch, in dem Sie alle relevanten Ausgaben und Einnahmen erfassen. Sammeln Sie zudem sämtliche Belege wie Kontoauszüge und Rechnungen.

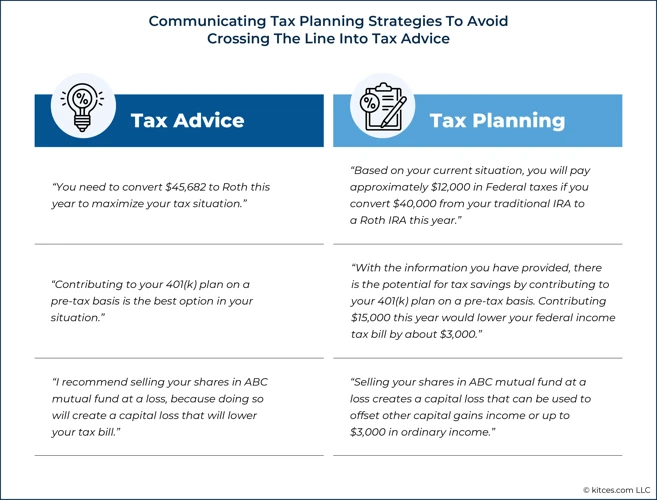

3. Fachkundige Beratung suchen: Um sicherzustellen, dass Sie alle Möglichkeiten zur Zinsabsetzung bei Vermietung nutzen, empfiehlt es sich, fachkundige Beratung in Anspruch zu nehmen. Ein Steuerberater oder Fachanwalt für Steuerrecht kann Sie über die aktuell geltenden Regelungen informieren und Ihnen individuelle Ratschläge geben, die auf Ihre spezifische Situation zugeschnitten sind. Eine solche Beratung kann Ihnen helfen, mögliche Fehler zu vermeiden und das Beste aus Ihren steuerlichen Möglichkeiten herauszuholen.

1. Trennung von privaten und geschäftlichen Finanzen

Trennung von privaten und geschäftlichen Finanzen:

– Erstellen Sie ein getrenntes Bankkonto für Ihre vermieteten Immobilien. Dadurch behalten Sie den Überblick über Ihre Einnahmen und Ausgaben.

– Vermeiden Sie es, private Ausgaben mit den Mieteinnahmen zu verwechseln oder zu vermischen. Führen Sie eine klare Buchhaltung über Ihre Geschäftstransaktionen.

– Nutzen Sie Online-Banking oder Buchhaltungssoftware, um Ihre Finanzen effizient zu verwalten und alle relevanten Belege zu speichern.

– Beachten Sie, dass die Trennung von privaten und geschäftlichen Finanzen es ermöglicht, die absetzbaren Zinsen korrekt zu identifizieren und nachzuweisen.

– Halten Sie sich immer an die geltenden Steuergesetze und nehmen Sie gegebenenfalls professionelle Beratung in Anspruch, um sicherzustellen, dass Ihre Finanzen ordnungsgemäß getrennt sind und Sie die maximalen steuerlichen Vorteile erzielen können.

– Weitere Informationen zur richtigen Trennung von privaten und geschäftlichen Finanzen finden Sie in unserem Artikel zur Steuerklasse für verheiratete Beamte.

2. Buchführen und Belege sammeln

2. Buchführen und Belege sammeln: Eine ordnungsgemäße Buchführung und das Sammeln von Belegen sind entscheidend, um die Zinsen bei der Vermietung erfolgreich absetzen zu können. Als Vermieter sollten Sie sorgfältig alle relevanten finanziellen Transaktionen und Ausgaben dokumentieren. Dazu gehören unter anderem Darlehensverträge, Zinsabrechnungen, Kreditkartenabrechnungen und sonstige finanzielle Belege. Diese Belege dienen als Nachweis für Ihre Zinszahlungen und stellen sicher, dass Sie Ihre Ansprüche bei der Steuererklärung korrekt geltend machen können. Eine gut organisierte Buchführung erleichtert Ihnen nicht nur die Identifizierung der absetzbaren Zinsen, sondern auch die Überwachung Ihrer finanziellen Situation im Zusammenhang mit der Vermietung.

3. Fachkundige Beratung suchen

3. Fachkundige Beratung suchen: Bei der Frage, wie Zinsen bei Vermietung abgesetzt werden können, ist es ratsam, eine fachkundige Beratung in Anspruch zu nehmen. Ein Steuerberater oder ein Experte für Vermietungsangelegenheiten kann Ihnen wertvolle Tipps geben und Sie bei der Optimierung Ihrer Finanzplanung unterstützen. Sie können Ihnen helfen, alle steuerlichen Vorteile voll auszuschöpfen und Fehler zu vermeiden, die zu einer nachträglichen Steuernachzahlung führen könnten. Eine professionelle Beratung kann Ihnen auch helfen, einen Überblick über die rechtlichen Aspekte der Vermietung zu behalten und sicherzustellen, dass Sie alle gesetzlichen Bestimmungen einhalten. Nehmen Sie sich die Zeit, einen Experten zu finden, der Ihnen bei Ihren spezifischen Bedürfnissen und Fragen weiterhelfen kann.

Welche rechtlichen Aspekte sind zu beachten?

1. Mietvertragsgestaltung: Bei der Vermietung einer Immobilie ist die Gestaltung des Mietvertrags von großer Bedeutung. Es ist wichtig, dass alle rechtlichen Bestimmungen und Vereinbarungen klar und eindeutig im Vertrag festgehalten werden. Dazu gehören beispielsweise die Höhe der Miete, die Dauer des Mietverhältnisses und die Pflichten von Mieter und Vermieter.

2. Mieterhöhungen: Im Laufe eines Mietverhältnisses kann es in bestimmten Situationen zu Mieterhöhungen kommen. Hierbei müssen jedoch bestimmte rechtliche Vorgaben und Fristen eingehalten werden. Es ist ratsam, sich vor einer Mieterhöhung über die geltenden rechtlichen Bestimmungen zu informieren und gegebenenfalls rechtlichen Rat einzuholen.

3. Mietrechtliche Bestimmungen: Als Vermieter müssen Sie verschiedene mietrechtliche Bestimmungen beachten, die den Schutz des Mieters gewährleisten sollen. Dazu gehören beispielsweise die Pflicht zur Instandhaltung der Mietwohnung, die Einhaltung der geltenden Kündigungsfristen und die Beachtung von Regelungen zur Nebenkostenabrechnung.

Es ist wichtig, die rechtlichen Aspekte der Vermietung genau zu kennen und mögliche Fallstricke zu vermeiden. Bei Fragen und Unsicherheiten ist es ratsam, sich an einen Fachanwalt für Mietrecht zu wenden, um rechtliche Fehler zu vermeiden und Ihre Interessen als Vermieter zu schützen.

1. Mietvertragsgestaltung

1. Mietvertragsgestaltung: Bei der Vermietung einer Immobilie ist eine sorgfältige Mietvertragsgestaltung von entscheidender Bedeutung. Um rechtliche Sicherheit zu gewährleisten, sollten wichtige Punkte im Mietvertrag festgehalten werden. Dazu gehören die Angabe der Mietdauer, die Höhe der Miete, Regelungen zu eventuellen Nebenkosten, die Kündigungsfristen und Klauseln zur Instandhaltung der Immobilie. Ein gut gestalteter Mietvertrag schützt sowohl den Vermieter als auch den Mieter und bietet klare rechtliche Vorgaben für beide Parteien. Bei der Mietvertragsgestaltung ist es ratsam, sich von einem Rechtsanwalt oder einer Rechtsberatung unterstützen zu lassen, um mögliche rechtliche Fallstricke zu vermeiden.

2. Mieterhöhungen

2. Mieterhöhungen: Bei Vermietung ist es wichtig, die rechtlichen Aspekte von Mieterhöhungen zu beachten. Als Vermieter haben Sie grundsätzlich das Recht, die Miete zu erhöhen, jedoch müssen dabei bestimmte rechtliche Vorgaben eingehalten werden. Dazu gehört beispielsweise die Einhaltung der Kappungsgrenze, die besagt, dass die Miete innerhalb eines bestimmten Zeitraums nur begrenzt erhöht werden darf. Zudem müssen Mieterhöhungen schriftlich und mit Begründung angekündigt werden. Es ist ratsam, sich über die genauen rechtlichen Bestimmungen und Vorgehensweisen zu informieren, um eventuelle Konflikte mit Mietern zu vermeiden und die Mieterhöhung rechtskonform durchzuführen.

3. Mietrechtliche Bestimmungen

3. Mietrechtliche Bestimmungen: Bei der Vermietung einer Immobilie müssen Vermieter auch die mietrechtlichen Bestimmungen berücksichtigen. Diese umfassen verschiedene Regelungen und Vorschriften, die das Mietverhältnis zwischen Vermieter und Mieter regeln. Es ist wichtig, sich mit den gesetzlichen Vorgaben vertraut zu machen, um mögliche rechtliche Konflikte zu vermeiden. Dazu gehören beispielsweise Regelungen über die Rechte und Pflichten von Vermieter und Mieter, die Kündigungsmöglichkeiten, die Nebenkostenabrechnung und vieles mehr. Eine sorgfältige Kenntnis der mietrechtlichen Bestimmungen ist unerlässlich, um sowohl die Rechte der Mieter zu wahren als auch als Vermieter rechtlich abgesichert zu sein.

Fazit

Abschließend lässt sich sagen, dass die Möglichkeit, Zinsen bei der Vermietung abzusetzen, eine finanzielle und steuerliche Vorteile bieten kann. Durch den Abzug der Zinsen als Werbungskosten können Vermieter ihre steuerliche Belastung reduzieren und ihr zu versteuerndes Einkommen mindern. Es ist wichtig, sich über die absetzbaren Zinsarten und rechtlichen Aspekte zu informieren, um das volle Potenzial der Steuerminderung auszuschöpfen. Eine sorgfältige Finanzplanung und gegebenenfalls fachkundige Beratung können dabei helfen, die besten Ergebnisse zu erzielen. Nutzen Sie die Möglichkeit, Ihre Zinsen bei der Vermietung abzusetzen und optimieren Sie Ihre finanziellen und steuerlichen Angelegenheiten.

Häufig gestellte Fragen

1. Welche Unterlagen benötige ich, um die absetzbaren Zinsen nachzuweisen?

Um die absetzbaren Zinsen nachzuweisen, sollten Sie alle relevanten Belege und Unterlagen sammeln. Dazu gehören zum Beispiel Kontoauszüge, Darlehensverträge, Rechnungen und Zahlungsbelege. Eine sorgfältige Buchführung und das Sammeln dieser Nachweise sind wichtig, um eventuelle Rückfragen des Finanzamtes beantworten zu können.

2. Kann ich auch die Zinsen für einen Kredit zur Renovierung meiner Mietimmobilie absetzen?

Ja, auch die Zinsen für einen Kredit zur Renovierung oder Modernisierung Ihrer Mietimmobilie können als Werbungskosten abgesetzt werden. Wichtig ist, dass die Kosten im Zusammenhang mit der Vermietung stehen und nachgewiesen werden können.

3. Gibt es eine Obergrenze für die absetzbaren Zinsen?

Nein, grundsätzlich gibt es keine Obergrenze für die absetzbaren Zinsen bei Vermietung. Sie können die tatsächlichen Zinszahlungen in vollem Umfang geltend machen. Allerdings müssen Sie die Zahlungen nachweisen können und sie müssen im Rahmen der Vermietungstätigkeit anfallen.

4. Kann ich auch die Zinsen für ein Darlehen zur Anschaffung von Möbeln für die Mietwohnung absetzen?

Nein, die Zinsen für ein Darlehen zur Anschaffung von Möbeln oder persönlichen Gegenständen für die Mietwohnung können nicht als absetzbare Werbungskosten geltend gemacht werden. Nur Zinsen, die im Zusammenhang mit der Finanzierung der Immobilie selbst stehen, können abgesetzt werden.

5. Muss ich die Zinsen sofort im Jahr der Zahlung absetzen oder kann ich sie über mehrere Jahre verteilen?

Sie haben die Möglichkeit, die absetzbaren Zinsen im Jahr der Zahlung geltend zu machen oder sie über mehrere Jahre zu verteilen. Es ist wichtig, dass Sie sich rechtzeitig über die steuerlichen Regelungen und Möglichkeiten informieren, um die beste Vorgehensweise für Ihre individuelle Situation zu wählen.

6. Werden die absetzbaren Zinsen vom Finanzamt automatisch berücksichtigt?

Nein, das Finanzamt berücksichtigt die absetzbaren Zinsen nicht automatisch. Sie müssen Ihre Einkommensteuererklärung korrekt ausfüllen und die absetzbaren Zinsen in der Anlage V angeben. Gemeinsam mit den anderen Werbungskosten werden sie dann bei der Berechnung Ihrer steuerlichen Belastung berücksichtigt.

7. Kann ich die Zinsen auch absetzen, wenn die Mieteinnahmen unter den Kosten liegen?

Ja, auch wenn die Mieteinnahmen unter den Kosten liegen und somit ein Verlust entsteht, können Sie die absetzbaren Zinsen dennoch geltend machen. Diese Verluste können mit anderen Einkünften verrechnet werden und gegebenenfalls zu einer Steuerminderung führen.

8. Wie lange kann ich die absetzbaren Zinsen rückwirkend geltend machen?

Grundsätzlich können Sie die absetzbaren Zinsen rückwirkend bis zu vier Jahre geltend machen. Es ist jedoch ratsam, die Zinsen möglichst zeitnah in Ihrer Einkommensteuererklärung anzugeben, um eventuelle Nachfragen oder Probleme zu vermeiden.

9. Müssen die Zinsen in bestimmten Fällen zurückgezahlt werden?

Ja, in bestimmten Fällen kann es dazu kommen, dass die abgesetzten Zinsen zurückgezahlt werden müssen. Dies kann zum Beispiel der Fall sein, wenn die Mietimmobilie innerhalb bestimmter Fristen selbst genutzt wird oder wenn Vertragsbedingungen nicht eingehalten werden. Es ist wichtig, sich über diese Regelungen und mögliche Rückzahlungsverpflichtungen zu informieren.

10. Wie wirken sich absetzbare Zinsen auf meine Steuererklärung aus?

Absetzbare Zinsen mindern Ihr zu versteuerndes Einkommen und damit auch Ihre steuerliche Belastung. Indem Sie die absetzbaren Zinsen in Ihrer Steuererklärung angeben, können Sie eine mögliche Steuerrückerstattung erhalten oder Ihre Steuerschuld reduzieren. Es lohnt sich daher, die Möglichkeit der Zinsabsetzung bei Vermietung zu nutzen.