Geld sparen mit dem steuerlichen Absetzen eines Zweitstudiums: Tipps und Tricks

Sie haben bereits ein Studium abgeschlossen und möchten nun ein Zweitstudium beginnen? Dann haben Sie die Möglichkeit, die Kosten steuerlich abzusetzen und bares Geld zu sparen. In diesem Artikel erhalten Sie hilfreiche Tipps und Tricks, wie Sie Ihr Zweitstudium steuerlich geltend machen können. Wir erklären Ihnen die allgemeinen Voraussetzungen, die zulässigen Kosten und die absetzbaren Beträge. Zudem geben wir Ihnen wertvolle Ratschläge, wie Sie Ihre Studienkosten optimal vor dem Finanzamt rechtfertigen können. Erfahren Sie, wie Sie das richtige Studienfach wählen, Belege sammeln und aufbewahren, Arbeits- und Ausbildungskosten gegenüberstellen, Fachliteratur und Arbeitsmittel absetzen und vieles mehr. Nutzen Sie diese Informationen, um Ihr Zweitstudium nicht nur beruflich, sondern auch finanziell erfolgreich zu gestalten.

Zusammenfassung

- Was ist ein Zweitstudium?

- Steuerliche Absetzbarkeit von Zweitstudium

- Tipp 1: Richtiges Studienfach wählen

- Tipp 2: Belege sammeln und aufbewahren

- Tipp 3: Arbeits- und Ausbildungskosten gegenüberstellen

- Tipp 4: Sonderausgabenabzug nutzen

- Tipp 5: Fachliteratur und Arbeitsmittel absetzen

- Tipp 6: Weiterbildungskosten von der Steuer absetzen

- Tipp 7: Nachweis der Berufsbezogenheit

- Tipp 8: Zweitstudium als Werbungskosten geltend machen

- Tipp 9: Einmalige und wiederkehrende Kosten unterscheiden

- Tipp 10: Studienkosten über mehrere Jahre verteilen

- Tipp 11: Beratung durch Steuerexperten in Anspruch nehmen

- Tipp 12: Studienkreditzinsen absetzen

- Vorteile einer steuerlichen Absetzbarkeit

- Zusammenfassung

-

Häufig gestellte Fragen

- Was ist der Unterschied zwischen einem Erststudium und einem Zweitstudium?

- Kann ich mein Zweitstudium von der Steuer absetzen, wenn mein Erststudium nicht abgeschlossen wurde?

- Welche Kosten können beim Zweitstudium steuerlich abgesetzt werden?

- Wie lange kann ich mein Zweitstudium von der Steuer absetzen?

- Muss ich meine Studienbelege beim Finanzamt einreichen?

- Kann ich auch Kosten für Auslandssemester im Zweitstudium absetzen?

- Gibt es Altersgrenzen für das steuerliche Absetzen eines Zweitstudiums?

- Muss ich während meines Zweitstudiums einen Minijob ausüben, um die Kosten absetzen zu können?

- Kann ich mein Zweitstudium steuerlich absetzen, wenn ich bereits Arbeitnehmer bin?

- Wie kann ich sicherstellen, dass mein Zweitstudium als steuerlich absetzbar anerkannt wird?

- Verweise

Was ist ein Zweitstudium?

Ein Zweitstudium bezeichnet ein weiteres Studium, das nach Abschluss eines ersten Studiums aufgenommen wird. Dabei kann es sich um ein Studium in derselben Fachrichtung handeln oder um ein Studium in einer komplett anderen Fachrichtung. Ein Zweitstudium kann aus verschiedenen Gründen gewählt werden, zum Beispiel um sich beruflich weiterzuentwickeln, um sich auf eine spezifische Fachrichtung zu spezialisieren oder um neue Interessen zu verfolgen. Es ist wichtig zu beachten, dass ein Zweitstudium steuerlich absetzbar sein kann und somit finanzielle Vorteile mit sich bringen kann. Genauere Informationen zur steuerlichen Absetzbarkeit finden Sie im weiteren Verlauf dieses Artikels.

Steuerliche Absetzbarkeit von Zweitstudium

Die steuerliche Absetzbarkeit eines Zweitstudiums bietet Studierenden die Möglichkeit, einen Teil der damit verbundenen Kosten steuerlich geltend zu machen und somit ihr Einkommen zu entlasten. Um das Zweitstudium von der Steuer absetzen zu können, müssen bestimmte Voraussetzungen erfüllt sein, wie beispielsweise die Berufsbezogenheit des Studiums. Zudem können nur bestimmte Kostenarten abgesetzt werden, wie beispielsweise Studiengebühren, Kosten für Fachliteratur und Arbeitsmittel sowie Fahrt- und Übernachtungskosten. Es ist wichtig, Belege und Nachweise für die angefallenen Ausgaben aufzubewahren, um diese im Rahmen der Steuererklärung vorlegen zu können. Die Höhe der absetzbaren Beträge hängt von verschiedenen Faktoren ab und kann individuell variieren. Weitere Informationen zur steuerlichen Absetzbarkeit eines Zweitstudiums finden Sie im Folgenden.

1. Allgemeine Voraussetzungen

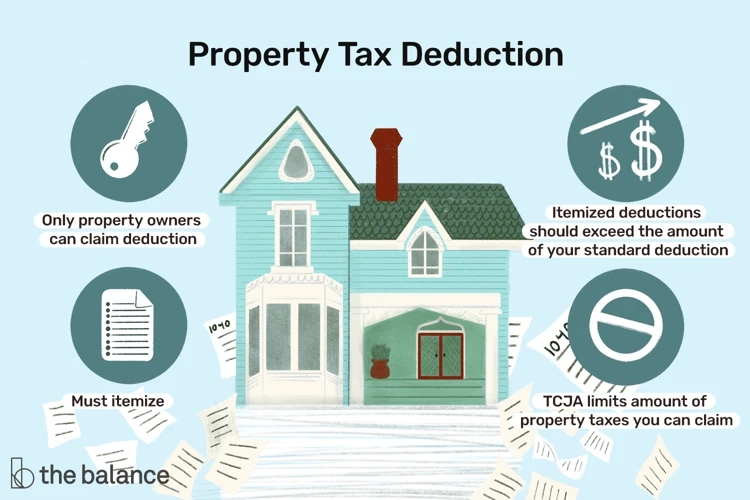

Um ein Zweitstudium steuerlich absetzen zu können, müssen bestimmte allgemeine Voraussetzungen erfüllt sein. Zunächst einmal muss das Zweitstudium beruflich veranlasst sein, das heißt, es muss auf eine berufliche Tätigkeit vorbereiten oder die beruflichen Kenntnisse erweitern. Private Gründe allein reichen nicht aus, um die Kosten steuerlich absetzen zu können. Des Weiteren ist es erforderlich, dass bereits ein Erststudium abgeschlossen wurde. Das Erststudium muss einen berufsqualifizierenden Abschluss ermöglichen und in einem engen Zusammenhang mit der angestrebten beruflichen Tätigkeit stehen. Ein abgebrochenes Erststudium erfüllt diese Voraussetzung in der Regel nicht. Es gibt jedoch Ausnahmen, zum Beispiel wenn das Erststudium aus gesundheitlichen Gründen abgebrochen wurde. Weitere Informationen zu den allgemeinen Voraussetzungen finden Sie hier.

2. Zulässige Kosten

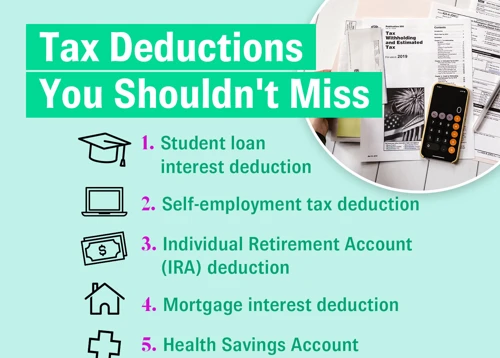

Bei der steuerlichen Absetzbarkeit eines Zweitstudiums können verschiedene Kosten berücksichtigt werden. Hierzu zählen unter anderem Studiengebühren, Semesterbeiträge, Kosten für Fachliteratur und Arbeitsmittel, Fahrtkosten zur Universität oder Hochschule, Kosten für Sprachkurse oder andere Weiterbildungen sowie Aufwendungen für Unterkunft und Verpflegung, wenn das Studium auswärts stattfindet. Es ist wichtig, dass die Kosten in direktem Zusammenhang mit dem Zweitstudium stehen und beruflich veranlasst sind. Genauere Informationen zu den zulässigen Kosten finden Sie in unserem ausführlichen Artikel /einzelveranlagung/.

3. Absetzbare Beträge

Die absetzbaren Beträge beim steuerlichen Absetzen eines Zweitstudiums können je nach individuellen Umständen variieren. In der Regel können Studiengebühren, Kosten für Fachliteratur und Arbeitsmittel, Semesterbeiträge, Prüfungsgebühren sowie Fahrt- und Übernachtungskosten im Rahmen von Dienstreisen abgesetzt werden. Es ist wichtig, alle relevanten Belege und Nachweise ordnungsgemäß aufzubewahren, um die absetzbaren Beträge gegenüber dem Finanzamt nachweisen zu können. Für weitere Informationen zu den absetzbaren Beträgen und deren genauer Berechnung empfiehlt es sich, einen Steuerexperten zurate zu ziehen, der Ihnen bei der korrekten Erfassung Ihrer Ausgaben behilflich sein kann.

Tipp 1: Richtiges Studienfach wählen

Beim Zweitstudium ist es wichtig, das richtige Studienfach zu wählen. Überlegen Sie gut, welche Fachrichtung zu Ihren Interessen, Fähigkeiten und beruflichen Zielen passt. Die Wahl des richtigen Studienfachs kann sich langfristig auszahlen, da Sie sich in einem Bereich weiterbilden, der Ihnen persönlich wichtig ist und gute berufliche Perspektiven bietet. Stellen Sie sicher, dass Ihr Zweitstudium einen direkten Bezug zu Ihrem bisherigen Abschluss oder Ihrer angestrebten Tätigkeit hat, um die Berufsbezogenheit nachweisen zu können. Außerdem sollten Sie prüfen, ob das gewählte Studienfach als Zweitausbildung anerkannt wird und somit die steuerliche Absetzbarkeit gewährleistet ist. Eine sorgfältige Auswahl des Studienfachs ist der erste Schritt, um Ihr Zweitstudium optimal zu nutzen und finanziell davon zu profitieren.

Tipp 2: Belege sammeln und aufbewahren

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Eine wichtige Voraussetzung für die steuerliche Absetzbarkeit eines Zweitstudiums ist das Sammeln und Aufbewahren aller relevanten Belege. Dazu gehören zum Beispiel Quittungen für Studiengebühren, Ausgaben für Fachliteratur und Arbeitsmittel sowie Nachweise für Fahrtkosten zu Vorlesungen oder Seminaren. Diese Belege dienen als Nachweis gegenüber dem Finanzamt und sollten sorgfältig aufbewahrt werden. Am besten legen Sie einen separaten Ordner an, in dem Sie alle Belege für Ihr Zweitstudium sammeln. So haben Sie bei Bedarf schnell Zugriff auf die benötigten Unterlagen und können diese problemlos beim Ausfüllen Ihrer Steuererklärung verwenden. Denken Sie daran, die Belege gut lesbar aufzubewahren und sie gegebenenfalls in digitaler Form zu sichern, um möglichen Verlust oder Beschädigung vorzubeugen. Durch die ordnungsgemäße Sammlung und Aufbewahrung Ihrer Belege stellen Sie sicher, dass Sie alle relevanten Ausgaben für Ihr Zweitstudium steuermindernd geltend machen können.

Tipp 3: Arbeits- und Ausbildungskosten gegenüberstellen

Bei der steuerlichen Absetzbarkeit eines Zweitstudiums ist es wichtig, Arbeits- und Ausbildungskosten gegenüberzustellen. Arbeitskosten umfassen dabei alle Kosten, die im Zusammenhang mit dem Studium anfallen, wie beispielsweise Studiengebühren, Kosten für Fachliteratur oder Seminare. Ausbildungskosten hingegen beziehen sich auf alle Ausgaben, die Sie zur Vorbereitung auf eine Berufstätigkeit im erlernten oder angestrebten Beruf tätigen, wie beispielsweise Fahrtkosten zur Vorlesung oder Ausgaben für Arbeitsmaterialien. Es ist wichtig, die Aufteilung der Kosten klar zu dokumentieren und nachvollziehbar zu machen, um eine korrekte steuerliche Absetzbarkeit zu gewährleisten. Achten Sie darauf, alle Belege sorgfältig aufzubewahren und die Kosten in den richtigen Kategorien zu erfassen. Weitere Informationen zur steuerlichen Absetzbarkeit finden Sie hier.

Tipp 4: Sonderausgabenabzug nutzen

Beim Absetzen der Kosten für ein Zweitstudium können Sie den Sonderausgabenabzug nutzen. Hierbei handelt es sich um eine Möglichkeit, bestimmte Ausgaben steuermindernd geltend zu machen. Im Falle eines Zweitstudiums können Ausgaben wie Studiengebühren, Kosten für Fachliteratur, Arbeitsmittel oder auch Fortbildungskurse als Sonderausgaben abgesetzt werden. Es ist wichtig, alle Belege und Nachweise sorgfältig zu sammeln und aufzubewahren, um die Kosten gegenüber dem Finanzamt belegen zu können. Beachten Sie jedoch, dass der Sonderausgabenabzug auf bestimmte Höchstbeträge begrenzt ist. Informationen dazu finden Sie auf der Website des Bundesministeriums der Finanzen. Nutzen Sie den Sonderausgabenabzug, um Ihre Studienkosten effektiv steuerlich abzusetzen und so Ihre finanzielle Belastung zu verringern. Weitere Tipps zur steuerlichen Absetzbarkeit eines Zweitstudiums finden Sie in diesem Artikel.

Tipp 5: Fachliteratur und Arbeitsmittel absetzen

Wenn Sie ein Zweitstudium absolvieren, können Sie auch die Kosten für Fachliteratur und Arbeitsmittel von der Steuer absetzen. Dazu gehören beispielsweise Bücher, Skripte, Zeitschriften, Software, Laptops oder Schreibmaterialien, die Sie für Ihr Studium benötigen. Es ist wichtig, dass diese Ausgaben berufsbezogen sind und einen direkten Bezug zu Ihrem Studium haben. Daher sollten Sie alle entsprechenden Rechnungen und Belege sammeln und aufbewahren. Diese können Sie dann bei Ihrer Steuererklärung angeben. Durch das Absetzen der Fachliteratur und Arbeitsmittel können Sie Ihre Studienkosten weiter reduzieren und so finanziell entlastet werden. Nutzen Sie diese Möglichkeit, um die steuerliche Absetzbarkeit Ihres Zweitstudiums optimal auszuschöpfen.

Tipp 6: Weiterbildungskosten von der Steuer absetzen

Weiterbildungskosten können in vielen Fällen von der Steuer abgesetzt werden. Dies gilt auch für Kosten, die im Rahmen eines Zweitstudiums entstehen. Um Ihre Weiterbildungskosten steuerlich geltend machen zu können, ist es wichtig, dass diese berufsbezogen sind. Dazu zählen beispielsweise Studiengebühren, Ausgaben für Fachliteratur, Seminare oder Fortbildungen. Auch Reise- und Übernachtungskosten im Zusammenhang mit Ihrer Weiterbildung können absetzbar sein. Wichtig ist, dass Sie alle Belege und Nachweise sorgfältig aufbewahren, um diese im Falle einer Steuerprüfung vorlegen zu können. Ein /kirchensteuer-zurückfordern/weiterer wichtiger Tipp: Wenn Sie Ihr Zweitstudium in einem bestimmten Berufsfeld, wie zum Beispiel Medizin oder Jura, absolvieren, können Sie die damit verbundenen Kosten besonders gut als Weiterbildungskosten argumentieren und von der Steuer absetzen.

Tipp 7: Nachweis der Berufsbezogenheit

Um Ihr Zweitstudium steuerlich absetzen zu können, ist es wichtig, den Nachweis der Berufsbezogenheit zu erbringen. Das bedeutet, dass Sie darlegen müssen, dass das Zweitstudium einen direkten Bezug zu Ihrem Beruf hat oder Ihre beruflichen Kenntnisse und Fähigkeiten erweitert. Es ist ratsam, dies bereits bei der Wahl des Studienfachs zu berücksichtigen, um möglichen Zweifeln seitens des Finanzamts vorzubeugen. Halten Sie daher alle Informationen und Unterlagen bereit, die belegen können, dass Ihr Zweitstudium eine berufliche Relevanz hat. Dazu gehören beispielsweise Stellenanzeigen, die einen entsprechenden Abschluss voraussetzen, Zertifikate oder Bescheinigungen von Arbeitgebern über die Notwendigkeit des Zweitstudiums für Ihre berufliche Tätigkeit. Je überzeugender Sie den Nachweis der Berufsbezogenheit erbringen können, desto höher sind Ihre Chancen auf eine steuerliche Absetzbarkeit.

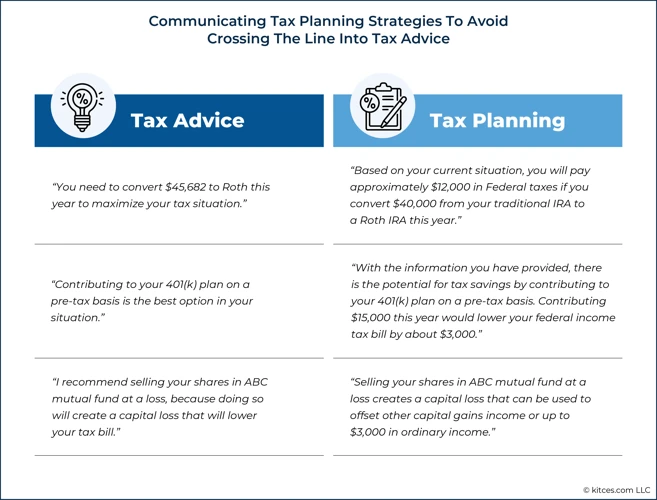

Tipp 8: Zweitstudium als Werbungskosten geltend machen

Eine Möglichkeit, das Zweitstudium steuerlich abzusetzen, besteht darin, es als Werbungskosten geltend zu machen. Werbungskosten sind Ausgaben, die im Zusammenhang mit einer beruflichen Tätigkeit entstehen. Ein Zweitstudium kann in diesem Fall als Vorbereitung auf eine zukünftige berufliche Tätigkeit angesehen werden. Dazu gehören beispielsweise Studiengebühren, Kosten für Fachliteratur, Aufwendungen für Arbeitsmittel wie Laptops oder Software sowie Fahrtkosten zu Vorlesungen oder Seminaren. Um das Zweitstudium als Werbungskosten absetzen zu können, müssen jedoch bestimmte Voraussetzungen erfüllt sein. Zum einen muss ein objektiver Zusammenhang zwischen dem Studium und der angestrebten beruflichen Tätigkeit bestehen. Zum anderen darf das Zweitstudium nicht zur privaten Lebensführung dienen. Es ist ratsam, sich in diesem Fall von einem Steuerexperten beraten zu lassen, um sicherzustellen, dass alle nötigen Nachweise erbracht werden können und das Zweitstudium erfolgreich als Werbungskosten abgesetzt werden kann.

Tipp 9: Einmalige und wiederkehrende Kosten unterscheiden

Bei der steuerlichen Absetzbarkeit Ihres Zweitstudiums ist es wichtig, zwischen einmaligen und wiederkehrenden Kosten zu unterscheiden. Einmalige Kosten umfassen beispielsweise Studiengebühren für ein bestimmtes Semester oder die Anschaffung von spezieller Fachliteratur. Diese Ausgaben können in dem Jahr, in dem sie angefallen sind, geltend gemacht werden. Wiederkehrende Kosten hingegen sind regelmäßig anfallende Ausgaben, wie zum Beispiel monatliche Studiengebühren oder Fahrtkosten zum Studienort. Diese Kosten können über einen längeren Zeitraum hinweg abgesetzt werden. Achten Sie darauf, Ihre Ausgaben genau zu dokumentieren und in verschiedene Kategorien einzuteilen, um den Überblick über Ihre steuerlich absetzbaren Kosten zu behalten.

Tipp 10: Studienkosten über mehrere Jahre verteilen

Eine effektive Methode, um die steuerliche Absetzbarkeit Ihrer Studienkosten zu optimieren, besteht darin, die Ausgaben über mehrere Jahre zu verteilen. Anstatt alle Kosten in einem einzigen Steuerjahr geltend zu machen, können Sie die Kosten auf mehrere Jahre aufteilen. Dies ermöglicht es Ihnen, den Höchstbetrag für Werbungskosten jedes Jahr auszuschöpfen und so Ihre steuerliche Belastung zu reduzieren. Indem Sie die Studienkosten geschickt über mehrere Jahre hinweg verteilen, haben Sie auch die Möglichkeit, von den verschiedenen Steuervorteilen in den einzelnen Jahren zu profitieren. Sprechen Sie mit Ihrem Steuerberater oder verwenden Sie eine geeignete Software, um diese Vorgehensweise korrekt umzusetzen und die bestmöglichen steuerlichen Ergebnisse zu erzielen.

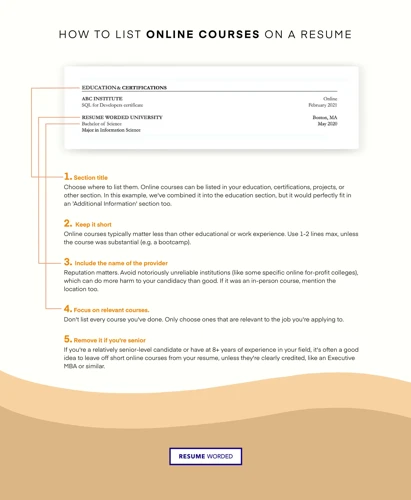

Tipp 11: Beratung durch Steuerexperten in Anspruch nehmen

Eine empfehlenswerte Vorgehensweise, um sicherzustellen, dass Sie alle steuerlichen Möglichkeiten optimal nutzen, ist die Inanspruchnahme einer Beratung durch einen Steuerexperten oder einen Steuerberater. Diese Fachleute haben das notwendige Know-how und die Expertise, um Ihnen bei der Steuererklärung für Ihr Zweitstudium zu helfen. Sie können Ihnen wertvolle Tipps geben, welche Kosten steuerlich absetzbar sind und wie Sie diese am besten deklarieren können. Darüber hinaus können sie Ihnen helfen, mögliche Fehler zu vermeiden und sicherzustellen, dass Sie alle relevanten Nachweise erbringen. Eine professionelle Beratung kann dazu beitragen, dass Sie alle Steuervorteile ausschöpfen und möglicherweise sogar eine höhere Rückerstattung erhalten. Zögern Sie daher nicht, die Unterstützung durch einen Steuerexperten in Anspruch zu nehmen, um Ihre steuerliche Situation in Bezug auf Ihr Zweitstudium optimal zu optimieren.

Tipp 12: Studienkreditzinsen absetzen

Wenn Sie zur Finanzierung Ihres Zweitstudiums einen Studienkredit aufgenommen haben, können Sie unter bestimmten Voraussetzungen die gezahlten Zinsen steuerlich absetzen. Studienkreditzinsen zählen zu den Schuldzinsen und können als Werbungskosten geltend gemacht werden. Es ist wichtig zu beachten, dass dies nur möglich ist, wenn die Kredite tatsächlich zur Finanzierung des Zweitstudiums verwendet wurden. Stellen Sie sicher, dass Sie über die entsprechenden Nachweise verfügen, wie beispielsweise Kreditverträge und Kontoauszüge. Bei der Steuererklärung können Sie die gezahlten Studienkreditzinsen als Werbungskosten angeben und somit Ihre Steuerlast reduzieren. Informieren Sie sich im Voraus über die genauen Bedingungen und sprechen Sie gegebenenfalls mit einem Steuerexperten, um sicherzustellen, dass Sie Ihre Studienkreditzinsen korrekt absetzen.

Vorteile einer steuerlichen Absetzbarkeit

Die steuerliche Absetzbarkeit eines Zweitstudiums bringt einige Vorteile mit sich. Hier sind einige der wichtigsten Vorteile:

1. Finanzielle Entlastung: Durch das steuerliche Absetzen der Kosten für das Zweitstudium können Sie Ihre Ausgaben mindern und somit Ihr verfügbares Einkommen erhöhen.

2. Unterstützung bei der beruflichen Weiterentwicklung: Ein Zweitstudium kann Ihnen helfen, sich weiter zu spezialisieren und Ihre Karrierechancen zu verbessern. Die Möglichkeit, die Kosten steuerlich abzusetzen, erleichtert Ihnen den finanziellen Aspekt dieser Weiterbildung.

3. Motivation für neue Studierende: Die Aussicht, die Kosten für ein Zweitstudium absetzen zu können, kann motivierend sein und mehr Menschen dazu ermutigen, sich für ein weiteres Studium zu entscheiden.

4. Verbesserte finanzielle Planung: Durch das steuerliche Absetzen der Studienkosten können Sie Ihre Ausgaben besser kalkulieren und Ihre finanzielle Situation langfristig planen.

Es ist wichtig zu beachten, dass die genauen steuerlichen Vorteile je nach individueller Situation und den geltenden steuerlichen Bestimmungen variieren können. Es wird empfohlen, sich bei spezifischen Fragen und Einzelheiten an einen Steuerexperten zu wenden.

Zusammenfassung

In der Zusammenfassung lässt sich sagen, dass ein Zweitstudium die Möglichkeit bietet, die Kosten steuerlich abzusetzen und so finanzielle Vorteile zu erlangen. Um das Zweitstudium steuerlich geltend zu machen, müssen bestimmte Voraussetzungen erfüllt sein, wie zum Beispiel die Berufsbezogenheit des Studiums. Es ist wichtig, Belege zu sammeln und aufzubewahren, um die Kosten nachweisen zu können. Es können verschiedene Kostenarten abgesetzt werden, wie zum Beispiel Studiengebühren, Fachliteratur und Arbeitsmittel. Zudem ist es ratsam, die Studienkosten über mehrere Jahre zu verteilen, um den steuerlichen Vorteil zu maximieren. Bei offenen Fragen oder komplexen Sachverhalten empfiehlt es sich, einen Steuerexperten um Rat zu bitten. Die steuerliche Absetzbarkeit eines Zweitstudiums bietet somit einen finanziellen Anreiz, sich weiterzubilden und beruflich voranzukommen.

Häufig gestellte Fragen

Was ist der Unterschied zwischen einem Erststudium und einem Zweitstudium?

Ein Erststudium bezeichnet das erste abgeschlossene Studium einer Person, während ein Zweitstudium ein zusätzliches Studium ist, das nach Abschluss des Erststudiums aufgenommen wird.

Kann ich mein Zweitstudium von der Steuer absetzen, wenn mein Erststudium nicht abgeschlossen wurde?

Ja, auch wenn das Erststudium nicht abgeschlossen wurde, können die Kosten für ein Zweitstudium steuerlich abgesetzt werden. Allerdings muss das Zweitstudium eine andere Fachrichtung als das Erststudium haben, um als steuerlich absetzbar zu gelten.

Welche Kosten können beim Zweitstudium steuerlich abgesetzt werden?

Grundsätzlich können sämtliche Kosten, die im Zusammenhang mit dem Zweitstudium entstehen, steuerlich abgesetzt werden. Hierzu zählen beispielsweise Studiengebühren, Fachliteratur, Arbeitsmittel, Fahrtkosten zum Studienort und Unterbringungskosten.

Wie lange kann ich mein Zweitstudium von der Steuer absetzen?

Die Kosten für ein Zweitstudium können in der Regel über den gesamten Zeitraum des Studiums von der Steuer abgesetzt werden. Dies umfasst sowohl die Kosten für das Studium selbst als auch für Materialien und Ausgaben, die während des Studiums anfallen.

Muss ich meine Studienbelege beim Finanzamt einreichen?

Im Normalfall müssen Sie Ihre Studienbelege nicht direkt beim Finanzamt einreichen. Sie sollten jedoch alle Belege und Nachweise sorgfältig aufbewahren und im Fall einer Steuerprüfung vorlegen können.

Kann ich auch Kosten für Auslandssemester im Zweitstudium absetzen?

Ja, Kosten für Auslandssemester im Zweitstudium können in der Regel ebenfalls steuerlich abgesetzt werden. Hierzu zählen beispielsweise Studiengebühren im Ausland, Kosten für Unterkunft und Verpflegung sowie Reisekosten.

Gibt es Altersgrenzen für das steuerliche Absetzen eines Zweitstudiums?

Es gibt keine spezifischen Altersgrenzen für das steuerliche Absetzen eines Zweitstudiums. Solange das Zweitstudium berufsbezogen ist und der Erwerbstätigkeit dient, können die Kosten in der Regel steuerlich geltend gemacht werden.

Muss ich während meines Zweitstudiums einen Minijob ausüben, um die Kosten absetzen zu können?

Es ist nicht zwingend erforderlich, während des Zweitstudiums einen Minijob auszuüben, um die Kosten steuerlich absetzen zu können. Es ist jedoch wichtig, dass das Zweitstudium berufsbezogen ist und der Erwerbstätigkeit dient.

Kann ich mein Zweitstudium steuerlich absetzen, wenn ich bereits Arbeitnehmer bin?

Ja, auch als Arbeitnehmer können Sie Ihr Zweitstudium steuerlich absetzen. Dabei können Sie die Kosten als Werbungskosten geltend machen, sofern das Zweitstudium berufsbezogen ist und der Erwerbstätigkeit dient.

Wie kann ich sicherstellen, dass mein Zweitstudium als steuerlich absetzbar anerkannt wird?

Um sicherzustellen, dass Ihr Zweitstudium als steuerlich absetzbar anerkannt wird, ist es ratsam, sich an die steuerlichen Vorgaben und Richtlinien zu halten. Sammeln Sie alle relevanten Belege und Nachweise, um die Kosten Ihres Zweitstudiums nachweisen zu können.