Herzlich willkommen zu unserem Artikel über die Zweitwohnsitzsteuer in Niedersachsen. Wenn Sie darüber nachdenken, ein zweites Zuhause in Niedersachsen zu erwerben oder bereits eines besitzen, dann sollten Sie sich über die Zweitwohnsitzsteuer informieren. Dieser Artikel bietet Ihnen detaillierte Informationen, Tipps und Empfehlungen für eine optimale Finanzplanung und Rechtsberatung in Bezug auf diese Steuer. Erfahren Sie, wie die Zweitwohnsitzsteuer definiert ist und welche gesetzlichen Grundlagen in Niedersachsen gelten. Wir werden auch wichtige Aspekte wie die Berechnung der Steuer, das Anmeldungsverfahren sowie Fristen und Zahlungsmodalitäten behandeln. Darüber hinaus geben wir Ihnen Einblicke in mögliche Steuersparpotenziale und Gestaltungsmöglichkeiten, sowie wichtige Dokumente und Unterlagen, um Rechtsstreitigkeiten zu vermeiden. Lesen Sie weiter, um mehr über die Zweitwohnsitzsteuer in Niedersachsen zu erfahren und wie Sie Ihre Steuerbelastung optimieren können.

Zusammenfassung

Was ist die Zweitwohnsitzsteuer?

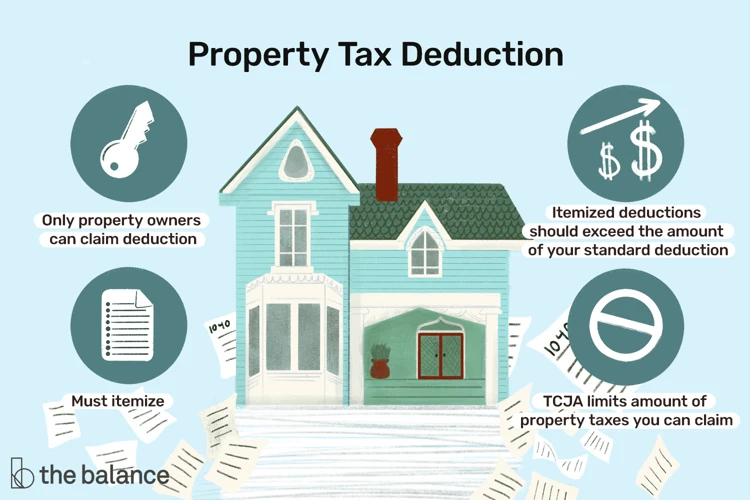

Die Zweitwohnsitzsteuer ist eine kommunale Steuer, die erhoben wird, wenn jemand einen zweiten Wohnsitz in einer bestimmten Stadt oder Gemeinde hat. Diese Steuer wird unabhängig von der Höhe des Einkommens des Steuerpflichtigen berechnet und dient dazu, die Kosten für die Infrastruktur und Dienstleistungen in diesem Bereich zu decken. In Niedersachsen gibt es gesetzliche Grundlagen, die die Erhebung und Berechnung der Zweitwohnsitzsteuer regeln. Die genauen Regelungen können je nach Stadt oder Gemeinde in Niedersachsen variieren. Es gibt jedoch auch bestimmte Ausnahmen und Befreiungen von der Zweitwohnsitzsteuer, zum Beispiel für Studenten, die sich vorübergehend in einer Stadt einschreiben. Es ist wichtig, die örtlichen Vorschriften zu prüfen und sich gegebenenfalls professionell beraten zu lassen, um mögliche Steuervorteile zu nutzen.

Definition der Zweitwohnsitzsteuer

Die Zweitwohnsitzsteuer ist eine kommunale Steuer, die Personen zahlen müssen, wenn sie neben ihrem Hauptwohnsitz einen weiteren Wohnsitz in einer bestimmten Stadt oder Gemeinde haben. Die genaue Definition dieser Steuer kann je nach Kommune variieren, aber im Allgemeinen basiert sie auf dem Prinzip, dass die Inhaber von Zweitwohnsitzen zur Deckung der Kosten für die Infrastruktur und öffentlichen Dienstleistungen in der Gemeinde beitragen. Die Höhe der Steuer wird anhand verschiedener Kriterien berechnet, wie beispielsweise der Größe der Wohnung und dem kulturellen Wert des Standorts. Es ist wichtig zu beachten, dass die Zweitwohnsitzsteuer unabhängig vom Einkommen des Steuerpflichtigen ist. Weitere Informationen zu ähnlichen Steuern wie der Grundsteuer oder zu anderen steuerlichen Themen wie Sachzuwendungen an Arbeitnehmer finden Sie auf unserer Website.

Gesetzliche Grundlagen in Niedersachsen

Die gesetzlichen Grundlagen zur Zweitwohnsitzsteuer in Niedersachsen wurden in der Kommunalabgabengesetzgebung des Landes festgelegt. Gemäß den Regelungen haben die Städte und Gemeinden in Niedersachsen das Recht, die Zweitwohnsitzsteuer zu erheben und die Höhe der Steuer festzulegen. Die genauen Bestimmungen können jedoch von Stadt zu Stadt unterschiedlich sein. Die Berechnung der Steuer erfolgt üblicherweise auf Basis der Größe und des Wertes des Zweitwohnsitzes. Es ist wichtig, die örtlichen Vorschriften zu prüfen und sich über die aktuellen gesetzlichen Bestimmungen in der jeweiligen Stadt oder Gemeinde zu informieren. Dies kann dabei helfen, mögliche Fallstricke zu vermeiden und die Steuerbelastung zu optimieren.

Ausnahmen und Befreiungen

Bei der Zweitwohnsitzsteuer gibt es bestimmte Ausnahmen und Befreiungen, die es ermöglichen, von der Zahlung dieser Steuer befreit zu werden oder eine reduzierte Steuerlast zu haben. Eine mögliche Ausnahme ist beispielsweise für Personen, die aus beruflichen Gründen eine Zweitwohnung benötigen. Dabei müssen jedoch bestimmte Voraussetzungen erfüllt sein, wie zum Beispiel eine Mindestentfernung zwischen dem Erst- und Zweitwohnsitz. Des Weiteren können Studenten unter bestimmten Umständen von der Zweitwohnsitzsteuer befreit sein. Eine detaillierte Liste der Ausnahmen und Befreiungen finden Sie auf der Website Ihrer Stadt oder Gemeinde in Niedersachsen. Dort sind auch die erforderlichen Nachweise und Antragsverfahren angegeben, um von diesen Steuervorteilen zu profitieren. Wenn Sie unsicher sind, ob Sie für eine Ausnahme oder Befreiung in Frage kommen, sollten Sie sich an einen Steuerberater wenden, der Sie umfassend beraten kann.

Wichtige Aspekte der Zweitwohnsitzsteuer

Bei der Zweitwohnsitzsteuer gibt es einige wichtige Aspekte, die Steuerzahler beachten sollten. Die Berechnung der Steuer erfolgt in der Regel anhand des Miet- oder Nutzungswerts der zweiten Wohnung. Es ist ratsam, die örtlichen Regelungen und Steuersätze zu überprüfen, da diese variieren können. Für die Anmeldung des zweiten Wohnsitzes ist in den meisten Fällen eine persönliche Anmeldung bei der örtlichen Meldebehörde erforderlich. Es gibt oft bestimmte Fristen und Zahlungsmodalitäten, die eingehalten werden müssen, um Strafen oder Verzugszinsen zu vermeiden. Die Steuerbehörden können auch Kontrollen und Sanktionen durchführen, um sicherzustellen, dass die Zweitwohnsitzsteuer ordnungsgemäß entrichtet wird. Eine professionelle Beratung kann hilfreich sein, um alle relevanten Aspekte der Zweitwohnsitzsteuer zu verstehen und mögliche Risiken zu vermeiden.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Berechnung der Steuer

Die Berechnung der Zweitwohnsitzsteuer erfolgt in Niedersachsen auf Basis des Wertes der Zweitwohnung. Dieser Wert wird entweder anhand der Mieteinnahmen oder anhand des ortsüblichen Mietspiegels ermittelt. Es gibt verschiedene Steuersätze, die je nach Stadt oder Gemeinde unterschiedlich sein können. In einigen Fällen können auch Freibeträge oder Ermäßigungen auf die Steuer angewendet werden. Um die genauen Berechnungen vorzunehmen und mögliche Steuervorteile zu nutzen, ist es ratsam, sich mit einem erfahrenen Steuerberater oder einer Steuerberaterin in Verbindung zu setzen. Eine professionelle Beratung kann helfen, eine optimale Finanzplanung zu gewährleisten und die Steuerbelastung zu minimieren.

Anmeldungsverfahren

Das Anmeldungsverfahren für die Zweitwohnsitzsteuer in Niedersachsen ist ein wichtiger Schritt, um die Steuerpflicht ordnungsgemäß zu erfüllen. In den meisten Fällen muss der Steuerpflichtige innerhalb einer bestimmten Frist nach Erwerb oder Einzug des Zweitwohnsitzes bei der örtlichen Stadt- oder Gemeindeverwaltung eine Anmeldung vornehmen. Dies kann in der Regel persönlich, schriftlich oder online erfolgen. Es ist wichtig, alle erforderlichen Unterlagen, wie zum Beispiel einen Mietvertrag oder eine Aufenthaltsbescheinigung, vorzulegen. Der genaue Ablauf und die benötigten Dokumente können je nach Kommune unterschiedlich sein. Es empfiehlt sich daher, sich im Voraus über die Anforderungen der örtlichen Behörden zu informieren. Eine korrekte und rechtzeitige Anmeldung ist entscheidend, um mögliche Sanktionen oder Bußgelder zu vermeiden.

Fristen und Zahlungsmodalitäten

Bei der Zweitwohnsitzsteuer in Niedersachsen sind bestimmte Fristen und Zahlungsmodalitäten zu beachten. Die genauen Termine für die Anmeldung und Zahlung der Steuer können je nach Stadt oder Gemeinde unterschiedlich sein, daher ist es wichtig, die örtlichen Regelungen zu prüfen. In der Regel muss der Zweitwohnsitz nach einer bestimmten Anzahl von Tagen oder Wochen angemeldet werden. Die Steuererklärung und die Zahlung der Steuer erfolgen in der Regel jährlich oder vierteljährlich. Es ist wichtig, die Fristen einzuhalten, um mögliche Sanktionen oder Bußgelder zu vermeiden. Bei Fragen zur korrekten Zahlung der Zweitwohnsitzsteuer und den Zahlungsmodalitäten ist es ratsam, professionelle Unterstützung oder Beratung in Anspruch zu nehmen.

Kontrollen und Sanktionen

Bei der Zweitwohnsitzsteuer finden regelmäßig Kontrollen statt, um sicherzustellen, dass alle Steuerpflichtigen ihre Wohnsitze korrekt angegeben haben und die entsprechenden Steuern entrichten. Die Finanzbehörden können zur Überprüfung der Angaben Einsicht in Melderegister und andere öffentliche Datenbanken nehmen. Wenn bei einer Kontrolle festgestellt wird, dass ein Steuerpflichtiger seine Zweitwohnung nicht ordnungsgemäß angemeldet oder die Zweitwohnsitzsteuer nicht bezahlt hat, können Sanktionen verhängt werden. Diese können Geldstrafen oder Zahlungsrückstände einschließen. Es ist wichtig, die Vorschriften zur Anmeldung und Bezahlung der Zweitwohnsitzsteuer einzuhalten, um rechtliche Konsequenzen zu vermeiden.

Optimale Finanzplanung und Rechtsberatung

Um Ihre Zweitwohnsitzsteuer optimal zu planen und die bestmögliche finanzielle Situation zu erreichen, ist eine professionelle Rechtsberatung empfehlenswert. Ein erfahrener Steuerberater kann Ihnen helfen, Steuersparpotenziale und Gestaltungsmöglichkeiten zu erkennen. Es ist wichtig, alle relevanten Dokumente und Unterlagen ordnungsgemäß vorzubereiten und einzureichen, um mögliche Rechtsstreitigkeiten zu vermeiden. Darüber hinaus ist es ratsam, regelmäßig Ihre Steuerbescheide zu überprüfen, um mögliche Fehler oder Unstimmigkeiten zu entdecken. Die Kommunikation mit den Finanzbehörden spielt ebenfalls eine wichtige Rolle, um alle Anforderungen und Fristen einzuhalten. Wenn Sie sich unsicher fühlen oder weitere Unterstützung benötigen, sollten Sie nicht zögern, sich an einen professionellen Steuerberater zu wenden.

Steuersparpotenziale und Gestaltungsmöglichkeiten

Bei der Zweitwohnsitzsteuer gibt es Steuersparpotenziale und Gestaltungsmöglichkeiten, die es ermöglichen, die Steuerbelastung zu optimieren. Ein Ansatz ist die Nutzung von Ausnahmen und Befreiungen, die in bestimmten Fällen gewährt werden, beispielsweise für Studenten oder Personen mit geringem Einkommen. Durch eine rechtzeitige und korrekte Anmeldung des Zweitwohnsitzes kann man auch sicherstellen, dass die Steuer korrekt berechnet wird. Eine weitere Möglichkeit besteht darin, eine Steuerberatung in Anspruch zu nehmen. Ein erfahrener Steuerberater kann Ihnen dabei helfen, Steuervergünstigungen zu identifizieren, mögliche Steueroptimierungen vorzunehmen und Ihnen bei der Einreichung Ihrer Steuererklärung behilflich sein. Es ist wichtig, die individuellen Umstände zu berücksichtigen und auf professionelle Beratung zurückzugreifen, um mögliche Steuervorteile voll auszuschöpfen.

Wichtige Dokumente und Unterlagen

Bei der Zweitwohnsitzsteuer in Niedersachsen müssen Sie bestimmte Dokumente und Unterlagen vorlegen, um Ihre steuerliche Situation nachzuweisen. Dazu gehören in der Regel:

- Ein amtlicher Mietvertrag oder ein Nachweis über den Eigentumsbesitz der Zweitwohnung

- Ein Meldebescheinigung für den Hauptwohnsitz

- Einkommensnachweise, um eventuelle Ermäßigungen oder Befreiungen geltend zu machen

Es ist wichtig, richtig und vollständig die geforderten Dokumente einzureichen, um Probleme mit den Finanzbehörden zu vermeiden. Bei Unsicherheiten oder Fragen können Sie sich an einen Steuerberater oder eine professionelle Rechtsberatung wenden, die Ihnen bei der Vorbereitung der Dokumente helfen können. So stellen Sie sicher, dass Ihre steuerlichen Angaben korrekt sind und mögliche Steuervorteile nicht ungenutzt bleiben.

Vermeidung von Rechtsstreitigkeiten

Um Rechtsstreitigkeiten im Zusammenhang mit der Zweitwohnsitzsteuer zu vermeiden, gibt es einige wichtige Schritte, die Sie beachten sollten:

- Sorgfältige Dokumentation: Führen Sie eine genaue Aufzeichnung Ihrer Aufenthaltszeiten an Ihrem Zweitwohnsitz, um bei Bedarf Nachweise erbringen zu können.

- Kommunikation mit den Behörden: Halten Sie eine offene und transparente Kommunikation mit den Finanzbehörden. Bei Unklarheiten oder Fragen sollten Sie sich direkt an die zuständigen Stellen wenden.

- Rechtzeitige Zahlungen: Achten Sie darauf, die fälligen Steuerzahlungen fristgerecht zu leisten, um Mahnungen und mögliche Sanktionen zu vermeiden.

- Professionelle Beratung: Holen Sie sich bei Bedarf professionelle Unterstützung und Beratung, um mögliche rechtliche Fallstricke zu vermeiden und Ihre Steuerangelegenheiten optimal zu gestalten. Hier finden Sie weitere Informationen zur steuerlichen Behandlung von Parteibeiträgen.

Indem Sie diese Tipps befolgen, können Sie dazu beitragen, mögliche Rechtsstreitigkeiten in Bezug auf die Zweitwohnsitzsteuer zu vermeiden und Ihre steuerliche Situation zu optimieren.

Tips und Empfehlungen für Steuerzahler

- Überprüfen Sie die Steuerbescheide: Es ist wichtig, die erhaltenen Steuerbescheide sorgfältig zu prüfen und sicherzustellen, dass alle Angaben korrekt erfasst wurden. Wenn Unstimmigkeiten oder Fehler auftreten, sollten Sie umgehend Kontakt mit den Finanzbehörden aufnehmen.

- Kommunikation mit den Finanzbehörden: Bei Fragen oder Unklarheiten zur Zweitwohnsitzsteuer ist es ratsam, direkt mit den örtlichen Finanzbehörden in Kontakt zu treten. Eine klare und offene Kommunikation kann dabei helfen, Missverständnisse zu klären und Probleme frühzeitig zu lösen.

- Professionelle Unterstützung und Beratung: Um Ihre Finanzplanung optimal zu gestalten und mögliche Steuervorteile zu nutzen, kann es sinnvoll sein, sich von einem Steuerberater oder Rechtsanwalt für Steuerrecht beraten zu lassen. Diese Fachleute können Ihnen dabei helfen, Ihre Steuerbelastung zu optimieren und mögliche Rechtsstreitigkeiten zu vermeiden.

Überprüfung der Steuerbescheide

Es ist wichtig, die erhaltenen Steuerbescheide zur Zweitwohnsitzsteuer sorgfältig zu überprüfen, um mögliche Fehler oder Unstimmigkeiten zu erkennen. Hier sind einige Schritte, die Sie bei der Überprüfung der Steuerbescheide beachten sollten:

- Relevante Informationen prüfen: Stellen Sie sicher, dass alle relevanten Informationen, wie Ihr Name, Adresse und Steuerbetrag, korrekt angegeben sind.

- Berechnungen nachvollziehen: Überprüfen Sie die Berechnungen im Steuerbescheid, um sicherzustellen, dass diese korrekt durchgeführt wurden. Vergleichen Sie die zugrunde liegenden Formeln und Daten mit Ihren eigenen Aufzeichnungen.

- Fristen beachten: Achten Sie darauf, dass die Fristen zur Einlegung eines Einspruchs gegen den Steuerbescheid eingehalten werden. Wenn Sie feststellen, dass der Bescheid fehlerhaft ist, sollten Sie schnellstmöglich reagieren.

- Professionelle Unterstützung hinzuziehen: Wenn Sie Unsicherheiten haben oder komplexe Sachverhalte nicht selbst überprüfen können, ist es ratsam, sich von einem Steuerberater oder einem Rechtsanwalt beraten zu lassen. Diese können Ihnen bei der Überprüfung der Steuerbescheide helfen und bei Bedarf auch bei der Einlegung eines Einspruchs unterstützen.

Die Überprüfung der Steuerbescheide ist ein wichtiger Schritt, um mögliche Fehler zu erkennen und Ihre steuerliche Situation zu optimieren. Nehmen Sie sich die Zeit, um Ihre Bescheide gründlich zu prüfen und gegebenenfalls rechtzeitig zu reagieren.

Kommunikation mit den Finanzbehörden

Die Kommunikation mit den Finanzbehörden in Bezug auf die Zweitwohnsitzsteuer ist ein wichtiger Aspekt, um mögliche Missverständnisse oder Schwierigkeiten zu vermeiden. Hier sind einige Tipps für eine erfolgreiche Kommunikation:

- Seien Sie präzise und vollständig: Stellen Sie sicher, dass alle relevanten Informationen und Unterlagen korrekt und vollständig sind. Dies beinhaltet die Angabe aller relevanten Daten, wie beispielsweise die Adresse des Zweitwohnsitzes und möglicher Ausnahmen oder Befreiungen.

- Halten Sie den Kontakt aufrecht: Bei Fragen oder Unklarheiten sollten Sie sich direkt an die zuständigen Finanzbehörden wenden. Eine regelmäßige Kommunikation kann helfen, mögliche Probleme frühzeitig zu erkennen und zu lösen.

- Dokumentieren Sie Ihre Kommunikation: Verfolgen Sie alle Korrespondenzen mit den Finanzbehörden, sei es per E-Mail, Brief oder Telefon. Dies kann Ihnen helfen, bei späteren Rechtsstreitigkeiten Nachweise vorzulegen.

Es ist auch wichtig, professionelle Unterstützung und Beratung in Anspruch zu nehmen, um sicherzustellen, dass Sie die richtigen Informationen liefern und Ihre Rechte in Bezug auf die Zweitwohnsitzsteuer kennen. Auf diese Weise können Sie potenzielle Probleme vermeiden und Ihre Steuerangelegenheiten erfolgreich regeln.

Professionelle Unterstützung und Beratung

Bei Fragen zur Zweitwohnsitzsteuer und zur optimalen Finanzplanung ist es ratsam, professionelle Unterstützung und Beratung in Anspruch zu nehmen. Ein Steuerberater oder eine Steuerberaterin mit Fachkenntnissen im Bereich der Zweitwohnsitzsteuer kann Ihnen dabei helfen, die verschiedenen Steuergesetze und -vorschriften besser zu verstehen und Ihre steuerliche Situation zu optimieren. Sie können Ihnen wertvolle Ratschläge und Tipps geben, wie Sie Steuervorteile nutzen und mögliche Risiken vermeiden können. Eine professionelle Beratung kann Ihnen helfen, den Überblick über Ihre steuerliche Situation zu behalten, Steuerzahlungen korrekt abzuwickeln und Ihnen bei der Kommunikation mit den Finanzbehörden unterstützen.

Fazit

Fazit: Die Zweitwohnsitzsteuer in Niedersachsen ist ein wichtiger Aspekt, der bei der Finanzplanung und Rechtsberatung berücksichtigt werden sollte. Es ist entscheidend, die gesetzlichen Grundlagen und Vorschriften zu verstehen, um die Steuer korrekt berechnen zu können. Gleichzeitig gibt es auch Möglichkeiten, potenzielle Steuersparpotenziale und Gestaltungsmöglichkeiten in Betracht zu ziehen. Eine fachkundige Beratung und sorgfältige Verwaltung der relevanten Dokumente und Unterlagen können helfen, Rechtsstreitigkeiten zu vermeiden und die finanzielle Belastung zu optimieren. Überprüfen Sie regelmäßig Ihre Steuerbescheide, kommunizieren Sie frühzeitig und klar mit den Finanzbehörden und suchen Sie professionelle Unterstützung, um eine optimale Finanzplanung und Rechtsberatung im Zusammenhang mit der Zweitwohnsitzsteuer in Niedersachsen sicherzustellen.

Häufig gestellte Fragen

FAQs zur Zweitwohnsitzsteuer

1. Wer ist zur Zahlung der Zweitwohnsitzsteuer verpflichtet?

Die Zweitwohnsitzsteuer muss von Personen gezahlt werden, die einen zweiten Wohnsitz in der entsprechenden Stadt oder Gemeinde haben.

2. Wie wird die Zweitwohnsitzsteuer berechnet?

Die Berechnung der Zweitwohnsitzsteuer basiert in der Regel auf dem Wert der Wohnung oder des Hauses und einem festgelegten Steuersatz, der von der Kommune festgelegt wird.

3. Gibt es Ausnahmen von der Zweitwohnsitzsteuer?

Ja, es gibt bestimmte Ausnahmen und Befreiungen von der Zweitwohnsitzsteuer. Dies kann zum Beispiel für Studierende gelten, die sich vorübergehend an einer Hochschule einschreiben.

4. Muss ich meinen Zweitwohnsitz anmelden?

Ja, in den meisten Fällen müssen Sie Ihren Zweitwohnsitz anmelden und dies der örtlichen Meldebehörde mitteilen.

5. Gibt es Fristen für die Zahlung der Zweitwohnsitzsteuer?

Ja, es gibt bestimmte Fristen, innerhalb derer die Zweitwohnsitzsteuer gezahlt werden muss. Diese Fristen können je nach Kommune variieren.

6. Kann es Kontrollen oder Sanktionen im Zusammenhang mit der Zweitwohnsitzsteuer geben?

Ja, die Finanzbehörden führen regelmäßig Kontrollen durch, um sicherzustellen, dass die Zweitwohnsitzsteuer ordnungsgemäß gezahlt wird. Bei Verstößen können Sanktionen wie Bußgelder verhängt werden.

7. Wie kann ich meine Zweitwohnsitzsteuer optimieren?

Es gibt verschiedene Gestaltungsmöglichkeiten und Steuersparpotenziale, um Ihre Zweitwohnsitzsteuer zu optimieren. Es ist ratsam, sich hierfür professionell beraten zu lassen.

8. Welche Dokumente und Unterlagen sind für die Zweitwohnsitzsteuer relevant?

Zu den relevanten Dokumenten und Unterlagen gehören in der Regel der Mietvertrag, der Meldebescheinigung, Nachweise über eventuelle Befreiungen sowie Einkommensnachweise.

9. Was sollte ich tun, wenn ich mit dem Steuerbescheid nicht einverstanden bin?

Wenn Sie mit dem Steuerbescheid nicht einverstanden sind, können Sie dagegen Einspruch einlegen und sich gegebenenfalls rechtlich beraten lassen.

10. Wann sollte ich professionelle Unterstützung und Beratung suchen?

Es empfiehlt sich, professionelle Unterstützung und Beratung zu suchen, wenn Sie Fragen zur Zweitwohnsitzsteuer haben, Unsicherheiten bestehen oder spezielle steuerliche Situationen vorliegen.