Die Zweitwohnsteuer absetzbar machen: Tipps zur steueroptimierten Finanzplanung und Rechtsberatung

Die Zweitwohnsteuer kann für viele Menschen zu einer erheblichen finanziellen Belastung werden. Doch mit der richtigen Planung und Beratung ist es möglich, die Zweitwohnsteuer abzusetzen und Steuervorteile zu nutzen. In diesem Artikel werden wir Ihnen Schritt für Schritt Tipps und Ratschläge geben, wie Sie Ihre Finanzen steueroptimiert planen und sich rechtlich beraten lassen können. Von der Dokumentation der Aufwendungen bis hin zu Abschreibungsmöglichkeiten und steuerlichen Sonderfällen bei Zweitwohnungen – wir zeigen Ihnen, wie Sie Steuern sparen können und welche rechtlichen Möglichkeiten Ihnen zur Verfügung stehen. Lesen Sie weiter, um mehr darüber zu erfahren, wie Sie die Zweitwohnsteuer absetzen und Ihre Finanzplanung optimieren können.

Zusammenfassung

- Was ist die Zweitwohnsteuer?

- Gründe für die Steueroptimierung

- Tipps zur steueroptimierten Finanzplanung

- Rechtsberatung zur Zweitwohnsteuer

- Steuervorteile nutzen durch Abschreibungen

- Steuerliche Sonderfälle bei Zweitwohnungen

- Zweitwohnsteuer absetzen: Steuern sparen leicht gemacht

- Zusammenfassung und Fazit

- Häufig gestellte Fragen

- Verweise

Was ist die Zweitwohnsteuer?

Die Zweitwohnsteuer ist eine Steuer, die von vielen deutschen Städten und Gemeinden erhoben wird. Sie fällt an, wenn eine Person eine Zweitwohnung besitzt oder nutzt. Die Höhe der Zweitwohnsteuer variiert je nach Kommune und ist abhängig von verschiedenen Faktoren wie beispielsweise der Größe der Wohnung oder dem Mietwert. Ziel der Zweitwohnsteuer ist es, eine gerechte Finanzierung der Gemeindekosten sicherzustellen und die Wohnsituation in den Städten zu verbessern. Es ist wichtig zu beachten, dass die Zweitwohnsteuer unabhängig von anderen Steuern wie der Einkommenssteuer oder der Grundsteuer erhoben wird.

Gründe für die Steueroptimierung

Eine steueroptimierte Finanzplanung bei der Zweitwohnsteuer bietet eine Reihe von Vorteilen und Gründen, die es lohnen, sich damit auseinanderzusetzen. Einer der Hauptgründe ist die Kosteneinsparung. Durch die gezielte Planung und Optimierung der Steuerzahlungen können erhebliche Beträge eingespart werden. Ein weiterer wichtiger Grund ist die Möglichkeit, Steuervorteile zu nutzen. Durch gezielte Abschreibungen und die Inanspruchnahme von steuerlichen Vergünstigungen lässt sich die finanzielle Belastung der Zweitwohnsteuer reduzieren. Dies kann insbesondere für Personen, die über mehrere Wohnsitze verfügen, eine bedeutende finanzielle Entlastung darstellen. Es empfiehlt sich daher, eine professionelle steuerliche Beratung in Anspruch zu nehmen, um die optimale steueroptimierte Finanzplanung zu gewährleisten.

1. Kosteneinsparung

Kosteneinsparung ist ein wichtiger Aspekt der steueroptimierten Finanzplanung im Zusammenhang mit der Zweitwohnsteuer. Es gibt verschiedene Möglichkeiten, um Kosten zu reduzieren und somit die finanzielle Belastung durch die Zweitwohnsteuer zu verringern. Eine Möglichkeit besteht darin, die Ausgaben im Zusammenhang mit Ihrer Zweitwohnung sorgfältig zu dokumentieren, um mögliche Absetzungen geltend machen zu können. Eine weitere Möglichkeit ist die Auswahl eines optimalen Wohnsitzes, der möglicherweise eine niedrigere Zweitwohnsteuer erhebt. Darüber hinaus kann es sinnvoll sein, sich von einem Steuerexperten beraten zu lassen, um mögliche Steuervorteile nutzen zu können. All diese Maßnahmen tragen dazu bei, Kosten zu reduzieren und die finanzielle Situation zu optimieren. Weitere Informationen zu Steuervorteilen und -optimierungen finden Sie hier.

2. Steuervorteile nutzen

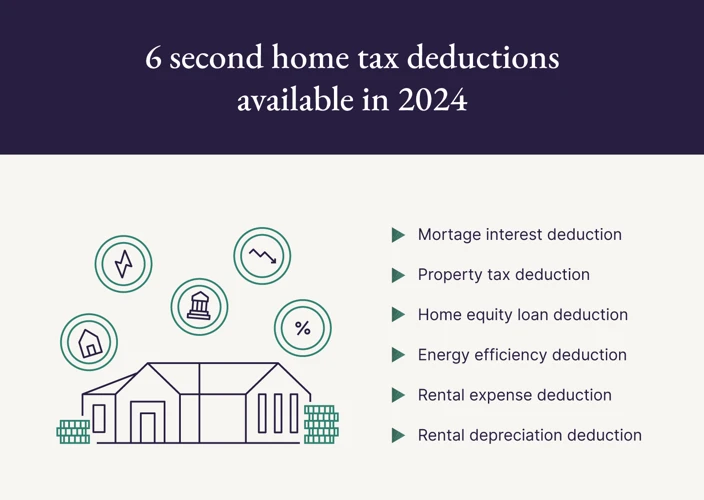

Steuervorteile nutzen kann dabei helfen, die finanzielle Belastung der Zweitwohnsteuer zu reduzieren. Es gibt verschiedene Möglichkeiten, von steuerlichen Vergünstigungen zu profitieren. Eine Option ist beispielsweise, bestimmte Aufwendungen im Rahmen der Zweitwohnung steuerlich abzusetzen. Dazu gehören beispielsweise Kosten für Renovierungen, Instandhaltungsmaßnahmen oder auch die Nebenkosten. Zudem können Vermieter von Zweitwohnungen von steuerlichen Vorteilen durch Abschreibungen profitieren. Ein weiterer wichtiger Punkt ist die Berücksichtigung von steuerlichen Regelungen und Ansprüchen, wie beispielsweise die Möglichkeit zur Beantragung von Arbeitnehmersparzulagen oder die korrekte Ausstellung von Rechnungen, um Vorsteuer absetzen zu können. Durch die Nutzung dieser Steuervorteile können sich die finanziellen Auswirkungen der Zweitwohnsteuer verringern und zu einer optimierten Finanzplanung beitragen.

Tipps zur steueroptimierten Finanzplanung

Eine steueroptimierte Finanzplanung kann Ihnen dabei helfen, die Zweitwohnsteuer zu reduzieren und Ihre finanzielle Belastung zu verringern. Hier sind einige Tipps, die Ihnen dabei helfen können:

1. Dokumentation der Aufwendungen: Halten Sie alle Ausgaben in Zusammenhang mit Ihrer Zweitwohnung sorgfältig fest und bewahren Sie alle Belege auf. Dies ermöglicht es Ihnen, die Kosten steuermindernd geltend zu machen.

2. Auswahl des optimalen Wohnsitzes: Prüfen Sie die unterschiedlichen Zweitwohnsteuersätze in verschiedenen Gemeinden und ziehen Sie in Betracht, Ihren Wohnsitz in eine Gemeinde mit niedrigeren Steuersätzen zu verlegen. Eine gründliche Recherche kann sich in finanzieller Hinsicht lohnen.

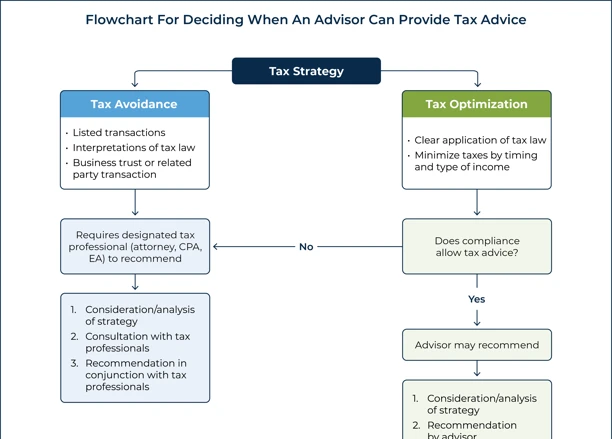

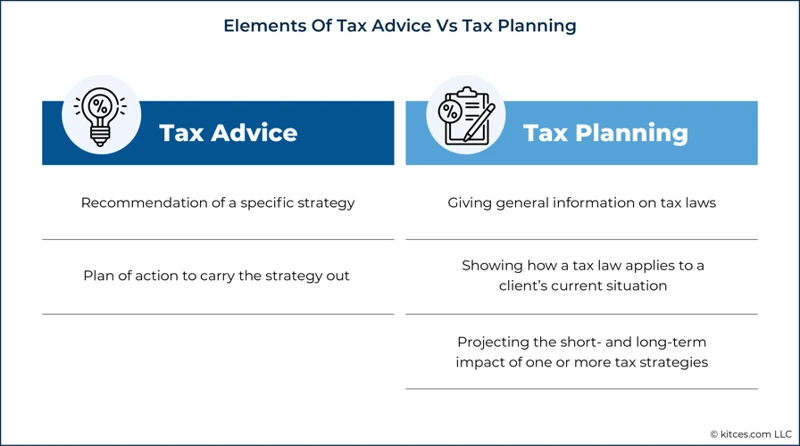

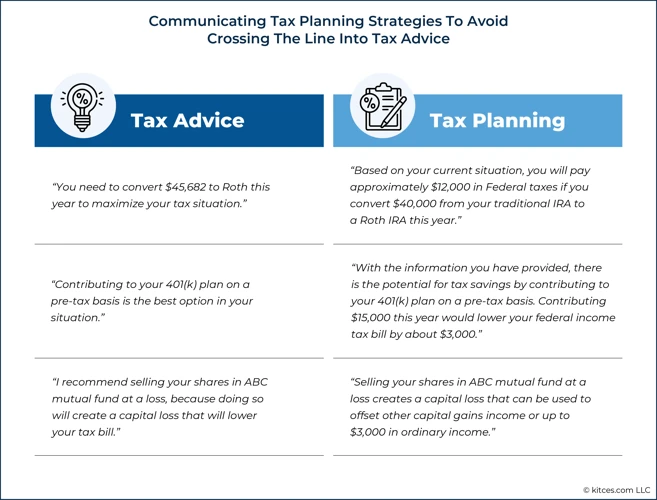

3. Beratung durch einen Steuerexperten: Holen Sie sich fachkundigen Rat von einem Steuerexperten, um Ihre steuerliche Situation zu optimieren. Ein Experte kann Ihnen helfen, alle möglichen Steuervorteile und -abzüge voll auszuschöpfen. Ein professionell erstellter Steuerbescheid kann Ihnen dabei helfen, die Zweitwohnsteuer abzusetzen und Steuern zu sparen. Eine steueroptimierte Finanzplanung kann Ihnen helfen, Ihre Zweitwohnsteuer zu reduzieren und Ihre finanzielle Belastung zu verringern.

1. Dokumentation der Aufwendungen

Dokumentation der Aufwendungen

Um die Zweitwohnsteuer absetzen zu können und Steuervorteile zu nutzen, ist eine genaue Dokumentation der Aufwendungen erforderlich. Sie sollten alle relevanten Belege und Unterlagen sorgfältig aufbewahren, um Ihre Ausgaben nachweisen zu können. Dazu gehören zum Beispiel Mietverträge, Nebenkostenabrechnungen, Renovierungs- und Instandhaltungskosten sowie anfallende Gebühren. Eine übersichtliche Aufstellung der Ausgaben kann Ihnen dabei helfen, einen Überblick über die Kosten Ihrer Zweitwohnung zu behalten und diese bei der Steuererklärung entsprechend geltend zu machen.

2. Auswahl des optimalen Wohnsitzes

Auswahl des optimalen Wohnsitzes

Bei der steueroptimierten Finanzplanung ist die Auswahl des optimalen Wohnsitzes ein wichtiger Faktor. Denn je nach Gemeinde oder Stadt können die Zweitwohnsteuersätze stark variieren. Es kann sich lohnen, die Steuersätze in verschiedenen Regionen zu vergleichen und den Wohnsitz dort anzumelden, wo die Zweitwohnsteuer niedriger ausfällt. Auch die Wahl des Bundeslandes kann Einfluss auf die Steuerlast haben, da die Zweitwohnsteuer in Deutschland nicht bundeseinheitlich geregelt ist. Informieren Sie sich daher über die unterschiedlichen Steuersätze und Kriterien in den verschiedenen Regionen, um steuerliche Vorteile zu nutzen und Kosten zu sparen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

3. Beratung durch einen Steuerexperten

Beratung durch einen Steuerexperten

Bei der steueroptimierten Finanzplanung im Zusammenhang mit der Zweitwohnsteuer ist es ratsam, sich von einem erfahrenen Steuerexperten beraten zu lassen. Ein solcher Experte kennt die relevanten Gesetze und Bestimmungen und kann Ihnen dabei helfen, Ihre Finanzsituation zu analysieren und mögliche Steuervorteile zu identifizieren. Ein Steuerexperte kann Ihnen auch dabei helfen, die richtige Dokumentation Ihrer Aufwendungen vorzunehmen, um so die Absetzbarkeit der Zweitwohnsteuer zu gewährleisten. Durch die Beratung und Unterstützung eines Steuerexperten können Sie sicherstellen, dass Sie alle Möglichkeiten nutzen, um Ihre Steuerlast zu minimieren und Ihre Finanzen optimal zu planen.

Rechtsberatung zur Zweitwohnsteuer

Rechtsberatung zur Zweitwohnsteuer:

Bei Fragen zur Zweitwohnsteuer und möglichen rechtlichen Fragen ist es ratsam, sich von einem erfahrenen Steuerexperten oder Rechtsanwalt beraten zu lassen. Eine Rechtsberatung kann Ihnen helfen, Ihre Rechte und Pflichten bezüglich der Zweitwohnsteuer besser zu verstehen und mögliche Einspruchsmöglichkeiten gegen Steuerbescheide zu prüfen. Ein Experte kann Sie auch über mögliche Klageverfahren informieren und Ihnen rechtliche Möglichkeiten aufzeigen, falls Sie mit bestimmten Aspekten der Zweitwohnsteuer nicht einverstanden sind. Mit einer kompetenten Rechtsberatung können Sie sicherstellen, dass Sie Ihre steuerlichen Angelegenheiten im Zusammenhang mit der Zweitwohnsteuer optimal regeln und mögliche Steuervorteile nutzen.

1. Rechte und Pflichten bei der Zweitwohnsteuer

1. Rechte und Pflichten bei der Zweitwohnsteuer:

– Als Eigentümer einer Zweitwohnung haben Sie das Recht, die Höhe der Zweitwohnsteuer zu überprüfen und gegebenenfalls Einspruch einzulegen, wenn Sie denken, dass die Berechnung fehlerhaft ist.

– Sie haben die Pflicht, Ihre Zweitwohnung ordnungsgemäß anzumelden und die Zweitwohnsteuer fristgerecht zu zahlen.

– Sie müssen die erforderlichen Dokumente und Nachweise vorlegen, um Ihre Angaben zur Zweitwohnung zu bestätigen.

– Es ist wichtig, die Fristen für die Anmeldung und die Zahlung der Zweitwohnsteuer einzuhalten, da bei Nichterfüllung Bußgelder oder andere Sanktionen verhängt werden können.

– Bei Unklarheiten oder Streitigkeiten bezüglich der Zweitwohnsteuer ist es ratsam, einen Steuerexperten oder Rechtsanwalt hinzuzuziehen, der Sie in Ihrem Fall beraten kann.

2. Einspruch gegen Steuerbescheide

Einspruch gegen Steuerbescheide einlegen kann eine mögliche Option sein, wenn Sie mit dem Steuerbescheid zur Zweitwohnsteuer nicht einverstanden sind. Wenn Sie der Meinung sind, dass der Bescheid fehlerhaft ist oder wichtige Faktoren nicht berücksichtigt wurden, haben Sie das Recht, innerhalb einer bestimmten Frist Einspruch einzulegen. Hierbei ist es wichtig, genau zu begründen, warum Sie mit dem Steuerbescheid nicht einverstanden sind und welche Änderungen Sie beantragen möchten. Es kann auch hilfreich sein, sich dabei von einem Steuerexperten beraten zu lassen, um sicherzustellen, dass Ihr Einspruch gut begründet ist und die rechtlichen Anforderungen erfüllt werden. Beachten Sie, dass der Einspruch gegen einen Steuerbescheid keine automatische Aussetzung der Zahlungspflicht bedeutet. Wenn Sie dennoch Einspruch einlegen möchten, sollten Sie sich über die genauen Verfahrensabläufe und Fristen informieren.

3. Klageverfahren und rechtliche Möglichkeiten

Wenn Sie mit einem Steuerbescheid zur Zweitwohnsteuer nicht einverstanden sind, haben Sie das Recht, dagegen Einspruch einzulegen. Sollte der Einspruch abgelehnt werden, besteht die Möglichkeit, vor Gericht zu klagen und rechtliche Möglichkeiten auszuschöpfen. Im Klageverfahren können Sie Ihre Argumente und Beweise vorbringen, um Ihre Position zu verteidigen. Es ist ratsam, hierbei professionelle Unterstützung durch einen Anwalt oder Steuerexperten in Anspruch zu nehmen, um Ihre Chancen auf Erfolg zu erhöhen. Beachten Sie jedoch, dass das Klageverfahren mit Kosten verbunden sein kann und es eine gewisse Zeit in Anspruch nehmen kann, bevor eine endgültige Entscheidung getroffen wird.

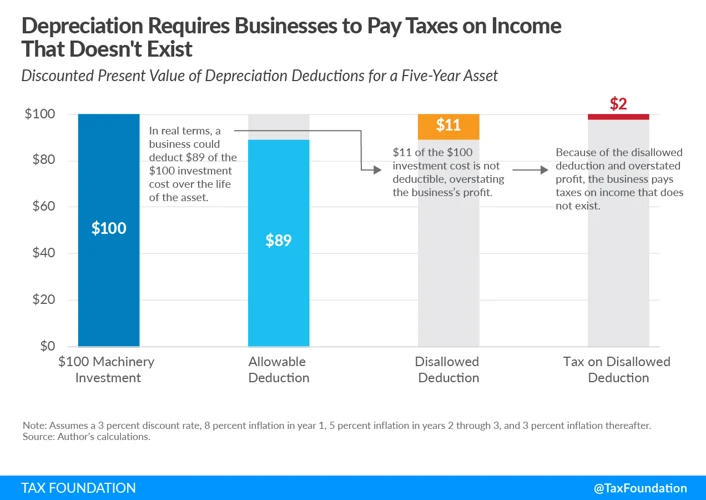

Steuervorteile nutzen durch Abschreibungen

Um Steuervorteile bei Ihrer Zweitwohnung optimal zu nutzen, können Sie von Abschreibungen profitieren. Abschreibungen ermöglichen es, den Wertverlust Ihrer Immobilie steuerlich geltend zu machen. Im Falle einer vermieteten Zweitwohnung können beispielsweise die Anschaffungskosten oder Modernisierungskosten über einen bestimmten Zeitraum steuermindernd abgeschrieben werden. Es gibt verschiedene Methoden, um Abschreibungen vorzunehmen, wie beispielsweise die lineare Abschreibung oder die degressive Abschreibung. Es ist ratsam, sich hierzu von einem Steuerexperten beraten zu lassen, um die besten Möglichkeiten zur steueroptimierten Finanzplanung zu nutzen. Des Weiteren ist es wichtig zu wissen, dass bei einer Vermietung oder einem Verkauf der Zweitwohnung weitere steuerliche Aspekte zu beachten sind. Hier finden Sie weitere Informationen zu Steuervorteilen und Abschreibungen im Zusammenhang mit Zweitwohnungen.

1. Abschreibungsmöglichkeiten für Ihre Zweitwohnung

Abschreibungsmöglichkeiten für Ihre Zweitwohnung

Wenn Sie eine Zweitwohnung besitzen, haben Sie möglicherweise die Möglichkeit, verschiedene Kosten steuerlich abzuschreiben. Dazu gehören beispielsweise die Anschaffungs- und Herstellungskosten Ihrer Immobilie. Diese können über einen bestimmten Zeitraum abgeschrieben werden, sodass Sie die Kosten steuermindernd geltend machen können. Eine weitere Möglichkeit der Abschreibung besteht in der Nutzung von Möbeln und Einrichtungsgegenständen. Hier können Sie ebenfalls die Anschaffungskosten über einen bestimmten Zeitraum verteilt absetzen. Um von diesen Abschreibungsmöglichkeiten zu profitieren, ist es ratsam, sich von einem Steuerexperten beraten zu lassen und alle erforderlichen Nachweise und Dokumente sorgfältig zu dokumentieren.

2. Steuerliche Auswirkungen von Vermietung und Verkauf

Steuerliche Auswirkungen von Vermietung und Verkauf

Die Vermietung und der Verkauf Ihrer Zweitwohnung haben steuerliche Auswirkungen, die Sie beachten sollten. Wenn Sie Ihre Zweitwohnung vermieten, können Sie bestimmte Kosten wie zum Beispiel Reparaturen, Instandhaltung oder Grundsteuer als Werbungskosten absetzen. Zudem können Sie möglicherweise von der Abschreibung auf die Anschaffungs- und Herstellungskosten profitieren. Allerdings sind auch die Einnahmen aus der Vermietung steuerpflichtig und müssen in Ihrer Steuererklärung angegeben werden. Beim Verkauf Ihrer Zweitwohnung können Sie möglicherweise einen Gewinn erzielen, der ebenfalls steuerpflichtig ist. Hierbei gibt es jedoch verschiedene Regelungen und Freibeträge, die beachtet werden müssen. Es ist ratsam, sich hierzu von einem Steuerexperten beraten zu lassen, um die optimalen steuerlichen Auswirkungen zu erzielen.

Steuerliche Sonderfälle bei Zweitwohnungen

Wenn es um Zweitwohnungen geht, gibt es bestimmte steuerliche Sonderfälle, die beachtet werden sollten. Ein solcher Sonderfall betrifft Ferienwohnungen, die vermietet werden. Hierbei gelten bestimmte steuerliche Besonderheiten, die es ermöglichen, Steuervorteile zu nutzen. Es ist wichtig, die verschiedenen Absetzungsmöglichkeiten wie beispielsweise Abschreibungen oder Werbungskosten im Zusammenhang mit der Vermietung der Ferienwohnung zu berücksichtigen. Ein weiterer Sonderfall ist, wenn die Zweitwohnung im Ausland liegt. Hier müssen Beachtung von steuerlichen Aspekten wie dem Doppelbesteuerungsabkommen und möglichen Steuererleichterungen gefunden werden. Es ist ratsam, sich in solchen Fällen von einem Steuerexperten beraten zu lassen, um die steuerlichen Vorteile einer Zweitwohnung optimal nutzen zu können.

1. Ferienwohnungen und steuerliche Besonderheiten

Ferienwohnungen stellen eine besondere Form der Zweitwohnung dar und unterliegen daher auch speziellen steuerlichen Regelungen. Wenn Sie Ihre Ferienwohnung vermieten, können Sie bestimmte steuerliche Vorteile nutzen. Zum Beispiel können Sie die Kosten für Instandhaltung, Reparaturen und Abschreibungen geltend machen. Allerdings müssen Sie darauf achten, dass Sie die Vermietung von Ihrer persönlichen Nutzung der Ferienwohnung trennen und die Vermietungseinkünfte korrekt in Ihrer Steuererklärung angeben. Es ist ratsam, einen Steuerexperten zu konsultieren, um sicherzustellen, dass Sie alle steuerlichen Aspekte richtig berücksichtigen. Des Weiteren sollten Sie auch die örtlichen Regelungen und mögliche Tourismusabgaben beachten, um rechtliche Konsequenzen zu vermeiden.

2. Zweitwohnung im Ausland und steuerliche Aspekte

Zweitwohnung im Ausland und steuerliche Aspekte

Wenn Sie eine Zweitwohnung im Ausland besitzen, gibt es bestimmte steuerliche Aspekte, die Sie beachten sollten. Zunächst einmal müssen Sie prüfen, ob es ein Doppelbesteuerungsabkommen zwischen Deutschland und dem Land gibt, in dem sich Ihre Zweitwohnung befindet. Dieses Abkommen regelt, welche Steuern in welchem Land gezahlt werden müssen, um eine doppelte Besteuerung zu vermeiden. Darüber hinaus sollten Sie sich über die steuerlichen Pflichten im Ausland informieren, einschließlich der Einkommensbesteuerung und eventueller Steuererklärungen. Es kann auch hilfreich sein, sich von einem Steuerberater mit internationaler Steuererfahrung beraten zu lassen, um sicherzustellen, dass Sie alle relevanten steuerlichen Aspekte im Zusammenhang mit Ihrer Zweitwohnung im Ausland beachten.

Zweitwohnsteuer absetzen: Steuern sparen leicht gemacht

Die gute Nachricht ist, dass es durchaus Möglichkeiten gibt, die Zweitwohnsteuer abzusetzen und dadurch Steuern zu sparen. Dies erfordert jedoch eine sorgfältige Finanzplanung und das Wissen über steuerliche Vorteile. Eine der wichtigsten Tipps zur steueroptimierten Finanzplanung ist die Dokumentation aller relevanten Aufwendungen, die im Zusammenhang mit der Zweitwohnung stehen. Dazu gehören beispielsweise Mietzahlungen, Renovierungs- und Instandhaltungskosten sowie Ausgaben für Möbel oder Haushaltsgeräte. Eine weitere Möglichkeit, die Zweitwohnsteuer abzusetzen, ist die Auswahl des optimalen Wohnsitzes. Je nach Wohnort können sich die Steuerverpflichtungen unterscheiden. Eine weitere Empfehlung ist es, sich von einem Steuerexperten beraten zu lassen, um alle steuerlichen Möglichkeiten voll auszuschöpfen.

Zusammenfassung und Fazit

In diesem Artikel haben wir Ihnen einen Überblick über die Zweitwohnsteuer gegeben und Ihnen Tipps zur steueroptimierten Finanzplanung und Rechtsberatung gegeben. Wir haben besprochen, wie Sie Kosten einsparen und Steuervorteile nutzen können, indem Sie Ihre Aufwendungen dokumentieren und den optimalen Wohnsitz auswählen. Zudem haben wir die Bedeutung der Beratung durch einen Steuerexperten betont. Darüber hinaus haben wir Ihnen Informationen zur Rechtsberatung bei der Zweitwohnsteuer gegeben und erklärt, wie Sie gegen Steuerbescheide Einspruch einlegen und welche rechtlichen Möglichkeiten Ihnen zur Verfügung stehen. Wir haben auch die steuerlichen Auswirkungen von Abschreibungen, Vermietung und Verkauf von Zweitwohnungen erläutert, sowie spezielle Fälle wie Ferienwohnungen und Zweitwohnung im Ausland behandelt. Zusammenfassend lässt sich sagen, dass eine sorgfältige Finanzplanung und rechtliche Beratung Ihnen helfen kann, die Zweitwohnsteuer abzusetzen und Steuervorteile zu nutzen. Es ist ratsam, sich frühzeitig mit einem Steuerexperten in Verbindung zu setzen, um Ihre persönliche Situation zu besprechen und die besten steuerlichen Möglichkeiten für Sie zu finden.

Häufig gestellte Fragen

FAQs zur Zweitwohnsteuer

1. Wer muss die Zweitwohnsteuer zahlen?

Jede Person, die eine Zweitwohnung besitzt oder nutzt, muss die Zweitwohnsteuer zahlen.

2. Wie wird die Höhe der Zweitwohnsteuer berechnet?

Die Höhe der Zweitwohnsteuer wird von jeder Kommune individuell festgelegt und kann von Ort zu Ort unterschiedlich sein. In der Regel wird die Steuer auf Basis des Mietwerts oder der Wohnungsgröße berechnet.

3. Gibt es Ausnahmen von der Zweitwohnsteuer?

Ja, in einigen Fällen gibt es Ausnahmen von der Zweitwohnsteuer. Zum Beispiel können bestimmte Personengruppen wie Studenten, Pendler oder Menschen mit besonderen Wohnbedürfnissen von der Steuer befreit werden. Es lohnt sich, die Regelungen der jeweiligen Kommune zu prüfen.

4. Kann ich die Zweitwohnsteuer von der Steuer absetzen?

Die Zweitwohnsteuer kann nicht von der Einkommenssteuer abgesetzt werden. Es ist jedoch möglich, durch steueroptimierte Finanzplanung und andere steuerliche Maßnahmen die Auswirkungen der Zweitwohnsteuer zu minimieren.

5. Kann ich die Zweitwohnsteuer auf die Miete umlegen?

Ja, in einigen Fällen ist es möglich, die Zweitwohnsteuer auf die Miete umzulegen. Dies hängt jedoch von den vertraglichen Vereinbarungen zwischen Vermieter und Mieter ab.

6. Was passiert, wenn ich die Zweitwohnsteuer nicht zahle?

Wenn Sie die Zweitwohnsteuer nicht zahlen, können rechtliche Konsequenzen wie Mahnungen, Zwangsgelder oder sogar Zwangsvollstreckungsmaßnahmen folgen. Es ist wichtig, die Zweitwohnsteuer fristgerecht zu entrichten, um Probleme zu vermeiden.

7. Kann ich Einspruch gegen einen Steuerbescheid zur Zweitwohnsteuer einlegen?

Ja, Sie haben das Recht, gegen einen Steuerbescheid zur Zweitwohnsteuer Einspruch einzulegen, wenn Sie beispielsweise Unstimmigkeiten bei der Berechnung der Steuer feststellen. Es ist ratsam, sich dabei von einem Steuerexperten beraten zu lassen.

8. Kann ich die Zweitwohnsteuer umgehen, indem ich meine Zweitwohnung vermiete?

Die Vermietung Ihrer Zweitwohnung kann möglicherweise Auswirkungen auf die Höhe der Zweitwohnsteuer haben. Es ist jedoch wichtig zu beachten, dass die Vermietung allein nicht dazu führt, dass die Zweitwohnsteuer komplett entfällt.

9. Kann ich die Zweitwohnsteuer auch dann zahlen, wenn ich meine Zweitwohnung nicht nutze?

Ja, auch wenn Sie Ihre Zweitwohnung nicht nutzen, sind Sie dennoch verpflichtet, die Zweitwohnsteuer zu zahlen, solange Sie Eigentümer der Wohnung sind.

10. Kann ich die Zweitwohnsteuer auf meine Einnahmen aus Vermietung und Verkauf meiner Zweitwohnung anrechnen?

Nein, die Zweitwohnsteuer kann nicht auf Ihre Einnahmen aus Vermietung und Verkauf der Zweitwohnung angerechnet werden. Es handelt sich um separate steuerliche Angelegenheiten.