Willkommen in Kiel! Wenn Sie eine Zweitwohnung in dieser wunderschönen Stadt haben oder planen, eine zu erwerben, ist es wichtig, dass Sie über die Zweitwohnungssteuer Bescheid wissen. Diese Steuer betrifft Personen, die in Kiel eine zweite Wohnung besitzen oder nutzen. In diesem umfassenden Leitfaden erfahren Sie alles, was Sie über die Zweitwohnungssteuer in Kiel wissen müssen. Von der Definition der Steuer bis hin zu den Vorteilen der Zahlung und den Konsequenzen bei Nichtzahlung – hier finden Sie die Antworten auf all Ihre Fragen. Gehen Sie Schritt für Schritt durch diesen Artikel und erhalten Sie alle Informationen, die Sie für eine korrekte Erfüllung Ihrer steuerlichen Verpflichtungen benötigen. Lassen Sie uns nun genauer betrachten, was es mit der Zweitwohnungssteuer auf sich hat.

Zusammenfassung

- Was ist die Zweitwohnungssteuer?

- Wer ist von der Zweitwohnungssteuer betroffen?

- Wie wird die Zweitwohnungssteuer berechnet?

- Zweitwohnung anmelden und Steuererklärung abgeben

- Welche Ausnahmen gibt es?

- Zweitwohnungssteuerbescheid erhalten und bezahlen

- Sanktionen bei Nichtzahlung

- Welche Vorteile hat die Zahlung der Zweitwohnungssteuer?

-

Häufig gestellte Fragen zur Zweitwohnungssteuer in Kiel

- 1. Wie hoch ist die Zweitwohnungssteuer in Kiel?

- 2. Muss ich die Zweitwohnungssteuer auch zahlen, wenn ich meine Zweitwohnung vermiete?

- 3. Kann ich gegen den Zweitwohnungssteuerbescheid Einspruch einlegen?

- 4. Gibt es Möglichkeiten, die Zweitwohnungssteuer legal zu umgehen?

- 5. Was passiert, wenn ich vergesse, meine Zweitwohnung anzumelden?

- Fazit

-

Häufig gestellte Fragen

- 6. Wie kann ich meine Zweitwohnung anmelden?

- 7. Kann ich die Zweitwohnungssteuer von der Einkommensteuer absetzen?

- 8. Gibt es eine Ermäßigung oder Befreiung von der Zweitwohnungssteuer für bestimmte Personengruppen?

- 9. Kann ich die Zweitwohnungssteuer auf die Mieter umlegen?

- 10. Wird die Zweitwohnungssteuer regelmäßig angepasst?

- Verweise

Was ist die Zweitwohnungssteuer?

Die Zweitwohnungssteuer ist eine kommunale Steuer, die von Personen erhoben wird, die in einer Stadt oder Gemeinde eine zweite Wohnung haben oder nutzen. Sie wird aufgrund des Besitzes oder der Nutzung einer zusätzlichen Wohnung fällig und dient dazu, die öffentlichen Haushalte zu unterstützen. In Kiel wird die Zweitwohnungssteuer erhoben, um die Infrastruktur und die öffentlichen Dienstleistungen der Stadt zu finanzieren. Die Höhe der Steuer variiert je nach Wohnfläche und Wert der Zweitwohnung. Es ist wichtig zu beachten, dass die Zweitwohnungssteuer unabhängig von anderen Steuern wie der Einkommensteuer oder der Grundsteuer erhoben wird. Durch die Zahlung der Zweitwohnungssteuer leisten Sie einen Beitrag zur Finanzierung der städtischen Dienstleistungen und tragen zur Aufrechterhaltung einer lebenswerten Stadt bei.

Wer ist von der Zweitwohnungssteuer betroffen?

Die Zweitwohnungssteuer betrifft Personen, die in Kiel eine zusätzliche Wohnung besitzen oder nutzen. Dies bedeutet, dass sowohl Einwohner von Kiel, die eine Zweitwohnung in der Stadt haben, als auch Personen, die nicht in Kiel gemeldet sind, aber eine Zweitwohnung in Kiel besitzen oder nutzen, von dieser Steuer betroffen sind. Es spielt keine Rolle, ob die Zweitwohnung gemietet, gepachtet oder im Eigentum ist. Wenn Sie also eine Zweitwohnung in Kiel haben, sind Sie verpflichtet, die Zweitwohnungssteuer zu entrichten. Es ist wichtig, dass Sie Ihre Zweitwohnung ordnungsgemäß anmelden, um steuerliche Probleme zu vermeiden. Weitere Informationen zur Anmeldung Ihrer Zweitwohnung finden Sie in unserem Artikel „Meldebescheinigung: Sozialversicherung aufheben„.

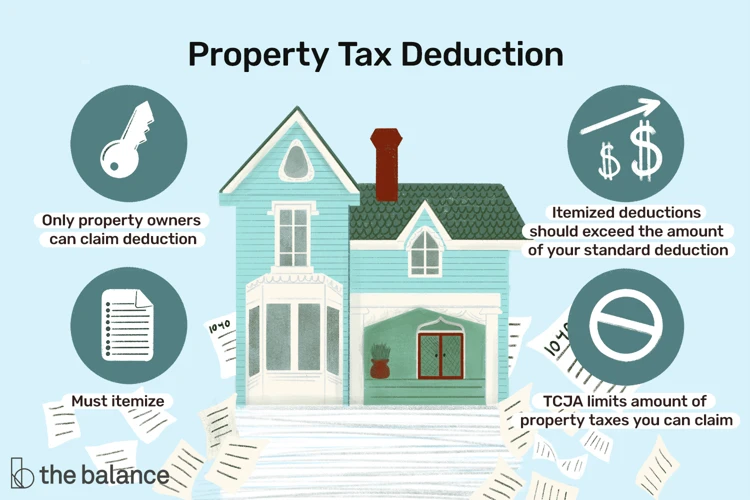

Wie wird die Zweitwohnungssteuer berechnet?

Die Zweitwohnungssteuer in Kiel wird auf Grundlage der Wohnfläche und des Wertes Ihrer Zweitwohnung berechnet. Die genaue Berechnungsmethode kann von Stadt zu Stadt variieren, daher ist es ratsam, sich bei der örtlichen Steuerbehörde zu informieren. In Kiel beträgt der Steuersatz für die Zweitwohnungssteuer derzeit X Prozent pro Jahr. Zur Berechnung der Steuer wird die Wohnfläche Ihrer Zweitwohnung herangezogen. Der Wert der Zweitwohnung wird entweder anhand des Einheitswerts oder des Verkehrswerts ermittelt. Um die Steuerlast zu ermitteln, wird der errechnete Wert mit dem Steuersatz multipliziert. Es ist wichtig zu beachten, dass die Steuer jährlich anfällt und in der Regel quartalsweise oder monatlich gezahlt werden muss. Eine genaue Aufschlüsselung der Berechnungsmethode finden Sie auf der Website der Stadt Kiel oder können sich bei der Steuerbehörde informieren.

Zweitwohnung anmelden und Steuererklärung abgeben

Um Ihre Zweitwohnung in Kiel anzumelden und die entsprechende Steuererklärung abzugeben, müssen Sie einige Schritte befolgen. Zunächst müssen Sie sich bei der örtlichen Meldebehörde anmelden und eine Bestätigung über den Zweitwohnungstatus erhalten. Dies ist erforderlich, um Ihre Zweitwohnung offiziell zu registrieren. Anschließend müssen Sie Ihre Steuererklärung ausfüllen und bei der zuständigen Steuerbehörde einreichen. Es ist wichtig, alle relevanten Informationen zur Größe, Nutzung und Lage Ihrer Zweitwohnung anzugeben, da dies die Grundlage für die Berechnung der Zweitwohnungssteuer bildet. Vergessen Sie nicht, alle erforderlichen Belege und Nachweise beizufügen, um Ihre Angaben zu unterstützen. Achten Sie darauf, dass Sie alle Fristen für die Anmeldung und Einreichung der Steuererklärung einhalten, um mögliche Sanktionen zu vermeiden. Wenn Sie zusätzliche Fragen zu diesem Prozess haben, klicken Sie hier, um unseren Artikel über das Vor- und Nachteile der Indexmiete zu lesen, der weitere Informationen zur Anmeldung und Steuererklärung enthält.

Welche Ausnahmen gibt es?

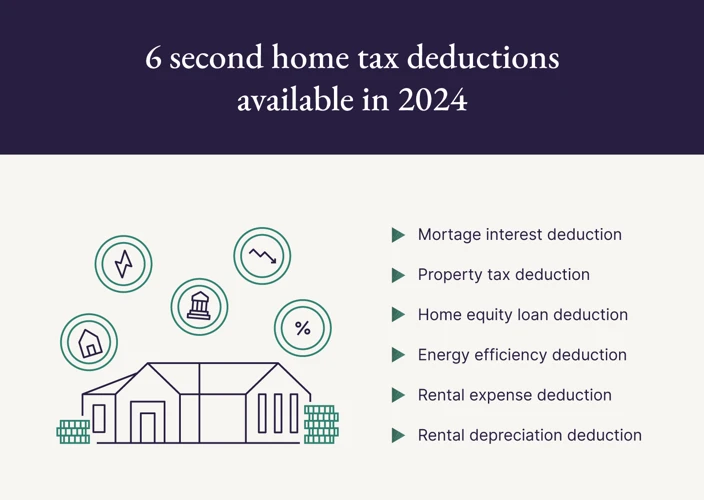

Bei der Zweitwohnungssteuer in Kiel gibt es bestimmte Ausnahmen, die von der Zahlung dieser Steuer befreien können. Zu den möglichen Ausnahmen gehören:

1. Hauptwohnsitz: Wenn Sie Ihre Zweitwohnung als Hauptwohnsitz angemeldet haben und Ihre gemeldete Hauptwohnung nicht in Kiel liegt, können Sie von der Zweitwohnungssteuer befreit sein.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

2. Ausbildung: Personen, die aufgrund ihres Studiums oder ihrer Ausbildung in Kiel eine Zweitwohnung nutzen, können unter bestimmten Umständen von der Steuer befreit werden. Hierfür sind jedoch bestimmte Voraussetzungen wie die Dauer der Ausbildung oder das Vorliegen eines begrenzten Ausbildungsverhältnisses erforderlich.

3. Nachweis über geringe Einkünfte: Wenn Sie nachweisen können, dass Ihre Einkünfte unterhalb eines bestimmten Grenzwerts liegen, können Sie möglicherweise von der Zweitwohnungssteuer befreit werden. Dies erfordert jedoch eine entsprechende Nachweispflicht.

Es ist wichtig zu beachten, dass die genauen Ausnahmen und Voraussetzungen für die Befreiung von der Zweitwohnungssteuer in der Satzung der jeweiligen Stadt oder Gemeinde festgelegt sind. Informieren Sie sich daher bei den örtlichen Behörden über die genauen Bedingungen für eine mögliche Befreiung von der Zweitwohnungssteuer.

Zweitwohnungssteuerbescheid erhalten und bezahlen

Nachdem Sie Ihre Zweitwohnung angemeldet und Ihre Steuererklärung eingereicht haben, erhalten Sie einen Zweitwohnungssteuerbescheid von der Stadt Kiel. Dieser Bescheid enthält Informationen über die Berechnung der Steuer, den zu zahlenden Betrag und den Zahlungszeitraum. Es ist wichtig, den Zweitwohnungssteuerbescheid sorgfältig zu prüfen und sicherzustellen, dass alle Angaben korrekt sind. Wenn Sie Fragen oder Bedenken haben, können Sie sich an das zuständige Steueramt der Stadt Kiel wenden. Nach Erhalt des Bescheids sind Sie verpflichtet, die Zweitwohnungssteuer fristgerecht zu bezahlen. Die Zahlung kann in der Regel per Überweisung oder Lastschrift erfolgen. Es ist wichtig, die Zahlungsfrist einzuhalten, um Sanktionen wie Mahngebühren oder Vollstreckungsmaßnahmen zu vermeiden. Achten Sie daher auf die Zahlungsfrist, die im Zweitwohnungssteuerbescheid angegeben ist, und stellen Sie sicher, dass die Zahlung rechtzeitig erfolgt. Weitere Informationen zur Beendigung eines befristeten Mietvertrags finden Sie hier.

Sanktionen bei Nichtzahlung

Die Nichtzahlung der Zweitwohnungssteuer kann zu verschiedenen Sanktionen führen. Wenn Sie die Steuer nicht rechtzeitig bezahlen, kann die Stadt Kiel Verzugszinsen erheben. Darüber hinaus können Mahngebühren und Zwangsgelder verhängt werden. Im schlimmsten Fall kann die Stadt einen Vollstreckungsbescheid erlassen und Maßnahmen wie die Pfändung Ihres Vermögens oder die Zwangsversteigerung Ihrer zweiten Wohnung einleiten. Es ist wichtig, dass Sie Ihre steuerlichen Verpflichtungen ernst nehmen und die Zweitwohnungssteuer fristgerecht bezahlen, um diese unangenehmen Sanktionen zu vermeiden.

Welche Vorteile hat die Zahlung der Zweitwohnungssteuer?

Die Zahlung der Zweitwohnungssteuer bietet Ihnen als Eigentümer oder Nutzer einer Zweitwohnung in Kiel einige Vorteile. Erstens tragen Sie durch Ihre Steuerzahlungen zur Finanzierung der städtischen Infrastruktur und öffentlichen Dienstleistungen bei. Dies umfasst die Pflege von Parks und Grünflächen, den Ausbau von Verkehrswegen und die Bereitstellung von Bildungseinrichtungen. Indem Sie die Zweitwohnungssteuer entrichten, helfen Sie dabei, eine attraktive und lebenswerte Stadt zu erhalten. Zweitens können Sie von den angebotenen Dienstleistungen und Einrichtungen in Kiel profitieren, wie zum Beispiel von Bibliotheken, Sporteinrichtungen oder kulturellen Veranstaltungen. Die Zweitwohnungssteuer ist somit eine Investition in die Lebensqualität der Stadt und die Vielfalt ihrer Angebote. Schließlich gewährleistet die korrekte Zahlung der Steuer auch die Einhaltung der gesetzlichen Bestimmungen und verhindert mögliche rechtliche Konsequenzen. Indem Sie die Zweitwohnungssteuer pünktlich und vollständig bezahlen, können Sie Ihre steuerlichen Verpflichtungen erfüllen und mögliche Sanktionen vermeiden. Insgesamt bietet die Zahlung der Zweitwohnungssteuer also sowohl für Sie als auch für die Stadt Kiel viele Vorteile.

Häufig gestellte Fragen zur Zweitwohnungssteuer in Kiel

1. Wie hoch ist die Zweitwohnungssteuer in Kiel? Die Höhe der Zweitwohnungssteuer in Kiel variiert je nach Wohnfläche und Wert der Zweitwohnung. Um den genauen Betrag zu ermitteln, ist es ratsam, sich an das zuständige Finanzamt oder die örtliche Steuerbehörde zu wenden.

2. Muss ich die Zweitwohnungssteuer auch zahlen, wenn ich meine Zweitwohnung vermiete? Ja, auch bei Vermietung Ihrer Zweitwohnung sind Sie verpflichtet, die Zweitwohnungssteuer zu zahlen. In einigen Fällen kann es jedoch Ausnahmen geben, insbesondere wenn die Zweitwohnung als Ferienwohnung genutzt wird.

3. Kann ich gegen den Zweitwohnungssteuerbescheid Einspruch einlegen? Ja, Sie haben das Recht, gegen den Zweitwohnungssteuerbescheid Einspruch einzulegen, wenn Sie der Meinung sind, dass er fehlerhaft ist. Wenden Sie sich an das zuständige Finanzamt, um weitere Informationen zu den Einspruchsmöglichkeiten und den entsprechenden Fristen zu erhalten.

4. Gibt es Möglichkeiten, die Zweitwohnungssteuer legal zu umgehen? Es ist wichtig, die Zweitwohnungssteuer korrekt zu entrichten, da es keine legalen Möglichkeiten gibt, sie zu umgehen. Die Nichtzahlung oder absichtliche Hinterziehung der Zweitwohnungssteuer kann zu rechtlichen Konsequenzen führen.

5. Was passiert, wenn ich vergesse, meine Zweitwohnung anzumelden? Wenn Sie vergessen, Ihre Zweitwohnung anzumelden, können Sie von der Stadt oder Gemeinde zur Nachzahlung der Zweitwohnungssteuer aufgefordert werden. Es ist ratsam, Ihre Zweitwohnung fristgerecht anzumelden, um eine unnötige Nachzahlung und mögliche Sanktionen zu vermeiden.

1. Wie hoch ist die Zweitwohnungssteuer in Kiel?

Die Höhe der Zweitwohnungssteuer in Kiel hängt von verschiedenen Faktoren ab, wie der Wohnfläche und dem Wert der Zweitwohnung. Hier ist eine grobe Übersicht über die Steuersätze:

– Wohnungsfläche bis 40 m²: [Betrag] Euro pro Jahr

– Wohnungsfläche von 41 bis 80 m²: [Betrag] Euro pro Jahr

– Wohnungsfläche von 81 bis 120 m²: [Betrag] Euro pro Jahr

– Wohnungsfläche über 120 m²: [Betrag] Euro pro Jahr

Es ist wichtig zu beachten, dass diese Beträge nur als allgemeine Richtlinie dienen und je nach individuellen Umständen variieren können. Zur genauen Berechnung der Zweitwohnungssteuer sollten Sie sich an das zuständige Finanzamt oder die Stadtverwaltung von Kiel wenden.

2. Muss ich die Zweitwohnungssteuer auch zahlen, wenn ich meine Zweitwohnung vermiete?

Wenn Sie Ihre Zweitwohnung vermieten, stellt sich die Frage, ob Sie trotzdem die Zweitwohnungssteuer zahlen müssen. Die Antwort ist: Ja, in den meisten Fällen müssen Sie auch dann die Steuer entrichten. Es gibt jedoch bestimmte Ausnahmen, je nach den geltenden Bestimmungen in Ihrer Stadt oder Gemeinde. Einige Kommunen erheben beispielsweise eine Ausnahme, wenn die Zweitwohnung ausschließlich zu Vermietungszwecken genutzt wird und Sie selbst keinen Wohnsitz in dieser Wohnung haben. Es ist ratsam, sich bei den örtlichen Behörden über die genauen Bestimmungen zur Zweitwohnungssteuer bei Vermietung zu informieren, um sicherzustellen, dass Sie Ihren steuerlichen Verpflichtungen nachkommen.

3. Kann ich gegen den Zweitwohnungssteuerbescheid Einspruch einlegen?

Ja, es besteht die Möglichkeit, gegen den Zweitwohnungssteuerbescheid Einspruch einzulegen, wenn Sie der Meinung sind, dass er fehlerhaft oder ungerechtfertigt ist. Sie sollten den Einspruch innerhalb einer bestimmten Frist, normalerweise innerhalb von vier Wochen nach Erhalt des Bescheids, schriftlich bei der zuständigen Behörde einreichen. In Ihrem Einspruch sollten Sie Ihre Argumente und Gründe detailliert darlegen und gegebenenfalls Belege oder Informationen beifügen, die Ihre Position stützen. Die Behörde prüft dann Ihren Einspruch und trifft eine Entscheidung. Wenn Ihr Einspruch erfolgreich ist, wird der Steuerbescheid möglicherweise geändert oder aufgehoben. Wenn Ihr Einspruch abgelehnt wird, haben Sie die Möglichkeit, Klage vor dem Verwaltungsgericht einzureichen. Es ist ratsam, sich bei einem Steuerberater oder Rechtsanwalt beraten zu lassen, um Ihre Chancen auf Erfolg zu erhöhen und die entsprechenden rechtlichen Schritte korrekt durchzuführen.

4. Gibt es Möglichkeiten, die Zweitwohnungssteuer legal zu umgehen?

Das Umgehen der Zweitwohnungssteuer ist illegal und kann zu rechtlichen Konsequenzen führen. Es gibt jedoch bestimmte Ausnahmen und Regelungen, die es ermöglichen, die Steuerlast zu reduzieren. Zum Beispiel können Sie eine Befreiung von der Zweitwohnungssteuer beantragen, wenn Sie Ihre Zweitwohnung aus gesundheitlichen Gründen oder aufgrund eines beruflichen Umzugs nutzen. Darüber hinaus kann es in einigen Fällen möglich sein, die Steuerlast zu minimieren, indem Sie Ihren Hauptwohnsitz offiziell in die Stadt Kiel verlegen oder bestimmte Förderprogramme nutzen. Es ist jedoch wichtig sicherzustellen, dass alle Maßnahmen zur Reduzierung der Zweitwohnungssteuer im Einklang mit dem geltenden Steuerrecht stehen. Es wird empfohlen, sich von einem Steuerberater oder einem Fachmann beraten zu lassen, um sicherzustellen, dass alle Steuerabgaben korrekt und legal erfolgen.

5. Was passiert, wenn ich vergesse, meine Zweitwohnung anzumelden?

Wenn Sie vergessen, Ihre Zweitwohnung anzumelden, kann dies schwerwiegende Konsequenzen haben. In Kiel ist die Anmeldung der Zweitwohnung gesetzlich vorgeschrieben. Wenn Sie dieser Pflicht nicht nachkommen, begehen Sie eine Ordnungswidrigkeit. Die Stadt Kiel kann Ihnen dann neben den fälligen Steuern auch Bußgelder auferlegen. Es ist daher ratsam, Ihre Zweitwohnung rechtzeitig anzumelden, um mögliche Sanktionen zu vermeiden. Damit stellen Sie sicher, dass Sie Ihre steuerlichen Verpflichtungen erfüllen und eventuelle Strafen oder zusätzliche Kosten vermeiden. Wenn Sie unsicher sind, wie Sie Ihre Zweitwohnung anmelden sollen, können Sie sich an das örtliche Bürgeramt wenden, um weitere Informationen und Unterstützung zu erhalten.

Fazit

Zusammenfassend lässt sich sagen, dass die Zweitwohnungssteuer in Kiel eine wichtige finanzielle Verpflichtung ist, die Personen betrifft, die eine zweite Wohnung in der Stadt besitzen oder nutzen. Es handelt sich um eine kommunale Steuer, die dazu dient, die Infrastruktur und die öffentlichen Dienstleistungen zu finanzieren. Es ist wichtig, die Steuerpflicht zu kennen und die Zweitwohnung anzumelden sowie die entsprechende Steuererklärung abzugeben. Die Höhe der Zweitwohnungssteuer hängt von verschiedenen Faktoren ab, wie der Wohnfläche und dem Wert der Zweitwohnung. Es gibt jedoch auch Ausnahmen und Möglichkeiten zur Reduzierung der Steuerlast. Die Zahlung der Zweitwohnungssteuer hat den Vorteil, dass man einen Beitrag zur Finanzierung der Stadt leistet und von den öffentlichen Dienstleistungen profitiert. Achten Sie darauf, die Zweitwohnungssteuer fristgerecht zu bezahlen, um Sanktionen zu vermeiden. Sollten Sie weitere Fragen zur Zweitwohnungssteuer in Kiel haben, finden Sie in diesem Artikel Antworten auf häufig gestellte Fragen. Bleiben Sie informiert und erfüllen Sie Ihre steuerlichen Pflichten korrekt, um einen reibungslosen Ablauf zu gewährleisten.

Häufig gestellte Fragen

6. Wie kann ich meine Zweitwohnung anmelden?

Um Ihre Zweitwohnung anzumelden, müssen Sie sich in der Regel bei der örtlichen Meldebehörde registrieren. Dort müssen Sie teilweise bestimmte Unterlagen wie einen Mietvertrag oder eine Meldebescheinigung vorlegen. Informieren Sie sich im Voraus über die genauen Anforderungen und vereinbaren Sie gegebenenfalls einen Termin bei der Meldebehörde.

7. Kann ich die Zweitwohnungssteuer von der Einkommensteuer absetzen?

Nein, in der Regel können Sie die Zweitwohnungssteuer nicht von der Einkommensteuer absetzen. Die Zweitwohnungssteuer ist eine separate Steuer und kann nicht im Rahmen der Einkommensteuererklärung berücksichtigt werden. Es ist ratsam, sich bei steuerlichen Fragen an einen Steuerberater zu wenden.

8. Gibt es eine Ermäßigung oder Befreiung von der Zweitwohnungssteuer für bestimmte Personengruppen?

Ja, es kann bestimmte Ermäßigungen oder Befreiungen von der Zweitwohnungssteuer geben. Zum Beispiel können Studierende, Auszubildende oder Menschen mit geringem Einkommen in einigen Fällen von einer Ermäßigung oder Befreiung profitieren. Informieren Sie sich bei der örtlichen Steuerbehörde über mögliche Ausnahmen und Voraussetzungen.

9. Kann ich die Zweitwohnungssteuer auf die Mieter umlegen?

Grundsätzlich können Vermieter die Zweitwohnungssteuer auf die Mieter umlegen. Dies ist jedoch von verschiedenen Faktoren abhängig, wie zum Beispiel dem Mietvertrag und den geltenden Mietgesetzen. Es empfiehlt sich, rechtlichen Rat einzuholen, um sicherzustellen, dass die Umlegung der Zweitwohnungssteuer rechtlich korrekt erfolgt.

10. Wird die Zweitwohnungssteuer regelmäßig angepasst?

Die Zweitwohnungssteuer kann in regelmäßigen Abständen angepasst werden. Die genauen Regelungen zur Anpassung der Steuersätze können von Kommune zu Kommune unterschiedlich sein. Es empfiehlt sich, sich bei der örtlichen Steuerbehörde über eventuelle Anpassungen der Steuersätze zu informieren.